Навигация

Общие черты и различия в развитии рынка недвижимости

1.3 Общие черты и различия в развитии рынка недвижимости

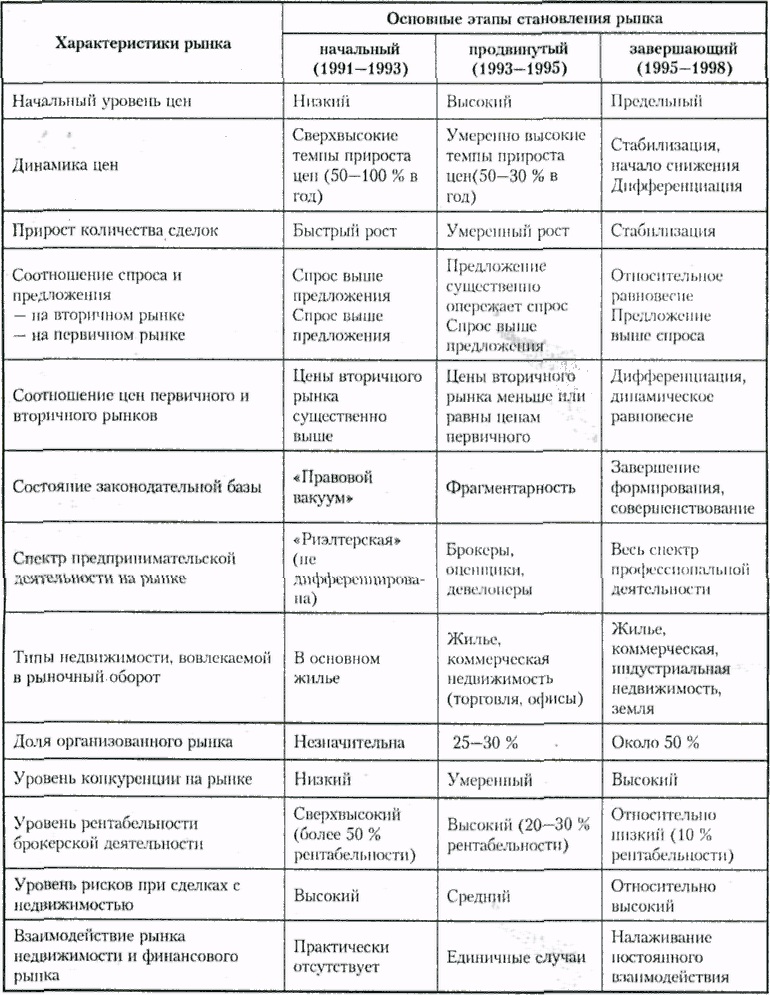

Особенностью рынка недвижимости является его тесная зависимость от рынка капитала. Рынок недвижимости имеет общие черты и различия с рынком капитала, которые проявляются при сравнительном анализе инвестиций в недвижимость и в традиционные финансовые активы. Характерные черты инвестиций в недвижимость и в финансовые активы отражены в табл.

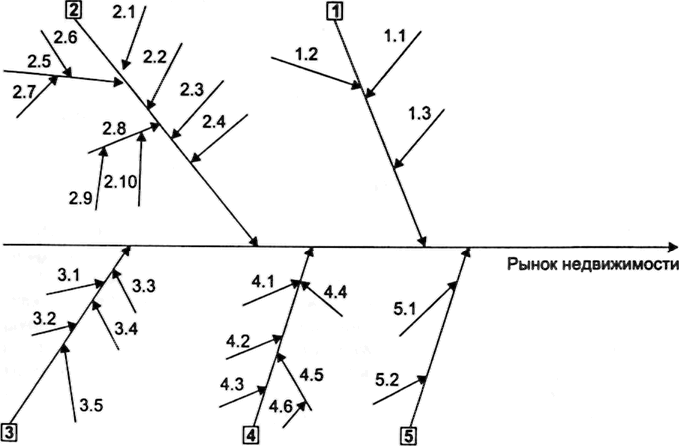

Рынок недвижимости находится в зависимости от развития рынка капитала, поскольку основные параметры его развития определяет ситуация на рынке капитала (см. Приложение 2):

Приемлемая ставка доходности инвестиций в недвижимость, рассчитывается по модели оценки капитальных активов, то очевидно, что рост безрисковой ставки доходности и среднерыночной ставки доходности ведут к росту требуемой ставки доходности на инвестиции в недвижимость и к снижению стоимости недвижимости. Модель оценки капитальных активов показывает зависимость требуемой ставки доходности на инвестиции в недвижимость от меры систематического риска, среднерыночной по фондовому рынку ставки доходности и безрисковой ставки доходности на рынке капитала. Величина (Rm – Rf) – премия за риск, или рыночная цена риска, отражающая уровень допустимого риска для поддержания в целом высокорискового (венчурного) рынка капитала.

Глава 2. Подходы к оценке недвижимости.

2.1 Доходный подход

В основе доходного подхода лежит принцип ожидания, который утверждает, что стоимость объекта оценки определяется величиной будущих выгод ее владельца. Оценка доходным подходом предполагает, что потенциальные покупатели рассматривают приносящий доход объект оценки с точки зрения инвестиционной привлекательности, то есть как объект вложения с целью получения в будущем соответствующего дохода.

Доходный подход включает два метода: метод прямой капитализации и метод дисконтированных денежных потоков. Различаются эти методы способом преобразования потоков дохода.

Метод капитализации доходов

Метод капитализации доходов основан на прямом преобразовании чистого операционного дохода (ЧОД) в стоимость путем деления его на коэффициент капитализации.

Коэффициент капитализации – это ставка, применяемая для приведения потока доходов к единой сумме стоимости. С экономической точки зрения, коэффициент капитализации отражает норму доходности инвестора.

Метод капитализации доходов применяется если:

• потоки доходов – стабильные положительные величины;

• потоки доходов возрастают устойчивыми, умеренными темпами.

Данный метод не следует использовать, если:

• потоки доходов нестабильны;

• объект недвижимости находится в состоянии незавершенного строительства или требуется значительная реконструкция объекта;

• нет информации по реальным сделкам продажи и аренды объектов недвижимости, эксплуатационным расходам, и другой информации, которая затрудняет расчет чистого операционного дохода и ставки капитализации.

Основные этапы оценки методом капитализации доходов

1. Определение чистого операционного дохода.

Расчет ЧОД начинается с определения потенциального валового дохода (ПВД). ПВД – это доход, который можно получить, при использовании недвижимости на 100%, без учета всех потерь и расходов. ПВД рассчитывается путем умножения площади оцениваемого объекта на арендную ставку.

2. Определение действительного (эффективного) валового дохода. Для получения ДВД предполагаемые потери от недоиспользования арендных площадей и неуплаты арендной платы необходимо вычесть из потенциального валового дохода, так как существует вероятность того, что часть арендной платы в течение прогнозируемого года не будет собрана, а часть площадей останется не занятой арендаторами.

3. Определение величины операционных расходов. Операционными расходами называются периодические расходы для обеспечения нормального функционирования объекта и воспроизводства действительного валового дохода.

4. Определение чистого операционного дохода.

ЧОД рассчитывается как разница между величиной ДВД и величиной операционных расходов (ОР).

5. Расчет коэффициента капитализации

Коэффициент (ставка) капитализации состоит из двух ставок: ставки дохода на капитал и нормы возврата капитала. Ставка дохода на капитал – это компенсация, которая должна быть выплачена инвестору за ценность денег с учетом фактора времени, за риск и другие факторы, связанные с конкретными инвестициями. Возврат капитала означает по гашение суммы первоначального вложения.

Норма возврата капитала показывает годовую величину возмещения средств, вложенных в объект недвижимости в том случае, если по каким-либо причинам прогнозируется потеря этих средств (полностью или частично) в период владения недвижимостью. Здесь возможны три варианта:

• стоимость недвижимости не меняется (не прогнозируется изменение стоимости основной суммы инвестиций), т.е. возмещение капитала произойдет в момент перепродажи объекта.

Таким образом, формула для определения величины ставки капитализации будет иметь вид:

R = R 1, где

R -ставка капитализации,

R 1 – ставка дохода на капитал (определяется методом кумулятивного построения).

• стоимость недвижимости снижается (прогнозируется снижение стоимости вложенного капитала), т.е. необходимо возмещение суммы инвестиций (полное или частичное), вложенных в объект недвижимости.

Когда прогнозируется снижение стоимости вложенного капитала , сумма возмещаемых инвестиций должна быть получена из текущего дохода. Поэтому коэффициент капитализации текущего дохода должен включать как доход на инвестиции, так и возмещение ожидаемой потери.

Норма возврата капитала может определяться различными методами:

• прямолинейным методом или методом Ринга;

• аннуитетным методом или методом Инвуда;

• методом возврата капитала по фонду возмещения и безрисковой ставке процента или методом Хоскольда.

Таким образом, формула для определения величины ставки капитализации будет иметь вид:

R = R 1 + ∆ * R 2, где

R -ставка капитализации,

R 1 – ставка дохода на капитал;

∆ - доля снижения стоимости за период владения объектом (в долях единицы);

R 2 – норма возврата капитала

Расчет ставки капитализации может осуществляться методом рыночной информации (рыночной экстракции, рыночной выборки, методом выделения). Для этого изучается рынок проданных аналогов. Отбираются наиболее схожие с объектом оценки объекты, реконструируется величина чистого операционного дохода, по каждому аналогу определяется величина ставки капитализации по формуле:

R = NOI / V , где

NOI – чистый операционный доход аналога,

V – цена продажи аналога.

6. Расчет оцениваемой стоимости недвижимости

V = NOI / R

Метод дисконтированных денежных потоков

Метод дисконтированных денежных потоков наиболее универсальный метод, позволяющий определить настоящую стоимость будущих денежных потоков. Денежные потоки могут произвольно изменяться, неравномерно поступать и отличаться высоким уровнем риска. Это связано со спецификой такого понятия, как недвижимое имущество. Недвижимое имущество приобретается инвестором в основном из-за определенных выгод в будущем. Метод ДДП позволяет оценить стоимость недвижимости на основе текущей стоимости дохода, состоящего из прогнозируемых денежных потоков и остаточной стоимости.

Расчет стоимости объекта недвижимости методом ДДП осуществляется в следующей последовательности:

1. Определяется прогнозный период. В международной оценочной практике средняя величина прогнозного периода 5 – 10 лет, для России – это период длительностью 3 – 5 лет.

2. Прогнозирование величин денежных потоков, включая реверсию, требует:

а) тщательного анализа на основе данных, представляемых заказчиком о доходах и расходах от объекта недвижимости в ретроспективном периоде;

б) изучения текущего состояния рынка недвижимости и динамики изменения его основных характеристик;

в) прогноза доходов и расходов на основе реконструированного отчета о доходах.

При использовании метода ДДП рассчитывается несколько видов дохода от объекта в следующей последовательности:

• потенциальный валовой доход;

• действительный валовой доход;

• чистый операционный доход;

• денежный поток до уплаты налогов;

• денежный поток после уплаты налогов.

Если из ПВД вычесть потери от незанятости и при сборе арендной платы и прибавить прочие доходы, то получится денежный поток до уплаты налогов.

Похожие работы

... и др. Качество управления объектами недвижимости составляет значительную часть его функциональных характеристик и оказывает значительное воздействие на конкурентоспособность объектов и цену их потребления. К особенностям рынка недвижимости можно отнести сложный симбиоз преимуществ и недостатков с точки зрения целесообразности предпринимательской и коммерческой деятельности. Преимущества: • ...

... рынок недвижимости не является централизованным, как, например, рынок ценных бумаг, сделки и цены сделок не становятся моментально доступными сразу всем участникам рынка. Одна из специфических особенностей рынка недвижимости состоит в дефицитности и адекватности рыночной информации, что обусловлено, главным образом, географическим разделением рынка с локализацией спроса и предложения, нерегулярным ...

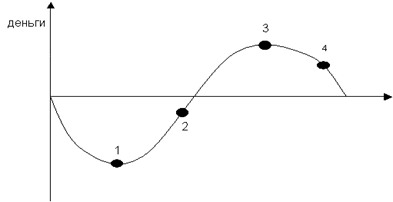

... завышают цены до неопределённой высоты, количество продаж падает, а спрос останавливается в ожидании возможного снижения цен. Циклы в развитии рынка недвижимости не совпадают по времени с экономическими циклами (рис. 2): спад на рынке недвижимости предшествует спаду, экономики в целом, а подъём наступает раньше. Следовательно, по состоянию рынка недвижимости можно судить о характере и тенденциях ...

... первичного и вторичного рынка имеют сложную функциональную структуру, цель которой - удовлетворение потребительского спроса на объекты недвижимости. Особенности функционирования рынка недвижимости Наиболее распространенная точка зрения - рынок недвижимости характеризуется как одна из разновидностей инвестиционного рынка и выделяет несколько общих идентификационных признаков, подтверждающих ...

0 комментариев