Навигация

Инвестиционная политика государства как направление экономической политики

1.3 Инвестиционная политика государства как направление экономической политики

Инвестиционная деятельность может осуществляться за счет собственных, заемных и привлеченных финансовых средств инвесторов, а также бюджетных и внебюджетных ассигнований. К собственным финансовым ресурсам относится прибыль, амортизационные отчисления, денежные накопления, сбережения граждан, юридических лиц и др. Заемные финансовые средства инвесторов включают облигационные займы, банковские и бюджетные кредиты, а привлеченные — средства, получаемые от продажи акций, паевые и другие взносы граждан и юридических лиц.

Бюджетное финансирование инвестиционной деятельности предусматривается прежде всего для реализации государственных инвестиционных программ, регулирования отраслевой и территориальной структуры инвестиций.

По мере развития экономики бюджетное финансирование инвестиций заменяется системой их субсидирования, предполагающей предоставление бюджетных средств в форме инвестиционных займов. Преимущество такого субсидирования заключается в возможности отбора на конкурсной основе наиболее эффективных вариантов инвестирования на принципах платности и возвратности.

Государственная инвестиционная политика предусматривает широкое использование внебюджетных ассигнований через соответствующие фонды. Внебюджетные фонды могут выступать инвесторами в расчете на получение доходов от инвестиций для дополнительного финансирования своих затрат. По основным направлениям деятельности фонды освобождены от уплаты налогов, таможенных пошлин. Внебюджетные инвестиционные фонды образуются, как правило, в форме акционерных обществ открытого типа и являются компаниями, вкладывающими капитал в ценные бумаги других компаний.

Для восстановления и активизации инвестиционного процесса прежде всего необходимо:

• дальнейшее развитие сберегательного процесса с обеспечением условий использования средств населения на инвестиции;

• изменение действующего законодательства, имея в виду снижение уровня совокупного налогового бремени на товаропроизводителей и его большую дифференциацию;

• использование рефинансирования Центральным банком РФ коммерческих банков преимущественно на инвестиционные цели;

• сохранение национального интеллектуального потенциала путем увеличения инвестиций в науку, образование, переподготовку кадров.

Главной задачей является создание экономических условий для увеличения долгосрочных инвестиций и привлечения иностранных капиталов. Мобилизация на этой основе средств позволит более интенсивно провести структурную и технологическую перестройку экономики и обеспечить рост эффективности инвестиций.

Инвестиционная деятельность тесным образом связана с формированием инвестиционного климата — этой важнейшей составной частью в институциональной системе экономики, призванной создать предпосылки для наилучшего использования общественных экономических отношений в развитии и научно-технологическом обновлении производительных сил через активную инвестиционную деятельность.

Инвестиционный климат любой хозяйственной системы характеризуется чрезвычайным динамизмом и постоянно меняется в лучшую или худшую сторону, что особенно справедливо применительно к современным российским условиям.

В активизации инвестиционного процесса большую роль играют финансовые льготы. Они позволяют расширить возможности наиболее эффективного инвестирования денежных ресурсов в производство и тем самым создать условия для его развития. К финансовым льготам относятся такие, как освобождение от налогообложения части прибыли, направляемой на научно-технические разработки, разрешение на проведение ускоренной амортизации основных фондов (т.е. уменьшение через ускоренную амортизацию суммы прибыли, подлежащей налогообложению, и т.п.)

Действующее налоговое законодательство не в должной мере оказывает стимулирующее воздействие на предпринимательскую деятельность вообще и долгосрочные вложения в частности. Поэтому в Налоговом кодексе РФ должны быть взяты в расчет условия переходного периода и учтены не только фискальная, но и стимулирующая роль налоговой системы.

Приоритетные направления, для которых необходима государственная поддержка в реализации инвестиционных проектов за счет федерального бюджета, определяются Минэкономразвития России и Минфином России с участием других федеральных органов исполнительной власти.

1.4 Финансовая и ценовая политика государства

В системе финансовых рынков роль первичного структурного элемента выполняет рынок денежных ресурсов, поскольку движение фондовых, валютных ресурсов отражает движение денег, инициируется первоначально им. Значительная доля хозяйственного оборота в экономике, а также социальных процессов обслуживается непосредственно денежно-кредитным механизмом. Возникновение и развитие денежного рынка обусловлено тем, что в хозяйственной деятельности у ее субъектов постоянно возникает дополнительный спрос на деньги, удовлетворение которого позволяет расширить масштабы деятельности, повысить ее эффективность, с меньшим объемом собственных денег удовлетворить потребности хозяйственного оборота.

Возникает дополнительный денежный спрос и у населения, удовлетворение которого позволяет повысить уровень, качество жизни людей. Одновременно в экономике и социальной сфере возникает относительный излишек денежных средств, так как доходы хозяйствующих субъектов и населения превышают их текущие расходы.

Временно свободные деньги возникают у юридических лиц по различным причинам и в различных формах: в форме накапливаемой части прибыли, предназначенной для финансирования реконструкции, технического перевооружения, расширения производства, нового строительства и других целей, в виде амортизационного фонда, а также в результате возникновения временного разрыва между перечислением денег на счета поставщиков и фактическими отгрузкой, получением покупателями товара, между начислением и выплатой заработной платы и т.д. Временное высвобождение денег у населения происходит в результате необходимости их накопления для приобретения дорогостоящих товаров (жилья, транспортных средств, мебели и др.), потребления дорогостоящих услуг туристических фирм, санаториев, домов отдыха и др. Временно свободные денежные средства могут образоваться и у государства, муниципальных органов управления в виде положительного сальдо федерального и муниципального бюджетов.

Инфраструктуру денежного рынка образует банковская система, в составе которой по характеру выполняемых функций различают два уровня. На первом, верхнем, функционирует Центральный банк РФ (Банк России), на втором, нижнем — коммерческие банки. Торговля деньгами осуществляется посредством кредитования на основе принципов возвратности, срочности, платности, обеспеченности, целевого использования средств. Банк России непосредственно кредитует коммерческие банки и осуществляет руководство банковской системой страны Коммерческие банки выдают кредиты хозяйствующим субъектам, населению. Функции покупателя и в меньшей степени продавца денег выполняют также Сберегательный банк РФ, его территориальные подразделения, деятельность которых в отличие от коммерческих банков ориентирована в большей степени на обслуживание населения.

Государственное регулирование денежного рынка направлено прежде всего на то, чтобы временно свободные денежные средства поступили на рынок, т.е. в банковскую систему, и чтобы эти средства были востребованы покупателями и потреблены с максимальной экономической и социальной эффективностью. Следующая по значимости цель регулирования — достижение структурной сбалансированности спроса и предложения денег. Особенно актуально для современных условий России формирование оптимальных соотношений краткосрочного (до 1 года), среднесрочного (от 1 до 5 лет), долгосрочного (более 5 лет) кредитования. Значимость достижения этого вида структурной сбалансированности рынка определяется тем, что экономическое и социальное развитие включает в себя процессы различной продолжительности и суммарный эффект инвестирования кредитных ресурсов в большой мере зависит от того, насколько полно будет проинвестирована вся их совокупность. Между тем за последние 10 лет при общем очень значительном сокращении объема инвестиций в большей степени имело место сокращение среднесрочных и в особенности долгосрочных инвестиций, что очень отрицательно отразилось на состоянии основных фондов, техническом уровне, научном обеспечении развития экономики и социальной сферы.

В современных условиях государственное воздействие на экономические процессы затрагивает и банковскую систему страны. Не секрет, что в настоящее время большое значение приобретают вопросы регулирования банковской деятельности. Данное обстоятельство обусловлено прежде всего тем, что банковская деятельность, с одной стороны, - вид предпринимательской деятельности, с другой - является частью финансовой деятельности государства.

В России отсутствуют казначейские банки, основной поток денежных ресурсов так или иначе "движется" в казну государства (а также из казны) через коммерческие банки. Кроме того, не следует забывать, что Центральный банк РФ является важным звеном денежно-кредитной системы страны. Согласно п. 6 ст. 4 Федерального закона от 27 июня 2002 г. N 86-ФЗ "О Центральном банке РФ (Банке России)[2]" Центральный банк РФ осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов. В ст. 23 указанного Закона установлено, что Банк России без взимания комиссионного вознаграждения осуществляет операции со средствами федерального бюджета, средствами государственных внебюджетных фондов, средствами бюджетов субъектов Российской Федерации и средствами местных бюджетов, а также операции по обслуживанию государственного долга Российской Федерации и операции с золотовалютными резервами.

Следовательно, банковская деятельность как основной элемент механизма финансовой деятельности государства является (должна являться) объектом наиболее жесткого регулирования со стороны государства, поскольку банки ставят в зависимость от своей деятельности защищенность и устойчивость национальной валюты. Как указал Мюррей Ротбард, "если не считать войн, то денежная политика является главным способом усиления государственного вмешательства в экономику[3]".

В данном аспекте необходимо выделить два направления правового регулирования банковской деятельности:

1) общее, которое выражается в правотворческом процессе, с помощью которого раскрывается порядок выработки нормативной правовой основы правового регулирования банковских отношений, а также реализация определенных принципов в механизме правового регулирования;

2) непосредственное, которое проявляется в реализации Банком России интересов государства, через прямое, непосредственное воздействие на кредитные организации второго уровня банковской системы путем нормативного регулирования и принятия правовых актов.

Таким образом, государственное регулирование предполагает (помимо прочих) воздействие соответствующими правовыми средствами как на банковскую систему страны в целом, так и на деятельность конкретных кредитных организаций. Кроме этого, устойчивость банковской системы в решающей степени зависит от деятельности самих банков.

В Основных направлениях единой государственной денежно-кредитной политики на 2010 год и период 2011 - 2012 годов Центральный банк рассматривает План важнейших мероприятий Банка России на 2010 год по совершенствованию банковской системы Российской Федерации, банковского надзора, финансовых рынков и платежной системы России. В 25 пунктах мероприятий указанного Плана девять пунктов посвящены участию Банка России в подготовке проектов, изменений федеральных законов, из них три в ФЗ "О банках и банковской деятельности[4]", четыре в ФЗ "О Центральном банке Российской Федерации (Банке России)", а также по разработке проекта изменений ФЗ "О рынке ценных бумаг". Ряд мероприятий предусматривает продолжение работ по совершенствованию законодательства о клиринговой деятельности, по платежной системе Российской Федерации, а также участие в совершенствовании налогового законодательства. Отдельно выделено мероприятие по введению в законодательство механизма ликвидационного неттинга[5].

Издавая законодательные акты, государство заинтересовано в том, чтобы они были реализованы и на их основе складывались определенные им правоотношения. Анализ действующего законодательства, регулирующего как публично-правовые, так и частноправовые отношения банковской деятельности, позволяет отметить, что многие из существующих нормативных правовых актов нуждаются в усовершенствовании, что позволит обеспечить эффективность механизма государственного регулирования экономики, усилить роль и значение Центрального банка РФ, повысить результативность реализации правовых норм, регулирующих банковскую деятельность.

Совершенствование законодательства в сфере банковской деятельности будет более эффективным, если прежде всего четко определить понятия и категории, используемые законодателем. Так, например, несмотря на то, что основной закон, регулирующий банковскую деятельность, называется ФЗ "О банках и банковской деятельности", тем не менее в нем не содержится понятия банковской деятельности. Легальное определение широко используемого в нормативных актах понятия "банковская операция" в указанном Законе также отсутствует.

Немало вопросов возникает по ст. 13.1 "Осуществление отдельных банковских операций организацией, не являющейся кредитной организацией, и индивидуальным предпринимателем". Так, например, в данной статье речь идет о банковской операции, выполняемой субъектом, не имеющим банковской лицензии.

Не совсем понятным остается механизм реализации ст. 13.1 в части, где указано: "Все реквизиты, напечатанные на кассовом чеке, должны быть четкими и легко читаемыми в течение не менее шести месяцев". Требует уточнения порядок применения данной нормы в случае истечения указанного срока и невозможности идентифицирования кассового чека в дальнейшем.

Кроме того, было бы не лишним в данной статье определить критерии ответственности банковского платежного агента как непосредственного участника правоотношений.

Вместе с тем немаловажным аспектом эффективного государственного регулирования банковской деятельности является необходимость включения отдельной статьи в Закон "О банках и банковской деятельности" о принципах, основных началах банковской деятельности. Представляется, что в данной статье в первую очередь должны отражаться принципы построения банковской системы, принципы эффективности банковской системы, принцип сочетания интересов государства и хозяйствующих субъектов - клиентов банка, принцип соответствия норм, регулирующих банковскую деятельность, нормам международного права, принцип ответственности и др.

Одной из составляющих механизма государственного воздействия на деятельность кредитных организаций является институт кураторства кредитной организации, возникновение и развитие которого было обусловлено необходимостью развития банковского надзора. Кроме того, достижение стабильности банковской системы требует от Банка России постоянного совершенствования банковского надзора, поиска новых форм взаимодействия Банка России и его территориальных учреждений с кредитными организациями.

В соответствии с Положением о кураторах кредитных организаций (утв. ЦБ РФ 7 сентября 2007 г. N 310-П) основной задачей куратора является своевременная и точная оценка экономического положения закрепленной за ним кредитной организации, в том числе выявление нарушений (недостатков) в ее деятельности на возможно более ранних стадиях их появления, а также ситуаций, угрожающих законным интересам ее кредиторов и вкладчиков, стабильности банковского сектора региона и (или) стабильности банковской системы Российской Федерации. По мнению специалистов, дальнейшее развитие института кураторов кредитных организаций позволит сделать процедуры банковского надзора более прозрачными и обеспечить эффективность надзорной деятельности Банка России.

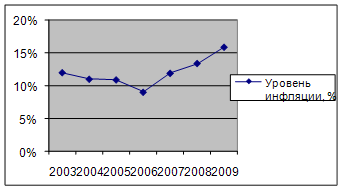

В своем Послании Федеральному Собранию Российской Федерации Президент РФ указал, что "сегодня наша банковская система находится в удовлетворительном состоянии - для кризисного, конечно, года. Рост кредитования возобновился, объем просроченных долгов стабилизировался. Вслед за снижением инфляции и стабилизацией на валютном рынке постепенно уменьшаются процентные ставки. Центральный банк начал полноценно исполнять функции кредитора последней инстанции. Однако с точки зрения инновационного развития финансовый сектор все еще слаб, недостаточно капитализирован и не способен оказывать все необходимые нашим гражданам и компаниям услуги. Правительство должно представить план конкретных мер по совершенствованию финансовой системы. Она должна стать адекватной требованиям модернизации нашей экономики[6]".

Вместе с тем специалисты отмечают, что, "несмотря на позитивный эффект большинства антикризисных мероприятий, сохраняются потенциальные угрозы финансовой стабильности как отдельных институтов, так и банковской системы в целом... реализация неблагоприятного сценария банковского кризиса сейчас "отодвинута" мерами господдержки...[7]".

Похожие работы

... системы госурегулирования. Причем в организации этих систем преобладает общее, а не частное, хотя последнее немаловажно. Глава 2. Функции государственного регулирования. Роль государства в рыночной экономике проявляется через его функции. Деятельность государства направлена на достижение генеральной цели - блага человека, его нравственного и физического благополучия, максимальной правовой ...

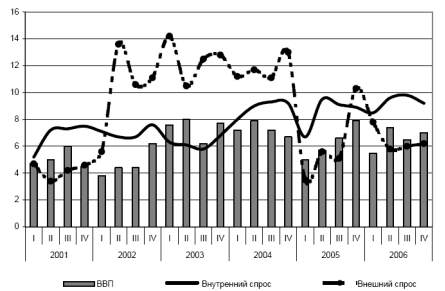

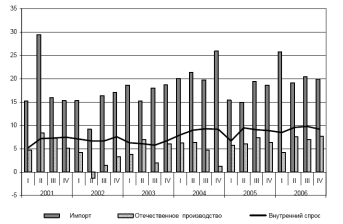

... несостоятельность или неэффективность. 3. Разработка, принятие и организация выполнения хозяйственного законодательства, т.е. правовой основы предпринимательства, налогообложения, банковской системы и др. ГЛАВА 2. РОЛЬ ГОСУДАРСТВА В РЫНОЧНОЙ ЭКОНОМИКЕ РОССИИ 2.1 Анализ основных макроэкономических показателей России за 2003 – 2006 гг. 2006 год не отмечен яркими событиями в экономике или ...

... продукции; г) гарантированное снабжение внутреннего рынка; д) забота о поставках аграрной продукции потребителям по "разумным ценам". (В. Варга "Роль государства в рыночном хозяйстве"-МЭиМО,1992г., N 11, стр.139. ) Государством устанавливаются и ежегодно пересматриваются минимальные цены на важнейшие сельскохозяйственные продукты. Тем самым производители защищаются от резкого падения цен. В то ...

... теоретически осознано и практически подтверждено, что надежды только на рыночную самонастройку могут поставить под вопрос само существование капиталистической системы. Переворот в классических воззрениях на роль государства в рыночной экономике был связан с именем выдающегося английского экономиста Джона Мейнарда Кейнса. Его работа «Общая теория занятости, процента и денег» была опубликована в ...

0 комментариев