Навигация

Временная точка равновесия кредитного рычага (при RT=80 %) равна 5.9 месяца

2. Временная точка равновесия кредитного рычага (при RT=80 %) равна 5.9 месяца.

3. Максимальное значение годовой рентабельности собственного капитала ![]() , равное 174.35 %, достигается при векторе заимствования LN3 (80; 0.305; 2).

, равное 174.35 %, достигается при векторе заимствования LN3 (80; 0.305; 2).

4. При данном векторе заимствования временная точка безубыточности ![]() равна 9,2 месяца и соответственно коэффициент безубыточности

равна 9,2 месяца и соответственно коэффициент безубыточности ![]() равен 4,6, что больше инвестиционного критерия, равного четырем.

равен 4,6, что больше инвестиционного критерия, равного четырем.

4. Пороговое значение времени исполнения ![]() равно 4.5 месяца.

равно 4.5 месяца.

Таким образом, после привлечения заемного капитала и определения его оптимальной структуры, мы видим, что контракт 4 удовлетворяет всем инвестиционным критериям, кроме коэффициента безубыточности ![]() , который меньше критериального на 10 процентов, а контракт 3 удовлетворяет всем инвестиционным критериям. В целях дальнейшего анализа допустим, что инвестор согласился на ухудшение вспомогательного критерия в контракте 4 на 10 процентов и для финансирования отобраны контракты 3 и 4.

, который меньше критериального на 10 процентов, а контракт 3 удовлетворяет всем инвестиционным критериям. В целях дальнейшего анализа допустим, что инвестор согласился на ухудшение вспомогательного критерия в контракте 4 на 10 процентов и для финансирования отобраны контракты 3 и 4.

Внесем полученные данные в итоговую таблицу.

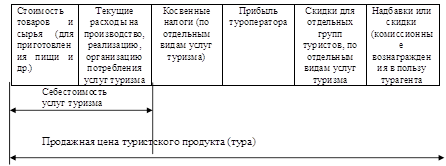

Табл. 5 Итоговая таблица экономических показателей планируемых внешнеторговых операций, отобранных для финансирования по результатам критериального анализа

| Экономические показатели планируемых внешнеторговых операций | Ед. Изм. | Номер контракта | ||

| Импорт | Экспорт | |||

| Контракт 3 | Контракт 4 | |||

| I. Абсолютные показатели : | ||||

| Выручка от реализации | TO | BYR | 34 431 086 | 29 175 287 |

| Инвестированный капитал | CP | BYR | 24 760 000 | 19 800 000 |

| Собственный капитал |

| BYR | 17 208 200 | 16 830 000 |

| Чистая прибыль | NP | BYR | 5 000 276 | 5 291 211 |

| II. Относительные показатели : | ||||

| Годовая рентабельность оборотного капитала |

| % | 87,14 | 87,05 |

| Годовая рентабельность инвестированного капитала | PFCP | % | 121,17 | 128,27 |

| Годовая рентабельность собственного капитала |

| % | 174,35 | 150,91 |

| III. Временные показатели | ||||

| Пороговое значение времени исполнения |

| мес. | 4,5 | 4,75 |

| Временная точка безубыточности |

| мес. | 9,2 | 9,0 |

| Пороговый коэффициент |

| - | 2,25 | 1,9 |

| Коэффициент безубыточности |

| - | 4,6 | 3,6 |

Оценка эффективности управление инвестиционным портфелем фирмы во внешнеторговых операциях

Пусть аналитиками фирмы для финансирования отобраны N внешнеэкономических контрактов с различными сроками исполнения ![]() (i от 1 до N). Тогда прибыль

(i от 1 до N). Тогда прибыль ![]() , планируемая фирмой на конец периода m (

, планируемая фирмой на конец периода m (![]() ) произвольного внешнеэкономического контракта, будет определяться по формуле:

) произвольного внешнеэкономического контракта, будет определяться по формуле:

![]() (17)

(17)

. где

![]() (18)

(18)

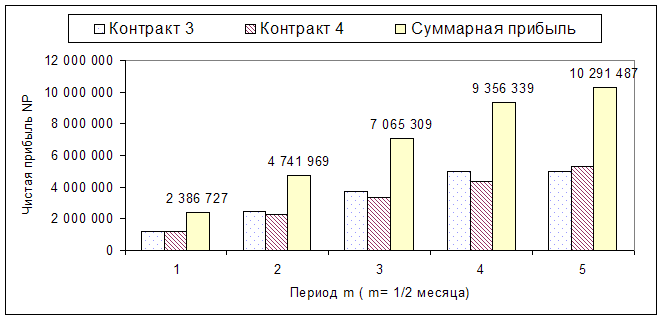

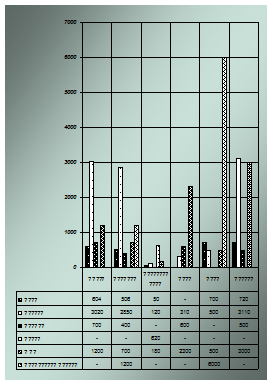

Для того, чтобы посмотреть, каким образом будет происходить выполнение контрактов 3 и 4 по периодам, построим график зависимости прибыли внешнеэкономической операции ![]() от m, где m изменяется от 1 до n.

от m, где m изменяется от 1 до n.

Рис. 3 График зависимости прибыли внешнеэкономической операции ![]() от m.

от m.

На данном графике отображены значения накапливаемой каждые полмесяца чистой прибыли планируемых внешнеэкономических операций 3 и 4 и их суммарной прибыли.

Отложив на данном графике действительные значения прибыли, получаемые по периодам в процессе реализации внешнеэкономических операций, мы сможем определить, каким образом идет выполнение контрактов. Как соотносятся между собой реальные и планируемые значения прибыли ? Данные формулы позволяют аналитикам фирмы в процессе реализации внешнеторговых операций проводить текущий контроль и мониторинг финансовых потоков. Разумеется, не все параметры сделки поддаются коррекции в процессе своей реализации, но для некоторых из них это возможно.

В заключение необходимо отметить, что после завершения внешнеторговых операций аналитикам фирмы необходимо определить финансовые результаты сделок. Как они соотносятся с планируемыми данными? Смогла ли фирма выполнить инвестиционные цели и выйти на выбранные критерии? Если нет, то в чем была допущена ошибка? В неточно подобранных данных или в неправильно выбранных критериях оценки ? А может быть фирме вообще нужно пересмотреть свою инвестиционную политику?

Таким образом, данная методика, используя аналитические, графические и численные методы, позволяет руководству внешнеторговой фирмы планировать и контролировать управление оборотным капиталом фирмы во внешнеторговых операциях, начиная с процесса определения инвестиционной политики и выработки инвестиционных критериев и заканчивая мониторингом и контролем текущего выполнения отобранных в инвестиционный портфель фирмы внешнеторговых проектов.

Похожие работы

... » анализ платежеспособности показал, что предприятие на 01.10.97 является неплатежеспособным, но прогноз платежеспособности положительный. 4. Маркетинговые исследования предприятия и разработка системы управления продвижения изделий фирмы на рынок 4.1. Маркетинговые исследования предприятия ОАО «Волжское Химволокно» производит полиамидные (капроновые) нити текстильного и технического назначения, ...

... (за минусом комиссионных) выплачивает фактор-фирма в срок, указанный в договоре. Эта оплата производится независимо от финансового положения покупателя. Основной предпосылкой факторингового обслуживания внешнеторговых операций является осуществление значительной части экспорта на условиях открытого счета. Платеж производится в пределах 60-80 дней с момента отгрузки и выставления счета. Форфейтинг ...

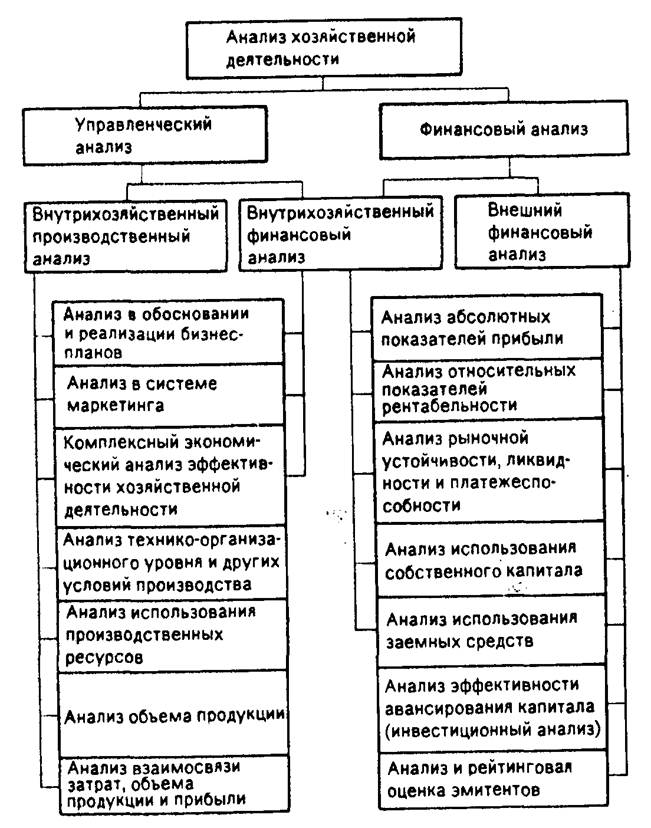

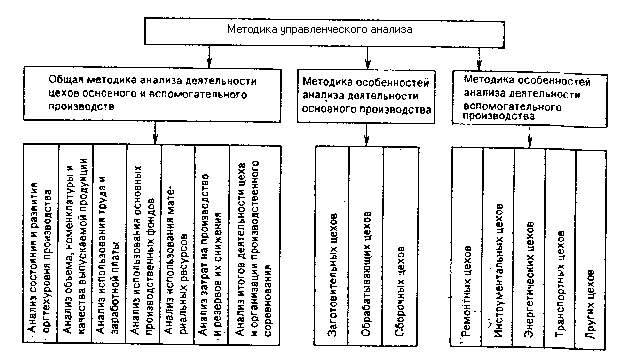

... и всестороннего анализа хозяйственной деятельности производственных подразделений. Развитие нашей экономики постоянно создает предпосылки для широкого использования экономического анализа в управлении внутрипроизводственными подразделениями предприятий. Значительно усиливаются и усложняются кооперированные связи между подразделениями предприятий, вследствие этого увеличивается зависимость ...

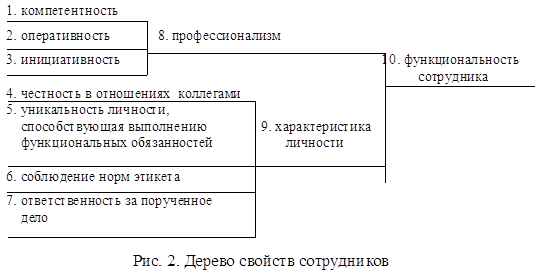

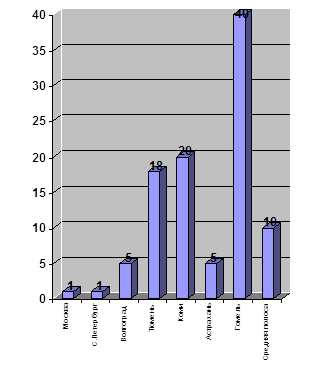

... включая завтрак Питание (обед, ужин) Трансферт от аэропорта и обратно Медицинское страхование Экскурсии 73,5 11,7 3,5 7,2 0,3 3,8 Итого себестоимость тура 100,0 2.2 Система управления персоналом на туристкой фирме "Сириус" Профессионально-квалификационный уровень персонала туристского предприятия "Сириус" выглядит следующим образом: Директор – руководит всеми видами ...

0 комментариев