Навигация

Региональные валютно-кредитные организации

4.5 Региональные валютно-кредитные организации

Региональные банки развития созданы в б0-х гг. в Азии, Африке, Латинской Америке для решения специфических проблем и расширения сотрудничества развивающихся стран этих регионов.

Межамериканский банк развития (МаБР, Вашингтон, создан в 1959 г.), Африканский банк развития (АфБР, Абиджан, образован в 1963 г.) и Азиатский банк развития (АзБР, Манила, создан в 1965 г.) преследуют единые цели: долгосрочное кредитование проектов развития соответствующих регионов, кредитование региональных объединений. Общей чертой этих банков является существенное влияние на их деятельность развитых стран, которым принадлежит значительная часть капитала банков и они составляют примерно 1/3 их членов. В региональных банках развития установлен одинаковый принцип формирования ресурсов, привлечения заемных средств в социальные фонды, проводится кредитная политика во многом по образцу группы МБРР.

Вместе с тем существуют различия в деятельности региональных банков развития. Они определяются разным уровнем экономического, культурного развития стран трех континентов — Латинской Америки, Азии и Африки, особенностями их исторических традиций.

Региональные валютно-кредитные и финансовые организации западноевропейской интеграции представляют собой составную часть ее институциональной структуры. Они преследуют цель решения интеграции и создания экономического и валютного союза (ЕС) в соответствии с Маастрихтским договором 1993 г., проведение согласованной политики по отношению к развивающимся странам, ассоциированным с ЕС.[20]

К основным региональным организациям ЕС относится:

Европейский инвестиционный банк (ЕИБ, Люксембург) создан в 1958 г., предоставляет кредиты на срок от семи до двадцати лет, а развивающимся странам до сорока лет Цель ЕИБ — развитие отсталых регионов стран ЕС, реконструкция предприятий, создание совместных хозяйственных объектов, развитие приоритетных отраслей, осуществление межгосударственных проектов, модернизация отраслевой структуры производства. [15];

Европейский фонд валютного сотрудничества (ЕФВС) создан в 1973 г. в рамках Европейской валютной системы. Он предоставляет кредиты на покрытие дефицита платежного баланса стран-членов ЕВС при условии выполнения ими программ стабилизации экономики. ЕФВС выполняет в рамках ЕВС функции кредитно-расчетного обслуживания стран-членов [15];

Европейский фонд развития (ЕФР, 1958 г.) проводит коллективную политику ЕС по отношению к развивающимся странам, координирует двусторонние программы официальной помощи развитию этих стран;

Европейский фонд ориентации и гарантирования сельского хозяйства (1969 г.) содействует созданию общего аграрного рынка («Зеленая Европа»);

Европейский фонд регионального развития (ЕФРР, 1975 г.) предоставляет кредиты за счет средств совместного бюджета ЕС с целью выравнивания региональных диспропорций в странах-членах, поскольку там насчитывается 25 беднейших районов, уровень жизни в которых в 2,5 раза ниже, чем в 25 наиболее процветающих;

Европейский валютный институт (ЕВИ, Франкфурт-на-Майне, 1994 г) заменил Европейский фонд валютного сотрудничества, созданный в 1973 г —это наднациональный орган в составе управляющих двенадцати центральных банков, осуществляющий координацию денежной и кредитной политики этих банков, содействует созданию системы европейских центральных банков и переходу к единой валюте К ЕВИ перешла функция эмиссии ЭКЮ и предоставления кредитов на покрытие дефицита баланса стран членов. С июля 1998 г ЕВИ заменен Европейским центральным банком, который выпускает евро. С 1999 г начала действовать Европейская система центральных банков, которая включает Европейский центральный банк и центральные банки стран ЕС, перешедших к евро.[10]

5. Проблемы внешней задолженности России

Российская Федерация — правопреемника СССР по его зарубежным активам и пассивам. СССР привлекал среднесрочный и долгосрочный иностранный капитал преимущественно в форме экспортных кредитов и банковских ссуд. В настоящее время основными кредиторами России стали международные финансовые организации, которые при предоставлении кредитов требуют проведения стабилизационной программы, прежде всего сокращения бюджетного дефицита и инфляции.

Россия является должником и одновременно кредитором. Российская Федерация взяла на себя обязательства по обслуживанию внешнего долга СССР. Внешняя задолженность страны в переходный период резко возросла. Если в 1985 г. она составляла 28,3 млрд. долл., то в 1990 г. увеличилась до 59,8 млрд. долл., а в 1993 г. — до 80 млрд. долл., а по состоянию на 1999 г. превысила 140 млрд. долл.

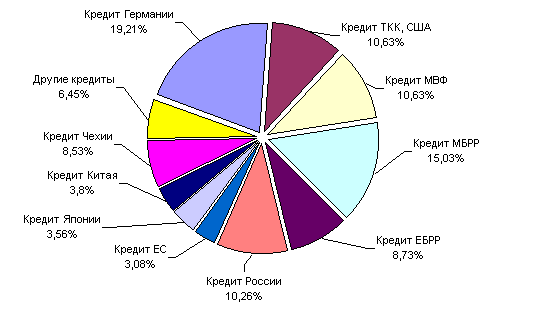

По оценкам экспертов Международного банка реконструкции и развития (МБРР), Российская Федерация занимает шестое место в мире по размерам внешней задолженности после Бразилии, Мексики, Китая, Индии и Индонезии. Основная часть внешнего долга приходится на задолженность СССР. Россия в период с 1991 по 1998 гг. получила кредиты от МВФ в размере более 13,6 млрд. долл., от МБРР — 5,6 млрд. долл., от Европейского банка реконструкции и развития и от стран ОЭСР под гарантии их правительств более 22 млрд. долл. США.

Внешний долг России подразделяется на:

• задолженность России по отношению к иностранным правительствам и долговые обязательства, гарантированные правительствами зарубежных стран;

• внешний долг иностранным коммерческим банкам. Долговые обязательства России иностранным банкам являются объектом свободной купли-продажи на мировом межбанковском рынке';

• задолженность внешнеторговых объединений по централизованным импортным поставкам, образовавшаяся до 1991 г. В соответствии с Постановлением Совета Министров России такая задолженность будет оформляться в виде векселей, гарантированных Правительством РФ. СССР имел репутацию надежного должника и задолженность погашалась строго по графику. В 1992 г. график перестал соблюдаться. Россия должна была выделить на обслуживание внешнего долга 19,5 млрд. долл., а реально платежи составили 2,6 млрд. долл. Такая же ситуация повторилась в 1993,1994 и 1995 гг.

На таких рынках котируются долговые обязательства многих развивающихся государств и стран бывшего социалистического содружества. Переговоры по урегулированию официальной задолженности Россия проводит в рамках Парижского и Лондонского клубов.

Парижский клуб — это группа главных государств — кредиторов мира. Если какая-либо страна-должник, испытывающая трудности в сбалансировании платежного баланса, начинает проводить программу оздоровления экономики с помощью МВФ, Парижский клуб вносит свой вклад в решение финансовых проблем страны-должника. Для этого совместно с данной страной вырабатывается соглашение, позволяющее перенести сроки выплаты ее внешней задолженности. В результате появляется возможность • преодолеть пассивность платежного баланса, не отказываясь при этом от необходимого импорта и выплачивая постепенно свои долги. Величина долга России с процентами странам — кредиторам Парижского клуба составляет 40 млрд. долл.

В начале апреля 1993 г. Россия подписала первое соглашение с Парижским клубом, по которому страна получила право не выплачивать по советским долгам в 1993 г. 15 млрд. долл., ограничившись лишь выплатой 2 млрд. долл. процентных платежей.

В конце апреля 1996 г. в Париже было подписано новое соглашение о долгосрочной реструктуризации российского долга кредиторам Парижского клуба. В соответствии с подписанным документом погашение долга Россией начинается в 2002г. и должно завершиться в 2020 г. Таким образом, Россия получила шестилетний льготный период, в течение которого она освобождена от оплаты этого долга. Это дает возможность приступить к погашению внешнего долга кредиторам Парижского клуба после выхода России из экономического кризиса, когда в стране начнется реальный подъем экономики. Подписание договора дало также России возможность самой стать членом этого клуба, что облегчит стране получение долгов со стран-неплательщиков, поскольку члены Клуба проводят солидарную политику по отношению к должникам.

Лондонский клуб объединяет 600 банков. В него входят кредиторы, которые предоставили СССР ссуды без гарантий своих правительств.

С ним также была достигнута договоренность о долгосрочной реструктуризации российского внешнего долга на общую сумму 32 млрд. долл. США (в том числе 25 млрд. основной суммы долга и 7 млрд. долл. неоплаченных процентов по нему).

Этот долг был переоформлен на следующие 25 лет с предоставлением пятилетнего льготного периода.

Достигнутые соглашения с международными организациями позволяют сохранить годовые объемы платежей по погашению основного долга в 1997 — 2005 гг. в пределах 1% ВНП.

В марте 1996 г. МВФ принял решение о предоставлении России в течение трех лет расширенного кредита в размере 10,2 млрд. долл. США, первые транши которого Россией уже получены. Выделение кредита началось в марте 1996 г. путем перечисления каждый месяц 340 млн. долл.

В июле 1998 г. вновь Россией была достигнута договоренность с МВФ о предоставлении 10—15 млрд. долл. США для обеспечения стабилизации российского рубля при условии проведения страной жесткой финансовой политики (снижение темпов инфляции и бюджетного дефицита).

Следует отметить, что Россия получила отсрочку по погашению капитальной суммы долга. Это не относится к выплате процентов по нему. Только в 1999 г. сумма процентных платежей должна составить 17,5 млрд. долл. США. Кроме того, еще один млрд. в год стоит обслуживание наших облигаций, размещенных на внешнем рынке. По краткосрочным обязательствам — ГКО задолженность нерезидентам составляет 20 млрд. долл. США. Сложная финансовая ситуация на российском рынке вызвала сброс нерезидентами наших ценных бумаг, что резко обострило валютное положение России. По состоянию на 1 января 1999 г. внешний долг России составил 143,9 млрд. долл. США, из которых на советские долги приходится 103 млрд. долл. Вследствие тяжелого финансового кризиса и невозможности крупных платежей по внешнему долгу Правительство РФ ведет переговоры с Парижским клубом кредиторов о списании долгов бывшего СССР.

Важная проблема России состоит в том, чтобы добиться прекращения оседания в зарубежных банках значительной части выручки от экспорта продукции и возвращения этих капиталов .на родину. По данным зарубежной печати, за границей оседает от 15 до 17 млрд. долл. ежегодно.

Таким образом, решение проблемы платежей по внешнему долгу во многом зависит от восстановления доверия к национальной денежной единице и создания условий для внутреннего инвестирования. И если экономическая и денежная стабилизация будут проходить активно, то и сложности с выплатой внешних долгов будут преодолены.

Более чем в кредитах, Россия нуждается в инвестициях, поскольку именно инвестиции создают экономическую активность и реальное богатство.

Россия выступает не только в роли должника, но и в качестве кредитора. Долг бывших социалистических и развивающихся государств составляет около 140 млрд. долл. США. Основная часть внешнего долга приходится на Кубу, Монголию, Вьетнам, Индию, Сирию, Ирак, Ливию. В 1992 г. Россия должна была получить по операциям в счет погашения задолженности 14,2 млрд. долл., а фактические поступления составили 2 млрд. долл. Большая часть долга погашается традиционными для этих стран товарами, тогда как Россия рассчитывается со своими кредиторами в свободно конвертируемой валюте. Такие долги оформлены в рублях и долларах США и не котируются на мировых рынках, поскольку в договорах указывалось, что любые действия по этим долгам должны быть объектом предварительной государственной договоренности. К середине 1990-х годов осуществлена продажа лишь единичных долговых обязательств. Постепенно возвращают долги Аргентина, частично Вьетнам. Индия погашает свой долг, поставляя в Россию чай, хлопок, изделия ширпотреба. Вступление России в Парижский клуб стран-кредиторов должно облегчить получение долгов с таких стран, как Алжир, Йемен, Вьетнам и др. МВФ, рассматривая вопросы о предоставлении этим странам очередных кредитов, ставит перед ними требования о необходимости заключения с Россией соглашений о погашении их задолженностей.

В связи с обострившимся в августе 1998 г. валютно-финансовым кризисом у России возникла сложная проблема во взаимоотношениях с западными банками, которые приобрели на крупную сумму российские государственные ценные бумаги ГКО и ОФЗ.[20]

ЗАКЛЮЧЕНИЕ

Преобладавшая до недавнего времени государственная форма собственности предполагала в основном централизованное бюджетное финансирование предприятий. Существовавшая ранее система, при которой бюджетные средства выделялись в рамках государственного планирования развития экономики, не учитывала необходимости четкого законодательного регулирования финансово-кредитных вопросов.

С развитием в нашей стране рыночных отношений, появлением предприятий различных форм собственности (как частной, так и государственной, общественной) особое значение приобретает проблема четкого правового регулирования финансово-кредитных отношении субъектов предпринимательской деятельности.[20]

При столь быстром развитии международного кредита возрастает роль его межгосударственного регулирования. Противоречие между уровнем интернационализации хозяйственной жизни и ограниченностью национальных форм регулирования привело к развитию межгосударственного регулирования международного кредита. Оно преследует следующие основные цели:

регулирование международного движения ссудного капитала для воздействия на платежный баланс, валютный курс, рынки ссудных капиталов;

совместные межгосударственные меры по преодолению кризисных явлений;

согласование кредитной политики по отношению к определенным заемщикам — в основном к развивающимся, а также странам Восточной Европы и бывшего СССР.

Межгосударственное регулирование международного кредита осуществляется в различных формах:

координация условий экспортных кредитов и гарантий;

согласование размера помощи развивающимся странам;

регламентация деятельности международных и региональных валютно-кредитных и финансовых организаций;

рециклирование нефтедолларов и др.

Государство стремится встроить рыночные силы, конкуренцию в сфере международного кредита в механизм государственного регулирования, придать ему гибкость.[13]

Литература :

Александровский Е.Э. Структура группы всемирного банка // Деньги и кредит. – 1997. - №11. – С.66-71.

Балабанов И. Т., Балабанов А. И. Внешнеэкономические связи: Учеб. пособие. – М.: Финансы и статистика, 1998. – 512с.: ил. – С. 255-274.

Банковское дело: Учебник. – 4-е изд., перераб. и доп. / Под ред. проф. В. И. Колесникова, проф. Л. П. Кроливецкой. – М.: Финансы и статистика, 1998. – 464 с.: ил. – С. 357–361.

Введение в банковское дело / Под ред. Ю.Б. Рубина. – М.,1997 г. –626 с.

Вельяминов Г.М., Шамсиев Х.Р. Международные параорганизации (клубы) и долги России // Государство и право. – 1999. - № 9. – С. 102-113.

Викторов С. И нам в Париж по делу надо // Коммерсант. – 1997. - №33. – С.22-24.

Викторов С.В. Лондонский клуб хочет избавиться от России //Коммерсант. – 1999. – 30 сент.

Деньги. Кредит. Банки: Учебник для вузов / Е. Ф. Жуков, Л. И. Максимова, А. В. Печникова и др.; Под ред. проф. Е. Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1999. – 622 с. – С. 186-196, 393-412.

Деньги. Кредит. Банки. / Под ред. Г.И. Кравцовой. – Мн.: Меркавание, 1994. – 270 с. – С.152-157.

Деньги, кредит, банки: Учебник / Под ред. О. И. Лаврушина. – 2-е изд., перераб. и доп. -М.: Финансы и статистика, 1999. – 464с.: ил. – С. 270-274, 277-282.

Камаев В.Д. и колл. авторов. Экономическая теория: Учебник / М.: Гуманитарный издательский центр Владос, 1998.-.640с.:ил. – С.542-545.

Киреев А. П. Международная экономика. В 2-х ч. – Ч. 1. Международная микроэкономика: движение товаров и факторов производства. Учебное пособие для вузов. – М.: 416 с. - С. 312-317.

Международные валютно-кредитные и финансовые отношения: Учебник / Под ред. Л. Н. Красавиной. - М.: Финансы и статистика, 1994. – 592с.: ил. – С. 245-303, 434-523.

Носкова И. Я. Международные валютно-кредитные отношения: Учеб. пособие. - М.: Банки и биржи, ЮНИТИ, 1995. – 208с. – С. 124-128, 133-138.

Общая теория денег и кредита: Учебник / Под ред. проф. Е. Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1995. – 304с. – С. 286-300.

Орешкин В.С. О состоянии официального внешнего долга России // Деньги и кредит. – 1999. - №2. – С.49-50.

Саркисянц А.Г. Проблема внешней задолженности России // Деньги и кредит. – 1999. - №2. – С.40 – 48.

Смыслов Д.В. Международный валютный фонд: на рубеже столетий // Деньги и кредит. – 1999. - №7.-С. 58-66, - №8.-С.61-68, - №9.-С. 54-65, - № 10. – С.44-58,- №12.- 59-71.

Современная экономика. /Ростов-на-Дону.: Феникс,1999г. – с.672. – С.462-463.

Основы международных валютно-финансовых и кредитных отношений: Учебник / Научн. Ред. Д-р эконом. Наук, профессор В.Вкруглов – М.: ИНФРА-М-1998

Халевинская Е.Д. Кредитование внешнеторговых операций // Финансовая газета. Региональный выпуск. – 1997. - №29-33.

Примечание:

так же использовалась информация из сети Интернет

http://www.rbc.ru; http://www.atrus.ru; http://www.yandex.ru; http://www.aport.ru; http://www.fin.sbp.ru

Похожие работы

... операции по сокращению размеров задолженности и созданию новых стимулов для увеличения внутренних инвестиций и роста иностранных капиталовложений в странах-должниках. 2. КРИЗИС ВНЕШНЕЙ ЗАДОЛЖЕННОСТИ 2.1 Основные тенденции на мировом рынке ссудного капитала Международный кредит – разновидность экономической категории «кредит». В качестве кредиторов и заемщиков выступают банки, ...

... экю — в 1985—1998 гг., в евро — система ТАРГЕТ и т.д.). МЕЖДУНАРОДНЫЙ КРЕДИТ: СУЩНОСТЬ И ОСНОВНЫЕ ФОРМЫ Международный кредит — разновидность экономической категории "кредит". Это движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности, обеспеченности и уплаты процентов. В качестве ...

... импортера по предварительной договоренности последних. Расширение внешнеторгового оборота, проблема мобилизации крупных сумм на длительные сроки привели к развитию средне- и долгосрочного международного экспортного кредитования. Одной из форм кредитования экспорта банками является кредит покупателю. Особенность такого кредита заключается в том, что банк экспортера кредитует не своего клиента, а ...

... финансовых и материальных средств между странами, позволяя использовать их с большей эффективностью, или удовлетворение наиболее острых потребностей в заемных средствах. Через механизм международного кредита ссудный капитал устремляется в те сферы, которым отдается предпочтение исходя из текущих и стратегических задач национального капитала в целях обеспечения максимальных прибылей. Экономия ...

0 комментариев