Навигация

Использование прибыли. Дивидендная политика

3. Использование прибыли. Дивидендная политика

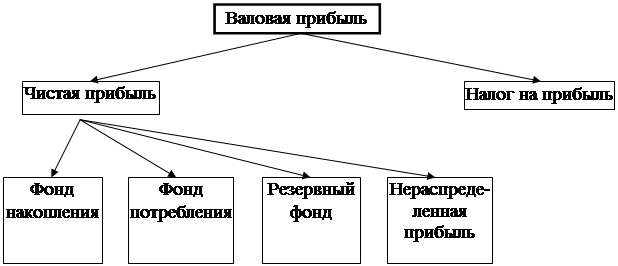

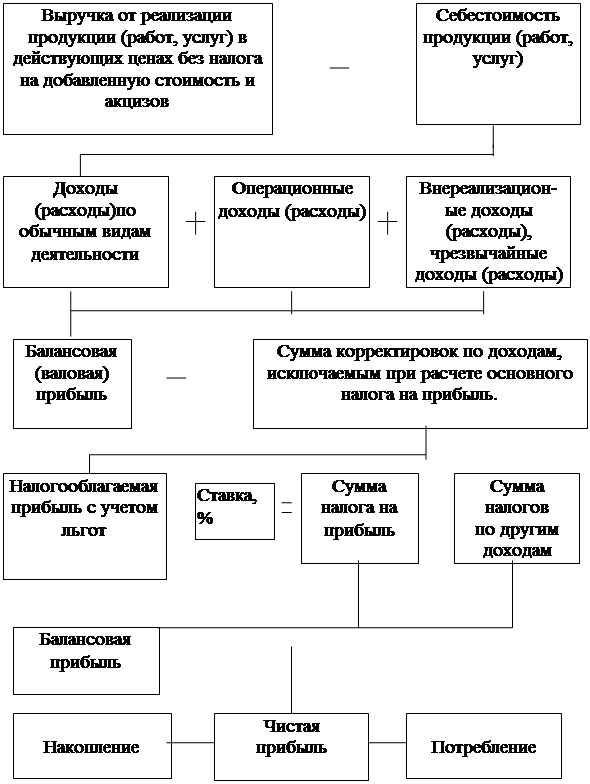

Прибыль предприятия может использоваться на различные нужды: развитие бизнеса, поощрительные выплаты, инвестиции и т.д. Однако все эти направления использования могут быть условно разделены на два потока: накопление и потребление. Именно соотношение между размером потребления и размером накопления (реинвестирования) средств определяет то, будет ли предприятие развиваться и какими темпами.

Несмотря на очевидную необходимость расширения бизнеса (ведь это принесет дополнительные доходы), хозяева предприятия зачастую склонны расходовать прибыль предприятия после уплаты налогов на собственные нужды, т.е. получать дивиденды; в то же время руководители предприятия, как правило, склонны увеличивать инвестиционные расходы. Это противоречие получило название противоречия менеджеры - акционеры.

Оно связано, во-первых, с различием интересов: акционеры стремятся получать высокие дивиденды, а менеджеры - развивать и расширять деятельность, для чего, помимо прочего, необходимо не отвлекать средства предприятия (в виде дивидендных выплат). Во-вторых, акционерам может быть необходимо, чтобы предприятие осуществляло проекты с низким уровнем риска: это, как правило, снижает их доходы, но увеличивает вероятность получения доходов (если предприятие осуществляет рискованные виды деятельности, прибыли может не образоваться). В то же время менеджеры, получающие фиксированные зарплаты, склонны рисковать и осуществлять вложения (виды деятельности), приносящие высокие доходы.

Насколько нам известно, ни экономической наукой, ни практикой не дано безусловных и однозначных рекомендаций по преодолению указанных противоречий между руководителями и владельцами предприятия. Одним из предложений могло бы быть установление "процентной" заработной платы менеджерам: увязывание размера чистой прибыли предприятия и заработной платы руководителей. В этом случае менеджер будет стремиться максимизировать прибыль предприятия, поскольку соответственно возрастет и его личный доход.

Возможен и другой подход: часть заработной платы менеджера может выплачиваться ему в виде акций предприятия. В этом случае результат сходен с установлением "процентной" заработной платы: руководитель любого звена, являющийся еще и акционером, будет стремиться к увеличению чистой прибыли предприятия. Однако и в первом, и во втором случаях менеджеры, получающие проценты либо акции, могут в какой-то момент ощутить потребность не в расширении бизнеса и рискованных, но высокодоходных, проектах, а в получении стабильных и гарантированных выплат. Это может привести к обратному эффекту (рассматривавшемуся выше): менеджер становится консервативным и осторожным инвестором, действующему по принципу "лучше синица в руке, чем журавль в небе".

Однако если рассматривать совокупность указанных выше факторов, мы приходим к мнению, что та или иная форма участия менеджеров предприятия в распределении прибылей в целом выгоднее для акционеров, так как несет в себе стимулирующий эффект и ставит доходы руководства в зависимость от прибыли предприятия.

Итак, как же выбрать дивидендную политику?

Для определения подходов к выбору дивидендной политики, необходимо определить понятия дивиденда.

Дивидендом является часть чистой прибыли акционерного общества, которая распределяется между акционерами согласно уставу, количеству, виду и классу принадлежащих им акций.

Как следует из приведенного выше определения, акционеры вправе изъять часть (либо все сто процентов) чистой прибыли предприятия, т.е. прибыли, которая осталась после уплаты налогов. Однако начисление и выплата дивидендов из чистой прибыли предприятия отнюдь не означает отсутствие дальнейших налогов. Дело в том, что, по общему правилу, выплаты дивидендов приводят к образованию у акционеров (физических либо юридических лиц) дохода, который облагается налогом на доходы. Таким образом, выплата дивидендов имеет, как минимум, два последствия: (1) выплачивающее дивиденды предприятие лишается необходимых для дальнейшего развития средств и (2) акционеры получают доход не в полной сумме начисленных дивидендов, а уменьшенный на сумму соответствующего налога.

Средства, необходимые для развития предприятия

Большинство предприятий, осуществляя деятельность, испытывают потребность в оборотных средствах. Особенно остро подобная потребность ощущается при необходимости расширения бизнеса, завоевания новых рынков, привлечения новых сотрудников, приобретения дополнительного оборудования и т.д. К примеру, в рекламных целях предприятие решает продать определенную партию товара по сниженным ценам. При этом менеджеры предприятия сознательно идут на это, ведь подобная продажа приведет к необходимости доплаты налога на прибыль, НДС и налога на пользователей автодорог из чистой прибыли. Однако проведенный анализ рынка и совершенные расчеты показали, что подобные налоговые потери будут компенсированы приростом числа новых клиентов, расширением рынка, проведенной рекламой и т.д.

Итак, мы уже отметили, что в этом случае между интересами менеджеров и акционеров может возникнуть конфликт: первые пойдут на использование чистой прибыли на доплату налогов, в то время как вторые захотят получить свои дивиденды вовремя и в полном объеме. Как быть в этом случае? Ведь, с одной стороны, желания акционеров - это желания хозяев, с другой стороны, уменьшение (или отсутствие) выплат дивидендов в первом периоде (из-за использования чистой прибыли на расширение бизнеса) может привести к значительному увеличению дивидендов в следующем периоде. Вряд ли можно дать универсальные рекомендации для таких случаев, однако руководителям предприятия, на наш взгляд, необходимо будет представить акционерам подробный расчет, который должен включать размер чистой прибыли, направления ее возможного использования и их денежную оценку, а также оценку потребности предприятия в денежных ресурсах.

Предположим, отношение собственных оборотных средств к кредиторской задолженности предприятия определяется как 2 500 руб./ 1 000 руб. При этом сумма чистой прибыли (денежных средств на расчетном счете) составляет 600 руб. Принятие акционерами решения о выплате дивидендов не только лишит предприятие значительной части оборотных активов, но и приведет к неудовлетворительной структуре баланса, т.к. коэффициент текущей ликвидности уменьшится с 2,5 до 1,9.

При формировании дивидендной политики необходимо учитывать, что классическая формула: "курс акций прямо пропорционален дивиденду и обратно пропорционален процентной ставке по альтернативным вложениям" применима на практике далеко не во всех случаях. Инвесторы могут высоко оценить стоимость акций предприятия даже и без выплаты дивидендов, если они хорошо информированы о его программах развития, причинах невыплаты или сокращения выплаты дивидендов и направлениях реинвестирования прибыли.

Принятие решения о выплате дивидендов и их размерах в значительной мере определяется стадией жизненного цикла предприятия. Например, если руководство предприятия предполагает осуществить серьезную программу реконструкции и для ее реализации намечает осуществить дополнительную эмиссию акций, то такой эмиссии должен предшествовать достаточно долгий период устойчиво высоких выплат дивидендов, что приведет к существенному повышению курса акций и, соответственно, к увеличению суммы заемных средств, полученной в результате размещения дополнительных акций. Ниже даны характеристики существующих методик дивидендных выплат.

Выплата дивидендов: основные методики

| Название методики | Основной принцип | Преимущества методики | Недостатки методики | Примечания |

| 1. Методика постоянного процентного распределения прибыли | Соблюдение постоянства показателя "дивидендного выхода" | Простота | Снижение суммы дивиденда на акцию (при уменьшении чистой прибыли) приводит к падению курса акций | Методика довольно часта в практике, несмотря на предостережения теоретиков |

| 2. Методика фиксированных дивидендных выплат | Соблюдение постоянства суммы дивиденда на акцию в течение длительного периода вне зависимости от динамики курса акций. Регулярность дивидендных выплат | 1. Простота 2. Сглаживание колебаний курсовой стоимости акций | Если прибыль сильно снижается, выплата фиксированных дивидендов подрывает ликвидность предприятия | |

| 3. Методика выплаты гарантированного минимума и "Экстра" дивидендов | 1. Соблюдение постоянства регулярных выплат фиксированных сумм дивиденда 2. В зависимости от успешности работы предприятия - выплата чрезвычайного дивиденда ("Экстра") как премии в дополнение к фиксированной сумме дивиденда | Сглаживание колебаний курсовой стоимости акций | "Экстра" - дивиденд при слишком частой выплате становится ожидаемым и перестает играть должную роль в поддержании курса акций | "Экстра" - дивиденды не должны выплачиваться слишком часто |

| 4. Методика выплаты дивидендов акциями | Вместо денежного дивиденда акционеры получают дополнительные акции | 1. Облегчается решение ликвидных проблем при неустойчивом финансовом положении 2. Вся нераспределенная прибыль поступает на развитие 3. Появляется большая свобода маневра структурой источников средств 4. Появляется возможность дополнительного стимулирования высших управленцев, наделяемых акциями | Ряд инвесторов может предпочесть деньги и начнет продавать акции | Расчет на то, что большинство акционеров устроит получение акций, если эти акции достаточно ликвидны, чтобы в любой момент превратиться в наличность |

Рассмотрим вкратце и налоговые аспекты дивидендной политики.

Как указывалось выше, выплата дивидендов, как правило, облагается налогом на доходы. Однако существуют случаи, когда налог можно (1) уменьшить либо (2) отсрочить его выплату.

Налог на доходы представляет собой обязательный платеж в бюджет, базой для которого служат пассивные источники средств предприятия. Они в основном представлены выплатами дивидендов или процентов по ценным бумагам.

Первый случай относится к реинвестированию средств внутри предприятия: такие доходы акционера не облагаются налогом на доходы. Кроме того, акционерами предприятия не обязательно становится российским физическим или юридическим лицам - ими могут быть иностранные компании. В этих случаях возможно существенное сокращение сумм уплачиваемых налогов на прирост капитала (дивиденды) благодаря международному налоговому планированию.

Во втором случае акционеры по действующему законодательству могут выбрать такой режим выплаты дивидендов, который наиболее приемлемым для них способом поможет отложить уплату налога на дивиденды.

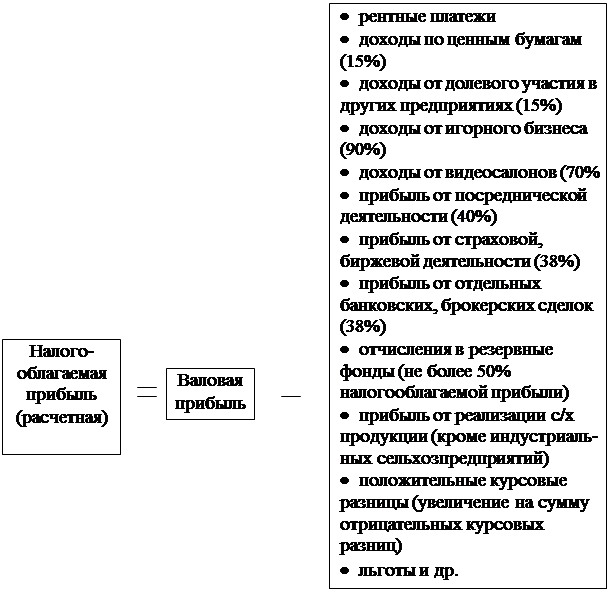

При этом финансовому менеджеру при определении дивидендной политики предприятия необходимо помнить, что указанные доходы включаются в состав доходов от внереализационных операций, однако не учитываются для расчета прибыли, облагаемой налогом на прибыль. Это, в частности, означает, что указанные доходы отражаются по строке 2 Расчета налога от фактической прибыли. В бухгалтерии предприятия это оформляется в общем виде следующим образом:

| № | Операция | Корреспонденция счетов | |

| Дебет | Кредит | ||

| 1 | Передан вклад в уставный капитал иного предприятия | 06, 46, 47, 48 | 46, 47, 48, 50, 51, 52 |

| 2 | Начислена сумма дохода от долевого участия | 76 | 80 |

| 3 | Доход от долевого участия получен | 01, 04, 10, 11, 12, 41, 50, 51, 52 | 76 |

При этом желательно, чтобы предприятие - плательщик дохода (и, соответственно, налога) указало в платежных документах сумму удержанного и перечисленного в бюджет налога. Тогда у финансового менеджера не должно возникнуть проблем с объяснением проверяющим органам того, что налога уже уплачен и предприятие не должно платить еще раз и т.д.

Когда необходимо платить налог на доходы?

Законодательство устанавливает, что расчет и уплата налога связаны с выплатой дивидендов:

| Действие | Срок | |||

| Дивиденды | Проценты | |||

| Представление расчета налога | Не позже 10 дней с | Объявления уполномоченным органом предприятия о выплате дивидендов | Не позже 10 дней с | Окончания месяца, в котором были выплачены доходы |

| В пятидневный срок | Со дня начисления доходов акционерам | |||

| Уплата налога | В пятидневный срок со дня представления расчета | В пятидневный срок со дня представления расчета | ||

Следовательно, срок уплаты налога на доходы в виде дивидендов (либо иных выплат в связи с долевым участием) зависит от того, когда уполномоченным органом предприятия-плательщика дохода принято решение о выплате таких дивидендов. К примеру, акционерное законодательство предусматривает, что по рекомендации совета директоров определяется размер дивиденда, который утверждается общим собранием акционеров. Однако решение о выплате промежуточных (квартальных или полугодовых) дивидендов принимается советом директоров, при этом дата выплаты не может быть ранее 30 дней со дня принятия решения. Соответственно, если по итогам первого квартала совет директоров 1-го апреля решает выплатить дивиденды, не позднее 11-го апреля должен быть представлен расчет налога на доходы и не позднее 16-го апреля сумма налога должна быть уплачена.

Предположим, что в уставе предприятия зафиксирован срок принятия решения о выплате годовых дивидендов - 1 февраля года, следующего за отчетным. Это значит, что срок представления расчета налога и его уплаты отодвигается до 11-го и 16-го февраля соответственно.

Таким образом, налога на доходы в виде дивидендов (размер и сроки уплаты) зависят от акционеров (которые либо принимают соответствующее решение, действуя через своих представителей в совете директоров, либо вносят изменение в устав), поскольку они вправе получать дивиденды не ежеквартально, а раз в полгода либо даже ежегодно. Естественно, удлинение сроков выплаты дивидендов предоставляет отсрочку в уплате налога на доходы.

Похожие работы

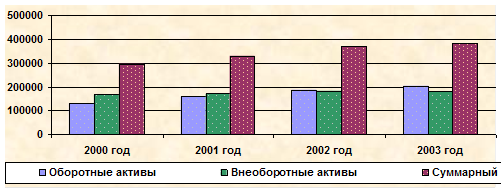

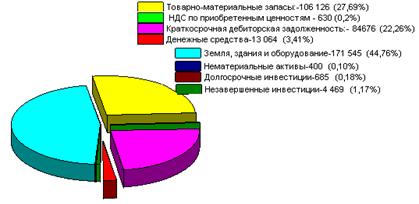

... , работ, услуг - в 2,6 раза. Следует также отметить снижение роста операционных доходов, а также уменьшение операционных расходов - в 0,7 раз. Особое внимание в процессе анализа и оценки финансовых результатов следует обратить на наиболее значимую статью их формирования – прибыль (убыток) от реализации товаров, продукции, работ, услуг как важнейшую составляющую балансовой прибыли и зачастую по ...

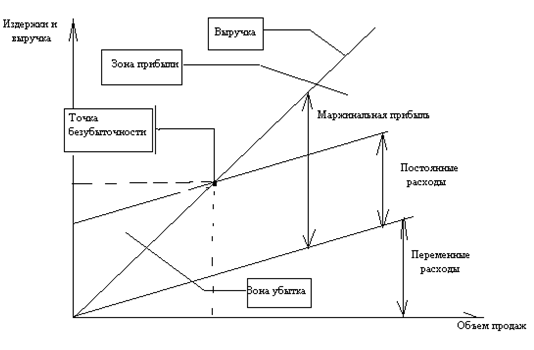

... дохода учитывает взаимосвязь факторов объемов производства, затрат и прибыли. Более точный расчет этих факторов обеспечивает высокий уровень планирования и прогнозирования финансовых результатов деятельности предприятия [12, с.88]. На основании изложенной выше методики проведем анализ рентабельности собственного капитала ОАО «Нефтекамскшина» по методике «Du Pont». Рассчитаем показатели данной ...

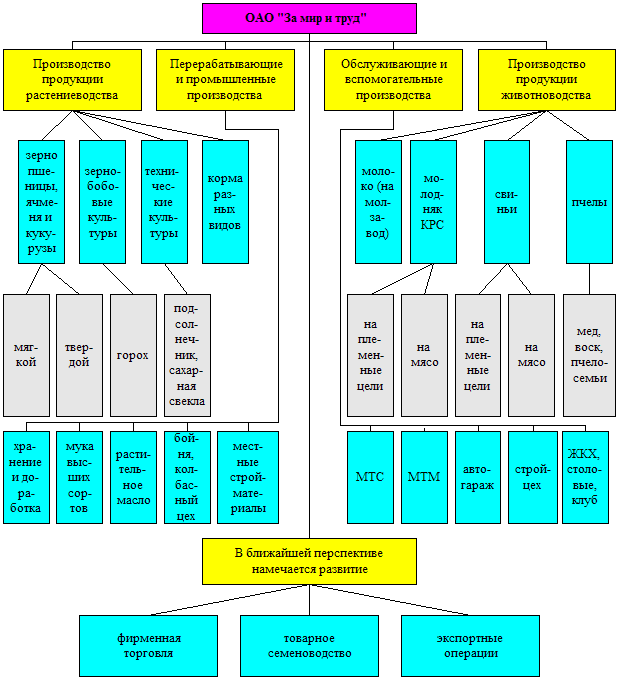

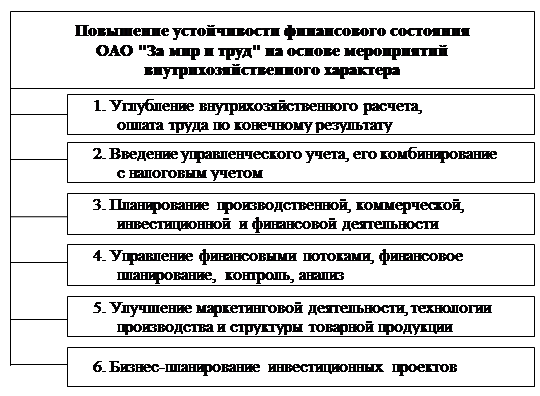

... а с другой - усилить положительные тенденции в развитии предприятия. Только при таком подходе предприятие может успешно преодолевать негативную рыночную конъюнктуру и улучшать устойчивость своего финансового состояния, повышать результаты производственно-коммерческой деятельности, накапливать денежные ресурсы для приобретения новых машин и оборудования, племенного молодняка, строительства новых ...

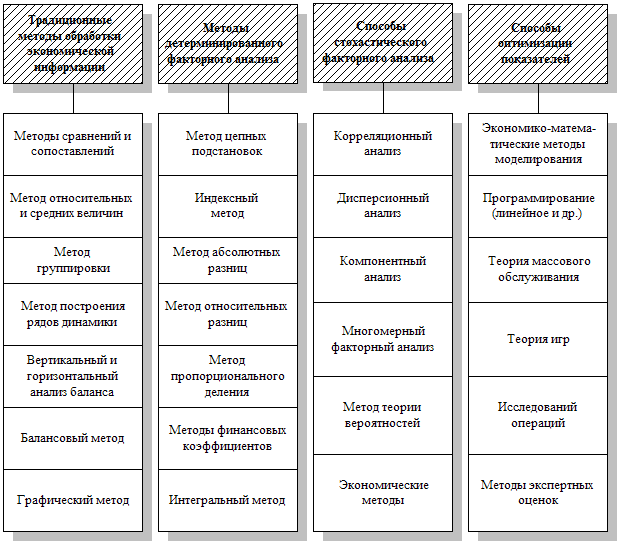

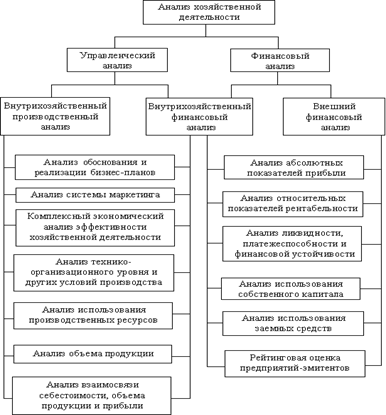

... основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решения социальных задач и материальных потребности персонала. Анализ финансовых результатов деятельности предприятия включает: q изменения каждого показателя за период («горизонтальный анализ»); q исследование структуры соответствующих показателей и их ...

0 комментариев