Навигация

Право налагать арест на имущество налогоплательщиков и иных обязанных лиц в порядке, предусмотренным Кодексом

1. Право налагать арест на имущество налогоплательщиков и иных обязанных лиц в порядке, предусмотренным Кодексом.

Согласно ст.72 НК РФ арест имущества является одним из способов обеспечения исполнения обязанностей по уплате налогов и сборов. Порядок и условия наложения ареста на имущество налогоплательщика устанавливаются ст.77 НК РФ. На данный момент налоговые органы таким правом не обладают, указанные полномочия предоставлены федеральным органам налоговой полиции (ст.11 Закона РФ от 24.06.93 N 5238-1 "О федеральных органах налоговой полиции").

2. Право предоставлять налогоплательщикам отсрочки и рассрочки по уплате санкций за налоговые правонарушения.

Следует заметить, что органы Госналогслужбы до ноября 1997 г. имели право предоставлять отсрочки и рассрочки по уплате санкций за налоговые правонарушения. Данные отсрочки и рассрочки предоставлялись в тех случаях, когда применение штрафных санкций могло привести к прекращению дальнейшей производственной деятельности налогоплательщика. Данное право предоставлялось органам Госналогслужбы в рамках Указа Президента РФ от 22.12.93 N 2270 "О некоторых изменениях в налогообложении и взаимоотношениях бюджетов различных уровней". Однако Указом Президента РФ от 19.11.97 № 1233 Указ № 2270 был признан утратившим силу, и соответственно органы Госналогслужбы были лишены права на предоставление отсрочек и рассрочек по штрафным санкциям.

3. Право требовать от банков документы, подтверждающие исполнение платежных поручений налогоплательщиков и иных обязанных лиц и инкассовых поручений (распоряжений) налоговых органов о списании со счетов налогоплательщиков и иных обязанных лиц сумм налогов и санкций за налоговые правонарушения.

Налоговый кодекс определяет, что обязанность по уплате налога налогоплательщиком считается исполненной с момента предъявления им в банк поручения на уплату соответствующего налога при наличии достаточного денежного остатка на счете налогоплательщика (ст. 45 НК). Таким образом указанное право предоставляется налоговым органам для установления факта исполнения налогоплательщиком его главной обязанности - уплате налогов.

Банки обязаны предоставлять соответствующие документы налоговым органам. Кроме того, не предоставление налоговому органу сведений о налогоплательщике, согласно ст.126 НК РФ, является налоговым правонарушением за совершение которого предусмотрена ответственность в виде штрафа в размере 5000 рублей

4. Право вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля.

Данные права будут способствовать реализации функции налоговых органов по организации и проведению налогового контроля.

5. Право заявлять ходатайства об аннулировании или о приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности.

Осуществляя налоговый контроль за деятельностью налогоплательщиков налоговыми органами могут быть выявлены нарушения лицензионных требований и условий со стороны лиц, осуществляющих свою деятельность на основании лицензии. В связи с этим, налоговым органам предоставляется право заявлять ходатайства соответствующим органам об аннулировании или о приостановлении действий выданных лицензий. Приостановление действия и аннулирование лицензии производится по основаниям предусмотренным ст.13 Федерального закона от 25.09.98 N 158-ФЗ "О лицензировании отдельных видов деятельности".

6. Право предъявлять иски о досрочном расторжении договора о налоговом кредите и об инвестиционном налоговом кредите.

По общему правилу односторонний отказ от исполнения договора не допускается (ст.450 ГК РФ) если это не установлено законом или соглашением сторон, поэтому для досрочного расторжения договоров о налоговом кредите и инвестиционном налоговом кредите налоговые органы должны предъявлять в суды иски об их расторжении.

Необходимо заметить, что перечень прав налоговых органов, установленный ст.31 НК РФ не является закрытым. В соответствии с п.2 ст.31 НК РФ налоговые органы осуществляют также другие права, предусмотренные настоящим Кодексом и иными федеральными законами.

3.2. Обязанности налоговых органов. Права и обязанности, ответственность должностных лиц налоговых органов.

Главной обязанностью налоговых органов является проведение контроля за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов. При осуществлении данной функции налоговые органы обязаны строго соблюдать законодательство о налогах и сборах, т. е. действия налоговых органов должны быть основаны на законах.

Налоговым кодексом РФ установлены следующие объязанности налоговых органов:

- вести разъяснительную работу по применению законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

- бесплатно информировать налогоплательщиков о действующих налогах и сборах;

- вести в установленом порядке учет налогоплательщиков;

- представлять формы установленной отчетности и разъяснять порядок их заполнения;

- давать разъяснения о порядке исчисления и уплаты налогов и сборов;

- осуществлять возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов в порядке предусмотренном Налоговым кодексом;

- соблюдать налоговую тайну ;

- направлять налогоплательщику и иному объязанному лицу копии акта налоговой проверки и решения налогового органа, а также требование об уплате налога и сбора.

Налоговым кодексом предусмотрена обязанность налоговых органов сообщать органам налоговой полиции о возможных преступлениях в налоговой сфере. Соответствующие материалы должны направляться, если выявленные при проверках и иными способами обстоятельства позволяют предпологать совершение налогового преступления.

Разъяснительная работа о необходимости уплаты налогов и соблюдения налогового законодательства может вестись налоговыми органами в различных формах и различными способами: используя средства массовой информации, направление памяток налогоплательщикам, чтение лекций в организациях, школах, организация и проведение семинарских занятий с налогоплательщиками и т.д.

Налоговым кодексом впервые на уровне закона введена обязанность налоговых органов осуществлять возврат или зачет излишне уплаченных или излишне взысканых сумм налогов, пеней и штрафов. Ранее в соответствии со ст. 13 Закона о Государственной налоговой службе возврату подлежали только неправильно взысканнные суммы налогов. Кроме того, объязанность возврата налогов была предусмотрена некоторыми законами об отдельных налогах. В настоящее время установлен общий порядок зачета или возврата для всех налогов и сборов, который определен главой 12 Налогового кодекса.

Налоговым органом или иными федеральнами законами о налогах и сборах могут быть определены иные обязанности налоговых органов. Так, в соответствиис п. 3 ст. 78 Кодекса налоговый орган обязан сообщать налогоплательщику о каждом ставшем известном налоговому органу факте излишней уплаты налога не позднее одного месяца со дня обнаружения такого факта.

В соответствии с п. 3 ст. 7 Закона о Государственной налоговой службе налоговые органы и их сотрудники обязаны сохранять коммерческую тайну и тайну сведений о вкладах физических лиц и организаций. Статья 102 Налогового кодекса РФ вводит новое по содержанию, чем коммерческая тайна, понятие - налоговая тайна. Так, налоговую тайну составляют любые полученные налоговым органом сведения о налогоплательщике, за исключением сведений:

- разглашенных налогоплательщиком самостоятельно или с его согласия;

- об идентификационном номере налогоплательщика;

- об уставном фонде (уставном капитале) организации;

- о нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения;

- представляемых налоговым или правоохранительным органам других государств в соответствии с международными договорами (соглашениями), одной из сторон которах является Российская Федерация, о взаимном сотрудничестве между налоговыми или правоохранительными органами (в части представления этими органами).

Следует заметить, что кроме перечисленных в ст.32 НК обязанностей налоговые органы могут нести также и другие обязанности, предусмотренные настоящим Кодексом и иными федеральными законами (п.2 ст.32 НК).

Права государственного органа - это права различных должностных лиц этого органа.

В пределах своей компетенции должностные лица налоговых органов реализовывают права и обязаности налоговых органов в строгом соответствии с порядком установленным НК РФ. В соответствии со ст.33 Кодекса должностные лица налоговых органов обязаны:

- действовать в строгом соответствии с Кодексом и иными федеральными законами;

- реализовывать в пределах своей компетенции права и обязанности налоговых органов;

- корректно и внимательно относиться к налогоплательщикам, их представителям и иным участникам налоговых правоотношений, не унижать их честь и достоинство.

Будучи производными от прав и обязанностей госналогинспекций, правомочия сотрудников налоговых органов правомерно поделить на две основные группы. В первую войдут правомочия, непосредственно связанные с проведением налоговых проверок, а во вторую - все иные права и обязанности, с помощью которых обеспечивается деятельность по контролю за исполнением налогового законодательства.

В соответствии с предложенной классификацией при проведении налоговых проверок сотрудник государственной налоговой службы в соответствии со ст. 7 Закона о Государственной налоговой службе вправе:

- производить в организациях любых форм собственности и у граждан проверки денежных документов, бухгалтерских книг, отчетов, расчетов и иных документов связанных с исчислением и уплатой налогов, с получением необходимых объяснений, справок и сведений;

- контролировать соблюдение налогового законодательства гражданами, занимающимися предпринимательской деятельностью;

- обследовать с соблюдением соответствующих правил при осуществлении своих полномочий любые используемые для получения доходов помещения организаций и граждан;

- требовать от руководителей проверяемых организаций и граждан устранения выявленных нарушений;

- приостанавливать операции на счетах организаций и граждан в банке;

- изымать документы, свидетельствующие о сокрытии и занижении прибыли (дохода);

- применять к нарушителям налогового законодательства финансовые санкции;

- взыскивать недоимки по налогам, пени и штрафы в бюджет;

- предъявлять иски в суды;

- налагать на должностных лиц организаций и граждан, совершивших административные правонарушения - нарушения налогового законодательства, административные штрафы.

Здесь необходимо отметить, что осуществление ряда вышеперечисленных полномочий возможно только руководителем налогового органа или его заместителем. Так руководитель налоговой инспекции или его заместитель может принять решение о приостановлении операций по счетам налогоплательщика в банке, о проведении выездной налоговой проверки, утвердить постановление об изъятии документов, рассмотреть акт налоговой проверки и вынести по нему решение о взыскании недоимок по налогам, пени и штрафов, о привлечении виновного к административной ответственности.

Наряду с правами государственный налоговый инспектор имеет определенные обязанности. В соответствии со ст. 10 Закона о Государтсвенной налоговой службе должностные лица государтсвенных налоговых инспекций обязаны строго соблюдать Конституцию РФ, конституции республик, входящих в состав РФ, законы РФ и республик, входящих в РФ, другие нормативные акты, права и охраняемые законом интересы организаций и граждан.

Из анализа законов и подзаконных актов по организации деятельности государственной налоговой службы следует, что государственный налоговый инспектор обязан: ознакомить налогоплательщика с актом проведенной налоговой проверки; при установлении фактов нарушения налогового законодательства составить протокол, предъявив его для ознакомления налогоплательщику; осуществлять контроль за устранением выявленных нарушений налогового законодательства; в случаях установления фактов преступного нарушения законов о налогообложении передать материалы в правоохранительные органы; вести учет налогоплательщиков в соответствии с территориальным или линейным принципом работы.

Впервые в налоговом, да и в законодательстве в целом, в Налоговом кодексе предусмотрена обязанность должностных лиц налоговых органов корректно и внимательно относиться к участникам налоговых правоотношений, не унижать их честь и достоинство. Введение данной нормы призвано повысить уровень правовой культуры должностных лиц налоговых органов, а также общий культурный уровень общения участников налоговых правоотношений. На основании п/п 10 п. 1 ст. 21 Налогового кодекса РФ налогоплательщики и плательщики сборов вправе требовать от должностных лиц налоговых органов выполнения данной обязанности.

Для правильного понимания специальных прав и обязанностей должностных лиц налоговых органов необходимо учитывать следующее:

1) к должностным лицам не применим принцип «разрешено все, что не запрещено законом». Наоборот, к ним применяется разрешительный порядок: каждое должностное лицо выполняет только то, что прямо разрешено ему законом, т. е. действует только в рамках установленной ему компетенции;

2) служебные права должностных лиц налоговых органов, одновременно являются их обязанностями, и наоборот;

3) границы для реализации прав должностных лиц налоговых инспекций очерчены задачами и функциями государственных налоговых инспекций.

Любые права налоговых инспекторов - проводить проверки, изымать документы, предъявлять иски и т. п. - реализуются только в пределах выполнения задачи налогового органа: осуществление контроля за соблюдением законодательства о налогах, правильностью исчисления, полнотой и своевременностью внесения в бюджеты налогов и других обязательных платежей.

Госналогслужба России является исполнительным государственным органом. Государственных служащих налоговых органов по их полномочиям принято делить на должностных лиц, оперативный состав и вспомогательный персонал.

Должностными лицами налоговых органов являются граждане Российской Федерации - работники налоговых органов, которым в соответствии с квалификацией, стажем работы и занимаемой должностью присвоены классные чины. (ст.18 Закона РСФСР от 21.03.91 г. "О Государственной налоговой службе РСФСР.")

Ключевым должностным лицом налоговых органов является налоговый инспектор. Основной объем прав и обязанностей налоговых органов реализуется этими лицами.

Инспекторы осуществляют все основные формы работы с налогоплательщиками - от приема налоговых расчетов до проведения проверок. В настоящее время в ряде инспекций практикуется разделение функций (с учетом зарубежного опыта): ряд инспекторов осуществляет только ревизорскую работу, другие - те функции, которые не связаны с выходом на предприятия (прием и камеральная проверка деклараций, расчет окладных налогов и др.).

К специалистам относятся работники бухгалтерии, юрисконсульты и т.д.

Лица вспомогательного состава обеспечивают служебную деятельность должностных лиц и лиц оперативного состава (технические секретари и т. п.).

Ответственность налоговых органов и их должностных лиц определяется в соответствии с положениями ст. 35 НК РФ.

В отличии от норм, устанавливающих ответственность налоговых органов до 1 января 1999 г., нормы Налогового кодекса устанавливают ответственность налоговых органов не только за неправомерные действия (решения), но и за бездействие указанных органов, которое повлекло причинение налогоплательщику убытков.

Следует отметить, что хотя ни Законом РФ № 943-1 "О Госналогслужбе РФ", ни Законом РФ № 2118-1 "Об основах налоговой системы в РФ" не была предусмотрена ответственность налоговых органов за бездействие, которое повлекло причинение налогоплательщику убытков, данное обстоятельство не лишало налогоплательщика права обратиться в суд с иском о возмещении убытков на основании ст.16 ГК РФ в соответствии с которой убытки причиненные гражданину или юридическому лицу, как в результате незаконных действий так и бездействия государственных органов или должностных лиц этих органов, подлежат возмещению из бюджета.

Осталось без изменений положение о том, что должностные лица и другие работники налоговых органов за неправомерные действия или бездействие могут привлекаться к административной, дисциплинарной или уголовной ответственности в соответствии с законодательством РФ.

Заключение

Главный вопрос в преодолении экономического кризиса в России не в налоговой системе, а в о6щем состоянии экономики, обуславливающим расширение и увеличение налогоо6лагаемой базы. Стране нужна программа экономического роста, обеспечивающая вначале внутреннюю конкуренцию, ибо с нее начинаются рыночные отношения.

С целью выхода из экономического и финансового кризиса Правительство Рссийской Федерации разработало стабилизационную программу и приступило к ее осуществлению. Решающая роль в преодолении кризиса принадлежит налоговой службе. Именно через нее в бюджеты всех уровней поступают около 90 процентов доходов.

Сегодня особенно актуальной является проблема расширения налоговой базы. Но даже тогда, когда эта задача будет решена, увеличение средств бюджета без усилий налоговой службы не будет эффективным.

Экономисты и занимающиеся этим вопросом специалисты считают, что состояние бюджета зависит, главным образом, от трех групп факторов. Во-первых, от развития экономики, особенно отечественной промышленности и торговли, во- вторых, от соответствия налогового законодательства экономической ситуации. И в - третьих, от того, насколько сильна налоговая служба страны.1

Чтобы обеспечить поступление налогов в бюджетную систему, нужны специалисты нового профиля.

Вопрос подготовки кадров стоял перед Государственной налоговой службой России с самого момента ее образования. Уже с 1990 года семь вузов и четыре колледжа Москвы, а также все средние специальные учебные заведения Министерства финансов Российской Федерации ввели специальность «Налоги и налогообложение» и начали обучение студентов. В 1996 году открылась Всероссийская государственная налоговая академия Государственной налоговой службы Российской Федерации, деятельность которой была построена по принципу интегрирования с налоговой системой.

Но сегодня подготовка налоговых служащих должна быть поставлена на качественно новую основу.

Каким нам видится налоговый служащий будущего? Думается, что он должен совмещать в себе качества грамотного юриста, экономиста и бухгалтера, но прежде всего - быть человеком высокой культуры. Поэтому мы считаем, что за основу следует принять классическое университетское образование, построенное на традициях, сложившихся при обучении финансовым, юридическим и экономическим дисциплинам. Налоговый служащий должен обладать качествами благородного супермена: с одной стороны, иметь хорошие манеры, основанные на знании этики взаимоотношений, а с другой- уметь вести себя в экстремальных ситуациях.1

Справедливости ради следует заметить, что конфликт между налогоплательщиком и налоговым служащим - это проблема, общая для многих стран, и решается она только в результате постепенных изменений общественной психологии и повсеместном повышении общей налоговой культуры. В этом направлении наша страна делает только первые шаги.

Структура и организация труда налогового инспектора. на наш взгляд, не должна быть единообразным и жестко регламентированным, по крайней мере пока служба находится в состоянии роста и развития. Структура зависит от подготовки работников в конкретной инспекции, их квалификации, степени владения компьютерной техникой.

Государственными налоговыми инспекциями разрабатываются все новые направления и методы работы с налогоплательщиками и в первую очередь с физическими лицами. Здесь необходимо постоянно думать о том, чтобы не допустить нарушения прав человека, сохранить неприкосновенность его личной и семейной жизни.

Поэтому наша позиция заключается в том, что взаимоотношения с налогоплательщиком должны быть партнерскими, профессиональными и корректными.

Министерство экономики должно развивать многоукладную экономику. Минфин - инвестировать в нее средства, законодатели - регулировать правовые вопросы, МВД - защищать налогоплательщиков от криминальных структур и только после этого с соответствующим материальным обеспечением налоговая служба сможет нормально функционировать .

Работая над проектом Налогового кодекса Российской Федерации, Минфин России и Госналогслужба России ставили в качестве основной цели необходимость приведения налогового законодательства в соответствие с протекающими в жизни общества процессами, в особенности, в области бюджетных отношений между уровнями и ветвями власти, интегрирования российской экономики в мировую, а также необходимости совершенствования самой налоговой системы в части ее демократизации, рационализации, соответствующей регламентации по вопросу повышения ответственности всех субъектов налоговых отношений за правильность исчисления, полноту и своевременность поступления налогов в бюджет.

Анализируя вышесказанное, можно выделить следующие проблемные вопросы Государственной налоговой службы на период до 2005 г.:

1. Внедрение в жизнь и деятельность Государственной налоговой службы НАЛОГОВОГО КОДЕКСА: принятия в скором времени его особенной части и доработка общей части.

2. Создание эффективной системы начисления и сбора налогов, учета налогоплательщиков, контрольной работы и борьбы с нарушениями налоговой дисциплины: снижение налогового бремени и упрощение налоговой системы за счет исключения из нее неэффективных налогов и отчислений в отраслевые внебюджетные фонды; расширение налоговой базы за счет отмены не оправдавших себя налоговых льгот и расширения круга плательщиков налогов; перемещение основной тяжести налогового бремени с организацией на доходы и имущество физических лиц; расширение комплекса мер, связанных с повышением собираемости налогов и улучшении контроля за соблюдением налогового законодательства.

3. Внедрение новой организационно-функциональной структуры на районном и региональном уровне.

4. Разработка и внедрение типовых технологий и процедур для реализации функций налоговых органов.

5. Создание современной системы электронной обработки данных, обеспечивающей функции учета, контроля и анализа данных по основным видам налогов.

6. Применение новых форм и методов информационно-аналитической работы и научного прогнозирования для повышения эффективности налогового законодательства.

7. Разработка и применение методологии документальных проверок и отбора налогоплательщиков для их проведения.

8. Внедрение типовых машиноориентированных документов в практику налоговых органов.

9. Обеспечение информационного взаимодействия налоговых органов районного и регионального звеньев с заинтересованными министерствами и ведомствами.

10. Применение международных и государственных стандартов в информатизации налоговых органов.

11. Внедрение в механизм начисления и взимания налогов системы "Самоначисления" (самостоятельность - контроль).

12. Формирование и организация работы по "доброжелательной" системе взаимодействия налоговых органов с налогоплательщиками (информирование, обучение, пропаганда).

13. Оптимизация документооборота в налоговых органах.

14. Создание эффективной системы подготовки и повышения квалификации кадров налоговых органов на базе Налоговой Академии Госналогслужбы России и других учебных заведений.

Сложившаяся в стране чрезвычайная ситуация требует принятия опрелеленных мер от законодательных органов. Налоговая реформа 1999 года началась с введенния в действие части первой Налогового кодекса. Надо отметить, что этот столь долгожданный документ не оправдал ожиданий ни налогоплательщиков, ни тем более работников государственных налоговых инспекций. В Налоговом кодексе провозглашен ряд вполне разумных постулатов, однако часть первая Налогового кодекса в отрыве от второй специальной части не может быть полноценной. Многие ее положения не могут быть реализованы без специальной части, регулирующей механизм налогообложения.

Список использованной литературы

1. Законодательный и иной нормативный матреиал.

1. Конституция Российской Федерации.

2. Закон РСФСР от 10 октября 1991 г. "Об основах бюджетного устройства и бюджетного процесса в Российской Федерации". // "Ведомости СНД и ВС РСФСР". 1991. N 46. ст. 1543.

3. Закон РФ от 27 декабря 1991 г. "Об основах налоговой системы Российской Федерации". // "Ведомости СНД и ВС РФ". 1992. N 11. ст. 527.

4. Закон РСФСР от 21 марта 1991 г. "О Государственной налоговой службе РСФСР". // "Ведомости СНД и ВС РСФСР". 1991. N 15. ст. 492.

5. Закон РФ от 24 июня 1993 г. "О Федеральных органах налоговой полиции". //

"Ведомости СНД и ВС РФ". 1993. N 29. ст. 1114.

6. Закон РФ "Об общих принципах организации местного самоуправления в Российской Федерации" от 28.08.95 г. № 154-ФЗ // "Собрание законодательства РФ". 1995. N 35. ст. 3506.

7. Налоговый Кодекс РФ, часть первая. // "Собрание законодательства РФ". N 31. 1998. ст. 3824

8. Указ Президента РФ "О государственной налоговой службе Российско Федерации." от 31 декабря 1991 г. № 340. // "Российская газета". 13.01.92.

9. Указ Президента РФ "Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей" от 23.05.94 г. № 1006. // "Собрание законодательства РФ". 1994. N 5. ст. 396.

10. Указ Президента РФ "О некоторых вопросах налоговой политики" от 23.05.94г. № 1004. // "Собрание законодательства РФ". 1994. N 5. ст. 394.

11. Указ Президента РФ "О фондах социального развития налоговых органов и налоговой полиции" от 10.08.94 г. №1678. // "Собрание законодательства РФ". 1994. N 16. ст. 1885

12. Указ Президента РФ "О формировании республиканского бюджета Российской Федерации и взаимоотношениях с бюджетами субъектов Российской Федерации" от 22.12.93 N 2268 // "Собрание актов Президента и Правительства РФ". 1993. N 52. ст. 5074.

13. Указ Перезидента РФ "О первоочередных мерах по совершенствованию налоговой системы Российской Федерации" от 21.07.95 г. № 746. // "Собрание законодательства РФ". 1995. N 30. ст. 2906.

14. Указ Президента РФ "О мерах по повышению собираемости налогов и других обязательных платежей и упорядочению наличного и безналичного денежного обращения" от 18.08.96 г. № 1212. // "Собрание законодательства РФ". 1996. N 35. ст. 4144.

15. Указ Президента РФ "О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней" от 22.12.93 г. № 2270. // "Собрание актов Президента и Правительства РФ". 1993. N 52. ст. 5076.

16. Указ Президента РФ "О Министерстве Российской Федерации по налогам и сборам", от 23.12.98 , № 1635, // "Собрание законодательства РФ".1998. N 52. ст. 6393

17. Постановление Правительства Российской Федерации "Вопросы государственной налоговой службы Российской Федерации" от 08.04.92 г. № 230.

18. Постановление Совета Министров-Правительства РФ "О совершенствовании деятельности государственной налоговой службы Российской Федерации" от 04.11.93 № 1117. // "Собрание актов Президента и Правительства РФ".1993.

N 45. ст. 4345

19. Постановление Правительства РФ "О первоочередных мерах по укреплению доходной части Федерального бюджета и улучшению деятельности налоговых органов" от 29.06.95 г. № 641. // "Российская газета". N 133. 12.07.95.

20. Постановление Правительства РФ "Вопросы Государственной налоговой службы Российской Федерации от 11.03.97 г. № 269.

21. Постановление Правительства РФ "Вопросы Министерства Российской Федерации по налогам и сборам", от 27.02.99, № 254, // "Собрание законодательства РФ". 1999. N 11. ст. 1299

22. Собрание постановлений правительства СССР.1990.№ 7

Специальная литература:

1. Бабаев В. К. Государственная налоговая служба Н. Новгород 1995.

2. Хрестоматия по истории государства и права СССР. Дооктябрьский период. М., 1990.

3. Черник Д. Г. Налоги,Учебное пособие - М.:Финансы и статистика,1995г.

4. Основы налогового права. Учебно-методическое пособие. / Под. Ред. С.Г.Пепеляева - М.:Инвест Фонд, 1995.

5. Грачева Е.Ю.,Соколова Э.Д. Налоговое право: Вопросы и ответы. - М.: Новый Юрист, 1998.

6. Налоги в России, Сборник нормативных документов, М. Юридическая литература, 1994.

7. Налоговая инспекция (взгляд изнутри)./ Общая редакция - С.И.Кумок Московское Финансовое объединение, 1995.

8. Налоговый кодекс Российской Федерации. Часть первая: Постатейный комментарий / Под ред. В.И.Слома. М.:"Статус", 1998.

9. Смит А. Исследование о природе и причинах богатства народов. - М.: Соцэкгиз, 1935.

10. Черник Д.Г. Работа налоговых инспекций в условиях финансового кризиса. // "Российский налоговый курьер", № 2, 1999. С.6

11. Черник Д.Г. О роли налоговой системы в стабилизации экономики // "Российский налоговый курьер", № 1, 1998. С.12

12. Тихомиров В.В. Налоговый служащий - специальность будущего // "Российский налоговый курьер", № 3, 1999. С.4

13. Декреты Советской власти. Т. 3. М., 1964.

14. СУ РСФСР. 1921. № 26. Ст. 147.

15. Дъяченко Е.П. История финансов СССР - М., 1978.

16. Кучеров И.И. Налоговые преступления, - М., 1997.

17. Бэкон Ф. Соч. в 2-х томах.,М, 1972.

18. Фор Э. Опала Тюрго 12.05.79, М-Прогресс, 1979.

19. Ключевский В.О. Соч. М.: Мысль, 1989. Т. VI.

20. Российская гозета. 1998. 23 июля.

Информационный и справочный материал:

1. Материалы информационно-поисковой системы «Кодекс».

2. Материалы информационно-поисковой системы «Консультант-Плюс»

3. Материалы информационно-поисковой системы «Гарант»

1 Ведомости съезда народных депутатов и Верховного Совета СССР. 1991. № 47. ст.1641

1 Ключевский В.О. Соч. М.: Мысль, 1989. Т. VI. С. 159-160.

1 Бекон Ф. Соч. В 2-х Т. М., 1972. Т. 2. С. 416

1 Фор Э. Опала Тюрго. 12 мая 1776 года. М.: Прогресс. 1979. С. 172.

1 Смит А. Исследование о природе и причинах богатства народов.М.:Соцэкгиз.1935.Т.2.С.341-343

2 Полное собрание законов Российской империи с 1649 года.Т. ХХVII, 1802-1803.Спб., 1830.С. 243.

[1] Кучеров И. И. Налоговые преступления. М. 1997. С. 15 - 19.

1 Хрестоматия по истории государства и права СССР. Дооктябрьский период. М., 1990. С. 388.

1 См. Декреты Советской власти. Т. 3. М., 1964. С. 497.

1 См. Декреты Советской власти. Т. 3. М., 1964. . С. 465 - 467.

2 См. СУ РСФСР. 1921. № 26. Ст. 147.

1 См. Дьяченко Е. П. История финансов в СССР. М., 1978, С. 202 - 203.

1 Собрание постановлений правительства СССР.1990.№ 7.ст.28.

2 Ведомости съезда народных депутатов СССР и Верховного Совета СССР.1990.№ 22.ст.394.

1 Собрание законодательства Российской Федерации.1998.№ 52.ст.6393

1 Утверждено Указом Президента РФ от 31 декабря 1991 г. № 340. См. Ведомости съезда народных депутатов и Верховного Совета СССР. 1991. № 47. Ст. 1641.

1 См. Ведомости народных депутатов и Верховного Совета РФ, 1992. № II. В дальнейшем изложении — Закон «Об основах налоговой системы».

1 Ведомости Съезда народных депутатов и Верховного Совета РФ. 1992. № 12. Ст. 591.

1 Собрание законодательства РФ.28.08.95.№ 35.Ст.3506

1 Собрание актов Президента и Правительства РФ.27.12.93.№ 52.Ст.5074.

1 Собрание законодательства РФ.26.08.96.№ 35.Ст.4146.

2 Собрание законодательства РФ.31.03.97.№ 13.Ст.1602.

1 Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР.1991.№ 35.ст.1170

1 См. таблицу № 1

[2] Далее — районные (городские) государственные налоговые инспекции

1 Собрание законодательства РФ. 15.03.99. N 11. ст. 1299

1 Собрание законодательства РФ. 30.05.94. N 5. ст. 396.

1 Собрание законодательства РФ. 06.01.97. N 1. ст. 197.

2 Собрание законодательства РФ. 15.12.97. N 50. ст. 5710.

1 Собрание законодательства РФ. 12.01.98. N 2. ст. 222.

2 СЗ РФ. 1998. № 18. Ст. 2020.

3 Российская гозета. 1998. 23 июля.

1 Черник Д.Г О роли налоговой системы в стабилизации экономики // Российский налоговый курьер.1998.№1

1 Тихомиров В.В. Налоговый служащий специальность будущего//Российский налоговый курьер.1999.№3

[AK1]

Похожие работы

... и ответственности налогоплательщиков, так и налоговых органах. НК РФ это систематизированный законодательный акт, регулирующий процесс налогообложения. В нем отражены положения, связанные с регулированием деятельности налоговых органов, четко установлены объект и субъект налогообложения, прописаны правила исполнения обязанности по уплате налогов и сборов, установлены виды налоговых правонарушений ...

... или каких-то структур[59]. Таким признакам отвечает, на наш взгляд, предпринимательское объединение в форме холдинга, осуществляющее согласованную деятельность участников. Глава 2. Правовое регулирование деятельности холдинговых компаний.2.1. Цели создания холдинговой компании.Целеполагание при создании холдингов напрямую зависит от времени, места, способа и задач, реализуемых при ...

... задач, направленных на выход экономики из кризисного состояния. Методы осуществления налоговой политики зависят от тех целей, к которым стремится государство, проводя налоговую политику. В современной мировой практике наиболее широкое распространение получили такие методы, как изменение налоговой нагрузки на налогоплательщика, замена одних способов или форм налогообложения другими, изменение ...

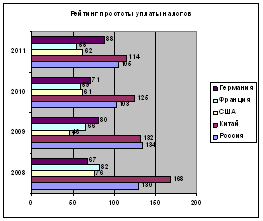

... странах ЕС, что в Российской Федерации. Даже ставка и доля в бюджете находятся на одном уровне. Однако, что касается налога на недвижимое имущество, то между зарубежными налоговыми системами и налоговой системой Российской Федерации, большое различие. Использование рыночной стоимости объекта принесет больше дохода в бюджет, и будет более справедливым, нежели использование капитальной стоимости. ...

0 комментариев