Навигация

Инфляция: понятие, суть и виды

4. Инфляция: понятие, суть и виды

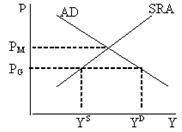

Выше указывалось, что ускорение оборачиваемости денег либо рост их количества (объема денежной массы) приводят к обесценению денег, т.е. к инфляции. Однако этим понятие инфляции не ограничивается. Инфляция представляет собой общее повышение уровня цен, которое может вызываться не только денежными факторами, хотя и занимают основное место в развитии инфляции. В общем виде расчет размера инфляции осуществляется путем деления разности индекса цен нынешнего года и прошлого года на индекс прошедшего года. Однако необходимо проводить различие между двумя основными видами инфляции - спроса и предложения. Инфляция спроса связана с тем, что потребители предъявляют повышенный спрос на товары, а производители не могут какое-то время произвести больше (пусть даже это сулит им дополнительные прибыли); как следствие - цены повышаются. Инфляция предложения связана с тем, что возрастают цены не ресурсы, необходимые производителям.

Причины инфляции можно рассмотреть следующим образом:

| Инфляция спроса | Инфляция предложения |

| Эту инфляцию определяются как повышение спроса при полной загруженности экономики. Производство работает на полную мощность и экономика обеспечивает практически полную занятость. Однако потребители предъявляют все больший спрос на товары (к примеру, вследствие фискальной политики государства), и, поскольку количество денежных средств остается неизменным, цены возрастают. Такая инфляция преодолевается только когда объем производства увеличивается либо расширяются масштабы импорта. | Повышение цен в данном случае вызывается тем, что производители испытывают трудность с себестоимостью. В цену товара входят, помимо прибыли (наценки), три крупных элемента: заработная плата, материальные затраты и амортизация. Как правило, повышаются цены на материалы и труд. В этих случаях предприниматель вынужден скомпенсировать свои потери некоторым увеличением цены на тот же продукт. |

Вместе с тем, приведенное выше различие достаточно трудно бывает проследить на практике, т.е. трудно определить, чем же - спросом или предложением - вызван новый виток цен. Для нашей страны, видимо, инфляция спроса весьма актуальна, поскольку у многих людей со времен дефицитов выработалась непреодолимая реакция на "закупку всего впрок". Инфляция предложения, наоборот, имеет более выраженную тенденция самоограничения: как только цены на товары возрастают сверх какого-либо предела, потребители ограничивают свой спрос (либо приобретают замещающие товары), что приводит к спаду предложения и сокращению цен.

Инфляцию принято классифицировать следующим образом: 5-10%-ный годовой прирост цен составляет ползучую инфляцию, 10-50% - галопирующую, а свыше 50%- гиперинфляцию.

5. Последствия инфляционного воздействия на денежное обращение.

Наиболее ярко последствия инфляции просматриваются на примере агрегата М3. Денежные вложения обесцениваются и, по прошествии некоторого срока, владелец сбережения обнаруживает, что покупательная стоимость его денег упала (размер обратно пропорционален уровню инфляции). Так, при вкладе в 1000 под 10% годовых и годовой инфляции в 15% размер вклада через год составит 110 / 115 = 956, т.е. владелец не приобретет, а потеряет 4,4%.

Инфляция также заставляет людей меньше сберегать, а больше направлять на потребление либо закупки впрок (что тоже ближе к потреблению). Это приводит к увеличению спроса, что в свою очередь порождает инфляцию. Потребители и производители также теряют доверие к национальной денежной единице, предпочитая максимум расчетов производить в иностранной валюте либо использовать валютные оговорки для снижения рисков.

Инфляция также порождает рост процентных ставок, поскольку банкам необходимо привлечь клиентов, предложив им более высокие, чем уровень инфляции, ставки. Это, в свою очередь, приводит к росту альтернативных возможностей для потенциальных и реальных инвесторов. Они предпочитают не вкладывать в длительные и менее рентабельные проекты, если можно положить средства на депозит под гораздо большие проценты; как следствие, инвестиционная активность снижается. Вместе с тем, небольшие уровни инфляции могут оказать благотворное влияние на инвесторов: чем откладывать средства, которые постоянно обесцениваются, лучше инвестировать их наиболее выгодным способом.

Инфляция также может оказаться выгодной экспортерам: за каждый вырученный от иностранных покупателей доллар они могут купить больше рублей и, возможно, большее количество экспортируемого товара или материалов для его производства.

В целом, однако, последствия инфляции, особенно высоких уровней, оказывают негативное влияние на экономику в целом и денежное обращение в частности. Наиболее важное из этих влияний - подрыв устойчивости национальной денежной единицы и механизма денежного обращения (либо излишнего разбухания объема денежной массы либо чрезмерного ускорения ее кругооборота).

Как же бороться с инфляцией?

Практика выработала различные способы преодоления галопирующей инфляции, снижения негативных последствий инфляции, однако не дала однозначного и окончательного ответа на этот вопрос. Поэтому ниже представлены те меры, которые использовались и используются для борьбы с (но не окончательной победы над) инфляцией:

| Антиинфляционная политика | Денежные реформы |

| 1. Дефляция - ограничение спроса посредством изъятия части средств (как правило, через механизм налогообложения). 2. Ценообразование (политика доход). Эта политика означает контроль за ростом цен и его сдерживание. В данном случае понимается, что государство принимает комплекс мер по недопущению роста заработной платы, цен на некоторые виды товаров, однако перестает поддерживать убыточные и низкорентабельные отрасли. | 1. Нуллификация - замена одной (как правило, чрезмерно обесцененной) валюты другой. 2. Реставрация - введение вновь золотого содержания денежной единицы. 3. Девальвация - снижение золотого содержания денежной единицы. 4. Деноминация - изменение масштаба денежных знаков. |

Похожие работы

... остатка наличных денег для предприятий всех форм собственности; - обращение наличных денег служит объектом прогнозного планирования; - управление денежным обращением осуществляется в централизованном порядке; - организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения; - наличные деньги предприятия могут получать только в ...

... его будущего увеличения потребления. Для обслуживания международных торговых, финансовых, валютных, кредитных и иных экономических отношений используются деньги в функции мировых денег. Глава 2. Денежное обращение и денежная система в РБ. 2.1. Денежное обращение Денежное обращение, хотя и связано непосредственно с денежным оборотом, имеет свою специфику. При характеристике денежного ...

... России, таким образом денежная база по существу приравнивается к агрегату M . Денежная масса зависит от двух факторов: 1) количества денег и 2) скорости их оборота. 2.1 Закон денежного обращения. Количество денег, необходимое для выполнения ими своих функций, устанавливается экономическим законом денежного обращения, открытым К. Марксом. Закон денежного обращения определяет: масса денег ...

... использованных источников и литературы, приложения. Основное содержание работы Во введении обосновывается выбор темы, научная и практическая важность разрабатываемой проблемы денежного обращения и эмиссий на Северном Кавказе в 1917-1920 гг., цели и задачи диссертационного исследования, характеризуются и анализируются источники и научная литература. В первой главе – "Бумажные денежные знаки как ...

0 комментариев