Навигация

Система и структура государственной налоговой службы

3. Система и структура государственной налоговой службы

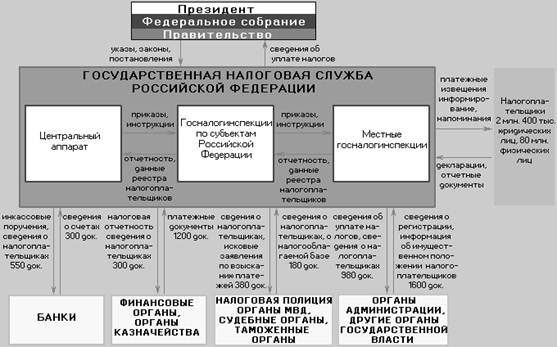

Система налоговых органов построена в соответствии с административным и национально-территориальным делением, принятым в Российской Федерации, и состоит из трех звеньев.[21] Основным элементом в этой, системе являются государственные налоговые инспекции по районам, городам без районного деления и районам в городах. Второе звено включает в себя государственные налоговые инспекции республик в составе России, краев, областей, автономной области, автономных округов, городов Москвы и Санкт-Петербурга.[22]

Возглавляет систему налоговых органов центральный аппарат Государственной налоговой службы Российской Федерации. Районные (городские) государственные налоговые . инспекции выполняют основную нагрузку по непосредственному контролю за исполнением налогового законодательства всеми физическими и юридическими лицами на обслуживаемой территории. В соответствии со ст. 18 Положения о Государственной налоговой службе Российской Федерации они обеспечивают своевременный и полный учет плательщиков налогов и других обязательных платежей, правильность начисления платежей гражданам Российской Федерации, иностранным гражданам и лицам без гражданства, а также поступление этих платежей в бюджет; контролируют своевременность представления плательщиками бухгалтерских отчетов и балансов, налоговых расчетов, отчетов, деклараций и других документов, связанных с исчислением и уплатой платежей в бюджет, а также проверяют достоверность этих документов в части правильности определения прибыли, дохода, иных объектов обложения и исчисления налогов и обязательных 'платежей; производят осмотр, фиксацию, содержание и изъятие у предприятий, учреждений и организаций документов, свидетельствующих о сокрытии (занижении) прибыли (дохода) или иных объектов от налогообложения; получают от предприятий, учреждений, организаций, .финансовых органов и банков документы, на основании которых ведут оперативно-бухгалтерский учет (по каждому плательщику и виду платежа) сумм доходов и других платежей, подлежащих уплате и фактически поступивших в бюджет, а также сумм финансовых санкций и административных штрафов; приостанавливают операции предприятий, учреждений, организаций и граждан по расчетным и другим счетам в банках и иных финансово-кредитных учреждениях в случаях непредставления (или отказа представить) госналогинспекциям и их должностным лицам бухгалтерских отчетов, балансов, расчетов, деклараций и других документов, связанных с исчислением и уплатой налогов и иных обязательных платежей в бюджет. К компетенции районных (городских) государственных налоговых инспекций относятся применение финансовых санкций, предусмотренных законодательством Российской Федерации и ее субъектов за нарушение обязательств перед бюджетом, административных штрафов за эти нарушения, ' допущенные должностными лицами предприятий, учреждений, организаций и гражданами; возврат излишне взысканных и уплаченных налогов и других обязательных платежей в бюджет через банки и иные кредитно-финансовые учреждения; учет, оценка и реализация конфискованного, бесхозяйного имущества и имущества, принадлежащего по праву наследования государству, а также кладов. Они вправе предъявлять в суд и арбитражный суд иски о ликвидации предприятий любой организационно-правовой , формы по основаниям, установленным законодательством Российской Федерации, о признании регистрации предприятия недействительной в случаях нарушения установленного порядка создания предприятия или несоответствия учредительных документов; требованиям законодательства и взыскании доходов, полученных в этих случаях; о признании сделок недействительными и взыскании в доход государства всего полученного по таким сделкам; о взыскании неосновательно приобретенного не по сделке, а в результате других незаконных действий.

Сотрудники районной (городской) налоговой инспекции составляют, . анализируют и представляют вышестоящим государственным налоговым органам установленную отчетность, а районным и городским финансовым органам — ежемесячные сведения о фактически поступивших суммах налогов и других платежах в бюджет. Часть этих функций реализуется в повседневной деятельности инспекторским составом, часть — начальником или его заместителем. В компетенцию начальника государственной налоговой инспекции кроме этого входит право применять в соответствии со ст. 13 Закона “Об основах налоговой системы” финансовые санкции в виде: а)взыскания всей суммы сокрытого или заниженного дохода (прибыли) либо всей суммы налога .за иной сокрытый или неучтенный объект налогообложения и штрафа в размере той же суммы, а при повторном нарушении — соответствующей суммы и штрафа в двукратном размере этой суммы; б) штрафа в размере 10% от причитающихся к уплате, сумм налога за последний отчетный квартал, непосредственно предшествующий проверке, по каждому из следующих видов нарушений: отсутствие учета объекта налогообложения; ведение учета объекта налогообложения с грубым нарушением установленного порядка, повлекшим за собой сокрытие или занижение. сумм налога за проверяемый период не менее чем на 5% от причитающейся к уплате суммы налога за последний отчетный квартал; .непредставление или несвоевременное представление документов, необходимых для исчисления и уплаты налога; в) взыскания пени с налогоплательщика в случае. задержки уплаты Налога в размере 0,2% неуплаченной суммы налога за каждый день просрочки платежа, начиная с установленного срока уплаты выявленной задержанной суммы налога, если законом Не предусмотрены иные размеры пени. Он же вправе на основании ст. 12 Закона “О Государственной налоговой службе РСФСР” налагать административные штрафы: — на должностных лиц предприятий, учреждений и организаций, виновных в сокрытии (занижении) при были (дохода) или сокрытии (неучтении) иных объектов налогообложения, а также в отсутствии бухгалтерского учета или ведении его с нарушением установленного порядка и искажении бухгалтерских отчетов, в непредставлении, несвоевременном представлении или представлении по не установленной форме бухгалтерских отчетов, балансов, расчетов, деклараций и других документов, связанных с исчислением и уплатой налогов и других платежей в бюджет,— в размере от двух до пяти минимальных размеров оплаты труда на каждого виновного, а за те же действия, совершенные повторно в течение года после наложения административного взыскания, — в размере от пяти до десяти минимальных размеров оплаты труда; — на граждан, виновных в нарушении законодательства о предпринимательской деятельности, или занимающихся, предпринимательской деятельностью,, в отношении которой имеется специальное запрещение, а также на граждан, виновных в отсутствии учета доходов или в ведении его с нарушением установленного порядка, в непредставлении или -несвоевременном представлении деклараций о доходах либо во включении в декларации искаженных данных — в размере от двух до пяти минимальных размеров .оплаты труда, а за те же действия, совершенные повторно в течение года после наложения административного взыскания в размере от пяти до десяти минимальных размеров оплаты труда; — на руководителей и других должностных лиц предприятий, учреждений, организаций, а также на граждан, не представивших по требованию госналогслужбы справки, документы и копии с них, касающиеся их хозяйственной деятельности и необходимые для правильного налогообложения; препятствующих допуску должностных лиц госналогинспекции к обследованию производственных, складских и иных помещений, используемых для извлечения дохода либо связанные с содержанием объектов налогообложения; не принимающих мер по устранению выявленных нарушений законодательства о налогах и других обязательных платежах в бюджет и законодательства о предпринимательской деятельности; не представляющих (или отказавшихся представить) по требованию госналогорганов бухгалтерские отчеты, балансы, расчеты, декларации и другие документы, связанные с исчислением и уплатой налогов и иных обязательных платежей, — в размере от двух с половиной до пяти минимальных размеров оплаты труда.

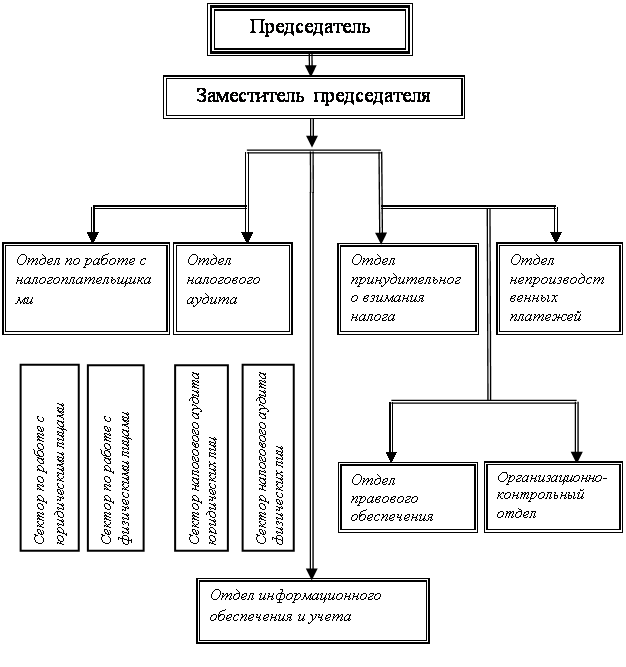

Структура и штатная .численность районной (городской) налоговой инспекции утверждается ее начальником на основании социально-демографических, экономических и географических характеристик района, объема выполняемой работы и других факторов, учитываемых при определении количества сотрудников и создании внутриструктурных подразделений, в пределах установленного им фонда оплаты труда. В крупных городских и районных (в городах) налоговых инспекциях могут быть созданы отделы и группы по видам взимания налогов. Их работа строится по отраслевому принципу. Надо отметить, что по этому принципу" организуется работа и в сельских районных налоговых инспекциях с количеством сотрудников до 60 человек. Принцип зональной организации работы может быть составным элементом отраслевого принципа. Например, в отделе по налогам с физических лиц один инспектор осуществляет контроль за соблюдением налогового законодательства: жителями одного микрорайона города, другой 'инспектор -контролирует налогоплательщиков другого микрорайона и т.д. Согласно штатной численности и структуре .район ной (городской): налоговой инспекции в ее состав входят начальник, заместители начальника, начальники отделов, где они:; есть, главные государственные налоговые инспекторы, старшие государственные налоговые инспекторы, государственные налоговые инспекторы, работники бухгалтерии и вспомогательного аппарата. Начальник инспекции, его заместители и начальники отделов назначаются и освобождаются от должности начальником вышестоящей налоговой инспекции. Прием и увольнение на работу других сотрудников районной (городской) налоговой инспекции производится ее начальником. Он несет персональную ответственность за подбор и расстановку кадров, повышение их квалификации. Вновь принятые работники представляются к классному чину инспектора налоговой службы III ранга при наличии высшего или среднего специального образования и стажа работы в налоговых органах не менее одного года.

В отдельных случаях за примерное исполнение служебных обязанностей и высокие показатели в. работе начальник вышестоящей налоговой инспекции вправе присвоить классный чин и до истечения этого срока. Районная (городская) налоговая инспекция является юридическим лицом, имеет свой текущий счет и печать. В Положении о Государственной налоговой службе нормативно не определяется организационное устройство налоговых инспекций субъектов Российской Федерации. Также как и для районной (городской) инспекции, структура и штатное расписание этих звеньев системы утверждаются руководством соответствующей налоговой инспекции в пределах установленного им фонда оплаты труда. Необходимо подчеркнуть, что структурная схема краевой, областной и равной им налоговой инспекции строится с учетом региональных особенностей: размеров территории и его экономического потенциала, количества налогоплательщиков и их социально-демографических характеристик, других обстоятельств. Все различия в организационном построении связаны, в конечном счете, с созданием такой рабочей модели, которая в конкретных условиях будет наиболее эффективно решать стоящие перед госналогслужбой задачи. Однако если районная (городская) налоговая инспекция непосредственно контролирует полноту и своевременность внесения налоговых платежей, правильность исчисления налогов, то краевые, областные и равные им структуры решают эти задачи в большей степени путем реализации организационно-методических функций. На них возлагаются: организация работы, нижестоящих налоговых инспекций по осуществлению контроля за соблюдением законодательства о налогах и других платежах в бюджет; обобщение и анализ отчетов госналогинспекций о проделанной работе, подготовка на их основе методических рекомендаций по совершенствованию практики налогового контроля; организация взаимодействия налоговых инспекций с другими правоохранительными органами по усилению контроля за соблюдением законодательства о налогах и других платежах; комплексные и тематические проверки нижестоящих налоговых инспекций; обобщение и внедрение в налоговую практику передового опыта; проведение мероприятий по профессиональной подготовке и переподготовке кадров; осуществление мер по созданию информационных систем, автоматизированных рабочих мест и других средств автоматизации и компьютеризации работ в госналогинспекциях;. координация работы по взаимодействию с районными (городскими) органами власти и управления по вопросам обеспечения госналогинспекций служебными помещениями, транспортом, вычислительной техникой, другими материально-техническими средствами, а их работников — жильем, дошкольными и школьными учреждениями в порядке, установленном Правительством Российской Федерации и правительствами республик в составе Российской Федерации.

Когда краевые, областные и равные им налоговые инспекции непосредственно осуществляют контроль за плательщиками налогов и других платежей в бюджет, они пользуются теми же правомочиями, что и налоговые инспекции 110 районам в городах и городах без районного деления. Основным структурным элементом госналогинспекции республик в составе России, края, области, автономных образований, являются отделы. В зависимости от направления деятельности и видов налогов, о которым они осуществляют контроль, имеются отделы по налогообложению доходов (прибыли) юридических лиц: федеральных и муниципальных предприятий, потребительской кооперации, кооперативных и общественных организаций и т. д.; отдел налогообложения агропромышленного комплекса, природных ресурсов и земельного налога; отдел налогообложения физических лиц; отдел косвенных налогов; отдел местных и прочих налогов и сборов. Кроме этого, как и в любой другой управляющей структуре, в составе краевой, областной и равной им госналогинспекций функционируют отделы кадров, контроля, финансового обеспечения, юридический, хозяйственный и другие. Общность задач, стоящих перед структурными подразделениями по контролю за уплатой конкретных видов налогов и сборов, находит свое отражение и в положениях о соответствующих отделах. В этих нормативных документах содержатся общие требования, определяющие место отдела в структуре госналогинспекций, его полномочия, принципы организации работы, процедуры ликвидации и реорганизации, другие вопросы, входящие в компетенцию этого структурного подразделения. В положении, как правило, закрепляются и пути решения поставленных задач, указывается, что сотрудники отдела проводят и организуют контроль государственных налоговых инспекций по районам и юродам без районного деления за уплатой конкретного налога или группы налогов, готовят обзорные письма и указания по применению законов и подзаконных актов; проводят документальные и камеральные проверки бухгалтерских отчетов и балансов юридических и физических лиц по выплате того или иного налога; рассматривают письма, заявления и жалобы на действия сотрудников госналогинспекций района (города) о нарушениях законодательства при изыскании конкретного налога. В отдельных случаях в положении указывается перечень видов налогов, которые контролируются тем или иным отделом. Так, в положении об; отделе налогообложения физических лиц, как правило, называются: подоходный налог с доходов физических лиц (включая налогообложение доходов от предпринимательской деятельности); налог на имущество физических лиц; земельный налог; государственная пошлина; налог) с имущества, переходящего в порядке наследования и дарения; налоги и платежи, устанавливаемые местными органами власти в части, касающейся физических лиц. На основании положений об отделах разрабатываются и утверждаются начальником госналогинспекции функциональные обязанности и должностные обязанности сотрудников. В соответствии с Положением о Государственной налоговой службе Российской Федерации в государственных налоговых инспекциях по республикам в составе России, краям, областям, автономным образованиям, городам Москве и Санкт-Петербургу создаются коллегии в составе начальника госналогинспекции и его заместителей, а также других руководящих работников инспекции. Персональный состав и штатная численность коллегии утверждаются руководителем Госналогслужбы Российской Федерации но представлению начальника государственной налоговой инспекции. На заседаниях коллегии рассматриваются и принимаются решения по наиболее важным вопросам деятельности госналогинспекции, заслушиваются отчеты начальников районных и городских госналогинспекций, обсуждаются вопросы подбора и подготовки кадров, назначения на должности, проекты предложений по ставкам местных. налогов и сборов, другим вопросам налогообложения и; деятельности налоговых органов. Высшую ступеньку в иерархии налоговых органов занимает центральный аппарат Госналогслужбы Российской Федерации. Его структурная схема включает шестнадцать управлений, два самостоятельных отдела и главный научно-вычислительный центр.

Управление налогообложения прибыли (дохода) юридических лиц состоит из отдела налогообложение прибыли (дохода) государственных предприятий, включающего группу централизованных расчетов; отдела налогообложения прибыли .(дохода) негосударственных предприятий, в который входит группа по налогообложению прибыли (дохода) предприятий с иностранными инвестициями; отдела налогообложения прибыли (дохода) кооперативных и общественных организаций; отдела налогообложения банков, бирж и операций с ценными бумагами; сводного отдела аналитической и методической работы. В управлении налогообложения АПК, природных ресурсов и земельного налога три отдела: отдел налогов на землю, отдел налогов на ' природные ресурсы и отдел сводного анализа механизма налогообложения АПК. В управление налогообложения физических лиц входят: отдел подоходного налога, включающий в себя группу по налогообложению иностранных граждан и лиц без гражданства; отдел имущественных налогов; методологический отдел; отдел оргинспекторской и аналитической работы с группой писем, заявлений и жалоб граждан. Управление местных и прочих налогов и сборов делится на отдел местных налогов, отдел налога на имущество, отдел государственных пошлин, сборов и прочих доходов. Управление косвенных налогов включает отдел налога на добавленную стоимость в сфере межотраслевого производства, отдел налога на добавленную стоимость в сфере нематериального производства, отдел акцизов, отдел сводной экономико-аналитической работы и анализа. Четыре отдела в управлении внешнеэкономического и международного налогообложения: отдел налогообложения внешнеэкономической деятельности предприятий и организаций, отдел налогообложения иностранных юридических лиц, отдел международного налогообложения, отдел налогообложения валютно-финансовых операций. Управление поступлений в государственные внебюджетные фонды и доходов от приватизации также состоит из четырех отделов: отдел отчислений во внебюджетные социальные фонды, отдел платежей в дорожные и производственные фонды, отдел доходов от приватизации, отдел организационно-методической работы. Каждое из перечисленных выше управлений центрального аппарата построено по предметно-отраслевому принципу, что дает основания именовать эту группу управлений предметно-отраслевыми или отраслевыми. Их непосредственные задачи могут -быть реализованы только в конкретной сфере налогообложения. Так, задача управления налогов на доходы (прибыль) юридических лиц связывается с организацией и осуществлением контроля за обеспечением правильного и единообразного применения на всей территории Российской Федерации законов о налогообложении: доходов (прибыли) предприятий, организаций, учреждений и других юридических лиц. Для управления косвенных налогов основные задачи заключаются в обеспечении правильного и единообразного применения законов о налоге на добавленную стоимость, об - акцизах и т. д. Управление внешнеэкономического и ' международного налогообложения контролирует законодательство о внешнеэкономической деятельности (включая валютное, таможенное, инвестиционное, налоговое) ; в части правильности исчисления, полноты и своевременности внесения в соответствующие бюджеты государственных налогов, сборов и других платежей.

В рамках решения поставленных задач отраслевые управления изучают и анализируют практику применения действующего налогового законодательства на местах, с учетом отечественного и зарубежного опыта ведут разработку актуальных аспектов налоговой политики, участвуют в подготовке законодательных актов по конкретным видам налогообложения, разрабатывают инструкции, методические рекомендации, указания о порядке исчисления и взимания того или иного вида налога. Они вправе осуществлять либо принимать участие в комплексных и тематических проверках территориальных госналогинспекций. В их компетенцию входит рассмотрение писем, жалоб и заявлений налогоплательщиков на действия должностных лиц, налоговых инспекций, контроль за изданием нормативных актов министерствами, ведомствами, если они имеют отношение к платежам налогов и сборам в государственный бюджет и др. Непосредственные задачи других управлений центрального аппарата реализуются в основном в рамках обеспечительных и вспомогательных функций. К при меру, юридическое управление, которое состоит из отдела правового обеспечения налогообложения и отдела нормативных актов и контроля за организацией правовой работы в налоговых органах, должно обеспечивать соответствие действующему законодательству всех нормативных актов, издаваемых Госналогслужбой РФ, защищать права и законные интересы Госналогслужбы в судах, а также органах государственной власти и управления, участвовать в разработке и совершенствовании законов о налогах и налоговых органах, осуществлять методическое руководство правовой работой в госналогинспекциях, систематизировать правовые акты, обеспечивать правовой информацией руководящие и структурные подразделения госналогслужбы, анализировать практику правовой работы на местах и т. д.

Управление административного и финансового обеспечения осуществляет, планирование и финансирование расходов на содержание государственных налоговых инспекций, руководит постановкой бухгалтерского и статистического учета и отчетности в налоговых органах на местах и в центральном аппарате, проводит работу но подбору, расстановке и воспитанию кадров, организует подготовку и переподготовку специалистов, повышение деловой квалификации работников, создание резерва кадров, ведет документацию для определения стажа надбавок за выслугу лет, представления на присвоение классных чинов и т. д. Эти и другие задачи управления административного и финансового обеспечения находят свое выражение и деятельности отдела финансового обеспечения Госналогслужбы Российской Федерации, централизованной бухгалтерии, отдела административного обеспечения Госналогслужбы РФ, куда входят группа по работе с кадрами территориальных госналогинспекций и группа по чинам и выслуге лет, отдел по подготовке и переподготовке персонала Госналогслужбы РФ.

Структура управления делами включает инспекции по контролю и организации делопроизводства, сектор правительственной корреспонденции и контроля за исполнением, группу писем граждан, сектор организации делопроизводства, ведомственного контроля- и организационно-справочной работы, секретариат Руководителя Госналогслужбы России, приемную Госналогслужбы России, сектор обработки корреспонденции и архивного обслуживания, экспедицию, сектор машинописи, стенографии и множительной техники. Основными задачами управления делами являются обеспечение в центральном- аппарате Госналогслужбы РФ единого, отвечающего установленным требованиям порядка ведения делопроизводства; работы по рассмотрению предложений, заявлений и жалоб граждан; отбор, учет, обработка, использование и своевременная передача на государственное хранение документов госналогслужбы; осуществление методического руководства и ведомственного контроля за постановкой делопроизводства, архивного дела, работы с корреспонденцией в госналогинспекциях. Кроме названных, в структуру центрального аппарата . Госналогслужбы Российской Федерации входят управление информатизации, управление, отчетности, анализа, контрольное управление, управление информации и внешних связей, другие управления и самостоятельные отделы. К числу последних относятся сводный отдел налоговых реформ. На него возлагается разработка предложений по совершенствованию налоговой политики, законов и подзаконных актов по налогообложению, взаимодействие и координация работы по вопросам налогообложения с министерством экономики, министерством финансов, другими министерствами, комитетами и ведомствами, .экономический- анализ статистической отчетности и других информационных материалов, связанных с налогообложением, и т.д. При Руководителе Госналогслужбы Российской Феде рации создана коллегия, в которую входят его заместители, а также другие руководящие работники ' центрального аппарата. Состав и численность коллегии; Госналогслужбы утверждаются Правительством Российской Федерации. На своих заседаниях коллегия рассматривает основные вопросы, деятельности налоговых органов, заслушивает отчеты начальников госналогинспекций республик в составе России, краевых, областных, автономных образований, городов Москвы и Санкт-Петербурга, вопросы подбора и расстановки кадров, обсуждает проекты законов и подзаконных актов по налогообложению. Предложения по изменению внутренней структуры центрального аппарата, как правило, тоже обсуждаются на заседаниях коллегии. Решения коллегии проводятся в жизнь приказами и распоряжениями Руководителя Госналогслужбы Российской Федерации. Члены коллегии в случае несогласия с Руководителем Госналогслужбы вправе информировать о разногласиях при обсуждении конкретных вопросов Правительство Российской Федерации. Сложившаяся системно-структурная схема налоговых органов, к сожалению, все меньше и меньше отвечает современным требованиям. И все более очевидной становится необходимость ее модификации. Специалисты центрального аппарата Государственной налоговой службы с участием представителей Международного валютного фонда и Всемирного банка завершили подготовку пилотного проекта модернизации налоговой службы России. Его реализация позволит осуществить коренную перестройку организационной схемы, налоговых органов и тем самым создать инфраструктуру, необходимую уже сегодня для работы с возрастающим числом налогоплательщиков. В рамках осуществления проекта предполагается внедрить концепцию само начисления налогов, при которой налогоплательщик будет определять причитающиеся с пего налоговые суммы без вмешательства сотрудников налоговых органов, а налоговая инспекция принимать произведенный налогоплательщиком расчет на условиях его последующей проверки. Будет изменена организационная структура районной (городской) налоговой инспекции. На смену отраслевым отделам, ведающим контролем за соблюдением законодательства о конкретных видах налогов придет иная специализация. В налоговых инспекциях по району (городу) будут созданы подразделения по обслуживанию налогоплательщиков, электронной обработке данных, контрольных проверок и сбора недоимок.

Подразделение обслуживания налогоплательщиков будет готовить и периодически проводить семинары налогоплательщиков, своевременно информируя об изменениях в их обязанностях в области налогообложения, на его сотрудников будет возлагаться подготовка информационных материалов и руководств по налоговым вопросам, дача консультаций и разъяснений. В этом же подразделении будет осуществляться постановка на налоговый учет и присвоение налогоплательщику единого идентификационного номера.

Подразделение обработки данных будет отвечать за ввод информации из налоговых деклараций и иных документов и ее обработку. Ответственность за проведение документальных проверок предполагается возложить на подразделение контрольных проверок. Отбор налогоплательщиков для проверки будет производиться компьютерной программой по совокупности критериев, позволяющих определить вероятных нарушителей налогового законодательства, а также при получении информации об уклонении от уплаты налога из других источников. Подразделение сбора недоимок будет проводить непосредственную работу с нарушителями налоговой дисциплины и осуществлять взыскания сокрытых от налогообложения сумм.

Успешная реализация проекта предусматривает задачи переподготовки персонала налоговых органов, разработки и внедрения новых технологий для создаваемых подразделений, полной компьютеризации процесса сбора и обработки налоговых деклараций и платежей. Внедрение проекта в жизнь сделает систему налогообложения более корректной и справедливой по отношению к налогоплательщикам, повысит уровень их обслуживания и снизит затраты на обеспечение налоговой дисциплины. Одновременно с модернизацией налоговой службы необходимо постоянное совершенствование налогового законодательства, перенос центра тяжести с фискальных начал на функции регулятивного характера. Только тогда налоги станут стимулировать развитие рыночных отношений, будут способствовать экономическому возрождению страны.

|

Таблица №3

Задачи органов государственной налоговой службы

Налоговая политика

Прежде чем говорить о вопросах налоговой политики хотелось бы акцентировать Ваше внимание на том, что не следует считать налоговую систему первичной, ключевым тормозом (по выражению Б. Федорова) экономического развития страны.

Главный вопрос в преодолении экономического кризиса в России не в налоговой же системе, а в о6щем состоянии экономики, обусловливающим расширение и увеличение напогоо6пагаемой базы. Стране нужна программа экономического роста, обеспечивающая вначале внутреннюю конкуренцию, ибо с нее начинаются рыночные отношения.

Министерство экономики должно развивать многоукладную экономику. Минфин - инвестировать в нее средства, законодатели - регулировать правовые вопросы, МВД - защищать налогоплательщиков от криминальных структур и только после этого с соответствующим материальным обеспечением налоговая служба сможет нормально функционировать .

В условиях осуществления экономической реформы в России и перехода к классическим рыночным отношениям первостепенное значение приобретает наличие четкого и ста6ипьного правового регулирования предпринимательской деятельности. Законодательные акты во всех сферах правоотношений - гражданских, административных, включая финансовые, налоговые находятся в стадии становления.

Говоря о совершенствовании правового регулирования в налоговой сфере, где нормативная база характеризуется крайней запутанностью, противоречивостью, недостаточностью, перемещением центра тяжести правового регулирования в сферу правоприменительной деятельности, хотелось бы акцентировать Ваше внимание на вопросе нео6ходимости ускорения по возможности принятия общей части Налогового кодекса России, который системно упорядочивает основы налогообложения.

Основным направлением налоговой политики становится обеспечение стабильности и предсказуемости фискальных условий деятельности, в частности:

Принятие Налогового кодекса Российской Федерации. Установление исчерпывающего перечня налогов и сборов, применение которых допустимо на территории РФ.

Установление предельных ставок для региональных и местных налогов.

Отмена практики выплаты региональных налогов за счет напогоо6пагаемой прибыли.

Сокращение числа налогов и упрощение правил определения размеров налоговых платежей. Объединение налогов и других обязательных платежей, имеющих одинаковую налоговую базу.

Кодификация правил, регламентирующих взаимоотношения налогоплательщика и фискальных органов, на основе устранения коллизии налогового и гражданского законодательства, обеспечения защиты гражданских прав налогоплательщиков.

Выравнивание условий налогообложения за счет рационализации и сокращения налоговых льгот.

Определение экономически обоснованного состава затрат, относимых на себестоимость продукции (работ, услуг)

Применение единых правил установления акцизов на отечественные и импортные товары.

Совершенствование налогового администрирования, системы контроля за исполнением налоговой дисциплины, упорядочение системы ответственности за налоговые правонарушения.

В отношении формирования системы фискальных стимулов предполагается осуществление следующих мероприятий:

Введение дифференциации акцизов на продукцию добывающих отраслей в зависимости от горно-геологических условии производства, поэтапное замещение акцизов соответствующими рентными платежами.

Введение рыночного механизма налогообложения недвижимости, обеспечивающего зависимость размеров платежей от доходности ее использования.

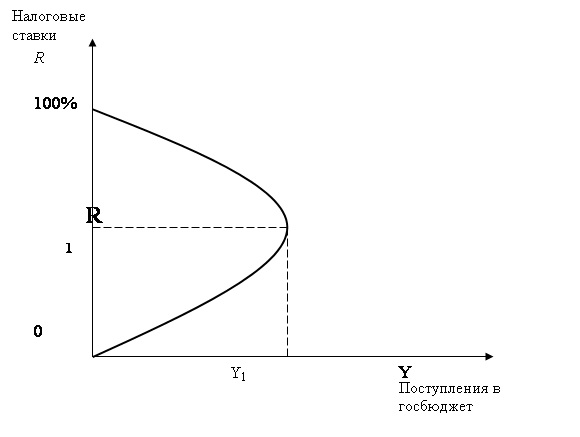

Постепенное снижение налоговой нагрузки на предприятия за счет увеличения налоговой нагрузки на физические лица. Поэтапное снижение ставки налога на при6ыпь с компенсацией потерь бюджетных поступлений как за счет отмены льгот, так и за счет повышения эффективной ставки подоходного налога.

Расширение сферы применения агрегированного напогоо6пожения субъектов малого предпринимательства.

В сфере повышения собираемости налогов предполагается осуществить следующие меры: Переход к начислению налогов по отгрузке. Поэтапный перенос обязанности уплаты налогов с получателя средств на плательщика (напогоо6пожение у источника, налогообложение сделок)

Введение механизма реального контроля за доходами физических лиц и повышения ответственности за непредставление деклараций, уклонение от налогообложения или сокрытие фактически полученных доходов.

Соединение процедур регистрации субъекта малого предпринимательства (выдачи патента) и внесения им единого налога.

Совершенствование методов банковского контроля, детальная регламентация использования различных видов банковских счетов.

Введение режима, при котором любые льготы по налогообложению могут 6ыть предоставлены только налогоплательщикам, полностью вносившим текущие платежи в течение предшествующего года.

Важным фактором повышения собираемости налогов должно стать урегулирование проблемы просроченной задолженности путем ее реструктуризации.

Необходимо решить вопрос о "размораживании" задолженности по пеням и штрафным санкциям, учтенным на специальном счете по состоянию на 20 мая 1996г. в соответствии с Указом Президента РФ от 8 мая 1996 года N 685.

При определении порядка ее погашения и реструктуризации на ряд пет следовало 6ы принять решение для первого года погашения о сокращении сумм пени и штрафов как минимум наполовину (т.к. - основная масса этой задолженности образовалась за счет начисления пени, ставка по которым с 20 мая 1996 г. сокращена с 0.7 % до 0.3 % или в два с лишним раза), а для погашения в последующие годы эта сумма может также корректироваться (сокращаться) в меру сокращения ставки рефинансирования Центрального 6анка России.

Но это не должно касаться налогоплательщиков, к которым применяются процедуры 6анкротства.

Мнение отдельных экспертов, что теория налогового права в России находится в зачаточном состоянии, а отсюда мол, и восполнение данного про6ела осуществляется за счет беспорядочно издаваемых актов исполнительной власти и ведомственных актов налоговых органов, не отвечает действительности.

Развитие налогового законодательства осуществляется не хаотично как представляется некоторым, а с учетом разра6отаннои Правительством Российской Федерации концепции и планов законодательной работы по этому вопросу, утверждаемых ежегодно. Кроме этого принимаемые федеральные законы о внесении изменений и дополнений в отдельные законы о налогах есть не что иное, как адекватное реагирование налоговой системы на развитие экономики страны.

Работая над проектом Налогового кодекса Российской Федерации, Минфин России и Госналогслужба России ставили в качестве основной цели необходимость приведения налогового законодательства в соответствие в протекающими в жизни о6щества процессами, конкретно, в области бюджетных отношений между уровнями и ветвями власти, интегрирования российской экономики в мировую, а также необходимости совершенствования самой налоговой системы в части ее демократизации, рационализации, соответствующей регламентации по вопросу повышения ответственности всех субъектов налоговых отношений за правильность исчисления, полноту и своевременность поступления налогов в бюджет.

Дискуссионным остается вопрос о целесообразности издания Госналогслужбой России инструкций, консультативных писем, разъяснений, якобы служащих узковедомственным интересам и т.д.

Все инструкции Госналогслужбы России в обязательном порядке издаются по согласованию с Минфином России и регистрируются в Минюсте России. При этом проводится правовая экспертиза на соответствие инструктивных норм тре6ованиям закона. Все привнесенное в инструкцию и не соответствующее законодательству отсекается.

Много нареканий вызывает и сам по се6е масштаб всего блока подзаконных актов (инструкций, писем, разъяснений) регулирующих налоговое законодательство. В этом массиве документов сложно было ориентироваться не только налогоплательщикам, но и работникам налоговых органов. Была поставлена задача навести здесь порядок.

Сегодня переизданы все основные инструкции по федеральным налогам. Они согласованы с Минфином и Минюстом России, опубликованы в средствах массовой информации. Отменены все "разовые" письма и разъяснения, к каждой инструкции приложен перечень таких отмененных указаний Минфина и Госналогслужбы России.

Конечно, сказанное не означает, что налоговые нормы будут абсолютно стабильными, что изменения невозможны, однако наша позиция состоит в том, что они должны осуществляться только путем внесения официальных изменений в соответствующие ведомственные нормативные акты. По нашему мнению, отказаться сегодня от предоставления права Госналогслужбе и Минфину России по изданию инструкций рановато.

Госналогслужба России поддержала предложение разработчиков Налогового кодекса в вопросе установления исчерпывающего перечня налогов на всех уровнях государственного управления: федеральном, региональном и местном. В настоящее время ситуация, сложившаяся после принятия Указа Президента Российской Федерации от 22.12.93 N 2268, которым предполагалось решить частично проблему налогового федерализма, показала, что этот процесс следует урегулировать.

К имеющимся более чем 40 налогам и сборам, применяющимся в соответствии с Законом Российской Федерации "Об основах налоговой системы в Российской Федерации" региональными органами власти, органами местного самоуправления введено только 87 неповторяющихся дополнительных налогов и сборов.

В проекте о6щей части Налогового кодекса предусматривается сокращение количества налогов, доведя их до 30. Среди них и есть социальный налог.

Считалось бы целесообразным отдельно обсудить вопрос о ставке и сумме вводимого социального налога. Нам предоставляется более разумным установить единую ставку социального налога в размере 39 % от средств, направленных на вознаграждение (оплату труда) работников, по которой 6ы уплачивался этот налог одним платежным поручением. Мы имеем в виду включить в социальный налог и отчисления в Пенсионный фонд.

Контроль за правильностью исчисления, полноты и своевременности уплаты социального налога возложить на органы Госналогслуж6ы России, которые одновременно осуществляют контроль за уплатой подоходного налога. Расщепление поступивший суммы социального налога в соответствующие фонды должны осуществлять органы федерального казначейства в пропорциях, установленных действующим законодательством (по ставкам в Пенсионный фонд - 28.5%, фонд социального страхования -5.4%, государственный фонд занятости населения - 1.5%, федеральный и территориальные фонды обязательного медицинского страхования - 3.6%).

Такой порядок позволит не только о6легчит работу налогоплательщиков, но и сократит количество контролируемых органов, приходящих с проверками к налогоплательщикам. Вместо пяти контролирующих органов проверки будет осуществлять одна налоговая служба.

Для ведения персонифицированного учета пенсионных отчислений законодательно предусмотреть обязанность налогоплательщиков эти сведения соо6щать Пенсионному фонду или органам социального обеспечения один раз в год, после составления годового отчета.

По мнению оппонентов проекта Налогового кодекса, им яко6ы расширяется сфера произвола налоговых органов, остаются ограниченными права налогоплательщиков и возможности защиты их прав и интересов.

Здесь необходимо отметить, что нередко складывается парадоксальная ситуация: систему органов Госналогслужбы России отождествляют с налоговой системой как совокупностью видов налогов, форм и методов их взимания. Критическое отношение к изъянам налоговой системы переносят на действие налогового инспекторам, обвиняя последнего в том, что он "раздевает" налогоплательщика, много "6ерет" налогов и т.д. С таким отношением согласиться нельзя. В действительности налоговые инспекторы реализуют на практике положения действующего налогового законодательств, обеспечивают соблюдение его требований.

Поэтому моя позиция заключается в том, что взаимоотношения с налогоплательщиком должны быть партнерскими, профессиональными и корректными. Согласна, что раздел Налогового кодекса "Производство по делам о налоговых нарушениях" требует большей четкости и ясности гармонизации прав и обязанностей налогоплательщика и налоговых органов.

Проявлением фискальной направленности существующей налоговой системы является также непомерно высокий уровень штрафных санкций, что, в свою очередь ведет к укрывательству доходов многими налогоплательщиками и, в конечном счете, потерям бюджета. Уровень штрафных санкций за налоговые нарушения нужно не снижать, а дифференцировать в зависимости от тяжести налогового нарушения.

Нео6ходима и более четкая и подробная классификация налоговых нарушений. Этот важный вопрос нашел свое отражение в проекте Налогового кодекса. И хочется подчеркнуть следующее. Проект Налогового кодекса строит систему мер ответственности в полной увязке с возложенными на налогоплательщикам обязанностями в отличие от действующей системы.

Вводится ряд новых мер ответственности для налогоплательщиков за нарушения налогового законодательства. Следует отметить существенный момент в предложенной Кодексом системе мер ответственности. Вводятся меры ответственности не только за нарушение порядка постановки на учет в налоговых органах, но и за уклонение от постановки на учет, не только за нарушение порядка ведения учета, но и за уклонение от ведения учета, не только за нарушение порядка предоставления налоговой декларации, но и за уклонение от ее подачи, не только за нарушение порядка предоставления информации об открытии счета в банке, но и за уклонение от представления такой информации.

Одним из самых болевых вопросов и на это указывают оппоненты, является разрешение споров между налогоплательщиком и налоговыми органами. Нельзя согласиться с тем, что в проекте Налогового кодекса прослеживается тенденция того, что налогоплательщик полностью беззащитен перед произволом налоговых органов.

Сразу же следует сказать, что нормы действующего законодательства, предоставляют широкие возможности по обжалованию действий налоговых органов, будь то обращение в вышестоящий налоговый орган или арбитражный суд, и разработчики проекта в данном вопросе сохраняют действующий порядок, в определенной степени развивают и цивилизуют его.

Если рассмотреть, как здесь обстоит депо сейчас, то по имеющимся данным обжалуются не 6опее 1 процента всех принятых в отношении налогоплательщиков решений. Следовательно, в абсолютно подавляющем числе случаев налогоплательщики согласны с принимаемыми налоговыми органами решениями. Что касается поставленных под сомнение решений, то нужно признать, что 30% из них - это результат брака в работе наших инспекций, и они пересматриваются в вышестоящих налоговых органах, либо в аппарате Госналогслужбы России.

В арбитражных судах до 20% исков, предъявленных налогоплательщиками к налоговым инспекциям, принимается в полном или частичном объеме и решается в пользу налогоплательщиков.

Лучше депо о6стоит с исками, относящимся к компетенции Высшего арбитражного суда.

Такого рода претензии находят квалифицированное решение на этапе рассмотрения в аппарате Госналогслужбы России, либо при рассмотрении в Высшем арбитражном суде правомерность действий налоговой службы подтверждается.

Тем не менее, проблема, о которой идет речь существует и она решается: это и создание налоговых коллегий или налоговых составов арбитражного суда, создание в центральном аппарате Госналогслужбы России единого управления досудебного и судебного рассмотрения налоговых споров с налогоплательщиками и т.д.

Проект Налогового кодекса решает многие наболевшие вопросы в деятельности налоговых органов. Хотя безусловно, хотелось чтобы его введение не вызвало массу новых проблем в налоговой практике.

Поэтому сегодня нужна не столько критика (ей место всегда найдется), а конструктивные аргументированные предложениям направленные на улучшение проекта Налогового кодекса.

Регионы: теория и практика

В соответствии с Положением о Государственной налоговой службе Российской Федерации, утвержденным Указом Президента Российской Федерации от 31.12.91 N 340, главной задачей Государственной налоговой службы Российской Федерации является контроль за соблюдением законодательства о налогах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты государственных налогов и других платежей, установленных законодательством Российской Федерации и республик в ее составе, органов государственной власти краев, областей, автономных образований, городов Москвы и Санкт-Петербурга, районов, городов (районов в городах) в пределах их компетенции.

Полномочия органов государственной власти субъектов Российской Федерации и органов местного самоуправления по введению региональных и местных налогов определены Конституцией Российской Федерации, законами Российской Федерации “Об основах налоговой системы в Российской Федерации”, “Об общих принципах организации местного самоуправления в Российской Федерации”. На определенных этапах развития государства они регулируются Указами Президента Российской Федерации и постановлениями Правительства Российской Федерации, принимаемыми ими в соответствии с их полномочиями по совершенствованию налогового законодательства, укреплению платежной дисциплины.

В настоящее время в регионах России сложилась определенная система региональных и местных налогов и сборов, которые оказывают существенное влияние на формирование доходной части региональных и местных бюджетов.

Практически повсеместно введен региональный сбор на нужды образовательных учреждений, в большинстве административно-территориальных образований (городах и районах) введены и действуют по 6-7 местных налогов и сборов, предусмотренных статьей 21 Закона Российской Федерации “Об основах налоговой системы в Российской Федерации”.

Поступления от региональных и местных налогов и сборов, вводимых органами власти субъектов Российской Федерации и местного самоуправления составили в I полугодии 1998 года 14,5 млрд. рублей, что составляет 5,4 процента от всех налоговых поступлений и 10,3 процента от поступлений в бюджеты территорий или возросли против соответствующего периода 1997 года на 27 процентов.

В республиках Кабардино-Балкария, Карачаево-Черкессия, Карелия, Алтайском, Приморском, Хабаровском краях, Камчатской, Ленинградской, Липецкой, Нижегородской, Псковской, Саратовской, Сахалинской областях, г.Москве поступления от этих налогов и сборов составили от 12 до 30 процентов от поступлений в бюджеты территорий.

Анализ структуры поступлений от указанных платежей свидетельствует, что основную долю в них составляют поступления от налога на содержание жилищного фонда и объектов социально-культурной сферы 9823,7 млн. руб. или 70 процентов; значительны поступления от сбора на нужды образовательных учреждений 1451,3 млн. рублей или 10 процентов; все более существенную роль занимают в структуре местных налогов и сборов поступления от сборов, связанных с осуществлением торговой деятельности, что свидетельствует об ужесточении контроля за доходами в этой сфере, в частности за торговлей винно-водочными изделиями.

В последнее время работа с региональными и местными налогами и сборами проводится налоговыми органами в тесном взаимодействии с органами законодательной и исполнительной власти субъектов Российской Федерации, местного самоуправления, финансовыми и правоохранительными органами. Это прежде всего отражается в подготовке проектов нормативных актов по введению, порядку исчисления и уплаты этих налогов, выявлению налогоплательщиков, укрывающихся от их уплаты, полноте отражения получаемых доходов от предпринимательской деятельности.

В целях координации этой работы при органах законодательной и исполнительной власти созданы постоянные рабочие группы по налоговой политике, в состав которых включены налоговые работники.

Во многих регионах приняты специальные законы, определяющие основные принципы регионального и местного налогообложения.

Получает развитие взаимодействие налоговых органов с правоохранительными органами, налоговой полицией, торговыми инспекциями, санэпидемнадзора по контролю за выполнением решений местных органов власти по местным налогам, проведению повсеместных рейдов, проверок.

Проводимая работа дает положительные результаты - нормативные акты в большинстве случаев приведены в соответствие с действующим законодательством, отменены некоторые малоэффективные налоги и сборы. Проведена значительная работа по отмене дополнительных налогов и сборов, не предусмотренных налоговым законодательством.

Вместе с тем, работа по контролю за региональными и местными налогами и сборами, вводимыми органами государственной власти субъектов Российской Федерации и местного самоуправления, требует дальнейшего усиления и совершенствования. Это определяется следующими обстоятельствами.

Указом Президента Российской Федерации от 22.12.93 N 2268 “О формировании республиканского бюджета Российской Федерации и взаимоотношениях с бюджетами субъектов Российской Федерации” органам государственной власти субъектов Российской Федерации и органам местного самоуправления было предоставлено право вводить дополнительные налоги и сборы, не предусмотренные законодательством Российской Федерации.

Используя предоставленное право указанные органы власти 70 регионов вводили в 1995-1996 годах дополнительные налоги и сборы. Перечень дополнительных налогов составил более 100. Однако как показала практика целесообразность введения многих налогов себя не оправдала, они значительно усложняют налоговую систему, снижают эффективность контроля за их полнотой и своевременностью уплаты. Более того, многие дополнительные налоги вводились с нарушением действующего законодательства России, приводят к двойному налогообложению, ущемляют интересы налогоплательщиков.

Указом Президента Российской Федерации от 18 августа 1996 года N 1214 “О признании утратившим силу пункта 7 Указа Президента Российской Федерации от 22 декабря 1993 года N 2268 “О формировании республиканского бюджета Российской Федерации и взаимоотношениях с бюджетами субъектов Российской Федерации в 1994 году” в целях улучшения финансового состояния предприятий, облегчения налогового бремени и упорядочения установления и взимания региональных и местных налогов и сборов пункт 7 признан с 1 января 1997 года утратившим силу.

Органы государственной власти субъектов Российской Федерации Указом обязывались отменить свои решения о введении дополнительных налогов, не основанные на Законе Российской Федерации “Об основах налоговой системы в Российской Федерации”, и предложено органам местного самоуправления принять аналогичные решения в отношении местных налогов.

По запросу Конституционного Суда Республики Коми, администрации Иркутской области, Алтайского краевого Законодательного Собрания, Законодательного Собрания Владимирской и Волгоградской областной Думы, Конституционный Суд Российской Федерации подтвердил конституционность положения абзаца второго пункта 2 статьи 18 Закона Российской Федерации от 27 декабря 1991 года “Об основах налоговой системы в Российской Федерации”, в соответствии с которым органы государственной власти всех уровней не вправе вводить дополнительные налоги и обязательные отчисления, не предусмотренные законодательством Российской Федерации, равно как и повышать ставки установленных налогов и налоговых платежей.

Во исполнение данного Указа Президента Российской Федерации и учитывая Постановление Конституционного Суда, Госналогслужба России поручила налоговым органам совместно с органами власти субъектов Российской Федерации и органами местного самоуправления принять меры по отмене дополнительных налогов и сборов и приведении принятых решений и нормативных актов по таким налогам в соответствие с действующим налоговым законодательством.

Налоговыми инспекциями были направлены соответствующим органам власти предложения об отмене введенных налогов и сборов, а в необходимых случаях предложения в органы Прокуратуры. В большинстве регионов России эти вопросы рассмотрены на заседаниях представительных органов власти и приняты решения об отмене введенных дополнительных налогов и сборов. По сообщениям государственных налоговых инспекций органы законодательной и исполнительной власти на местах с пониманием отнеслись к исполнению требований Указа Президента Российской Федерации и приняли решения об отмене непредусмотренных законодательством налогов и сборов.

Однако следует отметить, что в отдельных регионах органы власти ссылаясь на права, предоставленные им Конституцией Российской Федерации, Федеральным законом “Об общих принципах организации местного самоуправления в Российской Федерации”, а также рекомендательный характер второй части пункта 2 Указа Президента Российской Федерации от 18.08.96 N 1214, считают возможным не отменять данные налоги и сборы. Такие факты имеют место в Московской, Новосибирской, Оренбургской областях, республиках Карелия, Мордовия, Хабаровском крае.

Так, Законодательное собрание Республики Карелия не согласилось с предложением госналогинспекции о несоответствии решения “О налоге с продаж на винно-водочные изделия” действующему налоговому законодательству и с учетом того, что данный доходный источник заложен в бюджете Республики Карелия на 1997 год, указанный дополнительный налог не отменен.

Не отменены некоторые дополнительные местные налоги на территории Московской области, хотя налоговые органы области внесли предложения местным органам власти и органам прокуратуры об их отмене. Так, прокуратура г.Можайска отказала в опротестовании таких решений. Налоговая инспекция по Московской области проинформировала об этом прокуратуру области.

На предложение Госналогинспекции по Омской области об отмене дополнительных налогов и сборов глава администрации г. Омска дал отрицательный ответ со ссылкой на то, что органы местного самоуправления самостоятельны в установлении дополнительных налогов и сборов. Госналогинспекция по Омской области направила письмо в Прокуратуру г. Омска, в котором отметила незаконность действий органов местного самоуправления г. Омска.

Не отменены дополнительные налоги в г. Оренбурге, введенные Оренбургской городской Думой со ссылкой на статью 132 Конституции Российской Федерации и на указанный выше Закон о местном самоуправлении. Причем эти действия местных органов власти поддержала Прокуратура г. Оренбурга.

Продолжают действовать дополнительные налоги и сборы и в ряде других регионов России. В частности, в Белгородской, Ленинградской, Новосибирской областях, республиках Адыгея, Тува, г. Москве.

Всего по сообщениям Государственных налоговых инспекций по субъектам Российской Федерации в 24 регионах продолжают действовать отдельные региональные и местные налоги и сборы, не предусмотренные законодательством.

Более того, в ряде регионов и в текущем году продолжается практика введения налогов, не предусмотренных законодательством. Так, администрацией Курской области в июне текущего года в нарушение законодательства России введен на территории области продовольственный налог, в г. Нерюнгри Республики Саха с февраля этого года введен сбор на нужды пассажиров в городском транспорте; в г. Чита введен сбор с авиапассажиров, пользующихся услугами аэропорта.

Учитывая сложившееся положение, Госналогслужба России направила информацию о неудовлетворительном выполнении Указа Президента России N 1214 в Главное контрольное управление Администрации Президента России, Правительство России, Генеральному Прокурору России, Совет по местному самоуправлению России. Правительством России дано указание органам исполнительной власти субъектов Российской Федерации, не отменивших налоги, не предусмотренные законодательством, принять меры по выполнению вышеназванного Указа (письмо от 15.07.97 N КХ-П13-22492); Генеральной Прокуратурой Российской Федерации, эта информация направлена прокурорам соответствующих субъектов Российской Федерации для проверки и принятия мер прокурорского реагирования.

Государственным налоговым инспекциям тех регионов, где законодательные и нормативные акты не приведены в соответствие с действующим законодательством России следует направить органам исполнительной власти и органам прокуратуры необходимую информацию об этих нарушениях, принять исчерпывающие меры по реализации Указа Президента Российской Федерации N 1214 об отмене непредусмотренных законодательством налогов и сборов и реализации поручений Правительства России по данному вопросу.

При принятии соответствующими органами власти решений об отмене таких налогов и сборов своевременно и в соответствии с законодательством производить расчеты с налогоплательщиками, проводить разъяснительную работу по этим платежам. Усиление работы с региональными и местными налогами диктуется и обстоятельствам, связанным и с подготовкой проекта Налогового кодекса Российской Федерации. Проектом предусматривается значительное сокращение перечня налогов и сборов, вводимых региональными и местными органами власти, намечены изменения принципиальных подходов к их введению, порядку исчисления и уплаты. Предусматривается подготовка нормативных актов по их исчислению и уплате налоговыми органами по согласованию с соответствующими финансовыми органами. При этом следует учитывать, что возникающие споры между плательщиками налогов и налоговыми органами возникают из-за низкого качества нормативных актов, принимаемых местными органами власти.

Госналогслужба России обращает внимание налоговых органов на активное участие с органами власти субъектов Российской Федерации и местного самоуправления в подготовке проекта Налогового кодекса России, внесении в установленном порядке предложений по совершенствованию принципов регионального и местного налогообложения, порядку введения, исчисления и их уплаты. Налоговые органы совместно с финансовыми органами должны принимать активное участие в решении задач, направленных на создание финансово-экономической основы местного самоуправления, составной частью которой является закрепление на постоянной основе доходных источников местных бюджетов, и прежде всего за счет местных налогов и сборов, а также отчислений от федеральных и региональных налогов и сборов. Госналогслужба России считает необходимым усилить взаимодействие с органами власти субъектов Российской Федерации и местного самоуправления, правоохранительными и другими контролирующими органами, поскольку на этой основе определяется порядок взаимоотношений федерального бюджета с региональными и местными бюджетами, организация учета налогоплательщиков, полнотой учета доходов от предпринимательской деятельности.

Следует осуществить дополнительные конкретные меры по усилению и совершенствованию взаимодействия указанных органов по полному и своевременному выявлению и пресечению нарушений налогового законодательства, активизацию проведения совместных мероприятий по проверке, рассмотрение выявленных нарушений на совместных заседаниях коллегий, обеспечению полноты взыскания причитающихся к уплате сумм региональных и местных налогов и сборов. При работе по контролю за региональными и местными налогами следует иметь в виду, что в случаях введения органами власти субъектов Российской Федерации и местного самоуправления налогов и сборов, не предусмотренных налоговым законодательством, налоговые органы вносят предложения соответствующим органам власти о приведении принятых законодательных и нормативных актов в соответствии с действующим законодательством России и информирует об этом органы прокуратуры Российской Федерации. При этом финансовые санкции к налогоплательщикам, уклоняющимся от этих платежей, налоговыми органами не применяются. Госналогслужба России считает необходимым систематически обобщать работу с региональными и местными налогами и сборами, проводить анализ их роли в формировании местных бюджетов, информировать о выявленных нарушениях по этим вопросам законодательные и исполнительные органы власти субъектов Российской Федерации, местного самоуправления. Госналогинспекциям по субъектам Российской Федерации по итогам работы за 1999 год представить в Госналогслужбу России к 25 января 2000 года информацию о проделанной работе по контролю за этими платежами.

Становление введенной с 1992 года принципиально новой для России налоговой системы проходило в жестких условиях политических, экономических и структурных преобразований при отсутствии преемственности в области налогового права. За годы функционирования налоговой системы было внесено значительное количество различных изменений в налоговое законодательство с целью его приведения в соответствие с протекающими в жизни общества процессами.

Происходящие в России изменения в области политики и экономики, изменение правовых и бюджетных отношений между уровнями и ветвями власти, процесс интегрирования российской экономики в мировую, требуют проведения адекватной налоговой политики и построения эффективной, справедливой и стабильной налоговой системы. Необходимость изменения действующего налогового законодательства диктуется и его крайним несовершенством, выражающимся, в частности в отсутствии единой законодательной и нормативной базы налогообложения, многочисленности нормативных документов и частом несоответствии законов и подзаконных актов, регулирующих налоговые отношения, а также законов, относящихся к иным отраслям права, но вторгающихся в вопросы регулирования налоговых отношений, существование правовых пробелов и отсутствие достаточных правовых гарантий для участников налоговых отношений. Изменения требуют и чрезмерно жесткие нормы ответственности за налоговые нарушения, применяемые сегодня при отсутствии ясного законодательства, предупредительных процедур и нечеткости формулирования составов налоговых нарушений.

Необходимость реформирования сложившейся в настоящее время налоговой системы России представляется очевидной. Однако, принимая во внимание, что основные налоги (НДС, акцизы, налог на прибыль предприятий, подоходный налог с физических лиц, ресурсные налоги), формирующие российскую налоговую систему, в большей степени выполняют свою основную функцию, что такие налоги апробированы как в развитых, так и в развивающихся государствах и различных экономических режимах, а также учитывая определенную адаптированность налогоплательщиков и налоговых органов к этим налогам, предполагается не кардинальное изменение действующей налоговой системы, а ее эволюционное преобразование, устранение имеющихся недостатков, ликвидация перекосов внутри налоговой системы, и в итоге - на основе формирования единой налоговой правовой базы и установления в России единого налогового правового порядка - создание рациональной и справедливой налоговой системы, обеспечение ее стабильности и предсказуемости.

Как инструмент реализации основных задач в области налоговой политики особую значимость приобретает Налоговый кодекс Российской Федерации - систематизированный законодательный акт, призванный обеспечить комплексный подход к решению насущных проблем налогового права, В Налоговом кодексе Российской Федерации действующие нормы и положения, регулирующие процесс налогообложения, перерабатываются в соответствии с выбранными приоритетами и направлениями развития налоговой системы, приводятся в упорядоченную, единую, логически цельную и согласованную систему.

Изменения налоговой системы, предусмотренные Налоговым кодексом, направлены на решение следующих важнейших задач: построение стабильной, понятной и единой в границах Российской Федерации налоговой системы, установление правовых механизмов взаимодействия всех ее элементов в рамках единого налогового правового пространства; развитие налогового федерализма при обеспечении доходов федерального, региональных и местных бюджетов закрепленными за ними и гарантированными налоговыми источниками; создание рациональной налоговой системы, обеспечивающей сбалансированность общегосударственных и частных интересов, содействующей развитию предпринимательства, активизации инвестиционной деятельности и наращиванию национального богатства России и благосостояния ее граждан; уменьшение числа налогов и снижение общего налогового бремени; формирование единой налоговой правовой базы; совершенствование системы ответственности за налоговые правонарушения; совершенствование налогового администрирования.

Вывод:

Анализируя вышесказанное, можно выделить следующие проблемные вопросы Государственной налоговой службы на период до 2005 г.:

1. Внедрение в жизнь и деятельность Государственной налоговой службы НАЛОГОВОГО КОДЕКСА и новой редакции закона "Об основах налоговой системы в Российской Федерации".

2. Создание эффективной системы начисления и сбора налогов, учета налогоплательщиков, контрольной работы и борьбы с нарушениями налоговой дисциплины: снижение налогового бремени и упрощение налоговой системы за счет исключения из нее неэффективных налогов и отчислений в отраслевые внебюджетные фонды; расширение налоговой базы за счет отмены не оправдавших себя налоговых льгот и расширения круга плательщиков налогов; перемещение основной тяжести налогового бремени с предприятий на доходы и имущество физических лиц; расширение комплекса мер, связанных с повышением собираемости налогов и улучшении контроля за соблюдением налогового законодательства.

3. Внедрение новой организационно-функциональной структуры на районном и региональном уровне.

4. Разработка и внедрение типовых технологий и процедур для реализации функций налоговых органов.

5. Создание современной системы электронной обработки данных, обеспечивающей функции учета, контроля и анализа данных по основным видам налогов.

6. Применение новых форм и методов информационно-аналитической работы и научного прогнозирования для повышения эффективности налогового законодательства.

7. Разработка и применение методологии документальных проверок и отбора налогоплательщиков для их проведения.

8. Внедрение типовых машиноориентированных документов в практику налоговых органов.

9. Обеспечение информационного взаимодействия налоговых органов районного и регионального звеньев с заинтересованными министерствами и ведомствами.

10. Применение международных и государственных стандартов в информатизации налоговых органов.

11. Внедрение в механизм начисления и взимания налогов системы "Самоначисления" (самостоятельность - контроль).

12. Формирование и организация работы по "доброжелательной" системе взаимодействия налоговых органов с налогоплательщиками (информирование, обучение, пропаганда).

13. Оптимизация документооборота в налоговых органах.

14. Создание эффективной системы подготовки и повышения квалификации кадров налоговых органов на базе Налоговой Академии Госналогслужбы России и других учебных заведений.

Заключение

Переход к рыночным отношениям потребовал радикальных перемен в налоговом законодательстве и создания такой модели налоговой службы, которая могла бы реально контролировать правильность исчисления, полноту и своевременность внесения в государственный бюджет налогов и других обязательных платежей. Такая служба, создана. Принципами ее организации стали единство, независимость от местных органов власти и строгая централизация. Правовой основой деятельности Госналогслужбы Российской Федерации на местах являются Конституция РФ и конституции республик, уставы субъектов федерации, федеральные законы, нормативно-правовые акты высших органов представительной власти, указы и распоряжения Президента России, постановления и распоряжения Правительства Российской Федерации, другие подзаконные акты по вопросам налогообложения и организации работы налоговых органов. Весь нормативно-правовой материал, составляющий правовую основу деятельности Госналогслужбы РФ, включает два блока.

Первый охватывает законы и подзаконные акты, определяющие порядок формирования и задачи налоговых органов; их систему и структуру, компетенцию, права и обязанности налогоплательщиков, принципы налогообложения и т. д. Именно в этот блок следует включать Законы Российской Федерации “Об основах налоговой системы” и “О Государственной налоговой службе РСФСР”, а также Указ Президента РФ “О Государственной налоговой службе”, в которых определяются права и облачности сотрудника Госналогслужбы, другие элементы его специального правового статуса. Второй блок состоит из законов по конкретным видам . налогов с указанием субъектов и объектов налогообложения, ставок налогов и налоговых льгот, правил исчисления и порядка уплаты налогов, штрафов и иных санкций за нарушения. Система налоговых органов строится применительно к административно- и национально-территориальному делению и состоит из трех звеньев. Высшую ступеньку в иерархии налоговых органов занимает центральный аппарат Госналогслужбы РФ, далее идут госналогинспекции субъектов Федерации и, наконец, государственные налоговые инспекции районов и городов без районного деления. Структурная схема каждой налоговой инспекции определяется характеристикой места дислокации и объемом работы. Компетенция каждого звена системы налоговых органов определена, главным образом, в Положении о Государственной налоговой службе Российской Федерации, а также в ведомственном нормативно-правовом материале.

Тема данной дипломной работы особенно актуальна в настоящий момент. Сейчас сложилась критическая ситуация в России в сфере налогообложения и для скорейшего ее преодоления необходима правовая база, которая позволит выровнять взаимоотношения между властными органами, налоговыми и налогоплательщиками. Только с помощью неё можно построить действительно правовое государство, которое бы по настоящему заботилось о своих гражданах и гарантировало бы нам наши права. Страна находится на грани разрухи где практически ничего не работает - ни банковская, ни налоговая системы, где человек не значит ровным счетом ничего, где во всю развивается теневая экономика. Люди должны сами поверить в силу своего государство, в его мощь, силу слова и т. д. И в этом им должна помочь разумная правовое регулирование. Почему в нашей экономике практически отсутствуют инвестиции? Ответ на этот вопрос видится в понижении налогового бремя на отечественного производителя, путем выработки эффективной концепции взимания налогов.

Эффективность решения проблем зависит во многом от органов государственной налоговой службы которые должны заниматься своим делом, а государство должно материально помогать ему в этом. Важным вопросом является вопрос о сборе налогов. Почему не платят налоги ? Да потому что если их платить то предприятие будет работать себе в убыток. Отсюда и вытекают всевозможные ухищьрения для уклонения от уплаты налогов. Необходимо разумное законодательство по поводу сбора налогов.

Список использованных источников

Основные нормативные документы:

Похожие работы

... - руды 67,5 56,8 55,3 Обработанные товары - 73,3 70,6 - текстиль 61,3 42,1 41,3 - химикаты 87,1 81,0 81,1 -машины и транспортные средства 85,0 79,7 75,3 -металлы 85,7 65,2 62,6 -другие товары 80,1 74,6 70,0 Промышленно развитые страны увеличили свою долю на мировых рынках сырьевых и продовольственных товаров главным образом за счет топлива, ...

... потенциал отрасли, имеющие социальную и экономическую значимость. Система государственной поддержки должна быть гибкой. Отвечать текущим потребностям сельского хозяйства, реагировать на быстроменяющуюся экономическую ситуацию. Основными рычагами государственного регулирования являются ценовая, кредитная политика, бюджетные ассигнования, налоговая система и защита товаропроизводителей (схема №2). ...

... уплаты налогов. Это: заработная плата, выручка, доход, себестоимость. Наиболее существенным признаком классификации налогов является принадлежность их к уровням власти и управления (см. Приложение №3). 2.Генезис прямого налогообложения. В этой главе я попытаюсь дать наиболее полное, на сколько это возможно, отражение развития налогов России и некоторых зарубежных стран (Др. Рима, Англии, ...

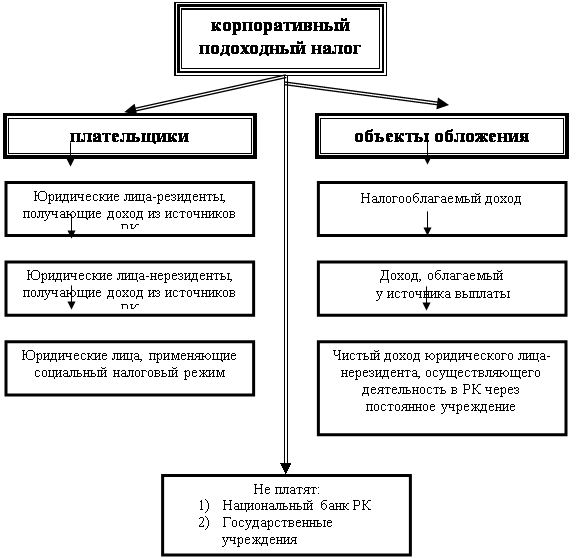

... означает возможность установления в налоговом законодательстве всех оснований и порядка возникновения, исполнения и прекращения налоговых обязательств налогоплательщика. 3. Принцип справедливости налогообложения Налогообложение в Республике Казахстан является всеобщим и обязательным. Запрещается предоставление налоговых льгот индивидуального характера. 4. Принцип единства налоговой системы ...

0 комментариев