Навигация

Как прирост капитала вследствие роста рыночных котировок;

1. как прирост капитала вследствие роста рыночных котировок;

2. как прямой доход, предопределяемый экономической природой облигации (процент). Доход, исчисленный в процентах к первоначальной стоимости финансового инструмента, называется доходностью.

Риск- это агрегированная вероятностная категория. Риск в общем определяют как вероятность возникновения убытков или недополучения прибыли по сравнению с прогнозируемым вариантом. Нельзя рисковать многим ради малого, необходимо предвидеть последствия риска. Этим и руководствуются инвесторы, но всего предвидеть, очевидно, не всегда возможно. Соотношение риска, доходности, потенциала роста курсовой стоимости и колебания доходности к курсовой стоимости по облигациям предприятий и государственным облигациям представлено в приложении.

Ликвидность означает возможность для инвестора быстро и без существенных финансовых потерь продать свои активы. Так как большая часть облигаций покупается и продается через дилеров, ликвидность облигаций всегда можно определить по разнице между ценами покупки и продажи, устанавливаемыми дилерами. У облигаций, пользующихся большим спросом и имеющих высокое предложение, эта разница меньше, чем у тех, торговля которыми ведется пассивно. Это происходит из-за того, что дилер более подвержен риску когда имеет дело с пассивными бумагами. Причиной этого риска являются облигации, которыми владеет дилер, а именно тот факт, что изменения ставки процента могут вызывать финансовые потери по этим облигациям. Соответственно облигации, которые активно покупаются и продаются, должны иметь более низкую доходность к погашению и более высокую внутреннюю стоимость, чем пассивные облигации при прочих равных условиях.

Облигация обладает особыми свойствами, так как выступает как элемент кредитования акционерного общества и представляет собой срочное долговое обязательство, которое гарантирует ее владельцу доход в виде фиксированного или плавающего процента и обращение ограничено определенным сроком. Курс облигации в меньшей степени подвержен колебаниям рыночной конъюнктуры, так как доход ниже дохода по другим ценным бумагам. Облигация является основным объектом инвестиции для коммерческих банков и крупных инвестиционных компаний, которых в первую очередь интересует не только доход, но и надежность вкладов. Обеспечение выполнения условий по облигациям подкрепляется не только природой данного вида ценной бумаги, но и социальными обязательствами, имуществом и авторитетом государства. Разработаны и применяются на фондовом рынке различные системы оценки, шкалы и рейтинги, удостоверяющие надежность облигации и помогающие инвесторам определить уровень риска:

А++ - высшее качество, максимальная безопасность как по самому долгу, так и по процентам;

А+ - очень хорошее качество;

А - хорошее качество, но финансовое положение может быть нестабильным;

ВВ++ - среднее качество;

В+ - качество ниже среднего;

В – плохое качество;

С – спекулятивные облигации;

D – выплата процентов приостановлена;

S – нет гарантии не только выплаты, но и погашения обязательств по выкупу самих облигаций.

Общепринятым является положение, когда облигация не прошедшая процедуру оценки, не является привлекательной для потенциальных инвесторов. Из-за инфляционных процессов в государстве выпуск облигации ориентирован на получение дохода от операции купли-продажи для покрытия государственного бюджета.

Прибыль (в процентах годовых) от этой операции исчисляется по формуле:

П= (Цв-Цп) : Цп х Кдг : Кдв, где

П- прибыли в процентах годовых

Цв- цена выкупа

Цп- цена покупки

Кдг- количество дней в году

Кдв- количество дней до выкупа.

Цена облигации определяется доходностью до ее погашения с учетом различных рисков (банкротство, неплатежи и т.д.). Учитывая, что доходность по облигациям меняется практически ежедневно, на получение прибыли может рассчитывать достаточно узкий круг лиц, в основном занятых операциями на аукционных торгах.

Дополнительные права инвесторов по облигациям включают в себя:

1. начать процедуру банкротства в отношении эмитента, не выполнившего обязательства;

2. первоочередное (по отношению к акционерам) удовлетворение требований при банкротстве предприятия;

3. определенные налоговые льготы (доход по государственным облигациям не облагается налогом частично или полностью).

Приложение

Соотношение параметров облигаций предприятий и государственных облигаций

| Критерий сравнения | Облигации предприятий | Государственные облигации |

| 1. Риск | низкий | очень низкий |

| 2. Доходность | ниже среднего | низкая |

| 3. Потенциал роста курсовой стоимости | ниже среднего | низкая |

| 4. Колебания доходности и курсовой стоимости | уровень колебаний ниже среднего | низкий уровень колебаний |

Содержание

Введение 3

I. Общая характеристика и классификация облигаций 4

II. Инвестиционная привлекательность облигаций и факторы ее определяющие 13

III. Классификация инвесторов 17

IV. Установление соотношения параметров облигаций для обеспечения интересов разных групп инвесторов 24

Заключение 28

Список литературы 30

Приложение 31

Заключение

В заключении данной курсовой работы следует сделать выводы, что:

облигация является, по существу, долговой ценной бумагой, продаваемой по установленным правилам, которая представляет собой заем эмитента у инвестора; владелец облигации получает периодические проценты и возмещение номинальной стоимости облигации при ее погашении;

облигации классифицируются по субъекту прав, характеру обеспечения, погашения, возможности досрочного погашения, по характеру требований к активам эмитента, по способу выплаты доходов;

облигации приносят инвесторам два вида доходов:

1) большую сумму в виде текущего дохода;

2) значительные суммы в виде прироста капитала.

Текущий доход, разумеется, поступает как проценты, получаемые в течение срока действия выпуска, тогда как прирост капитала может быть получен каждый раз, когда падают рыночные процентные ставки.

в последние годы интерес инвесторов к облигациям значительно вырос, так как более высокие и гибкие процентные ставки привлекали к рынку облигаций инвесторов, ориентированных как на текущий доход, так и на прирост капитала;

изменение процентных ставок является наиважнейшим фактором на рынке облигаций, поскольку оно определяет размер не только текущего дохода, но и прироста (или убытка) капитала, который получит инвестор. К сожалению, изменения рыночных процентных ставок могут иметь драматические последствия для совокупных годовых прибылей, фактически полученных от облигаций. К тому же в то время как инвесторы, ориентированные на текущий доход, предпочитают высокие процентные ставки, те, кто ориентирован на прирост капитала, предпочитают, чтобы они снижались;

благодаря своему более высокому статусу облигации являются относительно надежными инвестиционными инструментами и обычно рассматриваются как относительно гарантированные от невыполнения обязательств ценные бумаги. Однако существует ценовой (рыночный) риск, поскольку даже по первоклассным облигациям с высоким рейтингом курсы падают, когда рыночные процентные ставки начинают повышаться; поскольку условия действия облигации являются фиксированными на момент выпуска, изменения в рыночных условиях фактически ведут к изменению ее курса.

Список литературы

1. Алексеев М.Ю. Рынок ценных бумаг и его участники. Бухгалтерский учет.- М., 1992г.- N2.

2. Астахов М. Рынок ценных бумаг и его участники.- М., 1996г.

3. Базовый курс по рынку ценных бумаг России.- М., 2000г.

4. Басов А. И., Галанов В. А. Рынок ценных бумаг.- М., 2000г.

5. Гитман Лоренс Дж., Джонк Майкл Д. Основы инвестирования.- М., 1999г.

6. Дуглас, Ливингстон. Анализ рисков операций с облигациями на рынке ценных бумаг.- М., 1999г.

7. Литтл Джеффри, Роудс Люсьен. Как пройти на Уолл-стрит.- М., 1998г.

8. Новиков А.В. Фондовый рынок как механизм привлечения инвестиций.- Новосибирск, 2000г.

9. Перламутров В.Л., Липец Ю.Г. Азбука биржевой деятельности. Финансы.- М., 1992г.- N2.

10. Семенкова Е. В. Операции с ценными бумагами.- М., 1997г.

11. Семилютина Н. Некоторые виды ценных бумаг в мировой практике и в РФ. Финансовая газета- М., 1993г.- N22.

12. Федеральный закон №39-ФЗ от 22 апреля 1996г. «О рынке ценных бумаг».

13. Шарп У., Александер Г., Бэйли Дж. Инвестиции.- М., 1997г.

Министерство общего и профессионального образования РФ

Новосибирская государственная академия экономики и управления

Институт экономики, учета и статистики

Кафедра «Ценные бумаги»

Курсовая работа

по рынку ценных бумаг на тему:

«Основные подходы к оценке инвестиционной привлекательности облигаций»

Исполнитель evsm@yandex.ru

студентка 4 курса гр.____ Смирнова Е.И.

Руководитель Шурчаков А.В.

Новосибирск 2002

Похожие работы

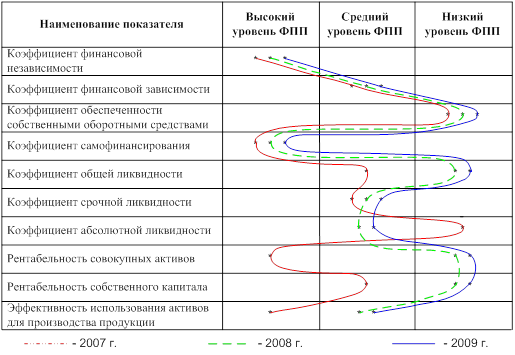

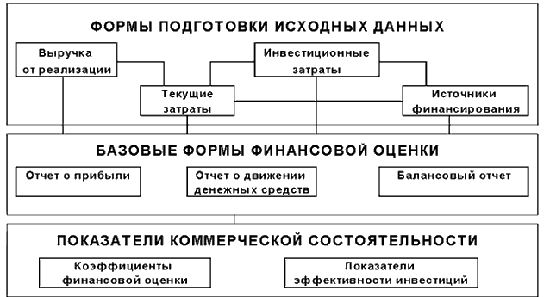

... предпосылки для создания методик, ориентированных на оценку эффективности деятельности предприятия в условиях риска и неопределенности. В то время как зарубежные исследования ориентированы на оценку инвестиционной привлекательности предприятия в условиях рынков с высокой эффективностью, т.е. в условиях развитых экономик стран Западной Европы, США и Японии, законы функционирования которых сильно ...

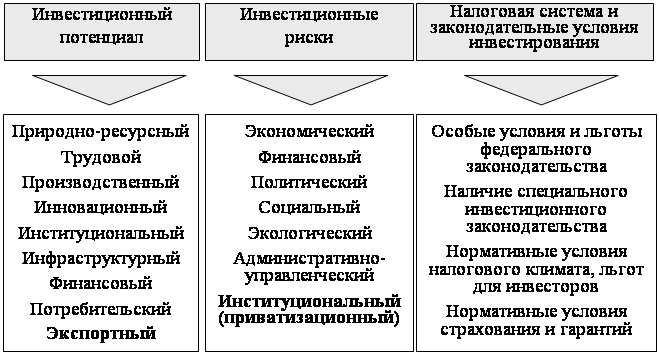

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

... точки, выделения Паретто-оптимальной области и др.) наиболее удачно с точки зрения контекста решаемой проблемы применить метод идеальной точки. В общем виде алгоритм сравнительной рейтинговой оценки инвестиционной привлекательности проекта может быть представлен в виде последовательности следующих операций: 1. Исходные данные представляются в виде матрицы (аij) (см. табл. 3.3), где по строкам ...

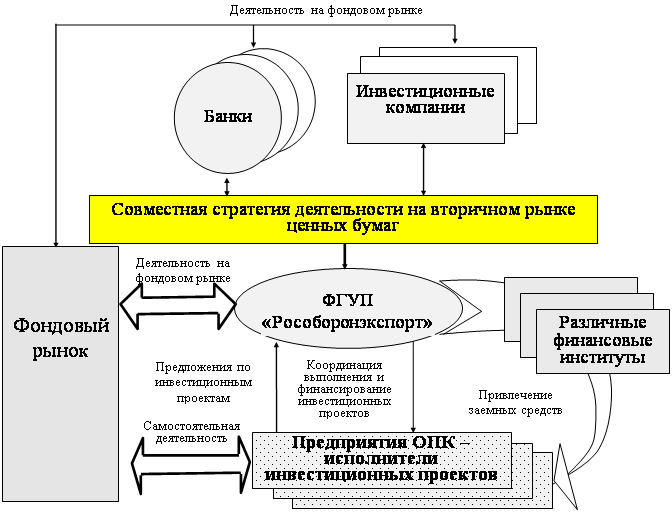

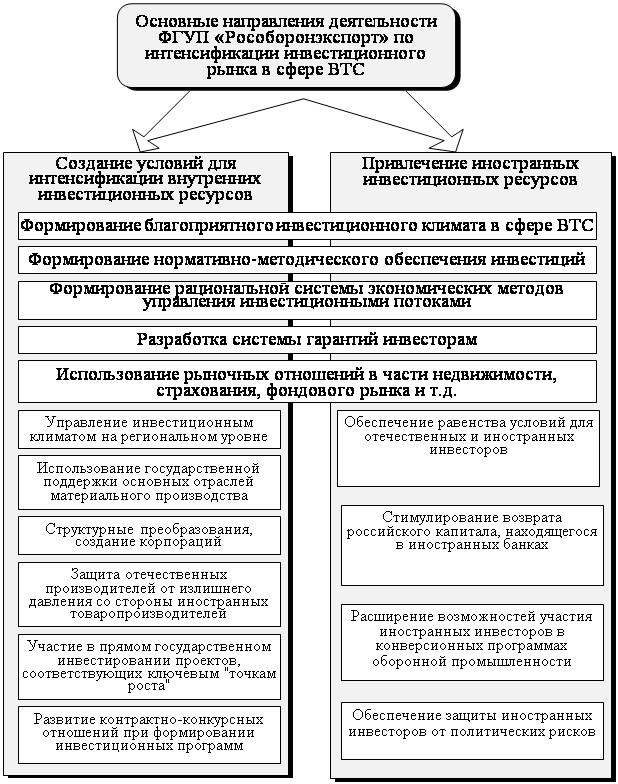

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

0 комментариев