Навигация

Реформування податкової системи

3. Реформування податкової системи.

3.1. Основні засади формування податкової політики в Україні на сучасному етапі.

Про вдосконалення податкової системи вже висказано і написано дуже багато. Це питання постійно обговорюється як економістами, так і політиками. Разом з тим, у світі ще не знайдено підходу до побудови такої податкової системи, яка б повністю задовольнила і державу, і платника податків.

Податкова політика, і, як наслідок, податкова система кожної держави — одна з головних складових формування і розвитку економіки. Вона визначає умови і рівень розвитку держави, її соціальної сфери, обороноздатності, внутрішньої і зовнішньої політики. Впливають на неї і географічне положення країни, і традиції народу. Ось чому податкова система повинна будуватися з урахуванням багатьох факторів, які в тій чи іншій мірі можуть впливати на результати її функціонування. При всьому цьому податкова політика повинна забезпечити вирішення двоєдиного завдання:

- з одного боку, встановлення оптимальних податків, які не будуть стримувати розвиток підприємництва;

- з другого боку, забезпечення надходження до бюджету коштів, достатніх для задоволення державних і соціальних потреб.

Перехідні процеси в нашій країні проходять надзвичайно складно і неоднозначне, а іноді й болісно. У таких умовах не вдалось обійтись без помилок, упущень і прорахунків. Тут впливали як суб'єктивні, так і об'єктивних причини, позначився брак досвіду та кваліфікованих кадрів, науково-практичних розробок у сфері розвитку податкової системи перехідного періоду.

Як відомо, податки з'явилися у глибокій давнині разом із появою владних структур. У східних слов'ян першою формою податків були добровільні підношення своїх племен і данина з чужих.

Перехід від натурального господарства до грошового, зародження, формування держави стали головними передумовами виникнення податків.

Податки є необхідною ланкою економічних відносин в суспільстві з моменту виникнення держави.

Розвиток і зміна форм державного устрою завжди супроводжуються вдосконаленням податкової системи. Тобто з розвитком держави вдосконалювалися й системи податків, адже вони є платою суспільства за виконання державою її функцій.

Становлення системи оподаткування неминуче пов'язане з питанням про її вдосконалення, оптимізацію.

Останнім часом питання оподаткування опинилися в центрі уваги наукової і громадської думки. Особливо сьогодні, в пошуках шляхів виходу з економічної кризи, назріла необхідність податково-бюджетного регулювання в Україні замість проведення суто фіскальної податкової політики. Крім цього, сьогодні доводиться на державному рівні визнати гостроту проблеми оподаткування, пов'язаної з надмірністю податкового тягаря. Останній і є однією з причин фінансової нестабільності підприємств, зменшення сукупного попиту і поглиблення економічної кризи.

Щоб здійснити реальну розбудову нашої економіки через призму соціально-ринкової спрямованості й соціального добробуту, треба не вдосконалювати розподіл і перерозподіл валового внутрішнього продукту, а налагодити виробництво і не заважати відродженню вітчизняного виробника.

У сучасних умовах спад економічних показників означає втрату ринку як світового, так і внутрішнього. При цьому наявні прогалини миттєво і безперешкодно заповнюються товаровиробниками — конкурентами з інших країн.

Слід нагадати, що сьогодні в Україні діє понад 28 законів, які регулюють порядок обчислення і сплати різних видів податків і відрахувань. Усього чинним законодавством передбачено 20 загальнодержавних податків, зборів і відрахувань і 14 місцевих податків та зборів.

Конституція України закріпила положення про те, що система оподаткування встановлюється тільки законами України. Це положення вимагає приведення усього податкового законодавства у відповідність до Конституції України і водночас — це досить зручний момент для вдосконалення системи оподаткування.

Чинна податкова система зазнає нищівної критики як у наукових колах, так і з боку підприємців, політичних діячів, депутатського корпусу. Однак стає дедалі очевиднішим, що ця критика базується на емоційних, поверхневих факторах економічної дійсності. Відсутній глибокий аналіз фінансових зв'язків в економіці, потреб держави у фінансових ресурсах для виконання нею функцій із регулювання темпів і пропорцій розвитку економіки, підтримання на належному рівні суспільного добробуту, обороноздатності, систем державного управління.

На будь-якому етапі розвитку держави існує межа зниження витрат бюджету і рівня його дефіциту, перевищувати який економічно недоцільно. Зниження рівня оподаткування, як показав досвід проведення податкових реформ у розвинутих країнах, не супроводжується швидким зростанням податкових надходжень до бюджету через уповільнену реакцію економічних суб'єктів на зниження податків. Воно швидко не впливає і на темпи економічного зростання. За оцінками різних економіко-математичних моделей, розрахованих на країни з розвинутою ринковою економікою, тривалість зовнішнього лагу — з моменту зміни податкової політики до зростання доходів бюджету — становить 2,5-3 роки. Зміни ж у темпах економічного зростання проявляються ще пізніше.

За допомогою певної податкової політики можна регулювати такі соціально-економічні процеси, як обсяг виробництва, зайнятість, інвестиції, розвиток науки і техніки, структурні зміни ціни, зовнішньоекономічні зв'язки, рівень життя населення, рівень споживання певних матеріальних благ тощо.

Якими б великими не були потреби у фінансових засобах, необхідних для забезпечення витрат держави, податки не повинні підривати зацікавленість платників у господарській діяльності. Надмірні податки, по-перше, зумовлюють звуження податкової бази внаслідок зменшення обсягів виробництва і доходів, а отже, призводять до зменшення надходжень до державного бюджету; по-друге, породжують такі явища, як приховування доходів від оподаткування.

Тому в Україні і практиків, і вчених очікує ще велика спільна праця у створенні сучасних принципів податкової політики, а саме:

1. Рівень податкової ставки повинен встановлюватися з урахуванням можливостей платників податків, тобто рівня їх доходів

Оскільки можливості різних фізичних і юридичних осіб неоднакові, в ідеалі для них повинні бути встановлені диференційовані податкові ставки, тобто податок з доходу повинен бути прогресивним.

Цього принципу дотримуються далеко не завжди. Однак ідея необхідності оподаткування доходів і майна за прогресивними ставками цілком заслуговує на увагу.

2. Оподаткування доходів повинно носити одноразовий характер

Багаторазове оподаткування доходу чи капіталу неприпустиме. Прикладом дії цього принципу є заміна податку з обороту податком на додану вартість, продукт оподатковується податком усього один раз аж до його реалізації. У результаті кожна надбавка до ціни проходження по виробничій ланці аж до кінцевого продукту оподатковується тільки один раз. У цьому — одна із головних переваг податку на додану вартість.

3. Обов'язковість сплати податків

Податкова система не повинна залишати сумнівів у платника податків щодо необхідності платежу. Система штрафів і санкцій, громадська думка в країні повинні бути сформовані таким чином, щоб несплата або несвоєчасна сплата податків були менше вигідними платнику, ніж своєчасне і чесне виконання зобов'язань перед бюджетом.

4. Система і процедура сплати податків повинні бути простими, зрозумілими і зручними для платників податків і економічними для установ, що збирають податки

За прикладом, що підтверджує необхідність дотримання цього принципу, далеко ходити не треба. Візьмемо горезвісний податок на додану вартість у тому вигляді, в якому його піднесли деякі «законодавці». Для того, щоб вирахувати належну до сплати суму податку, бухгалтери виписують кіпи паперів. Дійшло до того, що вигадуються нові рахунки і майже не системи бухгалтерського обліку.

Похожие работы

... , началом заметных перемен во всех сферах общественной жизни и ростом его международного авторитета. Основной поток переселенцев идет из стран, где имеется значительная казахская диаспора, в первую очередь это – Китайская Народная Республика (СУАР), Монголия, Российская Федерация, Узбекистан, Туркменистан и Иран. При этом, до 1995 г. наблюдался пик переселения казахов из стран дальнего зарубежья, ...

... развитие свободы предпринимательской деятельности. Поиск путей повышения эффективности российской системы налогов просто необходим. В этом отношении объективно необходимым и чрезвычайно важным для совершенствования налоговой системы России является изучение опыта организации налоговых систем и организационных структур налоговых служб зарубежных стран- США, Германии, Дании и ряда других государств ...

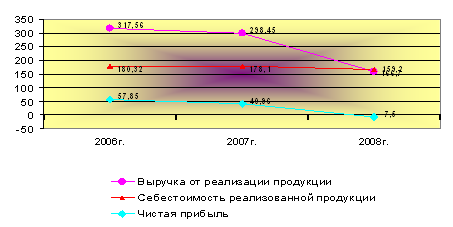

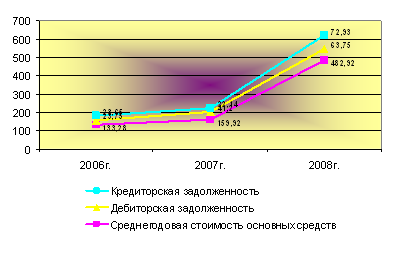

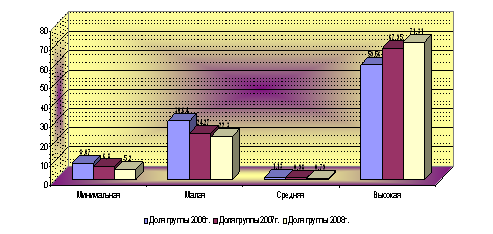

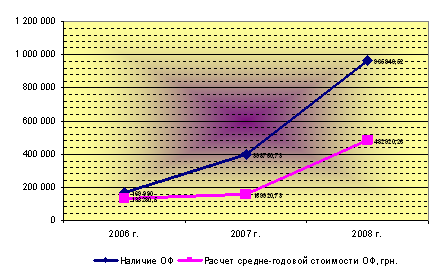

... от реализации промышленной продукции уменьшается в целях налогообложения на сумму расчетной прибыли, определяемой исходя из удельного веса затрат на производство промышленной продукции. РАЗДЕЛ 2. СОВРЕМЕННОЕ СОСТОЯНИЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ПРЕДПРИЯТИЯ НА ООО «Визит» 2.1 Краткая организационно-экономическая характеристика предприятия ООО «Визит» существует с 2001 г., значительную часть ...

... союза (сообщества) суверенных государств отражает высшую ступень объединения развитых рыночных экономик, достигаемую в результате длительного межгосударственного взаимодействия. Подготовительные этапы на пути к экономическому союзу включают: · создание зоны свободной торговли, для которой характерны отсутствие или как минимум радикальное сокращение таможенных тарифов при сохранении за ...

0 комментариев