Навигация

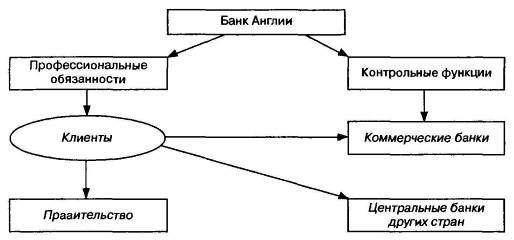

У будь-якій сучасній економіці центральний банк грає винятково важливу роль. Особливо вірно це ствердження по відношенню до Банку Англії, по-перше, в силу тієї винятково важливої ролі, яку грає у Великобританії банківський сектор, і по-друге, у силу того, що Лондонський Сіті зараз є одним із провідних міжнародних фінансових центрів сучасного світу. Банк Англії формально не є незалежною фінансовою установою, Казначейство Сполученого Королівства має право віддавати розпорядження Банку. Але звичайно Казначейство не використовує це право, за винятком критичних випадків або принципових рішень про структуру Банку Англії.

У силу історичної традиції Банк Англії не прагне до високого ступеня регулювання банківської системи. Проте, після кожної банківської кризи ступінь втручання зростала. Так як традиції державного регулювання не дуже глибоко укорінені в англійській економіці ( навіть сам Банк Англії виникнув і тривалий час розвивався як приватний банк), а також у силу консервативного поводження, роль Банку часто недооцінюється. Проте Банк є цілком сучасним інститутом, мабуть одним із самих професійних центральних банків усього світу і непогано справляється з динамичним життям лондонського Сіті.

|

|

Банк Англії - самий старий центральний банк світу. Даний інститут появився наприкінці сімнадцятого сторіччя в Англії, у результаті так званої угоди між майже збанкрутілим урядом і групою фінансистів.

Банківська система Англії 1690-х років складалася з кредиторів-банкірів, що надавали кредити з позичкових засобів, і ювелірів, що приймали золото на депозити і потім надавали позичку. У 1688 році дорога громадянська війна нарешті закінчилася, і на трон Англії зійшов король Вільгельм ІІІ . До влади прийшла політична партія, що проводила політику меркантилізму і грабіжницького захоплення колоній. Самим серйозним противником Англії була Французька Імперія і незабаром Англія розв'язала піввікову війну.

Політика мілітаризму виявилася дуже дорогою, і в 1690-х Англійський уряд виявив, що казна виснажена і грошей нема. Виявилося неможливим для уряду спонукати людей купувати його облігації після стольких років війни. Зібрати податки по більш високим ставкам також не представлялося можливим.

Тоді в 1693 році був створений комітет Палати Общин, із метою пошуку способів одержання грошей для уряду. Тоді ж появився шотландський фінансист Вильям Петерсон[1], що запропонував від імені своєї фінансової групи цілком новий план уряду. В обмін на визначені привілеї з боку держави, Петерсон запропонував створити Банк Англії, який би випустив нові банкноти і покрив дефіцит. Таким чином, була укладена угода. Відразу ж після ствердження Банку Парламентом у 1694 році сам король Вілтгельм ІІІ і деякі члени Парламенту поспішили стати акціонерами нової " грошової фабрики".

Спочатку в банку було 19 співробітників. Капітал Банку представляв із себе перший державний борг Великобританії.

Вильям Петерсон зажадав від англійського уряду присвоїти новим банкнотам статус законного платіжного засобу. Британський уряд відмовив, заявивши, що це " зайшло занадто далеко", але Парламент дав новому Банку привілей утримувати урядові внески і випускати нові цінні папери для оплати урядового боргу.

Банк Англії відразу ж випустив нових грошей на суму 760 000 фунтів стерлінгів, що пішли на оплату боргу. Це викликало стрибок інфляції, і за два роки Банк виявився цілком неплатоспроможним, що дало визначені переваги приватним ювелірам. Банкноти Банку Англії могли бути вільно обмінені на металеві монети , що оберталися.

У 1696 році Банк Англії, керований магнатами правлячої політичної партії Whig, зіткнувся з погрозою конкуренції. Партія Торі спробувала заснувати новий National Land Bank і хоча даний захід не вдався, Банк Англії відразу ж почав приймати заходи. У наступному році Парламент прийняв закон, що заборонив заснування в Англії значних банків. Відповідно до цього ж закону, підробка банкнот Банку Англії каралась стратою.

У 1708 році закон ще більш посилився. Тепер стало незаконним випускати векселя на пред'явника, ( це право було дано тільки Банку Англії) і створювати компанії, що складаються більше чим із 6 чоловік( партнерів), а також надавати короткострокові кредити терміном до 6 місяців. Таким чином, конкурентами Банку Англії могли стати маленькі банки з числом учасників менше семи.

Незважаючи на ці умови, Банк Англії все-таки зіткнувся із сильними конкурентами з боку партії Торі під час перебування на престолі королеви Ганни. У 1711 році була створена Компанія Південного моря ( South Sea Company), очолювана прем'єр-міністром Робертом Харлей, що стала сильним конкурентом Банку Англії, але вона збанкрутувала вже через дев'ять років. Це банкрутство піддало Банк Англії тиску з боку вкладників, і банку було надано право призупиняти платежі монетами. Подібному тиску Банк Англії піддався під час вступу на престол Бонни Принца Чарли в Шотландії. І знову Банк Англії призупинив платежі.

У 1734 Банк переїхав у спеціально для нього збудований будинок на Threadneedle Street у центрі лондонського Сіті. Пізніше по імені цієї вулиці він одержав своє прізвисько: Old Lady oF ThreadneedleStreet.

В другій половині XVIII сторіччя появилися приватні банки, які випускали векселя. До 1793 року їх нараховувалося біля 400. Фінансування війн , що тривають поколіннями, із Францією, що почалися в 1790-х, привело до припинення платежів монетами третьою частиною банків Англії в 1793 році, а потім і самим Банком Англії в 1797 році. Пізніше до них приєдналися й інші банки.

Це припинення тривало 24 року аж до завершення війни з Францією. Під час цього періоду до 1821 року банкноти Банку Англії служили дійсними грошима ( хоча ще не узаконене), а після 1812 до кінця цього періоду стали законним платіжним засобом. Як і очікувалося, у цей період появився ряд ненадійних банків. У 1797 році в Англії й Уельсі було біля 280 «country» банків, а до 1813 року їхнє число перевищувало 900. До 1816 року загальне число банкнот склало 24 мільйона фунтів стерлінгів, збільшившись вдвічі в порівнянні з 1797 роком.

Цей період не міг не відбитися і на становищі справ Банку Англії. Його прибутки знизилися, а коли платежі відновилися в 1821 році, акції Банку впали на 16%.

У 1826 був виданий так званий Country Bankers' Act oF 1826, що обмежив монополію Банку на друкування банкнот та випуск векселів на пред’явника районом у радіусі 65 миль від Лондона і дозволив створення інших банків поза цим регіоном, які могли теж випускати свої банкноти. Одночасно цей акт дозволив Банку створювати свої філії в усіх районах Англії.

Таким чином, монополія Банку Англії зберігалася, а конкуренції майже не було. У 1833 році були дозволені послуги по прийому депозитів. Надалі «country» банки, що раніш могли обмінювати свої банкноти на металеві гроші, одержали право обмінювати їх на банкноти Банку Англії. Усі ці зміни підсилили позиції Банку Англії, і з цього моменту він функціонував як повноцінний універсальний банк, а «country» банки зберігали свої резерви в Банку[2].

У зв'язку з подальшим ускладненням діяльності Банку Bank Charter Act of 1844 зажадав від Банку ведення двох видів обліку: по власне банківській діяльності Банку і по його емісійній діяльності. Ця система продовжує функціонувати і зараз.

Згідно цього Банківського акту Р. Піля 1844р. Банк Англії одержав монополію емісії банкнот у законодавчому порядку. Ні один новостворений банк не мав права випускати банкноти , а емісія вже існуючих банків обмежувалась її розвитком на момент прийняття акту. Таким чином, був створений інститут, який міг забезпечити більш високу стабільність грошового обігу на тому етапі розвитку капіталізму, коли відбувалося масове створення нових акціонерних товариств і посиленими темпами йшов розвиток торгівлі як усередині країни, так і за її межами. Старі банкноти , що ще оберталися , були поступово вилучені і замінені новими, випущеними Банком Англії. Закон 1844 року установив величину грошової маси, вираженої в банкнотах і не забезпеченої золотими монетами або золотими злитками, що зберігаються в сейфі Банку Англії. Завдяки цьому повинна була бути відвернена надмірна емісія банкнот, що сприяло б адекватному забезпеченню потреб господарчої системи в грошовій масі. Такий розвиток привів до тому, що емісія банкнот стала відокремлюватися від іншої комерційної діяльності банку (наприклад, надання кредитів під забезпечення, як земельні володіння), яка поступово скорочувалася, і Банк Англії по характеру все більше ставав схожим на центральний банк. До кінця ХІХ сторіччя банкнотна емісія майже повністю була зосереджена в руках Банку Ангдії, хоча з законодавчої точки зору єдиним банком з правом емісії він став тільки в 1921 р. після прийняття парламентом відповідного рішення

Проте в зв'язку з декількома фінансовими кризами в 19 сторіччі Банк почав відходити від комерційної банківської діяльності і переходити до спроб регулювання рівня процентної ставки. Одночасно він перетворився в кредитора останньої інстанції для банків у скрутному становищі. До часу кризи банку Баринг в 1890 року, коли Банк Англії зміг успішно запобігти погрозі усій банківській системі Англії, техніка регулювання досягла високого рівня розвитку і була прикладом для центральних банків інших країн .

Під час Другої Світової Війни основною функцією Банку було фінансування державного боргу, якій зрос із 1 мільярда фунтів стерлінгів до 7. Одночасно був уведений контроль валютообмінних операцій, що зберігався до 1979

У 1946 році лейбористський уряд здійснив націоналізацію Банку шляхом викупу акцій в обмін на 3-%-ві облігації державної позики по відношенню 1:4, що привела його в розряд «публічних корпорацій». Акціонерний капітал був переданий Казначейству, а його колишні власники одержали щедру компенсацію у вигляді державних облігацій, що по сумі в чотири рази перевищували номінальну вартість акцій. Банк, таким чином, не став частиною урядового апарата, але був уповноважений «запитувати інформацію в банкірів і давати їм рекомендації [3]». З санкції Казначейства, Банк Англії міг «видавати директиви будь-якому банку з метою забезпечити виконання таких рекомендацій або прохань». За минулі роки ( до 1976 р.), банк жодного разу не скористався цим правом, тому що усі «прохання» виконуються, по вираженню одного американського банкіра, із «релігійною неукоснительностью».

У результаті колапсу декількох «додаткових» банків у 1973 році і банківської кризи був виданий Банківський Акт 1979 року, що дав Банку Англії право наглядати за операціями так званих «Визнаних банків і лицензованих депозитних установ» ( Recognised Banks and Licensed Deposit Takers ), що мали право на залучення коштів від населення. Після того як у 1984, Johnson Matthey Bank, значний банк і важливий учасник Лондонського Золотого Ринку, почав відчувати серйозні труднощі, у жовтні 1987 року в акт 1979 року були внесені важливі доповнення і зміни.

|

|

Банк Англії, як і центральні банки інших країн, у цей час знаходиться в центрі фінансових і економічних перемін, що вимагають від них нових зусиль по адаптації до мінливих умов. Це викликає необхідність внесення принципових змін у їхні функції, організацію і технологію, а також радикально нового підходу до міжбанківської кооперації і міжнародного співробітництва.[4]

Численні функції, що виконує Банк Англії можна розділити на дві групи:

Похожие работы

... старый центральный банк мира. Данный институт появился в конце семнадцатого века в Англии, в результате так называемой сделки между почти обанкротившимся правительством и группой финансистов. Банковская система Англии 1690-х годов состояла из кредиторов-банкиров, которые предоставляли кредиты из заемных средств, и ювелиров, которые принимали золото на депозиты и затем предоставляли ссуду. В 1688 ...

... прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные; · осуществляет иные функции в соответствии с федеральными законами. Центральный банк Российской Федерации представляет собой единую централизованную систему с вертикальной структурой управления. В систему входят: центральный аппарат, территориальные учреждения, ...

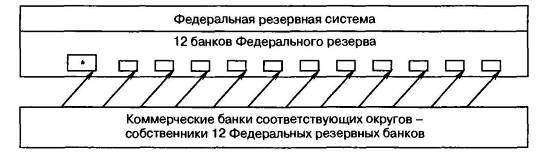

... .Висновок На сучасному етапі розвитку міжнародної банківської системи можна виділити двох основних типів організації банківської системи в розвинених країнах: — кредитна система з центральним банком; — кредитна система з федеральним резервом. Статус долара США як світової резервної валюти впродовж півсотні років після підписання Бреттон-Вудського угоди давав США чимала перевага. ...

... на сердце британской банковской системы - Банке Англии. Банк Англии - самый старый центральный банк мира. Данный институт появился в конце семнадцатого века в Англии, в результате так называемой сделки между почти обанкротившимся правительством и группой финансистов. Банковская система Англии 1690-х годов состояла из кредиторов-банкиров, которые предоставляли кредиты из заемных средств, и ...

0 комментариев