Навигация

3.4. Цели дилинга.

Цели дилинга следует рассматривать с позиции банка и с точки зрения клиента дилингового центра.

Для банка смысл предоставления дилинговых услуг заключается в том, что, во-первых, находящиеся на счете клиента реальные деньги он пускает в оборот.

Во-вторых, за конвертацию он взимает комиссию. Поэтому ему выгодно, чтобы клиент санкционировал как можно больше операций, исправно уплачивая с каждой из них комиссионные, независимо от того, выигрывает он в результате или нет.

В-третьих, очень часто банк сам выставляет котировки на покупку и продажу валюты, по которым и совершаются сделки с клиентами. Поэтому здесь имеют место и “скрытые” комиссионные, заключающиеся в увеличении для клиента котировочного спрэда, т.е. разницы между котировками на покупку и продажу, по сравнению с тем, который получает сам банк.

Во многих случаях мелким инвесторам несмотря на высокую плату за каждую сделку все-таки выгоднее работать на МВР через дилинговый центр. Во-первых, потому что дилинговый центр из большего потока заявок, поступающих от мелких игроков, по мере возможности формируют более или менее крупные лоты, с которыми уже можно оперировать на МВР (как уже отмечалось, даже сделка на несколько миллионов долларов относится к мелким). А во-вторых, дилинговые центры предоставляют кредитное плечо, позволяющее в десятки раз увеличивать выигрыш.

3.5. Плюсы и минусы дилинга.

Для клиента дилингового центра дилинг имеет свои плюсы. Во-первых, инвестировав часть средств инвестиционного портфеля на МВР можно его диверсифицировать: динамика курсов мировых валют пока практически никак не связана с конъюнктурой российского финансового рынка.

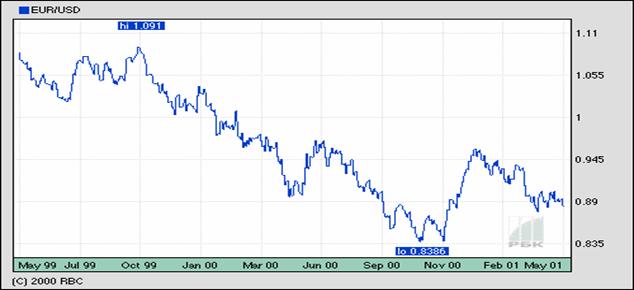

Во-вторых, на МВР можно неплохо заработать. Обычно амплитуда колебаний котировок валют незначительна - какие-то доли процента. Однако кредитное плечо позволяет эффект этих колебаний усилить в десятки раз. Так, например, если кредитное плечо составляет 1:100, а курс фунта стерлингов в течение дня повысился на 0,1% - с 1,53 до 1, 53153 доллара за 1 фунт стерлингов (колебания в течение дня зачастую бывают и более сильными), то купив утром английскую валюту на 1 млн. долларов (исходя из страхового депозита 10 тыс. долларов), вечером ее уже можно продать за 1,001 млн. долларов, т.е. получить 1 тыс. долларов, или 10% прибыли за день.

В-третьих, конъюнктура мировых валютных рынков не подвержена силовому и волевому воздействию, характерному для российского рынка. Т.е. эти рынки более спокойны и прогнозируемы.

Наряду с вышеперечисленными преимуществами валютный дилинг сопряжен с большим количеством рисков, которые можно разделить на игровые и неигровые.

Игровые риски.

Они заключаются прежде всего в том, что, хотя динамика мировых валют вялая, однако от этого предсказать ее не менее, а порой и более сложно. Кроме этого, нельзя забывать, что российский игрок, для которого и марка, и доллар - внешние валюты, оказывается в заведомо неравных условиях по сравнению с немцами и американцами, которые хорошо чувствуют слабости своих валют и тем не менее, за редкими исключениями, не получают астрономические прибыли.

Дабы минимизировать игровой риск, имеет смысл, особенно на первых порах, обратиться к помощи профессионалов. Они могут реализовать такие стратегии игры, которые позволяют минимизировать, например, вероятность проигрыша (естественно, при потере доходности), максимизировать вероятность получения заранее намеченной доходности и т.д.

Неигровые риски.

В качестве неигровых рисков можно выделить следующие три:

1. Эффект “казино”. Даже если игрок угадывает динамику котировок с вероятностью 1/2, то это отнюдь не означает, что результат игры будет нулевым и игрок останется при своих деньгах. Спрэд между котировками на покупку и продажу и комиссионные за проведение операций довольно быстро превысят страховой депозит (это - доля крупье, если проводить аналогию с казино). Поэтому, чтобы операции были выгодными, движение курса в сто пунктов должно превышать комиссию банка за двойную конвертацию.

Пунктом называется условная единица измерения курса - последний знак после запятой, до которого принято его округлять. Например, курс немецкой марки к доллару определяют с точностью до одной десятитысячной, скажем, 1,5143 марки за доллар. Следовательно, для нее пункт - 0,01 пфенинга. Курс российского рубля выражается целым числом рублей: 4780 рублей за доллар. Следовательно, наш пункт равен рублю.

Если это требование не удовлетворяется, необходимо ориентироваться на более солидные колебания. Однако в любом случае комиссия, которая составляет более 150 пунктов за одну операцию неприемлема - слишком долго придется ждать благоприятного момента.

2. Работая на валютном рынке через цепочку посредников, игрок рискует заняться так называемым “кухонным” дилингом. А именно, в надежде на то, что игрок рано или поздно все равно проиграется (а этому можно посодействовать, увеличивая спрэд и комиссионные), дилинговый центр или один из его контрагентов может не вести реальных операций, а лишь имитировать их. Если игрок проиграется, то “владелец кухни” получает дополнительную прибыль плюс экономию на накладных расходах, связанных с неосуществлением операций. А если игра будет удачной, то ему придется выплачивать в счет выигрыша свои деньги, а сможет ли он это сделать, зависит от его финансовых возможностей.

3. Риск, связанный с цепочкой посредников. Даже при самом добросовестном отношении посредников к взятым на себя обязательствам они не гарантированы от финансового краха. А когда посредников несколько, то вероятность сбоя многократно увеличивается. Наилучшим вариантом является заключение договора не с западным, а с российским банком, поскольку за его финансовым состоянием следит Цетральный банк.

Однако не стоит драматизировать ситуацию и отрицать возможность реальной игры через крупные западные банки. Можно проводить операции и на полном доверии. Важно лишь осознавать ту степень риска, которая существует для инвестора, пользующегося услугами посредника, о финансовой устойчивости которого он имеет весьма неясные представления.

Похожие работы

... показателей. Проблема выбора показателей для оценки способности заемщика своевременно и полно выполнить свои обязательства по возврату кредита была актуальной во все периоды развития банковского дела и вошла в экономическую литературу как «проблема определения кредитоспособности». Для наиболее правильной оценки кредитоспособности заемщика необходима полная характеристика его финансового состояния. ...

... отмыванию преступных доходов и финансированию терроризма. Деятельность Банка России по совершенствованию платежной системы в направлена на обеспечение финансовой стабильности и реализацию денежно-кредитной политики. Банк России будет продолжает работу по развитию методологической базы в области платежных систем, проведению мероприятий по расширению безналичных платежей, внедрению современных ...

... , осуществляется довольно редко. Высказываемая рядом экономистов идея усиления рубля в качестве полноценной денежной единицы может быть логично дополнена определенными мерами по стимулированию использования рубля в качестве валюты внешнеторговых расчетов. В этом случае рынок валютных операций Евро-рубль может получить дополнительную ликвидность. Во-вторых, от перспектив использования доллара ...

... : Концепция развития Сбербанка России до 2005года. // http:www.sbrf.ru/concept/2005 c 00.htm РецензияНа дипломную работу по теме: «Совершенствование деятельности коммерческого банка по кредитованию населения» выполненную студентом факультета «Банковское дело» ВШБ ТГУ Абрамовым Василием Анатольевичем.Рассматриваемая Абрамовым Василием Анатольевичем тема является ...

0 комментариев