Навигация

С О Д Е Р Ж А Н И Е .

Введение

1. Экономическая сущность залога.

1.1. Место и роль залога в банковской практике.

1.2. Виды залога.

2. Залоговые операции коммерческого банка.

2.1. Залоговые операции коммерческого банка.

2.2.Порядок обращения взыскания и реализация заложенного имущества.

3. Проблемы и пути совершенствования работы с залогом.

3.1. Развитие залоговых отношений в России.

Заключение.

Список использованных источников.

Введение.

В процессе деятельности коммерческие банки сталкиваются с совокупностью различных видов риска, отличающихся между собой местом и временем возникновения , внешними и внутренними факторами, влияющими на их уровень, и следовательно, на способы их анализа и методы описания. Все виды рисков взаимосвязаны и оказывают воздействие на деятельность банков.

Так как основную часть прибыли банк получает от своих ссудных операций, то становиться очевидным важность минимизации именно кредитного риска, то есть риска неплатежа по ссуде, в процессе взаимодействия банка и клиента.Как правило, именно непогашение ссуд заемщиками приносит банкам крупные убытки и служит одной из наиболее частных причин банкротств кредитных учреждений.

Сейчас, в условиях низкого уровня договорной дисциплины , ненадежности и часто просто недобросовестности контрагентов все больше необходимо развивать, рассматривать и применять на практике различные способы обеспечения исполнения обязательств.

Обеспечение возврата кредита - это сложная целенаправленная деятельность банка, включающая в себя систему организационных, экономических и правовых мер , составляющих особый механизм, определяющий способы выдачи ссуд, источники, сроки и способы их погашения, документацию, обеспечивающую возврат ссуд.

В соответствии со статьей 329 ГК предусматриваются следующие способы обеспечения исполнения обязательств: залог,неустойка, поручительство, банковская гарантия, задаток, удержание имущества должника. Данный перечень не является исчерпывающим .Стороны вправе в договорном порядке предусмотреть иные способы обеспечения исполнения обязательств.

В предлагаемой работе рассмотрен один способ обеспечения исполнения обязательств - залог, залоговые операции коммерческого банка. Объектом исследования являются экономические отношения между коммерческим банком как кредитором и клиентом как заемщиком ( Залогодателем ) по поводу возникновения , развития , прекращения залоговых операций.

Целью работы является выяснить особенности работы коммер-ческого банка с залогом , какие виды залога применяются больше , среди каких заемщиков, причины. Выявить проблемы, возникающие при работе с залогом , и предложить пути их решения.

Данная работа написана на основе анализа Федеральных законов, нормативных и законодательных актов, инструкций, а также монографий (А.Вишневский , В.Белов, Р. Галиева, И.Караваева ) , периодической литературы.

1. Экономическая сущность залога.

1.1.Место и роль залога в банковской практике.

Для снижения кредитного риска коммерческие банки при выдаче кредита анализируют кредитоспособность потенциального заемщика.

К настоящему времени коммерческими банками разных стран было опробовано значительное количество систем оценки кредито-способности клиентов при выдаче им ссуды.В последнее время широкое распространение получила методика оценки - CAMPARI.В нее включается анализ репутации личных качеств потенциального заемщика, способность к возврату ссуды, доходность операции, целевое назначение кредита, размер и достаточность суммы, условия погашения кредита, обеспечение.

Основным параметром кредитоспособности является предлагаемое обеспечение. Все способы обеспечения исполнения обязательств можно условно разделить на договорные , финансово-гарантийные и вещные.

К договорным относят неустойку, представляющую собой денежную сумму , которую должник обязан уплатить кредитору в случае неисполнения ( ненадлежащего) обязательств. Очевидно. что при отсутствии денежных средств для погашения основного обязательства , заемщик также не уплатит и неустойку.

В качестве финансово-гарантийных способов обеспечения обязательств рассматривается банковская гарантия и поручительство.В этом случае третье лицо, выступающее в качестве гаранта должника , обязуется при неисполнении последним своих обязательств уплатить за него кредитору. Недостатком этих способов является возможность несостоятельности самого гаранта.

Наиболее надежными представляются вещные способы обеспечения обязательств, к которым относится и залог. Этот способ заключается в выделении для обеспечения обязательства определенного имущества должника (или третьего лица) и установлении на это имущество опреде-ленных прав.

Согласно ГК РФ, под залогом понимается способ обеспечения исполнения обяза-тельства , при котором кредитор-залогодержатель приобретает право в случае неисполнения должником обеспеченного залогом обязательства получить удовлетворение за счет заложенного имущества преиму-щественно перед другими кредиторами за изъятиями, установленными законом.

Залог - один из важнейших инструментов рыночной экономики, надежный способ защиты интересов кредитора.

Немалое значение в усилении роли залога имели появившиеся в экономике переходного периода негативные явления, и прежде всего инфляция, распад хозяйственных связей, падение производства.Эти явления повлекли за собой многочисленные нарушения того , что традиционно называется платежной дисциплиной , а это в свою очередь утрату доверия к торговому партнеру. Возникает потребность в использовании таких средств обеспечения обязательств, которые основываются на вере в первую очередь”в вещь”, а во вторую - в личность должника.

Конструкция способа обеспечения исполнения обязательства отличается дополнительных характером по отношению к главному обязательства , недействительность основного обязательства влечет недействительность обеспечивающего его обязательства, если иное не предусмотрено законом (ст.329 ГК).

Особенность залога в сравнении с большинством других способов обеспечения обязательств состоит в том, что он носит вещно-правовой характер.Залог обладает наиболее характерным свойством вещных прав-правом следования, то есть право как бы следует за вещью.Где бы ни находился предмет залога , в чьей бы собственности он ни находился , он будет предметом залога до прекращения основного обязательства .Право следования закреплялось в ст.32 Закона о залоге;” Залог сохраняет силу, если право собственности или полного хозяйственного ведения на заложенную вещь либо составляющее предмет залога право переходит к третьему лицу”.

В этом смысле исполнение основного обязательства обеспечивает вещь, а не должник.Личность должника в случае залогового обеспечения играет гораздо меньшую роль по сравнению с такими личными способами обеспечения, как например, поручительство.В силу этого не имеет значения , в чьей собственности находиться вещь, перемена собственника заложенного имущества не изменяет содержания залогового правоотношения, меняется только его субъективный состав, то есть происходит перемена лиц в залоговом обязательстве. Обремененность вещи залогом не прекращается и в случае последующего залога имущества, которое уже является предметом залога.В этом случае право предшествующего Залогодержателя удовлетворяются из стоимости предмета залога после удовлетворения требований предшествующего Залогодержателя.Последующий залог допускается , если он не запрещен предшествующими договорами о залоге. Интересам Залогодержателя служит возможность установить в договоре недопустимость после-дующего залога заложенного имущества. Залогодатель обязан сообщить каждому последующему Залогодержателю сведения о всех существующих залогах данного имущества и отвечает за убытки, причиненные Залогодержателю невыполнением этого условия.

Наряду с правом следования залог обладает правом преимущества.Право преимущества состоит в том , что кредитор-Залогодержатель вправе удовлетворить свои требования за счет заложенного имущества преимущественно перед другими кредиторами должника, за изъятиями, предусмотренными законом.Суть данных изъятий означает , что закон устанавливает ряд кредиторов ,которые являются привилегированными даже по отношению к залоговому кредитору, они предусматриваются Гражданским процессуальным кодексом РФ, Гражданским кодексом( при ликвидации, банкротстве предприятий).

В соответствии со ст.336 части первой ГК предметом залога может быть всякое имущество, в том числе вещи и имущественные права, за рядом исключений. К исключениям относятся :

* имущество, изъятое из оборота,

* требования , неразрывно связанные с личностью кредитора , к ним относятся требования о возмещении вреда, причиненного жизни или здоровью, требования об алиментах,

* права,уступка которых запрещена законом.

Перечень имущества граждан, на которое не может быть обращено взыскание(при неисполнении обязательства), содержится в Приложении 1 к ГПК.

Сторонами залогового правоотношения являются Залогодатель-лицо, которое передает свое имущество в залог, и Залогодержатель- лицо, принимающее в залог имущество Залогодателя с целью обеспечения исполнения обязательства.

Залогодержателем может являться только кредитор по обеспечен-ному залогом(основному) обязательству.

В качестве Залогодателя может выступать как должник по основному обязательству, обеспеченному залогом, так и третье лицо. Предмет залога должен принадлежать Залогодателю на праве собственности или хозяйственного ведения. Содержание права хозяйственного ведения означает право владеть, пользоваться и распоряжаться имуществом.Если предприятию принадлежит недвижимое имущество на праве хозяйственного ведения, то оно вправе заложить его только с согласия собственника.Если движимое имущество , то оно вправе заложить его без согласия собственника.Залогодателем права может быть лицо , которому принадлежит закладываемое право, а если закладывается право на чужую вещь , то как правило с согласия собственника (например залог права аренды с согласия арендодателя).

Предоставляя кредит предприятию, заключая договор залога, необходимо знать , обладает ли оно правом юридического лица. Юридическими лицами являются предприятия, которые имеют соответствующую организационно-правовую форму и надлежащим образом зарегистрированы.Вид и форму предприятия можно установить, изучив его учредительские документы : устав предприятия, учредительный договор, свидетельство о регистрации, справка о постановке на учет в налоговой инспекции.

У имущества, передаваемого в залог , может быть несколько собственников ( в случае общей собственности). Общая собственность может быть совместной или долевой. Долевая собственность, когда определены доли каждого собственника в праве собственности , если не определены - совместная собственность.Если имущество находиться в общей совместной собственности , то каждый из участников вправе совершать сделки по передаче такого имущества в залог, но сделать это он вправе по согласию всех участников совместной собственности.

Если имущество находится в общей долевой собственности , то процедура передачи его в залог будет различной в зависимости от того, передается ли в залог все имущество или только доля одного из сособственников.Если в залог передается все имущество, то для этого необходимо согласие всех сособственников.Если же а залог передается доля одного из сособственников, то собственник соответствующей доли вправе передать ее в залог по своему усмотрению.

Залоговая сделка должна оформляться письменным договором.

Известны две разновидности письменной формы договора - простая письменная и нотариальная, а в ряде случаев кроме нотариального удостоверения договора требуется государственная регистрация.Если основное обязательство , обеспеченное залогом, оформлено договором , который подлежит нотариальному удосто-верению , то и договор о залоге должен быть нотариально удостоверен.В обязательном порядке подлежат нотариальному удостоверению договора залога с недвижимостью. Причем , если договор о залоге обеспечивает договор, совершенный в нотариальной форме, то договор о залоге должен быть удостоверен той же нотариальной конторой.

Существенные условия договора о залоге определенны в части первой ГК, в законе о залоге. Существенными являются те условия, без достижения согласия по которым договор считается незаключенным.

К ним относятся:

* содержание, размер и срок исполнения обеспеченного залогом основного требования, которые определяются основным договором ( кредитным), и указания о которых должны соответствовать этому договору.

* состав и стоимость заложенного имущества,

* наименование сторон основного договора,его номер , дату и место его заключения.

* у кого остается предмет залога.

Состав заложенного имущества может указываться как в самом тексте договора, так и в приложении к договору залога.Необходимо уделить внимание точному описанию предмета залога , перечислив индивидуальные признаки предмета, позволяющие однозначно выделить его из массы других предметов, указать его родовые признаки.При определении стоимости предмета залога необходимо принимать его залоговую стоимость , которая , как правило, не соответствует реальной стоимости предмета залога , а составляет процент от ее стоимости. Конкретный размер стоимости заложенного имущества определяется по соглашению сторон, причем впоследствии он может быть пересмотрен, путем составления соответствующего приложения .

Стоимость заложенного имущества должна быть достаточной для обеспечения основного требования кредитора, а также процентов за пользование кредитом, неустойки, суммы убытков, возмещение расходов Залогодержателя на содержание и хранение заложенной вещи , возмещение расходов, связанных с принудительным взысканием долга.

В ряде случаев для действительности залоговой сделки необходимо произвести регистрацию договора залога, если предмет залога подлежит государственной регистрации.Договор залога регистрируется в том же органе, который регистрирует само заложенное имущество.

С 30 января 1998 года вступил в действие ФЗ “О регистрации недвижимого имущества и сделок с ним”.

Регистрация договора о залоге имеет большое значение с точки зрения защиты интересов последующих Залогодержателей либо приобретателей уже однажды заложенного имущества. Государственная регистрация необходима для наиболее полной информации об обремененности имущества.Подробнее будет рассмотрена регистрация транспортных средств и недвижимого имущества.

Похожие работы

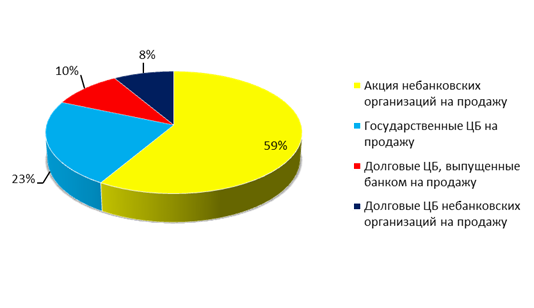

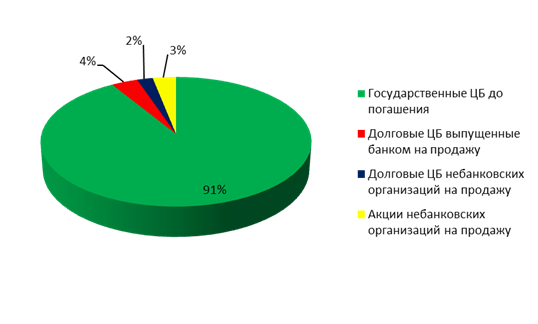

... применяются во всем мире, так что это еще один фактор, стимулирующие развитие секьюритизации в России. Таким образом, в деятельности коммерческих банков ценные бумаги создаваемые в процессе секьюритизации будут занимать все большее и большее место. 3. ПЕРСПЕКТИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ НА РЫНКЕ ЦЕННЫХ БУМАГ В докризисное время экономика Российской Федерации демонстрирует устойчивые ...

... включает такие виды деятельности: - деятельность по выпуску ценных бумаг по доверенности, от имени и за счет эмитента путем организации подписки на ценные бумаги или их реализации иным способом (андеррайтинговая деятельность); - коммерческая деятельность с ценными бумагами, которая предусматривает покупку-продажу ценных бумаг, которая осуществляется банком от своего имени и за свой счет с ...

... банк способен предложить клиенту до 200 видов разнообразных банковских продуктов и услуг. Все они связаны между собой. Прежде всего существует зависимость между активными и пассивными операциями. Банки оперируют преимущественно чужим капиталом, поэтому масштабы кредитования и инвестирования банковских средств во многом зависят от способностей кредитного учреждения привлечь свободный денежный ...

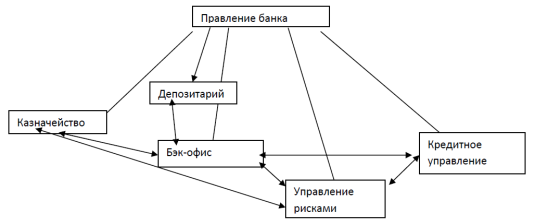

... заложенных ценных бумаг (что аналогично физической передаче сертификатов документарных ценных бумаг) залогодержатель обязан в соответствии с отчетом депозитария отразить данную операцию в своем депозитарном учете. В случае если перемещения ценных бумаг на счет кредитной организации - залогодержателя не происходит (заклад отсутствует), то нет и основания для зачисления заложенных ценных бумаг на ее ...

0 комментариев