Навигация

Конспект лекций по учету в банках

1. Общие принципы организации учетно-опер работы в банке.

2. Обязанности гл бух учреждения банка.

3. Организация работы с лицевыми сч.

4. Аналит учет, его сущность, назначение.

5. Синтет учет, его сущность, назначение. Контроль соответствия данных синтетического и аналитического учета.

6. Учетно-опер аппарат банка, его функции.

7. Организация рабочего дня в банке.

8. Виды док и требования к их оформлению.

9. Контроль денежно-расчетных док в банке.

10. Порядок выдачи чековых денежных книжек клиентам.

11. Док-оброт и контроль по кассовым расходным операциям.

12. Документооборот и контроль по кассовым приходным операциям.

13. Организация хранения документов.

14. Порядок оформления открытия р/с.

15. Порядок переоформления и закрытия р/с

16. Сущность безнал расчетов, их формы. Порядок оформления расчетных документов.

17. Расчеты п/п, их сущность. Документооборот. Отражение опер в учете.

18. Расчеты в порядке плановых платежей, их сущность. Док-оборот. Отражение опер в учете.

19. Сущность расчетов п/т. Порядок составления и сдачи требований на инкассо.

20. Прием и обработка требований, представленных на инкассо в банке поставщика.

21. Проверка банком плательщика платежных требований, поступивших для оплаты.

22. Оформление и учет п/т, оплачиваемых с предварительным акцептом.

23. Оформление и учет п/т оплачиваемых в день поступления их в банк плательщика.

24. Прием от плательщика отказов (частичных и полных), их оформление, учет.

25. Учет и оплата расчетных документов (п/т), не оплаченных в срок.

26. Сущность расчетов п/т-п. Документооборот. Отражение операций в учете.

27. Сущность расчетов п/п, акцептованными банком. порядок оформления и учета операций.

28. Документооборот при расчетах п/п, акцептованными банком.

29. Сущность расчетов чеками из чековых книжек. Порядок выдачи книжек клиентам.

30. Порядок приема чека в уплату за товар.

31. Порядок приема и оплаты банками чеков из чековых книжек.

32. Документооборот при расчетах чеками.

33. Сущность расчетов расчетными чеками, порядок выдачи расчетных чеков.

34. Сущность и значение расчетов, основанных на зачете взаимных требований. Виды зачетов.

35. Сущность расчетов банковскими пластиковыми карточками. Порядок выпуска БПК в обращение.

36. Порядок осуществления операций с использованием БПК, их учет.

37. Сущность и организация межбанковских расчетов в нац валюте РБ. Учет кор-ских отношений между банками.

38. Порядок организации опер кассы: открытие, начало кассовых опер и прекращение.

39. Организация работы с денежной наличностью и ее обработка.

40. Организация работы приходной кассы и учет операций.

41. Организация работы расходной кассы и учет операций.

42. Учет депоз операций. Порядок начисления и учета процентов по депозитным счетам.

43. Учет опер по выпуску, начислению процентов и погашению сберег сертификатов.

44. Учет операций по выпуску, начислению и погашению депозитных сертификатов.

45. гарантийный фонд защиты вкладов и депозитов физ л, его сущность. образования, использования гар фонда и отражение в учете

46. Фонд обязательных резервов, сущность, нормы, резервирования. Порядок образования ср-в фонда, отражение операций в учете.

47. Хар-ка ссудных счетов формы обеспечения кредита, их содержание, отражение в учете.

48. Учет опер по кр (выдача и погашение ссуд, образование просроч и пролонгир, погашение).

49. Учет опер по кр. (начисление и взыскание %, учет просроч процентов и их погашение).

50. Учет факторинговых операций.

51. Учет акций у эмитентов-банков в процессе первичного и последующих выпусков.

52. Выкуп, перепродажа и аннулирование собственных акций, отражение операций и учете.

53. Учет трастовых операций.

54. Операции КБ по выпуску и погашению банковских векселей, их учет. (Процент вексель).

55. Опер КБ по выпуску и погашению банковских векселей, их учет. (Дисконт вексель).

56. Учет операций с ГКО (государственными краткосрочными обязательствами).

57. Порядок установления прямых корреспондентских отношений между банками. Открытие и ведение корреспондентских счетов для международных расчетов.

58. Принципы и основные критерии при выборе банка-корреспондента.

59. Банковские переводы из-за границы в пользу юридических лиц.

60. Банковские переводы за границу по поручению юридических ли

61. Международные расчеты за товары и услуги в форме инкассо.

62. Функции аккредитива, способы его использования. Виды аккредитивов.

63. Учет и оформление операций по международным расчетам за товары и услуги аккредитивом.

64. Инкассо иностранной валюты и платежных документов, их учет.

65. Учет операций по покупке и продаже наличной и безналичной инвалюты.

66. Учет операций по валютному кредитованию.

67. Учет собственных средств

68. Учет привлеченных средств.

69. Состав основных средств, их оценка. Учет поступления основных средств.

70. Порядок начисления амортизации. Износ основных средств. Отражение операций в учете.

71. Состав малоценных и быстроизнашивающихся предметов, их оценка. Учет поступления МБП. Износ.

72. Состав и оценка нематериальных активов. Учет поступления нематериальных активов. Износ.

73. Состав и оценка материалов. Порядок приема и оприходования материалов, их учет.

74. Учет расчетов с подотчетными лицами по служебным командировкам.

75. Учет расчетов с Д-ми и К-ми.

76. Порядок начисления з/п, удержания из нее

77. Виды пособий из ФСЗН, порядок начисл.

78. Учет пособий, начисл и выплач из ФСЗН

79. Виды доходов, отражение опер в учете.

80. Виды расходов, отражение опер в учете

1.

Организация б/у в банках РБ строится на общих принципах, основными из которых

являются:

- гос. регулирование б/у и отчетностью;

- строгое документальное оформление и отражение в

бухгалтерском учете каждой совершаемой операции;

- оценка и учет имущества, финансовых вложений, требований, обязательств и др. опер. в денежной ед., эмитируемой НБРБ в качестве официального плат ср-ва;

- систематизация, группировка полученной инфы и отражение ее в б/у методом 2-ой записи;

- обеспечение сопоставимости данных аналитического учета с данными синтетического учета с целью формирования полной и оперативной информации, своевременного предупреждения негативных явлений, контроля за показателями деятельности банка и ее конечными результатами;

- инв А и П банка с целью обеспечения достоверности данных б/у;

- публикация отчетности;

- независимая проверка и подтверждение фин. отчетности аудиторскими организациями;

- присвоение каждому учреждению банка индивидуального номера для осуществления банковских операций.

Вышеназванные принципы должны соответствовать общепризнанным в международной практике принципам и правилам ведения б/у в банковской системе.

2

Ответственность за организацию бухгалтерского учета и создание необходимых условий для правильного его ведения, хранение бухгалтерских документов, учетных регистров и отчетности

в учреждении банка несет руководитель.

Гл. бух. учреждения банка (лицо, его заменяющее) обязан обеспечить:

- правильную и рациональную организацию б/у;

- своевременное составление и представление установленной отчетности;

- осуществление учетной политики, направленной на предупреждение недостач, растрат, незаконного расходования средств учреждения;

- достоверный и своевременный учет и постоянный контроль за совершением и регистрацией хозяйственных операций, движением имущества, исполнением обязательств;

- правильное исчисление налогов, сборов и других обязательных платежей, предусмотренных законодательством РБ;

- правильное проведение инвентаризации всех статей баланса и отражение в учете ее

результатов.

3

Документы по открытию счета клиента проверяются юр. службой или лицом, наделенным данным правом в учреждении банка, на соответствие установленным нормативным актам и указаниям Национального банкам и передаются руководителю учреждения банка или лицу, им уполномоченному, для решения вопроса об открытии счета. После получения разрешения на открытие счета док представляются гл бух, им уполномоченному, который производит открытие и регистрацию счета и передает карточки соответствующим работникам Б.

Счета регистрируются в книге регистрации счетов, которая должна содержать следующие реквизиты:

- дата открытия и наименование сч;

- номер лицевого счета;

- дата закрытия счета;

- поле для примечаний и др. реквизиты

Книга должна быть пронумерована, прошнурована, скреплена подписями руководителя и главного бухгалтера учреждения банка и оттиском печати. Ее можно вести на машинном носителе. инф. В данном случае должна быть обеспечена возможность получения имеющихся данных на бумажный носитель информации и сохранения архива. При все данные из док. переносят в нее. При ведении книги с применением машинных носителей информации руководитель учреждения банка должен обеспечить защиту информации от несанкционированного доступа.

Хранение док. по оформлению счетов клиентов возлагается на гл. бух.

При замене док. по открытию счета по действующим счетам клиентов представляемые док. проверяются на соответствие установленным нормативным актам и указаниям НБ, для их замены в документах по открытию счета.

В случае закрытия счета, реорганизации предприятия, перехода клиента на обслуживание в др. учреждение банка, владелец счета обязан возвратить учреждению банка чековые книжки с оставшимися неиспользованными чеками. В данном случае в заявлении клиента на закрытие счета должно содержаться подтверждение остатка средств на день закрытия счета, указываются номера возвращаемых

неиспользованных чеков из денежной чековой книжки и гасит их. После этого составляется ордер на закрытие счета и подписывается гл. бухг или его заместителем. Погашенные банка неиспользованные чеки из чековых книжек клиентов хранятся при ордере на закрытие счета. При закрытии текущего счета клиента (искл. текущих счетов физ. л.) по распоряжению банка и зачислении имеющегося остатка средств на счет "Прочие кредиторы" гл. бух. обязан проверить правильность остатка по закрываемому счету. Выдача остатка с этого счета может быть произведена в течение срока исковой давности. При этом клиент сдает в банка имеющиеся чековые книжки с неиспользованными чеками. В случае невозможности представления чековых книжек с неиспользованными чеками клиентом представляется объяснительная записка с указанием причины их непредставления. В случае закрытия счета в книге проставляется дата закрытия. Номера закрытых счетов могут присваиваться новым клиентам по истечении двух лет после даты их закрытия.

4.

Аналитический Учет, сущность, значение.

По каждому балансовому и внебалансовому счету синтетического учета открываются счета

аналитического учета который предназначены для учета средств и ценностей по их видам с подразделением по их назначению и вкладам. Напр-выданные ссуды учитываются в лицевых счетах открытых по целевому назначению ссуды и ссудозаемщикам. При открытии лицевых счетов происходит регистрация этих счетов в спецкниге, в которой для каждого балансового счета отводится отдельный листок. Эта книга явл. классификатором лицевых счетов открываемых в б-ке. Действующий порядок регистрации лиц-ых счетов может менятся в зав-ти от автоматизации б-ой работы. При этом каждому кл-ту б-ка присваивается один код для всех лицевых счетов открываемых по всем балансовым счетам. Код имеет 3 знака, а лицевой сч. состоит из 13-ти знаков. В номер лицевых сч. входит номер бал-ого сч., шифр сч.,код б-ка. Выписки по лицевым сч-ам вкл. в себя след. реквизиты: Дата выписки, Номер док-та на основ. кот. проведена запись, Вид операции, Сумма оборотов по Д-ту и К-ту сч., Сумма остатков, Номер ответственного исполнителя, вед-его сч. В заголовке лиц. сч-та указыв-ся его номер.

5.

Основными формами синтетического учета (СУ) явл: 1) ежедневный баланс оборотов и остатков по баланс и внебал счетам, 2) кассовые журналы, 3)оборотные и 4) проверочные ведомости. Все операции отражаются в нац ден ед-цах.

1. - отражаются обороты в д-ту и к-ту за день, исходящ остатки по активу и пассиву по каждому балансовому счету 4-го порядка с промежуточными итогами по баланс счетам 3 и 2-го порядков. В балансе выводятся итоги по каждому классу баланса и в целом по банку. По внебал счетам отражаются обороты по приходу, расходу и исх остатки. Этот документ подписывается руководителем, главбухом или лицами, уполномочеными. Наличие ежедн баланса явл обязат условием начала нового операц. Дня. Правильность составления контролируется равенством Д и К и итогов остатков по активу и пассиву, а правильность итога остатков по внебалнс счета - соответствием его итогу по остатку за предыдущий день плюс сумма оборотов по приходу минус по расходу за текущ день.

2. - составляется на основании документов по приходу и расходу кассы и содержат записи операций, в которых указывается номера лиц счетов клиентов, символы кассового плана, номер док-та, частные суммы операций и итоги по журналу, кокторые сверяются с данными ПКО и РКО.

3. -(Квартальная или годовая) - по баланс счетам включает остатки на нач периода, обороты за соотв период и исх. Остатки на конец периода. Составляется в разрезе счетов 4-порядка с промежут итогами по счетам 3 и 2-го порядка. Она предназначена для накопления деб и кред оборотов за опр период. Ведомость проверяется и подписывается рук-лем и главбухом или уполном лицами.

4. - составляется ежедневно. Содержит информацию об остатках всех лиц счетов, открытых на балансе учреждения банка. В ней выводятся промежут итоги остатков по баланс счетам с 4 по 2-ой порядок, по каждому классу и в целом по активу и пассиву.

Ежемесячной по всем баланс счетам составляется провероч вед-ть остатков на 1-е число м-ца с указание номера лиц счета и подписывается отв лицами. Это делается для сверки аналитич учета с синтетическим.

Также применяются карточки по внебаланс счетам, которые отражают обороты по ним и показывают остаток на конец дня.

6.

Основные участники учетно-операционной работы (УОАП)

Основными УОАП учреждения Б явл. работники, занимающиеся оформлением, контролем денежно-расчетных документов и отражением банковских операций по счетам б/у. УОАП возглавляет главбух учреждения Б, действующий на основании Закона РБ "О б/у и отчетности" и др. нормативными док.

В структуре УОАП Б выделяют учетные группы (отделы), которые ведут счета, как правило, однородные по эк. содержанию. Количество групп (отделов) и их состав зависит от объемов работы и направлений деятельности банка, а также исходя из принятой в учреждении банка технологии док-оборота.

Ведение сч клиентов осуществляет опер гр, состоящий из ответственных исполнителей, которые осущ. обслуживание предпр. по денежно-расчетным опер, а также отражение в б/у внутрибанковских опер.

При распределении обязанностей между учетно-опер работниками, а также при их смене, ЭТО

В каждом учреждении банка должны быть разработаны и утверждены главным бухгалтером учреждения банка должностные инструкции. копии которых передаются учетно-операционным работникам под расписку. Соответствующие работники должны быть ознакомлены с законодательством о материальной ответственности рабочих и служащих банка.

7.

Организация рабочего дня в банках

Организация рабочего дня учетно-опер работников должна обеспечивать своевременное оформление поступающих денежно-расчетных документов и отражение их в б/у по внебалансовым и забалансовым счетам с составлением ежедневного баланса.

Операционный день банка состоит из операционного времени по работе с клиентами и времени на завершение обработки информации с формированием ежедневного баланса оборотов и остатков, который должен быть получен не позднее начала следующего операционного дня. Время начала и завершения опер. дня устанавливается на основании распоряжения руководителя учреждения банка либо оговаривается в графике обслуживания клиентов.

В отдельных случаях на основании распоряжения руков банка время начала опер дня может переносится на более поздний срок с обязательным оповещением клиентов банка. Операционное время банка представляет собой отрезок времени, в течение которого осуществляется прием От клиентуры ден-рас док. Продолжительность операционного времени устанавливается руководителем банка. Время на завершение обработки информации представляет собой отрезок времени, в течение которого осуществляется обработка информации, получение ежедневного баланса оборотов и остатков и программных документов. Организация учетно-операционной работы в банке должна обеспечивать выполнение опр. условий. Организация учетно-операционной работы требует установления в учреждении банка порядка прохождения документов по всем стадиям обработки. Для этого составляются график обслуживания клиентов и схемы док-оборота, утверждаемые руковод.

8.

Первичная документация и док-нтооборот в КБ.

Банковскую документацию образует сов-сть док-ов используемых б-ом для вед-ия учета и контроля. Расч.док-ты должны содержать след-ие обяз-ые реквизиты: Наименование док-та, Номер расчетного док-та, Дата его составления Наим-ие б-ка плат-ка, его условный номер по межбанков-им расчетам, Наим-ие плат-ка и номер его сч.в б-ке,Наим-ие получателя ср-в,номер его сч.в б-ке,Номер б-ка пол-ля ден.ср-в, Наим-ие б-ка пол-ля,его кор.сч., Назначение платежа, Сумма платежа.Первые экемпляры всех платежных док-ов заверяются оттиском печати пред-ия и под-ми глав.буха пред-ия. Исправление в док. не допускается.Раб-ки б-ка могут исправлять в платежных док-ах,инкассовых распоряжениях, трабованиях,поручениях,указанные кл-ами номера сч.,на номера др.сч. тех-же кл-ов. Все док-ты по месту их формирования подразд-ся на б-кие и клиентские док-ты. К б-им док-ам относ-ся-мемориальные кассовые ордера,распор-ия кред. отдела, п/п по межб-им и меж-гос.рсчетам,перечни док-ов к этим платеж.поруч-ям. К кл-им док-ам относятся- П/п, п/т, чеки, сроч.обяз-ва по ссудам, заявл.о выдаче ссуды. Все расч.ден.док-ты по хар-ру отражаемых в них б-их опер-ций подразд.:

1) Мемориальные(платеж.пор-ия,треб-ия-пор-ия,инкассовые распор-ия и МО).

2) Кассовые-приходные (Обьявл.на взнос налич., квитанции, ПКО) и расх-ые (РКО, ден. чек).

3) Внебалансовые (приход. внебал. ордер, приход-расход. внебал. ордер, расх. внебал. ордер). 4)Док-ты по межб-им и меж.гос.расч.(п/п по межб. и меж.гос.расч., перечень док-ов к нему).Инкассовые распоряжения-испол-ся для взыскания недостатков сумм по налогам, штрафам. Инк.рас.пост-ют в б-к минуя плательщиков. МО-испол-ся для оформления операций при частичной оплате поручений,и при частичном погашении кред-ов б-ка,а так-же при исправл. ошибоч. записей по внутребанк-им опер-ям.

9.

Денежно-расчетные док, на основании которых в банках осуществляется прием и выдача наличных денег и других ценностей, перечисление средств с одних счетов на другие счета в банке, должны иметь дату проводки и подписи работников банка, оформивших док проверивших его. Документы по операциям, не требующим дополнительного контроля, оформляются одной подписью ответственного исполнителя.

Штамп учреждения банка проставляется на копиях документов, которые выдаются клиенту. Право подписания денежно-расчетных док., предоставляемое банковским работникам, оформляется распоряжением руководителя учреждения банка, которое содержит опр. реквизиты подписывается руковод банка и гл. бух и заверяется печатью банка. Право единоличной подписи на денежно-расчетных док. предоставляется ответственным исполнителям. По операциям, подлежащим дополнительному контролю, право контрольной подписи на этих док. имеют все ответственные исполнители, на которых возложено оформление опер в банке. Право контрольной подписи на денежно-расчетных док., подлежащих дополнительному контролю, имеют по должности руков И гле бух банков, их зам и начальники учетно-операционных отделов.

Контролеры должны пользоваться своими экз. образцов подписей работников банка и клиентов. Гл. бух. следит за своевременным внесением изменений в образцы подписей работников банка. Один комплект подписей обязательно находится у гл. бух.

Предоставление права контрольной подписи тому или иному должностному лицу не искл. возможности выполнения этим лицом функций ответственного исполнителя по опр. кругу операций. В таком случае им контролируются док. по операциям, выполняемым др. раб Б.

Должностное лицо банка, подписавшее док., несет ответственность за правильность совершаемой по этому док. операций в банке. А при нарушении отвечают за этот проступок в дисциплинарном порядке, а при наличии в их действиях состава преступления привлекаются к УК. В таком же порядке несут ответствен работники при превышения своих полномочий.

Кассовые док., связанные с приемом и выдачей денег и ценностей, должны иметь подпись кассира, принявшего или выдавшего деньги и ценности. Подвергаются дополнительному контролю денежно-расчетные док. по опр. операциям с нал., чековых книжек и акцепте платежных поручений., опер без поручений клиентов или распоряжений, при выдаче вкладов физ. л.; по взысканию штрафов по внутрибанковским опер по тек сч уполномоченных и т.п Результат произведенной проверки удостоверяется подписью контролирующего раб. Ордера по опр. операциям должны иметь контрольную подпись гл. бух или его зам, а так же нач отд..

10

В учреждениях банков должен осуществляться строгий контроль за выдачей чековых денежных книжек, вкладных книжек. Их по счетам в банке производится по письменным заявлениям владельцев счетов за подписями лиц, уполномоченных распоряжаться счетом. Заявление на выдачу денежной чековой книжки представляется в банк в одном экз. Опер работник проверяет правильность заполнения заявления и передает заявл и талон в кассу.

Кассир, получив заявление, проверяет наличие на нем подписей должностных лиц банка, отмечает на заявлении и талоне к заявлению номера чеков выдаваемой чековой книжки (с номера по номер) и передает операционному работнику чековую книжку вместе с заявлением под расписку в талоне, который остается в кассе. Операционный работник проверяет наличие всех чеков в книжке и, проставив на всех чеках реквизиты, подлежащие обязательному заполнению до выдачи чековой книжки клиенту, записывает номера чеков в карточку с образцами подписей и оттиска печати данного клиента и передает заявление работнику, контролирующему кассовые расходные операции. Последний проставляет номера денежных чеков на своем экземпляре карточки с образцами подписей и оттиска печати. Затем заявление вместе с чековой книжкой возвращается в кассу. Проверив это кассир расписывается в талоне. Денежная чековая книжка выдается кассиром под расписку на заявлении, при этом кассир должен сверить подпись получателя с образцом его подписи на заявлении.

После выдачи денежной чековой книжки кассир передает талон к заявлению операционному работнику для выписки расходного внебалансового ордера. После выписки расходного внебалансового ордера талон к заявлению на выдачу чековой книжки уничтожается. Заявления клиентов на выдачу чековых денежных книжек хранятся при расходном внебалансовом ордере, составленном на общее количество выданных за день книжек. Заготовленные к выдаче чековые книжки, не полученные клиентами в течение 30 дней, погашаются путем вырезки из чеков места, предназначенного для подписи, и списываются в расход. Номера погашенных денежных чеков вычеркиваются из карточек с образцами подписей и оттиска печати. Погашенные чековые книжки прилагаются к расходному внебалансовому ордеру.

На заявлении клиента делается отметка "Чековая денежная книжка не получена в течение 30 дней" за подписями главного бухгалтера или лица, им уполномоченного, и заведующего кассой учреждения банка.

11

Кассовые расходные операции, выполняемые ответственными исполнителями, контролируются централизованно контролером. Контроль кассовых расходных операций должен быть организован так, чтобы искл. нарушения, дописки или хищения.

Документооборот и контроль по кассовым расходным операциям осуществляется в следующем порядке. Ответственный исполнитель, принявший денежный чек или другой расходный денежный документ:

- убеждается в законности операции и возможности ее совершения по состоянию счета;

- проверяет оформление док в соответствии с правилами совершения данной опер;

- сличает подписи и оттиск печати клиента на денежном чеке, а также № денежного чека с №, записанным в карточке образцов подписей и оттиска печати по счету чекодателя;

- подписывает док;

- выдает получателю денег контрольную марку от денежного чека или отрывной талон от РКО для предъявления в кассу;

- направляет док. работнику, на которого возложен контроль кассовых расходных операций.

Контролирующий работник проверяет:

- правильность заполнения чека или РКО;

- соответствие подписей и печати клиента образцам, представленным банку;

- наличие на оборотной стороне денежного чека разрешительной подписи ответственного исполнителя на оплату денежного чека и подписи получателя денег;

- подписывает док.;

- регистрирует документ в кассовом журнале по расходу;

- передает док. в кассу.

Порядок направления контролером кассовых расходных документов в кассу для оплаты - под расписку кассира в разносной книге или кассовом журнале - устанавливается главным бухгалтером учреждения банка.

Дата указывается в начале записей за день.

Получив расходный документ (денежный чек, кассовый расходный ордер), кассир обязан убедиться в том, что чек проверен ответственным исполнителем и контролером, что их подписи соответствуют имеющимся образцам; проверить наличие сведений о предъявлении паспорта и расписки в получении денег на документе.

После проверки кассир по номеру поступившего чека вызывает получателя денег, сверяет номер контрольной марки или отрывного талона с номером на расходном документе, выдает сумму денежной наличности, указанную в чеке или ордере, получателю и подписывает расходный документ. Контрольные марки или отрывные талоны приклеиваются к соответствующим расходным документам.

В конце операционного дня кассир:

- сверяет сумму денежной наличности, принятой под отчет, с суммой расходных док. и остатком денежной наличности;

- составляет отчетную справку;

- подписывает справку;

- сверяет кассовые обороты, приведенные в справке, с записями в кассовых журналах.

Сверка оформляется подписями кассира в кассовых журналах и контролера на справке кассира.

12

Документооборот по приходным кассовым операциям должен быть организован так, чтобы выдача квитанций клиентам и зачисление сумм на их счета производилась только после факт. поступления денег в кассу. Прием наличных денег от клиентов производится по объявлению на взнос наличных денег. При сдаче денег вноситель заполняет объявление на взнос наличных денег и передает его бух.-контролеру, который проверив правильность заполнения док., подписывает его, делает запись в приходном кассовом журнале и передает документ в кассу. Приняв деньги, кассир подписывает объявление, квитанцию и ордер. Объявление остается у кассира и подшивается в кассовые документы дня. Квитанция, скрепленная печатью кассы, выдается вносителю денег. Ордер направляется ответственному исполнителю, который передает его клиенту вместе с выпиской из лицевого счета. При приеме денег от работников банка для зачисления на счета внутрибанковского значения ПКО выписывается в двух экземплярах, из которых один заменяет квитанцию.

В остальных случаях используются ПКО с выдачей квитанции.

В конце рабочего дня на основании приходных документов кассир составляет отчетную справку о сумме принятых им денег и сверяет сумму по этой справке с суммой фактически принятых денег. Справка подписывается кассиром, и указанные в ней кассовые обороты сверяются с записями в кассовом журнале. Сверка оформляется подписями кассира в кассовом журнале, бухгалтера-контролера на справке.

14

Организация денежного оборота в РБ основана на: все предпр обязаны хранить свои денежные ср-ва на счетах в банке. расчеты между субъектами хозяйствования должны производиться преимущественно без использования нал денег путем безнал перечислений 3)Безнал расчеты осущ-ся на основании плат документов.

НБ установил единые правила открытия р/с для предпр с образованием юр л и без токого. КБ сам опр каму и на каком уровне предоставлять право на открытие р/с. Расчетный счет – это счет, открываемый б-ом предпр-ю, на который зачисляются поступившие в его адрес ден. ср-ва и с которого осущ-ся расчетные операции в нал и безнал-ой форме вытекающие из его уставной деятельности. Р/с открывается предпр, состоящему на хозрасчете и имеющему самостоятельный баланс. Открытие р/c сопровождается заключением договора о расчетно-кассовом обслуживании.

Текущий счет открывается не хозрасчетным подразделениям предприятий. Бюджетный счет открывается общественным организациям, фондам, предприятиям, которым выделяются ср-ва из республиканского бюджета для из целевого использования. Каждая организация может иметь в банке только один текущий или расч счет в нац ден ед, но она сама выбирает отделение КБ для этого. Адрес владельца счета - юр адрес указанный в карточке с образцами подписи и оттисками печати. При изменении адреса его владелец обязан уведомить об банк в 3-х дневный срок. Документы предоставляемые в банк для открытия счета: 1)Заявление на открытие счета по форме №0401025; 2)Документ о регистрации предприятия (копия); 3)Устав предприятия; 4)Дубликат о присвоении УНН; 5)Карточка с образцами подписей и оттиском печатей; 6)Письмо органов Госкомстата о присвоении кода.

Субсчета открываются предприятием, имеющим обособленный баланс, а также предпринимателем без образования юр лица на основании разрешения банка, в котором открыт текущий счет. Списание средств с субсчетов производится платежным поручением, требованием-поручением, аккредитивом. С субсчета могут проводиться бюджетные и др платежи. В разрешении в обязательном порядке указывают обязательные условия функционирования: 1) предельная сумма лимита остатка средств на счете;2) периодичность перечисления сверхлимитного остатка средств на основной счет; 3) сроки направления выписок из субсчета в банк по месту нахождения основного счета. Временный счет открывается для формирования уставного капитала, иностранному предприятию, для внесения регистрационных сумм, вновь строящемуся предприятию.

.15.

При переоформлении счетов в связи с реорганизацией предприятия в КБ предоставляют документы те же, что и при открытии счета. При изменении уставных док в КБ в банк предоставляют устав или его копию нотариально заверенную. Док должны быть представлены в течении одного месяца со дня реорганизации, регистрации, др изменений.

Текущий и др счета закрываются на основании решения руководителей б в следующих случаях:

1) по заявлению владельца в сроки указанные в заявлении, но непозднее 30 суток.

2) в случае не предоставления новы док в месячный срок .

16.

Все предприятия в РБ обязаны хранить ДС в КБ на р/с или других спецсчетах и производить расчеты в безналичной форме и при этом руководствуясь Положением о безналичных расчетах в РБ № 849 и др нормативными документами. При этом делается исключение и предприятиям разрешается производить расчеты наличными ДС в пределах 10 МЗП. Отношения предприятия с КБ на договорной основе. Банк зачисляет поступающие средства на счет и выполняет др распоряжения клиента на основе данного Положения. Средства списываются по распоряжению владельца, за исключением случаев, предусмотренных Положением. Платежи могут производиться в соответствии с очередностью, за счет собственных или заемных средств.

Безналичные расчеты производятся:

П/п, п/т, п- п/т, аккредитивами, чеками, банковскими ПК, а при бесспорном списании- инкассовыми распоряжениями.

Применение конкретной формы определяется в договоре. Также в договоре оговариваются основные аспекты проведения безналичных расчетов на территории РБ и за ее рубежом.

Расчетные документы должны соответствовать требованиям Положения и содержать сл обязательные реквизиты:

Наименование р/с, №№ р/с, дата его составления

наименование и код местонахождения банка плательщика, наименование получателя средств

№ его счета в банке, назначение платежа( исключение чек), наименование, код и местонахождение банка получателя, сумма платежа ( цифрами и прописью), вид операций ( исключение чек), первый экз заверяется оттиском печати и подписями ответственных лиц согласно карточке.

При перечислении ДС в бюджет присутствуют дополнительные реквизиты – УНН, УНН за которого платятся ДС, код платежа в бюджет. При проведении операций могут вноситься дополнения в реквизиты. Документы выписываются в один прием и внесения изменений не допускаются.

Списание ДС производится на основании первого экз. Лица, подписавшие р/документы, с фиктивными данными привлекаются к ответственности.

.17.

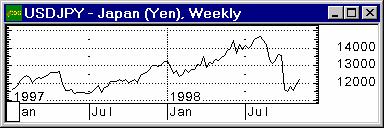

Платежные требования (ПТ) представляется в 3-х экз с 2-мя реестрами. 1 и 2-ой экз заверяется подписью и печатью поставщика. На 1-ом экз реестра проставляется подпись поставщика, а 2-й экз. возвращается поставщику с отметкой банка. 1 и 2-ой экз скрепляется оттиском штампа банка и все три экз направляются в банк покупателя. В банке плательщика ПТ с предварит акцептом помещаются в картотеку №1 к внебалансов счету 99812. Плательщику предоставляется 3-ий экз ПТ с указанием срока платежа. Если на счете плательщика нет ср-в, то ПТ помещается в картотеку №2 к внебалансов счету 99814. Учет док-тов в картотеке №2 к сч. 99814 ведется по отдельным лицевым счетам на каждого плательщика. При помещении ПТ в картотеку к внебал счету 99814 ответственный исп банка посылает извещение банку получателя средств об отсутствии средств на счете плательщика. В извещении указывают: наим и номер счета получателя, наим банка получателя, дата и сумма требования в картотеке, ним и номер счета плательщика, дата отсылки извещения. Оплата таких ПТ осуществляется по мере наступления сроков оплаты ПТ и поступления ср- в на счет. На обоих экз ПТ проставляют дату и подпись отв исполнителя. На втором - штамп банка. И по мере оплаты 1-ый экз ПТ поступает в док-ты дня, а второй поступает в банк получателя ср-в для приложения к выписке из счета получателя.

Плательщик 1 поставщик

5 2

3

его Банк 6 его банк

1. отгрузка товаров

2. сдача ПТ в 3-х экз. и реестра в 2-х экз.

3. 3-ий экз. передаётся в в Б плательщика

4. учет требований по счету картотеке №1

5. передача 3-го экз. реестра покупателю

6. перевод ср-в

.18.

При равномерных и постоянных поставках расчеты между плательщиком и получателем средств осуществляются в порядке плановых платежей. Это означает, что расчеты осуществляются не по каждой отдельной сделке, а путем периодичного перечисления средств в сроки и в размерах, заранее согласованных сторонами в договоре. Плановые платежи производятся платежными поручениями или требованиями-поручениями, что оговаривается в договоре. Договор, предусматривающий эти расчеты, в банк не предоставляется, а суммы каждого планового платежа устанавливаются сторонами на каждый месяц (квартал). На каждый плановый платеж в банк предоставляют отдельное поручение и в его реквизите “ Назначение платежа” плательщиком указывается” Плановый платеж по договору №, число, срок платежа”. Поручение представляется в банк в день платежа, который определен в договоре и банком не контролируется.

19.

П/т - это расчетный док., содержащий требование получателя средств к плательщику об уплате опр. суммы через банк.

Инкассо - банковская операция, при которой банк по поручению своего клиента - получателя средств и на основании составленного им (получателем) расчетного документа получает причитающуюся получателю сумму денежных средств от плательщика и зачисляет ее в установленном порядке на счет получателя.

Форма расчетов п/т опр. в договоре между плательщиком и получателем средств и применяется для расчетов за отгруженные (отпущенные) товары.

Получатель средств не вправе предъявить на инкассо повторные требования об уплате за один и тот же товар за искл. случая, когда имеется извещение о том, что первичное требование в банк плательщика не поступало.

Требование составляется на бланках установленной формы и представляется в обслуживающий банк в 3 экз. Порядок направления ТТН или заменяющих их док. опр. договором между плательщиком и получателем средств. В зависимости от условий договора указанные док. либо прикладываются к представленным на инкассо п/т, либо направляются непосредственно плательщикам, о чем делается ссылка в п/т.

В обязательном порядке в требованиях указываются следующие реквизиты:

Дата и № договора, об отгрузке товаров и форму расчетов п/т

Дата отгрузки (отпуска) товара и № ТТН или др. док.

Способ отправления продукции.

В требованиях, представляемых банку без приложения ТТН, проставляется дата их отсылки (вручения) плательщику. Первый и третий экземпляры требования заверяются подписями лиц и оттиском печати предприятия согласно заявленным в банк образцам подписей и оттиска печати. П/т представляются в банк вслед за отгрузкой продукции или в сроки, опр. в договоре. Они представляются в банк на инкассо в течение 10 дней со дня их выписки при реестре установленной формы, составленном в 2 экз. На всех экз. реестров должна быть указана дата факт. представления их в банк.

1-ый экз. реестра заверяется подписями лиц и оттиском печати получателя согласно заявленным в банк образцам подписей и оттиска печати. Печать и подписи проставляются один раз на той стороне реестра, где закончен перечень включенных в него требований.

20

П/т-это расчетный документ, содержащий требование получателя средств к плательщику об уплате опр. суммы через банк.

Инкассо - банковская операция, при которой банк по поручению своего клиента - получателя средств и на основании составленного им (получателем) расчетного документа получает причитающуюся получателю сумму денежных средств от плательщика и зачисляет ее в установленном порядке на счет получателя.

Ответственный исполнитель банка, принимающий документы на инкассо, обязан проверить:

- наличие в п/т даты и № договора, предусматривающего отгрузку товара и ее дату;

- наличие ТТН или заменяющих их док., соответствие их № и сумм записям в п/т;

- при отсутствии ТТН или замен их док. - дату их отсылки плательщику;

- соответствие образцов подписей и оттиска печати на п/т и в карточке в банк;

- правильность составления представленных реестров, в частности, соответствие общей суммы п/т, принятых на инкассо, данным реестра, соответствие подписей и оттиска печати на реестре заявленным в банк образцам, а также даты составления реестров дню приема их банком. При несоответствии даты требования дню приема его банком ответственный исполнитель банка на всех экз. представленных п/т от руки проставляет факт дату их приема на инкассо. Данное исправление не заверяется.

П/т неотвечающие правилам, установленным для представления документов в банк, вычеркиваются из реестра с исправлением его итогов и возвращаются представившему их предприятию. После проверки док. ответственный исполнитель банка подписывает оба экз. реестра и на всех экз. требований проставляет штамп банка, после чего 1-ый экз. реестра остается в банке, принявшем документы на инкассо, 2-ой экз. реестра со штампом банка выдается предпр, представившему п/т, в подтверждение приема их на инкассо.

П/т принятые банком на инкассо, направляются в банк плательщика и в последствии используются следующим образом: 1-ый экз. п/т служит для списания средств со сч. плательщика и после совершения операции помещается в документы дня банка плательщика, 2-ой экз. п/т предназначен для выдачи получателю средств при выписке из его сч. после завершения операции по инкассо, 3-ий экз. п/т с приложенными к нему ТТН и с указанием срока платежа выдается плательщику не позднее следующего рабочего дня после поступления п/т в банк плательщика для извещения о предстоящем платеже и для акцепта. Выдача на руки предприятиям принятых банком требований для доставки или пересылки в банк плательщика запрещается.

21.

П/т представляет собой расчетный документ, содержащий требование получателя средств к плательщику об уплате опр. суммы через банк.

При поступлении п/т для оплаты банк проверяет относится ли присланный документ к обслуживаемым им клиентам, возможность принятия их к оплате по заполненным реквизитам. Непринятые п/т немедленно возвращаются в банк поставщика. П/т не принимаются, если отсутствуют обязательные реквизиты, невозможно установить плательщика или сумму требования и в других случаях, предусмотренных Положением.

На всех экземплярах п/т, поступивших в банк плательщика, ставится дата их поступления, а на экземплярах, подлежащих оплате, в порядке предварительного акцепта проставляется срок платежа. Требования, подлежащие оплате, в порядке предварительного акцепта по счету «расчетные документы, ожидающие акцепта для оплаты» 99812 и помещаются в картотеку №1. Плательщик обязан следить за документами, поступающими в его адрес. Для этого ему предоставляется третий экз. требования, где указан срок оплаты и приложены ТТН. При несоответствии реквизитов 3 р/с и наименования плательщика банк руководствуется Положением о б/р.По истечении срока предварительного акцепта и неполучения отказа от акцепта банк оплачивает п/т. При нехватке ДС на р/с п/т списывается со 99812 и зачисляется на счет 99814 «расчетны документы, не оплаченные в срок». При этом само п/т направляется в картотеку № 2 и оплачивается в соответствии со установленными нормами и порядком очередности. В этом случае возможна частичная оплата.

23

В целях ускорения расчетов между плательщиком и получателем средств договором может быть предусмотрена оплата п/т в день их поступления в банк плательщика.

Для этого плательщик должен представить в обслуживающий его банк список предпр. с которыми заключены договора на оплату п/т в день их поступления в банк плательщика. В списке должны быть указаны номера и даты заключения договоров. Список заверяется подписями должностных лиц и оттиском печати плательщика согласно заявленным в банк образцам подписей и оттиска печати. Список, с проставленной на нем датой поступления в банк, находится у ответственного исполнителя, обслуживающего плательщика.

П/т подлежащие оплате в день поступления в банк плательщика, должны содержать надпись, учиненную по следующей форме: "Оплата в день поступления". Ответственный исполнитель сверяет со списком только те требования, которые содержат указанную надпись. При отсутствии на п/т этой надписи, а также при поступлении требований от предпр, не указанных в списке, оплата их производится с предварительным акцептом.

П/т учитываются по счету 99812 по приходу, а при оплате вв этот же день списываются в расход по этому счету. Док. оформляются аналогично п/т с предварительным акцептом.

24

П/т представляет собой расчетный документ, содержащий требование получателя ср-в к плательщику об уплате опр. суммы через банк.

Плательщик может заявить банку отказ от акцепта требования в течение установленного срока предварительного акцепта. Прием банком отказа от акцепта п/т по истечении установленного срока предварительного акцепта не допускается.

Отказ может быть полным или частичным с указанием соответствующих мотивов. Плательщик имеет право полностью отказаться от акцепта требования, а банк обязан принять отказ в случаях:

- отсутствия договора;

- отсутствия данной формы расчетов в договоре;

- предъявления бестоварного требования, т.е. требования оплаты товаров, фактически неотгруженных (неотпущенных) получателю;

- предъявления требования за ранее оплаченный товар;

- несоответствия наименования товаров, указанных в требовании, приложенным ТТН и др. док.

Полный или частичный отказ может быть произведен плательщиком и в других случаях предусмотренных договором между плательщиком и получателем средств.

При приеме отказа от акцепта по мотиву опр. банк обязан проверить и подтвердить это.

Отказ от акцепта не принимается банком к исполнению, если он вовсе не мотивирован или мотив его противоречит настоящему Положению или договору.

Должностные лица, ответственные за прием отказов от акцепта, определяются распоряжением (приказом) руководителя банка.

Урегулирование претензий между плательщиком и получателем средств по поводу полного или частичного отказа от акцепта производится самостоятельно в опр. порядке.

Отказ от акцепта п/т в картотеке №1 к сч. 99812 оформляется заявлением в произвольной форме, которая заверяется подписями лиц и оттиском печати плательщика. Заявление предоставляется в трех экз, где указывается наименование и 3 р/с плательщика, № , дата, сумма п/т, сумма отказа (цифрами и прописью), наименование получателя и мотив отказа. При этом ответственный исполнитель проставляет на всех экз заявления дату его поступления, свою подпись и штамп банка. П/т , по которым принят полный отказ от акцепта, в тот же день списывается в расход счета 99812. Первый экз п/т и второй экз заявления отсылают в банк получателя для возврата получателю, второй экз п/т и первый экз заявления помещают в документы дня банка плательщика, третий экз возвращается плательщику. При частичном оплате от акцепта на сумму акцептованну п/т остается в картотеке №1 до наступления сроков платежа, а первоначальная сумма зачеркивается и проставляется акцептованная сумма. Сумма частичного отказа от акцепта списывается в расхода счета 99812 в день поступления отказа.

26

П/т-п - расчетный док., содерж. требование получателя ср-в к плательщику оплатить на основании направленных ему, минуя обслуживающий банк, расчетного, отгрузочных и др. док, предусмотренных договором, стоимость поставленного по договору товара, произвести платежи по другим операциям.

Они выписываются получателем ср-в на бланке установленной формы и вместе с отгрузочными и др док, направляются непосредственно плательщику. 1-ый экз. п/т-п должен быть оформлен подписями и оттиском печати получателя средств. Плательщик, при согласии оплатить (полностью или частично) п/т-п, представляет его в обслуживающий банк в 3-х экземплярах. 1-2-ой экз. должны быть заверены подписями должностных лиц и оттиском печати плательщика согласно образцам подписей и оттиска печати. В реквизите т-п "Сумма к оплате" должна быть цифрами и прописью сумма, акцептованная плательщиком и подлежащая списанию с его счета. Т-п принимается банком к исполнению в сумме, акцептованной плат-ом. 1-ый экз. т-п служит основанием для списания ср-в со счета плательщика и после совершения операции помещается в док. дня банка, 2-ой - направляется банку получателя для приложения к выписке из счета получателя, третий - выдается плательщику с распиской в приеме поручения и штампом банка. Срок, в течение которого плательщик обязан представить в банк т-п, определяется сторонами в договоре и банком не контролируется. 3-ий экз. выдается плательщику с распиской о приеме т-п и штампом КБ. При отсутствии достаточных средств на счете плательщика т-п помещается в картотеку к внебалансовому счету 99814 "Расчетные документы, не оплаченные в срок", о чем банком делается отметка на экз. требования-поручения, подлежащем выдаче плательщику.

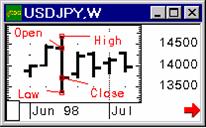

Плательщик 1 ,2 поставщик

3

4 5 7

его Банк 6 его банк

1. отгрузка товаров

2. сдача т-п в 3-х экз.

3. акцепт п/т-п

4. акцептованные п/т-п в 3 экз. предоставляют в КБ плат

5. Б возвращ. Покуп. 3-ий экз. с отметкой Б

6. перевод ср-в

7. 2-ой экз. п/т-п, извещение о поступлении денег

28

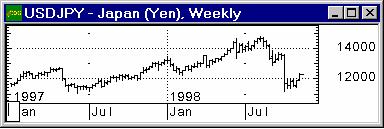

П/п – расч. док., содержащий поручение плательщика обслуживающему банку о перечислении опр. суммы с его счета на счет получателя.

Плательщик 4 поставщик 6

5

1 3 7 15

9

его Банк 13 его банк

1. предоставление в Б п/п в 4-х экз. (1-2 оформляются оттиском печати плательщика, Б заполняет и проставляет дату акцепта. На 1-ом экз ставится оттиск печати Б и выдается плательщику; 2-ой остается в Б плательщика и служит основанием ср-в с его счета и зачисляется на счет 3530; 3-ий экз. передается контролеру счета 3530; 4-ый с распиской выдается плательщику)

2. депонирование суммы п/п на счет 3530 на основании 2-го экз. п/п (Д 3012 К 3530)

3. первый экз. п/п Б покупателя возвращает покупателю

4. поставщик предоставляет товар

5. 1-ый экз. п/п акцептованного п/п покупатель отдает поставщику

6. оттиск штампа на обороте п/п и даты приема, составление реестра

7. предоставление акцептованного п/п и реестра в 4-х экз. (1 и 3-ий заверяется подписью и печатью получателя; 1-2 экз. реестра со штампом Б поставщика и 1 экз. п/п акцептованного Б отправляется в адрес плательщика; 3-ий остается в Б; 4-ый выдается с отметкой Б плательщику)

8. проверка представленных акцептованных п/п на обороте должен находится штамп поставщика и дата его приема.

9. Первый и второй экз реестра и п/п со штампом Б

10. Сверка полученных п/п с их 3-им экз.

11. Списание ср-в со счета 3530 на основании 1 экз. реестра (Д 3530 К 6210)

12. Уничтожение 3-го экз. п/п

13. Перевод платежа и 2-го экз реестра

14. Зачисление ср-в на счет поставщика (Д6210 К 3012)

15. 2-ой экз реестра и выписка о зачислении ср-в

29.

Расчеты чеками

Чек - это составленное на спецбланке письменное поручение владельца счета, обслуживающему его отделению банка произвести платеж или перечисление ден ср-в, указанных на чеке, получателю ср-в (чекодержателю). Чекодатель - это физ или юр лицо, осуществляющее платеж за товары или услуги посредством чека. Чекодержатель - это юр или предпр-е без образования юр лица и явл получателем платежа.

При выдаче чековых книжек юр лицо депонирует ден ср-ва на спецсчет 352Х. Чек действителен в течение 10 дней, не считая дня выписки. Он выписывается на любую сумму, кратную 10-ти. Его заполнение возможно от руки или с использованием технич средств. Исполнения на чеке не допускаются. Для проведения расчетов плательщик должен приобрести чек книжку с определ кол-вом листов. Операция по выдаче чек книжек вып-ся всеми банками на основании заявления юр лица или заявлния-обязательства физ лица на получение чек книжки. При выдаче чек книжки юр лицо предоставляет в банк заявление на получение чек книжки. В заявлении указывается для какой организации выдается чек книжка, срок ее действия, для расчетов с кем предназначена, сумма лимита, Ф.И.О. лица , которому доверяется получение чек книжки. Банк взыскивает опр сумму за выдачу чек книжки. При этом составляется проводка : Д 3012 К 8278 - возмещение клиентом расходов по использованию платежных средств. Приход чек книжек и их расход ( выдача клиентам) производится по счету 99840 и регистрируется в спецжурнале. Операция с чеками отражается в спецкарточке учета лимитированных книжек и лицевых счетов, На основании ПП работник банка совершает внутрибанковскую проводку : Д 3012 К 352Х. При этом первый экз поручения остается в банке, а 2- и 3-ий с распиской и штампом банка передается клиенту в качестве приложения к лиц счету( к р/с и 352Х). Лимит книжки - это макс сумма, на которую выписываются все чеки данной книжки. Расчеты чеками между юр лицами получили название “Расчеты чеками лимитированных чековых книжек “. На депонир суммы проценты не начисляются. Отв исполнитель при выдаче чек книжки заполняет сл реквизиты: наим чекодателя, срок действия книжки, цель выдачи, сумма лимита (цифрами и прописью), номер счета, наим и код банка, дата выдачи книжки, оттиск печати банка и подпись отв работника и кассира, серия и номера чеков. Кроме6 этого в ней заполняют и изымают корешок. Чек книжка выдается отв пользователю. При использовании чеков за товар работник удостоверяется в личности предъявителя, в правильности заполнения чека и подписи и оттиске печати.

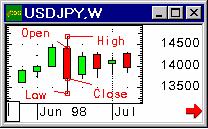

.30-33. Порядок приема

и оплаты банками расчетных чеков из чек книжек.

Чекодержатель чеки, принятые в уплату, предоставляет в обслуживающий банк. Если они обслуживаются в одном отделении банка, то поручение-реестр составляется в двух экз.: 1-ый - заверенный подписью и оттиском печати остается в док-тах дня банка, а 2-ой - со штампом банка выдается чекодержателю. Если чекодержатель и чекодатель обслуживаются в разных отд банках, то реестр-поручение составляется в 4-х экз: 1 и 3-ий экз поручения-реестра заверяются подписями и печатью чекодержателя; 1-и 2-ой экз оформляется штампом банка и вместе с чеками направляется в банк чекодержателя; 3-ий экз остается в банке чекодержателя, а 4-ый со штампом банка чекодержателя выдается чекодержателю. Поручение-реестр содержит след реквизиты: наим банка чекодателя и его код, номер счета чекодателя, сумма чека, номер серии и чека, наим и номер счета чекодержателя. Проверенное поручение-реестр чеков вместе с приложенными к нему чеками отсылается в банк чекодателя для списания ср-в со счета чекодателя. Банк чекодателя, получив его, регистрирует его в отдельной книге, в которой указывает дату регистрации, номер и дату поручения-реестра и его сумму. При наличии ср-в на счете чекодателя банк оплачивает чек., а при отсутствии в тот же день банк возвращает в банк чекодержателя.

Плательщик 4 поставщик

5

1 3 6

7

2, 8 его Банк 9 его банк

1. заявление на чековую книжку в 1 экз. платежное поручение на депонирование ср-в.

2. депонирование ср-в на счет 352х Д 3012 К 352х

3. выдача б покупателя чековой книжки

4. товар услуги

5. покупатель оплачивает товар чеком

6. поставщик сдает в КБ чек и реестр чеков

7. пересылка чек и реестр чеков в КБ покупателя

8. в б покупателя (плательщика) списываются ср-ва со счета 352х

9. перевод платежа

34.

Под расчетами, основанными на зачете взаимных требований понимают безнал расчеты, при которых взаимные требования и обязат-ва пр-тий друг к другу погашаются в равных суммах, а платеж производится лишь на разницу. В установленном порядке по заявлению клиентов при согласовании с обслуживающим учр-м банка расчеты производятся между двумя или группами пр-тий. При проведении зачетов не оплдачиваются сл док-ты: перечисоления в бюджет, внебюдж фонды и т п . При расчете, основанном за взаимозачете оплачиваются расч док-ты за отгруженные товары, находящиеся в картотеке №2 к внебалансов счету 99814. Два пр-тия, имеющие между собой постоянные хозотношения, связанные с отгрузкой товаров, могут осуществлять расчеты по сальдо встречных требований. Сроки и порядоку таких расчетов устанавливаются между пр-тиями на основе договора. Заключается эта операция в том, что зачет производят сами пр-тия. На счетах отражаются только конеч результ-ты: это оплата одним участником или взыскание с другого участника суммы незачтенной встречными претензиями. Если в банке находится хотя бы один документ, то расчеты по этим док-там вполной или частичной сумме могут быть произведены через банк путем взаимозачета. В этом случае пр-е сдает в отделение банка заявление, в котором указывает реквизиты расч док-тов и суммы зачетов.

Разовые зачеты между пр-тиями , имеющие взаимные требования и обслуживающимися в одном банке, проводятся по заявлению клиентов. При проведении их определяют: состав участников, дату проведения, поряджок открытия и закрытия врем счетов. Каждому участнику зачета открывается врем лицевой счет на баланс счете 6303. В д-т этого счета записывают суммы док-тов, оплачиваемых в порядке зачета, а по кредиту - посступления других участников зачета. Сумма зачтенных док-тов из картотеки №2 к счету 99814 списываются в расход этого счета. Если на врем лиц счете образуется кредитовое сальдо, то оно зачисляется на р/с,а при дебетовом(!) может выдаваться кредит для погашения задолженности. Если после закрытия счета от др банков поступают ден ср-ва, то они зачисляются на р/с пред-я.

.35.

Сущность расчетов ПК.

Банковская ПК - это персонифицированное средство совершения безналичных платежей за товары и услуги, получения наличных денег и совершения др операций. Выделяют: кредитная ПК и дебетовая ПК Картсчет - это спецсчет, на котором учитывается операции с использованием карточек и открывается на базе 3-его класса, группы 311х. Владелец картсчета - это физ или юр лицо, открывшее в КБ картсчет на основании договора об использовании карточки в качестве платежного средства. Держатель карточки - физ лицо, имеющее право на основании заявления владельца картсчета совершать операции с использованием карточки. Пр этом вся ответственность за использование карточки лежит на владельце счета. Банк- эмитент - это банк, выпустивший карточку в обращение. Банк- агент - это банк, осуществляющий отдельные операции по обслуживанию ПК на основе договора. Банк-эквайр - это банк, обслуживающий предприятия торговли и сервиса (ПТС), принимающий ПК к оплате.

Порядок выпуска б-ом пл. карточек в обращение.

Порядок учета и хран-ия карточек: 1)Приобретение заготовок ПК производ-ся голов-ным отделением б-ка согласно потребности опр на основании заявок подаваемых в управлен. БПК

2)Затраты на приобретение БПК идут на расходы Б

3)Заготовки БПК явл. мат. цен. б-ка и приходуются при поступл. по внебал. сч. 99839. 4)Не размещенные ПК, т.е. к. хранящиеся в ден. хранилище до их выпуска в обращение учитыв-ся на сч. 99839 поштучно в услов. оценке 1р за 1к.. 5)ПК при выдаче их из кассы б-ка списыв-ся с внебал сч. 99839.

Для получения ПК кл-нт обраща-ся в управление БПК. Для получ. корпоративной ПК кл-нт (юр.л.) заполняет след.док-ты:

1)Заявл. на пол. ПК 2)Анкета персональных данных в уст. форме. 3)Дог. о пользовании ПК в 2-х экз.с под-сью и печ-ть юр. л.. 4)Дубликат извещения о присвоении УНН. В случае положительного реш. кл-ту сообщ-ся о необход-ти произвести оплату комиссии за выдачу ПК и обонементского обслуж-ия ПК. Оплата комиссии может пр-ся как нал (Д1010 К3810) так и безнал (Д3012-3015 К3810). Пост-ие комиссии распред-ся между б-ом и Б эмитентом (Д3810 К6901). На сумму бел. руб. эквивал. сумме валюты отнес. на сч.6910 по курсу НБ сост проводка(Д6911 К8139). На сумму причит-ся Б эмитенту сост. Проводка (Д3810 К1701).

.36.

Учет операциий при расч. БПК.

Банковская ПК - это персонифицированное средство совершения безналичных платежей за товары и услуги, получения наличных денег и совершения др операций. После оплаты кл-ом комиссионных и оформл. необход. док-ов сотрудник ответственный за работу с кл. по ПК готовит распоряжение на открытие спец-карт сч. кл-та для учета ср-в вносимых для расход-ия с помощью ПК В зав-ти от типа кл-та, формы собств-ти и деятельности для открытия карт-сч. испол-ся след. бал.сч.- Для личных ПК 3114, Для корпоратив. ПК 3111-3113, 3115. Если сумма страх. депозита и первонач. взнос на спец-карт сч. вносят-ся физ.л. через валют. Кассу (Д1010 К3114). Страх-ой депозит- это сумма вносимая на спец-карт сч. в кач-ве обеспечения его платежеспособноси. Если сумма страхового д. и перв. взнос с тек сч. кл-ов (Д3011-3015 К3111-3115).На страховой деп. внесенный кл-ом на спец-карт сч. производ-ся нач .%-ов исходя из ставки установленной б-ом. Учет %-х расходов б-ка вед-ся на сч.9023, 9033, 9043, 9053, 9063. Начисление %-ов в валюте через сч.вал. позиции ежем-но в послед. раб.день.

Др. испол-ые сч.-1711,1511,9073.

.37.

Сущность межбанковских расчетов.

Межбанковские расчеты(МР) - это расч. по выполнению денежных требований и обяз-ств возник-их между б-ми и небанк-ми фин. орг.. Необход-ым условием для провед-ия межб-их расч. явл. установление между б-ми и небанк-ми фин. уч. кор. отношений с НБ. Кор отношения -это договорные отнош. согластно которым, один КБ корреспондент держит депозиты др. КБ (респондента) и осущ-ет операции по сч. КБ респондента в соот-вии с действующим зак-ом и дог. на уст-ие кор. отношений. Все МР вкл. расч. по сделкам купли-продажи иностранной валюты, ЦБ, кред-ых ресурсов КБ, и расч. с испол-ем б.пл. карточек. Эти МР провод-ся через меж-филиальный сч. НБ, кор/с КБ и не б.фин.уч.. Безнал. расчеты между кл-ми имеющими сч. в одном б-ке проводятся минуя кор.сч., путем списания и зач-ия ср-в по соответ-им сч. открытых на балансе КБ, причем с отражением данных опер. по суб-кор.сч. филиалов КБ, если расч. осущ-ся между разными фил. КБ. Мемор-ый сч. открывается на бал.сч. в НБ 4600. Кор.сч. б-ов и не б.фин.уч. открыв-ся на бал.сч. 3200, 3202, на балансе КБ открыв. сч.1201, на бал. фил-ов б-ка откр.сч.6100. Кроме того на бал. б-ка открыв-ся суб-кор.сч.6110.Опернации по кор.сч. КБ в НБ провод-ся при наличии ср-в на кор.сч-ах. КБ в теч. операционного дня обязан обеспеч. пост-ие ср-в на кор.сч. Осуществление Межбанковские расчеты (МР) по кред. и сроч. ден. переводам через сист. BISS

Для обеспечения надежности провед. МР и min-ции рисков в рамках платежной системы РБ, а так-же с целью ускорения оборачиваемости ден. ср-в в расч., крупные и срочные ден. суммы ср-в провод-ся в системе BISS. Ден. переводы по МР осущ-ся на основании электронных расч.док-ов, содержащих все реквиз-ты первичных док-ов. Передача участниками эл. расч. док-ов в систему производ-ся в день списания ср-в со сч. кл-ов, либо со сч. по учету собственных ср-в КБ с отражением каждой суммы операции по суб.кор.сч. б-ка или филиала. После списания ден.ср-в с кор.сч.б-ка отправителя и зачислении ср-в на кор сч.б-ка получателя МР явл. окончательным. Системой BISS формируется и направл-ся все расч. док.(это -сводные платежные поруч. в НБ) они подтверждают списание ср-в с кор.сч. б-ка отправителя, и зачислении ср-в на кор.сч. на кор.сч. получателя. Б-нк пол-ль на основе эл.расч.док. на перечисление ср-в создает на бумажном носителе его копию кот. удостоверяется б-ом и подписью отв.исполнителя и выдаются получ.ср-в в качестве приложения к выписке из его сч. Если на момент поступления в BISS эл.расч.док. на кор.сч.б-ка отправителя нет достаточных ср-в, то этот док. помещается в очередь ожидания до момента поступления ср-в на кор.сч.б-ка. Поставленные в очередь эл.р.док. не могут быть аннулированы КБ отправителем, при поступлении ср-в на кор.сч. эти док. автоматически выполняются системой BISS. Участ-ми системы BISS явл.- НБ, КБ, неб-ие. Ф уч., Опер-ром BISS явл.гос.пред-ие БМРЦ(Бел.межб-ий расч.центр).

Пример расч.через БМРЦ:

Ф-л плательщика ДТ3012 КТ26100(6210)

КБ плательщика ДТ6110 КТ1201

БМРЦ ДТ3200(плательщика) КТ3200(получателя)

КБ получателя ДТ1201 КТ6110

Ф-л получателя ДТ6110 КТ3012

.38-39.

Оборотная касса – это совокупность наличных денег пересчитанных и оформленных в установленном порядке и принятых на баланс Б. Для осуществления кассового обслуживания клиентов б. создают в своих учреждениях кассовые узлы (КУ). КУ планируются таким образом так , чтобы обеспечить выполнение всех операций с денежной наличностью, с др. ценностями и обеспечить их сохранность. Кассовое обслуживания клиентов КБ могут проводить имея лицензию на это. Все принятые и пересчитанные денежные знаки сортируются по достоинству и на ветхие и годные. Для выдачи на нужды предпр они формируются и упаковываются в пачки, а кассир производит их экспертизу, т.е. опр. их подлинности. Нал принимаются только после оформления соответствующих док, а на выручку составляют ведомость.

Каждому Б устанавливается лимит остатка кассы, а сверх лимитный остаток сдается в НБ или продается др. Б. При недостатке нал производится подкрепление оперкассы КБ, которое осуществляет НБ на основании заключ договора или покупка у др. Б. Передача нал проводится при согласовании с гл. бухом НБ и проводкой по корсчет - НБ Д 1080 К 1010, а в КБ ср-ва приходуются в кассу и составляют проводку - Д 1010 К 1201,6100 (1080 – ср-ва в пути по плану счетов НБ) Для получения подкрепления КБ направляет плат поруч . Подкрепление проводится по чекам. Накануне дня получения подкрепления КБ перечисляет сумму подкр НБ – Д 3200 К 1010, а при получении приходуют – Д 1010 К 1201,6100. Выдача ценностей инкассаторам получателя производится по РКО, при наличии у инкассаторов доверенности на получ денеж нал и удостоверение личности. Составляется опись ценностей в 3-х экз. 1-й – КБ, 2-ой –НБ, а 3-ий -инкассаторам. Лица, ответственные , принимают ср-ва по описи с оформлением на всю сумму КО, расписываются в описях, и направляют подтверждение в НБ о получении ср-в

40

Прием нал денег от физ. или юр л проводится:

1) по объявлениям на взнос с выдачей квитанции

2) по ПКО с выдачей копии.

Для сдачи нал. денег в кассу клиент заполняет прих кас док и передает его оперраб-ку, который проверяет его в соотв с Правилами б/у, передает его в кассу. Кассир проверяет наличие и подлинность подписи оперраб, пересчитывает всю сумму полистно и сверяет факт и сумму по док. Если суммы совпадают, то кассир подписывает прих кас док и ставит печать кассы. Если суммы не совпадают, то клиенту предлагают довнести, но в случае отказа кассир возвращает деньги, а прих док перечеркивает и возвращает оперраб, Если в предост. сумме имеются неплатежеспособные деньги, то составляют акт по реквизитам (дата, ФИО кассира, клиента, сумма, номер банка.) Один экз. передается рук кас подразделения, а второй клиенту. Учет сумм по прих док ведется в кас журнале оперраб-ка. В конце опер дня на основании прих документов кассир составляет справку о нал принятых денег и сверяется с факт суммой и подписывается (справка) оперраб, а журнал оперраб - ка кассиром.(при совпадении сумм ). Принятые деньги, справку, все док-ты кассир сдает зав кассой под расписку в своей именной кассовые книге учета. Зав сверяет все док-ты и при совпадении подписывает справку.

41

Выдача наличных денег клиентам производится по ден чекам или расх кас ордерам. В начале дня зав выдает кассирам под роспись в имен кас книге кассира необх сумму. Пачки денег пересчитываются по корешкам, полистно- неполные пачки, После выдачи зав проверяет чтоб выданная сумма и сумма остатков в кассе соотв -ет данным книги учета оперкассы. Док-ты на получ денег предоставляется оперраб-ку клиентам, который проверяет: печать, подпись, сумму на счете, и пр. Реквизиты (правила бухучета) и выдает клиенту контр марку от ден чека , а сам чек передает в кассу. Кассир проверяет наличие и подлинность подписей, сверяет суммы цифрами и прописью, наличие расписки в получ денег, сверяет № контр марки и чека, и наклеивает на чек марку, готовит сумму. Затем выдает сумму (упаковка неповреждена - считают упаковки , а остальное полистно). Клиент имеет право пересчитать всю сумму при контролере. В конце опердня кассир сверяет сумму денег, принятую под отчет с суммой расх док-тов и выводит остаток., кот должен соответствовать факт сумме в кассе. Составляет справку и сверяет с суммой в кас журнале. Остаток денег , справку он сдает под расписку в оперкас книге зав. Деньги, оставшиеся для выплаты зарплаты раб-кам вкладываются в отдел мешок, а горловина прошивается вместе с ярлыком , завязывается шпагатом и пломбируется. Мешок сдается на хранение зав под расписку . Банки производят предвар подготовку наличности по заявкам своих филиалов, субъектов хозяйств-ния на основе чеков. Клиент производит вскрытие мешков в отведенном для этого месте под наблюдением ра-ка банка.

Для принятия денег от клиентов после опердня открыта вечер касса. Принятые деньги зачисляются не позднее след дня . Из веч кассы запрещается производить расходные операции. Производится прием нал денег, а также сумок с деньгами от инкассаторов. Бух. контролер проставляет штамп на прих док-тах “Вечерняя касса”.

42

Депозиты явл. основным ср-в привлечения Денежных ср-в для проведения активных операций. При размещении депозитов банк руководствуется положением НБ и внутренними инструкциями разработанными для этого.

ДТ3012 КТ3414 - открыти деп счета физ л

ДТ9056 КТ3471 - наращ-тся %-ы по деп счету физ л

ДТ3471 КТ3414 - увеличение вклада на наращ %-ы

ДТ3414 КТ3012 - закрытие срочного депсчета физ л

3412, 9034, 3471 - используются для срочных деп счетов предпр

При допущении ошибок в бланке деп сертификата выписывается клиенту новый, а испорченный списать в расход сч 99853 и в приход сч 99858

43

Разновидностью срочных вкладов явля-ся депозитные сертификаты.

Сертификат – это письменное свидетельство банка-эмитента о вкладе денежных ср-в, удостоверяющее право вкладчика или его правопреемника на получение по истечению установленного срока суммы вклада и процентов по нему. Депоз сертификат может быть выдан только юр лицу, а сберег – физ-му. Погашение сертификатов может быть безналичным путем, наличным и сертификатами нового выпуска. Сертификаты для выгодного их размещения должны иметь: 1)Привлекательный внешний вид. 2)Удобный мин предел. 3)Надежные гарантии платежа номинала и начисление %-в. 4)Информирования потенциальных покупателей. Бланки сертификатов – это бланки строгой отчетности, изготавливаются полиграфич способом и содержать опр. реквизиты. Отсутствие какого либо реквизита делает сертификат недействительным. Вкладчик может уступить право требования по сертификату другому лицу, по сертификату на предъявителя эта уступка требования (цессия) осущ-ся простым вручением. А по именному сертификату, оформляется с оборотной стороны сертификаты двухсторонним соглашением. Депозитный сертификат состоит из 3-х частей: 1)Сам Бланк. 2)корешок от него. 3)Договор переуступки.

Депозитные операции оформляются депозитным договором, который регулирует взаимоотношения вкладчика и банка. Депозитный договор состоит: 1)Предмет договора. В этом разделе оговаривается, что вкладчик передает, а банк принимает на хранение на депозитн счет ср-ва. 2)Порядок открытия и режим использования счета. 3)Обязательства сторон. 4)Ответственность сторон. Существуют депозиты с графиком использования (когда клиенту за ранее известны сроки предстоящих платежей) и депозиты с возможностью пополнения (накопительный депозит).

Учет депозитных сертификатов ведется :

ДТ3012 КТ4920 расход: 99853 - продажа деп сертификата

ДТ9072 КТ4972 - наращиваются %-ы по сертификату (МО)

ДТ4972 КТ3012 - выдача %-ов по сертификату

ДТ4920 КТ3012 - погашение (закрытие) деп сертификата

44

Сертификат – это письменное свидетельство банка-эмитента о вкладе денежных ср-в, удостоверяющее право вкладчика или его правопреемника на получение по истечению установленного срока суммы вклада и процентов по нему. Депоз сертификат может быть выдан только юр лицу, а сберег – физ-му. Погашение сертификатов может быть безналичным путем, наличным и сертификатами нового выпуска. Сертификаты для выгодного их размещения должны иметь: 1)Привлекательный внешний вид. 2)Удобный мин предел. 3)Надежные гарантии платежа номинала и начисление %-в. 4)Информирования потенциальных покупателей. Бланки сертификатов – это бланки строгой отчетности, изготавливаются полиграфич способом и содержать опр. реквизиты. Отсутствие какого либо реквизита делает сертификат недействительным. Вкладчик может уступить право требования по сертификату другому лицу, по сертификату на предъявителя эта уступка требования (цессия) осущ-ся простым вручением. А по именному сертификату, оформляется с оборотной стороны сертификаты двухсторонним соглашением. Чтобы не потерять один из источников кредитных ресурсов в условиях инфляции вынужден индексировать %-е ставки. Отличие депозитного сертификата РБ от развитых стран в том, что они–не могут быть вывезены за пределы РБ и переуступаться за пределы РБ. Депозитный сертификат состоит из 3-х частей: 1)Сам Бланк. 2)корешок от него. 3)Договор переуступки.

Учет сберегательных сертификатов ведется :

ДТ1010 КТ4950 расход: 99855 - продажа сбер сертификата

ДТ9075 КТ4975 - наращиваются %-ы по сертификату (МО)

ДТ4975 КТ1010 - выдача %-ов по сертификату

ДТ4950 КТ1010 - закрытие сбер сертификата

45

Гар фонд защиты вкладов и депозитов физ. л., резидентов и нерезидентов РБ , создается в НБ для возмещения физ. л. возможных потерь по их вкладам и депозитам в КБ в случае несостоятельности банков по погашению своих обязательств перед вкладчиками. Сумма взносов в ГФ включается в состав расходов банка. ГФ создается за счет ежемесячных взносов КБ и формируется НБ. Размер взносов устанавливается в процентом отношении от суммы остатков средств на счетах: 3014, 3414, 3114 и 4950. Формирование ГФ происходит в ден. Ед. РБ. Правление НБ может принять решение о начислении процентов на остаток средств, находящихся в ГФ. На 1-ое число м-ца банк составляет расчет размера взноса в ГФ и перечисляет его проводкой до 5-го числа каждого м-ца , следующего за отчетным. Контроль за перечислением производится НБ на основе баланса. При не перечислении ср-в в установленный срок НБ взыскивает недовнесенную сумму с корсчета КБ. Средства этого фонда используются для возмещения вкладов и депозитов физ. л., хранящихся на счетах в КБ и выплачиваются в случае несостоятельности банка перед вкладчиками. Учет взносов ведется по бал сч. 9392. В НБ учет взносов ведется на счете 3221 “ГФ защиты вкладов и деп-ов физ л в КБ” (П)

ДТ9392 КТ6670 - начисление ср-в в ГФ

ДТ6670 КТ1201 - перечисление ср-в в ГФ

ДТ3200 КТ3221 - зачисление ср-в в НБ

46

В соответствии с зак РБ о НБ на него возложено проведение единой ден-кредитной политики. Осн методом регулирования ден наличности явл депонирование части привлеченных ср-в в Фонды специального резервирования (СП). На основании этого поддерживается на опр уровне ден масса в обращении, повышается эффективность использования привлеч ср-в, а также страхования ликвидности и платежеспособности КБ. Согласно статье 20-ой зак о НБ и статье 6-ой устава КБ устанавливается опр порядок формирования обязательного резерва в НБ:

1) обязательные резервы депонируемые в НБ РБ формируются по установленным нормативам, дифференцированным в зависимости от сроков привлечения ср-в;

2) в состав привлеченных ср-в по которым формируются резервы вкл пассивные остатки по следующим счетам: 301х, 31хх, 331х, 341х, 35хх, 49хх, 6303.

Формирование фондов обязательного резервирования произв путем перечисления ден ср-в КБ с кор счета в НБ на балансовый счет вНБ 3220 “Фонды обязательного резервирования КБ” [ФОР](П). Учет движения ср-в по операциям ФОР в КБ ведтся на балансовом счете 1220. По остаткам ср-в на счете 3220 %-ы не начисляются. Регулирование размера ФОР производится 1 раз в месяц в целом по КБ. В КБ отчисления в ФОР: ДТ 1220 КТ 1201 - перечисление ср-в в ФОР; ДТ3200 КТ3220 - зачисление ср-в в НБ.

КБ предоставляют в НБ расчеты в установ-ой форме по сост на 1 каждого мес. На основании расчетов и имеющейся информ НБ производит сверку с фактически внесенными ср-ми. После предоставлении отчета в течении 2-х дней не считая дня сдачи документов, производится регулирующая операция, т.е. излишки по счету ФОР возвращаются в КБ или зачисляются в счет будущих платежей, а недостаток списывается с кор счета КБ, а также при не внесении недостатка в ФОР в течении 2-х раб дней по истечению установленного срока НБ сам списывает его с кор счета.

Учет краткосрочных ссуд КБ 47-49

Крат-ый кр. выдается на: 1)Увел-ие оборот-го капитала заемщика, 2)На пополнение сезонных запасов ТМЦ .3)На потребительские нужды. 4)Под учет векселей. Формой обеспечения возврата явлю: залог, гар., пор-во. Б/у подлежит горантия. Предпр-ие заемщик пред-ет в КБ гар. письмо в кот. указ-ся: наименование предмета гарантии, КБ заемщика, КБ гаранта, Номер сч предпр гаранта, с кот. будет осущ-ся оплата долга. Поступление гар. письма учит-ся на внебал сч. 99860. При принятии на хранение гар. письма выписывается приход. внебал. Ордер. Гар письма хранятся у ответственного исполнителя ведущего сч.заемщика. Гар. письма после погаш-ия обяз-в перед б-ом, списыв-ся б-ом по расход.внебал. ордеру. Общая сумма по приходу и расходу по внебал.сч. 99860 и остаток на начало след-его дня записывается в сводную карточку по этому сч.. Док-ты пред-ые заемщиком в б-нк рассматрив-ся работником который сост-ет

заключ. о выдаче кред. и в случае положительного заключения между заемщиком и б-ом закл. кред. договор. В аналитич. учете по каждому заемщику открыв-ся отдельные лицевые сч. по следующим видам сч.: прос-й ссудный, спец ссудный, контогорентный. Простой ссудный сч. открыв-ся на базе 2-го класса на отд-ом бал.сч. 2120. Выдача ссуды оформляется срочным обязательством. По спец ссудному сч. выручка может зачисляться в счет погашение кр-та. Зачисление будет проходить по К-ту этого сч. В момент выдачи ссуды не треб-ся пред-ие сведений о наличии ТМЦ кот. явл. обеспечением кредита. Контогор-й сч. - это сочетание р/с. и ссудного сч. Он открыв-ся на базе 3-го класса. Выдача кред.с простого ссудного сч. Выд-ый кред. оформляется срочным обяз-вом кот. учит-ся на сч. 99561. По приходу этого сч.пров-ся в номинальной сумме срочные обяз-ва, а по расходу пров-ся суммы полностью оплаченных обяз-в. По ссудам выданным свыше 1-го года выписыв-ые сроч.обяз-ва учит-ся на внебал сч.99562. Просроч-ные обяз-ва хранятся по заемщикам в отдельном разделе картотеки к внебал. сч .99561. Ежегодно на 1-ое число проводится подсчет сроч.обяз-в. При выдаче ссуды ответ-му исполнителю пред-ся следующие док-ты: Сроч.обяз-во, Ордер распоряжение на выдачу кредита и платежные док-ты заемщика. В конце опер. дня на всю сумму принятых за день сроч.обяз-в ответственный исполнитель сост-ет сводный внебал. ордер по сч.99561.

Выдача кредита:

ДТ2120 КТ3012 приход 99ххх- в Б пок-ля

ДТ2120 КТ1010 приход: 99561и 99860 - в б-ке Погашение кр, пролонгация и просрочка. Кр может быть погашен единовременно и частями. Если в срок кот. указан в сроч. обяз-ве кред. не будет погашен или на р/с заем-ка недостаточно ср-в для погашения кр, то тогда ссуда выносит-ся на просрочку и учитывается на сч. 2182, и выписывается МО на сумму задолженности.

ДТ2162 КТ2120 - пролонгация кр

ДТ2182 КТ2120 - просрочка кр (МО)

ДТ3012 КТ2120расход: 99561- погашение кр

Проценты по кредиту

ДТ217х КТ6873 - наращивание %-ов по кредиту

ДТ3012 КТ217х - погашение %-ов по кредиту

ДТ6873 КТ802-806х - отнесение на доходы банка

Просрочка %-ов по кредиту

ДТ219х КТ217х - просрочка %-ов по кр

ДТ3012 КТ219х - при погашение %-ов по кр

ДТ6873 КТ802-806х - отнесение на доходы банка

.50.

Факторинг - это кр оборотного капитала предпр-поставщика, связанная с уступкой другому лицу (фактору) неоплаченных плательщиком (покупателем) долговых требований платежных документов). За поставленные товары (услуги) и передаче фактору права получения платежа по ним.

Для учета Ф. опер фактор открывает балансовый счет 2103 и 2303. По дебету этих счетов поводятся суммы, перечисленные фактором на р/счет поставщика, а по кредиту - суммы , оплаченные покупателем.