Навигация

Введение.

Под кредитоспособностью предприятия понимается его характеристика в качестве субъекта кредитных отношений, выражающая способность предприятия своевременно и полностью возвращать ссуды. Это понятие может применяться при оценке предприятия как в случае банковской формы кредита, так и при осуществлении коммерческого кредитования. Понятие кредитоспособности естественным образом вытекает из сущности кредита, одной из основных черт которого является возврат стоимости, предоставляемой кредитором заемщику. Тем не менее в отечественной экономической литературе до самого последнего времени термин "кредитоспособность" мало распространенный фактически возник в сфере активного научного обсуждения в 1986—1991 гг., когда в журнале "Деньги и кредит" появился ряд статей, посвященных этой теме. Это связано с тем, что с конца 20-х годов и практически до принятия нового банковского законодательства кредитный механизм был ориентирован на кредитоемкость, а не на кредитоспособность предприятий. Таково одно из частных проявлений мягкого бюджетного ограничения, присущего администратративно командной системе управления экономикой. Во времена ее существования задолженность предприятия по банковским ссудам могла быть списана по решению советских, государственных или партийных органов, а банк должен был подчиняться этим решениям. Списание задолженности с различных предприятий происходило постоянно с целью предотвращения их банкротства. После введения в действие с 1 марта 1993 г. закона РФ "0 несостоятельности (банкротстве) предприятий" принудительная ликвидация предприятий-должников становится необходимым элементом экономической реальности. В этих условиях оценка кредитоспособности приобретает весьма важное значение как с точки зрения интересов банка, обслуживающего предприятие, и поставщиков, предоставляющих ему коммерческий кредит, так и для самого предприятия, анализирующего свои возможности в связи с заключением кредитных договоров.

В нашей стране проблемам кредитоспособности была посвящена обширная экономическая литература в дореволюционный период и в 20-е годы. Однако строгая теоретическая система, обосновывающая методику оценки кредитоспособности, так фактически и не сформировалась. Одной из причин, затрудняющих создание единой методики, являлись значительные различия в характере производственно-финансовой деятельности предприятий, связанные, в частности, с особенностями кругооборота средств и его длительностью для различных отраслей. В ходе развернувшейся в середине 20-х годов дискуссии по проблемам кредитоспособности отмечалось, что "инструкции по определению кредитоспособности ... убьют живое дело", приведут "не к открытию кредитов, а к механическому перераспределению их". Предполагалось вместо определенных методов, применимых для всех предприятий, наметить только основные моменты методики, уточняющие детали которой будут вырабатываться в процессе анализа. В современной практике капиталистических коммерческих банков также отсутствуют детально разработанные однозначные правила оценки кредитоспособности. Несмотря на такую методическую расплывчатость проблемы анализа кредитоспособности, в исследованиях авторов 20-х годов и современных отечественных и зарубежных экономистов можно выделить некоторую устойчивую общую установку. Она заключается в том, что главным и определяющим моментом оценки кредитоспособности предприятий должен, быть анализ ликвидности их балансов. Конечно, большинство авторов работ по кредитоспособности считают это явно недостаточным и включают в методику также анализ показателей рентабельности и деловой активности предприятия и ряда дополнительных относительных показателей. Ивсе же именно ликвидность баланса, тесно связанная с устойчивостью финансового состояния, выделяется в качестве такого, критерия, который наиболее точно позволяет оценить способность предприятия своевременно и полностью рассчитываться по всем своим обязательствам.

Распространенность, значение и область применения термина "ликвидность" в отечественной экономической литературе были весьма различны в разные исторические периоды. В 20-е годы понятие ликвидности баланса было одним из основополагающих в активно развивавшемся тогда балансоведении, и анализ ликвидности являлся неотъемлемой составной частью анализа финансового состояния предприятия. Начиная с 40-х годов понятие ликвидности использовалось в основном в качестве характеристики подвижности оборотных средств, а термин "ликвидность баланса" считался присущим только практике капитализма. Это было связано с тем, что предельная централизация экономики в тот период привела к возникновению мягкого бюджетного ограничения, при котором неустойчивость финансового состояния предприятий компенсировалась системой перераспределения средств через централизованные фонды. В 60-70-е годы термин "ликвидность" вообще перестал распространяться на социалистический способ производства, что, в частности, было вызвано значительным снижением обеспеченности оборотных средств предприятий собственными источниками формирования. Многие предприятия в таких условиях утрачивали кредитоспособность, и их балансы были неликвидны. При выдаче ссуд учитывалась в основном кредитоемкость заемщиков. С усилением жесткости бюджетного ограничения в условиях рынка понятие ликвидности 6аланса вновь приобретает важное значение для оценки предприятия как заемщика и делового партнёра. Таким образом, анализ ликвидности баланса должен быть реабилитирован в качестве существенного раздела анализа финансового состояния предприятия дополняющего и углубляющего анализ абсолютных показателей финансовой устойчивости.

Похожие работы

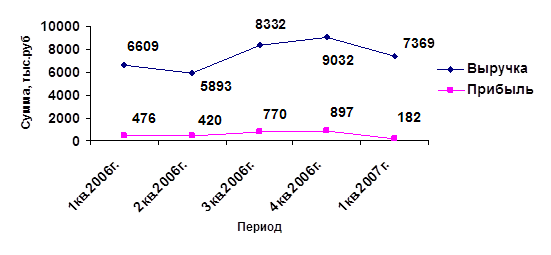

... проанализировать их в динамике, определить сложившуюся тенденцию и выявить причины. Оценка динамики и структуры статей бухгалтерского баланса (табл. 4,5), а также весь последующий анализ кредитоспособности заемщика был проведен на примере клиента Волгоградского филиала АКБ “Московский Индустриальный Банк” ОАО “Металлсервис”. Основным видом деятельности общества является снабженческо-сбытовые ...

... привлекательности предприятия обусловили выбор темы. В работе решаются такие задачи как: определение сущности понятия кредитоспособности, информационная база анализа, подход к анализу кредитоспособности, методика анализа, анализ инвестиционной привлекательности. При написании работы использовалась экономическая литература отечественных и зарубежных авторов, финансовая отчетность предприятий и ...

... различаются между собой: – по предмету анализа; – по информационной базе; – по методам и приемам; – по оценке правоспособности. 1.2 Методика и информационная база анализа платежеспособности и кредитоспособности предприятия Сложившаяся банковская практика уже выработала определенную методику проведения анализа платежеспособности и кредитоспособности предприятия. Рассмотрим ее подробнее. ...

... . После положительной оценки кредитоспособности клиента банк и заемщик приступают к согласованию условий кредитного договора. Таким образом, общие подходы к организации анализа кредитоспособности заемщиков в коммерческих банках более или менее одинаковы. Это обусловлено объективными причинами становления и развития практики банковского кредитования заемщиков. Основу оценки кредитоспособности ...

0 комментариев