Навигация

Содержание 1

1. Организационное устройство коммерческого банка 2

2. Общая характеристика банка 4

2.1. Основные цели и виды деятельности, операции 4

2.2. Расчетное обслуживание предприятий и организаций 5

(деятельность операционного отдел) 5

2.3. Деятельность валютного отдела 7

2.4. Деятельность кредитного отдела 8

Этапы выдачи кредита 8

Приложения 10

1. Организационное устройство коммерческого банка

Организационное устройство всех коммерческих банков соответствует общепринятой схеме управления акционерного общества. Высшим органом коммерческого банка является общее собрание акционеров, которое должно проходить не реже одного раза в год. На нем присутствуют представители всех акционеров банка на основании доверенности. Общее собрание правомочно решать вынесенные на его рассмотрение вопросы, если в заседании принимает участие не менее трех четвертей акционеров банка.

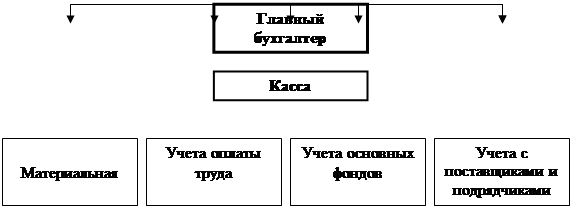

Общее руководство деятельностью банка осуществляет совет банка. На него возлагаются также наблюдение и контроль за работой правления банка. Состав совета, порядок и сроки выборов его членов определяет общие направления деятельности банка, рассматривает проекты кредитных и других планов банка, утверждает, планы доходов и расходов и прибыли банка, рассматривает вопросы об открытии и закрытии филиалов банка и другие вопросы, связанные с деятельностью банка, его взаимоотношениями с клиентами и перспективами развития. (См. рис. 1)

Непосредственно деятельностью коммерческого банка руководит правление. Оно несет ответственность перед общим собранием акционеров и советом банка. Правление состоит из председателя правления (президента), его заместителей (вице-президентов) и других членов.

Заседания правления банка проводятся регулярно. Решения принимаются большинством голосом. При равенстве голосов голос председателя является решающим. Решения правления проводятся в жизнь приказом председателя правления банка. При правлении банка обычно создаются кредитный комитет и ревизионная комиссия.

В функции кредитного комитета входят: разработка кредитной политики банка, структуры привлекаемых средств и их размещения; разработка заключений по предоставлению наиболее крупных ссуд (превышающих установленные лимиты); рассмотрение вопросов, связанных с инвестированием, ведением трастовых операций.

Ревизионная комиссия избирается общим собранием участников и подотчетна совету банка. В состав ревизионной комиссии не могут быть избраны члены совета и правления коммерческого банка. Правление банка предоставляет в распоряжение ревизионной комиссии все необходимые для

проведения ревизии материалы. Результаты проведенных проверок комиссия направляет правлению банка.

В целях обеспечения гласности в работе коммерческих банков и доступности информации об их финансовом положении их годовые балансы, утвержденные общим собранием акционеров, а также отчет о прибылях и убытках должны публиковаться в печати (после подтверждения достоверности представленных в них сведений аудиторской организацией).

В целях оперативного кредитно-расчетного обслуживания предприятий и организаций - клиентов банка, территориально удаленных от места расположения коммерческого банка, он может организовывать филиалы и представительства. При этом вопрос об открытии филиала или представительства коммерческого банка должен быть согласован с ГУ ЦБ РФ по месту открытия филиала или представительства.

Филиалами банка считаются обособленные структурные подразделения, расположенные вне места его нахождения и осуществляющие все или часть его функций. Филиал не является юридическим лицом и совершает делегированные ему головным банком операции в пределах, предусмотренных лицензией ЦБ РФ. Он заключает договоры и ведет иную хозяйственную деятельность от имени коммерческого банка, его создавшего.

Представительство является обособленным подразделением коммерческого банка, расположенным вне места его нахождения, не обладающим правами юридического лица и не имеющим самостоятельного баланса. Оно создается для обеспечения представительских функций банка, совершения сделок и иных правовых действий. Представительство не занимается расчетно-кредитным обслуживанием клиентов и не имеет корреспондентского счета. Для осуществления хозяйственных расходов ему открывается текущий счет.

2. Общая характеристика банка 2.1. Основные цели и виды деятельности, операции

Согласно статье 1 ФЗ “ О банках и банковской деятельности” банк представляет собой “кредитную организацию, которая имеет исключительное право осуществлять следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.”

Основной целью деятельности коммерческих банков (в т.ч. АКБ “Сибэкобанк”) является получение прибыли. Прочие цели определяются Уставом АКБ "Сибэкобанк". К числу операций, осуществляемых Центральным филиалом АКБ "Сибэкобанк", выступающим в качестве базы практики относятся:

привлечение денежных средств физических и юридических лиц во вклады до востребования и на определенный срок;

размещение указанных средств от своего имени и за свой счет;

открытие и ведение банковских счетов физических и юридических лиц;

кредитование юридических и физических лиц;

осуществление расчетов по поручению физических и юридических лиц, в т.ч. банков-корреспондентов, по их банковским счетам;

кассовое обслуживание физических и юридических лиц;

купля-продажа иностранной валюты в наличной и безналичной форме (USD, DM).

На сегодняшний день банк является несомненным лидером среди региональных коммерческих банков России, постоянно входит в число крупнейших банков, как по величине активов, так и по размеру собственного капитала и прибыли. Банк является одним из крупнейших банков России по объемам выдаваемых кредитов и привлеченных вкладов населения, что характеризует универсальную направленность деятельности банка и рассредоточенность рисков по разным направлениям работы. Филиалы банка обслуживают счета федерального и местного бюджетов.

2.2. Расчетное обслуживание предприятий и организаций (деятельность операционного отдел)

Расчетное обслуживание предприятий и организаций в АКБ «Сибэкобанк» предполагает:

1) операции по открытию и обслуживанию текущих, расчетных счетов клиентов;

2) контроль за осуществлением клиентами операций по кассе и кассовой дисциплиной.

Комплекс услуг по обслуживанию счета предполагает:

1) прием и зачисление поступающих на счет денежных средств;

2) выполнение распоряжения клиента о перечислении соответствующих сумм со счета;

3) прием на счет и выдача со счета наличных денег в случаях, предусмотренных законодательством РФ;

4) совершение расчетов в формах, установленных законом и банковскими правилами через сети РКЦ или счета своих банков-корреспондентов.

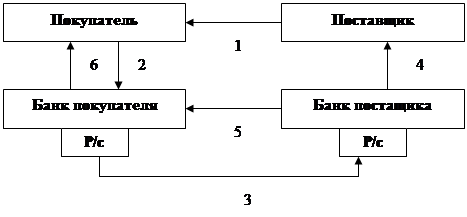

При этом используются следующие формы безналичных расчетов:

1) платежные поручения;

2) платежные поручения-требования;

3) чеки;

4) аккредитивы.

Под моментом получения банком от клиента платежных документов понимается:

1) для документов в бумажном виде, доставляемых уполномоченным лицом клиента на рабочее место операциониста (время принятия операционистом этих документов к исполнению);

2) для документов, передаваемых на исполнение в банк с использованием предоставленной банком клиенту электронной системы «клиент-банк» - время получения банком от клиента этих документов. Время приема фиксируется с точностью до часа.

Расчетное обслуживание предприятий и организаций осуществляется на основании договора, заключаемого между клиентом и банком

Банк имеет право изменять в одностороннем порядке размер тарифных ставок и условий. Новые тарифные ставки применяются со дня их утверждения Правлением банка или со дня решения уполномоченного для этих целей лица.

Тарифы за РКО предприятий и организаций по АКБ «Сибэкобанк» от 1 января 1998 года

| № п\п | Наименование | Тариф |

| А | За ведение операций по расчетному счету: за перевод средств в банк по новому месту обслуживания в случае досрочного одностороннего расторжения договора со стороны клиента. Взыскание осуществляется путем удержания оплаты за перевод из суммы основного платежа | % от документооборота за расчетное обслуживание за каждый документ 100 рублей |

| Б | Выдача наличных денег: выплата индивидуальным заемщикам и по операциям ломбард (сим. 54) выплата со счетов предпринимателей (сим. 58) выплата на другие цели (сим. 53) пенсии, пособия (сим.50) заработная плата, сельхоззакупки, приобретение ГСМ и прочие (сим. 40,46,41,42,44) за неправильное вложение денег в инкассаторскую сумку (излишки и недостатки денег) | 3 % от суммы 3 % от суммы 1 % от суммы 1 % от суммы 1 % от суммы 5 % от суммы повторно пересчитанной купюры |

| В | Прием наличных денег | 1 % от сумм |

Допускаются следующие формы расчета за РКО предприятий и организаций: наличным, безналичным путем, в вексельной форме или в порядке взаимозачета.

Договор на РКО предприятий и организаций в АКБ «Сибэкобанк» предусматривает ответственность сторон:

1) в случае нарушения клиентом обязанностей по договору клиент уплачивает банку штраф в размере ставки рефинансирования ЦБР от неправильно начисленной на счет суммы за каждый день просрочки, а также возмещает убытки, понесенные банком вследствие несвоевременного уведомления в полной сумме сверх штрафа;

2) при нарушении обязательств банком к нему применяются аналогичные штрафные санкции.

Прием денежной наличности учреждениями банков от обслуживаемых предприятий осуществляется в порядке, установленном «Инструкцией по эмиссионно - кассовой работе в учреждениях Банка России от 16.11.95 № 31 и Положением «О порядке ведения кассовых операций в кредитных организациях на территории РФ» от 25.03.97 № 56.

Порядок и сроки сдачи наличных денег устанавливаются банком каждому предприятию по согласованию с их руководителями (согласно п. 2.4 Положения « О правилах организации наличного денежного обращения на территории РФ» от 05.03.98 № 14-п.

Отношения банка с клиентами при осуществлении кассового обслуживания строятся на договорной основе. Согласно договору предприятия могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банком по согласованию с руководителями предприятий. Всю денежную наличность сверх установленного лимита предприятия обязаны сдавать в банк.

2.3. Деятельность валютного отдела

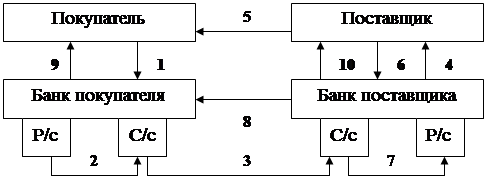

Центральный филиал АКБ "Сибэкобанк» осуществляет исключительно обменные операции с валютой (USD, DM), применяется прямая котировка, курс покупки и продажи валюты определяется работником банка в 9.00 каждого дня. Курс может быть определен 2-мя способами: 1) в случае, если аванс обменного пункта формируется за счет ранее купленной у частного лица валюты, курс определяется по схеме: курс ММВБ + ажио; 2) при формировании валютных ресурсов обменного пункта за счет валюты, купленной у головного банка по курсу выше курса ММВБ, курс филиала формируется по схеме: курс головного банка + ажио ( 5-7 пунктов). Покупка филиалом валюты у головного банка осуществляется по следующей схеме:

1) головной банк объявляет курс;

2) филиал по б/н расчету переводит рублевый эквивалент;

3) филиал получает наличную валюту.

Процедура обмена включает несколько этапов:

1) обменный пункт банка подает заявку на получение аванса для совершения операций в обменном пункте, при этом указывается требуемая сумма валюты (USD, DM), сумма рублевого эквивалента, требуемое количество бланков строгой отчетности. Заявка подписывается кассиром, разрешение на выдачу аванса заверяется управляющим;

2) на валюту выписываются расходные кассовые ордера;

3) в конце дня кассир составляет справку об остатках наличной иностранной валюты, платежных документов в инвалюте и наличных рублей на конец операционного дня, документ подписывается кассиром?

4) оформляется реестр наличной валюты, купленной за наличные рубли (отдельно по USD, DM);

5) оформляется реестр наличной валюты, проданной за наличные рубли , в реестре фиксируется каждая операция;

6) составляется реестр валютных операций по каждой валюте:

7) оформляется приходный кассовый ордер на сумму сданной в конце дня валюты,

8) оформляется мемориальный ордер на сумму произведенных операций;

9) оформляются мемориальные ордера по каждой валюте;

10) оформляются приходные ордера на суммы, возвращенные кассой.

2.4. Деятельность кредитного отдела Этапы выдачи кредита

Заявка и интервью с клиентом

Клиент, обращающийся в банк за получением кредита, представляет заявку, где содержатся исходные данные о требуемой ссуде: цель, размер кредита, вид и срок ссуды, предполагаемое обеспечение. Банк требует, чтобы к заявке были приложены документы и финансовые отчеты, служащие обоснованием просьбы о предоставлении ссуды и объясняющие причины обращения в банк. В состав пакета сопроводительных документов входят: Баланс, счет прибылей и убытков за последние 3 года, Отчет о движении кассовых поступлений, прогноз финансирования, налоговые декларации, бизнес-планы. Заявка поступает к кредитному работнику, который проводит беседу с руководством предприятия. Он должен точно определить уровень руководства и порядок ведения дел, обговорить тонкости выполнения обязательств.

Изучение кредитоспособности и оценка риска

Если после интервью решено продолжить работу с клиентом, то документы передаются в отдел по анализу кредитоспособности. Там проводится углубленное и тщательное обследование финансового положения компании-заемщика, при этом экспертам предоставляются очень широкие полномочия.

Подготовка к заключению договора.

Этот этап называется структурированием ссуды, на котором определяются основные характеристики ссуды:

вид кредита;

сумма;

срок;

способ погашения;

обеспечение;

цена кредита;

прочие условия.

Кредитный мониторинг.

Контроль за ходом погашения ссуды и выплатой процентов по ней служит важным этапом всего процесса кредитования. Он заключается в периодическом анализе кредитного досье заемщика, пересмотре кредитного портфеля банка, оценке состояния ссуд и проведении аудиторских проверок.

ПриложенияПриложение 1

ДОГОВОР

на открытие счета и расчетно-кассовое

обслуживание

г.________ "___"_______19__ г.

_______________, именуемый в дальнейшем Банк, в лице ___________,

действующего на основании Устава, с одной стороны, и _______, именуемый в

дальнейшем Клиент в лице _____________, действующего на основании

__________, с другой стороны, заключили настоящий Договор о

нижеследующем:

1. Предмет договора

1.1. Банк открывает Клиенту расчетный счет и осуществляет

расчетно-кассовое обслуживание Клиента.

2. Порядок открытия и режим счета

2.1. Расчетный счет Клиента в Банке открывается на основании

заявления Клиента и предоставления документов, подтверждающих создание

организации, копии Устава (Положения) и карточки с образцами подписей и

оттиском печати, а также других документов, согласно Инструкциям Банка.

2.2. Перечень возможных поступлений и платежей, а также формы

расчетов и услуг, предоставляемых Банком, определяются законодательством

и внутренними Инструкциями Банка о порядке открытия и ведения расчетных

счетов.

2.3. Платежи со счета Клиента осуществляются в пределах остатка

средств на счете.

2.4. Офердрафт, т.е. выдача Банком финансовых средств Клиенту сверх

остатка средств на его расчетном счете, может быть предоставлен на сумму

________, но не ранее чем через ______ месяцев после заключения

настоящего договора.

2.5. Свободные остатки средств на счете на основании заявления

Клиента могут быть размещены в депозит с последующей выплатой процентов в

пользу Клиента.

2.6. По желанию клиента Банк осуществляет доверительные операции с

финансовыми средствами Клиента, его ценными бумагами и имуществом в

соответствии с поручениями Клиента.

2.7. Выписки по счету считаются подтвержденными, если владелец счета

не представит свои замечания в течение 15 календарных дней со дня

получения выписки.

2.8. Все платежи со счета Клиента осуществляются в порядке

календарной отчетности.

3. Обязательства банка.

3.1. Банк обязуется обеспечивать сохранность всех валютных средств,

поступивших на счет Клиента, и выполнять распоряжения Клиента по их

использованию, начислять проценты по остаткам средств на счете.

3.2. Банк обязуется осуществлять перевод денежных средств со своего

корреспондентского счета не позднее трех дней со дня получения платежного

поручения Клиента.

3.3. Банк обязан осуществить выдачу Клиенту наличных денежных

средств в течение двух дней со дня поступления заявки от Клиента в

порядке, установленном действующим законодательством.

3.4. Банк выдает выписки Клиенту по мере совершения операций по

счету.

3.5. Банк обязуется обеспечивать конфиденциальность информации о

хозяйственной деятельности Клиента и сохранять коммерческую тайну по

операциям, производимым по счету Клиента в соответствии с Инструкциями

Банка России и действующим законодательством.

4. Обязательства Клиента.

4.1. Клиент обязуется (не обязуется)/ненужное зачеркнуть/ хранить

все свои валютные средства только на счете в Банке.

4.2. Клиент обязуется распоряжаться денежными средствами,

хранящимися на счете в Банке, в соответствии с Инструкциями Банка России

и законодательством.

5. Финансовые взаимоотношения

5.1. Открытие расчетного счета, услуги по расчетно-кассовому

обслуживанию и другие банковские услуги, предоставляемые банком,

оплачиваются Клиентом согласно Тарифам, действующим в Банке, приведенным

в приложении и являющимися неотъемлемой частью настоящего договора.

5.2. Банк ежеквартально выплачивает Клиенту проценты по остаткам

средств в размере ___% от среднеквартальных остатком на счете Клиента.

5.3. При среднеквартальном остатке денежных средств на счете Клиента

менее ________ тыс. рублей процент, указанный в п.5.2, уменьшается

соответственно на ____%. При среднеквартальном остатке денежных средств

на счете свыше ________ тыс. рублей, _____________ млн. рублей процент,

указанный в п.5.2, увеличивается соответственно на ___%

5.4. При годовом обороте на счете Клиента свыше _____ млн. рублей

Клиенту выплачивается премия, соответственно в размере ____% от годового

оборота.

5.5. За предоставление овердрафта Клиент выплачивает Банку _____%

годовых от суммы овердрафта.

Банк имеет право один раз в квартал предложить Клиенту изменить

размеры платежей по овердрафту. В случае отказа со стороны Клиента

принять измененные условия предоставления овердрафта Банк имеет право

отказаться от выдачи овердрафта.

5.6. При выполнении Клиентом обязательств хранить все свои денежные

средства на счете Банка (см. п.4.1 настоящего договора) размеры выплат

Клиенту согласно п.5.2 увеличиваются на 0,2%.

5.7. В качестве гарантии погашения платежей за услуги Банка Клиент

депонирует сумму_____ тыс. рублей по которым Банк выплачивает Клиенту

____% годовых от суммы депонированных средств.

6. Срок действия Договора.

6.1. Договор считается заключенным с момента его подписания обеими

сторонами и действует в течение одного календарного года.

6.2. В случае, если ни одна из сторон не заявила о расторжении

договора за 3 месяца до истечения срока действия, договор считается

продленным на следующий календарный год.

6.3. Закрытие счета производится в соответствии с порядком,

предусматриваемым законодательством.

7. Имущественная ответственность сторон

7.1. В случае неисполнения или ненадлежащего исполнения обязательств

по настоящему договору, виновная сторона возмещает другой стороне

понесенные ею убытки в соответствии с действующим законодательством.

7.2. Ответственность сторон по настоящему договору может наступать в

форме выплаты неустоек, оговариваемых в п.7.3 настоящего договора.

7.3. В случае невыполнения Клиентом обязательств хранить все свои

денежные средства на счете Банка (см.п.4.1 настоящего договора) Клиент

выплачивает Банку неустойку в размере 120% от суммы средств, поступивших

в качестве платы за использование финансовых средств Клиента.

7.4. Ответственность Банка не наступает в случае, если операции по

текущему валютному счету Клиенту задерживаются по вине Банка России.

7.5. Другие условия по усмотрению сторон_______________

8. Юридические адреса сторон

8.1. Клиент:_____________________

8.2. Банк:________________________

Руководитель Руководитель

________________ ________________

Главный бухгалтер Главный бухгалтер

Приложение 2

Договор на покупку, продажу и обмен валюты

Договор N_____________ купли-продажи валюты.

г._____________________ "____"_______________199 __г.

__________________________, именуемый в дальнейшем ____________________

в лице ______________________________тов.__________________________________,

действующего на основании __________________________________________________

__________________________,с одной стороны, и ______________________________

банк, именуемый в дальнейшем Банк, в лице __________________________________

тов.____________________________действующего на основании ________________,

с другой стороны, заключили договор о нижеследующем:

1._____________________________________________ продает, а Банк покупает

_____________________________________(_____________________________________)

_______________________________ группы средств валютного фонда.

Похожие работы

... . Однако учет и в этом случае остается громоздким, поскольку в оборотную ведомость приходится записывать сотни, а иногда и тысячи номенклатурных номеров материалов. Более прогрессивным является оперативно-бухгалтерский, или сальдовый, метод учета материалов, при котором бухгалтерия не дублирует складского сортового учета ни в отдельных карточках аналитического учета, ни в оборотных ведомостях, а ...

... 6 зав секции 3 1680 5040 7 продавец 8 1140 9120 8 грузчик 2 800 1600 9 уборщица 1 540 540 10 дворник 1 400 400 Итого 21 28570 В магазине занято 21 человек, кроме работников фирм арендаторов. В отделе «инструменты» продавцы имеют среднее образования, в отделе «посуда» один продавец имеет среднее, другой имеет среднее техническое который заканчивал наш ...

... записи. Что бы произвести итоговое вычисление общей суммы, среднего арифметического и т.п., включите переключатель Итоговый (Summary) и щелкните на кнопке итого (Summary), что бы задать необходимые параметры итогового отчета. Щелкните на кнопке OK, а затем на кнопке далее (Next). Присвойте запросу имя. Что бы запустить запрос, щелкните на кнопке Готово (Finish). Результаты работы запроса можно ...

... ГОСТы, стандарты предприятия, технологические карты, оперативные планы, штатное расписание, правила внутреннего трудового распорядка), являющиеся достаточно жесткими. Активно используются в практике управления и методы распорядительного воздействия( приказы, распоряжения), принимаемые менеджерами различных уровней управления. Механизм экономического регулирования в настоящее время не используется ...

0 комментариев