Навигация

Вдосконалення процентної політики комерційного банку

3 Вдосконалення процентної політики комерційного банку

3.1 Загальні положення

Розвиток та вдосконалення діяльності фінансових ринків, перетворення їх на світові ринки, інтенсивне впровадження сучасних засобів зв'язку та інформаційних систем спричинилися до того, що мінливість і непередбачуваність стали основними характеристиками відсоткових ставок. Якщо ризик ліквідності зменшується завдяки можливостям, які надає розвинений фінансовий ринок, то ризик зміни відсоткових ставок на цьому ринку, навпаки, значно зростає. За умов, коли відсоткові ставки можуть змінюватися щохвилини, ризик відсоткових ставок став головним банківським ризиком. Серед усіх видів ризиків, з якими стикаються банки, не знайдеться такого, аналізу і контролю якого приділялося б стільки уваги в міжнародній банківській практиці останніх років, як ризику зміни відсоткових ставок.

Критичний рівень ризику зміни відсоткових ставок визначається ймовірністю того, що середня ставка за залученими коштами банку протягом періоду своєї дії може перевищити середню відсоткова ставку за активами, що призведе до збитків банку.

Закономірно постає запитання: чи можна повністю уникнути відсоткового ризику? Теоретично — так, якщо активи повністю збалансовані з пасивами як за строками, так і за розміром. Проте на практиці досягти такої відповідності майже неможливо. Отже, банки постійно наражаються на відсотковий ризик. Через це потрібно весь час контролювати рівень допустимого ризику та свідомо керувати цим процесом. Управління відсотковим ризиком може здійснюватись за допомогою методів структурного балансування, геп-менеджменту, дюрації (натуральне хеджування) та проведення операцій з деривативами (штучне хеджування).

Структурне балансування портфелів активів і зобов'язань — один із методів, з допомогою якого банк фіксує спред і нейтралізує ризик зміни відсоткової ставки. При цьому припускається, що і відсоткові ставки як за активними, так і за пасивними операціями змінюються однаково та в одному напрямі. Це припущення пов'язане з концепцією «паралельного зсуву» кривої дохідності. Основними параметрами управління відсотковим ризиком за допомогою балансування структури активів і зобов'язань є строки та суми.

Розглянемо вплив строків на показники прибутковості та відсотковий ризик банку, коли елімінується вплив такого параметра, як сума активів і зобов'язань у грошовому вираженні. Сутність прийому полягає у встановленні співвідношень між строками залучення та розміщення однакових за розміром коштів.

Збалансована за строками стратегія передбачає встановлення повної відповідності між термінами залучення та розміщення коштів. Така стратегія не максимізує, а стабілізує прибуток, мінімізуючи відсотковий ризик. Застосовується при другій моделі управління банком.

Незбалансована за строками стратегія є альтернативним підходом, що надає потенційні можливості одержання підвищених прибутків за рахунок зміни відсоткових ставок. Використання зазначеної стратегії базується на прогнозі зміни швидкості, напряму та величини відсоткових ставок на ринку. Згідно з незбалансованою стратегією управління строки залучення коштів мають бути коротшими за строки їх розміщення, якщо прогноз свідчить про майбутнє зниження відсоткових ставок, і навпаки: строки виконання зобов'язань банку мають перевищувати строки за активами, якщо прогнозується зростання ставок. Такий підхід дозволяє максимізувати прибуток, але супроводжується підвищеним ризиком, пов'язаним із невизначеністю зміни відсоткових ставок. Якщо прогноз стосовно відсоткових ставок не виправдається, то можливі збитки.

На вибір стратегії впливає багато чинників, таких як тип моделі управління банком, надійність прогнозу зміни ринкових ставок, конкретна ситуація на ринку, можливості банку щодо залучення та розміщення коштів, схильність до ризику тощо.

3.2 Застосування ГЕП - менеджменту

У процесі управління активами та зобов'язаннями з метою встановлення контролю над рівнем ризику відсоткової ставки всі активи і пасиви банку поділяють на дві групи — чутливі до змін відсоткової ставки та нечутливі до таких змін. Для визначення чутливості весь часовий горизонт, протягом якого банк застосовує збалансований підхід до управління активами та зобов'язаннями, поділяють на ряд періодів. Тривалість таких часових інтервалів вибирається довільно, наприклад згідно з прогнозованими моментами зміни відсоткових ставок на ринку (здебільшого 90 днів). Структура балансу вважається фіксованою в межах кожного інтервалу, що дозволяє керувати співвідношеннями обсягів різних видів активів і зобов'язань, елімінуючи вплив такого параметра, як час.

Актив чи пасив є чутливим до змін відсоткової ставки, якщо має такі характеристики:

• дата перегляду плаваючої відсоткової ставки міститься в зафіксованому інтервалі часу;

• строк погашення настає в цьому інтервалі;

• термін проміжної або часткової виплати основної суми міститься в розглядуваному інтервалі;

• зміна базової ставки (наприклад, облікової ставки НБУ), покладеної в основу ціноутворення активу чи зобов'язання, можлива або очікується протягом цього самого часового інтервалу І не контролюється банком.

До нечутливих активів та зобов'язань відносять такі, доходи та видатки за якими протягом аналізованого періоду не залежать від зміни відсоткових ставок на ринку.

Геп (GАР — розрив, дисбаланс) визначається як різниця між величиною чутливих активів ЧА у грошовому вираженні та величиною чутливих зобов'язань ЧЗ у грошовому вираженні:

GАР=ЧА-ЧЗ (3.1)

Геп може бути додатним, якщо активи, чутливі до змін ставки, перевищують чутливі зобов'язання (ЧА > ЧЗ), або від'ємним, якщо чутливі зобов'язання перевищують чутливі активи (ЧА < ЧЗ). Збалансована позиція, коли чутливі активи та зобов'язання рівні між собою, означає нульовий геп. При нульовому гепі маржа банку буде стабільною, незалежною від коливань відсоткових ставок, відсотковий ризик — мінімальним, проте одержати підвищений прибуток внаслідок сприятливої зміни відсоткових ставок стає неможливим. І додатний і від'ємний геп дають потенційну можливість отримати більшу маржу, ніж у разі нульового гепу.

Головна ідея методу управління гепом полягає в тому, що розмір та вид (додатний або від'ємний) гепу мають відповідати прогнозам зміни відсоткових ставок згідно з таким правилом:

• якщо геп додатний, то зі зростанням відсоткових ставок маржа зростатиме і, навпаки, у разі їх зниження маржа зменшуватиметься;

• якщо геп від'ємний, то зі зростанням відсоткових ставок маржа зменшуватиметься, а з їх зниженням — збільшуватиметься.

Це означає, що не так вже й важливо, в якому напрямі змінюються ставки. Головне — щоб геп відповідав тому напряму руху ставок, який принесе підвищений прибуток.

Проте потенційна можливість одержання додаткового прибутку супроводжується підвищеним рівнем відсоткового ризику. Якщо прогноз зміни ставок виявиться неправильним або не справдиться, то це може призвести до зниження маржі і навіть до збитків. За наявності гепу ймовірність фінансових втрат така сама, як і ймовірність одержати додаткові прибутки.

Геп — це міра відсоткового ризику, на який наражається банк протягом зафіксованого часового інтервалу. Незалежно від того, додатний чи від'ємний геп має банк, чим більший розмір (абсолютна величина) гепу, тим вищий рівень відсоткового ризику приймає на себе банк і тим більше змінюється маржа. Збільшення чи зменшення маржі залежить від знака гепу («плюс» чи «мінус»), а також від того, зростатимуть чи спадатимуть відсоткові ставки на ринку.

Темпи зниження показників прибутковості залежать як від величини зміни відсоткових ставок, так і від розміру гепу. Якщо прогнозується зниження ставок, то менеджментові банку необхідно змінити структуру балансу І перейти від додатного гепу до нульового, завдяки чому вдасться звести до мінімуму відсотковий ризик. Перехід від нульового до від'ємного гепу в разі зниження ставок забезпечить підвищення рівня прибутковості, але супроводжуватиметься підвищеним ризиком.

Головне завдання менеджменту банку під час управління гепом — досягти відповідності між видом гепу та прогнозом зміни напряму, швидкості й рівня відсоткових ставок. Отже, необхідною умовою використання зазначеного підходу до управління банком є наявність надійного прогнозу (або можливість одержати такий прогноз) та передбачуваність економічної ситуації. Якщо спрогнозувати зміну відсоткових ставок неможливо, наприклад через нестабільність економічної ситуації, менеджментові банку безпечніше застосувати стратегію нульового гепу, значно знизивши завдяки цьому відсотковий ризик.

Показники гепу легко розрахувати, якщо відомі характеристики потоку грошових коштів кожного фінансового інструмента, використовуваного при формуванні активів та зобов'язань банку. Геп дозволяв контролювати розмір відсоткового ризику протягом розглядуваного проміжку часу, а також оцінювати можливі зміни маржі банку.

Похожие работы

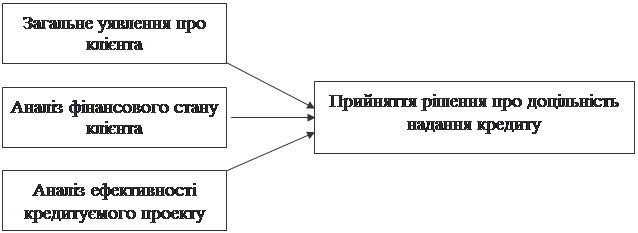

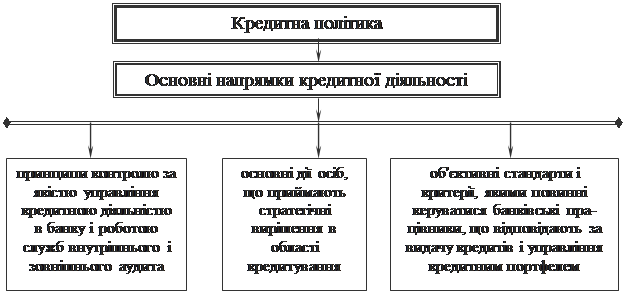

... що були у розпорядженні банків, недоліком необхідної інформації про позичальника. На сучасному етапі існують можливості для вирішення такого роду проблем, що сприяє успішній реалізації кредитної політики комерційного банку. Для вирішення ключового завдання кредитної політики - поліпшення оцінки кредитоспроможності позичальника необхідно: 1. Використовувати розширений набір фінансових коеф ...

... серію фінансових крахів кредитних установ, діяльність яких тісно пов’язана з численними операціями на міжбанківському ринку. Тому до ефективного управління ліквідністю комерційного банку слід ставитись Як до фундаментальної основи фінансового менеджменту в будь-якій кредитній установі. [9] В Україні ця проблема набуває особливої гостроти через загальний спад виробництва, платіжну кризу та незадов ...

... , №5, 1997, с.34. 34. Про порядок регулювання та аналіз діяльності комерційних банків: Інструкція НБУ, затверджена постановою Правління НБУ 14.04.1998 №141. 35. Аналіз діяльності комерційного банку. За редакцією д. е. н., проф. Ф.Ф. Бутинця, д. е. н., проф. А. М. Герасимовича. Ж.: ПП “РУТА”, 2001р. 36. Банківські операції: Підручник/ Під ред. А. М. Мороза, М. І. Савлука та ін.–К.,2000.–472с. ...

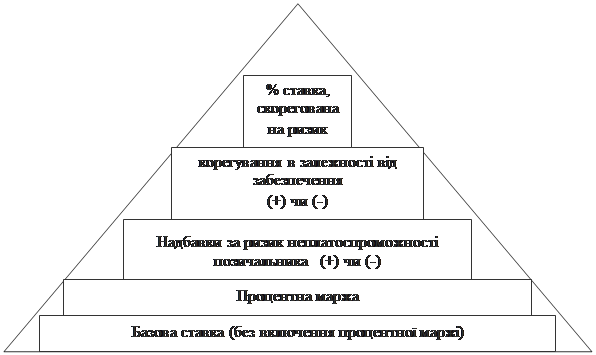

... / За ред. Савлука М. Н. – К.: Лібра, 1998, 323с. 22. Голуб В. Концептуальні підходи до управління проблемними кредитами в комерційних банках // Вісник НБУ.- 2000.- №2.- с. 56 23. Голуб В. Методичні аспекти ціноутворення на кредитні послуги банку // Вісник НБУ. – №7. – 2002. –с.48 24. Заруба О.Д. Банківський менеджмент та аудит. – К.: Лібра, 1996,– 172 с. 25. Карагозова О., ...

0 комментариев