Навигация

Организация деятельности фондовой биржи

36. Организация деятельности фондовой биржи.

Роль и функции биржи. Виды бирж. Значение фондовой биржи как важнейшего элемента рынка ценных бумаг. Ценные бумаги как биржевой товар. Участники биржевого рынка. Способы организации биржевой торговли. Сущность биржевой сделки, виды биржевых сделок: кассовые, срочные, арбитражные сделки. Листинг и делистинг. Процедура и значение котировки ценных бумаг. Клиринг и расчеты на бирже. Механизм функционирования срочных бирж. Биржи в Российской экономике.

В организационно-правовом отношении фондовая биржа представляет собой финансовое посредническое учреждение с регламентированным режимом работы, где совершаются торговые сделки м/д продавцами и покупателями фондовых ценностей с участием биржевых посредников по официально закрепленным правилам. Эти правила устанавливаются как биржевым (Устав биржи), так гос. законодательством (Закон РФ «О РЦБ» и др.).

Фондовая биржа как таковая и ее персонал не совершают сделок с ц.б. Она лишь создает условия для них, обслуживает эти сделки, связывает продавца и покупателя, предоставляет помещение, консультационные и арбитражные услуги, техническое обслуживание и все необходимое для того, чтобы сделка могла состояться.

Классическая фондовая биржа представляет собой здание с операционным залом, где заключаются сделки с ц.б. Прогресс компьютерных и информационных технологий привел к появлению электронных бирж. Электронная биржа – это компьютерная сеть, к которой подключены терминалы компаний-членов биржи.

По своей внутренней организации биржа может состоять из нескольких специализированных отделов: валютного, фондового, товарного. Поэтому официальное название биржи не всегда точно отражает весь набор инструментов, который обращается на бирже. Московская межбанковская валютная биржа (ММВБ) имеет в своем составе валютную спотовую секцию, спотовую секцию ц.б и секцию срочного рынка.

Функции биржи:

1. Предоставление места для РЦБ. Принцип существования бирж – соблюдение обязательного требования всеми участниками торгов вести себя в соответствии с твердыми правилами.

2. Выявление равновесной цены.

3. Обеспечение гласности биржевых торгов.

4. Обеспечение гарантий исполнения сделок.

5. Разработка этических стандартов кодекса поведения участников биржевой торговли.

С учетом правового статуса в мировой практике существуют 3 типа ФБ:

Ø Публично-правовые ФБ находятся под постоянным гос. контролем. Гос-во участвует в составлении Правил биржевой торговли и контролирует их выполнение, обеспечивает правопорядок на бирже во время торгов, назначает биржевых маклеров, отстраняет их от работы и т.д. (распространены в Германии и Франции).

Ø Фондовые биржи как частные компании создаются в форме АО. Такие биржи самостоятельны в организации биржевой торговли. Все сделки на бирже совершаются в соответствии с действующим зак-вом, нарушение которого предполагает определенную правовую ответственность. Гос-во не берет на себя никаких гарантий по обеспечению стабильности биржевой торговли и снижению риска торговых сделок (Англия и США).

Ø ФБ как смешанные организации создаются как АО, но при этом не менее 50% их капитала принадлежит гос-ву. Во главе таких бирж стоят выборные биржевые органы. Тем не менее биржевой комиссар осуществляет надзор за биржевой деятельностью и официально регистрирует биржевые курсы. (Австрия, Швейцария и Швеция).

В нашей стране, в соответствии с действующим зак-вом, ФБ создавались как ЗАО и должны иметь не менее 3 членов. Членами биржи (участники биржевой торговли) могут быть только ее акционеры. Требования, предъявляемые к членам фондовой биржи, устанавливаются законодательством страны и правилами конкретной ФБ. Состав членов ФБ не одинаков в разных странах. В США, Англии членами биржи могут быть только граждане, в Японии – только юридические лица, в Италии, Германии – и те, и другие. В России членами ФБ могут быть юридические лица, а также государственные исполнительные органы. ФБ в России – некоммерческие организации, они не преследуют цели получения собственной прибыли, их деятельность основана на самоокупаемости, они не выплачивают по акциям доходов от своей деятельности.

Ц.б, поступающие на биржу, проверяются специальной комиссией по листингу. Задача листинга – проверка финансового положения и менеджмента компании-эмитента, которая проводится на принципах аудита. Одной из первых ФБ России, приступивших к листингу, была Санкт-Петербургская ФБ. Процедура допуска ц.б к торговле на этой бирже имеет целью:

· создание благоприятных условий для формирования организованного РЦБ;

· повышение информированности инвесторов о состоянии РЦБ;

· выявление наиболее качественных и надежных ц/б;

· обеспечение защиты инвесторов и повышение их доверия к ц/б, обращающимся на бирже;

· содействие созданию унифицированных правил экспертизы и допуску ц/б к обращению на ф/б РФ и СНГ.

Преимущества листинга:

v высокая мортабильность (т.е. годность для реализации на рынке);

v высокий уровень ликвидности ц.б.

v выгоды для относительной стабильности цены ц.б.

Прошедшие проверку ц.б могут быть допущены к реализации, а их эмитенты вносятся в особый реестр компаний, чьи фондовые инструменты «приняты» биржей. В дальнейшем листинговые проверки эмитентов и их ц.б периодически повторяются, что существенно уменьшает риск фондовых операций. В России на ФБ установлены такие качественные критерии оценки и допуска ц.б. к обращению, как: число акций в обращении, срок существования без убытка, минимальная граница уставного капитала.

В случае, если ц.б. не удовлетворяют требованиям биржи, она воздействует на них путем делистинга (исключения из котировки).

Комиссия по листингу – только первый барьер, который должны преодолеть ц.б, прежде чем поступить на биржу. Второй барьер – котировальная комиссия. Ее задача – определение курса ц.б при ее первой реализации. В процессе котировки первоначальная цена может изменяться. Котиров. комиссия выясняет также, обладает ли предлагаемая к котировке ц.б необходимой ликвидностью (если нет – ц.б отправляется на доработку, т.е. возможно наделить ее дополнительными свойствами с целью сделать ее более привлекательной для инвесторов). В результате действий листинговой и котировальной комиссий на ФБ в обращении находятся только полноценные фондовые инструменты.

Котировка ц.б – это механизм выявления цены, ее фиксация в течение каждого дня работы биржи и публикация в биржевых бюллетенях.

Цена, по которой заключаются сделки и ц.б переходят из рук в руки, называется биржевым курсом, который используется как ориентир при заключении сделок как в биржевом, так и во внебиржевом оборотах.

Биржевое зак-во не фиксирует порядок определения биржевого курса ц.б. Но при установлении биржевого курса необходимо следовать определенным правилам:

1. его уровень должен обеспечивать наибольшее кол-во сделок;

2. заявки «продать по любому курсу», «купить по любому курсу» реализуются при появлении первого предложения цены;

3. удовлетворение заявок, содержащих максимальные цены при покупке и минимальные при продаже;

4. заявки, в которых указываются цены, приближающиеся к максимальным при покупке и минимальные при продаже, могут реализовываться частично;

5. заявки с указанием цены ниже искомого курса при покупке или выше при продаже не реализуются.

Все поступающие на ФБ ц.б являются объектами биржевых операций. Биржевая операция – это сделка с ц.б, заключенная между членами биржи или постоянными ее посетителями, оформленная запиской и зарегистрированная в регистрационной книге ФБ.

Важным критерием классификации операций с ц.б служит срок, на который заключается сделка. Различают кассовые и срочные операции. Кассовая операция – сделка, расчет которой осуществляется немедленно или в ближайшие биржевые или календарные дни (до 7 дней после заключения сделки). Срочная операция – сделка с ц.б, исполнение которой должно произойти в сроки, обусловленные договорами по данным операциям.

Торговля на фондовой бирже ведется сессиями. Это значит, что одновременно в биржевом зале продаются не все виды ценных бумаг. Существует порядок, согласно которому проводятся специальные сессии для продажи акций, облигаций, других видов ц.б. Возможна и параллельно происходящая торговля разными ц.б, но в этом случае каждый их вид продается в особом помещении.

К началу торговли ц.б их курсы уже известны. Торговля осуществляется различными способами: групповым или залповым (заказы на куплю-продажу накапливаются, а затем один или два раза в день вводятся в биржевой зал и расторговываются); непрерывным сличением предложений и заявок (сделки совершаются в любое время сессии); периодически поступающими заказами через компьютерную связь (инвесторами являются иностранные юридические и физические лица).

Сделка с ц.б совершается в несколько этапов:

1. Заключение сделки – составление договора.

2. Сверка параметров заключенной сделки – необходим для того, чтобы участники сделки уточнили ее параметры, согласовали расхождения в понимании сделки друг друга.

3. Клиринг включает последовательность достаточно сложных процедур: анализ сверочных документов, вычисления, взаимозачет и составление расчетных документов.

Первый подэтап включает анализ сверочных документов на их подлинность и правильность заполнения. На втором подэтапе – вычисления – рассчитываются денежные суммы, подлежащие уплате, и кол-во ц.б, подлежащих поставке. Наиболее сложным подэтапом клиринга является взаимозачет. Отсутствие взаимозачетов упрощает процедуру клиринга, но приводит к огромным потокам встречных платежей, если сделки выполняются автономно. Взаимозачеты бывают двусторонними (предполагают попарное сопоставление взаимных требований и вычитание этих требований, пока не будет получено чистое сальдо задолженности одного контрагента другому) и многосторонними (процедура начинается с того, что для каждого участника производится калькуляция его собственных требований и его обязательств; из требований вычитают обязательства и получается чистое сальдо, затем все сальдо урегулируются между участниками).

4. Исполнение сделки – проведение платежа и передача ц.б. Существует правило, при котором синхронизируются два параллельных потока: денежный и ц.б – поставка против платежа. Этот принцип предполагает, что процессы денежного платежа и поставки ц.б происходят одновременно, выполнение его контролируется расчетной системой и соответствующей биржей.

Похожие работы

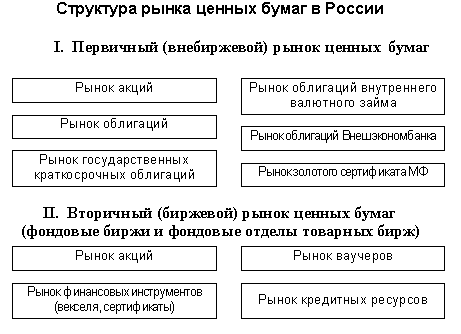

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

0 комментариев