Навигация

Бажаючи здійснити покупку (або отримати послугу), держатель картки надає її продавцеві

1. Бажаючи здійснити покупку (або отримати послугу), держатель картки надає її продавцеві.

2. Продавець визначає, чи можливе здійснення угоди. Для цього він здійснює візуальну перевірку, а потім проводить голосову авторизацію по телефону або електронну шляхом POS-термінала. При голосові й авторизації у випадку позитивної відповіді продавцю повідомляється код авторизації. При проведенні авторизації транзакції передаються в банк-еквайєр і, при необхідності, - далі в Процессінговий центр.

3. Отримавши дозвіл на проведення угоди, продавець оформляє сліп (чек), переносячи на нього дані з картки. При ручній обробці використовується імпринтер, і на чек обов’язково заноситься код авторизації, так як при його відсутності чек не буде прийнятий до оплати банком-еквайєром. Держатель картки потім підписує всі екземпляри чека. При автоматичній обробці чек друкується POS-терміналом. В останньому випадку підпис не потрібен , так як його роль виконує ПІН-код.

4. Екземпляр чека, картка і товар передаються покупцеві.

5. В кінці кожного дня (або рідше - декілька разів на тиждень) точка обслуговування пересилає в банк-еквайєр екземпляри чеків, які є документальною основою для проведення розрахунків з точкою обслуговування (або електронні транзакції).

6. Банк-еквайєр перевіряє отримані документи і здійснює розрахунки з точкою обслуговування (проводить перерахування коштів на її розрахунковий рахунок).

7. Процессінговий центр обробляє отримані за день транзакції і формує звітні дані для проведення взаєморозрахунків між банками-учасниками платіжної системи. Загальні підсумки передаються в розрахунковий банк системи, а окремі розсилаються банкам-учасникам в якості повідомлення на проведення взаєморозрахунків.

8. Розрахунковий банк проводить взаєморозрахунки між банками-учасниками, які відкрили в нього коррахунки. Інші банки - учасники здійснюють перерахування самостійно.

9. Банки-емітенти в порядку відшкодування здійснюють зняття коштів з рахунків держателів за придбані останніми товари та послуги.

Авторизація.

Авторизація при обслуговуванні дебетових карток має ключове значення.

Підкреслимо ще раз - при обслуговуванні дебетових карток проведення авторизації є обов’язковим. Попередньо (так само, як і при обслуговуванні кредитних карток) продавець повинен здійснити візуальний контроль картки і потім перевірити співпаданя підпису на картці і на чеку при ручній обробці.

При обслуговуванні картки вручну продавець здійснює голосову авторизацію : зв’язується з банком-еквайєром по телефону і передає оператору обчислювального центру банка ідентифікаційні дані держателя картки , код точки обслуговування і суму угоди. При автоматичній обробці картка розміщується в POS-терміналі , який встановлює зв’язок з ЄВМ банка-еквайєра і здійснює передачу даних.

Обчислювальний центр банка-еквайєра здійснює ідентифікацію транзакції, при цьому визначає, чи ідентифікована вона держателем картки - клієнтом даного банка-еквайєра або клієнтом іншого банка платіжної системи. В першому випадку обробка транзакції відбувається на місці, в другому випадку здійснюється її пересилання в Процессінговий центр системи, де проходить або її обробка, або подальша маршрутизація. Маршрутизація, як уже згадувалось вище, здійснюється у випадку, якщо банк-емітент сам підтримує базу даних по лімітам своїх держателів карток (і, тим самим, бере на себе частину процессингових функцій).

Питання про те, де і ким обробляються транзакції, залежить від поточного рівня технічного розвитку платіжної системи. Створення обрахункової і телекомунікаційної інфраструктури потребує значних інвестувань, які окупляться не досить скоро. Тому, на перших порах основний фінансовий тягар беруть на себе засновники платіжних компаній. З цим пов’язаний і той факт, що процессингові потужності в початковий період бувають зосереджені в єдиному центрі системи, а також те, що на Процессінговий центр покладається і частина функцій еквайєра.

Тому дані по лімітам можуть зберігатися в платіжній системі різноманітним чином. В найпростішому випадку вся база даних знаходиться в процессинговому центрі, в розгалуженій системі даних можуть бути розподілені і знаходитись частково в процессинговому центрі, частково - в банках-емітентах. Банки, що не ведуть самостійних баз, за згодою з Процессинговим центром можуть безпосередньо управляти лімітами держателів своїх карток в режимі віддаленого доступу до бази даних. В деяких випадках в такому ж режимі банки-еквайєри можуть здійснювати і авторизацію.

В будь-якому випадку при досягненні транзакції, що авторизується ЕВМ, що має дані про ліміти держателя відповідної картки, відбувається наступне :

1. Перевіряється, чи не занесена картка, що обслуговується в стоп-лист.

2. Якщо картка не блокована, то, виходячи із суми угоди і розміру залишку ліміту, визначається можливість платежу по картці.

3. Якщо платіж можливо здійснити, то залишок ліміту зменшується на суму угоди. При голосовій авторизації генерується код авторизації. Код пересилається оператору для передачі в точку обслуговування. При авторизації шляхом застосування POS-термінала, формується повідомлення терміналу на друк чека.

Проведена процедура називається on-line авторизацією. Платіжна система, що обслуговує дебетові картки в такому режимі, потребує розвинену комунікаційну мережу, що містить як надійні і розгалужені телефонні канали, так і високошвидкісні канали спеціалізованих мереж передачі даних.

Видача готівки.

Процедура видачі готівки по дебетовій картці цілковито відповідає викладеному порядку on-line авторизації як і у випадку використання банкоматів, так і при отриманні коштів у відділеннях банків.

Розрахунки.

Порядок розрахунків і стягнення комісійних при обслуговуванні дебетових карток практично співпадає з описом, який використовувався для кредитних карток. Відмінності полягають в наступному. По-перше, при проведенні авторизації “чужі” транзакції одразу ж потрапляють в Процессінговий центр або в електронному, або в “голосовому” вигляді, що і дозволяє оперативно готувати дані для взаєморозрахунків. По-друге, отримання банком-емітентом відшкодування від клієнтів відбувається “автоматично”, оскільки кошти завчасно розміщені на клієнтських рахунках.

Як уже зазначалось раніше, прибутковість операцій з дебетовими картками обумовлена залученням коштів клієнтів, яким банк-емітент надає картки в розпорядження, а також комісійні, які отримують при проведенні операцій по обслуговуванні карток.

Система обслуговування на основі дебетових карток з off-line авторизацієй.

В попередньому підрозділі було показано, що ключовим фактором функціонування платіжної системи з дебетовими картками є проведення авторизації при кожній угоді. Однак, якщо телефонна мережа в місті або в регіоні, де передбачається запровадження дебетових карток, розвинена слабко або функціонує ненадійно, то впровадження платіжної системи стає проблематичним. Вихід з цієї ситуації полягає в зміні технології авторизації таким чином, щоб виключити необхідність on-line сеансу.

Проведення авторизації в режимі off-line висуває такі вимоги :

1. Наявність на картці даних про залишок ліміту.

2. Можливість контрольованого зменшення значення залишку ліміту в результаті авторизації (“дебетування” картки).

3. Можливість поновлення ліміту на картці (“кредитування” картки).

Для забезпечення подібних можливостей картка повинна, як мінімум, містити перезаписуючу пам’ять. Крім того, необхідно, щоб POS-термінали мали деякі “інтелектуальні” можливості для здійснення подібних операцій, а також пам’яттю (внутрішньою або зовнішньою) достатньо великої об’єму, де можна було б накопичувати транзакції для наступної передачі (інкасація) в банк-еквайєр або Процессінговий центр.

В принципі, карти з магнітною стрічкою допускають можливість подібного використання. Однак малий об’єм пам’яті (сотні байт) і, головне, слабка захищеність від несанкціонованої зміни даних, записаних на магнітну стрічу, робить їх непридатними для обслуговування в off-line режимі. Смарт-карти мають всі необхідні характеристики для реалізації схеми обслуговування в режимі off-line авторизації.

В схемі цього виду авторизації кожна картка стає мобільним елементом розподіленої бази даних платіжної системи і виконує функції Процессингового мікроцентра. для проведення авторизації картку також необхідно розмістити в зчитуючий пристрій. При цьому картка і термінал, спираючись на дані, що зберігаються в них, роблять обмін інформацією і проводять взаємне розпізнання (схема 1.6). Якщо ця процедура завершується успішно, то держатель може вводити ПІН-код, а продавець - суму. Після цього картка перевіряє, чи не перевищений залишок ліміту. Якщо угода може здійснитися, то картка зменшує залишок ліміту на суму угоди, а POS-термінал фіксує дані про транзакцію (інколи про цей процес кажуть як про дебетування картки і кредитуванні терміналу). POS-термінал друкує чек, картка вилучається з терміналу і повертається держателю.

Кажучи про накопичення транзакцій в торговому терміналі, то треба зазначити, що ця функція може виконуватись як самим терміналом, так і персональним комп’ютером, до якого він підключений і який керує роботою терміналу. Також в торговий термінал одночасно може бути розміщена і спеціальна смарт-карта, яка і бере на себе всі “інтелектуальні” функції, а термінал при цьому виконує комунікаційну функцію.

Схема 1.6 Схема off-line авторизації .

|  | |||||||

| ||||||||

|

|

![]()

![]()

![]()

Накопичені терміналом транзакції передаються в Процессінговий центр (або банк-еквайєр) під час сеансу зв’язку. Цей сеанс в залежності від навантаження телефонної мережі і доступності каналу зв’язку може проходити або декілька разів за день, або здійснюватися в вечірній або нічний час.

Управління лімітами.

З початку значення лімітів витрат заносяться на карту при її персоналізації в банку-емітенті або спеціальному персоналізаційному центрі. Оновлення лімітів в процесі використання дебетової смарт-карти може відбуватися декількома шляхами в залежності від можливостей обладнання і прийнятої в платіжній системі технології.

В найбільш типовому випадку держатель картки повинен відвідати банк, де уповноважений працівник поновить ліміт. При цьому передбачається, що стан рахунку держателя картки дає підставу для проведення такої операції.

В другому варіанті оновлення можна здійснити на любому торговому терміналі, для чого повинен бути проведений сеанс в on-line режимі.

Інший варіант - самокредитування карти. Суть його полягає в тому, що на карту при персоналізації заноситься як загальний, так і, наприклад, місячний ліміти. Поточні видатки обмежуються місячним лімітом, який на початку кожного наступного місяця при першій же взаємодії з POS-терміналом самостійно поновлюється картою. Загальний ліміт при цьому визначає можливе число таких самокредитувань. Кошти, що забезпечують самокредитування повинні бути розміщені заздалегідь на рахунку.

Передплачена картка являє собою стандартну міжнародну платіжну картку, що заздалегідь випускається банком і дає можливість її власникові здійснювати операції в межах кошт, внесених у момент оформлення картки. Особливістю передплаченої картки є відсутність реквізитів, що вказують на особистість карткотримача (ім'я клієнта).

Завдяки цим особливостям передплачені картки дають клієнтам розширений спектр можливостей використання картки в порівнянні з персоналізованої (тієї, на яку нанесені персональні дані клієнта).

Ø подарункова картка

Ø призова картка

Ø для дітей і школярів

Ø для щоденних покупок на невеликі суми

Ø для безпечного перевезення невеликих сум готівки в поїздках

Ø картка “миттєвого” випуску для поїздок

Ø для безпечного перекладу кошт

Висновки та узагальнення до розділу 1

В завершення першої глави хочеться зробити деякі узагальнення та висновки.

Ми розглянули історичні передумови виникнення сучасних карткових продуктів. Далі, ми систематизували усі види карток з точки зору механізму розрахунків, функціонального призначення, матеріалу виготовлення, способу запису інформації і емітентів. Потім більш детальніше зупинились на найбільш прогресивнішім виді карток – смарт-карті, яка у чистому вигляді або комбіновано з магнітною стрічкою у найближайчому майбутньому поступово буде завойовувати світовий ринок.

Далі розглянули класичні схеми побудови платіжних систем обслуговування пластикових карток. Безперечно, на практиці можливі більш складні комбінації.

Порівнюючи схеми обслуговування на основі кредитних і дебетових карток, можна відмітити їх технологічну близькість. Розбіжність між ними полягає, головним чином, в сфері взаємовідносин банка-емітента і держателя картки. При цьому кредитна і дебетова схеми не протистоять одна одній, оскільки орієнтовані на різні сегменти ринку споживання. Кредитна картка передбачає стійкий фінансовий стан клієнта, наявність у нього позитивної кредитної репутації. Дебетова ж картка орієнтована на сектор потенційних клієнтів, відносно яких банк не має певної попередньої інформації.

Остання ситуація і обумовила більш швидкий розвиток у вітчизняній практиці обслуговування фізичних осіб схеми обслуговування на основі дебетових карток.

2. Механізм функціонування банків в платіжній системі на основі пластикових карток. 2.1.Умови вступу банків в міжнародні карткові платіжні системи.

На Україні спостерігається ситуація, коли іде процес становлення національної платіжної системи. Але він триває досить довгий час і банки, які були раніше готові працювати з пластиковими картками, ще з 1992 року почали шукати шляхи втілення своїх задумів. Більшість українських банків обрали шлях, пов’язаний з вступом у міжнародні платіжні системи VISA i/або Europay. Цей варіант привабливий з точки зору розширення територіальних кордонів використання платіжних продуктів, встановлення нових взаємозв’язків з міжнародними банками і, відповідно, підвищення іміджу банка. Але є і інший бік медалі, який пов’язаний з значними вимогами, які висуваються цими міжнародними платіжними системами, які частіше дуже високі для наших молодих українських банків. Будемо сподіватися, що при становленні національної платіжної системи будуть враховані всі можливості наших банків і розроблені умови, адаптовані до наших національних особливостей функціонування банківської сфери.

А зараз давайте розглянемо механізм вступу українських банків в міжнародні платіжні системи на прикладі ВАТ КБ “НАДРА”.

Для вступу в міжнародну платіжну систему VISA банк направляє клопотання на вступ. Потім в VISA надсилається документарний висновок міжнародної аудиторської фірми про фінансовий стан банку. При чому VISA визнає лише висновки шести аудиторських фірм, а саме :

Ø PRICE WATERHOUSE;

Ø KPMG;

Ø ARTUR&ANDERSON;

Ø ERNST & YOUNG;

Ø ДЕЛОЙТ ЕНД ТУШ;

Ø КУПЕР ЕНД ЛАЙБРОНД.

Листування між двома сторонами триває досить довгий час. І коли вже досягнено певної домовленості, починається заповнення документів, що стосуються безпосередньої роботи банка в системі (підготовчі роботи).

Так звана “офіційна” частина починається з подачі банком Заяви на вступ у VISA (Application for Membership), в якій вказується :

Ø ім’я заявника;

Ø назва організації;

Ø адреса головної контори організації.

Також вказується статус майбутнього члена, а якщо це потрібно, то і спонсора, який є своєрідним гарантом банку при вступі у платіжну систему.

До Заяви додається перелік документів, а саме:

Ø Заяву на членство;

Ø бланк договору про спонсорство;

Ø бізнес-план;

Ø копію ліцензії на проведення банківських операцій;

Ø річний звіт з висновком аудитора, включаючи рахунки, за останні 3 роки;

Ø список банків, в яких відкрито кореспондентські рахунки, включаючи контактні зв’язки;

Ø зразки підписів;

Ø - лист з проханням про прийняття в VISA.

Всі перераховані документи є невід’ємною частиною заяви на членство в VISA і повинні пред’являтися на розгляд Департаменту по керуванню ризиками VISA.

Зупинимось більш конкретно на бізнес-плані.

VISA надає типовий бланк бізнес-плану, який банк повинен заповнити в певному порядку, а саме :

1. Надати план випуску карток на найближчі 3 роки;

2. Визначити кількість банкоматів для видачі готівки на той самий період;

3. Розрахувати кількість торгових точок, які будуть обслуговуватись в даному банку;

4. План по Процессингу: вибір Процессингового центру у випадку, якщо Процессінг буде виконувати третя сторона;

5. Інформація по вже емітованим карткам, про власні банкомати, власні кредитні картки, єврочеки, EuroCard/MasterCard, якщо такі є в банку;

6. Вказується кількість філіалів, які існують у банка;

7. Кількість рахунків, відкритих у банку (приватних і корпоративних);

8. Склад акціонерів;

9. Активи банку;

10. Реквізити банку, по яким буде в майбутньому здійснюватися зв’язок.

В залежності від прав банку і вимог до нього з боку платіжної системи, у VISA передбачено різнорівневе членство. Найбільш повний член платіжної системи - принциповий (Principal Member), який має право займатися як емісією карток, так і еквайрінгом і також встановлювати банкомати. Таким банком на Україні є, наприклад, банк “НАДРА”. Наступним за значимістю є асоційований член (Associate Member), у функції якого входить укладання угод з іншими банками, які мають статус члена, що бере участь у платіжній системі (Participant Member).

Його основні функції мають таку ж силу як і функції принципового члена. Банк-учасник повинен при вступі у VISA знайти банк спонсор, який є або принциповий член системи, або асоційований член і укласти з ним договір про спонсорство. Існують також в платіжній системі банки-члени, які мають право здійснення операцій з торговими точками і банки-члени, які можуть займатися лише видачею готівки.

Кожен банк - член міжнародної платіжної системи повинен відкрити в кліринговому банку кореспондентський рахунок, по якому будуть проводитись списання і зарахування по транзакціям. Так, наприклад, “НАДРА” по VISA і по MasterCard має такий рахунок в Bankers Trust Company, який є членом Федеральної резервної системи і має прямий зв’язок з головним кліринговим банком Chase Manhattan Bank, а по EuroCard - у Midland Bank PLC, який здійснює розрахунки в Європі.

Відмітимо ще один головний момент. Коли наші банки вступають в міжнародні платіжні системи, то від них вимагається внесення страхового депозиту. Розмір страхового депозиту залежить від розрахункової величини, яка визначається множенням денного обороту по карткам на 14 днів. Так, наприклад, стартова сума страхового депозиту для банку може складати від 200 до 400 тис. дол. США. По нашій шкалі градації членів платіжної системи він у нас принциповий член і може виступати спонсором при вступі інших банків в міжнародну платіжну систему. Тому банки, для яких “НАДРА” виступає спонсором, повинні в нього розміщувати свої страхові депозити, а вимоги платіжної системи щодо самого банку “НАДРА” повинні зрости відповідно. Ці страхові депозити потрібні для відшкодування непередбачених витрат по карткам.

Як ми бачили в бізнес-плані, банк-член міжнародної платіжної системи повинен вказати Процессінговий центр, який буде виконувати відповідні функції. Так для частки банків функції Процессингу виконує UPC (Український Процессінговий Центр), ці функції в деяких випадках можуть виконувати і самі банки-члени, але необхідне обладнання для організації безперервної роботи Процессингового центру коштує дуже дорого, і тому , частіше, банки створюють на пайових засадах спільний центр.

Якщо банк буде займатися емісією карток, то йому необхідно з VISA узгодити всі необхідні для цього моменти. А саме, по-перше, необхідно замовити біни (банківський ідентифікаційний номер), по яким система буде розпізнавати цей банк. Для цього банк повинен заповнити BIN License Agreement. Якщо банк має спонсора, то спонсор займається замовленням бінів.

Наступним кроком є замовлення карток - у сертифікованого VISA виробника пластикових карток банк замовляє пластик, цей виробник укладає договір на виробництво карток і надсилає замовнику екземпляр майбутньої картки на плівці (завчасно обумовлюється сторонами дизайн картки), який потім передається в VISA для затвердження. Паралельно банк укладає договір з VISA на право використання власного логотипу на картці цієї міжнародної платіжної системи. Коли процес виробництва картки повністю підготовлений для впровадження, наступає інший етап - отримання сертифікованого VISA програмного забезпечення (S.O.F.T.).

Наступний етап - це повна сертифікація банка-члена міжнародною платіжною системою VISA. Цей процес проходить в певній послідовності: на три пробних білих пластика наноситься магнітна стріча і кодується, потім ці екземпляри передаються в VISA, яка робить перевірку на можливість використання їх в платіжній системі. Потім наш Процессінговий центр готує нас до сертифікації, тобто виділяється 2 години, протягом яких картки перевіряються, для чого проводиться сеанс авторизації в on-line режимі. Після перебігу двох тижнів банку прописують VAP (VISA Access Point). Аналогічне право доступу має і система Europay, яка надає банкам Europay Module. Після цього системою визначається дата, з якою можна буде здійснювати операції з картками, на які банк отримав ліцензію (LIVE DATE).

Процедура вступу в платіжну систему дуже складна і найменше банку потрібно півроку, щоб почати роботу в ній.

2.2. Становище сучасного ринку платіжних карток в Україні

Вітчизняний ринок платіжних карток за короткий проміжок часу почав набувати риси, які в якійсь мірі притаманні західному картковому бізнесу, головні з яких - різноманітність форм і територія розповсюдження.

Якщо провести навіть самий поверховий аналіз українського карткового ринку, то одразу ж стане ясно, що серед багатства інформації важко знайти непередухвалу, а анонсні банківські показники кажуть, скоріш, про проектну, ніж про існуючу потужність карткових програм. Населення перестає користуватися звичайними старовинними банківськими механізмами, такими як накопичення коштів, і тому банком потрібно знаходити щось інше. Карткові продукти є тим джерелом прибутків, який вже сьогодні може бути використаний на ринку України. Перед банкірами стоїть проблема вартості платіжної системи. І якщо банк вже вирішив займатися картковим бізнесом, то він повинен вирахувати економічну доцільність і окупність карткових програм.

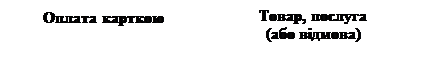

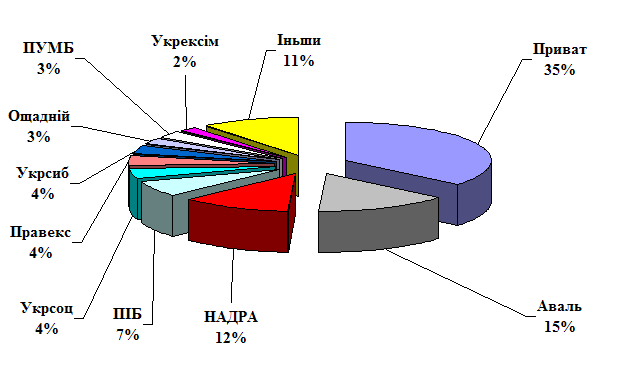

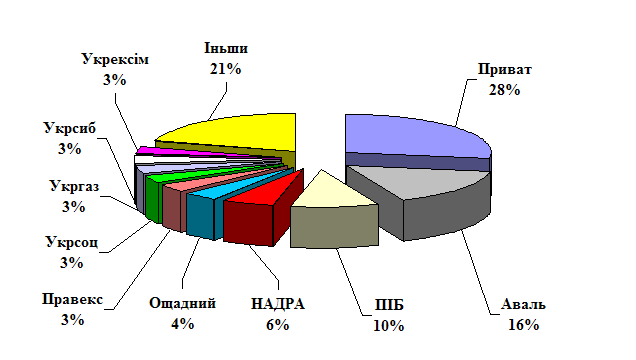

Доля міжнародних карткових продуктів в загальному об’ємі карток в Україні сягає до 5%. Цей спектр ринку почав розвиватись першим. Перспективи його розвитку легко піддаються прогнозуванню, оскільки банками використовуються уже відомі і багаторазово апробовані за кордоном, в тому числі і СНД , технології. Вони, як правило, легко впроваджуються і окупаються протягом 2-3 років. Вимоги, які банки повинні задовольняти, щоб приєднатися до світової карткової структури, достатньо високі. Тому не всі українські банки їм відповідають. Тут склалась так звана еліта з 6-7 банків, які завдяки своїй ресурсній потужності здатні швидко і якісно розкрутити картковий продукт. З банків, які активно займаються випуском міжнародних карток, найбільш потужні- Приватбанк, АППБ “АВАЛЬ”, “Надра”, ПІБ, Укрсоцбанк, Укрєксімбанк, Перший Український міжнародний банк, Правекс (дивись таблицю 1). Долі банків у емісії карток, установленні банкоматів и ПОС-терміналів на Україні ви можете подивться на малюнках (мал.) 3.1, 3.2 та 3.3 відповідно.

Мал. 2.1 Долі банків у емісії карток MasterCard і Visa

в Україні на 01.01.2005

мал. 2.2 Долі банків у установленні банкоматів

на Україні на 01.01.2005

таб. 2.1 Рейтинг банків по системам МasterCard і Visa на 01.01.2005

| Рейтинг | БАНК | Картки МasterCard и Visa | Банкомати | ПОС-термінали в торговельної мережі | Пункти видачі готівки устаткованих ПОС-терміналами |

| 1 | Приватбанк | 6 007 484 | 2 029 | 13 928 | 3 931 |

| 2 | Аваль | 2 466 512 | 1 196 | 2 622 | 3 101 |

| 3 | НАДРА | 2 015 928 | 429 | 1 537 | 356 |

| 4 | ПІБ | 1 097 878 | 725 | 495 | 677 |

| 5 | Укрсоцбанк | 717 693 | 250 | 0 | 484 |

| 6 | Правекс | 678 567 | 257 | 115 | 321 |

| 7 | Укрсіббанк | 614 599 | 241 | 18 | 358 |

| 8 | Ощаднийбанк | 474 620 | 280 | 7 | 1 180 |

| 9 | ПУМБ | 448 396 | 184 | 533 | 65 |

| 10 | Укрексімбанк | 304 999 | 223 | 507 | 162 |

| 11 | Укрінбанк | 239 362 | 39 | 154 | 70 |

| 12 | Укрпромбанк | 199 445 | 104 | 0 | 203 |

| 13 | Фінанси и кредит | 184 955 | 102 | 694 | 352 |

| 14 | Укргазбанк | 176 488 | 246 | 59 | 272 |

| 15 | Брокбізнесбанк | 106 981 | 72 | 28 | 58 |

| 16 | ВаБанк | 103 064 | 76 | 60 | 48 |

| 17 | Кредит банк (Україна) | 89 244 | 72 | 11 | 67 |

| 18 | Донгорбанк | 87 217 | 48 | 26 | 15 |

| 19 | Кредитпромбанк | 83 517 | 63 | 4 | 26 |

| 20 | Індастріалбанк | 77 540 | 33 | 7 | 26 |

| Інші | 469 393 | 735 | 367 | 756 | |

| Всього: | 16 643 882 | 7 404 | 21 172 | 12 528 |

мал. 2.3 Долі банків у установленні ПОС-терміналів

на Україні на 01.01.2005

Об’єм платежів по пластиковим карткам в Україні щомісячно зростає на 20-40%, що дозволяє розглядати банківські програми по розвитку карткового бізнесу як одні з самих перспективних і прибуткових, не зважаючи на необхідність придбання дороговартісного забезпечення. По об’єму емісії платіжних карт в Україні лідирує система VISA Int. Порівнювати успіхи кожного окремого банка важко, але Приватбанк лідирує тут по об’єму емісії, в той же час на ринку еквайєринга досить високі позиції займає банк “Аваль”, та поступово наближуються до лідерів “Надра” та “ПІБ”. Треба відмітити, що протягом останніх років банки-члени платіжних систем періодично знижували тарифи по обслуговуванню карток. На початковому етапі розвитку карткових програм між банками практично не було конкуренції, а запропонований продукт виявився на стільки популярним, що банки могли дозволити собі орієнтуватись на найбільш платоспроможних клієнтів і по прикладу Росії встановлювати завищені тарифи по обслуговуванню. Потім з розширенням клієнтської бази і загостренням конкуренції тарифи почали знижуватись і зараз майже скрізь однакові. Крім того, в боротьбі за клієнта банки почали відмовлятись від річної плати за користування карткою, відмовились від страхового депозиту, залишивши лише незнімаємий залишок, який значно менший ніж страховий депозит і мінімальний внесок разом.

Лідером по випуску карток системи Europay є ПУМБ. Не дивлячись на те, що функціонування цієї досить демократичної картки до цих пір не підкріплене приєднанням до міжнародної бази даних цієї системи, вона приймається до оплати в більшій кількості торгово-сервісних точок і приваблює своєю дешевістю.

Першими з платіжною системою AmEx через агентську угоду почали співпрацювати Укрінбанк і Приватбанк, потім добавились ВА-банк, Надра, Укрсіббанк. Картка цієї системи - дійсно кредитна і по суті є безлімітною і дозволяє оплачувати навіть невеликі контракти .

Що стосується елітної системи Diners Club, то в лютому 1998 року компанія надала Приватбанку ексклюзивне право укладати угоди по еквайєрингу на території України.

2.3. Діяльності банків-членів системи карткових розрахунків, пов’язаної з емісією, еквайєрингом і видачею готівки.

Банківська кредитна картка не є юридичним свідоцтвом боргу або боргових вимог, яким є, наприклад, вексель або чек. Це, скоріше, матеріальний символ юридичних відносин, що виникають між сторонам, які уклали карткову угоду.

З правової точки зору сутність операцій з кредитною і дебетовою картками полягає в тому, що власник картки і торговець після попереднього відкриття рахунків в банку домовляються, що будь-яка угода між ними буде врегульована шляхом кредитування рахунка торговця і дебетування рахунка держателя картки. При цьому, за винятком особливо обумовлених випадків, цей платіж буде безумовним і остаточним.

Схема карткових розрахунків в основі своїй передбачає наявність трьох окремих видів контрактів :

Ø між торговцем і держателем картки - про продаж товарів або послуг;

Ø між банком і торговцем - про згоду останнього приймати картки в оплату товарів або послуг ;

Ø між банком і держателем картки - про відшкодування банку суми, що банк сплатив торговцю по операції з кредитною карткою.

Банк в системі карткових взаємовідносин відіграє регулюючу, контрольну роль, яка має найважливіше значення для всіх учасників системи карткових розрахунків.

Основними банківськими операціями по пластиковими картками є :

Ø емісія карток ;

Ø еквайєринг ;

Ø видача готівки по карткам.

Давайте розглянемо сам механізм роботи банків по всім цим напрямкам діяльності з пластиковими картками.

Почнемо з характеристики практичної діяльності банка-емітента.

Після отримання ліцензії і міжнародного сертифікату на здійснення банківських операцій, пов’язаних з випуском карток міжнародних платіжних систем, банк повинен організувати роботу по залученню якомога більше клієнтів. Первинні відносини клієнта з банком починаються з заповнення клієнтом Заяви на отримання картки. В нашій практиці, в основному, клієнту пропонується дебетова картка, тому Заява має досить стислий вигляд і містить лише класичні дані (ім’я, прізвище, дату народження, сімейний стан, паспортні дані, адресу прописки, місце роботи), які зображені в додатку 1. В міжнародній же практиці найбільш розповсюдженими є кредитні картки і тому Заява має дещо інший вигляд, а саме :

Заява повинна включати лише необхідну для обробки інформацію, бути зручною, раціональною та мати приємний вигляд. Форма заяви повинна також забезпечити зручність процесу обробки незалежно від того, буде вона оброблюватись вручну або автоматизованою системою. Інформація, яка необхідна при заповненні заяви, повинна бути достатньою для прийняття рішення про надання кредиту, але й послідовність розташовування інформації повинна бути структурована таким чином, щоб зробити процес аналізу і внесення даних в комп’ютерну систему банку більш зручним.

Розглянемо структуру заяви для банка, який випускає кредитні картки міжнародних платіжних систем.

1. Цей розділ пропонує заявнику визначити тип потрібного кредиту: для однієї, для двох карток або ж збільшення кредитної лінії. Тут наведені спеціальні запитання стосовно сімейного стану, так як одруженим особам дозволено вибирати між індивідуальним і загальним рахунком.

2. В цьому розділі потрібно надати персональну інформацію: ім’я, прізвище, адреса і т.д., яка при подальшій обробці буде першим елементом в автоматизованій системі

3. Цей розділ потребує повідомлення про трудовий стаж на даній роботі, так як це досить важливо для більшості банків при вирішенні питань про збільшення кредиту. Сюди ж включається місячна заробітна платня.

4. Якщо заява видається на відкриття спільного рахунку, то потрібна інформація про співзаявника.

5. Інформація про рахунки, які заявник може мати в іншому банку.

6. Стан заявника стосовно кредитів і боргів стає вирішальним. Треба відмітити, що відомості про загальний розмір щомісячних платежів по позичках і про загальні суми поточного боргу мають істотне значення в більшості рішень банку про кредитування.

7. Цей розділ потребує підтвердження того, що надана інформація дійсна. Положення, що містяться тут дають банкам і далі можливість перевіряти наведені заявником данні про його борги і роботу та вести контроль за виконанням заявником строку дії договору, якщо банк задовольнить дану заяву.

8. Інформація внутрішнього банківського користування.

Процес видачі кредиту побудований таким чином, щоб видати кредит як можна більшій кількості позичальників, але так, щоб не збільшувати суму ризику по портфелю банківських кредитних карток. При задовільненні або відхиленні заяв банки беруть до уваги будь-які критерії, які у більшості випадків включають такі статті, як сума щомісячних доходів, поточний борг, тривалість проживання, володіння нерухомістю і частота заяв на додатковий кредит, наданих різним кредиторам. Банки самі встановлюють мінімальні стандарти для задоволення заяви на кредит, але вони досить сильно відрізняються в різних банках.

В залежності від стандартів і певних критеріїв, а також банківського досвіду, заяви, а значить, і заявники складають деякі типові групи, які або проходять, або не проходять по критеріям банка щодо видачі кредиту.

Різні типові групи заявників передбачають різні рівні можливого ризику. Коли типовий заявник відноситься до групи підвищеного ризику, на думку банка, заява не задовольняється.

На початку розвитку індустрії банківських карток більшість заяв надходило з ящичків, які знаходились в відділеннях банків або в місцях роздрібної торгівлі. Сьогодні більшість заяв збирається в результаті прямої поштової розсилки. Вартість рекламної розсилки бланків поступово зростала, а кількість відгуків знижувалась. Банк силами свого кредитного відділу веде списки потенційних клієнтів і викреслює з них ті кандидатури, які не відповідають критеріям попереднього відбору (технологічна операція, яка використовується банками для зменшення операційних видатків на тих клієнтів, які не є для банка “потенційними”). Ті ж клієнти, які відповідають критеріям, що висунуті банком, будуть потім підпадати під повну програму кредитного обстеження.

Після заповнення Заяви між клієнтом і банком укладається договір на випуск і обслуговування певного виду карток. Банк “Надра” емітує такі види карток :

Елітні:

Ø American Express Green

Ø American Express Gold

Ø American Express Platinum

Ø American Express Centurion

Ø American Express Company

Ø Visa Gold

Ø MasterCard Gold

Ø MasterCard Platinum

Кредитні:

Ø Visa Classic

Ø Visa Electron Credit

Ø MasterCard Electronic

Ø MasterCard Mass

Ø Lady’s MasterCard

Дебетні:

Ø Visa Electron Domestic

Ø Visa Electron International

Ø Maestro

Корпоративні:

Ø Visa Business Club

Ø MasterCard Silver

Передплатні:

Ø Maestro Prepaid

Найрозповсюдженіший вид карток - стандартна картка, яка розрахована на масове використання. Внесок на цю картку мінімальний. Золота (Елітна) картка існує для самих заможних клієнтів. Окрім великого ліміту витрат по ній, клієнту пропонується пільги при покупці авіаквитків, безкоштовні медична страховка і інші пільги. Бізнес-карта (Корпоративна) може бути зручною для підприємства, працівники якого часто від’їжджають в командировці, де використання картки спрощує їх розрахунки.

Якщо клієнтом відкривається корпоративна картка, то з ним укладається Договір про порядок розрахунків по корпоративним карткам Visa Business Club, або MasterCard Silver. Клієнтом в свою чергу відкривається також в будь-якому випадку поточний картковий рахунок і, якщо це передбачено умовами договору, депозитний рахунок, який є певним гарантом клієнта для банка. Для цього окремо укладається Договір про страховий депозит, в якому визначені умови зберігання, використання, нарахування процентів по внеску і інші вимоги. Основним же договором визначені права держателя картки, права і обов’язки банка, визначені умови, при яких банк має право використовувати кошти страхового депозиту клієнта, визначено також ліміт використання коштів клієнтом і мінімальний залишок на рахунку клієнта, розмір процентів, які нараховуються на кошти на поточному картковому рахунку. Договором визначені і умови, пов’язані з самим використанням картки, тобто визначені тарифи по випуску і обслуговуванню карток банка (Типові зразки заяви та договору дивись у додатках 2 та 3).

Після документарного оформлення відносин між банком і клієнтом, банк починає виготовляти картку, тобто ембосує на вже заготовлений пластик ім’я держателя, строк дії картки, номер картки і заносить на неї всі інші ідентифікаційні дані клієнта. Клієнту також видається його персональний ідентифікаційний код. Вся ця процедура триває від п’яті днів до двох тижнів.

Після отримання картки, клієнт може повноправно користуватися карткою міжнародних платіжних систем в будь-якій точці світу, де приймають ці картки. Виняток складає гривнева картка VISA Electron Domestic, сфера використання якої обмежується географічними кордонами України. Клієнт за допомогою картки може платити за товари і надані послуги, знімати з картки готівку. Кожна організація-емітент сподівається, що її картка буде сприйнята клієнтом як досить цінна і наділена до того ж унікальними, лише їй притаманними вигодами використання.

Аmerican Express була першою, хто запропонував термінову заміну кредитної картки, що дало їй перевагу на ринку карток. Оскільки ця інновація мала очевидні всім вигоди, то окремі банки-емітенти, особливо ті, що мали закордонні відділення або кореспондентську мережу, запозичили цю ідею. Іншими видами послуг, підвищуючих цінність карток, є збільшення строку гарантії товарів, що придбані по картці і збереження рівня цін на послуги компанії протягом строку дії картки. Деякі міжнародні платіжні системи пропонують власникам карток безкоштовну медичну страховку. Тобто для того, щоб залучити найбільше клієнтів, з кожним роком банки-емітенти використовують різноманітні прийоми для цього.

Банк- емітент, в свою чергу, виконує операції, які коротко можна охарактеризувати так :

Ø випуск карток (кодування, запис персональних даних власника картки, ембоссинг, висилка картки клієнту, поновлення картки);

Ø аналіз кредитоспроможності (оцінка фінансового стану заявника, відкриття карткового рахунку, визначення кредитного ліміту);

Ø авторизація (відповідь на запитання торгівця про можливість здійснення угоди в автоматичному режимі або по телефону, поновлення мастер-файла, взаємодія із системами інформаційного обміну);

Ø обмін інформацією і отримання комісійних за інтерчейндж;

Ø білінг (підготовка і висилання власнику картки виписки з вказанням сум і строків погашення заборгованості);

Ø бухгалтерський облік операцій по картковому рахунку;

Ø стягнення простроченої заборгованості і контроль перевищення кредитного ліміту;

Ø робота з клієнтами (відповіді на запитання, розгляд скарг);

Ø забезпечення безпеки і контроль за шахрайством (підготовка звітів по вкраденим і підробленим карткам, блокування рахунків);

Ø маркетинг.

Треба зауважити, що списання коштів з картрахунку клієнта здійснюється на підставі платіжних чеків або виписки з кореспондентського рахунку розрахункового банку та на підставі документа, який формується платіжною системою після здійснення клірингу (наприклад, міжнародна платіжна система Europay формує та надсилає до банку факсом Payment Propositions of DD/MM/YY).

Також для банка-емітента досить важливе питання організації маркетингової діяльності, від якої залежить подальший успіх роботи банку в сфері пластикових карток .

Маркетинг банківських карток має багато спільного з маркетингом інших фінансових послуг. Але існують певні нюанси, які пов’язані з специфікою карткового обігу. Для наших банків ця проблема першочергова, так як вони тільки почали вивчати можливості нашого ринку пластикових карток. Також як рівень, так і природа конкуренції в сфері банківських карток мають важливі відмінності. 80-90ті роки стали свідками жорсткої конкурентної боротьби за власників карток. Здатність банківських інститутів вийти за межі традиційних географічних кордонів, використовуючи банківські картки, заохочувала зацікавленість конкурентів. Кожний новий власник з банківською карткою ставав також потенційним клієнтом для додаткових фінансових взаємовідносин, включаючи можливості продажу йому торгових небанківських послуг, таких, наприклад, як пакет туристичних послуг. Банківські картки відкрили нові ринки, які залучили на банківську арену нових конкурентів.

Підґрунтям існування програми банківських карток є нові рахунки. З роками процес залучення і придбання нових рахунків став більш розвинений. В початковий період маркетинг карток являв собою масову (без попередніх заяв) розсилку кредитних карток існуючим клієнтам банку і новим потенційним клієнтам по поштовим спискам. Наступна фаза еволюції маркетингу карток – розсилка форм заяв лише вибраним клієнтам і не клієнтам банка, як згадувалось вище.

Поступово емітенти стали краще уявляти собі критерії добрих клієнтів і таким чином освоювати цей сегмент ринку. Зрілість індустрії банківських карток і конкуренція, що з’явилася, принесли з собою зниження відповідей на бланки заяв, що розсилалися банком, і підвищення витрат на придбання кожного нового рахунка. Середні витрати, які в кінці 70-х початку 80-х років склали від 20 до 25 дол. на відкриття нового рахунку, підвищилися в 1990 році до сум від 75до 80 дол. на один рахунок.

Потреба в продовженні залучення і придбанні нових рахунків є основою даного бізнесу. В індустрії банківських карток річний коефіцієнт вибуття рахунків, що змінюється в межах від 9 до 15 відсотків, вважається нормальним. Тільки лише для того, щоб підтримувати і зберігати існуючу базу власників карток, банку потрібно забезпечити приріст нових рахунків в межах від 12 до 15 відсотків щорічно.

Ефективність програми банківських карток залежить від розробки плану маркетингу. Щоб бути ефективним, маркетинговий план повинен дати відповідь на чотири основних запитання :

Ø Який продукт буде запропонований і які будуть його відмінні риси?

Ø Яка буде ціна продукту ?

Ø Яким чином буде продукт пропонуватися споживачем ?

Ø Хто є найбільш перспективним клієнтом для даного продукту, і як ми будемо їх шукати ?

Дизайн картки виявився дуже важливим елементом в створюванні програми. Створення сучасного дизайну часто доручається агентствам, які спеціалізуються на такого роду діяльності. Сама картка інколи називається “афішею в кишені” і тому повинна мати елегантний зовнішній вигляд.

Ціна, яку емітент встановлює за використання його банківської картки складається з чотирьох складових:

1. Річний членський внесок: ці внески забезпечують до 50% прибутковості програми. Вперше запропонована компанією АТ&T пільга безкоштовного членства на першому етапі відлунилося по всій індустрії банківських карток.

2. Процент по кредиту (річний процент).

3. Пільговий період: час між датою покупки і датою, коли емітент починає нараховувати відсотки з суми цієї покупки.

4. Додаткові збори (штрафи, переліміт, т.д.).

Після того, як продукт всебічно визначений і ціни по ньому встановлені, наступним кроком в маркетинговому процесі є організація його просування на ринок (створення привабливого оформлення, реклама, залучення зацікавлених осіб).

Кінцевий пункт стратегії торкається залучення широких мас населення і полягає в визначенні найбільш перспективних шляхів розповсюдження продукту. Маркетингові дослідження відіграють важливу роль у визначені того, який сегмент ринку є найбільш приємним для продажу даного продукту. Рішення вивчення ринку дозволяє не тільки визначити структуру попиту, але й встановити, який тип картки буде для даної структури переважним. Завдяки йому споживач оцінює кожну особливість і комплекс, підвищуючих цінність картки, послуг і обирає найбільш приємне для нього. Перерахуємо декілька фактів, які найбільш важливі для споживача при виборі організації-емітента:

Ø ціна імітування та обслуговування;

Ø незнимальний залишок;

Ø об’єм кредитної лінії;

Ø строк роботи з даним банком;

Ø інші послуги, що пропонуються організацією-емітентом;

Ø зручність користування;

Ø додаткові пільги;

Ø наявність програм лояльності;

Ø імідж.

Кожен банк-емітент повинен враховувати свої особливості і скласти власний маркетинговий план, який повністю повинен відповідати вимогам будь-якого потенційного клієнта банка.

Для банка-емітента також важливим питанням є вивчення проблем шахрайства, пов’язаного з несанкціонованим використанням карток. Основними джерелами втрат при обслуговуванні банком кредитних карток є шахрайство, викривлення клієнтами повідомлень про платежі і неповернення кредиту.

Випадки, що підпадають під категорію шахрайства, пов’язані з підробкою кредитних карт, їх крадіжкою, скімінгом а також несанкціонованим підключенням до мережі зв’язку з банкоматами. Що ж стосується крадіжок, то за даними зарубіжних джерел, значна їх частка виникає на етапі пересилки картки клієнту і здійснюється працівниками банку. Тому боротися з цим можна лише шляхом комплексного підвищення рівня безпеки в банку, введення подвійних незалежних процедур контролю.

Неповернення кредиту - це найбільш “прозорий” фактор збитків, що несе банк-емітент кредитних карт. Використання застави в якості запобіжного заходу веде до суттєвого зменшення зацікавленості до карти з боку клієнта. Для нашої країни саме це джерело збитків і може зробити проблематичним масовий випуск кредитних карток протягом достатньо тривалого часу.

Що ж стосується дебетових карток, то основним джерелом збитків тут є шахрайство. Тому для дебетових карток найбільш критичним фактором стає рівень захисту операцій, який забезпечується як технічними засобами, так і заходами організаційного характеру.

Іншою операцією, пов’язаною з пластиковими картками, є еквайєринг.

Обов`язки банка, що займається еквайєрингом, визначаються його роллю по обслуговуванню торгівельних учасників карткової системи.

Основні функції такі:

Ø процессінг торгівельних рахунків, наданих банку торгівцем по операціям з картками;

Ø обмін інформацією по угодах і сплата комісії за інтерчейндж на користь банка-емітента;

Ø аналіз заяв торгівців на приєднання до системи розрахунків, аналіз кредитоспроможності нових і вже існуючих торгівців, перевірка торгівців щодо шахрайства з їх боку;

Ø маркетинг, допомога торгівцям в придбанні обладнання для пластикових карток.

Офіційні відносини між банком-еквайєром і торговою точкою відбуваються з моменту укладання між ними договору про надання можливості обслуговування законних держателів пластикових карток міжнародних платіжних систем. Предметом цього Договору є надання банком підприємству можливості приймати в якості платіжного засобу за надані товари і послуги картки. Підприємство у відповідності до цього Договору зобов’язане приймати в оплату всі дійсні картки платіжної системи, надавати держателям карток повний набір товарів і послуг за цінами, що не перевищують звичайні ціни при розрахунках за готівкові кошти. Також підприємством повинно бути організоване навчання працівників, що обслуговують держателів карток, правилам здійснення операцій з картками.

Банк зобов’язується приймати від підприємства всі дійсні рахунки платіжних систем в певний строк (не пізніше 7-8 банківських днів), забезпечити підприємство необхідним обладнанням, провести навчання серед його працівників.

Банком визначені правила проведення підприємством авторизації і умови правил безпеки при обслуговуванні по пластиковим карткам. Враховуючи той факт, що первинна перевірка картки здійснюється продавцем наочно, то цими правилами визначені реквізити, які повинні обов’язково знаходитись на картці. Також, враховуючи міжнародний досвід шахрайства у сфері карткового бізнесу, в правилах безпеки окремо виділені основні ознаки фальшивої картки. При всьому цьому ретельному обслуговуванні, підприємство також повинно забезпечити швидкість обслуговування клієнта і забезпечити йому конфіденційність обслуговування картки. В Договорі окремо визначені умови розміщення реклами, яка вказує, що в даних місцях приймаються картки.

Банк повинен поставити підприємству імпринтери, рекламні наклейки, бланки рахунків (сліпів), кліше підприємства і визначити умови їх використання .

Підприємством заповнюються необхідні документи і ставиться вартість товару або послуг на рахунку у доларах США або національній валюті, в залежності від інструкції банка. Протягом визначеного терміну з дати здійснення угоди по картці підприємство зобов’язане доставити рахунки в банк. Ці рахунки підприємство надає в банк разом з звітом по ним, т.я. згідно Постанови Правління НБУ Про внесення змін і доповнень до “Положення про впровадження пластикових карток міжнародних платіжних систем у розрахунках за товари , надані послуги та при видачі готівки” сліп не є фінансовим документом при здійсненні розрахунків між підприємствами і банками. Банк в свою чергу приймає рахунки, видає розписку про прийняття рахунка і здійснює оплату рахунка. Банк проводить зарахування коштів на розрахунковий рахунок підприємства не пізніше певної кількості днів в національній валюті України з моменту отримання цих рахунків. Банк утримує комісію за розрахункове обслуговування від загальної суми рахунків по кожному звіту. Комісія утримується при кожному зарахуванні коштів по операціям з картками на розрахунковий рахунок підприємства. За конвертацію валюти також стягується комісія по кожному звіту. Перерахування коштів в національній валюті здійснюється по курсу НБУ на момент перерахування коштів на розрахунковий рахунок підприємства за вирахуванням комісії. Банком визначаються умови прийняття рахунків до сплати.

Кожне підприємство повинно також окремо ознайомитись з порядком надання обслуговування держателям пластикових карток .

Після обумовлення всіх моментів між клієнтом і банком починається безпосередній процес співпраці.

Процессінг торгівельних рахунків полягає в переносі даних з паперового рахунка на магнітну стрічу для введення в систему інформаційного обліку і “продажу” цих сум банку-емітенту. Після зчитування і контролю, сума рахунків передається по системі інформаційного обміну. Банк-еквайєр отримує відшкодування цієї суми від асоціації за вирахуванням комісії за інтерчейндж.

Як і всі інші елементи процессінгу, обробка торгових рахунків потребує контролю. Банк зараховує суми рахунків, які надані торговцем, кредитуючи останнього в день здачі рахунків. В той же час, відшкодування цієї суми через систему інформаційного обміну не може бути отримане до тих пір, поки рахунки не оброблені і не проведені по системам інформаційного обміну. Таким чином, банк вимушений безкоштовно кредитувати торговця на період обробки рахунків. Якщо замість двох днів на цю операцію буде витрачено 4 або 5 днів, видатки банка істотно зростуть. Тому не кожен банк може без витрат для себе самостійно виконувати функцію еквайєринга. Банк-еквайєр веде теж бухгалтерський облік по розрахункам з торговими підприємствами. Як уже зазначалося вище, в договорі з торговою точкою визначається розмір комісії, яку банк бере за обслуговування її карткових чеків.

Згідно чинного законодавства виручка в іноземній валюті, яка отримана резидентом від здійснення операцій з використання банківських пластикових карток міжнародних платіжних систем, підлягає зарахуванню на розподільчий рахунок в уповноваженому банку України і обов’язковому продажу на міжбанківському валютному ринку у повному обсязі та використання отриманої грошової одиниці України для розрахунків з комерсантами (торговцями) протягом 5 банківських днів. Тому банк-еквайєр повинен здійснити конвертацію валюти для зарахування відшкодування по Звітам торговим точкам. За цю операцію банк теж стягує комісію .

Останньою банківською операцією по використанню пластикових карток є видача готівки і робота з банкоматами.

Процедура видачі готівки банком аналогічна процедурі купівлі товарів з тою лише відмінністю, що в цьому випадку точками обслуговування є самі банки-еквайєри - їх відділення, філіали, а також банкомати. Крім того, банкомати працюють в системі on-line режиму і проводять авторизацію при кожній видачі готівки.

Операція видачі готівки коштує для клієнта досить дорого (1-2%). Це пояснюється тим, що зняття готівки з картки - використання картки не по прямому призначенню. Перспективний розвиток здобуде гривнева картка, яку будуть приймати всі магазини і не буде у клієнта - громадянина нашої країни необхідності в отриманні готівки. Але це лише блакитне майбутнє. Сьогодні процес встановлення банкоматів можна спостерігати в усіх містах України в найбільш багатолюдних місцях. Як ми бачимо, використання будь-яких карток потребує високорозвиненої інфраструктури. В це число входять і банкомати. Але треба замислитися, якщо в усьому світі картки - це джерела залучення дешевих грошових ресурсів, так як, дійсно, на картковий рахунок нараховується невеликий процент (1-3%), то що ж казати про вартість допоміжного обладнання для функціонування карткового механізму розрахунків. Банкомат, наприклад, коштує приблизно 30 тис. дол., а програмне забезпечення до нього ще 120-200 тис. дол. Тобто витрати на впровадження цього нововведення в нашій країни коштує досить дорого і повинно пройти багато часу, щоб банки могли отримувати прибутки від впровадження карток аналогічні прибуткам зарубіжних банків.

Що ж стосується картки за кордоном, то там вона для нашого “туриста” суттєво полегшує життя. В Празі при обміні валют беруться комісійні приблизно 4-5%. Тобто при обміні 100 доларів на крони п’ять доларів дарується чеському банку. В Германії валюту можна обміняти виключно в банках, і то скрупульозні німці обов’язково “продезинфікують” купюру, зроблять копію паспорта и тільки потім видадуть кошти. В Швейцарії банки закриваються в половину п’ятого, а після цього вам можна тільки поспівчувати, тому що ніде ви свої долари не обміняєте.

Картка за кордоном вигідна оскільки:

Ø Можна практично завжди спокійно розплатитися в магазині або готелі не ризикуючи при використанні місцевих купюр, а при відсутності обслуговування карток, скористуватися послугами банкомата, яких на Заході не менш, ніж таксофонів.

Ø Мінімізується ризик втрати коштів. Якщо ви згубили картку, то після повідомлення про це банк її блокує і Ваші кошти зберігаються.

Ø Виграш за рахунок курсів обміну. Справа в тому, що система будь то VISA або MasterCard конвертує одні валюти в інші по середньозваженому курсу Лондонської біржі. Якщо реально в Швейцарії курс 1.44 франка за долар, то розплатившись карткою курс складе вже 1.49. При покупці в 36 доларів чиста економія складе 1 долар.

На Заході існує два поняття, що відповідають нашому слову “банкомат”: автомат по видачі готівки і повнофункціональний банкомат. В Україні практично використовуються тільки пристрої першого типу. З точки зору функціональності банкомати наших банків відстають від світового рівня на років п’ять-десять, при чому моделі банкоматів - нові. Однак такі банки як “Надра”, “ПУМБ” для розширення можливостей своїх карток, першими в Україні почали встановлювати банкомати останніх поколінь.

На основі вищевказаних характеристик функціонування банків в міжнародних платіжних системах давайте зробимо певні узагальнення.

Стосовно розвитку вітчизняних карток “масового” використання можна сказати, що тут має велике значення ступінь готовності населення до використання карток, вплив прийняття карток на підвищення попиту для підприємств торгівлі і сервісу, оцінка банками перспектив випуску карток, наявність інфраструктури, що забезпечує можливість розгортання платіжної системи.

На сьогоднішній день спостерігається така картина: торгові підприємства не обслуговують картки, оскільки їх нема в достатній кількості у населення, а громадяни не зацікавлені в отриманні карток, так як відсутня достатня приймальна мережа. Така ситуація на може вирішуватися сама по собі і може бути розв’язана шляхом зовнішнього втручання. Наші банки, як ми бачимо, згодні інвестувати в цю сферу великі кошти. Розуміння цієї потреби, мабуть, пов’язане з тим, що фізичні особи починають розглядатись банками як заслуговуючи на увагу джерело фінансових ресурсів. В якості одного із заходів, який взмозі вже на даному етапі зробити картки привабливими для населення, розглядається можливість отримання коштів через банкомати. При цьому можна застосувати два підходи : залучення до співпраці підприємств (зарахування заробітної платні на картки), і організація “розрахунково-ощадного” обслуговування населення за допомогою карток. Ці варіанти призводять до необхідності розгортання мережі банкоматів того або іншого масштабу. Розгортання таких мереж може здійснюватись банками самостійно. Після досягнення достатньої кількості карткоотримачів банкомати можуть вже сформувати достатньо насичену мережу обслуговування карток, яка буде приваблювати потенційних користувачів. Таким чином вже сформована та необхідна кількість держателів карток, яка здатна вирішити вищезгадану безвихідну ситуацію.

Слабка насиченість українського ринку пластиковими картками в крайньому випадку протягом декількох років забезпечить існування всім можливим варіантам розвитку карткових розрахунків, а їх основною перешкодою буде в цей період одна лише вітчизняна дійсність та небажання підприємств торгівлі обучати персонал та працювати з банківськими картками.

Висновки та узагальнення до розділу 2

У другому розділі ми розглянули Умови вступу банків в міжнародні карткові платіжні системи і зрозуміли що процедура вступу в платіжну систему дуже складна і найменше банку потрібно півроку, щоб почати роботу в ній.

Далі зупинились на аналізі діяльності банків-членів системи карткових розрахунків, пов’язаної з емісією, еквайєрингом та видачею готівки. Розглянули методику оцінки системи пластикових карток банку.

Розрахункові економічні показники по вищевикладених принципах, показують, що основним джерелом доходів для банку є непрямі доходи від використання залишків кошт клієнтів на рахунках у його ресурсній базі. Однак, у будь-якому випадку будь-яка організація повинна пройти етап до моменту настання "критичної крапки", тобто того моменту, коли СПК перестає бути збиткової.

Використання СПК у варіанті комісії, коли кошти клієнтів не беруть участь в активних операціях банку, є дорогим і збитковим заходом.

Використання СПК тільки в зарплатному варіанті, коли обслуговується велика організація, вимагає спеціальних комплексних розрахунків.

У цілому, організація роботи в банку за викладеною схемою в достатній мері забезпечує керівництво, необхідними для прийняття управлінських рішень, зв'язаних із проведенням програми по впровадженню Системи Пластикових Карт. При цьому схема розрахунків завжди відкрита для будь-яких змін і доповнень методичного і технічного характеру.

Викладені підходи в достатньої мірі враховують технічні можливості, що дозволяє всі розрахунки робити автоматизованим образом.

Запропоновані підходи і деякі практичні рекомендації з проведення економічних розрахунків ефективності СПК банку мають успішне практичне використання в ВАТ КБ “Надра” починаючи з 2003 року.

Однак, автоматизованої системи, що дозволяє розраховувати ефективність усієї СПК банку у всьому її різноманітті, у даний час ще не мається, хоча така практична можливість цілком реальна.

3. Проблеми і перспективи розвитку індустрії банківських пластикових карток в Україні. 3.1. Оцінка економічної ефективності системи пластикових карт банку.

Останнім часом у всьому світі розвиток платіжних систем характеризується поступовим звуженням сфери використання готівки та паперових платіжних документів, переходом до нових платіжних інструментів і сучасних технологій платежів. “Електронні гроші” широко залучаються до обігу і стають важливим елементом фінансової інфраструктури економічно розвинених країн.

Аналогічні процеси відбуваються і в банківсько-фінансовій сфері України. Першим важливим кроком на шляху до електронного грошового обігу стало створення системи електронних міжбанківських платежів (СЕП). Після того, як за допомогою СЕП було розв’язано певні проблеми платежів на міжбанківському рівні, багато комерційних банків України почали створювати і запроваджувати систему типу “клієнт-банк”, щоб забезпечити обслуговування клієнтів на сучасному технічному рівні і розширити спектр банківських послуг.

Наступним етапом в Україні повинно стати використання “електронних грошей” як платіжного засобу для масових споживачів товарів і послуг.

Під Системою Пластикових Карт (СПК) окремого банку або організації (далі - банку) розуміється сукупність діючих договірних відносин, програмно-технічних рішень, внутрішньої організаційної і методологічної інфраструктури, об'єднаних задачею здійснення платежів і розрахунків в електронному виді й одержання вигоди.

Основними суб'єктами СПК є:

Ø Власник пластикової картки, що має рахунок у банку.

Ø Банк-емітент, що здійснює ведення рахунка клієнта і видав картку.

Ø Обслуговуючий банк, що надає клієнтові свою СПК для одержання товарів і послуг з використанням картки.

Ø Торговельна або сервісна організація, що приймає картку як платіжні кошти.

Ø Процессинговая компанія, що забезпечує програмно-технічну взаємодію між суб'єктами платіжної системи. Під економічною ефективністю Системи Пластикових Карт варто розуміти: яку реальну вигоду приносить СПК для конкретного банку.

Тому головною задачею методики оцінки ефективності СПК є одержання відповіді на основні питання, що хвилюють насамперед керівників, що приймає рішення на використання виділених на комплексні програми ресурсів. До питань такого характеру можна віднести; які строки окупності дорогого устаткування, які накладні витрати несе банк на зміст апарата СПК і служб, що забезпечують, (інкасації, каси, бухгалтерії); які витрати йдуть на забезпечення процессннгу, підтримку ліній зв'язку і кореспондентських відносин; у що обходиться зміст тієї або іншої обладнаної торговельної крапки або місця установки банкомату; у якому варіанті і на яких умовах можливо працювати з конкретним клієнтом або іншим банком.

З розвитком В Україні електронних платіжних систем актуальними стають і питання оподатковування операцій по пластикових картах, питання економічного забезпечення тарифної політики банків та ін.

Для того, щоб відповідати на поставлені питання, необхідно навчитися економічно грамотно визначати і враховувати всі основні (ключові) прямі і непрямі фінансові результати функціонування СПК. Розрахунки по економічній ефективності повинні бути приведені до єдиних цифрових параметрів, т.з до конкретних грошових виражень, що дозволяють у єдиній системі мір оцінювати діючу і систему пластикових карт, що розвивається, у всьому різноманітті грошових потоків усередині самого банку і поза ним.

Первісні спроби, початі керівниками багатьох українських банків, розглядати програму по впровадженню пластикових карт як госпрозрахункову програму виявилися невірними. СПК це система систем, тому що нерозривно зв'язана з проведеної банком політикою керування ресурсами (активно-пасивних операцій) і політикою маркетингу, що в свою чергу, цілком залежать від стану і перспектив розвитку всіх грошових ринків і місця самого банку на цих ринках. Давно відомо, що пластикові гроші придумані для того, щоб реальні гроші залишалися в розпорядженні банків і приносили їм максимальний прибуток через інвестиційні і кредитні програми. Звичайний власник пластикової картки і не догадується про те, які прибутки мають банки, використовуючи його кошти у своїй ресурсній базі. По оцінках фахівців, на руках у населення нашої країни знаходиться 7-8 мільярдів доларів, що просто вилучені зі звертання. Для будь-якого комерційного банку становить великий інтерес залучити ці кошти у свої інвестиційні і кредитні потоки.

Таким чином, розрахунок економічної ефективності СПК відноситься до категорії складні і комплексних економічні задачі повинний розглядатися в загальній структурі прибутковості, прибутковості і рентабельності банківської діяльності.

Економічну задачу в нашому випадку можна сформулювати в такий спосіб: детальне виявлення, узагальнення, систематизація, постійне відстеження й оцінка ключових (базових) параметрів, що характеризують функціонування СПК із погляду економічної вигоди для банку (одержання прямих і непрямих доходів), і друге - надання методичної допомоги співробітникам відділів пластикових карт в організації щоденної ефективної роботи з клієнтами.

Розрахункові економічні показники повинні представлятися в зручному виді і формі (як правило, у табличній), що дозволяє робити подальший аналіз для оцінки загального стану справ і по окремо узятих напрямках. Для приклада можна привести Таблицю розрахунку ефективності банкоматів.

Перед тим, як одержати дані, необхідні для заповнення звітної таблиці, проводиться моніторинг кожної окремої точці установки устаткування (торговельного термінала або банкомату), створиться так називана "картка-схема", що докладно враховує рух грошових потоків як кошт клієнтів, так і банку, що виникають доходи і витрати за визначений період розрахунку економічної ефективності і т.д. "Картка-схема" є допоміжним інструментом, службовцем для більш детального аналізу, а також для включення в загальну таблицю даних при введенні в експлуатацію нових обладнаних крапок або нових послуг по пластикових картах, що є важливим допоміжним інструментом для подальших автоматизованих розрахунків економічної ефективності.

Для подальшого накопичення і порівняння розрахункових показників за різні періоди часу, тобто умовах інфляційних процесів і інших макроекономічних змін середовища, усі дані можуть приводитися до твердої валюти (доларі США або Євро) по осредненному курсі за відповідний період. Якщо мається автоматизований інструмент приведення вартості до єдиного моменту часу, то рішення даної задачі спрощується.

Одним з головних і істотних питань є питання про правильний розрахунок рентабельності СПК. По суті, якщо не брати до уваги політичні аспекти роботи, рівень рентабельності і є економічна ефективність.

Під рентабельністю в нашому випадку варто розуміти: відношення всіх доходів, до усіх витрат некапітального характеру, отриманих і зроблених при використання СПК за одиницю часу.

Для будь-якого керівника повинне бути зрозуміло, що, знаючи рівень рентабельності операції або програми, можна легко відповідати на багато управлінських питань, робити розрахунки строків окупності програм, бачити перспективи подальшого розвитку. Керівник відділу пластикових карт повинний мати відповідь на саме головне питання: скільки це коштує і коли окупиться? Отже, щоб розрахувати рентабельність СПК необхідно:

Ø Розраховувати всі, прямі і непрямі доходи, що виникають при роботі системи.

Ø Виділяти і розраховувати усі витрати, що мають некапітальний характер.

До витрат некапітального характеру відносяться саме ті витрати, що лягають на собівартість СПК, тобто ті прямі і непрямі витрати, що виникають при щоденній експлуатації СПК. Саме вони визначають рівень витрат організації на її зміст і визначають конкретну суму витрат за визначений часовий інтервал. На практиці найбільш підходящий часовий інтервал для розрахунків собівартості і рентабельності береться в I, 3, 6 і 12 місяців.

Часто, у ході проведення економічних розрахунків у різних організаціях і підрозділах мають місце спроби включення витрат капітального характеру в собівартість. Дана помилка відбувається, як правило, від нерозуміння суті економічних процесів. Тому що, відношення величини капітальних витрат до рівня рентабельності показує строк окупності всього проекту, устаткування й інших капітальних вкладень.

Існують різні методи розрахунку собівартості, що можуть застосовуватися для розрахунку собівартості СПК, наприклад, через зроблені витрати на:

Ø виплату заробітної плати співробітникам;

Ø амортизаційні відрахування:

Ø забезпечення процессингу і технічної підтримки;

Ø проведення інкасації;

Ø оренди каналу зв'язку;

Ø перерахування купюр працівниками каси;

Ø орендні платежі за місце установки банкомату й інші

Іншим шляхом є застосування методики розрахунку величини накладних витрат організації на один середньостатистичного співробітника і приведення показника до числа співробітників банку, що обслуговують СПК.

Але, буде вірніше розраховувати базові економічні показники всіма можливими і доступними методами для одержання більш всебічної оцінки. І, якщо й у тім і в іншому випадках отримані однакові результати, те їх можна більш обґрунтовано застосовувати в подальших розрахунках. Треба розуміти, що зниження показника собівартості буде спостерігатися з введенням в експлуатацію більшого числа "робочих точок" без істотного збільшення штатної чисельності обслуговуючого персоналу, тому що основні накладні витрати, як доведено на практиці, лягають на фонд заробітної плати. У ході лекцій часто задають питання про конкретну величину собівартості, просять дати готовий результат. Однак, справа тут не в розкритті цифрового секрету, а в тім, що в різних організаціях витрати на ті самі статті можуть мати істотні розходження (величина заробітної плати, наприклад, або кількість задіяних співробітників на умовну одиницю діючої СПК і ін.) що в кінцевому рахунку зведе нанівець вагу економічні оцінки через неврахування багатьох з цих важливих особливостей. Існує, також поняття як "критична маса" системи пластикових карт, коли зі збиткової вона переростає в дохідну систему.

Про непрямі доходи і витрати. Як було сказано вище, треба розуміти поділ доходів, одержуваних організацією або банком у СПК, на прямі і непрямі.

Непрямими доходами вважаються ті, котрі отримані в результаті опосередкованих операцій банку, у яких бере участь (робить свій внесок СПК). Як було сказано вище, готівка власника пластикової карти використовується банками в ресурсній базі для одержання прибутку при проведенні активних операцій. Тому задача з розрахунку непрямих доходів - задача більш широка і не тільки відділу пластикових карт, а всього банку, його конкретного підрозділу, що робить сукупний аналіз.

Наприклад, для розрахунку непрямих доходів, отриманих банком від використання залишків кошт на карткових рахунках клієнтів, використовуються методи розрахунку прибутковості гривні й іноземної валюти в ході економічного аналізу ефективності роботи усього банку за визначений період. Дані розрахунки, як правило, проводяться фахівцями аналітичних служб по своїх внутрішніх методиках. Ці розрахунки визначають, який доход мав банк на 1 гривню (на один долар США) за період розрахунку економічної ефективності системи. Одночасно, за кошти, що знаходяться в банку на карткових рахунках, банк несе процентні витрати у вигляді нарахованих відсотків на залишки цих кошт, що також повинні враховуватися в розрахунках. До непрямих доходів можуть відноситися різні види схованого кредитування, наприклад, при використанні часу проходження платежів і одержання сліпів, коли клієнтом покупка вже зроблена, а його кошти в банку ще не списані. У непрямих витратах, наприклад, повинні враховуватися обсяги відволікання готівки для заправлення банкоматів, що не беруть участь у його ресурсній базі й ін. Досить часто важливе значення для банків мають розрахунки "економіки політичних аспектів", коли послуги великим клієнтам по пластикових картах надаються безкоштовно, але при цьому скрупульозно і досконально прораховуються інші опосередковані види доходів банку при роботі з цим клієнтом.

Прямі доходи і витрати це ті , котрі банк найчастіше або платить у вигляді відсотка від грошового обігу, комісії від покупки в магазині, від зняття готівки клієнтом через банкомат, за конвертацію валют, платежі за процессинг і т.д. Іншими словами, це все ті витрати і доходи, що мають пряме відношення до СПК і відображаються на спеціальних субрахунках доходів і витрат.

Для приклада можна привести особливості укладання договору на установку і використання системи банкоматів у зарплатному варіанті для обслуговування великої організації. У даному випадку повинні проводитися додаткові економічні розрахунки величини взаємовигідного відсотка комісії, стягнутої в доход банку від суми, нарахованої заробітної плати співробітникам даної організації. Економічні розрахунки будуються виходячи з логіки мінімально-достатньої рентабельності окремо узятої операції з оцінкою величини додаткової вигоди, одержуваної банком. Таким чином, сума комісії, одержувана банком, може знаходитися на рівні витрат банку на зміст і амортизацію банкомату, а в окремих випадках і нижче.

Для оперативної оцінки ефективності банкоматів у зарплатному варіанті в кожнім банку повинна розроблятися і розраховуватися спеціальна таблиця, суть якої укладається в наступному: банкомат не буде збитковим і окупиться за встановлений термін експлуатації , якщо його прямі доходи будуть перевищувати витрати на його амортизацію і зміст. Тоді, маючи величину щомісячного обороту клієнта, використовуючи таблицю можна відразу визначити рівень рентабельності, строк окупності банкомату, норму доходу на місяць і можливий діапазон вигідного для банку договірного відсотка. Така таблиця розраховується для кожного конкретного банку в залежності від його конкретних показників.

Розрахунок оцінної величини можливої додаткової вигоди для банку від використання залишків кошт клієнтів у його ресурсній базі насправді відноситься до категорії одних із самих складних економічних задач, зв'язаних з керуванням ресурсами усього банку, коли приходиться враховувати безліч ключових факторів, що дозволяють одержати обґрунтовану оцінку. Як правило, розрахунки мають наступну послідовність:

Ø Проводиться аналіз средньохронологичних або середньостатистичних залишків на лицьових і поточних рахунках організації за визначений період.

Ø Далі, з отриманої величини залишків необхідно відняти частку залишків на відволікання кошт у непрацюючі активи.

Ø У фонд обов'язкових резервів у НБУ.

Ø У касу банку.

Ø На кореспондентський рахунок Банку в НБУ.

Ø На страхування (хеджирування) банківських ризиків.

Ø На корсчета банків-учасників клірингу по міжбанківських розрахунках, у тому числі, у СПК, і інші непрацюючі активи.

Ø Після цього, необхідно врахувати накладні витрати банку, що лягають на кожну гривню його ресурсної бази:

Ø На забезпечення резерву під позичкову заборгованість і знецінення цінних паперів.

Ø На утримання забезпечуючих служб.

Ø На членські внески в Асоціації і Системи пластикових карт, а також в інші організаціях для роботи на фінансових ринках.

Ø На неповернення кошт при проведенні активних операцій.

Ø На витрати по фондах Банку при проведенні різних програм, упровадженні нових технологій, капітальне будівництво і т.д., що також скорочує його ресурсну базу.

На наступному етапі проводиться розрахунок і аналіз чистої процентної маржі (СПРЄДу), що враховує накладні витрати банку, а також відсотки, що нараховуються по залишках на карткових рахунках клієнтів.

На заключному етапі розраховується прибуток, отримана банком на гривню притягнутих ресурсів від конкретної організації. І, тільки після цього, можна приступити до оцінки тактики роботи з клієнтом. але вже з огляду на прогноз розвитку тих ринків, що можуть уплинути на баланс ставок по всьому комплексі послуг, наданих даної організації.

Усі види витрат і доходів повинні відображатися в "картці-схемі". Якщо "Картка-схема" має електронне наповнення, то, маючи єдину методику (методологію) не є складним результати розрахунків зводити в електронні автоматизовані таблиці у всій сукупності прямих і непрямих результатів фінансової діяльності.. Як приклад однієї з методик розглянемо основні моменти розрахунку ефективності системи банкоматів банку:

Базові статті прибутковості банкоматів, що приймаються в економічні розрахунки:

Ø Одержання відсотків у доход банку від суми нарахованих кошт клієнтів у безготівковій формі для наступної видачі готівки через банкомат (зарплатний варіант і варіант корпоративної карти).

Ø Одержання відсотків у доход банку від суми нарахування коштів клієнтів у безготівковій формі для наступної конвертації і видачі наявної валюти через банкомат (Варіант конвертації).

Ø Стягування комісії у гривнях і валюті в доход банку у вигляді відсотка від суми зняття наявних кошт через банкомат.

Ø Стягування з клієнта в доход банку суми вартості пластикової картки або

за відкриття карткового рахунка і його ведення.

Ø Одержання з клієнта гарантованої суми у виді страхового депозиту на його лицьовому (картковому) рахунку на період користування пластиковою карткою.

Ø Доходи від залишків кошт на карткових рахунках клієнтів.

Ø Доходи від залишків кошт на розрахункових рахунках клієнтів (юридичних осіб), що використовують мережу банкоматів.

Базові статті витрат, що приймаються в розрахунки:

Ø Витрати, віднесені на собівартість банкоматів, що розраховуються за спеціальною методикою (згадувалося вище).

Ø Постійні відрахування кошт процессинговой компанії (наприклад, фірмі "Юнион Кард") за організацію Процессингу.

Ø Плата організаціям за оренду місця установки банкоматів.

Ø Витрати на виготовлення пластикових карт.

Ø Процентні витрати по залишках на карткових рахунках клієнтів.

Ø Процентні витрати по залишках на розрахункових рахунках організацій, що використовують мережу банкоматів.

Основними економічними передумовами введення карток в Україні є:

1. Зменшення витрат на підтримку готівкового грошового обігу. За приблизними оцінками в Україні для підтримки грошового обігу необхідно близько 3.5 мільярда штук монет. За середнього номіналу монети 10 копійок загальна сума номіналів становитиме суму, еквівалентну 200 мільйонам доларів. Середня тривалість “життя” монети - приблизно 10 років (за умови, якщо інфляцією не вимиватимуться з обігу монети низьких номіналів). Отже, щорічні витрати на підтримку обігу металевих грошей становитимуть приблизно 20 мільйонів доларів, а загалом витрати на щорічну підтримку грошового обігу в Україні становитимуть не менше 220 мільйонів доларів. Цей розрахунок проведено без урахування поточних витрат на транспортування, упаковку, перерахунок, облікові операції, контроль, охорону, які можуть значно підвищити витрати. Навіть зниження на 20-25% потреби в готівці за рахунок введення нових платіжних інструментів - платіжних карток, може дати щорічну економію коштів для державного бюджету, еквівалентну 60-100 мільйонам доларів США.

2. Приєднання України до давно відомих механізмів електронних платежів має певну конкретну мету - залучити до банківської сфери готівкові кошти, що складають 44% всього грошового обігу . По різним підрахункам, населення України зберігає в “панчосі” до 30 млрд. дол. Як зазначалось вище, кошти держателів карток - дешеві фінансові ресурси для банків.

Похожие работы

... безналичных расчетов между предприятиями: 1). Расчеты платежными поручениями. 2). Расчеты с помощью аккредитивов. 3). Расчеты чеками. 4). Расчеты с помощью поручений-требований. Билет 18 1.Единство и различие налично-денежного и безналичного оборотов. Их взаимосвязь в систематическом переходе денег из наличного к безналичному ДО следует вывод: ...

... - роль ЦБ как эмиссионного центра. ЦБ является единым эмиссионным центром страны, он изымает и вливает денежную массу по мере необходимости. Денежный оборот и его структура. 1. Понятие денежного оборота и его структуры. Денежный оборот -проявление сущности денег в их движении (словарь). Ден. оборот - сумма всех ден. платежей предприятий, организаций, учреждений и населения, совершаемых с ...

0 комментариев