Навигация

1. через кассу

Д-т сч. № 47426 «Обязательства банка по уплате процентов»;

К-т сч. № 20202 «Касса кредитной организации».

2. в безналичном порядке путем перевода процентов на счет в других банках

Д-т сч. № 47426 «Обязательства банка по уплате процентов»;

К-т сч. № 30102 «Корреспондентские счета кредитных организаций в Банке России».

Причисление процентов во вклад:

Д-т сч. № 47426 «Обязательства банка по уплате процентов»;

К-т сч. № 410-422 «Депозиты юридических лиц».

Одновременно расходы будущих периодов списываются на расходы проводкой:

Д-т сч. № 70203 «Проценты, уплаченные физическим лицам по депозитам»;

К-т сч. № 47502 «Предстоящие выплаты по операциям, связанным с привлечением денежных средств от клиентов».

Закрытие счета депозита юридического лица происходит так же в безналичном порядке, что находит отражение в записи:

Д-т сч. № 410-422 «Депозиты юридических лиц»;

К-т сч. № 401-408 «Средства на счетах».

2.4. Учет процентов по депозитным операциям.

Важным средством конкурентной борьбы между банками за привлечение ресурсов является разнообразная процентная пластика, ибо получение дохода на вложенные средства служит существенным стимулом к совершению клиентами вкладов. Уровень депозитных процентных ставок устанавливается каждым банком самостоятельно, ориентируясь на учетную ставку Центрального банка, состояние денежного рынка и исходя из собственной депозитной политики. По отдельным видам депозитных счетов величина доходов определяется сроком вклада, суммой, спецификой функционирования счета, объемом и характером сопутствующих услуг, наконец, зависит от соблюдения клиентом условий вклада.

Уплата банком процентов по депозитным операциям – основная часть операционных расходов. Поэтому банк, с одной стороны, не заинтересован в высоком уровне процентной ставки, а с другой – вынужден поддерживать такой уровень ставки процента по депозитам, который был бы привлекателен для клиентов. Стараясь привлечь депозиты, особенно крупного размера и на длительные сроки, коммерческие банки предлагают клиентам высокие процентные ставки, несмотря на рост процентных расходов [6].

В соответствии с Положением о порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета для начисления процентов по счетам в аналитическом учете в учреждениях банков открываются лицевые счета по каждому владельцу депозитного счета: по срокам хранения и размеру процентных ставок [3].

Бухгалтерский учет операций по начислению процентов по вкладам может осуществляться двумя способами:

кассовый – банк относит начисленные проценты по депозитам на его расходы, произведенные на дату их уплаты;

метод начисления – все проценты, начисленные в текущем месяце не позднее последнего рабочего дня текущего месяца, относятся на расходы банка.

При начислении процентов в расчет принимается величина процентной ставки, фактическое количество дней, на которое привлекаются средства.

Начисление процентов ведется по одному их способов:

простые проценты;

сложные проценты;

с фиксированной процентной ставкой;

с плавающей процентной ставкой.

Традиционным видом исчисления дохода являются простые проценты, когда в качестве базы для расчета используется фактический остаток вклада и с установленной периодичностью, исходя из предусмотренного договором процента, происходит расчет и выплата по вкладу.

Другим видом расчета дохода являются сложные проценты (начисление процента на процент). В этом случае по истечении расчетного периода на сумму вклада начисляется процент и полученная величина присоединяется к сумме вклада. Таким образом, в следующем расчетном периоде процентная ставка применяется к новой, возросшей на сумму начисленного ранее дохода, базе.

Применяется также прогрессивно возрастающая процентная ставка в зависимости от времени фактического нахождения средств на вкладе. Такой порядок начисления дохода стимулирует увеличение срока хранения средств и защищает вклад от инфляции.

Для вкладчика, выбирающего банк с целью размещения средств, определяющим (при прочих равных условиях) может стать порядок расчета величины процента. Дело в том, что при исчислении одни банки исходят из точного количества дней в году (365 или 366), а другие из приближенного числа (360 дней), что отражается на величине дохода.

При начислении процентов наблюдаются ситуации, когда периоды начисления и уплаты процентов по вкладам не совпадают и когда приходятся на одну и ту же дату.

В первом случае в учете делаются записи:

Начисление процентов:

Д-т сч. № 47502 «Предстоящие выплаты по операциям, связанным с привлечением средств от клиентов (кроме банков)»К-т сч. № 47411 «Начисленные проценты по вкладам», 47426 «Обязательства банка по уплате процентов».

Уплата процентов:

физическим лицам:

Д-т сч. № 47411 «Начисленные проценты по вкладам»; К-т сч. № 423, 426 «Депозиты физических лиц». юридическим лицам: Д-т сч. № 47426 «Обязательства банка по уплате процентов»; К-т сч. № 30102 «Корреспондентские счета в Банке России кредитных организаций», расчетный, текущий и др. счета клиентов.3) Отнесение суммы начисленных процентов на расходы банка:

Д-т сч. № 70202 «Проценты, уплаченные юридическим лицам по привлеченным средствам», 70203 «Проценты, уплаченные физическим лицам»;К-т сч. № 47502 «Предстоящие выплаты по операциям по привлечению средств от клиентов».

В том случае, когда периоды начисления и уплаты процентов совпадают, в учете это отражается следующим образом:

Д-т сч. № 70202 «Проценты, уплаченные юридическим лицам по привлеченным средствам», 70203 «Проценты, уплаченные физическим лицам»;К-т сч. № 423, 426 «Депозиты физических лиц», счета клиентов.

В учете затраты банка, связанные с выплатой процентов по счетам клиентов, отражаются по дебету сч. № 702 «Разные расходы». В зависимости от способа осуществления выплаты дохода возможны различные варианты в корреспонденции счетов:

при выплате наличными эта операция отражается:

Дт. сч. 702 «Разные расходы»;Кт. сч. 20202 «Касса кредитных организаций».

при перечислении в безналичном виде:

Дт. сч. 702 «Разные расходы»;Кт. сч. 401- 408 «Средства на счетах».

при направлении дохода на увеличение суммы вклада:

Дт. сч. 702 «Разные расходы»;Кт. сч. 410 – 422 «Депозиты», 423, 426 «Депозиты физических лиц», 427 – 440 «Прочие привлеченные средства».

Ежеквартально в целом по кредитной организации составляется и передается в налоговые инспекции отчет об итоговых суммах начисленных по депозитам процентов и сумме уплаченного подоходного налога.

Начисленные проценты по привлеченным вкладам отражаются в ведомости начисления процентов по кладам (см. приложение №14).

В завершении можно сказать, что важнейшим инструментом депозитной политики является процент. Чем надежнее пассивы, т.е. чем больше срок и сумма депозитов, тем больший процент гарантирует банк. Кроме того, процент по депозиту должен учитывать уровень инфляции.

ГЛАВА III. ПУТИ СОВЕРШЕНСТВОВАНИЯ ДЕПОЗИТНЫХ ОПЕРАЦИЙ.

При привлечении денежных средств право выбора остается за клиентом, а банк вынужден вести нередко жесткую конкуренцию за вкладчика, потерять которого довольно легко. Ограниченность ресурсов, связанная с развитием банковской конкуренции, ведет к тесной привязке к определенным клиентам. Если круг этих клиентов узок, то зависимость от них банка очень высока. В части пассивных операций выбор банка обычно ограничен определенной группой клиентуры, к которой он привязан намного сильнее, чем к заемщикам. Вследствие этого в сложившейся ситуации для решения проблемы формирования ресурсной базы банка необходимо усилить работу по расширению круга вкладчиков. Поэтому банку нужна грамотная депозитная политика, в основу которой ставится поддержание необходимого уровня диверсификации, обеспечение возможности привлечения денежных ресурсов из других источников и поддержание сбалансированности с активами по срокам, объемам и процентным ставкам.

С целью расширения своего кредитного потенциала банкам необходимо активизировать свою депозитную политику. Этого можно достичь несколькими способами, в том числе с помощью расширения перечня вкладов. Так, можно предположить, что для клиентов будут выгодны целевые вклады, выплата которых будет приурочена к периоду отпусков, дням рождений или другим праздникам. Их сроки короче традиционных, а процент – выше. Примером целевого вклада могут стать так называемые «новогодние вклады», «рождественские вклады», т.е. в течение года банк принимает небольшие вклады на празднование Нового года и Рождества, а в конце года банк выдает деньги вкладчикам, желающие же могут продолжать накопление денег до следующего нового года.

Для клиентов с разным уровнем дохода ИМПЭКСБАНК мог бы предложить принципиально новые финансовые услуги, например, соединение традиционного депозитного вклада с целым набором небанковских услуг – страховых, туристических или по приобретению потребительских товаров со скидкой.

Для наибольшей заинтересованности клиентов ИМПЭКСБАНК может предложить выплату процентов по размещенным вкладам вперед с целью компенсации инфляционных потерь. В данном случае вкладчик при помещении средств на определенный срок сразу же получает причитающийся ему доход. Однако в том случае, если договор будет расторгнут досрочно, банк пересчитает проценты по вкладу и излишне выплаченные суммы будут удержаны из суммы вклада.

С целью поддержания устойчивого положения и динамичного развития на рынке депозитных услуг в ИМПЭКСБАНКе целесообразно создать систему страхования депозитов. Этот вопрос является актуальным в настоящее время. Данная система будет выгодна и для банка и для его клиентов. Для клиентов система страхования депозитов будет привлекательна с точки зрения сохранности их вкладов при возможном банкротстве банка, что обеспечит данному банку сравнительные преимущества по сравнению с другими банками, где такая система отсутствует. Эта система даст банку дополнительный приток временно свободных средств населения и юридических лиц во вклады, т.к. будет уверен, что его вклад защищен в кризисных ситуациях. Приток средств соответственно позволит банку расширить свою базу для кредитования реального сектора экономики. Объектами страхования в первоочередном порядке (из-за недостатка источников финансирования) должны стать депозиты физических лиц, а в перспективе и депозиты юридических лиц.

В рамках данного вопроса необходимо отметить и тот факт, что в целях повышения эффективности управления риском ликвидности данной кредитной организации возникает необходимость принять меры по минимизации негативного влияния непредвиденного изъятия населением срочных вкладов на финансовое состояние банка. Только в случае защиты от досрочного изъятия банк в полной мере сможет использовать депозиты населения для расширения средне- и долгосрочного кредитования, столь необходимого экономике.

Для проведения эффективного управления депозитами необходимо определить оптимальный объем периода хранения срочных вкладов как физических, так и юридических лиц. При этом ИМПЭКСБАНКу особое внимание следует уделить тому, что сроки депозитов должны быть увязаны со сроками оборачиваемости кредитов, на выдачу которых могут быть направлены срочные депозиты.

В заключение можно сказать, что каждый банк разрабатывает свою депозитную политику, определяя виды депозитов, их сроки и проценты по ним, условия проведения депозитных операций опираясь при этом на специфику своей деятельности и учитывая фактор конкуренции со стороны других банков и инфляционные процессы, протекающие в экономике.

ЗАКЛЮЧЕНИЕ.

Сегодня коммерческий банк способен предложить клиенту до 200 видов разнообразных банковских продуктов и услуг. Следует учитывать, что далеко не все банковские операции повседневно присутствуют и используются в практике конкретного банковского учреждения (например, выполнение международных расчетов или трастовые операции). Но есть определенный базовый набор, без которого банк не может существовать и нормально функционировать. Среди них не последнее место занимают привлечение и размещение временно свободных средств во вклады.

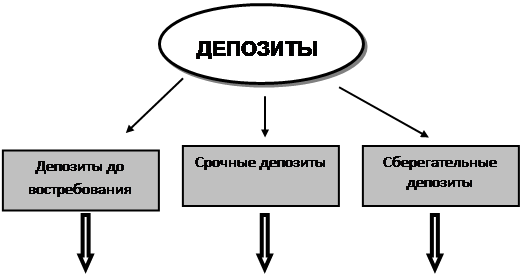

Депозиты являются важным источником ресурсов коммерческих банков. Депозитные счета могут быть самыми разнообразными и в основном их классификации могут быть положены такие критерии, как источники вкладов, их целевое назначение, степень доходности и т.д.

Структура их в банке подвижна и зависит от конъюнктуры денежного рынка. Этому источнику формирования банковских ресурсов присущи некоторые недостатки. Речь идет о значительных материальных и денежных затратах банка при привлечении средств во вклады, ограниченности свободных денежных средств в рамках отдельного региона. Кроме того, мобилизация средств во вклады, зависит в значительной степени от клиентов, а не от самого банка. И, тем не менее, конкурентная борьба межу банками на рынке кредитных ресурсов заставляет их принимать меры по развитию услуг, способствующих привлечению депозитов. Для этих целей коммерческим банкам важно разработать стратегию депозитной политики, исходя из целей и задач коммерческого банка, закрепленных в его Уставе и из необходимости сохранения банковской ликвидности.

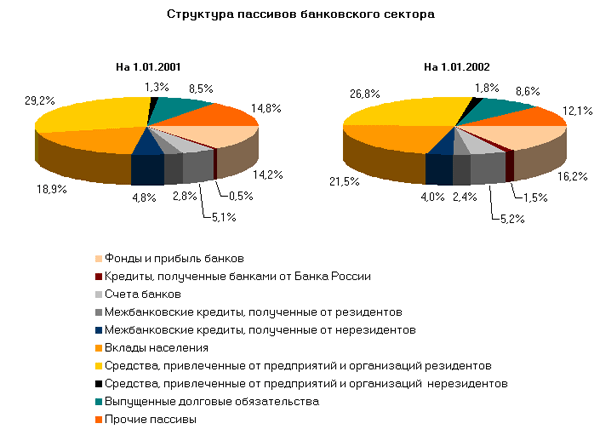

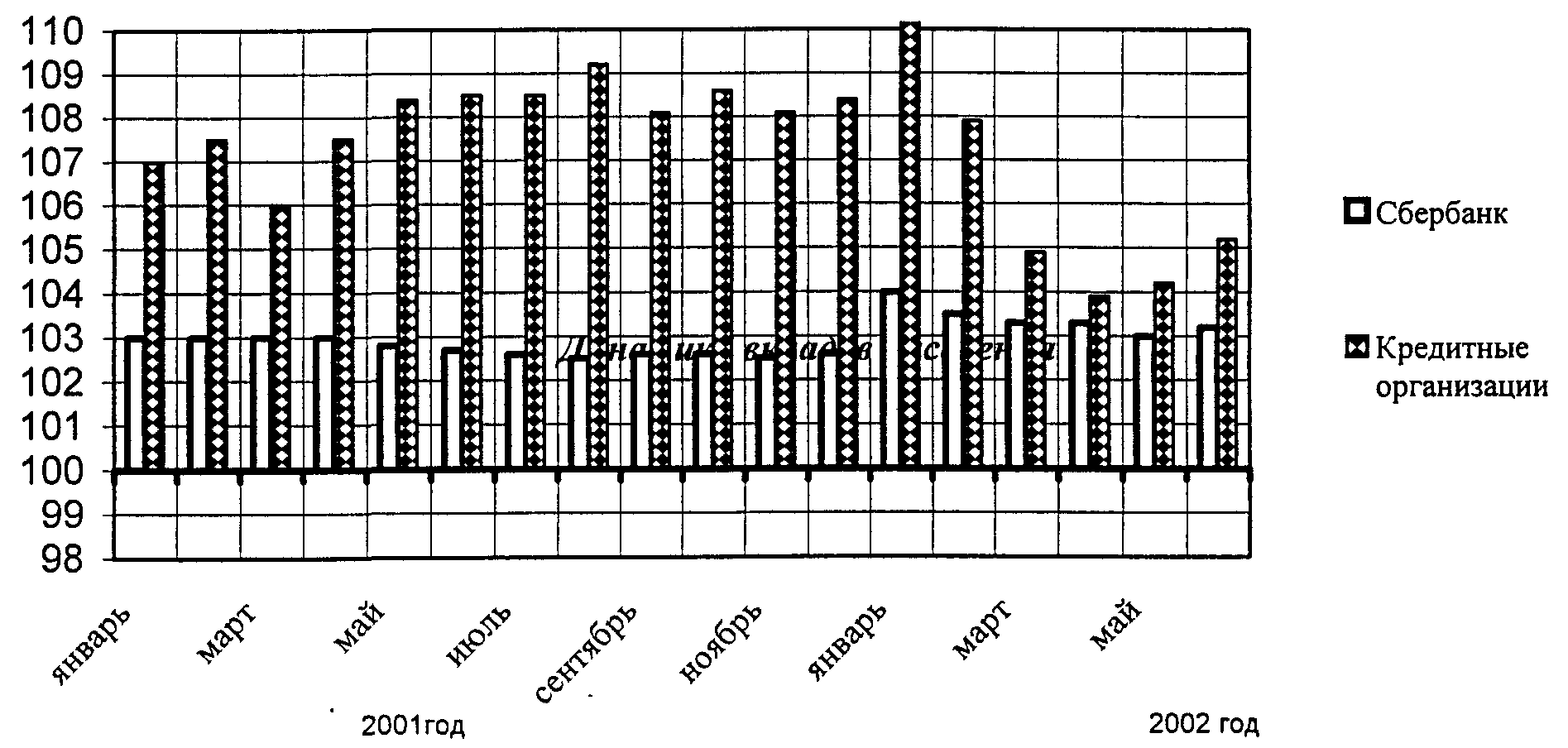

Единственным по настоящему устойчивым источником роста кредитных ресурсов банка являются организованные сбережения населения. Среднемесячный темп прироста частных вкладов вот уже два года стабильно держится на уровне 3,6-3,7 %. Фундаментом быстрого роста вкладов населения является тенденция к увеличению его реальных доходов, которая носит устойчивый характер.

Для устойчивого развития банковской системы необходимо защитить банки от риска досрочного изъятия вкладов и создать эффективную систему гарантирования вкладов.

Укрепление депозитной базы очень важно для банков. За счет увеличения общего объема вкладов и расширения круга вкладчиков юридических лиц и физических лиц, можно улучшить организацию депозитных операций и систему стимулирования привлечения вкладов. Это можно достигнуть путем расширения депозитных счетов юридических и физических лиц до востребования, что позволит полнее удовлетворить потребности клиентов, улучшить обслуживание, повысить заинтересованность в размещении средств в банках.

В целом же можно отметить, что в нашей стране наблюдается тенденция к увеличению средств на депозитах, предназначенных для расчета с помощью пластиковых карт, растет также доля банков, увеличивающих свои ресурсы за счет привлечения средств физических лиц, а в целом наблюдается улучшение ситуации в банковской сфере.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ:

Федеральный закон № 17-ФЗ «О банках и банковской деятельности» от 03.02.96г.

План счетов бухгалтерского учета в кредитных организациях РФ от 31.10.96г.

Положение ЦБ России № 39-П «О порядке начисления процентов по организациям, связанным с привлечением и размещением денежных средств, и отражения указанных операций на счетах бухгалтерского учета» от 26.06.98г.

Правила ведения бухгалтерского учета № 1 от 18.06.97г.

И. Т. Балабанов «Банки и банковская деятельность» // С. – Петербург, Изд. «ПИТЕР», 2001г.

Л. Г. Батракова «Анализ процентной политики коммерческого банка» // М., Изд. «Логос», 2002г.

А. М. Емельянов, И. Д. Мацкуляк, Б. Е. Пеньков «Финансы, налоги и кредит» // М., РАГС, 2001г.

Е. Ф. Жуков «Банки и банковские операции» // М., Изд. «ЮНИТИ», 1997г.

А. А. Колесников «Банковское дело» // М., Изд. «Финансы и статистика», 1999г.

О. И. Лаврушин «Банковское дело» // М., Изд. «Финансы и статистика», 1999г.

О. И. Лаврушин «Деньги, кредит, банки» // М., Изд. «Финансы и статистика», 2000г.

К. Г. Парфенов «Банковский учет и операционная техника в коммерческих банках» // М., ЗАО «Бухгалтерский бюллетень», 2001г.

О. Г. Семенюта «Деньги, кредит, банки в РФ» // М., Изд. «Банки и биржи», 1998г.

Интерактивная справочная информационно-нормативно-правовая система Garant (Гарант) // обновление от 05.03.2001г.

Журнал «Банковское дело», № 5, 2001г.

Журнал «Эксперт», № 24, 2002г.

Журнал «Эксперт», № 38, 2002г.

ПРИЛОЖЕНИЯ

ПРИЛОЖЕНИЕ № 3

Таблица 2 – Структура пассивов ИМПЭКСБАНКа

(тыс. руб.)

| № п/п | Наименование показателя | На 1 января 2000 года | На 1 января 2001 года | Изме-нения | На 1 января 2002 года | Изме-нения |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 | Пассивы всего | 2485095 | 5618615 | 3133520 | 11151705 | 5533090 |

| 3 | Уставный капитал | 1014000 | 1584000 | 570000 | 1584000 | 0 |

| 4 | Финансовый результат | 515 | 20756 | 20241 | 62720 | 41964 |

| 5 | Резерв на возможные потери | 0 | 0 | 0 | 22922 | 22922 |

| 6 | Привлечённые средства | 1465954 | 4014710 | 2548756 | 9543232 | 5528522 |

| 7 | Средства на счетах банков-корреспондентов | 500262 | 710098 | 209836 | 1091581 | 381483 |

| 8 | Кредиты, депозиты и прочие привлечённые средства юридических лиц | 381057 | 1299300 | 918243 | 4188868 | 2889568 |

| 9 | Собственные долговые инструменты | 265636 | 824513 | 558877 | 1546784 | 722271 |

| 10 | Средства населения | 290674 | 1018940 | 728266 | 2287514 | 1268574 |

| 11 | Прочие | 28110 | 161803 | 133693 | 405159 | 243356 |

Структура (%)

| № п/п | Наименование показателя | На 1 января 2000 года | На 1 января 2001 года | Изме-нения | На 1 января 2002 года | Изме-нения |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 | Пассивы всего | 100 | 100 | 0,00 | 100 | 0,00 |

| 3 | Уставный капитал | 40,80 | 28,20 | -12,60 | 14,20 | -14,00 |

| 4 | Финансовый результат | 0,20 | 0,37 | 0,17 | 0,56 | 0,19 |

| 5 | Резерв на возможные потери | 0,00 | 0,00 | 0,00 | 0,20 | 0,20 |

| 6 | Привлечённые средства | 59,00 | 71,50 | 12,50 | 85,60 | 14,10 |

| 7 | Средства на счетах банков-корреспондентов | 20,10 | 12,60 | -7,50 | 9,80 | -2,80 |

| 8 | Кредиты, депозиты и прочие привлечённые средства юридических лиц | 15,30 | 23,10 | 7,80 | 37,60 | 14,50 |

| 9 | Собственные долговые инструменты | 10,70 | 14,70 | 4,00 | 13,90 | -8,80 |

| 10 | Средства населения | 11,70 | 18,10 | 6,40 | 20,50 | 2,40 |

| 11 | Прочие | 1,10 | 2,90 | 1,80 | 3,60 | 0,70 |

Темпы прироста (в %)

| № п/п | Наименование показателя | На 1 января 2000 года | На 1 января 2001 года | На 1 января 2002 года | Изме-нения |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2 | Пассивы всего | – | 126,10 | 98,50 | 27,60 |

| 3 | Уставный капитал | – | 56,20 | 0,00 | 0,00 |

| 4 | Финансовый результат | – | 3930 | 202,2 | -3727,80 |

| 5 | Резерв на возможные потери | – | 0,00 | 0,00 | 0,00 |

| 6 | Привлечённые средства | – | 173,90 | 137,70 | -36,20 |

| 7 | Средства на счетах банков-корреспондентов | – | 42,00 | 53,70 | 11,70 |

| 8 | Кредиты, депозиты и прочие привлечённые средства юридических лиц | – | 241,00 | 222,40 | -18,60 |

| 9 | Собственные долговые инструменты | – | 210,40 | 87,60 | -122,80 |

| 10 | Средства населения | – | 250,50 | 124,50 | -126,00 |

| 11 | Прочие | – | 475,60 | 150,40 | -325,20 |

ПРИЛОЖЕНИЕ № 2

Таблица 1 – Структура активов ИМПЭКСБАНКа

(тыс. руб.)

| № п/п | Наименование показателя | На 1 января 2000 года | На 1 января 2001 года | Изме-нения | На 1 января 2002 года | Изме-нения |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 | Активы, всего | 2485095 | 5618515 | 3133520 | 11151705 | 5533090 |

| 3 | в т.ч. | |||||

| 4 | Наличность и обязательные резервы в Банке России | 330004 | 1166810 | 836806 | 1891980 | 725170 |

| 5 | Кредиты и прочие размещенные средства (включая учтенные векселя) | 1531661 | 3321855 | 1790194 | 5892517 | 2570662 |

| 6 | Векселя | 0 | 0 | 0 | 0 | 0 |

| 7 | Лизинг | 0 | 0 | 0 | 0 | 0 |

| 8 | Вложения в ценные бумаги | 61741 | 263634 | 201893 | 872891 | 609257 |

| 9 | Участие в капитале юридических лиц | 3021 | 13066 | 10045 | 13152 | 86 |

| 10 | Средства в расчетах | 356325 | 612512 | 256187 | 2099590 | 1487078 |

| 11 | Дебиторская задолженность | 4033 | 8708 | 4675 | 22616 | 13908 |

| 12 | Имущество | 32874 | 72675 | 39801 | 134893 | 62218 |

| 13 | Расходы будущих периодов | 544 | 1085 | 541 | 1560 | 475 |

| 14 | Прочие активы | 164892 | 158270 | -6622 | 222506 | 64236 |

Структура(%)

| № п/п | Наименование показателя | На 1 января 2000 года | На 1 января 2001 года | Изме-нения | На 1 января 2002 года | Изме-нения |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 | Активы, всего | 100,00 | 100,00 | 0,00 | 100,00 | 0,00 |

| 3 | в т.ч. | |||||

| 4 | Наличность и обязательные резервы в Банке России | 13,28 | 20,77 | 7,49 | 16,97 | -3,80 |

| 5 | Кредиты и прочие размещенные средства (включая учтенные векселя) | 61,63 | 59,12 | -2,51 | 52,84 | -6,28 |

| 6 | Векселя | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 7 | Лизинг | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| 8 | Вложения в ценные бумаги | 2,48 | 4,69 | 2,21 | 7,83 | 3,13 |

| 9 | Участие в капитале юридических лиц | 0,12 | 0,23 | 0,11 | 0,12 | -0,11 |

| 10 | Средства в расчетах | 14,34 | 10,90 | -3,44 | 18,83 | 7,93 |

| 11 | Дебиторская задолженность | 0,16 | 0,15 | -0,01 | 0,20 | 0,05 |

| 12 | Имущество | 1,32 | 1,29 | -0,03 | 1,21 | -0,08 |

| 13 | Расходы будущих периодов | 0,02 | 0,02 | 0,00 | 0,01 | -0,01 |

| 14 | Прочие активы | 6,64 | 2,82 | -3,82 | 2,00 | -0,82 |

Темп прироста (%)

| № п/п | Наименование показателя | На 1 января 2000 года | На 1 января 2001 года | На 1 января 2002 года | Изме-нения |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2 | Активы, всего | – | 126,09 | 94,48 | -27,61 |

| 3 | в т.ч. | – | |||

| 4 | Наличность и обязательные резервы в Банке России | – | 253,57 | 62,15 | -191,42 |

| 5 | Кредиты и прочие размещенные средства (включая учтенные векселя) | – | 116,88 | 77,39 | -39,49 |

| 6 | Векселя | – | 0,00 | 0,00 | 0,00 |

| 7 | Лизинг | – | 0,00 | 0,00 | 0,00 |

| 8 | Вложения в ценные бумаги | – | 327,00 | 231,10 | -95,90 |

| 9 | Участие в капитале юридических лиц | – | 332,51 | 0,66 | -331,85 |

| 10 | Средства в расчетах | – | 71,90 | 242,78 | 170,88 |

| 11 | Дебиторская задолженность | – | 215,92 | 159,72 | -56,20 |

| 12 | Имущество | – | 121,07 | 85,61 | -35,46 |

| 13 | Расходы будущих периодов | – | 99,45 | 43,79 | -55,67 |

| 14 | Прочие активы | – | -4,02 | 40,59 | 36,38 |

ПРИЛОЖЕНИЕ № 6

Таблица 4 – Структура привлеченных средств ИМПЭКСБАНКа

(тыс. руб.)

| № п/п | Наименование показателя | На 1 января 2000 года | На 1 января 2001 года | Изме-нения | На 1 января 2002 года | Изме-нения |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 | Привлечённые средства | 1465954 | 4014710 | 2548756 | 9543232 | 5528522 |

| 3 | Средства на счетах банков-корреспондентов | 500262 | 710098 | 209836 | 1091581 | 381483 |

| 4 | Кредиты, депозиты и прочие привлечённые средства юридических лиц | 381057 | 1299300 | 918243 | 4188868 | 2889568 |

| 5 | Средства населения | 290674 | 1018940 | 728266 | 2287514 | 1268574 |

| 6 | Собственные долговые инструменты | 265636 | 824513 | 558877 | 1546784 | 722271 |

| 7 | Прочие | 28110 | 161803 | 133693 | 405159 | 243356 |

Структура (%)

| № п/п | Наименование показателя | На 1 января 2000 года | На 1 января 2001 года | Изме-нения | На 1 января 2002 года | Изме-нения |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 | Привлечённые средства | 100,00 | 100,00 | 0,00 | 100,00 | 0,00 |

| 3 | Средства на счетах банков-корреспондентов | 34,12 | 17,69 | -16,43 | 11,44 | -6,25 |

| 4 | Кредиты, депозиты и прочие привлечённые средства юридических лиц | 26,00 | 32,36 | 6,36 | 11,44 | -20,92 |

| 5 | Средства населения | 19,83 | 25,38 | 5,55 | 43,90 | 18,52 |

| 6 | Собственные долговые инструменты | 18,12 | 20,54 | 2,42 | 16,21 | -4,33 |

| 7 | Прочие | 1,92 | 4,03 | 2,11 | 4,25 | 0,22 |

Темпы прироста (в %)

| № п/п | Наименование показателя | На 1 января 2000 года | На 1 января 2001 года | Изме-нения | На 1 января 2002 года | Изме-нения |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 2 | Привлечённые средства | – | 173,86 | 173,86 | 137,71 | -36,16 |

| 3 | Средства на счетах банков-корреспондентов | – | 41,95 | 41,95 | 53,72 | 11,78 |

| 4 | Кредиты, депозиты и прочие привлечённые средства юридических лиц | – | 240,97 | 240,97 | 222,39 | -18,58 |

| 5 | Средства населения | – | 250,54 | 250,54 | 124,50 | -126,04 |

| 6 | Собственные долговые инструменты | – | 210,39 | 210,39 | 87,60 | -122,79 |

| 7 | Прочие | – | 471,44 | 471,44 | 164,73 | -306,71 |

ПРИЛОЖЕНИЕ № 4

Рисунок 4 – Структура собственных средств «ИМПЭКСБАНКа» в 2000-2002 г.г.

ПРИЛОЖЕНИЕ № 1

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Рисунок 3 – Организационная структура управления Орловским филиалом ИМПЭКСБАНКа.

ПРИЛОЖЕНИЕ № 14

Ведомость начисленных процентов за 10/11/2002

| Счет | Причислено | Начислено | Отчислено |

| 423018100900000000403 | 0,00 | 880 | 0,00 |

| 423018100300000000404 | 0,00 | 300,58 | 0,00 |

| 423018100700000000405 | 0,00 | 110,62 | 0,00 |

| 423018100000000000406 | 0,00 | 10,53 | 0,00 |

| 423018100300000000407 | 0,00 | 243,83 | 0,00 |

| 423018100600000000408 | 0,00 | 275,69 | 0,00 |

| 423018100900000000409 | 0,00 | 75,46 | 0,00 |

| 423018100200000000410 | 0,00 | 180,99 | 0,00 |

| 423018100500000000411 | 0,00 | 16,46 | 0,00 |

| 423018100800000000412 | 0,00 | 2,44 | 0,00 |

| 423018100100000000413 | 0,00 | 251,07 | 0,00 |

| 423018100400000000414 | 0,00 | 109,37 | 0,00 |

| 423018100800000000415 | 0,00 | 4,23 | 0,00 |

| 423018100100000000416 | 0,00 | 0,52 | 0,00 |

| 423018100400000000417 | 0,00 | 24,43 | 0,00 |

| 423018100700000000418 | 0,00 | 18,43 | 0,00 |

| 423018100000000000419 | 0,00 | 191,46 | 0,00 |

| 423018100300000000420 | 0,00 | 7,28 | 0,00 |

| 423018100600000000421 | 0,00 | 267,50 | 0,00 |

| 423018100200000000422 | 0,00 | 30,15 | 0,00 |

ПРИЛОЖЕНИЕ № 5

Таблица 3 – Расчет коэффициентов ликвидности

| Показатель | Формула | Значение, % | Минимальное значение, % | ||

| 2000г. | 2001г. | 2002г. | |||

| Норматив мгновенной ликвидности, Н2 |

| 144,77 | 152,42 | 103,79 | 20 |

| Норматив текущей ликвидности, Н3 |

| 228,27 | 230,91 | 218,96 | 70 |

| Норматив долгосрочной ликвидности, Н4 |

| 151,51 | 212,83 | 386,73 | 120 |

| Норматив общей ликвидности, Н5 |

| 27,86 | 32,04 | 36,20 | 20 |

Похожие работы

... услуг, имеющий сложную организационную структуру. А его филиал № 503 занимает в этом процессе одно из ведущих мест. 2.2 Порядок оформления депозитных операций подразделениями банка Для работы со средствами физических и юридических лиц коммерческий банк должен обладать соответствующей лицензией [1]. Для проведения депозитных операций банку требуются лицензии: - общая лицензия, выдающаяся ...

... вкладам (депозитам), поскольку основу депозитной деятельности коммерческих банков составляют операции по привлечению ими денежных средств. На основе депозитных операций коммерческих банков формируется подавляющая часть их ресурсов, используемых на цели краткосрочного и долгосрочного кредитования субъектов хозяйствования и населения. Роль депозитных операций будет достаточно весомой, |если они ...

... ! Уважаемые члены государственной аттестационной комиссии! Уважаемые слушатели! Вашему вниманию предоставляется дипломная работа на тему «Особенности формирования депозитной политики коммерческих банков в современных условиях» на материалах ОАО «Импэксбанк» филиал «Орловский». Актуальность исследования обусловлена видением проблем наращивания ресурсного потенциала коммерческих банков ...

... возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости. Взаимосвязь сберегательной и депозитной политики коммерческого банка следующая: с одной стороны, основные направления ...

0 комментариев