Навигация

5.3 Економічна перевага.

Дуже часто будується і на відносинах товарного кредиту і на інших різновидах кредитування. Суть використання переваг, зв'язаних із власною економічною перевагою, полягає в можливості диктувати і нав'язувати постачальнику (кредитору) власні "правила" гри на ринку і характер договірних відносин (чи, як це найчастіше відбувається - порушувати ці самі договірні відносини без "особливих" наслідків для власного "переважаючого" бізнесу).

Економічна перевага позичальника перед кредитором може виникати в силу наступних обставин:

· монопольне положення покупця на ринку (монопсония);

· розходження в економічних потенціалах сукупні активи покупця значно перевершують активи постачальника;

· маркетингові переваги (наприклад, дрібний чи починаючий виробник, що прагне просунути свою продукцію (торгову марку) у мережу великих чи супермаркетів елітних магазинів не в "стані" диктувати свої умови чи вимагати виконання "усіх" зобов'язань, тому що може виявитися без "потрібного" замовника);

· покупець "знайшов" організаційні недоліки в керуванні дебіторською заборгованістю в кредитора ("пробіли" в обліку і контролі, юридична "неспроможність" і т.і.).

Як показує практична діяльність жодне підприємство не може обійтися без, хоча б незначної, кредиторської заборгованості, що завжди існує в зв'язку з особливостями бюджетних, орендних і інших періодичних платежів: оплати праці, постачання ТМЦ без попередньої оплати і т.і. Даний вид кредиторської заборгованості потрібно розглядати, як "неминучий". Вона хоча і дозволяє тимчасово використовувати "чужі" засоби у власному комерційному обороті, але не має принципового значення, якщо такі платежі будуть здійснені у встановлений термін.

Висновок. Менеджери компаній у своєму прагненні максимально використовують можливості всіх доступних кредитних засобів, у тому числі й у виді затримок по зарплаті, порушення термінів планових платежів постачальникам і т.д., повинні оцінювати "можливості" кожного окремого виду платежів індивідуально, тому що наслідку таких "відстрочок" можуть мати різні наслідки, не тільки в залежності від виду платежу, але й у залежності від конкретного "мимовільного" кредитора.

5.4 Структурні показники.

Як ми вже сказали вище, для того щоб оптимизировать кредиторську заборгованість необхідно визначити її "планові" характеристики. Найбільше часто використовуваний коефіцієнт, зв'язаний з оцінкою кредиторської заборгованості підприємства - це коефіцієнт ліквідності, що розраховується як відношення величини оборотного капіталу до короткострокових боргових зобов'язань.

Менеджери і фінансисти також часто використовують, так називаний коефіцієнт "кислотного тесту", що являє собою відношення різниці між поточними активами і вартістю товарно-матеріальних активів до поточного зобов'язанням. І перший і другий показники повинні характеризувати здатність підприємства покривати свої зобов'язання перед кредиторами. Ці коефіцієнти володіють двома істотними недоліками:

1. вони оперують такими поняттями як "короткострокові" чи "поточні" зобов'язання, термін яких може коливатися від одного дня до одного року. Тому не враховується більш детальне співвідношення термінів платежів у складі як кредиторської, так і дебіторської заборгованостей;

2. розрахунок виробляється, як правило, на дату балансу, чи який або інший фіксований момент, що не може повною мірою говорити про дійсний стан ліквідності компанії. Це зв'язано з впливом безлічі різних (у тому числі і випадкових) обставин у якийсь визначений момент (наприклад, на дату балансу підприємство одержало "грант" чи "дотацію", що не веде до збільшення кредиторської заборгованості , а наступного дня повернуло їх).

Усунути подібні "недоліки" у системі аналізу стану підприємства дозволяють:

У першому випадку - наприклад, проведення розрахунків з використанням більш дискретних значень (розподіл заборгованостей по місячних чи періодах (якщо необхідно) тижневим періодам).

В другому випадку - визначати середньомісячне чи середньорічне значення коефіцієнта ліквідності й інших аналогічних показників.

Одним з найбільш оптимальних рамкових показників здорового стану компанії можна назвати ситуацію, коли кредиторська заборгованість не перевищує дебіторську. При цьому, як ми уже відзначали, дане "неперевищення" повинне бути досягнуте у відношенні як можна більш дискретного ряду значень (термінів): річна кредиторська заборгованість повинна бути не більше річний дебіторський, місячна і 5-ти денна кредиторська не більш місячної і 5-ти денний дебіторський відповідно і т.і.

При досягненні даного "тимчасового балансу" дебіторської і кредиторської заборгованості, необхідно також досягти і "балансу їхньої вартості": тобто в даній ситуації процентні та інші витрати, зв'язані з обслуговуванням кредиторської заборгованості (як мінімум) не повинні перевищувати доходи, викликані вигодами, що зв'язані із самим фактом відстрочки власної дебіторської заборгованості (при цьому "нормальний" розмір націнки в розрахунок не приймається).

Для того, щоб визначити ступінь залежності компанії від кредиторської заборгованості необхідно розрахувати кілька наступних показників.

Коефіцієнт залежності підприємства від кредиторської заборгованості. Розраховується як відношення суми позикових засобів до загальної суми активів підприємства. Цей коефіцієнт дає представлення про тім, на скільки активів підприємства сформовані за рахунок кредиторів.

Коефіцієнт самофінансування підприємства. Розраховується, як відношення власного капіталу (частини статутного фонду) до притягнутого. Даний показник дозволяє відслідковувати не тільки відсоток власного капіталу, але і можливості керування всією компанією.

Баланс заборгованостей. Визначається як відношення суми кредиторської заборгованості до суми дебіторської заборгованості. Даний баланс варто складати з урахуванням термінів двох цих видів заборгованостей. При цьому бажаний рівень співвідношення багато в чому залежить від тієї стратегії, що прийнята на підприємстві (агресивна, консервативна чи помірна).

Описані вище економічні показники дають, в основному, кількісну оцінку кредиторської заборгованості. Для більш повного аналізу складаючись кредиторської заборгованості, варто дати і якісну характеристику даних пасивів.

Коефіцієнт часу. Визначається як відношення середньозваженого показника терміну погашення кредиторської заборгованості до середньозваженого показника терміну оплати по дебіторській заборгованості. При цьому середній термін погашення кредиторської заборгованості необхідно утримувати на рівні не нижче, ніж ті усереднені терміни, що повинні дотримувати дебітори підприємства.

Коефіцієнт рентабельності кредиторської заборгованості. Визначається як відношення суми прибули до суми кредиторської заборгованості, що відбиті в балансі. Даний показник характеризує ефективність притягнутих засобів і його особливо доцільно аналізувати по періодах. При цьому повинна бути визначена залежність динаміки змін цього коефіцієнта від тих основних факторів, що вплинули на його ріст чи зниження (зміни термінів повернення, структури кредиторів, середніх розмірів і вартості кредиторської заборгованості і т.і.).

Таблиця 3. Оптимальні "рамкові" значення основних коефіцієнтів, що характеризують стан кредиторської заборгованості на підприємстві.

| Крупная промы- | Капи- | Оптовая торговля | Услуги (средние и крупные обороты) | Фина- | |

| Коэффициент ликвидности | 2,0 - 3,0 | 1,5 - 2,5 | 1,0 - 2,0 | 1,0 - 1,5 | 0,8 - 1,0 |

| Коэффициент "кислотного теста" | 1,0 - 2,0 | 0,8 - 1,5 | 0,9 - 1,2 | 0,3 - 0,8 | 0,7 - 1,3 |

| Коэффициент зависимости | 0,1 - 0,3 | 0,2 - 0,5 | 0,7 - 1,0 | 0,6 - 0,9 | 2,0 - 3,0 |

| Коэффициент самофинансирования (в %) | 60 - 70 | 50 - 60 | 30 - 50 | 25 - 50 | 10 - 30 |

| Коэффициент времени | 2,0 - 3,0 | 1,5 - 2,0 | 1,0 - 1,2 | 1,0 - 1,3 | 1,0 - 1,1 |

| Коэффициент рентабельности (в %) | 10 - 20 | 5 - 10 | 20 - 30 | 15 - 20 | 2 - 6 |

6. Оптимізація кредиторської заборгованості.

Оскільки підприємця завжди цікавить рентабельність (віддача) власного капіталу, то можна написати: Сс=С-К, де

Сс - величина власного капіталу;

С - капітал, вкладений у даний бізнес. По суті, це актив балансу;

К - кредиторська заборгованість.

Для рентабельності власного капіталу можна записати r = I / (C - K), де I - прибуток за період часу Т.

Очевидно, що зменшення власного капіталу за рахунок кредиторської заборгованості збільшує рентабельність, якщо прибуток незмінний. Тобто будь-яка відстрочка платежів (за придбані товари, чи роботи послуги, платежі в бюджет, по оплаті праці і т.і.) збільшує рентабельність власного капіталу.

Однак часто за кредиторську заборгованість приходиться платити. Це можуть бути відсотки за банківські позички, збільшення вартості придбаних у кредит товарів, різного роду штрафи, пені, неустойки і т.і.

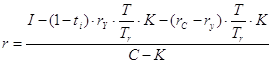

Розглянемо випадок узяття банківської позички. Відсотки по банківських позичках у межах дисконтної ставки Центрального Банку плюс маржа входять у витрати, відносні до собівартості. Тому можна записати ,

, звідки

, звідки  (3.1), де

(3.1), де

I - прибуток за період часу Т без обліку витрат по оплаті відсотків по позичці;

Т - число днів, на яке видається позичка;

Тr - число днів у році;

rу - дисконтна ставка ЦБ плюс маржа;

rс - ставка, по якій видається позичка (передбачається, що rс>rу);

tI - ставка податку з прибутку.

З (3.1) ясно, що для того, щоб кредиторська заборгованість збільшувала рентабельність, необхідно, щоб I / C > (rc - ry*tI)*(T / Tr),

відкіля rc < ry*tІ + rr, де rr = (I / C)*(Tr / T) - річна рентабельність без обліку кредиторської заборгованості.

Отже, для того, щоб банківська позичка була вигідною, необхідно, щоб rc < ry*tІ + rr - коли rr > ry, чи rc < rr / (1 - t) - коли rc <= ry.

Тепер у цифрах. Нехай rг=0.15·12=1.8 (річна рентабельність вкладеного капіталу дорівнює 180 %), rу=0.3 (дисконтна ставка ЦБ плюс маржа дорівнює 30 %), t=0.4.

rг+rу*tІ=1.8+0.3·0.4=1.92. Таким чином, кредитна лінія по ставці меншої, чим 192 % річних збільшить рентабельність вкладеного капіталу.

Тепер приведемо приклад узяття товарів у кредит. Директор одного з магазинів поскаржилася на те, що за порадою бухгалтера, було придбано товарів з відстрочкою платежу на великі суми. Мотивував бухгалтер свої рекомендації тим, що запаси не обкладаються податками. Власний капітал фірми був витрачений на майно, оборотних коштів майже не було, оборот у магазина невеликий. У результаті, коли прийшов час оплачувати придбані товари, засобів на це не було.

Розберемо конкретніше. Припустимо, що постачальник поставив партію товару на 100 тис. грн. з відстрочкою платежу 10 банківських днів. Допустимо, за ці 10 днів з даної партії було реалізовано товару на 20 тис. грн. (у цінах придбання). Таким чином, за рахунок виторгу від реалізації ми можемо оплатити тільки 20 тис. грн. (якщо допустити, що прибуток не витрачається на збільшення оборотних коштів). А що залишилися 80 тис. грн. ми повинні оплатити за рахунок засобів, що маються в розпорядженні підприємства.

Виходить, що кожен акт придбання товарів з відстрочкою платежу можна розбити на 2 частині. Перша частина - це придбання товарів у кредит з оплатою покупки після реалізації цих товарів. Це досить вигідно, оскільки не торкається власних засобів фірми. Друга ж частина - це придбання нереалізованої (за час відстрочки платежу) частини товарів за рахунок власних коштів фірми. А це вже дуже не вигідно, оскільки звичайно ціни на товари, надані в кредит, вище цін на товари, оплачувані відразу.

Можна зробити висновок, що якщо у фірми відсутні оборотні кошти, то здобувати товари в кредит вона може тільки в кількості, яку можна реалізувати за час відстрочки платежу за придбання цих товарів.

Тепер формалізуємо вищесказане. Спочатку порівняємо два варіанти. Перший варіант - партія товару оплачується відразу. Другий варіант - партія товару береться в кредит, але по більш високій ціні. У першому випадку прибуток більше, ніж у другому, але зате і вкладений капітал також більше. Тому рентабельність може бути вище як у першому випадку, так і в другому.

Для першого варіанта можна записатиr = I / (C + E) (3.2), де

I - прибуток фірми за період Т (за який буде реалізована дана партія товару) за умови оплати партії товару в момент його придбання;

Е - вартість придбаної партії товару;

С - капітал без обліку витрат Е.

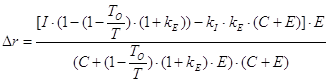

Для варіанта ж придбання партії товару з відстрочкою платежу

(3.3), де

(3.3), де

T0 - час відстрочки платежу по придбаній партії товару;

Т - час, за який буде реалізована дана партія товару;

k=(1-tндс)·(1-t) - коефіцієнт зменшення витрат, завдяки внесенню їх у собівартість;

k - величина націнки за відстрочку платежу.

Порівняємо другий варіант із першим. Для цього віднімемо (3.2) з (3.3):

![]()

![]()

Для того щоб рентабельність у другому випадку була більше, ніж у першому, необхідно, щоб їхня різниця Dr була більше нуля.

Чи kЕ < r0 / (r0*(T / T0 - 1) + kІ) (3.4), де

r0 = r*T0 / T - рентабельність за період відстрочки платежу T0;

r = I / (C + E) - рентабельність за період часу T за умови оплати партії товару в момент його придбання.

Отже, для того щоб було вигідно брати товар з відстрочкою платежу, необхідно, щоб величина націнки на товар за відстрочка платежу була менше вираження в правій частині нерівності (3.4).

Однак цей висновок був зроблений у припущенні, що у випадку узяття товару в кредит грошові засоби, що залишилися, (у порівнянні з оплатою товару в момент його придбання) вилучаються з обороту. Якщо ж їх використовувати з прибутком, то вираження (3.3) перетвориться в

(3.5), де

(3.5), де

r - рентабельність вкладень (1 - (1 - T0/T)*(1 + k))*E за час Т. По суті, це рентабельність роботи фірми.

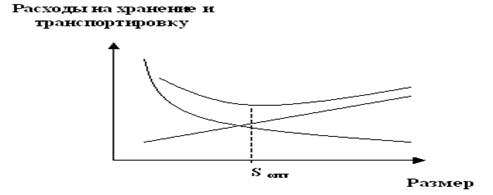

Порівнюючи (3.5) і (3.2), приходимо знов-таки до вираження (3.4). І це природно, оскільки додаткові вкладення з тією же рентабельністю і не повинні ніяк уплинути на величину рентабельності. Однак цей висновок зроблений у припущенні монотонності функції r=f(S). Насправді функція r=f(S) є кусочно-безупинної, оскільки існують як умовно-постійні (не залежні від S усередині деякого діапазону S), так і перемінні (пропорційні S) витрати фірми. Тому і застосовувати дані висновки можна, з огляду на особливості функції r=f(S).

Тепер у цифрах. Візьмемо приклад з початку цього параграфа: Т0=10 днів, Т=50 днів. Нехай r0=0.05 (рентабельність роботи фірми за 10 днів), tндс=t=0 (вартість придбаної партії товару не можна віднести на собівартість)

Права частина вираження (3.4) при цьому дорівнює 0.0417, тобто величина націнки повинна бути менше 4.17%.

ЛИТЕРАТУРА:

1. «Анализ финансового состояния предприятия» А. И. Ковалёв, В. П. Привалов

2. «Бух. отчётность и её анализ» Интел Тех

3. «Финансовый анализ» О. В. Ефимов

Похожие работы

... и обоснованность сумм кредиторской задолженности, включая суммы кредиторской задолженности, по которым истекли сроки исковой давности. 2 Управление кредиторской задолженностью 2 1 Эффективное управление кредиторской задолженностью Для того, чтобы эффективно управлять долгами компании необходимо: определить их оптимальную структуру для конкретного предприятия и в конкретной ситуации; ...

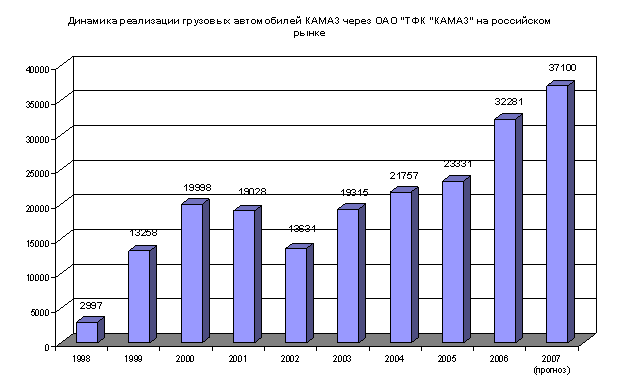

... для анализируемого предприятия, так как она свидетельствует о том, что у него было достаточно собственных средств для осуществления текущих платежей. На следующем этапе анализа кредиторской задолженности производится изучение её состава и структуры по данным II раздела актива Бухгалтерского баланса. Таблица 2.2.2 Анализ структуры кредиторской задолженности ООО ТФК «КАМАЗ» за 2006-2007 гг. ...

... , это – одна из ключевых задач управления финансами, без решения которой. как уже отмечалось, целенаправленные финансовые анализ и планирование становятся бессмысленными. 2. Управление кредиторской задолженностью предприятия Кредиторская задолженность – это финансовые обязательства одного субъекта перед другими, которые он обязан выполнить. Понятие, противоположное понятию кредиторская ...

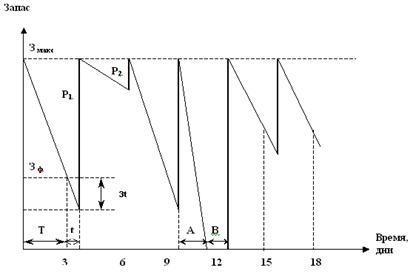

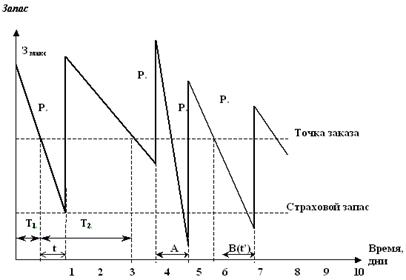

... материалов в размере 44000 штук. В этом случае складской запас пополняется на 44000 строительных материалов и становится равен нормативному запасу в 66000 штук. 3.3. Эффективное управление дебиторской задолженностью и запасами предприятия Структура запасов и затрат по состоянию на 2000 и 2001 годы сложилась следующим образом: · Производственные запасы 17,9 и 25,7 млн. рублей или в ...

0 комментариев