Навигация

АКЦИИ И АКЦИОНЕРНЫЕ ОБЩЕСТВА

3.2.1. АКЦИИ И АКЦИОНЕРНЫЕ ОБЩЕСТВА.

Регулирующим законом на рынке акций выступает Федеральный закон об акционерных обществах принятый Государственной Думой Российской Федерации от 24 ноября 1995 года.

В соответствии с Гражданским кодексом Российской Федерации настоящий Федеральный Закон определяет порядок создания и правовое положение акционерных обществ ,права и обязанности их акционеров, а также обеспечивает защиту прав и интересов акционеров.

Настоящий Федеральный Закон распространяется на все акционерные общества , созданные или создаваемые на территории Российской Федерации и регулирует особенности создания и правового положения акционерных обществ в сферах банковской , инвестиционной и страховой деятельности .[1].

Акционерным обществом признается коммерческая организация, уставный капитал которой разделен на определенное количество акций, удостоверяющих обязательственные права участников общества по отношению к обществу.

Акционеры не отвечают по обязательствам общества и несут риск убытков , связанных с его деятельностью, в пределах стоимости принадлежащих им акций.

Общество является юридическим лицом и имеет в собственности обособленное имущество , учитываемое на его самостоятельном балансе , может от своего имени приобретать и осуществлять имущественные и личные неимущественные права , нести обязанности быть истцом и ответчиком в суде.

Акции всегда являются вторичными по отношению к производству и собственности .За акциями должна стоять реальная собственность , имущество. В российской действительности большинство обращающихся на рынке ценных бумаг не обеспечены реальным имуществом и преследуют спекулятивные интересы.[9].

3.2.2. АКЦИЯ.

Различают первичный и вторичный рынки ценных бумаг ( в т.ч. и для акций).Первичный рынок начинается с выпуска акций в обращение (эмиссии) и представляет собой акт продажи акций в собственность первому приобретателю - физическому или юридическому лицу. Следует различать собственника акций от номинального держателя акций , который может держать акции от своего имени, не являясь собственником этих акций.

На вторичном рынке происходит перепродажа акций, уполномоченными банками - дилерами.[9].

Акция-это долевая ценная бумага, порожденная развитием акционерных обществ, свидетельствующая о внесении вклада в капитал акционерного общества и дающая право на получение части прибыли в виде дивиденда. Государственными органами акции не выпускаются, они эмитируются только различными промышленными, торговыми и финансовыми компаниями, выступающими в форме акционерных обществ.

Акционерные общества, и закрытые, и открытые выпускают акции, и собранные за счет реализации акций средства составляют собственный или уставный капитал акционерного общества. Этот капитал может быть увеличен двумя методами: либо путем накопления части прибыли, которая не распределяется как доход среди акционеров; либо путем выпуска новых дополнительных акций.

Доход по акции называется дивидендом и является частью прибыли, которая не накапливается, а распределяется среди акционеров.

Как ценная бумага, акция свидетельствует о том, что ее владелец внес пай в акционерное общество и в силу этого стал совладельцем последнего. Размер этого пая, фиксирующий масштабы доли данного лица во владении акционерным обществом, определяется количеством принадлежащих ему акций. Покупка акции сама по себе-не предоставление кредита акционерному обществу, а вложения капитала в это общество. По своей экономической природе покупка акций-это инвестиции преимущественно денежных (но иногда материальных или интеллектуальных) средств в целях получения части прибыли акционерного общества. Но само существование акционерных обществ и акций порождено развитием кредитных отношений. Формально при покупке акции не имеет места единство всех трех принципов кредита-срочности, возвратности и платности. Акция-это бессрочная ценная бумага и, как правило, она не погашается акционерным обществом. Но в принципе владелец акции может в удобный для себя момент времени продать акции третьему лицу и тем самым вернуть затраченные средства. Таким образом, вложения в акции имеют, хотя и в специфической форме, черты срочности и возвратности, свойственные кредиту. Принцип же платности выражается в получении владельцем акции дохода на нее. [18]

Акция как ценная бумага имеет целый ряд специфических свойств, которые присущи именно ей. Ими являются: потребительная стоимость, курсовая стоимость, обратимость и ликвидность. Только если акция действительно представляет собой совокупность этих четырех свойств, она может выступать на рынке ценных бумаг как инвестиционный товар, свидетельствующий об осуществлении инвестиций в реально функционирующее акционерное общество.

Следует при этом указать на то, что идеальных акций, которые обладали бы всеми рассмотренными выше четырьмя свойствами на высоком уровне, не существует. Риск всегда в большей или меньшей степени имеет место. [19]

Акционерные общества выпускают акции двух типов: обыкновенные и привилегированные.

Обыкновенные акции-преобладающий тип акций. Все владельцы обыкновенных акций являются полноправными акционерами, поскольку каждый из них имеет, в принципе, право голоса на общем собрании акционеров, что дает формальную возможность участвовать в выборах правления, ревизионной комиссии,определять направление деятельности акционерного общества. Ответственность заключается, как и у любого собственника, управляющего делом, в возможности потерять свои деньги.

Обыкновенные акции не гарантируют величину дивиденда и даже вообще получение дивиденда владельцем акций. Они могут приносить и большие дивиденды, и вообще не приносить их. Все определяется массой прибыли, получаемой акционерным обществом, и решением его руководства, какая часть прибыли должна накапливаться, а какая может быть направлена на выплату дивидендов. Прежде всего распределяются дивиденды по привилегированным акциям, а оставшаяся часть-по обыкновенным акциям. Обыкновенные акции не выкупаются предприятием после какого-либо срока. Предприятие выкупать обратно акции не обязано по условиям, и если на свободном рынке эти акции перестанут кого-либо интересовать, то они превратятся в никчемные, ничего не стоящие бумажки.

Как свидетельствует практика, именно инвестиции в обыкновенные акции являются в целом наиболее доходными с точки зрения получения дивидендов, если рассматривать эту доходность не за один случайный год, а за ряд лет. Но привлекательность обыкновенных акций для инвесторов обусловлена не столько размерами дивидендов, сколько увеличением рыночной курсовой стоимости акций или так называемым приростом капитала.

Привилегированные акции-акции, по своим характеристикам занимающие промежуточное положение между облигациями и обыкновенными акциями. С одной стороны, привилегированные акции, также как и облигации, приносят инвестору фиксированный доход и не дают ему право голоса на общем собрании акционеров. С другой стороны, держатель привилегированной акции является собственником акционерного общества, то есть акционером, и свой доход получает в форме дивиденда при распределении прибыли. При этом распределение дивидендов по привилегированным акциям должно происходить прежде, чем по обыкновенным акциям, а при банкротстве акционерного общества владельцы этих акций имеют преимущества в возмещении своих потерь по сравнению с владельцами обыкновенных акций. В этом заключается привилегированность акций.

Инвестиции в привилегированные акции менее рискованны, чем в обыкновенные. Поэтому дивиденды, выплачиваемые на равновеликие инвестиции в привилегированные акции, по своей сумме меньше, и иногда очень значительно, чем среднегодовой доход, приносимый обыкновенными акциями. [18]

Оба типа акций могут иметь две основные формы: акция на предъявителя и именная акция. Акция на предъявителя означает, что имя ее владельца не фиксируется ни в одном документе, имеющем отношение к выпуску, продаже и перепродаже акций. В этом случае руководители акционерного общества не знают, кто и в каких долях является владельцем ценных бумаг. Эмиссия именных (регистрируемых) акций означает, что при их размешении фиксируются имена инвесторов, происходит и регистрация перепродаж. Эмиссия именных ценных бумаг дает возможность руководству акционерного общества уже точно знать, кто и в каких долях владеет акциями этого общества. В России закон разрешает эмиссию только именных акций. [19].

Приобретенная при эмиссии акция может быть перепродана на вторичном рынке. Ценная бумага выступает на этом рынке уже как собственно инвестиционный товар, цена которого регулируется предложением и спросом этого товара.[23]

3.2.3.АКЦИИ НА ФОНДОВОМ

РЫНКЕ РЕСПУБЛИКИ САХА (ЯКУТИЯ).

Рынок корпоративных ценных бумаг не развит.Всего приватизировано 408 предприятий ,из них в форме открытых акционерных обществ 121 ,уставный капитал предприятий превышает 2 трлн. руб. Неразвитость рынка обуславливается отличием приватизации , когда значительное количество добывающих предприятий (в первую очередь АРС)приватизировались в форме закрытых акционерных обществ , слабой работой Фонда по управлению государственным имуществом ,не заинтересованностью большинства приватизированных предприятий в поддержке обращения своих акций.В настоящее время проводится работа по включению акций акционерного общества “Якутскэнерго “ и “Якутгазпром” в РТС.Участники рынка надеются , что продвижение указанных акций на российский рынок оживит рынок корпоративных акций в республике.До сегодняшнего момента на данном рынке постоянно работал практически только инвестиционный фонд “Саха-Инвест”.[12].

На сегодняшний день одной из более высоколиквидных ценных бумаг на рынке акций являются акции ННГК “Саханефтегаза”.

Уставный капитал ННГК “Саханефтегаз” составляет 5700 млн. рублей . Он разделен на 5123000 обыкновенных и 577000 привилегированных акций номиналом 1000 рублей . Реестродержатель Якутский Фондовый Центр. Права собственности на акции “Саханефтегаза” для иностранных инвесторов гарантированы договором ,заключенным между Якутским Фондовым Центром и Chase Manhattan Bank. В структуре компании 6 дочерних предприятий ( АООТ “Якутгазпром” ,”Ленанефтегаз” ,”Ленагаз”,”Якутскгеофизика” ,”Таас - Юряхнефть” , АОЗТ “Сахагазпроект”).

Потенциальные ресурсы нефти в Республике Саха(Якутия) оцениваются в 2,4 млрд . тонн, газа - 9,4 трлн. кубических метров. В настоящее время добыча газа составляет примерно 1,68 млрд. кубических метров в год, нефти - 105 тысяч тонн ,газового конденсата - 82 тысячи тонн.

Осенью 1995 года акции “ Саханефтегаза “ впервые появились на фондовом рынке Владивостока и Москвы .Там они относились к высоколиквидным ценным бумагам.

В настоящее время на вторичном рынке обращается около 40 % обыкновенных именных акций. В государственной собственности - пакет в 25% Уставного капитала + “Золотая Акция” (срок ее действия истекает через 2 года). Доля иностранных партнеров составляет 15 %. Акционерам АООТ ННГК “Саханефтегаза”- крупным юридическим лицам принадлежит чуть меньше 25% , крупным собственником является ФУГИ Республики Саха(Якутия). Населению принадлежит 15% акций.(см. Приложение график № 2).

На территории Республики действует единственный фондовый магазин . Он расположен в г. Якутске, является дочерним предприятием Инвестиционного фонда “Сахаинвест”. Спрос на корпоративные ценные бумаги небольшой , остается на невысоком уровне. Котировки акций не меняются и остаются на прежнем уровне.

| Эмитент. | Номинал. | Цена покупки. | Цена продажи. |

| ИФ “Сахаинвест”. | 10000 | 70000 | |

| АФХП “Сардаана”. | 150000 | 150000 | |

| АО “Якутлес”. | 1000 | 40000 | |

| ННГК “Саханефтегаз”. | 1000 | 17000 | |

| АОЗТ “Туймаада-Даймонд”. | 10000 | 12500 | |

| АК “Золото Якутии” | 50000 | 40000 | |

| ВЦ “Якутавиа”. | 1000 | 35000 | |

| Якутскэнерго | 1000 | 100 | |

| Якутводпроект | 1000 | 200000 | |

| Промтовары | 1000 | 3000 |

3.3.1.ОБЛИГАЦИИ.

Облигация-это долговое обязательство, в соответствии с которым заемщик гарантирует кредитору выплату определенной суммы по истечении определенного срока и выплату ежегодного дохода в виде фиксированного или плавающего процента.

Облигации приносят их владельцам доход в виде фиксированного процента от своей нарицательной стоимости. Даже если этот процент изменяется (облигации с плавающей ставкой), то сами изменения носят строго определенный характер. Поэтому облигации называются ценной бумагой с фиксированным доходом.

Облигации имеют нарицательную (или номинальную) цену, выкупную и рыночную цену. Номинальная цена напечатана на самой облигации и служит в качестве базы при дальнейших перерасчетах и при начислении процентов. По выкупной цене, которая может совпадать, а может не совпадать с номинальной, что зависит от условий займа, эмитент выкупает облигацию по истечении срока займа. Рыночная (курсовая) цена облигаций определяется исходя из условий самого займа и ситуации, сложившейся в момент реализации на рынке облигаций.

Значение рыночной цены облигации, выраженное в процентах к ее номиналу, называется курсом облигации. Обычно в качестве номинала облигации задается величина 100 или 1000 денежных единиц.

Одной из основных характеристик облигации является срок ее действия (созревания), по истечении которого держатель получает стоимость облигации, то есть происходит ее полное погашение.

По сроку действия облигации делятся на :

-краткосрочные-от года до 3 лет;

-среднесрочные-от 3 до 7 лет;

-долгосрочные-от 7 до 30 лет;

-бессрочные-выплата процентов производится неопределенно долго и таким образом возмещается сумма, затраченная на покупку облигации, а инвестора получают доход от последующей выплаты процентов. [23]

Для государственных и корпорационных облигаций прежде всего предполагается периодическая выплата доходов в виде процентов и производится она по купонам, (например, облигации государственного сберегательного займа). Купон представляет собой вырезной талон с напечатанной на нем цифрой купонной ставки. Факт выплаты дохода отмечают изъятием купона из прилагающейся к облигации карты. В зависимости от условий займа купонный доход может начисляться по кварталам, полугодиям и один раз в год.

Важным условием, характеризующим выпуск облигаций, является его обеспечение, то есть имущественно-материальная база эмитента, которая обеспечивает возврат стоимости облигации в случае банкротства последнего.

Особым видом облигаций являются конвертируемые. По истечении определенного срока эти облигации могут быть обменены на обыкновенные акции по установленной обменной шкале. Это правило называется конверсионной привилегией.

Покупая конвертируемые облигации, инвестор преследует две цели: обеспечить безопасность вложений и стабильного притока дохода, присущие облигациям, возможность умножения капитала, которую дают обыкновенные акции. Конвертируемые облигации привлекают тех инвесторов, которые заинтересованы в росте компании и в то же время стремятся избежать любого значительного риска. Однако за эту привилегию инвестор получает более низкий процент.

Выпуск слишком большого количества конвертируемых облигаций может привести к негативным последствиям. Когда значительное количество инвесторов поменяют их на акции, то предприятие может потерять контроль над собственностью. В этом случае эмитент предпринимает определенные действия для защиты от разводнения акций путем соответствующих ограничений конверсионной привилегии инвестора. Конвертируемые облигации за небольшую премию могут быть отозваны. [18]

Величина процента по облигациям определяется рядом факторов: сроком, на который они выпущены; их надежностью; уровнем инфляции; банковским процентом. В условиях инфляции процент по краткосрочным облигациям часто оказывается выше, чем по долгосрочным. Решающую роль в определении процентной ставки по облигации играют два основных фактора: уровень инфляции и степень риска приобретения облигации. Чем менее надежны облигации, тем выше процент. Поэтому процентная ставка устанавливается в зависимости от уровня надежности облигаций. [23]

За что ценятся облигации? В отличие от акций облигации являются ценными бумагами с фиксированным и, главное, гарантированным со стороны фирмы доходом. В отличие от владельцев акций держатели облигаций не являются совладельцами акционерного предприятия, а всего лишь его кредитором. Это обстоятельство, как считается, в целом снижает рискованность этого рода инвестиций, так как держатель облигаций имеет право первоочередности в получении доходов или возвращении своих основных средств в случае уменьшения прибыли предприятия, также в случае банкротства.

В то же время доходы по облигациям относительно ниже, они строго фиксированы, то есть в отличие от дивидендов по акциям не возрастут даже при сверхуспешной деятельности предприятия. [19]

Рыночные, биржевые цены на облигации различных организаций и выпусков, так же как и на акции, подвержены непрекращающимся колебаниям, вызванным множеством факторов. Прежде всего эти колебания связаны с изменением рыночных процентных ставок на кредиты. Если заемные деньги на финансовых рынках вдруг по каким-либо причинам дешевеют, то есть кредитные ставки в банках уменьшаются, и как следствие-новые тиражи облигаций предлагают меньшую ежегодную норму дохода, то в этом случае ранние выпуски облигаций с фиксированным доходом, установленным на прошлых, более выгодных условиях становятся значительно привлекательнее для всех инвесторов. Облигации эти испытывают повышенный спрос, а рыночная цена начинает рости, дополнительно обогащая их владельца, пока не достигнет некоторого равновесия. Обратное происходит в случае подорожания кредитов и появления на рынках облигаций с более выгодными условиями, обеспечивающими больший ежегодный доход.

Несмотря на все эти опасности, облигации считаются в целом, более безопасным видом инвестиций, чем акции и другие виды ценных бумаг. Для многих инвесторов представляется психологически более комфортным иметь фиксированный ежегодный доход, а в конце оговоренного срока возврат всей вложенной когда-то суммы. [19].

3.3.2.ДОЛГОВЫЕ ОБЯЗАТЕЛЬСТВА

СУБЬЕКТОВ ФЕДЕРАЦИИ НА РОССИЙСКОМ

РЫНКЕ ЦЕННЫХ БУМАГ.

Региональные и муниципальные займы -широко распространенный способ для административно -территориальных единиц реализовывать свои финансовые потребности.Они применяются как в развитых так и в развивающихся странах.

Облигации обеспечиваются налоговыми поступлениями , например, на собственность, а также доходами от проектов ,аренды и т.п.

Большинство региональных и муниципальных ценных бумаг размещается публично через андеррайтеров.Затем при посредничестве инвестиционных банков они доходят до конечных инвесторов.

Повышение роли рыночных источников финансирования в современных условиях ,когда с рынка капиталов постепенно уходят бюджетные субсидии ,является вполне естественным процессом.Комплексную программу эмиссии облигаций осуществили правительства Москвы, Санкт-Петербурга, Республики Татарстан и др.Основные параметры и характеристики рынка государственных ценных бумаг , к которым относятся региональные и муниципальные облигации ,приводятся в таблице;

| 1.рынок государственных краткосрочных обязатель- ств ГКО. | Наиболее развитый финансовый рынок России. Самая высокая надежность и ликвидность. Обьем 250 трлн. рублей. Доходность ГКО 34 % годовых. |

| 2.облигации федерального займа (ОФЗ). | По ликвидности ниже ГКО. По доходности приближаются к ГКО. Обьем 30 трлн. рублей. |

| 3.облигации государственного сберегательного займа. | Доходность на 1-3 % выше, чем у ГКО. Ликвидность невысокая. Обьем 10 трлн. рублей. |

| 4.региональные и муниципальные займы. | За период с начала 1994 года зарегистрированы выпуски более 150 облигационных займов на сумму около 20 трлн. рублей. |

Финансовым индикатором на рынке ценных бумаг , с которым обычно сравниваются показатели многих финансовых инструментов являются характеристики государственных краткосрочных облигаций и облигаций федерального займа.

Общий обьем эмиссии облигационных и муниципальных займов с 1992 года составил , как приводилось в таблице около 20 трлн. рублей .Эмиссия только 1996 года превысила 10 трлн. рублей , что более чем в 25 раз уступает емкости рынка ГКО-ОФЗ.К концу 1996 года уже 60 Субьектов Федерации осуществили выпуски облигационных займов.[7].

Крупнейшие региональные займы 1996 года показаны в таблице;

| Эмитент. | Обьем млрд. руб. |

| Администрация Санкт-Петербурга. | 7170 |

| Минфин Татарстана. | 1024 |

| Администрация Свердловской области. | 500 |

| Минфин Республики Саха | 480 |

| Администрация Волгоградской области. | 280 |

| Администрация Челябинской области. | 250 |

| Администрация Новосибирской области. | 170 |

| Минфин Башкортостана. | 160 |

| Правительство Москвы. | 132 |

| Администрация Ставропольского края. | 100 |

| Правительство Кабардино-Балкарии. | 100 |

Насколько соответствует текущий обьем государственных и региональных заимствований потенциальной емкости рынка? На настоящий момент доля государственного заимствования составляет около 13 % валового внутреннего продукта. В странах с развитой рыночной экономикой вполне допустимым считается уровень в 38%-40%. Если учесть , что незначительные суммы заимствований на региональном уровне в сравнении с обьемами обращающимися на рынке ГКО-ОФЗ ,то как представляется, оставшаяся до 40% ниша будет заполняться за счет ускоренного продвижения на рынок ценных бумаг , эмитируемых Субьектами Федераций. Это позволит регионам использовать облигационные заимствования на рынке капиталов в качестве постоянно действующих инвестиционных ресурсов.

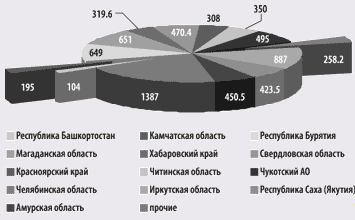

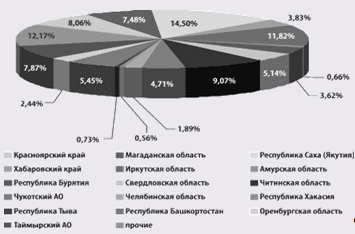

Обьемы выпуска облигаций Субьектов Федерации 1997 года соответствуют суммам текущей задолженности по товарному кредиту, полученному ими в 1996 году .Распределение общей суммы эмиссии (9083.891 млрд. руб.) представлено на графике.[7].

Похожие работы

... биржа – организованный, регулярно функционирующий рынок ценных бумаг и других финансовых инструментов, один из регуляторов финансового рынка, обслуживающий движение денежных капиталов. Роль фондовой биржи в экономике страны определяется, прежде всего, степенью разгосударствления собственности, точнее – долей акционерной собственности в производстве валового национального продукта. Кроме того, ...

... нового банковского рынка) связано с формированием холдингов, способных гибко маневрировать как природными, так и финансовыми ресурсами, обеспечивая устойчивость своего финансового положения при разной конъюнктуре рынка драгоценных металлов и камней. Список литературы 1. Федеральный Закон РФ от 26 марта 1998 г. 41-ФЗ "О драгоценных металлах и драгоценных камнях". 2. Федеральный Закон РФ ...

... Гохрана. Государство намерено постепенно отойти от участия в процессе купли-продажи алмазов, заменяя алмазы в Госфонде на более ликвидный товар, ежедневно котирующийся на рынке, т. е. на драгметаллы. Сегодня главный российский игрок на рынке алмазов — компания «АЛРОСА». На ее долю приходится около 20% добычи мировых алмазов и 98% российского алмазного рынка. В 2000 г. «АЛРОСА» добыла алмазов на ...

... - устанавливает порядок приобретения и использования в Российской Федерации валюты Российской Федерации нерезидентами (п. 2 ст. 2); - определяет порядок и цели покупки резидентами иностранной валюты на внутреннем валютном рынке Российской Федерации (п. 1 ст. 4); - устанавливает порядок покупки и продажи иностранной валюты в Российской Федерации через уполномоченные банки, а также порядок и ...

0 комментариев