Навигация

Анализ деловой активности и рентабельности предприятия ООО «Альянс»

2.5 Анализ деловой активности и рентабельности предприятия ООО «Альянс»

Как известно, капитал находится в постоянном движении, переходя из одной стадии кругооборота в другую:

Д-Т....Т-Д

На первой стадии предприятия приобретает необходимые ему основные фонды, запасы товарной продукции, на второй- данные средства используются на оплату труда работников, оплату налогов, платежей по социальному страхованию и других расходов. Заканчивается эта стадия реализацией продукции покупателям и поступлением на счет предприятия денежных средств за отгруженную продукцию. Чем быстрее капитал сделает кругооборот, тем больше продукции закупит и реализует при одной и той же сумме капитала. Задержка движения средств на любой стадии ведет к замедлению оборачиваемости, требует дополнительного вложения средств и может вызвать значительное ухудшение финансового состояния предприятия.

Достигнутый в результате ускорения оборачиваемости эффект выражается в первую очередь в увеличении выручки от реализации без дополнительного привлечения финансовых ресурсов. Кроме того, за счет ускорения оборачиваемости капитала происходит увеличение суммы прибыли, так как обычно к исходной денежной форме он возвращается с приращением. Если реализации продукции является убыточной, то ускорение оборачиваемости средств ведет к ухудшению финансовых результатов. Из сказанного следует, что нужно стремиться не только к ускорению движения капитала на всех стадиях кругооборота, но и к максимальной его отдаче, которая выражается в увеличении суммы прибыли на один рубль капитала. Это достигается рациональным и экономным использованием всех ресурсов, недопущением их перерасходов, потерь на всех стадиях кругооборота. В результате капитал вернется к своему исходному состоянию в большей сумме, то есть с прибылью.

Анализ эффективности использования капитала характеризуется его доходностью (рентабельностью)- отношением сумма прибыли к стоимости имущества.

Анализ рентабельности предприятия

Расчет коэффициентов рентабельности предприятия приводится в таблице №15 .

| Таблица №15. Коэффициенты рентабельности предприятия | |||||

| п/п | Наименование коэффициента | расчет | значение | отклонение 2001 и 2000гг | |

| 2000 | 2001 | ||||

| 1 | Рентабельность основной деятельности | чистая прибыль/сумма затрат | 0,84% | 0,55% | -0,29% |

| 2 | Рентабельность оборота | чистая прибыль/сумма выручки | 0,81% | 0,54% | -0,26% |

| 3 | Рентабельность совокупного капитала | чистая прибыль/среднегодовая стоимость имущества | 0,31% | 0,16% | -0,15% |

| 4 | Рентабельность собственного капитала | чистая прибыль/среднегодовая стоимость собственного капитала | 0,55% | 0,23% | -0,32% |

Рентабельность основной деятельности предприятия показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Коэффициенты рентабельности предприятия в динамике показывают, что за 2001 год рентабельность снизилась на 29%, составив 55% . Это отрицательная тенденция в развитии предприятия, так как рентабельность основной деятельности в 2000г. составляла 84%.

Рентабельность оборота характеризует эффективность производственной и коммерческой деятельности: сколько прибыли имеет предприятие с каждого рубля продаж. В сравнении с 2000г. и 2001г. этот показатель эффективности предприятия так же ухудшился на 26%, снизившись с 81% до 54%.

Рентабельность совокупного капитала понизилась на 15%, составив 16%.

Рентабельность собственного капитала в 2001 году равна 23%, понизившись на 32% по сравнению с 2000 годом.

Снижение показателей рентабельности предприятия связано со снижением цен на продукцию предприятия. Подобное снижение цены преследовало две цели: привлечение клиентов и стимулирование роста объема продаж за счет увеличения количества продаваемых товаров, а также укрепление имиджа предприятия как поставщика недорогого и качественного товара.

Анализ оборачиваемости капитала.

Поскольку оборачиваемость капитала тесно связана с его рентабельностью, в процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота капитала прошло замедление или ускорение движения средств.

Выделяется оборачиваемость всего совокупного капитала предприятия, а также оборачиваемость основного капитала, и оборачиваемость оборотного капитала.

Анализ оборачиваемости капитала приведен в Таблице №16.

Таблица №16. Анализ продолжительности оборота капитала

| Показатель | 2000 год | 2001год | Изменение |

| Выручка от реализации продукции | 41188 | 51757 | 10569 |

| Среднегодовая стоимость капитала | 26741,5 | 43904 | 17162,5 |

| В т.ч. оборотного капитала | 22186,5 | 36638 | 14451,5 |

| Коэффициент оборачиваемости всего капитала | 1,54 | 1,78 | 0,24 |

| В т.ч. оборотного капитала | 1,856 | 1,576 | -0,279 |

| Продолжительность оборота всего капитала | 237 | 205 | -32 |

| В т.ч. оборотного капитала | 196 | 231 | 35 |

Таким образом, по сравнению с 2000 годом, оборачиваемость совокупного капитала снизилась на 32 дня, а оборачиваемость оборотного капитала замедлилась на 35 дней.

Ускорить оборачиваемость капитала можно путем интенсификации торговой деятельности, более полного использования трудовых и материальных ресурсов, недопущения сверхнормативных товаро- материальных ценностей и отвлечения средств в дебиторскую задолженность, ускорение процесса отгрузки и оформления расчетных документов.

Экономический эффект ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также увеличения суммы выручки и суммы прибыли.

Вывод: анализ эффективности использования капитала показал, что у предприятия ООО «Альянс» суммовая прибыль за исследуемый период составила 616 тыс. рублей; рентабельность основной деятельности на конец 2001года составила 55%, причем показатель рентабельности снизился на 29%по сравнению с прошлым периодом. Оборачиваемость совокупного капитала составила 205 дней. То есть за исследуемый период предприятие улучшило показатели эффективности использования капитала по сравнению с 1999 годом, снижение показателей рентабельности работы предприятия обусловлено экономической политикой предприятия на данном этапе. Замедление оборачиваемости капитала связано с увеличением в балансе предприятия суммы основных средств (появлением собственного помещения для офиса и склада), а также увеличением группы запасов.

Характеристика предприятия. Анализ товарооборота.

Полное название анализируемого предприятия - Общество с ограниченной ответственностью «Альянс».

ООО «Альянс» было создано в 1995 году, зарегистрировано по следующему юридическому адресу: г. Красноярск, ул.Красной гвардии, 27 .

Анализируемое предприятие осуществляет следующие виды деятельности:

- розничная и оптовая торговля;

- посредническая деятельность;

Уставный капитал общества на сегодняшний день составляет 10 000 (Десять тысяч) рублей. Уставный капитал создан за счет вкладов учредителей.

Высшим органом общества является общее собрание участников общества, руководство текущей деятельностью общества осуществляется директором.

Направлений торговой деятельности несколько:

1. торговля компьютерами

2. торговля оргтехникой

3. торговля расходными материалами

4. торговля кондиционерами и вентиляцией

5. торговля теплотехникой

6. торговля радиостанциями

7. торговля прочими сопутствующими товарами.

Первая группа товаров подразумевает под собой торговлю конкретно системными блоками и различного сетевого оборудования. Вторая группа включает в себя следующие виды товаров: мониторы, принтеры, сканеры, копировальную технику, модемы, системы мультимедиа и т.п. Третья группа товаров- это товары повседневного спроса, или «Товары поддержки взаимоотношений» – бумага, различного рода картриджи и тонеры, дискеты, диски, шнуры и тому подобная мелочь, потребность в которой возникает в процессе эксплуатации оргтехники. Четвертая группа товаров – кондиционеры и вентиляция – довольно новое направление деятельности фирмы. Продажа кондиционеров предполагает и их монтаж, что привело к созданию на предприятии целого отдела «кондиционерщиков» – технического директора, менеджеров, проектировщика и монтажников систем вентиляции. Седьмая группа товаров включает в себя различные товары – офисную мебель (шкафы, столы, кресла и стулья), оборудование для уборки офисов (поломойки, промышленные пылесосы, сопутствующие материалы- специальные шампуни, порошки, чистящие средства), оборудование для кафе и столовых (промышленные холодильники, мясорубки, печи и т.д.).

По объему реализации лидирующими группами являются компьютеры и оргтехника, а также кондиционеры и вентиляция.

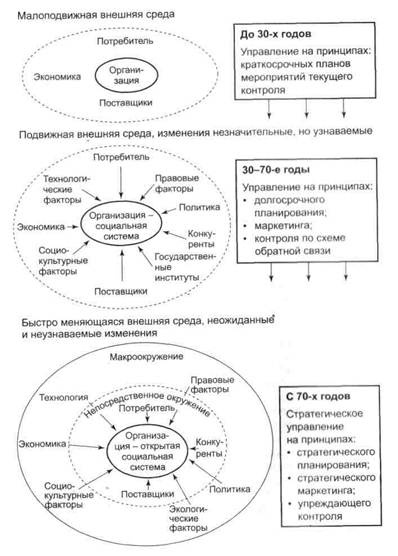

Анализ внешней среды предприятия

Принятие и реализация управленческих решений связаны с внутренней средой, в которой функционирует предприятие.

Однако все эти решения принимаются под влиянием внешних по отношению к предприятию сил.

Внешняя среда предприятия включает: потребителей, поставщиков, конкурентов, торговых посредников, инвесторов, рабочую силу, банки и налоговые службы, органы краевого и местного самоуправления, структуру федерального уровня.

Наиболее значимыми компонентами внешней среды предприятия (на микроуровне) являются поставщики, потребители, конкуренты.

Потребители

Каждому предприятию очень важно тщательно изучать своих клиентов. Предприятие «Альянс» может выступать на следующих рынках:

-потребительский рынок - отдельные лица, приобретающие товары и услуги для личного потребления;

-рынок промежуточных продавцов – организации приобретающие товары и услуги для последующей перепродажи их с выгодой для себя (ООО «Искра», ООО «Светар», ЗАО «Компьютергейм» и т.д.);

-рынок конечных потребителей – организации, приобретающие оргтехнику и компьютеры для использования в своей деятельности (бюджетные и коммерческий организации, т.е. юридические лица).

Потребители рассчитывают на приобретение товаров и услуг в соответствии с их потребностями по качеству, ценам, сервису.

На поведение потребителей влияют различные факторы, прежде всего факторы внешней среды (повышение цен, предъявление требований к качеству продукции и др.). Важное значение для розничной торговли приобретают факторы индивидуальных различий потребителей: доходы, мотивация, уровень количественных потребностей в товаре и др.

Поставщики

Поставщики участвуют в процессе материально-технического обеспечения деятельности предприятия. Серьезными аспектами конкуренции со стороны поставщиков могут быть цены на материальные ресурсы, качество материально-сырьевых ресурсов, договорные условия.

Основными поставщиками ООО «Альянс» являются:

· ТД Деникин (кондиционеры и теплотехника);

· Супермаркет «Никс» (компьютеры и оргтехника);

· ТД Терра (компьютеры и расходные материалы);

· ЗАО Компак (фирменное оборудование «Компак»);

Фирмой не используются прямые каналы товародвижения, связанные с перемещением товаров от производителя к потребителю без привлечения независимых посредников. Практически все поставщики ООО «Альянс» являются посредниками-импортерами. Использование прямых каналов товародвижения для ООО «Альянс» на данный момент затруднительно, так как:

- требует значительных финансовых вложений,

-предполагает наличие отлаженного механизма работы с таможней;

Предприятием «Альянс» используются в основном крупнооптовые закупки.

Конкуренты

В рыночной экономике фирмы действуют в условиях конкуренции. Цель конкурентов на рынке – чтобы покупатель купил их товар или услугу.

Факторами успеха ООО «Альянс» являются:

1) Жесткий контроль за качеством продукции;

2) Осуществление предприятием доставки товара до склада покупателя;

3) Ценовая конкурентоспособность;

В течение последних четырех лет работы исследуемое предприятие постоянно вкладывало денежные средства в изучение потребительского спроса, финансировало проведение рекламной компании по продвижению предприятия на рынке.

Так как последние несколько лет на рынке компьютерной техники идет жесткая конкуренция и посреднические компании снижают цены на продукцию, а также выросли цены на транспортные перевозки, доходность данного рынка значительно снизилась.

Для анализа товарооборота и приведение стоимости товаров к сопоставимым ценам используется индекс цен, равный 1,06. Данный показатель взят из данных статистических наблюдений Госкомстата РФ, опубликованных в периодической печати.

Анализ динамики объема товарооборота ООО «Альянс» приводится в таблице №17.

Рассматривая данные таблицы №16, можно заметить, что в 2001 году, по сравнению с 2000 годом, произошли следующие изменения: снизилась доля продаж компьютеров и оргтехники- в общем на 2,35%, как в действующих, так

| Таблица 17. Анализ динамики объема товарооборота по структуре за 2000-2001 годы. | ||||||||||||||||

| |||||||||||||||||

| товарные группы | 2000 год | 2001 год | отклонения | Темп роста | |||||||||||||

| сумма | уд. Вес | сумма в действ. ценах | индекс цен | сумма в сопост. ценах | Уд. Вес. | сумма | уд. Вес | В действ. ценах | В сопост. ценах | ||||||||

| сумма в действ. ценах | сумма в сопост.ценах | ||||||||||||||||

| компьютеры | 9592,69 | 23,3 | 11593,6 | 1,06 | 10937,3 | 22,4 | 2000,89 | 1344,65 | -0,89 | 120,86 | 114,02 | ||||||

| оргтехника | 10527,65 | 25,6 | 12483,8 | 1,06 | 11777,2 | 24,1 | 1956,15 | 1249,52 | -1,44 | 118,58 | 111,87 | ||||||

| расходные материалы | 1779,32 | 4,32 | 2184,15 | 1,06 | 2060,52 | 4,22 | 404,83 | 281,19 | -0,1 | 122,75 | 115,80 | ||||||

| кондиционеры | 12541,75 | 30,5 | 14952,6 | 1,06 | 14106,2 | 28,9 | 2410,86 | 1564,49 | -1,56 | 119,22 | 112,47 | ||||||

| теплотехника | 4843,71 | 11,8 | 3824,85 | 1,06 | 3608,34 | 7,39 | -1018,86 | -1235,36 | -4,37 | 78,97 | 74,50 | ||||||

| радиостанции | 1470,41 | 3,57 | 1107,6 | 1,06 | 1044,91 | 2,14 | -362,81 | -425,51 | -1,43 | 75,33 | 71,06 | ||||||

| другое | 432,47 | 1,05 | 5610,46 | 1,06 | 5292,89 | 10,8 | 5177,99 | 4860,42 | 9,79 | 1297,3 | 1223,86 | ||||||

| Итого: | 41188 | 100 | 51757 | 1,06 | 48827,4 | 100 | 10569,00 | 7639,36 | 0 | 125,66 | 118,55 | ||||||

и в сопоставимых ценах, на 4,37% снизилась доля объема продаж теплотехники. Последнее может быть объяснено тем, что ноябрь, декабрь 2001 года (основной период продаж оборудования данного направления) был теплым, что снизило потребность в данной технике. В отношении снижения объема продаж радиостанций (на 28,94%) можно заметить, что это достаточно специфическое оборудование, покупку которого могут себе позволить только те предприятия, у которых есть специальное разрешение Федеральной Службы Безопасности. Такие организации в основном финансируются их бюджета – дефицит которого и снизил спрос на данное оборудование. Вместе с тем увеличилась доля реализации группы «другое» (на 1123,86%) – в данную группу вошли товары, не характерные для продаж в исследуемом предприятии; это- мебель, оборудование для пищеблоков пунктов общественного питания, профессиональные пылесосы и т.п. Можно предположить, что в связи с перенасыщением рынка оргтехники и кондиционеров, предприятие пытается найти новое направление деятельности, отвечая на потребности покупателей.

Используя данные таблицы №17, рассчитаем равномерность развития товарооборота в 2001 году. Расчет приводится в таблице №18.

Таблица 18. Расчет равномерности развития товарооборота в 2001 году.

| Товарные группы | Темп изменения к 2000 году, % (Х) | (Х-Х) | (Х-Х)2 |

| компьютеры | 114,02 | -4,53 | 20,54 |

| оргтехника | 111,87 | -6,68 | 44,64 |

| расходные материалы | 115,80 | -2,75 | 7,54 |

| кондиционеры | 112,47 | -6,08 | 36,91 |

| теплотехника | 74,50 | -44,05 | 1940,80 |

| радиостанции | 71,06 | -47,49 | 2255,09 |

| другое | 1223,86 | 1105,31 | 1221717,28 |

| Итого: | 118,55 | 993,73 | 1226022,82 |

По данным таблицы №18 найдем коэффициент равномерности развития товарооборота:

1226022,82/7= 418,50

(418,5*100)/118,55 =353

Коэффициент равномерности равен 353,0. Следует заметить, что основное влияние на коэффициент оказало резкое, на 1223,86%,изменение товарной позиции «другое». Если не брать в расчет данную группу, то результаты расчета будут диаметрально противоположными - коэффициент равномерности развития товарооборота будет равен 77,04.

Глава 3. Мероприятия и предложения по улучшению финансового состояния ООО «Альянс»

Проведенный анализ ООО «Альянс» показал, что предприятие находится в устойчивом финансовом положении, но имеет недостаточную ликвидность активов. Несмотря на снижение прибыли в 2001 году, у предприятия наблюдаются положительные тенденции развития:

1) Рост валюты баланса, то есть увеличение суммы активов на 463%

2) улучшились показатели финансовой устойчивости

Наблюдаются также и отрицательные тенденции:

1) рост кредиторской задолженности на 49%

2) Увеличение периода оборачиваемости активов

3) Снижение показателей рентабельности

Основными «слабыми» местами в финансовом положения предприятия являются:

- низкая рентабельность продаж (или высокий уровень расходов),

- неудовлетворительный показатель абсолютной ликвидности активов.

Основная цель работы любого предприятия - получение прибыли от осуществляемой деятельности. Так как изучаемое предприятие в 2001 году получило прибыли на 16% меньше, чем в 2000 году, то перед руководством ООО «Альянс» стоят следующие задачи:

1) Увеличить прибыльность продаж до уровня 2000 года,

2) Стабилизировать поток денежной наличности, и, как следствие, улучшить показатели абсолютной ликвидности баланса.

Пути увеличения прибыли предприятия:

- Рост доходов от реализации (выручки) продукции,

- Оптимизация затрат

- Повышение уровня рентабельности продукции

Рост доходов от реализации зависит от цен на продукцию, ее ассортимента и качества, от маркетинговых действий по увеличению спроса, кредитной политики предприятия и т.п. Специфика отрасли, в которой осуществляет свою деятельность ООО «Альянс», заключается в том, что цены на продукцию снижаются в следствии технического прогресса и появление на рынке товаров более прогрессивной технологии, поэтому уровень цен на товары обычно постоянно падает (к примеру, мониторы с жидкокристалическим дисплеем в 2000 году стоили около 30 тыс. рублей, в 2001 году их стоимость упала до 22 тыс. рублей, за 2002 год предполагается падение до 17-18 тыс. рублей).

Кроме того, на увеличение спроса влияет не только потребность в приобретении оргтехники и кондиционеров, но и соотношение цены и качества товара, активность рекламы; возможность приобретения товаров в рассрочку, предоставление коммерческих кредитов (в разумных пределах на небольшие сроки), скидки за увеличение объема проданных товаров- внедрение подобных мероприятий даст возможность предприятию увеличить поступление выручки от реализации продукции.

За исследуемый период фактический рост объема выручки на предприятии составил в 2001 году по сравнению с 2000 годом -25,66%.

Анализ динамики роста выручки от реализации и выявление тенденций его развития дает возможность предположить, что в 2002 году предприятие может увеличить объем реализации товара до 65 млн. рублей.

Второй задачей, стоящей перед предприятием, является снижение расходов предприятия. Оптимизация затрат проводится посредством сокращения излишних затрат, запасов ценностей, совершенствование их структуры. Основными источниками резерва снижения себестоимости продукции являются:

1. повышение уровня производительности труда офис- менеджеров,

2. повышение производительности труда, улучшение организации труда бригад по монтажу кондиционеров и систем вентиляции,

3. сокращение коммерческих расходов.

4. поиск поставщиков с более низкими ценами на товары, оптимизации денежных потоков от предприятия к поставщикам с целью достижения определенного объема закупок для получения скидок по товару, получения товарных кредитов и т.п.

Резервы сокращения затрат устанавливаются по каждой статье расходов за счет конкретных мероприятий (улучшения организации труда, усиление контроля за состоянием складского хозяйства, систематическое проведение инвентаризаций, контроль обоснованностью списания расходных материалов при осуществлении монтажа кондиционеров, сравнение прайс-листов поставщиков, проведение переговоров по поводу снижения расценок на товары, заключение договоров поставки с более выгодными для предприятия условиями и т.п.).

Проведение подобных мероприятий позволит сократить расходы предприятия, и, как следствие, увеличить показатели прибыли и рентабельности.

Снижение уровня затрат предприятия до уровня 2000 года (то есть себестоимости продаж до 94% от объема выручки, а уровень коммерческих расходов на уровне 3%) даст предприятию объем валовой прибыли 2070 тыс. рублей, что на 1691 тыс. рублей выше, чем прибыль до налогообложения 2001 года.

Чистая прибыль предприятия после уплаты налога на прибыль составит 1292 тыс. рублей.

Увеличение выручки, и, соответственно, прибыли предприятия, позволит ООО «Альянс» погасить свою кредиторскую задолженность.

Еще одна задача, стоящая перед руководством предприятия ООО «Альянс» - улучшение показателей ликвидности баланса. Основной путь для этого- стабилизация денежных потоков для увеличения денежных средств на расчетном счете предприятия и в кассе. Оптимизация денежных потоков предприятия и увеличение денежных средств на балансе предприятия позволит увеличить показатели абсолютной ликвидности баланса. Основной путь для оптимизации денежных потоков – сокращение разрыва времени между отгрузкой товара и получением оплаты за него, проведение систематической инвентаризации дебиторской задолженности. Кроме того, предприятию необходимо периодически проводить инвентаризацию кредиторской задолженности, и вовремя погашать свои долги перед поставщиками и покупателями, работниками по заработной плате, задолженность перед бюджетом по налогам и сборам; что приведет к сокращению объема кредиторской задолженности, и также улучшит показатели абсолютной ликвидности баланса ООО «Альянс».

При осуществлении плана увеличения прибыли и сокращения затрат, исследуемое предприятие будет иметь свободные денежные средства (в объеме 1573 тыс. рублей прибыли), и вкладывать их в ликвидные запасы. Прогноз финансовых результатов предприятия приведен в таблице №19.

Таблица №19. Анализ плановых финансовых результатов

| Показатели | 2001 | доля в выручке | план | доля в выручке | отклонение плана от 2001г. | ||

| абс. | % | ||||||

| 1 | Выручка от реализации товаров | 51757 | 100,00 | 69000 | 100,00 | 17243 | 0,00 |

| 2 | Себестоимость реализации товаров | 49946 | 96,50 | 64860 | 94,00 | 14914 | -2,50 |

| 3 | Коммерческие расходы | 1434 | 2,77 | 2070 | 3,00 | 636 | 0,23 |

| 4 | Управленческие расходы | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| 5 | Прибыль от реализации (1-2-3-4) | 377 | 0,73 | 2070 | 3,00 | 1693 | 2,27 |

| 6 | Проценты к получению | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| 7 | Проценты к уплате | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| 8 | Доходы от участия в др. организациях | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| 9 | Прочие операционные доходы | 2 | 0,00 | 0 | 0,00 | -2 | -0,00 |

| 10 | Прочие операционные расходы | 0 | 0,00 | 0 | 0,00 | 0 | 0,00 |

| 11 | Прибыль от финансово-хозяйственной деятельности (5+6-7+8+9-10) | 379 | 0,73 | 2070 | 3,00 | 1691 | 2,27 |

| 12 | Прочие внереализационные доходы | 0,00 | 0,00 | 0 | 0,00 | ||

| 13 | Прочие внереализационные расходы | 0,00 | 0,00 | 0 | 0,00 | ||

| 14 | Прибыль отчетного года (11+12-13) | 379 | 0,73 | 2070 | 3,00 | 1691 | 2,27 |

| 15 | Налог на прибыль | 99 | 0,19 | 497 | 0,72 | 398 | 0,53 |

| Продолжение таблицы №19 | |||||||

| 16 | Отвлеченные средства | 0,00 | 0,00 | 0 | 0,00 | ||

| 17 | Чрезвычайные доходы | 0,00 | 0,00 | 0 | 0,00 | ||

| 18 | Чрезвычайные расходы | 0,00 | 0,00 | 0 | 0,00 | ||

| 19 | Нераспределенная прибыль (убыток) отчетного года (14-15-16) | 281 | 0,54 | 1573 | 2,28 | 1292 | 1,74 |

Анализ данных таблицы №19 показал, что прибыль, которую предприятие может получить при осуществлении рекомендуемых мероприятий, на 1292 тыс. рублей превышает прибыль 2001 г. Доля чистой прибыли в структуре выручки увеличится на 1,74%, и составит 2,28% от общего объема выручки

Прогноз денежных потоков предприятия приведен в таблице №20

Таблица №20. Прогноз денежных потоков ООО «Альянс»

| показатель | план |

| Сальдо денежных счетов на начало периода: | 2 |

| выручка от реализации | 69000 |

| Погашение дебиторской задолженности | 880 |

| Приобретение товаров: | 57860 |

| Коммерческие расходы | 2070 |

| Налог на прибыль | 497 |

| Погашение кредиторской задолженности | 8000 |

| Сальдо денежных счетов на конец периода: | 1455 |

Прогноз денежных потоков предприятия в плановом периоде предполагает наличие денежных средств на расчетном счете предприятия и в кассе на конец планового периода в размере 1455 тыс. рублей.

При составлении прогнозных денежных потоков приняты следующие допущения:

1. Так как на складе излишнее количество запасов, то в плановом периоде предприятие приобретет товаров меньше, чем необходимо для поддержания уровня запасов на уровне 2001 года.

2. В плановом периоде предприятие добьется погашения дебиторской задолженности

3. Высвободившиеся денежные средства будут направлены на погашение кредиторской задолженности.

При составлении прогнозных данных было учтено влияние хозяйственных операций на следующие группы баланса:

-движение группы дебиторской задолженности;

-движение группы запасов;

-движение группы денежных средств;

-движение группы прибыли предприятия;

-движение группы кредиторской задолженности.

Таблица №21. Влияние прогнозных хозяйственных операций на показатели планового баланса.

| 2001 | приход | расход | план | |

| 1.Внеоборотные активы | ||||

| Основные средства | 7266 | 0 | 0 | 7266 |

| Незавершенное строит. | 0 | 0 | ||

| Долгоср. фин. вложения | 0 | 0 | ||

| Итого: | 7266 | 0 | 0 | 7266 |

| 2.Оборотные активы | 0 | |||

| Запасы (включая НДС) | 35676 | 57860 | 64860 | 28676 |

| Дебиторская задолженность | 880 | 0 | 880 | 0 |

| Денежные средства и краткосрочные финансовые вложения | 2 | 69880 | 68427 | 1455 |

| прочие активы | 0 | 0 | ||

| Итого по разделу 2 | 36558 | 127740 | 134167 | 30131 |

| Всего активов | 43824 | 127740 | 134167 | 37397 |

| Пассив | 0 | |||

| 1. Собственный капитал | 0 | |||

| Уставный капитал | 10 | 10 | ||

| Добавочный капитал | 29700 | 29700 | ||

| Фонд накопления | 0 | 0 | ||

| Резервный капитал | 0 | 0 | ||

| Фонд соц. Сферы | 0 | 0 | ||

| Нераспределенная прибыль прошлых лет | 287 | 1573 | 1860 | |

| Непокрытый убыток прошлых лет | 0 | 0 | ||

| Нераспределенная прибыль отчетного года | 0 | |||

| Итого по разделу 1 | 29997 | 1573 | 0 | 31570 |

| 2. Привлеченный капитал | 0 | |||

| Долгосрочные пассивы | 0 | 0 | ||

| Краткосрочные пассивы | 13827 | 0 | 8000 | 5827 |

| Итого по разделу 2 | 13827 | 0 | 8000 | 5827 |

| Всего пассивов | 43824 | 1573 | 8000 | 37397 |

По данным прогнозного баланса был проведен анализ ликвидности.

А1=денежные средства 1455 тыс. рублей

А2= товары на складе 24540 тыс. рублей

А3= НДС и запасы 4136 тыс. рублей

П1=краткосрочная кредиторская задолженность

Анализ и динамика коэффициентов ликвидности прогнозного баланса приведен в таблице №22 «Коэффициенты ликвидности прогнозного баланса»

Таблица №22. Коэффициенты ликвидности прогнозного баланса

| показатель | расчет | 2001 | план | измен. |

| коэффициент абсолютной ликвидности | А1/П1 | 0,0002 | 0,2541 | 0,2539 |

| коэффициент быстрой ликвидности | (А1+А2)/П1 | 2,7302 | 4,4611 | 1,7309 |

| коэффициент текущей ликвидности | (А1+А2+А3)/П1 | 2,7514 | 5,1709 | 2,4195 |

Анализ данных таблицы №22 показал, что в плановом периоде ООО «Альянс» улучшило показатели ликвидности баланса. Все коэффициенты, в том числе и коэффициент абсолютной ликвидности, удовлетворяют нормативам.

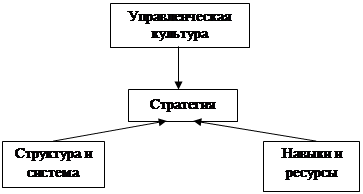

ЗаключениеНеобратимые изменения всех сфер окружающей среды оказывают влияние на конкретные предприятия и для того, что бы развиваться, менеджеру необходимо принимать и реализовывать хозяйственные решения.

Принятию управленческих решений предшествует анализ и оценка производственной и финансово-хозяйственной деятельности предприятия, позволяющие выявить главные взаимосвязи и взаимозависимости на предприятии.

Результативность анализа во многом зависит от его информативной базы. Основным источником информации для осуществления финансового анализа является бухгалтерский баланс и приложения к нему. Баланс предприятия представляет собой совокупность сведений о результатах работы предприятия, отражающим итоговые данные на определенную дату времени.

Финансовое состояния предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени. Основными показателями анализа баланса являются: показатели финансовой устойчивости, рентабельности, оборачиваемости, ликвидности предприятия.

На основе проведенного анализа балансов ООО «Альянс»и выявленных тенденциях развития предприятия сделаны следующие выводы:

1) Предприятие на конец исследуемого периода имеет прибыль в размере 837тыс. рублей, в том числе полученную за 2000-2001гг. получено 616 тыс. рублей.

2) основной статьей актива баланса являются запасы -81,41%, пассива – собственный капитал -69,68% и заемный капитал – 30,32%. Оборачиваемость активов предприятия за исследуемый период снизилась в 1,2 раза, и составила 205 дней.

3) Суммы активов баланса выросла на 461%

4)Увеличение объема выручки от реализации составило 20,42% за исследуемый период.

3) Анализ финансовой устойчивости показал, что ООО «Альянс» находится в устойчивом финансовом состоянии, то есть имеет достаточно активов для покрытия краткосрочной кредиторской задолженности.

4) Рентабельность основной деятельности предприятия на конец исследуемого периода равна 55%, снизившись за исследуемый период на 29%.

5) Анализ ликвидности показал, что за анализируемый период предприятие улучшило свое финансовое положение: коэффициенты быстрой и текущей ликвидности и на начало, и на конец исследуемого периода удовлетворяют нормативу. Для абсолютной ликвидности баланса предприятию необходимо увеличить наличные денежные средства.

Для улучшения финансового состояния руководству ООО «Альянс» рекомендуется следующее:

- увеличение выручки от реализации до 69 млн. рублей. Подобное увеличение возможно за счет проведения рекламной компании, внедрения возможности для покупателей приобретать товары в рассрочку, предоставление коммерческих кредитов, скидки за увеличение объема проданных товаров.

- сокращение расходов предприятия до 97% от объема выручки. Сокращение расходов рекомендуется за счет поиска поставщиков с более низкими ценами, усиления контроля за списанием материалов на монтаж кондиционеров, улучшение показателей производительности труда офис- менеджеров и бригад монтажников.

- оптимизация денежных потоков предприятия за счет сокращения разрыва между отгрузкой товара и его оплатой, истребованием дебиторской задолженности, увеличением объема выручки предприятия.

- увеличение абсолютной ликвидности баланса предприятия за счет ликвидации дебиторской задолженности и своевременного погашения кредиторской задолженности, увеличение объема денежных средств до 1455 тыс. рублей в конце планового периода.

По данным анализа прогнозного баланса, составленного на основе рекомендуемых мероприятий, сделаны выводы:

1. Предприятие в плановом периоде увеличило чистую прибыль на 1292 тыс. рублей, соответственно улучшив показатели рентабельности деятельности,

2. Стабилизированы денежные потоки предприятия и на конец планового периода показатель абсолютной ликвидности баланса равен 2,54; то есть удовлетворяет нормативу

Литература

1. Методические положения по оценке финансового состояния предприятий и установлению управления по делам о несостоятельности (банкротстве) от 12.08.94 № 31-р

2. Балабанов И.Т. Основы финансового менеджмента. Как управлять экономикой. – М.: «Финансы и статистика», 1996

3. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности: Учебник. М.: Ф. и Ст., 2000г.

4. Бороненкова С.А. Управленческий анализ: Учеб. Пособие.-М.: Финансы и статистика, 2003.

5. Берстайн Л.А. Анализ финансовой отчетности.- М.: Ф. и Ст., 1996г.

6. Борисов Л.П. Оценка результатов финансово-хозяйственной деятельности предприятия/ Консультант, № 8, 2000. С. 71-75

7. Григорьев Ю.А. Проблемы определения платежеспособности предприятия// Консультант, № 23, 1999. С. 84-88

8. Григорьев Ю.А. Рентабельность предприятия и проблемы совершенствования отчетности// Консультант, № 21, 1999. С. 83-88

9. Донцова Л.В., Никифорова Н.А. Анализ бухгалтерской отчетности.-М.: ДИС, 1998г.

10. Друри К. Введение в управленческий и производственный учет: пер. с англ./под ред. Табалиной С.Д.-М.: Аудит, Юнити,1997г.

11. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности.-М.: Ф. и Ст., 2000г.

12. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник.- М.: ООО «ТК Велби», 2002г.

13. КовалевВ.В., Патров В.В. Как читать баланс. М.: Ф. и Ст., 1998г.

14. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. – М.: ДиС, 1997

15. Крейнина М.Н. Финансовый менеджмент. – М.: ДиС, 1998

16. Репин В.В. Внедрение управления финансами предприятия//Консультант, № 18, 1997. С. 45-49

17. Репин В.В. Дебиторская задолженность: анализ и управление/Консультант, № 18, 1998. С. 62-65

18. Репин В.В. Управление финансами предприятия: ключевые проблемы/ Консультант, № 11, 1998. С. 51-54

19. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. -Мн.: «Экоперспектива»,1998г.

20. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. -М.: Инфа-М,2002г.

21. Самочкин В.Н. Гибкое развитие предприятия. Анализ и планирование. – М.: Дело, 1999

22. Стоянова Е.С. Финансовый менеджмент: Российская практика. – М.: Перспектива, 1995

23. Стоянова Е.С. Финансовый менеджмент в условиях инфляции. – М.: Перспектива, 1994

24. Стратегия и тактика антикризисного управления фирмой./ Под ред. А.П. Градова и Б.И. Кузина. – СПб.: Специальная литература, 1996

25. Ткачук М.И., Киреева Е.Ф. Основы финансового менеджмента. Мн.: Интерпресссервис, Экоперспектива,2002г.

26. Тренев Н.Н. Механизмы управления предприятием/Аудит и финансовый анализ, № 3, 1998.

27. Финансовый анализ деятельности фирмы. – М.: Ист-сервис, 1994

28. Финансовое планирование и контроль: Пер. с англ./Под ред. М.А. Поукока и А.Х. Тейлора. – М.: Инфра-М, 1996

29. Шеремет В.В., Сайфулин Р.С. Финансы предприятий.-М.: Инфа-М,1996г.

Приложения

Похожие работы

... отчетность до предоставления в адреса, предусмотренные законодательством, рассматривается и утверждается в порядке, устанавливаемом учредительными документами. Годовая бухгалтерская отчетность о результатах хозяйственной деятельности, имущественном и финансовом положении является открытой к публикации для заинтересованных пользователей (бирж, покупателей, поставщиков и др.). Достоверность ...

... местного самоуправления и судебных органов. 4. Порядок составления аудиторского заключения Рекомендации в отношении формы и содержания аудиторского заключения, которое выдается в результате аудиторской проверки финансовой отчетности субъекта, проведенной независимым аудитором, предоставляют Международные стандарты, МСА 700 R «Отчет (заключение) независимого аудитора по полному комплекту ...

... председатель экзаменационной комиссии, уважаемые члены экзаменационной комиссии, коллеги! Вашему вниманию предоставлена выпускная квалификационная работа на тему: “Пути финансового оздоровления предприятия с неудовлетворительной структурой баланса (на примере ООО /////////////////////////////)”. В современных условиях ведения бизнеса становится очевидным, что предприятия и компании для выживания ...

... доли рынка, роста удовлетворенности покупателей. Ведь упреждающее воздействие гораздо эффективнее, нежели воздействие по устранению последствий. Разработка и реализация антикризисного стратегического управления предприятием - ключевые проблемы стабилизации российской экономики. Стратегия антикризисного управления дает возможность вовремя распознать кризис и, учитывая его особенность, снизить его ...

0 комментариев