Навигация

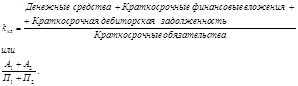

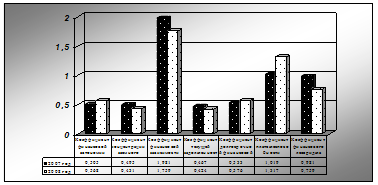

Так как К критической оценки = (А1+А2)/(П1+П2),то

1. Так как К критической оценки = (А1+А2)/(П1+П2),то

можно сделать следующие выводы:

· У предприятия явный недостаток денежных средств и это связанно, прежде всего, с очень высокой дебиторской задолженностью, которая намного выше кредиторской. В связи с этим необходимо изменить политику по отношению к дебиторам.

· Если предприятие не сторонник таких мер, то возможен иной способ – уменьшение средств замороженных в запасах. И здесь очевидно проблема затоваривания, т. е. еще плохо отлажены каналы сбыта, так как предприятие молодое. Плюс необходимо повторно рассчитать нормы по: сырью и материалам, незавершенному производству.

2. Так как К обеспеченности СОС=(П4-А4) / (А1+А2+А3) то следует отметить что:

· Основная проблема – это отсутствие резервного капитала как такового, а так же фонда накопления. Решение этой проблемы таково, что с увеличением прибыли, конечно, увеличатся возможности по созданию этих фондов и резервов, но не следует забывать, что полностью направлять заработанные деньги на потребление (оборотный капитал), а не на накопление может не благоприятно сказаться на будущем развитии предприятия.

По законодательству РФ необходимо вычислить следующие показатели.

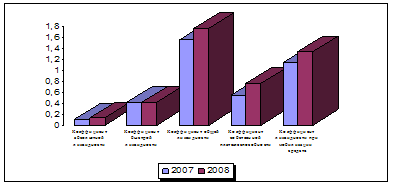

· Коэффициент текущей ликвидности, К т.л.>=2; у нас 2,54

· Коэффициент обеспеченности СОС, К о.с.с>=0,1; у нас 0,17

· Коэффициент восстановления (утраты) платежеспособности, Кв.п.>=2; у нас 2,7

Таким образом, в соответствии с Российским Законодательством предприятие можно считать платежеспособным.

II Способ.

На первом этапе необходимо рассчитать следующие показатели:

· Отношение СОС к сумме Актива (X1),

X1=СОС/стр.300

· Отношение нераспределенной прибыли к сумме всех активов (X2),

X2=Нер.прибыль/стр.300;

· Отношение прибыли до уплаты % и налогов к сумме всех активов

X3=Прибыль до уплаты налогов/стр.300;

· Отношение рыночной стоимости обыкновенных и привелегированных акций к заемному капиталу (X4),

X4=Р. ст. акций/стр.590+690;

· Отношение объема продаж к сумме всех активов (X5),

X5=V продаж/стр.300

На втором этапе используется формула Z-счета Э. Альтмана:

Z-счет=1,2X1+1,4X2+3,3X3+0,6X4+1X5

Таблица №6. Вероятности банкротства.

| Значение Z-счета | Вероятность банкротства |

| Z-счет=<1,8 | Очень высокая |

| Z-счет ε [1,8; 2,7] | Высокая |

| Z-счет ε [2,8; 2,9] | Банкротство возможно |

| Z-счет>=3,0 | Вероятность банкротства очень низкая |

Итак, определим вероятность банкротства нашего предприятия:

Таблица №7.

| Показатели | Расчетное значение | |

| На начало периода | На конец периода | |

| X1= СОС/стр.300 | - | 0,67 |

| X2=Нер.прибыль/стр.300 | - | 0 |

| X3=Прибыль до уплаты налогов/стр.300 | - | 0,74 |

| X4= Р. ст. акций/стр.590+690 | - | 0 |

| X5=V продаж/стр.300

| - | 2,5 |

Рассчитаем вероятность банкротства по формуле Z-счета Э. Альтмана:

Z-счет=1,2*0,67+1,4*0+3,3*0,74+0,6*0+1*2,5=0,804+2,442+2,5=5,746

Таблица №8.

| Показатели | На начало периода | На конец периода |

| Z-счет | - | 5,746 |

| Вероятность банкротства | - | Очень низкая |

Итак, можно сделать вывод, что банкротство в ближайшее время нашему предприятию не грозит, но, на мой взгляд, для того чтобы еще больше снизить его вероятность и тем самым улучшить финансовое состояние необходимо:

· Во-первых, необходимо изменить политику расходования прибыли и использовать ее не только на потребление, но и создавать различные фонды (накопление), увеличив, таким образом, показатель X2.

· Во-вторых, как одним из способов увеличения собственного капитала, может выступать выпуск и размещение акций, лучше среди работников предприятия. Но в этом случае не стоит забывать об издержках связанных с их выпуском, и выплате будущих дивидендов акционерам.

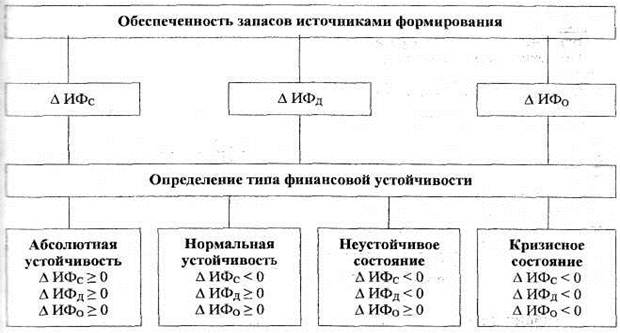

Так же для получения дополнительной информации о финансовом состоянии предприятия можно провести классификацию с целью выявления типа финансовой устойчивости организации на основе использованных ею источников покрытия затрат.

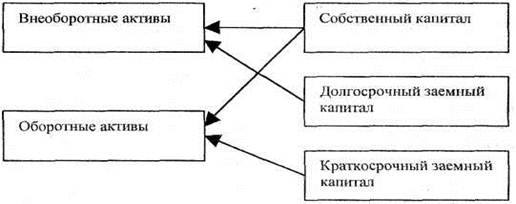

Между статьями актива и пассива баланса существует тесная взаимосвязь. Каждая статья актива баланса имеет свой источник финансирования. Источником финансирования долгосрочных активов являются собственный капитал и долгосрочные заемные средства. Не исключительны случаи формирования долгосрочных активов за счет краткосрочных кредитов банка. Текущие активы образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы половина средств была сформирована за счет собственного и половина - за счет заемного капитала. Тогда обеспечивается гарантия погашения внешнего долга.

В зависимости от источников формирования общую сумму текущих активов (оборотного капитала) принято делить на две части: переменная часть, которая создана за счет краткосрочных обязательств предприятия; постоянный минимум текущих активов (запасов и затрат), который образуется за счет перманентного (собственного и долгосрочного заемного) капитала. Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части текущих активов, что свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

Обобщающим показателем ликвидности является достаточность (излишек или недостаток) источников средств формирования запасов.

Для характеристики источников формирования запасов и затрат используют несколько показателей, которые отражают различные виды источников; они рассчитываются на основании данных бухгалтерского баланса:

1.Наличие собственных оборотных средств (СОС)

2.Наличие собственных и долгосрочных заемных источников формирования запасов и затрат или наличие функционирующего капитала (ФК)

3.Общая величина основных источников формирования запасов и затрат (ОВИ)

Трем показателям наличия источников формирования запасов и затрат соответствуют показатели обеспеченности запасов и затрат источниками формирования:

1.Излишек (+) или недостаток (-) СОС:

В1 = СОС -Общая величина запасов и затрат

2.Излишек (+) или недостаток (-) ФК:

В2 = ФК - Общая величина запасов и затрат

3.Излишек (+) или недостаток (-) ОВИ:

В3 = ВИ - Общая величина запасов и затрат

С помощью этих показателей можно определить трехразмерный показатель типа финансовой устойчивости (U). U=1, если В>0 и U=0, если В<0. Далее с его помощью выделяют четыре типа финансовой ситуации:

Таблица №9.

Похожие работы

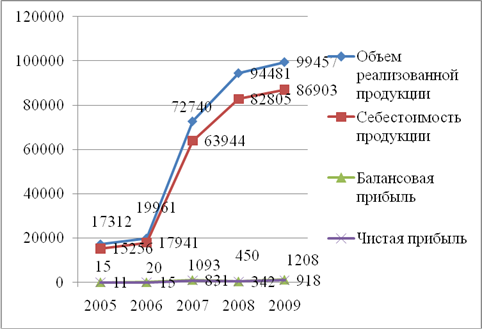

... конкурентов и достаточно оперативно и правильно изменять хозяйственную ситуацию и искать подход, являющийся оптимальным в конкретных условиях. 2.2 Анализ финансового состояния предприятия Данные бухгалтерской отчетности показывают, что за время работы ЗАО «Цифроград» зарекомендовало себя как надежный деловой партнер, который неукоснительно исполняет свои обязательства по платежам, а также ...

... – увеличению активов. Для этого оно должно постоянно поддерживать платежеспособность и финансовую устойчивость, а также оптимальную структуру актива и пассива. 1.2 Методики анализа финансового состояния предприятия Под методом анализа финансового состояния понимается способ подхода к изучению хозяйственных процессов в их становлении и развитии. К характерным особенностям метода относятся: ...

... , влияние инфляции, определяя индекс цен и выручку отчетного периода в сопоставимых ценах базисного периода. Формулы для расчета влияния факторов на прибыль от реализации приведены в таблице Б.5. 2 Анализ финансового состояния ЗАО «Заказстрой-Инвест» 2.1 Организационно-экономическая характеристика ЗАО «Заказстрой-Инвест» Закрытое Акционерное Общество «Заказстрой-Инвест» учреждено ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

0 комментариев