Навигация

Продукция столовой отпускается сотрудникам организации бесплатно

2. Продукция столовой отпускается сотрудникам организации бесплатно.

В случае, когда работники предприятия не платят за обеды, то есть когда расходы полностью покрываются за счет средств организации, реализация продукции столовой не включается в общую сумму реализации продукции организации и по счету 46 не отражается.

В бухгалтерском учете такой, способ, деятельности столовой будет отражаться следующим образом:

ДЕБЕТ 29 КРЕДИТ 10 (41, 70, 69, 76)- формирование затрат по приготовлению обедов;

ДЕБЕТ 88 КРЕДИТ 29 - списание затрат по содержанию и эксплуатации столовой.

Отпуск бесплатных обедов сотрудникам должен производиться по талонам на питание или каким-либо иным документам, которые должны обеспечивать учет и контроль за расходованием средств на питание одного работника. Сумма таких расходов включается в совокупный облагаемый доход работника для исчисления подоходного налога в соответствии с пунктом 6 Инструкции Госналогслужбы России от 29 июня 1995 г. № 35 «По применению Закона Российской Федерации «О подоходном налоге с физических лиц».

В исключительных случаях, когда по каким-либо объективным и не зависящим от работы бухгалтерских служб причинам невозможно организовать учет потребления обедов каждым работником, стоимость обедов не включается в его совокупный доход и, следовательно, не подлежит обложению подоходным налогом. Такое положение содержится в пункте 7 разъяснений Госналогслужбы России от 25 июня 1992 г. № ВП-6-03/202 «По отдельным вопросам, заданным работниками государственных налоговых инспекций на кустовых совещаниях, проведенных Государственной налоговой инспекцией РФ».

Ø Детские дошкольные учреждения

В детских дошкольных учреждениях (далее по тексту -ДДУ) все расходы должны производиться согласно смете, утвержденной руководством организации, на балансе которого находится ДДУ, поэтому проверка данного подразделения аудитором должна начаться именно с проверки таких смет.

Эти расходы покрываются за счет:

- сумм, внесенных родителями в качестве платы за содержание детей в ДДУ;

- сумм целевого финансирования, то есть путем покрытия части расходов ДДУ за счет собственных средств организации.

При определении величины платы родителей за содержание детей в ДДУ необходимо учитывать, что в целях социальной защиты населения, согласно постановлению Верховного Совета РФ от 6 марта 1992 г.,№ 2464-1 «Об упорядочении платы за содержание детей в детских дошкольных учреждениях и о финансовой поддержке системы этих учреждений», размер взимаемой с родителей независимо от места их работы (службы, учебы) платы не должен превышать 20 процентов, а с родителей, имеющих трех и более детей, - 10 процентов затрат на содержание ребенка в данном учреждении. Также для особых категорий детей при наличии заключения медицинского учреждения возможно полное освобождение от указанных платежей. Этот момент должен заслуживать особенного внимания аудитора.

Если организация полностью или частично возмещает родителям плату за содержание детей в детских дошкольных учреждениях или при целевом финансировании покрывает расходы на содержание ДДУ, которые должны быть оплачены родителями, то эти суммы должны быть включены в совокупный доход родителей, согласно пункту 6 Инструкции Госналогслужбы России от 29 июня 1995 г. № 35 «По применению закона Российской Федерации «О подоходном налоге с физических лиц».

Указания о порядке проведения документальной проверки юридических лиц, независимо от видов деятельности и форм собственности, включая предприятия с особым режимом работы, по соблюдению налогового законодательства, правильности исчисления, полноты и своевременности уплаты в бюджет налога на прибыль Госналогслужбы России от 28 августа 1992 г. № ИЛ-6-01/284 содержат схему отражения в бухгалтерском учете затрат предприятия по содержанию ДДУ.

Эти затраты отражаются с использованием счета 29 «Обслуживающие производства и хозяйства»:

ДЕБЕТ 29 КРЕДИТ 02 (10, 13, 70, ...) - расходы по содержанию ДДУ.

Все затраты осуществляются согласно утвержденной смете.

Покрытие расходов отражается следующим образом:

ДЕБЕТ 76 КРЕДИТ 29 - начислена сумма родительских взносов;

ДЕБЕТ 50 КРЕДИТ 76 - отражено поступление родительских взносов;

ДЕБЕТ 70КРЕДИТ 76 - отражено удержание родительских взносов с начисленной оплаты труда;

ДЕБЕТ 88 КРЕДИТ 29 - покрытие расходов на содержание ДДУ за счет Согласно приказу Минфина России от 21 ноября 1997 г. № 81н «О формировании годовой бухгалтерской отчетности», все расходы организаций, осуществляемые в течение года за счет чистой прибыли, должны отражаться по счету 88 «Нераспределенная прибыль (непокрытый убыток)», минуя счет 81 «Использование прибыли», который теперь используется для отражения уплаты налога на прибыль и иных платежей в бюджет.

При исчислении налога на прибыль суммы, направленные на содержание детских дошкольных учреждений, находящихся на балансе организаций, выводятся из под налогообложения в .пределах нормативов, утвержденных местными органами власти в соответствии с пунктом 4,1.2 Инструкции Госналогслужбы России от 10 августа 1995 г. № 37 «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций». Если такие нормативы не установлены, то применяется порядок определения расходов на содержание этих учреждений, .действующих для аналогичных учреждений данной территории, подведомственных местным органам государственной власти.

Суммы, полученные от родителей и организаций на содержание детей в ДДУ, не являются выручкой организации, на балансе которой находится это ДДУ, поэтому они не включаются в налогооблагаемую базу при начислении налогов с выручки. Так, например, в соответствии с пунктом 21.10 Инструкции Госналогслужбы России от 15 мая 1995 г. № 30 «О порядке исчисления и уплаты налогов, поступающих в дорожные фонды», налог на пользователей автодорог не начисляется на суммы, полученные от родителей и организаций.

Ø Санатории и учреждения культурно-просветительского назначения

К объектам социально-культурной сферы относятся объекты культуры и искусства, образования, физкультуры и спорта, здравоохранения, социального обеспечения и непроизводственных видов бытового обслуживания населения.

Как и по другим объектам обслуживающих производств и хозяйств, для объектов социально-культурного и оздоровительного назначения (санатории, дома и дворцы культуры, библиотеки, кинотеатры и т. п.) необходимо составлять смету, в которой по статьям закладываются планируемые расходы на их содержание. После утверждения сметы руководством организации, смета передается в финансовые службы для применения в практической работе.

Бухгалтерский учет расходов на содержание объектов социально-культурного и оздоровительного назначения также строится с применением счета 29 «Обслуживающие производства и хозяйства».

Расходы на содержание объектов социально-культурного назначения никак не связаны с производством и реализацией продукции, что конкретно установлено пунктом 4 Положения о составе затрат, утвержденного постановлением Правительства РФ от 5 августа 1992 г. № 552, согласно которому включению в себестоимость продукции (работ, услуг) не подлежат затраты на выполнение работ по строительству, оборудованию и содержанию (включая амортизационные отчисления и затраты на все виды ремонтов) культурно-бытовых и других объектов, находящихся на балансе предприятий.

Бухгалтерский учет также зависит от способа реализации услуг объектов социально-культурного назначения сотрудникам - оплачиваются они или предоставляются бесплатно.

Похожие работы

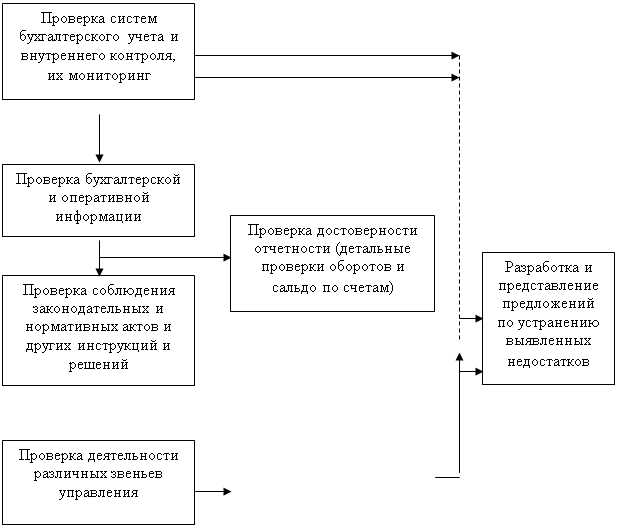

... и некоторым другим, а также проверка правильности ведения бухгалтерского учета по данному счету. Можно также указать некоторые другие задачи аудитора при аудите затрат на обслуживающие хозяйства и производства: - Оценить состояние синтетического и аналитического учета операций по счету 29 в проверяемом периоде. - Оценить полноту отражения совершенных операций по счету 29 в ...

... что прибыль на конец отчетного периода по отношению к началу снизилась на 99558 руб., вследствие чего снизились коэффициенты рентабельности. 3. УЧЕТ И АУДИТ ОПЕРАЦИЙ ПО ЗАРАБОТНОЙ ПЛАТЕ 3.1. учет труда и его оплаты Бухгалтерский учет - система наблюдения, измерения, регистрации, обработки и передачи информации в стоимостной оценке об имуществе, источниках его формирования, обязательствах ...

... , объединений и организаций, для чего из всей совокупности затрат выделяется та их часть, в отношении которой предоставляются льготы по налогу на прибыль. Правильная организация учета затрат на производство продукции обеспечивает действенный контроль за эффективным использованием предприятием находящихся в его распоряжении основных производственных средств, запасов и других ресурсов. Путем учета ...

... счета транспортных организаций за оказанные ими услуги доставки 44 76 Отражена сумма НДС 19/3 76 Погашена задолженность перед транспортной организацией за транспортные услуги 76 51 III. Аудит расчетов по товарным операциям в ООО «СТИМУЛ-2» 3.1. Методика проведения внутреннего аудита Аудиторский процесс – это ряд последовательных этапов, включающий в себя подготовку к проверке, ...

0 комментариев