Навигация

Арбитражная практика

8. Арбитражная практика

При проведении документальной проверки предприятия налоговым органом был выявлен факт включения в себестоимость расходов по капитальному ремонту помещения столовой, которая является структурным подразделением предприятия.

В результате этого продукция столовой была реализована ниже себестоимости. При определении базы обложения налогом на прибыль и НДС предприятие исходило из фактической цены реализации продукции столовой. В связи с этим налоговой инспекцией было принято решение о доначислении налога на прибыль и НДС исходя из рыночных цен на аналогичную продукцию, а также о взыскании штрафа в размере 100% от доначисленных сумм налога и пеней.

Предприятие не согласилось с требованиями налоговой инспекции и обратилось в арбитражный суд с иском о признании решения недействительным.

Позиция налогового органа.

В ходе проведения документальной проверки было выявлено, что предприятие осуществило капитальный ремонт помещения столовой на общую сумму 90000 руб. Выручка от реализации продукции столовой была отражена отдельно от выручки, полученной по основному виду деятельности, на счете 46 субсчет "Реализация продукции столовой". Выручка от реализации продукции столовой за проверяемый период составила 120000 руб., а себестоимость указанной продукции за тот же период - 82000 руб..

По мнению налоговой инспекции, все затраты по содержанию столовой, включая расходы на осуществление капитального ремонта, должны отражаться на счете 29 "Обслуживающие производства и хозяйства" и относиться на себестоимость продукции столовой.

В учете предприятия должны быть сделаны проводки:

ü При отражении расходов на содержание столовой и осуществление капитального ремонта:

Дебет 29 Кредит 02 (13, 69, 70…)

- 82000 руб. - учтены расходы на содержание столовой

Дебет 29 Кредит 60

- 75000 руб. - отражены расходы по капитальному ремонту столовой

Дебет 19 Кредит 60

- 15000 руб. - учтен НДС по расходам, связанным с ремонтом

ü При списании расходов и отражении выручки столовой:

Дебет 62 Кредит 46 субсч. "Реализация продукции столовой"

- 120000 руб. - отражена выручка от реализации

Дебет 46 субсч. "Реализация продукции столовой" Кредит 29

- 157000 руб. - списаны расходы на содержание и капитальный ремонт столовой

Дебет 46 Кредит 68

- начислен НДС с оборота по реализации продукции столовой

Дебет 80 Кредит 46 субсч. "Реализация продукции столовой"

- отражен убыток от реализации

В данном случае продукция столовой реализуется ниже себестоимости. В соответствии с налоговым законодательством предприятие должно было исчислять налог на прибыль и НДС исходя из рыночных цен на аналогичную продукцию.

Позиция предприятия.

Столовая является структурным подразделением предприятия, и ее деятельность направлена на обслуживание основной производственной деятельности. Следовательно, по мнению предприятия, расходы на содержание столовой, в том числе на проведение всех видов ремонта, относятся на себестоимость продукции по основному виду деятельности.

При отражении расходов по содержанию и капитальному ремонту столовой в учете делаются следующие проводки:

Дебет 29 Кредит 02 (13, 69, 70…)

- 82000 руб. - учтены расходы на содержание столовой

Дебет 20 Кредит 60

- 75000 руб. - отражены расходы по капитальному ремонту столовой

Дебет 19 Кредит 60

- 15000 руб. - учтен НДС по расходам, связанным с ремонтом

Дебет 62 Кредит 46 субсч. "Реализация продукции столовой"

- 120000 руб. - отражена выручка от реализации

Дебет 46 субсч. "Реализация продукции столовой" Кредит 29

- 82000 руб. - списаны расходы на содержание и капитальный ремонт столо вой

Дебет 46 субсч. "Реализация продукции столовой" Кредит 68

- начислен НДС с оборота по реализации продукции столовой

Дебет 46 субсч. "Реализация продукции столовой Кредит 80

- отражена прибыль от реализации продукции столовой

Таким образом, продукция столовой была реализована по ценам выше фактической себестоимости, и поэтому необходимость доначислить налоги отсутствует. В связи со вступлением в силу Налогового кодекса РФ с 1 января 1999 года нормы налоговых законов, устанавливающие порядок налогообложения при реализации продукции по ценам ниже себестоимости утратили силу.

Решение дела арбитражным судом.

Рассмотрев обстоятельства дела, суд вынес решение, подтверждающее правильность позиции налогоплательщика.

Согласно подпункту "ф" пункта 2 Положения о составе затрат, затраты, свяхзанные с содержанием помещений, предоставляемых бесплатно организациям общественного питания (как состоящим, так и не состоящим на балансе организации), обслуживающим трудовые коллективы (включая затраты на проведение всех видов ремонта помещения) относятся на себестоимость продукции.

В соответствии со статьей 53 Арбитражного процессуального кодекса РФ при рассмотрении споров о признании недействительными актов государственных органов обязанность доказывания обстоятельств, послуживших основанием для их принятия, возлагается на орган, принявший акт.

В акте проверки отсутствуют данные о том, какие товары реализовывались по ценам ниже себестоимости и в каком конкретно периоде года. Сведения об уровне рыночных цен на аналогичную продукцию в указанном акте также отсутствуют.

В связи с изложенным у налоговой инспекции нет оснований для применения к предприятию финансовых санкций за занижение объекта обложения налогом на прибыль и НДС.

Позиция суда отражена в решении

Арбитражного суда Краснодарского края

от 19 августа 1998г. № А-32-7969/98-39/214

9. Тесты

1. Списание затрат со счета 29 "обслуживающие производства и хозяйства" производится на:

а) себестоимость продукции (работ, услуг)

б) за счет собственных средств

в) и на себестоимость (по определенным видам затрат), и за счет собственных средств (правильный ответ)

2. Могут ли обслуживающие хозяйства и производства предприятия заниматься коммерческой деятельностью:

а) да (правильный ответ) б) нет

3. Если предприятие сдает в аренду отдельные объекты своего жилищного хозяйства, должно ли это отражаться в учредительной документации предприятия:

а) да

б) нет

в) да, если такие операции носят постоянный характер (правильный ответ)

4. Аудитор при проверке операций по содержанию жилья, используемого для извлечения дохода, обнаружил, что эксплуатационные расходы по содержанию этого жилья и аппарата управления учитывается на счете 20 "Основное производство". Признает ли он это правильным:

а) нет, это противоречит Положению о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли

б) да, если согласно учредительным документам организация может заниматься приобретением имущества и сдавать его в аренду с целью извлечения дохода (правильный ответ)

5. Аудитор, проводя проверку сч.29 по субсчету "Столовая" обнаружил, что расходы, связанные с содержанием помещения столовой, предоставляемого организации общественного питания бесплатно, списываются на себестоимость продукции. Признает ли аудитор это правомерным:

а) да (правильный ответ) б) нет

6. При аудиторской проверке предприятия, на балансе которой находится детский ясли - сад, аудитор обнаружил, что размер взимаемой с родителей платы, составляет 25% затрат на содержание ребенка. Какое будет решение аудитора:

а) признает правильным, т.к. размер платы, взимаемой с родителей платы за содержание ребенка в ДДУ, может быть любым в соответствии с уставом ДДУ

б) признает неправильным, т.к. размер платы, взимаемой с родителей платы за содержание ребенка в ДДУ, не может превышать 15% затрат на содержание ребенка

в) признает неправильным, т.к. размер платы, взимаемой с родителей платы за содержание ребенка в ДДУ, не должен превышать 20% затрат на содержание ребенка, а с родителей трех и более детей - 10% затрат на содержание ребенка (правильный ответ)

7. Являются ли суммы, полученные от родителей и организаций на содержание детей в ДДУ, выручкой организации, и должны ли они быть включены в налогооблагаемую базу при исчислении налогов с выручки:

а) нет (правильный ответ) б) да

8. Аудитор, проводя проверку организации. Имеющей на своем балансе дворец культуры, обнаружил, что при исчислении налога на имущество организация включает в расчет стоимость данного объекта. В данном случае аудитор укажет, что организация может пользоваться льготой по налогу на имущество:

а) только если данный объект полностью находится на балансе предприятия и используется исключительно для нужд организации

б) при любых условиях нахождения на балансе (полностью или частично) и использования (для нужд предприятия или для населенного пункта, в котором находится организация) (правильный ответ)

9. Правильно освобожденным от начисления налога на добавленную стоимость аудитор признает:

а) плату за жилье, сданного по договору найма

б)операция по передаче жилья в собственность в виде оплаты услуг по техническому обслуживанию дома

в) и а), и б) (правильный ответ)

10. От начисления НДС освобождается продукция собственного производства отдельных организаций общественного питания (студенческих и школьных столовых, больниц, ДДУ, а также столовых иных учреждений и организаций социально - культурной сферы, финансируемых из бюджета):

а) неверно б) верно (правильный ответ)

Заключение

Изучив проблему аудита счета 29 "Обслуживающие производства и хозяйства" я могу сделать следующие основные выводы:

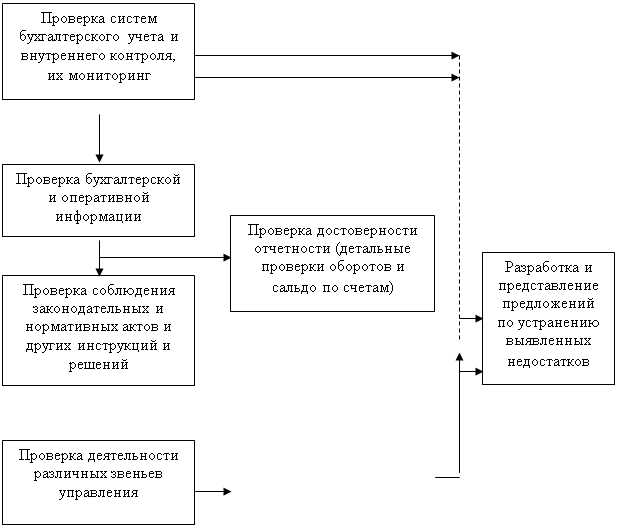

1. Целью аудита счета 29 «Обслуживающие хозяйства и производства» является установление соответствия применяемой в организации методики учета операций по данному счету и налогообложения действующим в Российской Федерации в проверяемом периоде нормативным документам. Это необходимо для того, чтобы выявить ошибки и определить степень их влияния на бухгалтерскую отчетность организации.

2. Основной задачей аудита счета 29 является проверка соблюдения нормативно-правовых актов при учете расходов и доходов обслуживающих производств и хозяйств, правильности применения льгот по налогу на имущество, налогу на добавленную стоимость, налогу на прибыль и некоторым другим, а также проверка правильности ведения бухгалтерского учета по данному счету.

3. Для определения стратегии аудита, объема работ и подготовки программ аудитору целесообразно подготовить план проверки счета 29 и счетов, корреспондирующих с ним, остатки или обороты по которым за проверяемый период были существенны. В плане нужно указать, какие потенциальные ошибки возможны по этим счетам, какие доказательства необходимы для подтверждения достоверности записей по счетам и какие методы аудитор предполагает использовать для их сбора.

4. Основными ошибками по счету 29 и проверяемым корреспондирующим с ним счетам являются:

¨ ошибки прошлых периодов;

¨ необычные остатки по счетам и нетипичные изменения в течение года;

¨ отраслевые, общеэкономические риски и риски, связанные с деятельностью руководства;

¨ надежность организации и методического обеспечения учета;

¨ значительная стоимость или повышенная ликвидность активов;

¨ несистематические записи;

¨ сложные операции;

¨ операции, в которых лично заинтересованы руководители предприятия;

¨ раскрытие мошеннических действий

5. В процессе проверки аудиторы составляют рабочие документы, являющиеся основой для подтверждения объема и качества выполняемой ими работы и обоснованности сделанных ими выводов.

Рабочие документы составляются по произвольной форме, однако он должны содержать необходимую справочную информацию о клиенте; краткое описание выполненной работы; метод проведения аудита (сплошной или выборочный); замечания по результатам проверки; перечень документов, не представленных для проверки; мнение аудитора о способах устранения выявленных недостатков; описание системы внутрихозяйственного контроля в проверяемой организации (с выделением слабых мест и положительных сторон); программа аудита с отметками о ходе ее выполнения и причинах отклонений; объяснения и справки персонала проверяемой организации по вопросам, заданным аудитором; прочие другие свидетельства и разъяснения.

6. Аудиторская проверка заканчивается оформлением двух итоговых документов — акта аудиторской проверки бухгалтерского учета и достоверности отчетности и аудиторского заключения.

7. При аудиторской проверке счета 29 используются различные методы получения аудиторских доказательств. Аудиторскими доказательствами называется информация, собранная и проанализированная аудитором в ходе проверки, служащая обоснованием выводов аудитора. Основные методы получения аудиторских доказательств следующие:

1. Проверка арифметических расчетов (пересчет);

2. Инвентаризация;

3. Проверка соблюдения правил учета отдельных хозяйственных операций;

4. Подтверждение;

5. Устный опрос;

6. Проверка документов;

7. Прослеживание;

8. Аналитические процедуры.

9. Выборочные методы

8. В соответствии с подпунктом «ф» пункта 2 Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденного постановлением Правительства РФ от 5 августа 1992 г. № 552, в состав себестоимости продукции (работ, услуг) организации могут включать расходы, связанные только с содержанием помещений, предоставляемых бесплатно организациям общественного питания (как состоящим, так и не состоящим на балансе организации), обслуживающим трудовые коллективы (включая амортизационные отчисления, затраты на проведение всех видов ремонта помещения, расходы на освещение, отопление, водоснабжение, электроснабжение, а также на топливо для приготовления пищи).

9. При определении величины платы родителей за содержание детей в ДДУ необходимо учитывать, что в целях социальной защиты населения, согласно постановлению Верховного Совета РФ от 6 марта 1992 г.,№ 2464-1 «Об упорядочении платы за содержание детей в детских дошкольных учреждениях и о финансовой поддержке системы этих учреждений», размер взимаемой с родителей независимо от места их работы (службы, учебы) платы не должен превышать 20 процентов, а с родителей, имеющих трех и более детей, - 10 процентов затрат на содержание ребенка в данном учреждении. Также для особых категорий детей при наличии заключения медицинского учреждения возможно полное освобождение от указанных платежей. Этот момент должен заслуживать особенного внимания аудитора.

Если организация полностью или частично возмещает родителям плату за содержание детей в детских дошкольных учреждениях или при целевом финансировании покрывает расходы на содержание ДДУ, которые должны быть оплачены родителями, то эти суммы должны быть включены в совокупный доход родителей, согласно пункту 6 Инструкции Госналогслужбы России от 29 июня 1995 г. № 35 «По применению закона Российской Федерации «О подоходном налоге с физических лиц».

10. Согласно подпункту «у» пункта 1 статьи 5 Закона РФ от 6 декабря 1991 г. № 1992-1 «О налоге на добавленную стоимость», путевки (курсовки) в санаторно-курортные и оздоровительные учреждения, учреждения отдыха, туристские и экскурсионные путевки освобождены от НДС. Поэтому при предоставлении сотрудникам указанных видов путевок в приведенной учетной схеме проводок по начислению и списанию НДС не производится.

При освобождении от НДС путевок (курсовок) в санаторно-курортные и оздоровительные учреждения, учреждения отдыха следует иметь в виду, что данный порядок не распространяется на дополнительные (сверх стоимости этих путевок) платные услуги, в частности, связанные с проживанием и питанием, и оформленные иными документами (в том числе кассовыми приходными ордерами).

11. Организации, имеющие на своем балансе объекты социально-культурной сферы, имеют право пользоваться льготой по налогу на имущество. В соответствии с пунктом 6 Инструкции Госналогслужбы России от 8 июня 1995 г. № 33 «О порядке исчисления и уплаты в бюджет налога на имущество предприятий» не учитывается при налогообложении балансовая стоимость (за вычетом износа) объектов социально-культурной сферы, полностью или частично находящихся на балансе предприятия, независимо от того, используются они для нужд предприятия или обслуживают объекты населенного пункта, в котором организация находится.

12. От уплаты налога на добавленную стоимость освобождена плата за жилье как по договору найма, так и по договору передачи жилья в собственность в виде оплаты услуг по техническому обслуживанию дома. В случае взимания организацией дополнительной платы с населения сверх оплаты жилья (включая расходы на его содержание и ремонт, эксплуатацию домохозяйства) за оказание услуг и проведение работ по обслуживанию жилого фонда НДС взимается в общем порядке.

13. Если организация предоставляет отдельные объекты жилого фонда в аренду на постоянной основе, то это рассматривается как осуществление ею уставной деятельности, что должно найти отражение в учредительных документах организации.

Приложение №1

Полное наименование

ЗАКОН РФ от 06.12.91 N 1992-I (ред. от 27.05.2000) "О НАЛОГЕ НА ДОБАВЛЕННУЮ СТОИМОСТЬ"

Примечания

ВО ИСПОЛНЕНИЕ данного документа принят ПРИКАЗ Госналогслужбы РФ от 22.12.98 N ГБ-3-06/334 Применение данного документа РАЗЪЯСНЕНО ПИСЬМОМ Минфина РФ N 04-03-05 ПИСЬМОМ Минфина РФ N 1-35/41, Госналогслужбы РФ N ВГ-6-03/31 ПИСЬМОМ Госналогслужбы РФ N 06-3-10/520 ПИСЬМОМ Минфина РФ от 10.03.94 N 01-10/4-408 ПИСЬМОМ Госналогслужбы РФ от 24.06.94 N ВГ-6-06/224 ПИСЬМОМ Госналогслужбы РФ от 13.07.94 N ЮУ-6-06/80н ПИСЬМОМ Госналогслужбы РФ от 01.08.94 N ВЗ-6-05/277 ПИСЬМОМ Минфина РФ от 23.11.94 N 04-03-11 ПИСЬМОМ Минфина РФ от 10.11.95 N 16-00-16-182 ПИСЬМОМ Госналогслужбы РФ от 10.04.96 N ВЗ-4-03/31н ПИСЬМОМ Госналогслужбы РФ от 07.06.96 N ПВ-6-03/393 ПИСЬМОМ Госналогслужбы РФ от 22.04.96 N 06-1-14/31-408 ПИСЬМОМ Минфина РФ от 13.05.96 N 04-03-11 ПИСЬМОМ Госналогслужбы РФ N ВЗ-6-03/500 ПИСЬМОМ Госналогслужбы РФ от 30.07.96 N ВГ-6-06/525 ПИСЬМОМ Госналогслужбы РФ, Минфина РФ от 24.01.96 N 04-03-12 ПИСЬМОМ Госналогслужбы РФ от 15.08.96 N ВЗ-4-03/55н ПИСЬМОМ Минфина РФ N 04-03-07 от 25.09.96 ПИСЬМОМ ГТК РФ от 17.10.96 N 01-45/18556 ПИСЬМОМ Госналогслужбы РФ N ВЗ-6-03/890 от 25.12.96 ПИСЬМОМ Госналогслужбы РФ от 18.03.97 N ВЗ-6-03/213 ПИСЬМОМ Минфина РФ от 13.05.97 N 04-03-08 ПИСЬМОМ Госналогслужбы РФ от 19.05.97 N ПВ-6-03/376 ПИСЬМОМ Минфина РФ от 18.06.97 N 1-35/50 ПИСЬМОМ Минэкономики РФ от 28.08.97 N 19-1180 ПИСЬМОМ МНС РФ от 16.03.2000 N ВП-6-05/196@ Применение данного документа в Москве было РАЗЪЯСНЕНО ПИСЬМОМ ГНИ по Москве от 27.12.94 N 11-13/16825

Источник опубликования

В данном виде документ опубликован не был(в ред. от 06.12.91 - "Ведомости СНД и ВС РФ", 1991, N 52, ст. 1087;"Закон", 1992, N 4)"Финансовая газета" N 2000-05, 31.01.2000

Текст документа

Похожие работы

... и некоторым другим, а также проверка правильности ведения бухгалтерского учета по данному счету. Можно также указать некоторые другие задачи аудитора при аудите затрат на обслуживающие хозяйства и производства: - Оценить состояние синтетического и аналитического учета операций по счету 29 в проверяемом периоде. - Оценить полноту отражения совершенных операций по счету 29 в ...

... что прибыль на конец отчетного периода по отношению к началу снизилась на 99558 руб., вследствие чего снизились коэффициенты рентабельности. 3. УЧЕТ И АУДИТ ОПЕРАЦИЙ ПО ЗАРАБОТНОЙ ПЛАТЕ 3.1. учет труда и его оплаты Бухгалтерский учет - система наблюдения, измерения, регистрации, обработки и передачи информации в стоимостной оценке об имуществе, источниках его формирования, обязательствах ...

... , объединений и организаций, для чего из всей совокупности затрат выделяется та их часть, в отношении которой предоставляются льготы по налогу на прибыль. Правильная организация учета затрат на производство продукции обеспечивает действенный контроль за эффективным использованием предприятием находящихся в его распоряжении основных производственных средств, запасов и других ресурсов. Путем учета ...

... счета транспортных организаций за оказанные ими услуги доставки 44 76 Отражена сумма НДС 19/3 76 Погашена задолженность перед транспортной организацией за транспортные услуги 76 51 III. Аудит расчетов по товарным операциям в ООО «СТИМУЛ-2» 3.1. Методика проведения внутреннего аудита Аудиторский процесс – это ряд последовательных этапов, включающий в себя подготовку к проверке, ...

0 комментариев