Навигация

Количественный – предполагает количественный расчет многочисленных моделей аудиторского риска

2. Количественный – предполагает количественный расчет многочисленных моделей аудиторского риска.

Аудиторский риск= Чистый риск · Контрольный риск · Процедурный риск

Аудиторский риск – это риск неэффективности аудиторской проверки, который отражает суждения аудитора о приемлемости вероятности содержания в финансовых отчетах невыявленных существенных ошибок после проведения аудита.

Чистый риск – это риск, связанный со спецификой компании, т.е. вероятность содержания в финансовых отчетах до рассмотрения эффективности системы внутреннего контроля ошибок, превосходящих допустимую величину.

Контрольный риск – это риск неэффективности системы внутреннего контроля, т.е. вероятность пропуска ошибок, превосходящих допустимую величину, системой внутреннего контроля.

Процедурный риск – риск неэффективности процедур тестирования – приемлемая для аудитора вероятность невыявления в процессе тестирования ошибок, превосходящих допустимую величину.

Эта модель является основой планирования аудита, поэтому возможности ее использования при оценке резервов аудита ограничены. После того, как будут определены все риски, установлен соответствующий план аудита, составляющие плана по чистому риску и контрольному риску не подлежат изменению на основании полученных аудиторских свидетельств.

Процедурный риск= ;

Ознакомление с системой внутрихозяйственного контроля и оценка риска контроля. С аудиторской точки зрения, оценка эффективности системы внутреннего контроля (СВК) заключается в оценке сильных и слабых сторон экономического субъекта. СВК может считаться эффективной, если:

· она эффективно предупреждает о возникновении недостоверной информации;

· эффективно выявляет недостоверность в пределах ограниченного времени после того, как недостоверная информация возникла.

Аудиторская оценка эффективности СВК необходима для оценки и планирования масштаба аудита. Если СВК оценивается аудитором как эффективная, у него появляется возможность снизить объем проверки, а в некоторых случаях и вовсе ее не проводить.

Результатом процесса планирования является программа аудита. Она представляет собой перечень действий с указанием сроков и исполнителей. Программа должна охватывать следующие этапы:

1. Составление обзора деятельности клиента, в которое входит описание систематических процессов и связанных с ними потоками документооборота; учетная политика; организационная структура;

2. Разработка стратегии аудита, связанная со спецификой клиента, и нацеливающая усилия проверяющих на разделы финансовой отчетности;

3. Проведение аудита, т.е. выполнение выбранных аудиторских процедур теми аудиторами, которые имеют достаточный для запланированных процедур опыт и квалификацию;

4. Формирование аудиторского мнения на основе собранных свидетельств.

Аудиторские доказательстваВся информация, подготовленная и собранная аудитором до начала, в процессе проверки, и по ее результатам, является аудиторской информацией. Часть этой информации представляет собой документы или их копии, которые могут рассматриваться как аудиторские доказательства.

Аудиторские доказательства – информация, собранная аудитором в ходе проверки, и выводы, которые служат основанием аудиторского заключения.

Аудиторские доказательства должны быть релевантными и достаточными. Релевантность доказательств – их ценность для решения какой-либо проблемы, а достаточность в каждом случае определяется на основе оценки СВК и аудиторского риска. В любом случае аудитор должен быть уверен, что им собрано достаточное количество доказательств (документов) нужного качества для составления объективного и обоснованного заключения.

Аудиторские доказательства могут быть внутренние (информация от клиента), внешними (информация от третьих лиц и организаций) и смешанными (информация от клиента и подтвержденная внешними источниками). Наиболее ценными и достоверными являются внешние доказательства, смешанные, внутренние.

Качество аудиторских доказательств зависит от источника. Аудиторские доказательства могут быть получены из документальных источников, в ходе устных опросов персонала клиента, третьих лиц и при непосредственном наблюдении аудитором учетных и др. операций на предприятии. По степени надежности и достоверности наиболее ценные доказательства – полученные самим аудитором. Документальные доказательства и письменные представления клиента предпочтительнее доказательств, полученных при устных опросах. Если аудитор не в состоянии собрать достаточное количество доказательств, он должен этот факт отразить в отчете и заключении. Соотношение между затратами на получение аудиторских доказательств и их значимостью должно быть разумно. Если, также СВК клиента достаточно надежна, аудитор может отказаться от дорогостоящей сплошной инвентаризации активов и провести ее выборочно. Но сложность и дороговизна аудиторских процедур не должна препятствовать их проведению, если аудитор считает их необходимыми.

Понятие мошенничества и ошибкиПод мошенничеством понимается преднамеренное неправильное отражение и представление данных учета и отчетности одним или несколькими лицами из руководства или служащих предприятия, включающее манипуляцию учетными записями и фальсификацию первичных документов, регистров отчетности, умышленное изменение записей в учете, искажение смысла хозяйственных операций и нарушение правил, определенных законодательством и учетной политикой предприятия.

Ошибка – непреднамеренное искажение финансовой информации в результате арифметических и логических погрешностей в учетных записях и группировках, недосмотр в полноте учета, или неправильное представление фактов хозяйственной деятельности, наличия и состояния имущества и расчетов.

Аудитор ответственен за выявление мошенничества и незамеченных или неустраненных ошибок. Заключении аудитора должно гарантировать, что мошенничества и существенных ошибок в финансовой отчетности предприятия нет, или они выявлены полностью, или что ошибки исправлены. В случае, если мошенничество или ошибка существует, аудитор вправе пересмотреть вопрос о своих обязанностях перед клиентом. Основные виды ошибок, обнаруженных при проведении аудиторской проверки, можно сгруппировать следующим образом:

1. Ошибки в ведении учета, отсутствие ведения учета и случайные ошибки (арифметические просчеты, ошибки при заполнении отчетных форм и случайные неправильные проводки);

2. Повторяющиеся ошибки, ошибки, связанные с незнанием правил ведения бухгалтерского учета, связанные с незнанием вопросов налогового законодательства и незнанием правовых основ финансово-хозяйственной деятельности.

Если аудитор пришел к выводу, что обман (ошибка) могут существовать, ему необходимо оценить их потенциальное влияние на финансовую информацию, разработать и применить дополнительные процедуры.

Порядок подготовки и составления части аудиторского заключения. Виды аудиторского заключенияРезультатом аудиторской проверки является аудиторское заключение (АЗ) – документ, имеющий юридическое значение для всех юридических и физических лиц, органов власти и управления и судебных органов. Порядок подготовки, составления части и содержания аудиторского заключения определены Временными правилами аудиторской деятельности в РФ, утвержденные Указом Президента РФ от 22.11.93 г. №2263.

АЗ (отчет) должно состоять из трех частей: вводной, аналитической и итоговой. Во вводной части указываются общие сведения об аудиторе; в аналитической – сведения об экономическом субъекте, результаты аудиторской проверки финансовой отчетности, факты выявленных в ходе проверки существенных нарушений установленного порядка ведения бухгалтерского учета и составления финансовой отчетности, влияющих на ее достоверность, нарушений законодательства РФ при совершении хозяйственно-финансовых операций, которые нанесли (могут нанести) ущерб интересам собственников экономического субъекта, государства и третьих лиц. В итоговой части содержится запись о подтверждении достоверности бухгалтерской (финансовой) отчетности экономического субъекта.

АЗ адресуется заказчику с указанием даты составления, подписывается руководителем аудитором аудиторской фирмы и аудитором, проводящим проверку, заверяется печатью аудиторской фирмы. Каждая страница А3 подписывается аудитором, проводящим проверку и заверяется его личной печатью. В случае, если экономическим субъектом в ходе проведения проверки не были устранены существенные нарушения в ведении бухгалтерского учета, составлении соответствующей отчетности и соблюдении законодательства РФ, в итоговой части АЗ делается запись о невозможности подтверждения достоверности финансовой отчетности.

Комиссией по аудиторской деятельности при Президенте РФ 9.02.96 г. протокол №1 одобрен и рекомендован для применения в аудиторской деятельности «Порядок составления АЗ о бухгалтерской отчетности». Согласно этому документу АЗ:

· положительно – аудитор делает запись о том, что финансовая отчетность, по его мнению, во всех существенных аспектах достоверна;

· условно положительно (с оговорками) – аудитор приводит факты своего несогласия с руководством экономического субъекта в отношении финансовой отчетности, описывает имевшие место ограничения в работе, высказывает существующую у него неуверенность в достоверности отдельных позиций отчетности и делает запись о том, что во всех остальных существенных аспектах финансовая отчетность достоверна;

· отрицательно – отрицательное заключение составляется в том случае, когда несогласия или ограничения работы становятся настолько существенными, что не позволяют аудитору сделать вывод о достоверности финансовой отчетности.

Аудитор имеет право отказаться от выражения мнения в случае существенной неуверенности в достоверности финансовой отчетности, при условии, что аудитором выполнены все возможные в данных условиях аудиторские процедуры. В соответствии с Временными правилами, экономический субъект обязан предоставлять заинтересованным лицам только итоговую часть АЗ.

Методика проверки разделов учета и работ, подлежащих аудитуАудиторская проверка – это сложный и длительный процесс. Аудиторы постоянно работают над тем, чтобы максимально сократить время проверки, не снижая при этом ее качества, и, следовательно, не увеличивая аудиторский предпринимательский риск.

Одним из наиболее эффективных путей решения проблемы является выработка четкой методики проверки каждого раздела или участка бухгалтерского учета Задача состоит в том, чтобы на стадии планирования проверки определить состав контрольных процедур (сами процедуры должны быть разработаны). При проведении проверки достаточно запросить у клиента определенный набор документов и учетных регистров и, следуя заранее описанной процедуре, осуществлять проверку.

Методики по различным разделам учета должны разрабатываться по единой схеме. Для проверки каждого раздела бухгалтерского учета составляется методика, которая должна включать в себя [4]:

1. Перечень основных нормативных документов;

2. Приказ об учётной политике организации;

2. Описание альтернативных учетных решений, выбор которых предоставлен экономическому субъекту Законом о бухгалтерском учете, Положением о бухгалтерском учете и отчетности, отражаемых в учетной политике;

3. Первичные документы по разделу учета;

4. Регистры синтетического и аналитического учета и отчетность;

5. Классификатор возможных нарушений;

6. Вопросник аудитора для составления программы проверки;

7. Методы сбора аудиторских доказательств, применяемые при проверке;

8. Описание контрольных процедур.

Проверка, осуществляемая традиционным способом, включает выполнение положений, приведенных в первых четырех пунктах методики. Последующие пункты методики целесообразно использовать, если к работе привлекаются ассистенты.

Перечень основных нормативных документов включает законы, положения по бухгалтерскому учету, методические указания, инструкции ГНС и др., которыми должен руководствоваться аудитор при проверке соответствующего раздела учета.

Описание альтернативных учетных решений, выбор которых предоставлен экономическому субъекту, предполагает описание различных вариантов таких решений, что позволит аудитору при необходимости сравнить их с вариантом, применяемым клиентом, и выполнить необходимый анализ или дать рекомендации по улучшению ведения учета.

Перечень первичных документов приводится по каждому разделу учету, что позволяет аудитору сделать вывод о состоянии этапа регистрации в первичном учете (применяются ли типовые формы первичных документов, как оформлены документы и др.).

Регистры аналитического и синтетического учета и отчетности представляют их описание для соответствующих форм счетоводства (журнально-ордерный, мемориально-ордерный, журнальной формы, журнал-главная, упрощенной и др.)

Наличие перечня регистров позволяет аудитору определить их соответствие у клиента общепринятым и при необходимости сделать соответствующие рекомендации.

Отчетность должна включать соответствующие формы (баланс по форма № 1, отчет о финансовых результатах по форме № 2 и др.)

Классификатор возможных нарушений содержит наиболее часто встречающиеся нарушения по соответствующим разделам учета. Так, например, для аудиторской проверки кассовых операций можно предположить следующую классификацию нарушений: прямое хищение, присвоение поступивших денежных средств, излишнее списание денег по кассе и др.

Вопросник аудитора для составления программы проверки содержит необходимые вопросы, которые необходимо включить в план проверки. Эти вопросы направлены на выявление возможных нарушений в организации учета, оформлении документов, дополнении отчетности, внутреннего контроля. Вопросники целесообразно составлять в виде таблиц с вариантами ответов и выводов.

Методы сбора аудиторских доказательств, применяемые при проверке, являются типовыми.

Используются восемь основных методов:

наблюдение за инвентаризацией или участие в ней, наблюдение за выполнением хозяйственных или бухгалтерских операций, устный опрос, получение письменных подтверждений, проверка документов, полученных клиентом от третьих лиц, проверка документов клиента, проверка арифметических расчетов, проведение анализа.Описание контрольных процедур для выявления возможных нарушений или злоупотреблений по соответствующему разделу учета.

Все процедуры строятся по единой схеме и включает в себя:

наименование контрольной процедуры; цель проведения контрольной процедуры; перечень средств (первичные документы, регистры аналитического и синтетического учетов клиента, нормы, нормативы и различная справочная информация), необходимых для выполнения процедуры; описание техники исполнения процедуры; описание формы представления результатов проведенной процедуры ведущему аудитору.Все процедуры снабжены классификационными номерами, позволяющими делать ссылки на них в программе аудиторской проверки у конкретного клиента. Классификационный номер содержит название раздела бухгалтерского учета и три цифровых знака. Классификационный номер строится по серийно-порядковой системе:

первый знак – номер нарушения по классификации нарушений; второй знак – номер разновидности нарушения; третий знак – порядковый номер контрольной процедуры для выявления данного нарушения.Таков подход к разработке положений методики проведения проверок с участием ассистента. Разработка практических методик для проверки каждого раздела и объекта учета – дело весьма трудоемкое. В данной работе по описанной выше схеме будет в качестве примера разобрана методика проверки учета расчетов с подотчетными лицами.

Методика проверки учета расчетов с подотчетными лицами Перечень нормативных документов1. Федеральный закон от 21.11.96 г. N 129-ФЗ "О бухгалтерском учете"

(с изменениями от 23 июля 1998 г.).

2. Инструкция Минфина СССР, Госкомтруда СССР, ВЦСПС от 7.04.88 г. N 62 "О служебных командировках в пределах СССР".

3. Порядок ведения кассовых операций в Российской Федерации (утверждено решением совета директоров Банка России от 22.09.93 г. N 40) (ред. от 26.02.96 г.).

4. Налоговый кодекс Российской Федерации часть первая от 31 июля 1998 г. N 146-ФЗ (с изменениями от 30 марта, 9 июля 1999 г., 2 января, 5 августа 2000 г., 24 марта 2001 г.) и часть вторая от 5 августа 2000 г. N 117-ФЗ

(с изменениями от 29 декабря 2000 г., 30 мая 2001 г.)

5. Письмо Минфина России от 6.10.92 г. N 94 "Нормы и нормативы на представительские расходы, расходы на рекламу и на подготовку и переподготовку кадров на договорной основе с учебными заведениями, регулирующие размер отнесения этих расходов на себестоимость продукции (работ, услуг), и порядок их применения" (в ред. письма Минфина России от 29.04.94 г. N 56, приказа Минфина России от 19.10.95 г. N 115).

6. Инструкция Госналогслужбы России от 29.06.95 г. N 35 "По применению Закона Российской Федерации "О подоходном налоге с физических лиц" (в ред. изменений и дополнений Госналогслужбы России N 1 от 1.09.95 г., N 2 от 2.04.96 г., N 3 от 11.07.96 г., N 4 от 27.03.97 г., N 5 от 8.12.97 г., N 6 от 26.02.98 г.).

7. Указ Президента Российской Федерации от 23.05.94 г. N 1006 (в ред. от 6.01.98 г.) "Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей".

8. Письмо Банка России от 29.09.97 г. N 525 "Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами", принятое в соответствии с Федеральным законом от 2.12.90 г. N 394-1 (ред. от 28.04.97 г.).

9. Приказ Минфина России от 13.06.95 г. N 49 "Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств".

10. Постановление Госкомтруда СССР от 25.12.74 г. N 365 (в ред. от 20.08.92 г.) "Об утверждении Правил об условиях труда советских работников за границей" (с изменениями и дополнениями).

11. Письмо Минтруда России, Минфина России от 17.05.96 г. N 1037-ИХ "О порядке выплаты суточных работникам, направляемым в краткосрочные командировки за границу".

12. Положение о документах и документообороте в бухгалтерском учете (утв. Минфином СССР 29.07.83 г. N 105).

13. Письмо Минфина России от 27.07.92 г. N 61 (ред. от 27.05.96 г.) "Об изменении норм возмещения командировочных расходов с учетом изменения индекса цен".

14. Письмо Минфина России от 16.12.93 г. N 11-02-49 (ред. от 29.03.96 г.) "О размерах и порядке выплаты суточных при краткосрочных командировках на территории иностранных государств".

15. Письмо Минфина России от 26.04.93 г. N 52 (ред. от 1.08.94 г.) "О нормах возмещения расходов при краткосрочных загранкомандировках".

16. Письмо Минфина России от 24.09.93 г. N 110 "О нормах возмещения командировочных расходов в инвалюте".

17. Письмо Минфина России от 27.12.96 г. N 110 "О размерах выплаты суточных при краткосрочных командировках на территории ряда зарубежных стран" (с изменениями и дополнениями).

18. Альбом унифицированных форм первичной документации по учёту кассовых операций от 18 августа 1998 года №88.

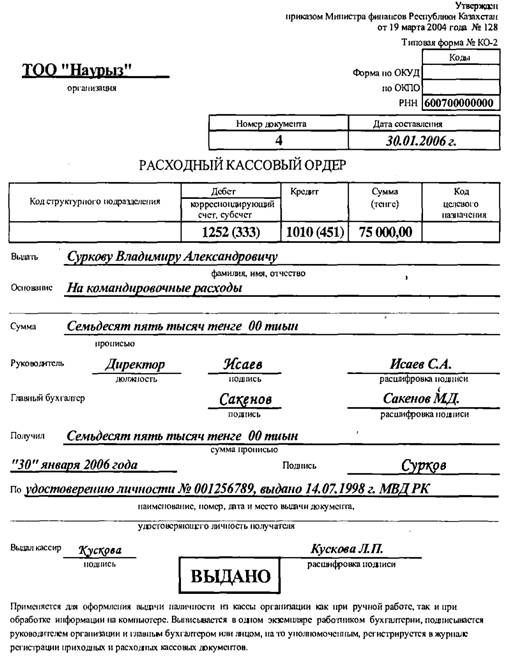

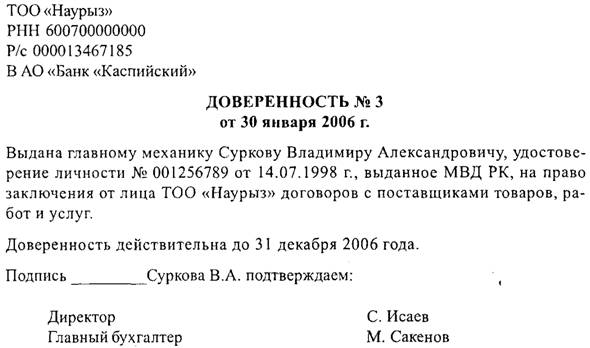

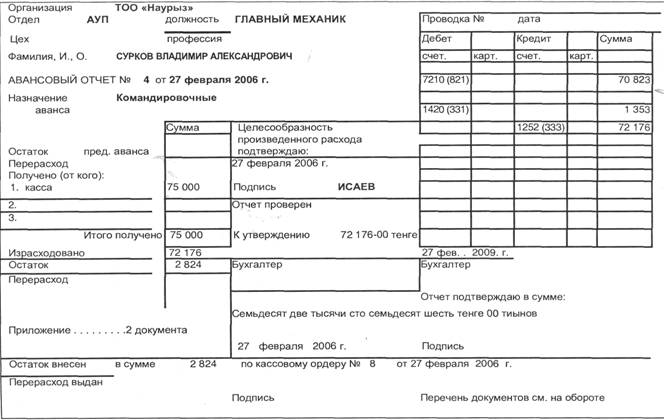

Документы, подлежащие проверкеСостав первичных документов по расчетам с подотчетными лицами, с одной стороны, достаточно узок – это авансовые отчеты, заявления на выдачу денег из кассы. С другой стороны, состав документов, сопутствующих расчетам с подотчетными лицами, чрезвычайно широк и разнообразен, так как расчеты с подотчетными лицами связаны со многими другими разделами учета, например, операциями по кассе, расчетами с поставщиками и подрядчиками, операциями по движению материальных ценностей и т.д. Следовательно, при проверке необходимо сопоставить авансовые отчеты с документами по другим разделам учета [4].

Основными документами, которые необходимо подвергнуть изучению при проверке расчетов с подотчетными лицами, являются:

· Приказ об учетной политике.

· Авансовые отчеты.

· Журнал регистрации авансовых отчетов.

· Приказы о направлении работников в командировку.

· Список лиц, которым разрешено получение наличных денег из кассы.

· Сметы представительских расходов.

· Приказы об утверждении смет представительских расходов.

· Заявления на выдачу денег из кассы.

· Документы, подтверждающие произведенные расходы (товарные, кассовые чеки, накладные, счета, акты закупок, командировочные удостоверения, проездные билеты, счета гостиниц).

· Журнал регистрации командировок.

Многочисленные и разнообразные операции по расчетам с подотчетными лицами находят свое отражение в следующих регистрах синтетического учета и отчетности:

балансе предприятия (форма № 1) (стр. баланса 236 – прочая дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев, и стр. 628 – прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты); отчете о движении денежных средств (форма № 4); главной книге;журнале-ордере № 7, объединяющем в себе аналитический и синтетический учет расчетов с подотчетными лицами (для журнально-ордерной формы счетоводства), иные регистры аналитического и синтетического учета расчетов с подотчетными лицами в зависимости от принятой на предприятии формы счетоводства.

Взаимосвязь между регистрами бухгалтерского учета и проверяемыми первичными документами1. Проверяется соответствие сумм, выданных подотчетным лицам из кассы предприятия, путем сличения данных ж/о N 1 и ж/о N 7 за каждый месяц.

2. Проверяется соответствие сальдо по счету 71 "Расчеты с подотчетными лицами" (ж/о N 7) и данных Главной книги за каждый месяц.

3. Сопоставляется месячный оборот по возврату подотчетных сумм в кассу по ж/о N 7 с соответствующим итогом по ведомости к ж/о N 1.

4. Проверяется соответствие данных о выданных подотчетных суммах, отраженных в ж/о N 7 и ж/о N 1, данным за отчетный период по форме N 4 приложения к балансу.

5. Сопоставляются месячные обороты по кредиту счета 71 "Расчеты с подотчетными лицами", отражающие расходы, отнесенные в дебет счетов 08, 10, 26, 41, 91, и т.п. с записями в Главной книге по дебету соответствующих счетов.

6. Проверяется соответствие сумм в представленных оправдательных документах суммам, отраженным в авансовых отчетах.

7. Проверяется соответствие аналитических данных ж/о N 7 (в разрезе подотчетных лиц) с представленными проверке авансовыми отчетами за конкретный период.

Проведение инвентаризации расчетов с подотчетными лицамиАудитору следует ознакомиться с материалами инвентаризации. При этом следует иметь в виду, что инвентаризация проводится силами заказчика в установленные учетной политикой сроки в соответствии с приказом Минфина России от 13.06.95 г. N 49 "Об утверждении методических указаний по инвентаризации имущества и финансовых обязательств".

Для оформления инвентаризации применяются формы первичной учетной документации по инвентаризации имущества и финансовых обязательств согласно приложениям N 6 - 18 к Методическим указаниям либо формы, разработанные министерствами, ведомствами.

Инвентаризация расчетов с подотчетными лицами заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета.

Общие положения по организации учета расчетов с подотчетными лицами, на которые необходимо обратить внимание аудитору Подотчетными суммами называются денежные авансы, выдаваемые работникам предприятия из кассы на мелкие административно-хозяйственные и операционные расходы, которые не могут быть произведены безналичными расчетами, а также на расходы по командировкам. Расчеты с подотчетными лицами имеют место практически на каждом предприятии и весьма разнообразны [8]: приобретение запасных частей, материалов, топлива за наличный расчет, канцелярских товаров; оплата мелкого ремонта оргтехники, транспортных средств; расходы на командировки по территории РФ и за границу; представительские расходы.Все эти хозяйственные операции связаны с выдачей денежных средств из кассы предприятия или непосредственно из банка под отчет. Так как расчеты с подотчетными лицами носят массовый характер, этот этап аудиторской проверки является достаточно трудоемким. Сами операции достаточно однообразны, а методы и процедуры проверки просты.

Аудит расчетов с подотчетными лицами осуществляется сплошным методом, и поэтому для его проведения целесообразно привлекать ассистентов.

Классификация возможных нарушений при ведении операций по расчетам с подотчетными лицамиОсновные нарушения – злоупотребления, хищения, ошибки, несоответствия установленному порядку в области расчетов с подотчетными лицами могут быть классифицированы следующим образом [4]:

1. Нарушения порядка выдачи подотчетных сумм:

1.1. Выдача денежных средств лицам, не указанным в списке лиц, которым в соответствии с приказом руководителя предприятия могут быть выданы деньги на хозяйственно-операционные расходы;

1.2. Выдача денежных сумм из кассы под отчет лицам, не являющимся работниками предприятия;

1.3. Выдача денег под отчет лицам, не отчитавшимся в срок по ранее полученным авансам;

1.4. Несоответствие фактического расхода подотчетных сумм целям, на которые они были выданы;

1.5. Списание подотчетных сумм за счет чистой прибыли предприятия.

2. Нарушения при оформлении командировочных расходов:

2.1. Отсутствие приказов (распоряжений) о направлении работников в командировку;

2.2. Отсутствие командировочных удостоверений с отметками в месте пребывания в командировке;

2.3. Несоблюдение установленных норм командировочных расходов;

2.4. Отсутствие приказов (распоряжений) об оплате суточных сверх установленных норм;

2.5. Отсутствие аналитического учета командировочных расходов в пределах норм и сверх норм.

3. Нарушения порядка налогообложения при оформлении командировочных расходов:

3.1. Нарушение порядка удержания подоходного налога с сумм превышения командировочных расходов сверх установленных норм;

3.2. Некорректное выделение налога на добавленную стоимость в суммах командировочных расходов.

4. Нарушения при приобретении материальных ценностей, оплате работ, услуг подотчетными лицами:

4.1. Выделение сумм налога на добавленную стоимость расчетным путем от стоимости материальных ценностей, приобретенных за наличный расчет в розничной торговой сети;

4.2. Списание на затраты сумм налога на добавленную стоимость от стоимости материальных ценностей, приобретенных через подотчетных лиц у изготовителей, в оптовой торговле.

5. Нарушения порядка учета представительских расходов:

5.1. Несоответствие фактического размера представительских расходов утвержденной смете;

5.2. Отсутствие аналитического учета представительских расходов в пределах норм и сверх норм.

6. Нарушения порядка ведения синтетического учета расчетов с подотчетными лицами

6.1. Некорректное составление бухгалтерских проводок по операциям расчетов с подотчетными лицами;

6.2. Неправильное выведение остатков на конец отчетного периода;

6.3. Несоответствие записей в авансовых отчетах и журнале-ордере № 7 “Расчеты с подотчетными лицами” или других регистрах.

Составление программы проверки расчетов с подотчетными лицами. Методы сбора аудиторских доказательств, применяемых при проверкеПризнаками отсутствия или недостаточности внутреннего контроля при ведении расчетов с подотчетными лицами для аудитора являются:

отсутствие на предприятии утвержденного приказом руководителя предприятия списка лиц, которым разрешено получать в кассе наличные деньги под отчет; несоблюдение приказа об ограничении числа лиц, получающих наличные деньги в кассе под отчет; отсутствие на предприятии системы подачи письменных заявлений на выдачу наличных денег из кассы с обоснованием необходимости приобретения определенных материальных ценностей или оплаты работ, услуг; несоблюдение установленных сроков отчета о полученных суммах; задолженность подотчетных лиц, которая не погашена в установленные сроки; списание просроченной задолженности подотчетных лиц по истечении сроков исковой давности на финансовые результаты деятельности предприятия или за счет использования чистой прибыли; отсутствие утвержденных руководителем предприятия смет представительских расходов; отсутствие оправдательных документов или наличие документов неудовлетворительного качества, приложенных к авансовым отчетам; отсутствие визы руководителя предприятия или иного уполномоченного лица, утверждающей авансовые отчеты; выдача денег под отчет лицам, не являющимся работниками предприятия, без соответствующего основания.Ответственность за ведение учета расчетов с подотчетными лицами возлагается на руководителя предприятия и главного бухгалтера.

Для сбора информации при составлении программы аудиторской проверки расчетов с подотчетными лицами целесообразно использовать вопросник (табл.1).

По результатам опроса (по вопроснику) ответственных работников проверяемого предприятия аудитор может сделать следующие выводы:

1. Внутренний контроль за расходованием и целевым использованием денежных средств из кассы предприятия ослаблен отсутствием на предприятии установленного приказом руководителя круга лиц, которым могут быть выданы деньги на хозяйственные нужды;

2. В нарушение п.11 Порядка ведения кассовых операций в Российской Федерации лицам, не отчитавшимся за полученные ранее суммы под отчет, выдаются новые авансы;

3. Приказы о направлении работников в командировки не оформляются. Следует проверить, не допускается ли под видом командировочных расходов скрытое авансирование работников предприятия;

4. В нарушение Закона РФ “О подоходном налоге с физических лиц” суточные, возмещаемые работникам предприятия сверх норм, не облагаются подоходным налогом;

5. В нарушение Закона РФ “О налоге на прибыль” и Закона РФ “О налоге на добавленную стоимость” для целей налогообложения учет командировочных сумм в пределах норм и сверх норм не ведется;

Вопросник аудитора проверки расчетов с подотчетными лицамиТаблица 1

Вопросник аудитора проверки расчетов с подотчетными лицами

| № | Вопрос | Вариант ответа | Информация или документ, который следует запросить | Назначаемая аудиторская процедура | Номер вывода |

| 1 | Имеется ли на предприятии список лиц, которым разрешено выдавать деньги на хозяйственные нужды, утвержденный приказом по предприятию | Да | Список лиц, которым разрешено выдавать деньги на хознужды | “Подотчет 1.1.1.” | |

| Нет | 11 | ||||

| 2 | Выдаются ли новые авансы лицам, не отчитавшимся по ранее полученным под отчет суммам | Да | Журнал-ордер № 7 | “Подотчет 1.1.2.” | |

| Нет | 2 | ||||

| 3 | Оформляются ли письменные распоряжения руководителя предприятия (приказы) при направлении работников в командировки | Да | Письменные распоряжения руководителя | “Подотчет 2.1.2.” | |

| Нет | 3 | ||||

| 4 | Облагаются ли подоходным налогом суточные сверх норм, возмещаемые по решению руководителя предприятия | Да | Приказ руководителя о . возмещении | “Подотчет 2.2.1.” | |

| Нет | 4 | ||||

| 5 | Организован ли аналитический учет командировочных расходов в пределах и сверх норм для целей налогообложения | Да | “Подотчет 2.1.5.” | ||

| Нет | 5 | ||||

| 6 | Имеются ли утвержденные письменным распоряжением руководителя предприятия сметы представительских расходов | Да | “Подотчет 4.1.1.” | ||

| Нет | 6 | ||||

| 7 | Организован ли аналитический учет представительских расходов в пределах и сверх норм для целей налогообложения | Да | Письменные распоряжения руководителя и сметы | “Подотчет 4.1.2.” | |

| Нет | 7 | ||||

| 8 | Производится ли расчет сумм, причитающихся работнику на командировку | Да | |||

| Нет | 8 |

6. В нарушение Положения о составе затрат по производству и реализации продукции (работ, услуг) сметы представительских расходов не разрабатываются и не утверждаются руководителем предприятия;

7. В нарушение Закона РФ “О налоге на прибыль” и Закона РФ “О налоге на добавленную стоимость” для целей налогообложения учет представительских расходов в пределах норм и сверх норм не ведется;

8. В нарушение п. 11 Порядка ведения кассовых операций в Российской Федерации выдача наличных денег под отчет на расходы, связанные со служебными командировками, производится в суммах, превышающих необходимые.

По результатам опроса у аудитора складывается определенное мнение о состоянии расчетов с подотчетными лицами на предприятии. Представленный вопросник позволяет аудитору сделать целый ряд промежуточных выводов, на основании которых он может сделать основной вывод, что порядок расчетов с подотчетными лицами ведется неудовлетворительно.

Подобный вывод может быть основанием для следующих действий:

если по результатам опроса сотрудников проверяемого предприятия и данным экспресс-анализа отчетности расчеты с подотчетными лицами составляют небольшой удельный вес в общем числе хозяйственных операций, то аудитор может планировать проверку этих расчетов в обычном порядке для оценки материальности статьи “Расчеты с подотчетными лицами” в отчетности предприятия;

если удельный вес расчетов с подотчетными лицами велик, например, приобретение производственных запасов на суммы, превышающие лимит расчетов наличными деньгами, оплата работ и услуг сторонних организаций осуществляется через подотчетных лиц, размер задолженности за подотчетными лицами превышает разумные границы, погашение задолженности не производится,

то такие факты могут стать для аудитора основанием для отказа от выражения своего мнения о достоверности отчетности предприятия и соответствии бухгалтерского учета Положению о бухгалтерском учете и отчетности.

В общем случае по результатам опроса у аудитора оказывается сформированным план проведения проверки расчетов с подотчетными лицами и намечен состав процедур.

При проверке расчетов с подотчетными лицами применяются практически все методы получения аудиторских доказательств, но к различным объектам контроля и для выявления одного или нескольких возможных нарушений.

Методы сбора аудиторских доказательств:

1. Наблюдение или участие в инвентаризации;

2. Наблюдение за выполнением хозяйственных; или бухгалтерских операций;

3. Устный опрос;

4. Получение письменных подтверждений;

5. Проверка документов, полученных клиентом от третьих лиц;

6. Проверка документов, подготовленных на предприятии клиента;

7. Проверка арифметических расчетов;

8. Анализ.

Основные контрольные процедурыДля выявления каждого из возможных нарушений или злоупотреблений разработан определенный набор контрольных процедур.

Лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения из командировки, предъявить в бухгалтерию предприятия отчет об израсходованных суммах и произвести по ним окончательный расчет.

Проверка своевременности расчетов сотрудников предприятия по командировочным расходам и средствам, выданным на хозяйственные нужды, осуществляется в рамках аудита кассовых операций. Если при проведении проверки предприятия установлено, что подотчетные суммы числятся за получившими их работниками продолжительное время (в том числе по истечении трех дней после установленного срока), следует провести проверку использования подотчетных сумм, получить письменное объяснение от соответствующих должностных лиц и подотчетного лица и с учетом этой проверки рассмотреть вопрос о включении выданной суммы в совокупный доход этого подотчетного лица.

При установлении фактов списания задолженности подотчетных лиц без представления соответствующих оправдательных документов, подтверждающих произведенные расходы, подотчетные суммы, необоснованно списанные с работников без удержания из заработной платы, на основании статей 2 и 7 Закона Российской Федерации “О подоходном налоге с физических лиц” подлежат включению в совокупный налогооблагаемый доход этих работников того календарного года, в котором суммы были ими получены.

Основными контрольными процедурами являются [4]:

“Подотчет 1.1.1.” – проверка соответствия лиц, получающих наличные деньги из кассы на хозяйственно-операционные расходы, списку лиц, имеющих на это право, утвержденному руководителем предприятия;

“Подотчет 1.1.2.” – проверка получения под отчет сумм денежных средств лицами, не отчитавшимися по ранее полученным авансам;

“Подотчет 1.1.3.” – проверка соответствия фактического расхода подотчетных сумм целям, на которые они были выданы;

“Подотчет 1.1.4.” – проверка наличия подотчетных лиц в штате предприятия;

“Подотчет 1.1.5.” – проверка правильности списания подотчетных сумм за счет чистой прибыли предприятия. В случае, когда решением руководителя предприятия, сумма, выданная под отчет, не возвращена и списывается за счет чистой прибыли предприятия, аудитору необходимо удостовериться в том, что, во-первых, решение о списании действительно существует, во-вторых, что с подотчетной суммы удержан подоходный налог в соответствующем размере и, в-третьих, если решение о списании принято после 1 января 1996 г., то на эту выплату следует начислить взносы в Пенсионный фонд РФ и удержать 1% взносов в Пенсионный Фонд РФ согласно статье 1 Закона РФ от 21 декабря 1995 г. № 207-ФЗ.

“Подотчет 2.1.1.” – проверка полноты оправдательных документов -по командировкам, приложенных к авансовым отчетам. Все приложения к авансовым отчетам во избежание их повторного использования должны быть погашены. Проверка соблюдения порядка гашения первичных документов проводится в рамках аудита кассовых операций;

“Подотчет 2.1.2.” – проверка наличия приказов о направлении работников в командировку;

“Подотчет 2.1.3.” – проверка наличия в командировочных удостоверениях отметок в местах пребывания в командировке;

“Подотчет 2.1.4.” - проверка правильности возмещения командировочных расходов.

Для выполнения этой процедуры при командировках по территории Российской Федерации аудитор или его ассистент могут использовать таблицу норм возмещения командировочных расходов. Аналогичные таблицы используются и при проверке правильности возмещения командировочных расходов за границей;

“Подотчет 2.1.5.” – проверка правильности ведения учета командировочных расходов в пределах и сверх норм;

“Подотчет 2.2.1.” – проверка удержания подоходного налога с сумм превышения командировочных расходов сверх установленных норм. При оплате работникам расходов на краткосрочные командировки как внутри страны, так и за ее пределы, в облагаемый налогом доход не включаются суточные в пределах норм, установленных законодательством, а также фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно, сбор за услуги аэропортов, страховые и комиссионные сборы, расходы на проезд на аэродром или вокзал в местах отправления, назначения или пересадок (кроме проезда на такси), на провоз багажа, расходы по найму жилого помещения, получению заграничного паспорта и виз, прописке заграничного паспорта, а также по обмену чека в банке на наличную иностранную валюту.

“Подотчет 2.2.2.” – проверка правильности выделения налога на добавленную стоимость в сумме командировочных расходов. Включаются в себестоимость продукции (работ, услуг) без налога на добавленную стоимость следующие суммы расходов по:

проезду к месту служебной командировки и обратно, затраты за пользование в поездах постельными принадлежностями, расходы по найму жилого помещения, возмещаемые по нормам, установленным законодательством,.Суммы налога на добавленную стоимость, оплаченные по расходам, относимым на себестоимость продукции (работ, услуг) в пределах норм, установленных законодательством, подлежат возмещению из бюджета только в этих пределах, а сверх нормы – налог возмещению из бюджета не подлежит, а относится за счет прибыли, остающейся в распоряжении организаций (предприятий).

“Подотчет 3.1.1.” – проверка правильности отражения в учете налога на добавленную стоимость по приобретенным подотчетными лицами материальным ценностям в розничной торговой сети и у населения. Суммы налога на добавленную стоимость по материальным ценностям (работам, услугам), приобретенным для производственных нужд у организаций розничной торговли и у населения, к зачету у предприятия-покупателя не принимаются и расчетным путем не выделяются.

“Подотчет 3.1.2.” – проверка правильности отражения в учете сумм налога на добавленную стоимость от стоимости материальных ценностей, приобретенных через подотчетных лиц у изготовителей, в оптовой торговле. При приобретении материальных ценностей (работ, услуг) для производственных нужд за наличный расчет (только в пределах лимитов, установленных Постановлением Правительства Российской Федерации от 17 ноября 1994 г. № 1258 “Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами” и распоряжением Правительства Российской Федерации от 26 августа 1995 г. № 1225р – для организаций и предприятий потребительской кооперации) у организации-изготовителя (предприятия-изготовителя), заготовительной, снабженческо-сбытовой, оптовой и другой организации (предприятия), занимающейся продажей и перепродажей товаров, в том числе по договорам комиссии и поручения (за исключением организаций розничной торговли, общественного питания и аукционной продажи товаров). При наличии приходного кассового ордера и накладной на отпуск товаров с указанием суммы налога отдельной строкой налог на добавленную стоимость отражается по дебету счета 19 и исчисление его производится в общеустановленном порядке. На многих предприятиях независимо от того, у какой организации приобретены материальные ценности, только на основании того, что они приобретены за наличный расчет, налог на добавленную стоимость не выделяется и вместе со стоимостью материальных ценностей списывается на издержки производства, что приводит к их завышению и соответственно занижению налогооблагаемой прибыли. Процедура проверки соблюдения проверяемым предприятием лимита расчетов между юридическими лицами проводится в рамках процедур проверки кассовых операций.

“Подотчет 4.1.1.” – проверка соответствия фактических размеров представительских расходов сметам. К представительским расходам относятся затраты; связанные с проведением официального приема (завтрака, обеда или другого аналогичного мероприятия) представителей (участников), их транспортным обеспечением, посещением культурно-зрелищных мероприятий, буфетным обслуживанием во время переговоров и мероприятий культурной программы, оплатой услуг переводчиков, не состоящих в штате предприятия. Включение представительских расходов в себестоимость продукции (работ, услуг) производится в пределах смет, утвержденных руководителем предприятия определенной категории предприятия, и только при наличии оправдательных первичных документов, в которых должны быть указаны дата, место, программа проведения деловой встречи (приема), список приглашенных с обеих сторон.

“Подотчет 4.1.2.” – проверка правильности ведения аналитического учета представительских расходов в пределах и сверх норм;

“Подотчет 5.1.1.” – проверка правильности выведения остатков на конец отчетного периода по расчетам с подотчетными лицами. Задолженность подотчетных лиц предприятию и предприятия подотчетным лицам должна быть показана в регистрах учета развернуто.

“Подотчет 6.1.1.” – проверка соответствия записей в авансовых отчетах и журнале-ордере № 7 “Расчеты с подотчетными лицами”

Учебный вариант части аудиторского заключения касающейся аудита расчетов с подотчетными лицами Учет расчетов с подотчетными лицами фирмы ООО “Предприятие”Учет расчетов с подотчетными лицами фирма ООО “Предприятие” ведет на счете 71 «Расчеты с подотчетными лицами» в журнале-ордере № 14, главной книге.

Данные аналитического учета соответствуют данным, отраженным в главной книге.

В нарушение Инструкции 94-Н по применению плана счетов аналитический учет по счету ведется не по каждой авансовой выдаче, а сгруппирован по подотчетным лицам.

В нарушение п. 11 Порядка ведения кассовых операций в РФ на предприятии не определен перечень лиц, которым предоставлено право получения наличных денег под отчет на хозяйственно-операционные нужды.

Согласно вышеуказанному пункту выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному авансу. На предприятии этот пункт Порядка не выполняется, например (таблица № 3.1):

Таблица 3.1

| Ф.И.О. п/о лица | Остаток п/о сумм | Выдано из кассы | |||

| Дата | Сумма | Дата выдачи | № РКО | сумма | |

| Юшкова С.Д. | 01.02.01 | 51 452 | 10.02.01 | 122 | 27652 |

| Соболев А.В. | 01.02.01 | 1 044 | 09.02.01 | 111 | 7044 |

| Соколов А.В. | 01.05.01 | 27 981 | 12.05.01 | 459 | 32891 |

| Юшкова С. Д. | 01.12.01 | 8 080 | 02.12.01 | 628 | 7610 |

| Овчинникова Е.М. | 01.12.01 | 1 418 | 20.12.01 | 703 | 1891 |

В соответствии с п. 11 Порядка ведения кассовых операций передача выданных под отчет наличных денег одним лицом другому не допускается. На предприятии этот пункт Порядка не выполняется, например: по а/о Тропиным С.Н. в январе переданы наличные деньги Карманову В.С. для приобретения бензина в сумме 350 руб.

Предоставленные подотчетными лицами авансовые отчеты недооформлены:

· отсутствует журнал регистрации авансовых отчетов;

· в авансовых отчетах не указаны остатки на начало и конец месяца ( а/о № 1 Шадрина А.Б. в январе);

· в авансовых отчетах не указана сумма, полученная из кассы (а/о Вронского Г.К. в марте);

· не всегда указывается дата составления авансовых отчетов, что затрудняет оценку своевременности предоставления отчетов ( а/о Овчинниковой Е.М. в феврале );

· на обратной стороне авансовых отчетов не всегда правильно заполняется графа «кому, за что и по какому документу уплачено»;

· на обратной стороне авансовых отчетов не проставляется корреспонденция счетов.

Не всегда своевременно отражаются в учете составленные авансовые отчеты, например, а/о № 37 от 03.03.01 Юшкова С. Д. проведен в феврале, а/о № 81 от 26.02.01 Соболев А. В. проведен в апреле и др.

В нарушение Инструкции 94-Н по применению плана счетов предприятие допускает списание расходов на себестоимость без постановки на учет товарно-материальных ценностей. Например, по а/о № 72 Вронского Г.К. в марте приобретены шурупы, краска, замок и т.п. на сумму 1130 руб. В учете отражено: Дт 26 Кт 71. Следовало приобретенные товарно-материальные ценности оприходовать на счета: Дт 10 Кт 71 и списать за счет соответствующих источников согласно документам.

В нарушение Инструкции по применению плана счетов предприятие приобретенные Основные средства учитывает на счете 10 «Материалы», и, наоборот, материалы, запчасти, топливо – на счете 08 «Вложение во внеоборотные активы». Например, согласно а/о Вронского Г.К., в январе приобретено зеркало заднего видения на сумму 144 руб., в учете отражено: Дт 08 Кт 71, следовало: Дт 10/5 Кт 71. Согласно а/о № 123 от 15.05.01 приобретено устройство бесперебойного питания «UPC» стоимостью 11503 руб. В учете отражено: Дт 10 Кт 71, следовало: Дт 08 Кт 71.

В нарушение вышеуказанной Инструкции приобретение тормозной жидкости, керосина, ацетона согласно а/о № 69 Вронского Г.К. в марте отражено:

Дт 10/5 Кт 71 – 118 руб.

Следовало отразить:

Дт 10/1 Кт 71 – 97 руб. стоимость ацетона;

Дт 10/3 Кт 71 – 21 руб. стоимость керосина, тормозной жидкости.

Согласно а/о № 48 Браженкова А.В. от 24.02.01 приобретен инвентарь для уборки территории стоимостью 8013 руб. В учете отражено: Дт 26 Кт 71 – 8013 руб.

Согласно вышеупомянутой Инструкции это следовало отразить в учете следующим образом:

Дт 10/9 Кт 71 – 8013 руб. приобретен музыкальный центр

Дт 10/9 Кт 26 – 8013 руб. передача в эксплуатацию

В результате неправильного отражения ТМЦ в учете не числятся. Аналогичное замечание по а/о № 84 от 10.04.01 Юшкова С.Д., согласно которому приобретены фильтры для очистки воды на сумму 840 руб.

На предприятии приобретались подарки для работников. Например, по а/о № 46 от 26.02.01 приобретен подарок для генерального директора стоимостью 650 руб.

По а/о №84 от 10.04.01 приобретен музыкальный центр стоимостью 10013 руб. и нарушен лимит расчетов наличными средствами между юридическими лицами, составляющий в феврале 2001 года 10000 руб. в соответствии с Письмом ЦБ РФ «Об установлении предельного размера расчетов наличными деньгами в РФ между юридическими лицами» от 07.10.98 № 375-У.

В соответствии с Инструкцией по применению плана счетов для обобщения информации о наличии и движении ТМЦ, приобретенных в качестве товаров для продажи (в т.ч. в случае передачи их на безвозмездной основе), предназначен счет 41 «Товары». Приобретенные в розничной торговле подарки для вручения сотрудникам организации следовало отразить:

Дт 41 Кт 71 – 650 руб. оприходован товар

Дт 90 Кт 41 – 650 руб. списана стоимость подарка, выданного под роспись

Дт 90 Кт 68 – 130 руб. начислен НДС (650*20%)

Дт 91 Кт 90 - 680 руб. списаны затраты по безвозмездной передаче (дарению) ТМЦ за счет прибыли предприятия

Таким образом, предприятием недоначислен НДС с суммы подарков и занижены показатели, отраженные по стр.010,020 в форме № 2.

Кроме того, предприятию следует учесть, что необходимо составлять акты на вручение подарков работникам, утвержденные комиссией.

В ряде случаев нет документов, подтверждающих оплату (чеков ККМ, квитанций к ПКО и др.):

· к авансовому отчету Кринина А.В. от 18.05.01 приложен только товарный чек магазина «Кенга» на телевизор «Sony» на сумму 9735 руб.

· в январе согласно авансовому отчету Лимаренко Н.Д. за январь и акту оприходования материалов от частного лица Юрьева А.С. куплены дрова и комнатные двери на сумму 4500 руб. (Дт 10 Кт 71). Документа, подтверждающего выплату денег Юрьеву, нет.

· Согласно а/о Никонова И.П. от 29.07.01 приобретены «комплектующие» на сумму 1058 руб. (Дт 10 Кт 71). Приведен список «комплектующих», но документ об оплате отсутствует.

Суммы, не подтвержденные документально, не могут приниматься к учету. Они должны быть взысканы с подотчетных лиц либо оплачены за счет прибыли предприятия с включением этих сумм в совокупный доход подотчетных лиц.

В нарушение п. 11 Порядка ведения кассовых операций в РФ на предприятии допускается передача подотчетных сумм одним подотчетным лицом другому. Например:

ü к авансовому отчету Сметанина А.М. № 6 от 10.03.01 приложена квитанция к приходному кассовому ордеру за въезд на АЦБК – 50руб. – плательщиком в квитанции указано другое лицо;

ü к авансовому отчету Шестерикова Б.Н. № 9 от 03.04.01 приложена квитанция к приходному кассовому ордеру за автостоянку на сумму 40 руб. – плательщик Шинкарук В.Е.;

ü к авансовому отчету Кургановой Г.А. № 13 от 28.08.01 приложена квитанция к приходному кассовому ордеру за справочник на сумму 90 руб. – плательщик Бадыгин Л.В.

Авансовый отчет Кургановой Г.А. б/н от 14.04.01 на сумму 1025 рублей не нашел отражения в журнале-ордере и главной книге. Предлагаем предприятию провести инвентаризацию расчетов с подотчетными лицами.

Предприятием ошибочно отнесены на себестоимость (таблица 3.2):

; расходы по приобретению проездных билетов согласно приказу генерального директора от 24.01.01 № 11а работникам ООО “ПРЕДПРИЯТИЕ” для служебных поездок;

; расходы по оплате проезда в городском транспорте (согласно маршрутным листам) и в пригородном (г. Подольск московской области).

Таблица 3.2

| Ф.И.О. подотчетного лица | Назначение расходов | I Квартал | II квартал | III Квартал | IV квартал | Итого |

| Буримова А.А. | проездные | 6 270 | 4 560 | 6 840 | 7 380 | 25 050 |

| Шестериков Б.Н. | проездные | - | 2 280 | - | - | 2 280 |

| Абатурова О.Н. | маршр. лист | 41 | 787 | 264 | 696 | 1 788 |

| Болотова А.Н. | маршр. лист | 150 | - | - | - | 150 |

| Панасенко Т.И. | маршр. лист | 96 | 56 | 160 | 118 | 430 |

| Мыпкина Л.Я. | маршр. лист | 11 | 92 | - | 104 | 207 |

| Лихачева А.В. | маршр. лист | 137 | 134 | 64 | 104 | 439 |

| Гурьева В.Н. | маршр. лист | 50 | 66 | - | - | 116 |

| Старкова Л.В. | маршр. лист | 49 | - | - | - | 49 |

| Всего | 6 804 | 7 975 | 7 328 | 8 402 | 30 509 |

Таким образом, предприятием завышена себестоимость на 30 509 рублей. Эти суммы следовало включить в совокупный доход работника для удержания подоходного налога и в облагаемую базу для начисления взносов в социальные внебюджетные фонды. Для оплаты проезда в городском транспорте рекомендуем установить работникам доплаты за разъездной характер работы, а при проезде в Подольск – оформлять командировки.

Согласно Положению о составе затрат затраты на производство продукции (работ, услуг) включаются в себестоимость того отчетного периода, к которому они относятся, независимо от времени оплаты. Предприятие данный пункт не учитывает, например:

s по авансовому отчету Буримовой А.А. от 25.04.01 в ИПП «Правда Севера» приобретены бланки на сумму 1 500 руб., в учете отражено:

Дт 26 Кт 71 – 1 250 руб.

Дт 19 Кт 71 – 250 руб.

s по авансовому отчету Кургановой Г.А. от 28.08.01 в ООО «Офис-плюс» приобретены скоросшиватели (20 штук) и папки (200 штук) на сумму 3 000 руб., в учете отражено:

Дт 26 Кт 71 – 2 500 руб.

Дт 19 Кт 71 - 500 руб.

Эти расходы следовало отразить по дебету счета 97 «Расходы будущих периодов» и списывать на затраты по мере использования на основании актов.

Информационно-консультационные услуги, относимые на себестоимость должны быть подтверждены договором и актом выполненных работ. Этими документами должен обосновываться производственный характер затрат. У предприятия эти документы отсутствуют, например:

s услуги Московского правления Всероссийского общества инвалидов

Дт 26 Кт 71 – 178 руб. по авансовому отчету Крапивиной Н.А. от 29.01.01

s услуги ТОО «КИРА»

Дт 26 Кт 71 – 150 руб.,

Дт 19 Кт 71 – 30руб. по авансовому отчету Крапивиной Н.А. от 08.07.01

и др.

При условии оформления необходимых документов эти суммы можно отнести на себестоимость.

Согласно а/о № 95 в апреле Сопырину М.В. возмещены командировочные расходы в сумме 7 583 руб. В командировочном удостоверении нет отметки о выбытии из места командировки (г. Калуга).

Согласно п. 6 Инструкции о служебных командировках в пределах СССР от 07.04.88 № 62 фактическое время пребывания в месте командировки определяется по отметкам в командировочном удостоверении о дне прибытия и выбытия из места командировки.

Таким образом, завышена себестоимость и излишне возмещен НДС из бюджета.

Согласно а/о № 76 в январе возмещены командировочные расходы по командировке в г. Архангельск Вьюнову П.В. в сумме 8 876 руб., в том числе расходы по оплате телефонных междугородных переговоров в сумме 1580 руб. без подтверждения производственного характера этих переговоров, т.е. завышена себестоимость на 1580 руб. Также возмещены расходы по оплате услуг по предварительной продаже авиабилетов «Москва-Архангельск» на рейс 2327 в сумме 30 руб. К а/о прилагается авиабилет «Москва-Архангельск» на другой рейс (2315), следовательно, завышена себестоимость на 30 руб.

Согласно а/о № 80 в марте Коренькову В.С. оплачены суточные за 1 день пребывания в командировке ( 5 февраля) в сумме 50 руб. Согласно п. 15 Инструкции № 62 при командировках в такую местность, откуда командированный имеет возможность ежедневно возвращаться к месту своего постоянного жительства, суточные не выплачиваются. Таким образом, необоснованно завышена себестоимость на 50 руб.

По а/о № 91 от 23.03.01 (проведен в апреле) Шестерикову Б.Н. возмещены расходы по командировке в сумме 1 335 руб., в том числе суточные за 1 сутки в сумме 50 руб. В командировочном удостоверении сделана отметка о выбытии и прибытии в г. Москву 20 марта. Прилагаются 2 авиабилета: Москва-Архангельск – 20.03.01, Архангельск-Москва – 21.03.01 . Таким образом , отметка в командировочном удостоверении противоречит дате вылета согласно авиабилету. Т.е., оплату суточных в данном случае следует производить по дате прибытия, указанной в авиабилете. Суточные следовало оплатить в сумме 100 рублей из расчета двух суток. Кроме того, следовало возместить работнику расходы по найму жилого помещения без подтверждающих документов в сумме 4,5 руб.

Согласно а/о в июле Садыковой Э.Р. приобретены авиабилеты для генерального директора Зязина В.В. маршрутом «Москва-Ларнака-Москва» стоимостью 30 600 руб. В учете отражено: Дт 26 Кт 71. Но авансовый отчет и командировочное удостоверение Шарова В.М., подтверждающие производственный характер поездки, отсутствуют. Таким образом, считаем, что завышена себестоимость на 30 600 руб.

Согласно а/о № 152 В мае Коренькову В.С. оплачены расходы по оплате автостоянки автомобиля «Мицубиси» с 11.05.01 по 11.06.01 в сумме 150 руб. В учете отражено: Дт 26 Кт 71. Считаем, что расходы неправомерно отнесены на себестоимость, т.к. автомобиль на балансе либо в составе арендованных основных средств не числится. Следовало расходы по оплате автостоянки данного автомобиля в сумме 150 руб. включить в совокупный доход работника для удержания подоходного налога и начислить ЕСН.

Согласно а/о от 23.02.01 Зязину В.В. возмещены командировочные расходы в сумме 2 529 руб., в т.ч. расходы по проживанию в гостинице (3 суток) в сумме 1315 руб., в учете отражено:

Дт 26/1 Кт 71 – 1000 руб. расходы в пределах норм

Дт 26/2 Кт 71 - 315 руб. расходы сверх норм

Итого: 1315 руб.

В соответствии с Положением о составе затрат в себестоимость продукции (работ, услуг) включаются затраты, непосредственно связанные с производством и реализацией продукции (работ, услуг). При этом для целей налогообложения отдельные произведенные организацией затраты корректируются с учетом утвержденных в установленном порядке лимитов, норм и нормативов. Так, Приказом Минфина России от 13 августа 1999 г. N 57н "Об изменении норм возмещения командировочных расходов на территории Российской Федерации" с 1 сентября 1999 г. введена в действие норма возмещения расходов по найму жилого помещения, подтвержденных соответствующими документами, в размере 270 руб. в сутки. В соответствии с письмо Управления МНС по г. Москве от 27 сентября 2000 г. N 03-12/40805 уплаченный по таким расходам, возмещается из бюджета

Таким образом, расходы следовало отразить в учете следующим образом:

Дт 26/1 Кт 71 – 810 руб. расходы по найму жилого помещения в пределах норм

Дт 26/2 Кт 71 - 505 руб. НДС с суммы расходов в пределах норм

Итого: 1315 руб.

Следовательно, предприятием завышена себестоимость на 109руб.

Аналогичное замечание по а/о Носкова А.А.

Согласно а/о в марте Шестерикову Б.Н. возмещены расходы по командировке в сумме 3 815 руб. В нарушение п.2 Инструкции о служебных командировках № 62 к а/о не приложено командировочное удостоверение. Согласно п.6 вышеназванной Инструкции фактическое время пребывания в месте командировки определяется по отметкам в командировочном удостоверении.

Таким образом, завышена себестоимость в сумме 3 815 руб.

По а/о Носкову А.А. возмещены расходы по командировке продолжительностью 3 суток. Документы, подтверждающие оплату найма жилого помещения, отсутствуют. В соответствии с п. 10 Инструкции № 62 командированному работнику возмещаются расходы по найму жилого помещения. Приказом Минфина России от 13 августа 1999 г. N 57н утверждены нормы возмещения расходов по найму жилого помещения без подтверждающих документов в размере 7 руб. в сутки. Следует работнику возместить расходы в сумме 14 руб. (7 * 2).

Представительские расходы возмещены по а/о № 30 Зайцева В.Л.,

в январе в сумме 861 руб., по а/о № 57 от 11.01.01 Головань О.Н. в сумме 124 руб., а/о № 140 от Юшкова С. Д. в сумме 1 956 руб. и др. В учете отражено: Дт 26 Кт 71.

Для целей налогообложения представительские расходы принимаются в пределах, установленных законодательством. Письмом МФ РФ от 6 октября 1992 года № 94 утверждены нормативы для исчисления размеров представительских расходов в год в пределах, утвержденных Советом (Правлением) смет предприятий на отчетный год. Включение представительских расходов в себестоимость разрешается при наличии оправдательных документов, оформленных в соответствии с вышеуказанным Письмом МФ.

На предприятии составлена только программа проведения совещаний. Таким образом, оснований для отнесения данных расходов на себестоимость услуг нет. При наличии сметы и правильно оформленных документов эти суммы могут быть отнесены на себестоимость.

Предприятие оплачивает расходы по обслуживанию квартиры по адресу: ул.Октябрьская. д. 20, кв. 18 (жилой фонд) Например, по а/о № 289 Шадрина А.Б. в августе оплачено за подключение газовой плиты по указанному адресу в сумме 142 руб. (в т.ч. НДС 24 руб.); по а/о № 346 от 30.09.01 оплачено за изготовление ключей для служебной квартиры в сумме 12 руб.

В учете отражено: Дт 26 Кт 71 – 130 руб.

Дт 19 Кт 71 - 24 руб.

Итого: 154 руб.

Так как источником содержания квартиры является прибыль предприятия, то эти расходы следовало отразить за счет прибыли: Дт 91 Кт 71 – 154 руб. Таким образом, завышена себестоимость в сумме 130 руб., излишне возмещен НДС в сумме 24 руб.

Предприятием оплачены ритуальные услуги, медикаменты, медицинские услуги в связи с несчастным случаем на производстве в сумме 9 234 руб. В учете отражено: Дт 26 Кт 71.

Положением о составе затрат не предусмотрено отнесение данных расходов на себестоимость. Следовало вышеуказанные расходы отразить за счет прибыли, остающейся в распоряжении предприятия и включить в облагаемую базу для начисления взносов в Пенсионный фонд.

Предприятием в течение года уплачена госпошлина в Московский областной Арбитражный суд за подачу кассационной жалобы по делу увольнений работников и др. В учете отражено: Дт 26 Кт 71. В соответствии с п. 15 Положения о составе затрат судебные издержки и арбитражные расходы включаются в состав внереализационных расходов. Таким образом, следовало отразить: Дт 91 Кт 71.

Согласно п. 2 ст. 9 Закона о бухгалтерском учете первичные учетные документы должны содержать в числе следующих такой реквизит: «наименование и измерители приобретенного товара (работ, услуг) в натуральном и денежном выражении». Таким образом, такие наименования, как «хозтовары», «канцтовары», «товар на сумму» и т.п. без расшифровок по видам, количеству, цене и стоимости каждого товара не допускаются. Следовательно, товарные чеки на «хозтовары», «канцтовары», «товар на сумму», приложенные к авансовым отчетам Юшкова С. Д. № 60 на сумму 21,7 руб., № 89 от 27.04.01 на сумму 22 руб. и др. не дают достаточных оснований для отнесения расходов на себестоимость.

Согласно авансовому отчету № 302 в октябре Зайцеву В.Л. возмещены расходы по загранкомандировке в г. Лимассол (о. Кипр) с 12 по 14 октября в сумме 13 610,43 руб.

Согласно Положению по бухгалтерскому учету «Учет имущества и обязательств организации, стоимость которых выражена в иностранной валюте» (ПБУ 3/95), утвержденному приказом МФ РФ от 13.06.95 № 50 расходы в иностранной валюте, произведенные работником, пересчитываются в рубли по курсу ЦБ РФ на дату утверждения авансового отчета. Предприятием пересчет произведен на дату совершения расходов. Следует заполнить все реквизиты авансового отчета, в том числе дату составления и утверждения и произвести перерасчет.

Работнику возмещены суточные за время нахождения в загранкомандировке в сумме 833,49 руб. (135 долларов США исходя из 45 долларов США в сутки). В соответствии с письмом МФ РФ «О порядке выплаты суточных работникам, направленным в краткосрочные командировки за границу» от 17.05.96 № 1037-ИХ работникам, направляемым в краткосрочные командировки за границу, суточные выплачиваются за каждый день пребывания в командировке. При этом со дня пересечения государственной границы при выезде их РФ суточные выплачиваются по норме, установленной для выплаты в стране, в которую он направляется, а со дня пересечения государственной границы при въезде в РФ – по норме, установленной при командировках в пределах РФ.

Дата пересечения границы при следовании работников за границу и возвращении в РФ определяется по отметке контрольно-пограничных пунктов РФ в заграничном паспорте работника. Поэтому необходимо к авансовому отчету приложить копию загранпаспорта.

К данному авансовому отчету не приложен загранпаспорт, в командировочном удостоверении нет отметок о нахождении работника в г. Лимассол. Согласно авиабилетам работник выбыл с территории РФ 12 октября, въехал – 14 октября.

Письмом МФ РФ от 29.03.96 № 34 с 01.05.96 утверждены нормы суточных на территории о. Кипр в размере 45 долларов США в сутки. В соответствии с письмом МФ РФ «О нормах возмещения расходов при краткосрочных загранкомандировках « от 26.04.93 № 52 ( с последующими дополнениями и изменениями) предельная норма возмещения расходов по найму жилого помещения на о. Кипр составляет 65 швейцарских франков в сутки.

Работником оплачены расходы по проживанию в отеле за 2 суток в сумме 170 швейцарских франков (85 швейцарских франков в сутки). Таким образом, произведены расходы сверх норм, предприятием такие расходы не выделены.

Кроме того, следует отметить, что аванс работнику следует выдавать в валюте или в рублях, пересчитанных по курсу ЦБ РФ на день выдачи.

Согласно авансовому отчету от 21.11.01 Шестерикову Б.Н. возмещены расходы по загранкомандировке в Германию для проведения переговоров по заключению контракта в сумме 25 332 руб. В учете отражено:

Дт 71/2 Кт 50/2 – 1500 DM (30 045 руб.) – выдан аванс в ин. валюте

Дт 26 Кт 71/2 - 886 DM (17 746,58 руб.) – списаны расходы, произведенные в ин. валюте

Дт 26 Кт 71/1 - 4 702 руб. – списаны расходы, произведенные в рублях

Дт26/2 Кт71/2- 144DM (2 884,32 руб.) – расходы сверх норм, предусмотренных законодательством

Дт 50/2 Кт 71/2 – 9 414,1 руб. - внесен в кассу остаток аванса

Дт 71/1 Кт 50/1 - 4702 руб. - погашена задолженность перед работником расходов в рублях

Предприятием при оформлении данной командировки допущены следующие нарушения:

ü пересчет расходов, произведенных в валюте, в рубли по курсу ЦБ РФ произведен не на дату утверждения авансового отчета, а на дату совершения расходов;

ü не произведен расчет курсовой разницы.

Следовало расходы по данной командировке отразить следующим образом:

1. Работник направлен в командировку сроком на 4 дня с 11 по 14 ноября 2001г.

2. По отметкам в загранпаспорте пересечение границы при выезде – 11 ноября, при въезде – 14 ноября.

3. Аванс на командировку выдан 7 ноября.

4. Приказом по предприятию установлен расход суточных за каждый день пребывания в командировке в размере 150 DM за исключением дня возврата из командировки, который оплачивается по норме, установленной при командировке в пределах РФ (22 руб. в сутки). Расходы по найму жилья возмещаются на основании фактически документально подтвержденных данных.

5. При возвращении из командировки работником представлен авансовый отчет, который был утвержден 17 ноября 2001г.

6. Курс ЦБ РФ на дату выдачи аванса – 20,03 руб. за 1 DM, на дату утверждения авансового отчета – 20,05 руб. за 1 DM.

7. Норма расхода суточных – 112 DM за каждый день пребывания за рубежом и 22 руб. – за день пересечения границы при возврате из командировки.

8. Норма расхода найма жилья 140 DM за сутки проживания. Оплата произведена за 3 суток.

На основании представленных командировочных расходов произведены расчеты расхода по норме и сверх нормы (таблица № 3.3).

Таблица № 3.3

| Содержание операции | Расходы по норме | Сверхнормативный расход, | Итого | |||

| DM | Руб. | DM | Руб. | DM | Руб. | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Проезд в оба конца | 4 500 | 4 500 | ||||

| Проезд до аэропорта | 30 | 30 | ||||

| Проживание в гостинице | 420 | 8 421 | 60 | 1203 | 480 | 9 624 |

| Суточные в валюте | 336 | 6 736,8 | 114 | 2 285,7 | 450 | 9 022,5 |

| Суточные в рублях | 22 | 22 | ||||

| Оплата провоза багажа | 150 | 150 | ||||

| Оплата визы | 100 | 2 005 | 100 | 2005 | ||

| Итого | 856 | 17 162,8 | 174 | 3 488,7 | 1 030 | 20 651,5 |

На основании расчетной таблицы № 1 в бухгалтерском учете должны быть сделаны следующие проводки (таблица № 3.4).

Таблица № 3.4

| Содержание операции | Сумма (расчет), руб. | Корреспондирующие Счета | |

| Выдан аванс в иностранной валюте | 13 545 (1 500 DM *9,03) | 71/2 | 50/2 |

| Приняты и подлежат возмещению командировочные расходы (итог гр. 7 табл. № 1) в том числе: - по норме (итог гр. 3 табл. № 1) - сверх нормы (итог гр.5 табл.№ 1) | 15 053,5 13 304,8 1 748,7 | 26/1 26/2 | 71/1,2 71/2 |

| Произведен возврат неиспользованной валюты | 4 723,5 (470 DM*10,05) | 50/2 | 71/2 |

| Отражена курсовая разница за период с 7 по 17 ноября | 1 530 | 71/2 | 91 |

| Погашена задолженность произведенных расходов в рублях (стр.3+стр.4+стр.7+стр.8 гр.3 табл.№1) | 4 702 | 71/1 | 50/1 |

Таким образом, в результате неправильного отражения командировочных расходов предприятием занижена себестоимость в сумме 94 руб., занижена облагаемая база налога на прибыль в сумме 150 руб.

В результате аудиторской проверки расчетов с подотчетными лицами выявлено значительное количество ошибок. Предприятию следует учесть вышеуказанные замечания, провести инвентаризацию расчетов и внести необходимые исправления.

Аудит расчетов с персоналом по прочим операциям.Предприятие на счете 73 «Расчеты с персоналом по прочим операциям» отражает расчеты с работниками по исполнительным листам, выданным займам, по возмещению материального ущерба.

Данные аналитического учета соответствуют данным, отраженным в главной книге и балансе.

К счету 73 открыты субсчета:

73/1 – Расчеты с работниками по предоставленным займам

73/2 – Расчеты с работниками по возмещению материального ущерба

73/3 – Расчеты с работниками по исполнительным листам

Предприятие выдает работникам беспроцентные ссуды по заявлениям согласно составленным договорам с указанием срока возвращения полученных сумм.

Однако предприятием не всегда заключаются договоры займа, например, в сентябре выдана ссуда Кравцову А.Е. в сумме 150 000 руб. согласно заявлению работника, договор займа не составлен. В соответствии со ст. 808 ГК РФ в случае, когда займодавцем является юридическое лицо, договор займа должен быть заключен в письменной форме независимо от суммы.

Большинству работников задолженность по займам погашается за счет прибыли предприятия. Например, погашена задолженность по займу Головань О.М. в сумме 39 000 руб. В учете отражено:

Дт 84 Кт 73/1 – 39 000 руб. погашена задолженность

Дт 73/1 Кт 69/2 – 390 руб. удержан с работника 1 % в Пенсионный фонд

Дт 99 Кт 69/2- 10 920 руб. начислены взносы в Пенсионный фонд

Дт 73/1 Кт 68/2 – 5 760 руб. удержан с работника подоходный налог

Сумма 6 150 руб. (390 + 5 760) числится в учете по дебету счета 73/1 и рассматривается предприятием как новый заем, с этой суммы рассчитывается материальная выгода для удержания подоходного налога. Данную сумму следовало удержать с работника: Дт 50,70 Кт 73/1 и не рассматривать ее в качестве займа, поскольку соответствующий договор не заключен.

Предприятием допущены ошибки при исчислении суммы алиментов, взыскиваемых с работников по исполнительным листам.

Например, неверно определена сумма дохода работника, обязанного уплачивать алименты, с которой должно производиться удержание.

Горшкову Р.М. в апреле произведены следующие начисления:

1. Должностной оклад – 2 500 руб.

2. Премия по итогам за месяц – 800 руб.

3. Компенсация оплаты проезда к месту работы и обратно – 50руб.

4. Материальная помощь в связи с рождением ребенка – 300 руб.

В соответствии с пп. а), в), к) п. 1 и пп. л) п. 2 постановления Правительства РФ от 18.07.98 № 841 сумма заработка, с которой должны быть удержаны алименты, составит 3 350руб. (2 500 руб. + 800 руб. + 50 руб.).

Предприятием доход, с которого произведены удержания алиментов, определен в сумме 3 650 руб., т.е. с учетом материальной помощи.

Кроме того, предприятию следует учесть, что в соответствии со ст. 65 Федерального закона РФ «Об исполнительном производстве» при обращении взысканий по исполнительным документам на заработную плату и иные виды доходов работника размер удержаний исчисляется от суммы, оставшейся после удержания налогов.

Предприятием данный момент не учтен, и сумма алиментов рассчитана от суммы без удержания налогов.

Сумма удержаний по исполнительному листу по данным предприятия составила 912,5 руб.(3 650 * 25%), (по решению суда работник обязан уплачивать алименты на одного ребенка в размере 25 % своего заработка).

Расчет должен быть следующим:

1. Определяется сумма, подлежащая уплате в Пенсионный фонд РФ: 3 350 * 1% = 33,5 руб.

2. Сумма подоходного налога: (3 350 – 33,5 – 166,98) * 12% = 377,94 руб.

3. Общая сумма удержаний составит 411,44 руб. (33,5 + 377,94)

4. Алименты удерживаются с суммы 2 938,56 руб. (3 350 – 411,44)

5. Сумма удержаний по исполнительному листу составит 734,64 руб. (2 938, 56 * 25%)

Таким образом, предприятием излишне удержаны алименты с работника в сумме 177,86 руб.

На предприятием выявлены недостачи товарно-материальных ценностей, недостачи в кассе. Записи в бухгалтерском учете сделаны правильно.

С учетом вышеизложенных замечаний рекомендуем внести исправления.

ЗАКЛЮЧЕНИЕ

На сегодняшний день Россия всё больше и больше интегрируется в западный рынок и даже готовится к вступлению в международную торговую организацию.

Акции крупных предприятий начинают продаваться на международных фондовых биржах. Например недавний выпуск акций компании Вимм-Билль-Данн на Нью-йоркской фондовой бирже. Влияние аудиторских проверок компаний в международной практике велико. Отчёты независимых аудиторов по компаниям регулярно публикуются в прессе. Всё больше и больше возрастает роль аудиторов и в нашей стране. Укрепляется и правовое поле работы аудиторов и повышается их профессиональный уровень. Всё больше и больше предприятий заинтересовано работать в правовом поле и полно освещать своё финансовое положение.

В процессе жизнедеятельности любого предприятия расчеты занимают одно из главных мест в системе бухгалтерского учета. [10] . Во время аудиторской проверки расчётов с подотчётными лицами, аудитору приходится учитывать наряду с общими моментами специфические аспекты, касающиеся непосредственно аудита кассовых операций. На больших предприятиях объем работы по проверке расчётов с подотчётными лицами может быть очень большим. Поэтому необходимо стремится по возможности сокращать время проведения проверки , но при этом качество проверки не должно быть хуже. Идут постоянные изменения по нормативной бухгалтерской и сопредельная налоговой нормативной базе, касающаяся расчетных операций что заставляет постоянно пополнять методологический багаж. Для удобства в настоящее время практикуется выработка четких методик проверок каждого из расчетных счетов или указанного выше раздела. [10] Задача состоит в том, чтобы на стадии планирования проверки определить состав контрольных процедур (сами процедуры должны быть разработаны заранее). Кроме того, при проведении проверки рекомендуется запросить у клиента определенный набор документов и учетных регистров (например, авансовые отчёты за проверяемый период) и, следуя заранее описанной процедуре, осуществлять проверку.

Финансово-хозяйственная деятельность предприятий постоянно находится центре внимания контролирующих органов. Вследствие этого, аудиторам необходимо стараться уменьшать риски в своих проверках, поэтому необходимо разрабатывать новые методики проверок.

Список литературы1. Временные правила аудиторской деятельности в Российской Федерации. Утверждены Указом Президента РФ от 22.12.93 № 2263.

2. План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкция по его применению. Утверждены Приказом Минфина СССР от 01.11.91 № 56.

3. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено Приказом Минфина РФ от 29.07.98 № 34 н.

4. Аудит: Учебник для вузов / Под ред. проф. В.И. Подольского. – М.: Аудит, ЮНИТИ, 1997.

5. Бухгалтерский учет: Учебник / Под ред. П.С. Безруких.– М.: Бухгалтерский учет, 199б.

6. Бычкова С.М., Карзаева Н.Н. Аудит: ситуации, примеры, тесты: Учеб. пособие для вузов. – М.: Аудит, ЮНИТИ, 1999.

7. Камышанов П.И. Практическое пособие по аудиту. – М.: ИНФРА-М, 1998.

8. Терехов А.А. Аудит. – М.: Финансы и статистика, 1999.

9. Шеремет А.Д., Суйц В.П. Аудит: Учебное пособие. – М.: ИНФРА -М, 1995.

10. Спичкова Е.В., Богомолов А.М. Журнал "Аудит и финансовый анализ" за 4 кв. 2000 года, статья «Аудит расчетных операций»

Похожие работы

... лицами: дано понятие учета расчетов с подотчетными лицами, перечислены нормативные и законодательные документы, регламентирующие объект проверки, рассмотрен аудит расчетов с подотчетными лицами, выяснены типичные ошибки, допускаемые в учете расчетов с подотчетными лицами. Проверка правильности ведения учета расчетов с подотчетными лицами производится сплошным образом, так как в расчетах данного ...

... расчетов с подотчетными лицами по выданным суммам ? Авансовые отчеты , отчеты кассира Правильно ли отражаются на счетах бухгалтерского учета операции с подотчетными лицами ? Ведомости , карточки аналитического учета расчетов с подотчетными лицами , журналы - ордера , анализы счетов , оборотно - сапьдовые ведомости Сверяются ли записи аналитического и синтетического учета по счету 71 " ...

... , где приводятся обоснования, расчеты и пересчеты показателей при переходе из одного метода учета в другой. Раскроем основные разделы учетной политики по разделу учета расчетов с подотчетными лицами на ТОО «Тантал - Б»: Учет расчетов с подотчетными лицами осуществляется на активном счете 1250 «Краткосрочная дебиторская задолженность работников». В Типовом плане счетов ТОО «Тантал - Б» к этому ...

... результат, снизив чистую прибыль на 30 тыс.руб. В 2003г предприятие имеет внереализационные доходы. А в 2004-2005гг. у предприятия отсутствует внереализационная деятельность. 3. Учет расчетов с подотчетными лицами Предприятие в процессе финансово – хозяйственной деятельности, могут своим работникам выдавать некоторые суммы в подотчет. Подотчетными суммами называются денежные авансы, ...

0 комментариев