Навигация

Налогооблагаемая прибыль: прибыль суммируется на реконструкции (но не более 90% от платежей в бюджет)

1. Налогооблагаемая прибыль: прибыль суммируется на реконструкции (но не более 90% от платежей в бюджет)

2. Первые 2 года налог на прибыль не платят МП занимающиеся следующей деятельностью:

– производство и переработка с/х продукции,

– производство товаров народного потребления и мед техники,

– строительство жилищных и природоохранных сооружений.

(если сумма выручки от занятий такой деятельностью более 70% от валовой выручки).

Эти МП в 3-тий и 4-тый годы своего существования уплачивают налог на прибыль в размере 25 и 50% от ставки налога на прибыль, если выручка от данного вида деят-ти более 90% от валовой прибыли.

Сроки уплаты налога на прибыль:

МП освобождаются от авансовых взносов налога на прибыль.

МП уплачивает налог на прибыль:

- по квартальным рсчетам в 5-дневный срок,

- по годовым расчетам - в 10-дневный срок.

Уплата НДС МП.

Та же группа, что и по налогу на прибыль платит НДС ежеквквартально, независимо ои размеров платежей.

В Москве МП должны уплачивать НДС до 20 числа месяца, следующего за кварталом.

11 января 1996 года принят “Закон о об упрощении налогообложения, системы учета и отчетности для субъектов МП”. Он предполагает добровольный переход МП на упрощенную систему:

-- Вместо всех налогов МП платят единый налог

+ таможенные пошлины,

+ государственные пошлины,

+ налог на приобретение транспортных средств,

+ лицензионные сборы,

+ отчисления в государственные внебюджетные фонды.

На данную систему могут перейти по своему желанию следующие МП:

– индивидуальные предприниматели

– юридические лица (предельная численность занятых до 15 чел).

ПРИМ. в число занятых включаются работающие по договору подряда, комиссии и др.

– На данную систему нельзя перейти:

– производителям подакцизной продукции,

– кредитным организациям,

– страховым организациям,

– профессиональные участники РЦБ

– другие организации, для которых Минфин устанавливает особый порядок ведения бух. учета,

пр-я, объем валовой выручки которых в течение года, который предшествовал подаче заявления, более 100000 мин. з/п.

Объекты обложения налогом- валовая выручка или совокупный доход.

Совокупный доход - разница между валовой выручкой и стоимостью используемых в производстве товаров (сырья, материалов, топлива...),затрат на аренду, затрат на оплату % по кредиту , налога на приобретение транспортных средств, отчислений во внебюджетные фонды (в затраты не включается аморизация и з/п).

Ставки единого налога на совокупный доход:

- в федеральный бюджет - 10%.

- в бюджет субъектов федерации - до 20%.

Ставки единого налога на валовую выручку:

- в федеральный бюджет - 3.33%,

- в бюджет субъектов федерации - до 6.67%.

Документ, удостоверяющий право на переход к упрощенной системе - ПАТЕНТ, он выдается налоговой инспекцией на 1 год; его стоимость определяется субъектами пр-тий и вносится ежеквартально по 1/4 от указанной суммы.

Для индивидуальных предпринимателей стоимость патента заменяет стоимость единого налога.

Срок уплаты единого налога - до 20 числа месяца, следующего за отчетным кварталом - тот же.

МП должи предоставить в налоговую инспекцию следующие документы:

– расчет единого налога,

– выписка из книги расходов и доходов с указанием суммы полученного дохода,

– патент,

– книга расходов и доходов,

– кассовая книга,

– платежное поручение об уплате единого налога.

12). Учет расчетов векселями.

Вексель – ценная бумага, удостоверяющая безусловное обязательство векселедателя уплатить векселедержателю определенную сумму по наступлении срока. Существуют две формы векселей. Простой вексель (две стороны: векселедатель и векселедержатель. В нем фиксируется безусловное обязательство векселедателя уплатить указанную сумму предъявителю векселя или лицу, обозначенному в векселе, через определенное время). Переводной вексель (тратта, выписывается поставщиком (трассантом) и содержит приказ векселедателя плательщику (трассату) уплатить указанную в векселе сумму предъявителю векселя, или лицу, указанному в векселе, или тому, кого он укажет по истечении срока векселя (ремитенту), переводной вексель имеет юридическую силу только после акцепта его трассатом).

Задолженность по расчетам с покупателями по векселям полученным учитывается на счете 62 “расчеты с покупателями и заказчиками”, субсчет 62.3 “векселя полученные”. Эта форма предполагает получение процентов по векселю, которые отражаются при их поступлении: Д51 К80.

Аналитический учет расчетов по векселям полученным ведется на основании полученных векселей и платежных поручений, по которым погашается задолженность по векселю. Учет ведут в разрезе покупателей по задолженностям, обеспеченным векселями. При этом отдельно выделяются векселя, дисконтированные в банке, и векселя, по которым не погашена задолженность в срок.

Дисконтирование векселей - это учет векселей в банке с получением под них векселедержателем ссуды до наступления срока оплаты по векселю под установленную процентную ставку. Дисконтируемый вексель находится в банке, но числится на учете на предприятии (векселедержатель). По окончании срока оплаты по векселю предприятие погашает ссуду банка в случае, если векселедатель не заплатил в срок по векселю, и представляет иск плательщику.

При дисконтировании делаются записи:

Д51 К90 “краткосрочные кредиты банков”, 92 “долгосрочные кредиты банков”- на сумму векселя.

Д80 К90,92 на сумму процентов по ссуде.

Операции по векселям полученным:

Д62.3 К62 - получение векселя от покупателя в оплату задолженности.

Д62.3 К46,47,48 - получение векселя под отгруженную продукцию, основные средства, НМА и прочие активы.

К62.3 Д90,92 - погашение задолженности по дисконтированному векселю при получении извещения об уплате по векселю.

К62.3 Д51 - погашение покупателем задолженности по векселю.

К62.3 Д63 “расчеты по претензиям” - выставление претензий по неоплаченному в срок векселю.

К62.3 Д80 - списание безнадежной задолженности по векселю.

Сальдо по Д62.3 - сумма задолженности по векселям полученным.

Вексель может храниться на предприятии а может быть сдан в банк на хранение. В этом случае предприятие относит суммы, уплаченные за оказанную банком услугу, на счет 80 “прибыли и убытки” - Д80 К51.

Учет векселей, выданных в зависимости от срока, на который выдан вексель, организуется на счетах 94 “краткосрочные заемные средства” или 95 “долгосрочные заемные средства”.

Расчеты с банками по операциям учета векселей и иных долговых обязательств со сроком погашения не более одного года учитываются на отдельном субсчете к счету 90. Учет векселей и иных долговых обязательств отражается предприятием-векселедержателем:

Д51-К90 или Д52-К90 или Д80-К90 – учетный процент, уплаченый банку.

Операция учета (дисконта) векселей и иных долговых обязательств закрывается на основании извещения банка об оплате путем отражения суммы векселя по Д90-К62.

13). Принципы организации учета произв. запасов???

Понятие и классификация ПЗ.

ПЗ - это предметы труда, обслуживающие один производственный цикл и их ст-ть полностью включ-ся в себестоимость продукции.

Операции по ПЗ: заготовление и приобретение у поставщиков; движение ПЗ на предприятии; реализация ПЗ.

Система показателей по ПЗ (в натур и стоимостной форме): остатки на начало периода; остатки на конец периода; приход за период; расход за период.

Учёт ПЗ устанавливается учётной политикой предпрития, и оно может устанавливать по след. моментам: метод оценки ПЗ; порядок отражения ПЗ на счетах; критерии отнесения ПЗ к МБП; порядок списания МБП.

Классификация ПЗ:

1) По критерию функциональной роли ПЗ и их значению в процессе пр-ва (экономич классификация): сырье, осн. материалы, покупные п\ф, вспомогат. материалы, отходы, тара (инвентарная-многократно обслуживающая пр-во и учитывается в составе ОС и неинвентарная-реализ-ся вместе с товаром), топливо, запчасти, МБП.

2) По техническим характеристикамм и физ-хим св-вам ПЗ (техническая классификация - систематизированный перечень потребляемых в процессе пр-ва мат.ценностей с указанием наименования, сорта, марки, ед.измерения, каждой позиции присваивается свой номенклатурный номер. Типовая номенклатура утверждена Госкомстатом и исп-ся всеми предприятиями. Если в номен-ре указывается цена за ед.изделия, то тукая ном-ра называется “номенклатура - ценник”.)

Себестоимость ПЗ формируется на базе цен их приобретения (без НДС) за исключ отдельных групп товаров, по которым с с-сть включ-ся НДС. В с-сть включ-ся % за отсрочку оплаты, предоставленной поставщиками, наценки, комиссионные вознаграждения, оплата брокерских услуг, тамож.пошлины, трансп.услуги, затраты на тару.

Задачи БУ в отношении ПЗ:

– правильно и своеврем. документально отразить по движению ПЗ;

– опред-ть факт.с-сть приобретенных ПЗ;

– осущ-ть контроль за их использованием;

– своеременно выявлять излишки или недостаток ПЗ.

Первичные док-ты по движению ПЗ.

Первичные док-ты явл-ся основой для учёта ПЗ:

– журнал учёта поступающих грузов (их регистрация на основе транспорных док-в)

– доверенность (подотчётным лицам для получения мат.ценностей

– журнал учёта выданных доверенностей

– приходный ордер (им оформ-ся поступление ПЗ на склад; сост-ся в день поступления ПЗ мат.ответственным лицом)

– акт о приёмке мат.ценностей (при возникновении несоответствий - вместо прих.ордера сост-ся в 2х экземплярах в присутствии представителя поставщика или незаинтересованного лица, один экз. направляется поставщику.

– лимитно- заборная карта (сост-ся для учёта отпуска-расхода ПЗ

– карточка складского учётаа (ведется на складе и сост-ся для каждого гоменклатурного номера ПЗ; в ней указ-ся остаток данного ПЗ на начало месяца, приход, расход и выводится остаток на конец месяца)

– реестр приёмки-сдачи док-в (отражаются все приходно-расходные док-ты, которые передаются в бухгалтерию)

– ведомость учёта остатков ПЗ на складе (данные - из карточек складского учёта , где выводятся остатки)

Приёмка груза осущ-ся в соответствии с инструкцией”О порядке приема груза”. При выявлении к-л несоответствия составляется акт о приёмке груза. Акт составляет комиссия и он явл-ся основанием для предъявления претензий поставщику или трансп.орг. При авт.перевозках акт может не сост-ся (делается отметка на трансп.накладной). На поступившие ПЗ орг-ция получает расчётные док-ты. Эти док-ты регистр-ся в журнале поступающих грузов, сверяются с договором поставки, далее производится акцепт и расчётные док-ты оформляются бухгалтерией для оплаты. Если подотчетное лицо привезло груз на склад, то выписывается приходный ордер: 1 экз - в бухгалтерию, 2 экз - на склад

Аналитический учёт ПЗ.

Ан.учёт может вестись либо по факт.средней себест-ти, либо в оценке по учётным ценам. Учётная цена м.б. договорная , плановая, расчетная.

1) балансовый метод: на каждый вид ПЗ открывается карточка количественно-суммового учёта. В ней бухгалтер отмечает остаток на начало периода, приход, расход в хронологической последовательности, выводит остаток. Информацию с карочек бухгалтер переносит в аналит. или колич-суммовые ведомости, которые ведутся для каждого счёта (10, 11, 12). Эта информация соответствует информации в карточках складского учёта.

| Показатель | Кол-во | Цена за ед. | Сумма (кол*цену) |

| 1.Сальдо на нач.мес | |||

| 2.Поступило за мес 1ая поставка 2ая поставка и т.д. | кол-во*цена за ед. | ||

| 3.Поступило всего | |||

| 4.Итого поступления с остатком | |||

| 5.Израсходовано | кол-во*сред.факт. с-сть | ||

| 6.Сальдо на конец мес | (4. - 5.) |

Для её заполнения рассчитывается ср.факт.с-сть единицы изделия=( 1 + 3 в стоим.ед)/ (1.+3 в натур.ед) Формула средн.арифметич.взвешенная

Сумма расхода опр-ся как кол-во израсходованных материалов, умноженных на факт.с-сть ед.изделия.

Остаток ПЗ=4. - 5.

2) сальдовый метод (по учётным ценам): записи в карточках складского учёта осущ-ся на основании первичных док-в по приходу и расходу. Реквизиты (см.карточку)

| Приход | Расход | Сальдо | |

| х | 10 | 10 | |

| у | 20 | 30 | |

| 5 | 25 |

Учёт в карточке - в колич.выражении.

Для правильного ведения БУ необходима оценка ПЗ. Учет поступления ПЗ ведется в 2х оценках: по учётным ценам и факт.с-сти. Дляя достоверного опред-ния стоимости поступивших мат.ценностей необходимо вести учёт по факт.с-сти, но в связи с тем, что факт.с-сть можно опред-ть только в конце отчётного периода, возникает необх-ть применения учётных цен(могут применяться оптовые, розн.,договорные цены,плановая с-сть).

Факт.с-сть мат.ресурсов состоит из затрат на их приобретение, а также:

– затраты по их доставке(транспортно-заготовительные расх)

– оплаты % за приобретение в кредит, предоставленный поставщиком

– наценки и надбавки

– комиссионные снабженческим, внешнеэкон и др. организациям

– там. пошлины

– расходы на транспортировку, хранение и доставку, осуществляемые сторонними орг-циями.

Оценка ПЗ, израсходованных на пр-ве осущ-ся след. методами: по средней с-сти; по с-сти первыхпо времени закупок (ФИФО); по с-сти последних по времени закупок (ЛИФО).

Пример ФИФО

| Поступило в марте | Дата | Кол-во | Цена | Сумма |

| 01 | 10 | 10 | 100 | |

| 03 | 15 | 20 | 300 | |

| 05 | 5 | 15 | 75 | |

| Расход | 02 | 8 | 10 | 80 |

| 04 | 10и2 о8 | 10 20 | 20 160 |

ЛИФО: 02 8а5 15 75

ж3 20 60.

Факт.с-сть израсходованных материалов = их стоимость + трансп.заготовит.расходы+пошлины, относящиеся к стоимости израсх.материалов.

ТЗР опред-ся расчетным путем: ТЗР= стоимость израсх.материалов * %ТЗР / 100%

%ТЗР =( остаток ТЗР на нач.мес+ТЗР по поступившим материалам) / (остаток матер. на н..мес по учётн ценам+стоимость поступивших матер. по учётным ценам )

Если учёт поступивших материалов ведётся по плановой ст-сти(учётная цена), то в конце отчетного периода опр-ся отклонение между фак.с-стью поступивших материалов и плановой с-стью.

Методы ведения аналитучёта ПЗ: параллельный и сальдовый(наиб распространен).

Синтетический учёт ПЗ. Учёт материалов в бухгалтерии ведется на основании первичных док-в в ведомостях по приходу и расходу, а также сост-ся оборотная ведомость по каждому виду ПЗ. При журн-ордерной форме учёт ПЗ ведется в ведомости № 10 (в 1ом разделе - учёт поступления, во 2ом - учёт расхода материалов и опр-ние факт.с-сти израсходованных материалов).

Учёт расчётов с поставщиками за приобретенные тов-мат ценности ведется в Ж-О №6. На основании счетов поставщиков и первичных документов по приходу в разрезе субсчетов ведется учёт по каждому поставщику поступление материалов и оплаты за поступление тов-мат ценностей.

Синт.учёт ПЗ ведется на сч.10 “Материалы” в разрезе субсчетов:

сырьё и материалы; покупные п\ф, комплектующие, конструкции, детали; топливо; тара и тарные материалы; запчасти; прочие материалы; материалы, переданные в переработку на сторону; строит.материалы

а также на сч.12 “МБП”: МБП в запасе; МБП в эксплуатации.

Счёт 10 - активный. Поступление мат: Д10-К60,20,28,76,.75; начисление НДС по поступившим материалам Д19-К60,76. Расход матер: К10-Д20,25,26,28,48; начисление НДС за продажу ПЗ Д48-К68.

Синт.учёт по расходу ПЗ ведётся в ведомости №12,15, журнал-ордере №10.

14). Учет заготовления и приобретения произв. запасов.

Учет осуществляется на предприятии в соответствии с его учетной политикой на основании первичных документов по приходу материальных ценностей.

Существуют 2 варианта этого учета:

Похожие работы

... молодые специалисты. Также последняя необходимость прокомментирована постоянными изменениями и дополнениями законодательной базы Кыргызской Республики. 3.5 Перспективы развития аудита в Кыргызской Республике Чтобы определить перспективы развития аудиторской деятельности на рынке Кыргызской Республики необходимо изучить ряд данных и показателей и провести соответствующий анализ по данной ...

... неизменности и полнота раскрытия избранных способов ведения бухгалтерского учета…Источником информации при проверке данного сегмента является приказ по учетной политике…»[2] Проведя теоретические исследования по теме «Учетная политика и бухгалтерская отчетность» и изучив материал за последние 3 года, а также проанализировав вышеизложенную информацию мы разделяем точки зрения Пизенгольца М.З. о ...

... и инструктивных документов по вопросам государственного технического учета и технической инвентаризации объектов недвижимости, ведения и использования архивов БТИ; - координацию работ по созданию единой системы государственного технического учета и инвентаризации объектов недвижимости на территории Российской Федерации; - определение порядка обучения и повышения квалификации работников в ...

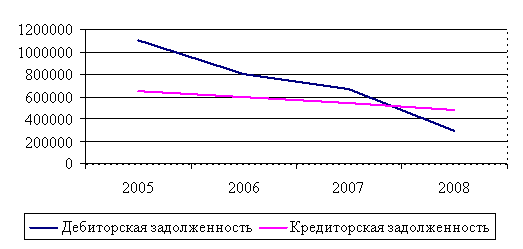

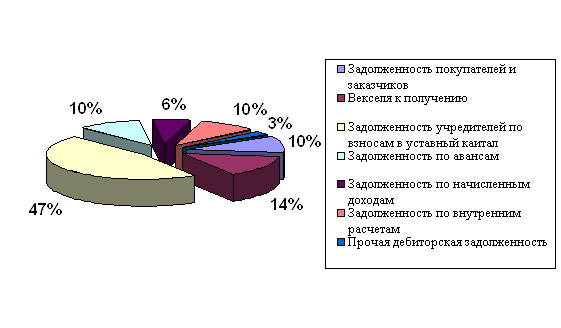

... которым "отстают" от плановых, и своевременно принять меры для изменения сложившейся ситуации. 3. Совершенствование системы расчетов с контрагентами в ООО "Типол-Топ» 3.1 Нарушения ведения бухгалтерского учета расчетов с контрагентами выявленные в ходе экспертного исследования Даже при самом аккуратном ведении бухгалтерского учета на торговом предприятии через некоторое время неизбежно ...

0 комментариев