Навигация

Организация службы внутреннего контроля на предприятии

ВВЕДЕНИЕ.................................................................................................................................................................................. 2

Аудит – предпринимательство или юридическая деятельность?............................................................................ 4

СИСТЕМА ВНУТРЕННЕГО КОНТРОЛЯ ПРЕДПРИЯТИЯ. СУЩЕСТВОВАНИЕ И ОЦЕНКА

ЭФФЕКТИВНОСТИ............................................................................................................................................................ 27

1. Понятие и элементы системы внутреннего контроля....................................................................................... 28

2. Цели руководства предприятия при организации СВК.................................................................................. 29

3. Принципы изучения аудитором СВК................................................................................................................... 30

4. Задачи аудиторов при изучении и оценке СВК................................................................................................ 32

5. Пример по выполнению задач СВК при реализации продукции................................................................. 33

6. Итоги оценки СВК...................................................................................................................................................... 35

Литература................................................................................................................................................................................ 39

ВВЕДЕНИЕ

Настоящая работа является продолжением предыдущей курсовой работы и, также посвящена вопросам организации службы внутреннего контроля на предприятии.

В условиях развития рыночных отношений и расширения хозяйственных связей между организациями разных форм собственности и организационно-правовых форм особое значение имеют достоверность и точность финансовой отчетности, опираясь на которую субъект хозяйствования выбирает своего партнера, устанавливает взаимоотношения и определяет форму расчета со своими клиентами и поставщиками, решает вопрос о вложении своих средств. При получении кредита в банке, выпуске проспекта эмиссии и размещении акций и облигаций, при инвестировании средств инвесторы все чаще требуют от эмитента аудиторское заключение, подтверждающее чистоту (достоверность) его финансовой отчетности.

Аудитор в своем заключении должен установить достоверность бухгалтерской и финансовой отчетности, платежно-расчетной документации отдельных хозяйственных операций, налоговых деклараций и других финансовых обязательств и требований. Кроме того, аудитор, как правило, дает рекомендации по улучшению финансового положения предприятия, повышению эффективности его деятельности, выявлению неиспользованных резервов производства. Аудит проводится как вневедомственная независимая проверка на основе заключения договора аудиторской фирмы (аудитора) и организации и является разновидностью предпринимательской деятельности.

В хозяйственной практике России в соответствии с постановлением Правительства Российской Федерации от 7 декабря 1994 г. № 1355 и постановлением Правительства Российской Федерации от 25 апреля 1995 г. № 408 начиная с отчета за 1994 г. введены обязательные аудиторские проверки:

•организаций, имеющих организационно-правовую форму акционерного общества открытого типа независимо от числа участников (акционеров) и размера уставного капитала;

•организаций в зависимости от вида деятельности;

•банков и других кредитных учреждений;

•страховых организаций и обществ взаимного страхования;

•товарных и фондовых бирж;

•инвестиционных институтов (инвестиционные и чековые инвестиционные фонды, холдинговые компании);

•внебюджетных фондов, источниками образования средств которых являются предусмотренные законодательством Российской Федерации обязательные отчисления, производимые юридическими и физическими лицами;

•благотворительных и иных (неинвестиционных) фондов, источниками образования средств которых являются добровольные отчисления юридических и физических лиц.

Кроме того, начиная с отчета за 1994 г. обязательной ежегодной аудиторской проверке подлежат организации независимо от размеров, если в их уставном капитале имеется доля, принадлежащая иностранным инвесторам.

Начиная с бухгалтерского отчета за 1995 г. обязательной аудиторской проверке подлежат организации (за исключением находящихся полностью в государственной или муниципальной собственности) при наличии хотя бы одного из следующих финансовых показателей их деятельности:

- объема выручки от реализации продукции (работ, услуг) за год, превышающего в 500 тыс. раз установленный законодательством Российской Федерации минимальный размер оплаты труда;

- суммы актива баланса, превышающей на конец отчетного года в 200 тыс. раз установленный законодательством Российской Федерации минимальный размер оплаты труда.

При этом минимальный размер оплаты труда, если он в течение года менялся несколько раз, принимается в среднегодовом исчислении за отчетный год.

Однако эти положения не относятся к экономическим субъектам, которые находятся полностью в государственной или муниципальной собственности. Таким образом, вне сферы аудиторских проверок остается достаточно большой круг бюджетных организаций, а также предприятия государственной и муниципальной собственности.

Наряду с обязательными аудиторскими проверками могут быть инициативные и целевые проверки (при подготовке и регистрации проспекта эмиссии, получении банковского кредита или кредита из целевых фондов и т.п.). При этом следует иметь в виду, что аудит - это дорогостоящее мероприятие, финансирование которого часто приходится осуществлять из чистой прибыли. Поэтому многие малорентабельные и убыточные предприятия не могут позволить себе проведение инициативных аудиторских проверок. С этим особенно часто приходится сталкиваться, когда российские предприятия готовят заявки в международные фонды или банки (Европейский банк реконструкции и развития, Международный валютный фонд и т.д.), к которым необходимо приложить аудиторские заключения международных аудиторских фирм, услуги которых особенно дороги. Часто для подготовки такого заключения приходится брать специальный кредит.

В этой связи многие организации формируют специальные подразделения, которые осуществляют контроль за состоянием бухгалтерского учета, проводят комплексный анализ хозяйственной и финансовой деятельности экономического субъекта с целью наметить пути наиболее эффективного развития и выявить резервы предприятия и его основных подразделений. Создание таких подразделений позволяет отделить оперативную работу бухгалтерской службы от методологической и стратегической деятельности специальных подразделений, которое выполняют функцию внутреннего контроля фирмы.

Деятельность таких подразделений часто называют внутренним аудитом, что имеет место даже в программе проведения квалификационных экзаменов на получение квалификационного аттестата аудитора. Однако вряд ли это верно, хотя в мировой практике такое название встречается. Указанное название противоречит нормативным документам, принятым в России. Так, в Указе Президента Российской Федерации от 22 декабря 1993 г. № 2263 "Об аудиторской деятельности в Российской Федерации" и во Временных правилах аудиторской деятельности в Российской Федерации дано определение аудиторской деятельности: "аудит представляет собой предпринимательскую деятельность аудиторов (аудиторских фирм) по осуществлению независимых вневедомственных проверок бухгалтерской (финансовой) отчетности, платежно-расчетной документации, налоговых деклараций и других финансовых обязательств и требований экономических субъектов, а также оказанию других аудиторских услуг". Следовательно, внутренний контроль не совпадает с наиболее существенными признаками аудита - предпринимательским характером деятельности и независимостью.

В этом месте, мне хотелось - бы сделать небольшое отступление от основной темы настоящей работы и рассмотреть аудиторскую деятельность с точки зрения её сущности: что такое аудит – предпринимательство или юридическая деятельность?

Аудит – предпринимательство или юридическая деятельность?Существует устойчивый миф о предпринимательском характере аудита, получивший нормативное закрепление во Временных правилах аудиторской деятельности в Российской Федерации (далее - Правила), утвержденных Указом Президента РФ от 22 декабря 1993 г. N 2263 "Об аудиторской деятельности в Российской Федерации".

Указанными Правилами определено, что "аудиторская деятельность - аудит представляет собой предпринимательскую деятельность аудиторов (аудиторских фирм) по осуществлению независимых вневедомственных проверок бухгалтерской (финансовой) отчетности, платежно-расчетной документации, налоговых деклараций и других финансовых обязательств и требований экономических субъектов, а также оказанию иных аудиторских услуг" (п.3).

Перечень "иных аудиторских услуг" приведен в п. 9 Правил. Он включает постановку, восстановление и ведение бухгалтерского (финансового) учета, составление деклараций о доходах и бухгалтерской (финансовой) отчетности, анализ хозяйственно-финансовой деятельности, оценку активов и пассивов экономического субъекта, консультирование в вопросах финансового, налогового, банковского и иного хозяйственного законодательства, обучение по профилю аудиторской деятельности, оказание других профильных услуг.

В специальной литературе приведенное нормативное определение аудита неоднократно подвергалось критике. Чаще всего - за отождествление понятий "аудиторская деятельность" и "аудит" (именно поэтому приходится вводить термин "собственно аудит" для обозначения аудиторской проверки как таковой, чтобы отличить ее от аудиторской деятельности, не сводящейся только к проверкам). Подвергается сомнению также само "разграничение... аудиторской деятельности как бы на два блока работ - проведение проверок и прочие аудиторские услуги".

Что касается отнесения аудита к предпринимательству, то исследователи или не видят здесь никакой проблемы, или считают, что в этом как раз и состоит преимущество данного определения. "Это означает, что все отношения, возникающие между аудиторскими организациями и их клиентами, регулируются Гражданским кодексом РФ". С этим нельзя согласиться. Отношения профессионального аудитора и клиента по поводу, по крайней мере, обязательной аудиторской проверки во многом регулируются актом публичного права - упомянутыми Временными правилами аудиторской деятельности в Российской Федерации. В то же время объектом регулирования гражданского закона являются не только (и не столько) предпринимательские отношения, а вообще "имущественные и связанные с ними… неимущественные отношения, основанные на равенстве, автономии воли и имущественной самостоятельности их участников" (п.1 ст.2 ГК РФ). Следовательно, пока между клиентом и аудитором будут сохраняться имущественные отношения, они никогда не выпадут из сферы гражданско-правового регулирования, а это никак не зависит от признания (или непризнания) аудита предпринимательской деятельностью. Положительно отнесясь к "предпринимательской" формулировке в Правилах, аудиторы фактически соглашаются с тем, что извлечение прибыли является основной целью их профессиональной деятельности. Указанная цель представляет собой важнейший элемент любой известной модели предпринимательства. В качестве критерия последней она легально закреплена и утратившими силу нормами Закона РСФСР от 25 декабря 1990 г. N 445-1 "О предприятиях и предпринимательской деятельности" (ст.1), и действующим ГК РФ, в котором предпринимательской признается "самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке" (п.1 ст.2).

Однако при выявлении сущности аудита недостаточно использовать категорию цели и входящее в ее смысловое поле понятие.

Таким образом, должна существовать конструктивная связь между декларируемыми целями аудиторской деятельности и формой ее организации, включающей организационно-правовую основу аудита, способы и методы его осуществления, специальную компетенцию. Между тем, происходит настоящая "понятийная катастрофа", когда порой не различают даже те понятия, которые многократно анализировались классиками марксизма.

Юристы, впервые оформляя их правовой статус, нередко вынуждены применять устаревшие политэкономические представления. Такой подход нельзя признать оправданным, особенно когда понятия, стоящие за этими представлениями, несут на себе еще и деятельностную нагрузку, т.е. как люди их понимают, так и поступают на практике.

В полной мере это относится к понятию "предпринимательство" и к его инструментальному использованию при определении статуса той или иной деятельности, в частности, аудиторской8.

Недостаточная определенность легальной формулировки предпринимательства приводит к тому, что любой систематически получаемый доход от пользования имуществом, продажи товаров, выполнения работ или оказания услуг может трактоваться как предпринимательская прибыль, а лица, его получающие, "приговариваются" к регистрации в качестве предпринимателей. Можно ли понять логику законодателя, относящего подрабатывающего репетиторством школьного учителя к категории предпринимателей "со всеми вытекающими отсюда правовыми и нравственными последствиями", в то время как уставная деятельность частной школы, в которой работает упомянутый учитель, не признается предпринимательской? Более того, если государственный служащий наймется к школьнику репетитором, его деятельность также не будет считаться предпринимательской.

Поскольку правоприменительная практика во многом формируется налоговыми органами государства исходя из фискальных интересов, а также в силу неоправданно широкой трактовки предпринимательства ничто не мешает отнести к субъектам предпринимательской деятельности, как минимум, еще две категории лиц, самостоятельно выступающих в гражданском обороте. Во-первых, это рантье - те, кто получает незаработанный доход, будь то земельная рента, доход от ценных бумаг или других современных источников ренты, иными словами, это "лица, совершенно отделенные от участия в каком бы то ни было предприятии". Во-вторых, это лица привилегированных профессий, которые получают доход, используя предоставленные государством преимущества ими избранной социально значимой профессии, так называемые "профессиональные привилегии". Привилегиями в силу своей профессии обладают судьи и нотариусы, адвокаты и аудиторы, врачи и священнослужители, политики и журналисты, ученые и учителя.

Известно, что получать жалованье из государственного бюджета и одновременно быть предпринимателем законом запрещено. Но существует расхожее мнение, согласно которому для отнесения к предпринимательству деятельности, например, по оказанию услуг, достаточно соблюдения двух условий: во-первых, такая деятельность должна осуществляться на базе частной собственности, во-вторых, услуги должны систематически оказываться на возмездной основе, за плату, обусловленную соглашением.

Не вступая в дискуссию, процитируем лишь Основы законодательства Российской Федерации о нотариате от 11 февраля 1993 г. В этом документе законодателю, с нашей точки зрения, довольно точно удалось конституировать юридический статус нотариуса: "Источником финансирования деятельности нотариуса, занимающегося частной практикой, являются денежные средства, полученные им за совершение нотариальных действий и оказание услуг правового и технического характера..." (ст.23). "За выполнение действий..., когда для них законодательными актами Российской Федерации предусмотрена обязательная нотариальная форма, нотариус, занимающийся частной практикой, взимает плату по тарифам, соответствующим размерам государственной пошлины... В других случаях тариф определяется соглашением между физическими и (или) юридическими лицами, обратившимися к нотариусу, и нотариусом. Полученные денежные средства остаются в распоряжении нотариуса" (ст.22). "Нотариальная деятельность не является предпринимательством и не преследует цели извлечения прибыли" (ст.1).

Характерно, что Правилами (п.10) также предусмотрена оплата услуг профессионального аудитора при проведении проверки по поручению органа дознания, следователя, прокурора, суда и арбитражного суда по ставкам, утверждаемым Правительством Российской Федерации.

Однако исполнительная власть так и не утвердила эти ставки именно по причине правового оформления аудита как предпринимательской деятельности. Ведь самим законодателем было заложено противоречие между предназначением аудита служить общественным и государственным интересам и его юридическим статусом. Не распространив на аудит некоммерческий статус, обычный для привилегированных профессий и составляющий одну из их первичных привилегий, и лишив его, таким образом, связанных с этим статусом преимуществ, было бессмысленно требовать от аудиторов проведения проверок в интересах государства по ставкам, им утверждаемым.

Существенную помощь в толковании предпринимательской деятельности оказывает ст. 34 Конституции РФ, из которой следует, что она является одной из разновидностей экономической. Таким образом, отказывая лицам, обладающим профессиональными привилегиями, в признании их предпринимателями, поскольку это не соответствовало бы сути избранных ими занятий, нельзя исключить участие представителей отдельных привилегированных профессий в экономической деятельности вообще.

Заметим, что капитал в экономическом смысле (а уставный капитал есть лишь его превращенная форма) является необходимым условием осуществления любой предпринимательской деятельности, если "исходить из его функции, а не из словоупотребления или наших терминологических потребностей". Занятие же аудиторской, как и нотариальной, адвокатской и медицинской практикой объективно не требует ни капитала, ни кредита, его замещающего. Предполагается, что имущественное положение лица, готовящегося открыть профессиональную практику, должно позволять ему снимать офис (бюро, контору, кабинет). Это может стать условием для занятия профессией: "нотариус должен иметь место для совершения нотариальных действий в пределах нотариального округа, в который он назначен на должность".

Лица привилегированных профессий должны быть достаточно обеспеченными, чтобы, с одной стороны, иметь объективную возможность противостоять корыстным соображениям при осуществлении профессиональных действий, а с другой - быть в состоянии нести имущественную ответственность за нанесенный ими ущерб. Выполнение негласного требования иметь определенный имущественный ценз обычно обеспечивается высокой платой за обучение профессии, квалификационную аттестацию и получение лицензии, разрешающей практику.

Государство и общество, закон и обычай наделяют определенных лиц привилегиями, поскольку признается их право на выполнение особых социально значимых функций (таких, как защита конституционных прав и свобод, охрана имущественных прав и законных интересов, сохранение жизни и помощь в спасении души). В свою очередь, указанные лица обязуются сделать выполнение этих функций основной целью и смыслом своего профессионального существования, о чем приносится присяга, дается клятва или обет. Таким образом, они отказываются от преследования цели извлечения прибыли и подчиняют себя строгой дисциплине, основы которой определяются профессиональными стандартами и канонами, правилами профессиональной этики. За их нарушение такие лица несут повышенную юридическую ответственность, они могут являться специальными субъектами отдельных преступлений. Так, за использование своих полномочий нотариусом, занимающимся частной практикой, или аудитором, работающим самостоятельно, "вопреки задачам своей деятельности и в целях извлечения выгод и преимуществ для себя или других лиц, если это деяние причинило существенный вред правам и законным интересам граждан или организаций либо охраняемым законом интересам общества или государства", предусмотрена уголовная ответственность согласно ст. 202 УК РФ. Указанная норма сконструирована законодателем исходя из того, что частная практика нотариусов и аудиторов связана с осуществлением правомочий, сходных с правомочиями должностных лиц органов государственной власти или местного самоуправления.

Само существование привилегированных профессий и, соответственно, осуществление их носителями социальных функций объективно невозможно без предоставления им профессиональных привилегий, которые обычно не принимают форму льгот. Их характер несколько иной. Например, согласно одной старинной докторской привилегии, по рецепту, выписанному врачом, пациенту обязаны выдать лекарство в любой аптеке мира. Одна из привилегий нотариуса состоит в том, что законодатель обусловливает вступление в законную силу определенной категории сделок их нотариальным удостоверением. Привилегия аудитора - в том, что его заключение по результатам аудиторской проверки является документом, имеющим юридическое значение для всех юридических и физических лиц, органов государственной власти и управления, органов местного самоуправления и судебных органов (п.17 Правил).

Одна из типичных привилегий - правообязанность не разглашать сведения, ставшие известными лицу привилегированной профессии в связи с совершением им профессиональных действий. Она в той или иной степени гарантируется государством (вплоть до абсолютной защиты тайны исповеди). Эта привилегия-гарантия настолько важная, что профессиональные привилегии чаще всего ассоциируются с ней. Так, в английском языке под "адвокатской (докторской, аудиторской) привилегией" понимается именно привилегия хранить профессиональную тайну. Характерно, что Правила также предусмотрели соответствующую обязанность для российских аудиторов (п.9, 14).

Привилегиями обладают и профессиональные ассоциации. Одна из них заключается в признании за такими объединениями определенной юрисдикции по отношению к своим членам, а членство в них обычно является условием открытия практики.

Знаком особой привилегии считается наличие у нотариуса личной печати с изображением государственного герба. Личную печать с указанием фамилии, имени и отчества имеет каждый врач. В соответствии с п.18 Правил она должна быть и у аудитора. Личная печать лица привилегированной профессии независимо от того, имеет он частную практику или работает под "фирмой", символизирует, во-первых, его персональную ответственность (эти лица как бы отмечены печатью личной ответственности), а во-вторых - профессиональную независимость, также являющуюся привилегией такого лица.

В предельной форме принцип профессиональной независимости сформулирован в Правилах: "При проведении аудиторской проверки и составлении заключения аудиторы независимы от проверяемого экономического субъекта, а также от любой третьей стороны, в том числе от государственных органов, поручивших им проведение проверки, а также собственников и руководителей аудиторской фирмы, в которой они работают" (п.12). Недоработка состоит в том, что этот принцип никак не увязан с принципом персональной ответственности аудиторов, работающих в качестве сотрудников фирм. По нашему мнению, этот юридический казус вызван противоречием между всегда личным - личностью аттестованного аудитора - осуществлением аудиторской или любой другой привилегированной профессиональной деятельности и принятыми в России правовыми формами ее организации. Практически не устраняет это противоречие императивное требование к аудиторским фирмам осуществлять свою деятельность при условии, что "в их уставном капитале... доля, принадлежащая аттестованным аудиторам и (или) получившим лицензии аудиторским фирмам, составляет не менее 51 процента". Само по себе такое предписание по отношению к субъекту предпринимательской деятельности носит исключительный характер, и вместе с запретом осуществлять аудит в организационно-правовой форме открытого акционерного общества (согласно п.8 Правил) - форме, идеально приспособленной для предпринимательства, которому важно объединить капитал, а не лиц, - является косвенным подтверждением того, что и разработчики документов, регулирующих аудиторскую деятельность, осознают указанное противоречие.

Почему же аудит - деятельность, по всем типическим признакам не являющаяся предпринимательской, - был конституирован Правилами именно как предпринимательство?

В пункте 1 Правил аудиторская деятельность определяется как независимый вневедомственный финансовый контроль.

Как известно, в СССР финансовый контроль имел три основные формы:

а) общегосударственный (вневедомственный) финансовый контроль территориальных контрольно-ревизионных органов министерств финансов (союзного и союзных республик);

б) ведомственный контроль министерств и ведомств над деятельностью подведомственных предприятий, организаций и учреждений;

в) так называемый народный контроль - система государственных и общественных органов, контролировавших все хозяйствующие субъекты. Возглавлялась Комитетом народного контроля СССР, имевшим исключительные полномочия.

Номинально существовал еще контроль за финансово-хозяйственной деятельностью организаций, основанных на членстве (потребительской кооперации, КПСС, ВЛКСМ, профсоюзов и других), который проводили ревизионные комиссии - нештатные формирования из участников таких организаций.

Из сказанного следует, что реальный финансовый контроль был прерогативой государства; в условиях господства государственной собственности он осуществлялся исключительно в целях защиты имущественных интересов государства.

В январе 1987 г. были изданы известные постановления Совета Министров СССР20, разрешающие создание совместных (т.е. с участием иностранного капитала) предприятий (СП). Разработчики этих постановлений предвидели, что при весьма вероятном массовом учредительстве СП финансовая служба государства не сможет обеспечить эффективный финансовый контроль, поэтому в документах было оговорено , что контроль за СП будет осуществлять аудиторская организация (далее подобные оговорки в нормативных актах мы будем называть аудиторскими).

Фактически это означало делегирование полномочий органа государственного управления, а именно Министерства финансов, создаваемой при нем (с участием других союзных министерств и ведомств) хозрасчетной организации. Правительственными постановлениями деятельность этой аудиторской организации направлялась на защиту финансовых интересов государства.

Сохранив в Правилах такую "особенность национального аудита", их разработчики определили, что государство продолжает оставаться главным пользователем бухгалтерской отчетности, используя ее прежде всего как важнейший источник налоговой информации. Учитывая это, вполне логичным выглядит в Правилах разграничение аудиторской деятельности на собственно аудит (осуществление аудиторских проверок, в которых заинтересовано государство) и оказание иных аудиторских услуг.

Жесткость указанного разделения подчеркивается тем, что оказание аудитором (аудиторской фирмой) экономическому субъекту услуг по восстановлению и ведению бухгалтерского учета, составлению финансовой отчетности является обстоятельством, исключающим возможность проведения тем же аудитором (аудиторской фирмой) аудиторской проверки данного экономического субъекта (п.11 Правил).

Многие исследователи, критикуя это разграничение, полагают необходимым "обеспечить единый подход к пониманию аудиторской деятельности и тем требованиям, которые предъявляются к ней в целом".

По нашему мнению, пока государство не откажется от указанной роли, а бухгалтерская отчетность будет оставаться соответствующим информационным источником, требование "единого подхода" представляется не только не реалистичным, но и не соответствующим характеру аудиторской деятельности.

Государством лицензируется осуществление аудиторами и аудиторскими фирмами собственно аудита, а оказанием "иных аудиторских услуг", в зависимости от их вида, могут заниматься другие физические и юридические лица или без лицензии, или на основании специальной лицензии. Даже сами аудиторы и аудиторские организации, чтобы иметь право оказывать "иные аудиторские услуги", входящие в перечень лицензируемых, обязаны приобрести дополнительные лицензии (например, на осуществление оценочной деятельности).

"Иные аудиторские услуги", или "другие услуги по профилю [аудиторской] деятельности" - не аудиторские по сути. Использование в этих понятиях корневого слова "аудит", во-первых, служит указанием аудитору (аудиторской фирме) на возможность их оказывать при условии, что это не влечет утрату им своей независимости; во-вторых, дает гарантию того, что их оказание не нарушит правило об исключительности аудиторской деятельности: "аудиторы и аудиторские фирмы не могут заниматься какой-либо деятельностью, кроме аудиторской и другой, связанной с ней". (Отказ от занятия иной деятельностью является обычным условием для получения лицом профессиональных привилегий, что не характерно для предпринимателей.) Причем данное аудиторам (аудиторским фирмам) разрешение оказывать "иные услуги" может быть обусловлено в тексте соответствующих лицензий условием "связанности" этих услуг с аудиторской деятельностью.

Таким образом, рассмотренное разграничение аудиторской деятельности , с нашей точки зрения, оправданно и должно быть сохранено при условии закрепления доминирующей роли правового режима собственно аудита. В чем же состоит его сущность?

Исследование содержания аудиторской профессии, анализ Правил и толкование содержащихся в них нормативных предписаний в контексте государственных и общественных интересов позволяют определить аудит как юридический процесс, право на осуществление которого есть важнейшая, определяющая правовую природу аудиторской деятельности привилегия, в широком смысле - юрисдикционная, правоохранительная.

Аудитор в России с 1716 г. до военно-судебной реформы 1867 г. был тем "процессуальным лицом", которое следило за соблюдением установленного порядка производства военно-судебных дел, "чтобы каждый подсудимый, не взирая ни на какое лицо, был судим по точной силе законов". Таким образом, именно юридическая фигура "процессуального лица" обеспечивает преемственную связь современных аудиторов с аудиторами прошлого.

Согласно мнению В.М. Горшенева, юридический процесс:

а) выражается в совершении операций с нормами права в связи с разрешением определенных юридических дел;

б) осуществляется уполномоченными органами государства и должностными лицами в пользу заинтересованных субъектов права;

в) регулируется процедурно-процессуальными нормами;

г) обеспечивается соответствующими способами юридической техники;

д) закрепляется в соответствующих правовых актах - официальных документах.

Аудит (аудиторская проверка, аудиторский процесс) обладает вышеперечисленными признаками:

а) устанавливает достоверность бухгалтерской (финансовой) отчетности экономических субъектов и соответствие совершенных ими финансовых и хозяйственных операций нормативным актам, действующим в Российской Федерации (п.5 Правил);

б) осуществляется субъектами, уполномоченными государственными органами, на основании специальной лицензии в интересах собственников проверяемого экономического субъекта, государства и третьих лиц (п.18 и 22 Правил);

в) осуществляется по особым правилам аудиторского производства, сформулированным в Правилах и стандартах аудита;

г) обеспечивается соответствующей юридической техникой;

д) результаты аудита закрепляются в заключении аудитора (аудиторской фирмы) - "документе, имеющем юридическое значение для всех юридических и физических лиц, органов государственной власти и управления, органов местного самоуправления и судебных органов" (п.17 Правил). Правовое значение процитированной нормы состоит в том, что она презюмирует правильность аудиторского заключения. Предполагается, что в пределах, им установленных (кроме случаев выдачи отрицательного заключения или отказа от выдачи заключения), следует считать бухгалтерскую отчетность достоверной. Официальное заключение, выражающее мнение аудитора о достоверности бухгалтерской отчетности экономического субъекта и соблюдении им законодательства Российской Федерации, имеет определенную процессуальную форму26.

Особо отметим, что в аудиторском процессе имеется характерный для любой юридической деятельности институт доказательств, понимаемых как средство достижения верного знания о фактических обстоятельствах дела. Требования к аудиторским доказательствам и методам их получения определены в Правилах (стандартах) аудиторской деятельности. Полученные в процессе аудиторской проверки доказательства должны позволить аудитору составить мнение о достоверности бухгалтерской отчетности, которое "обычно определяется двумя аспектами:

а) соблюдением клиентом при составлении отчетности действующего законодательства;

б) верностью и объективностью данных бухгалтерских отчетов". (Ср.: "Установив с помощью судебных доказательств фактические обстоятельства спорного правоотношения и опираясь на норму материального права, подлежащую применению, суд путем умозаключений может достичь истинных выводов о субъективных правах и обязанностях участников правоотношений").

Таким образом, под аудитом как юридическим процессом мы понимаем основанную на законе и облеченную в форму правовых отношений деятельность профессиональных аудиторов по установлению достоверности бухгалтерской отчетности субъектов гражданского оборота и соответствия совершенных ими финансовых и хозяйственных операций нормативным актам, действующим в Российской Федерации, направленную на охрану прав и законных интересов граждан и юридических лиц.

В научной литературе современный аудит принято считать неотъемлемым элементом инфраструктуры рынка. Предложенная юридическая модель института аудита позволяет рассматривать его и как составную часть структуры социального контроля в обществе наряду с судом и другими правоохранительными органами, нотариатом, экспертными учреждениями. Такое представление об аудите исключает его из сферы предпринимательства. Иначе общество было бы вынуждено допустить, что аудитор и экономический субъект, заключая договор о проведении проверки, преследуют взаимный корыстный интерес, что обессмысливает само существование института аудита как инструмента социального контроля.

Объяснить появление "предпринимательской" формулировки аудита в Правилах можно, во-первых, тем, что с помощью этого технического приема аудиторская деятельность в фискальных целях была формально отнесена к предпринимательской; а во-вторых, тем, что правотворческая практика ограничивалась тогда организационно-правовыми формами, установленными Законом "О предприятиях и предпринимательской деятельности", в то время как некоммерческие организации не имели своей номенклатуры правовых форм (если не считать форму общественного объединения)

Кроме того, роковую роль сыграло то обстоятельство, что до вступления в силу Правил деятельность физических и юридических лиц, называвших себя аудиторами и аудиторскими фирмами, была именно предпринимательской - осуществлялась инициативно и самостоятельно, на свой страх и риск и имела организационно-правовые формы, предусмотренные упомянутым законом.

Чтобы объяснить клиентам, кто такие аудиторы, и доказать свое "аудиторство", приходилось использовать целый арсенал средств, включающий в себя даже не имеющие никакого юридического значения "лицензии, разрешающие их обладателям осуществлять аудиторскую деятельность в Российской Федерации", выдаваемые некоторыми общественными объединениями бухгалтеров.

Большинство руководителей аудиторских компаний знало, что для конституирования их деятельности как аудиторской, в соответствии с действовавшим тогда для всех юридических лиц принципом специальной правоспособности, достаточно внесения соответствующей записи в устав предприятия. Однако и сами аудиторы, и их клиенты полагали, что право на аудит - своего рода вторжение в частную жизнь компаний, нарушение их коммерческой тайны - должно санкционироваться государством. В этих условиях "лицензирующим" общественным организациям оставалось лишь поддерживать у публики ощущение того, что они действуют "от имени и по поручению".

Как это ни парадоксально, именно этот "потешный аудит" ко времени опубликования Правил выполнил важную работу, без которой была бы невозможна его последующая институциализация. Во-первых, была решена действительно предпринимательская задача - практически на пустом месте был сформирован лояльный потребитель аудиторских услуг. Во-вторых, государство признало за аудиторами право на осуществление социальной функции. Об этом свидетельствует частота появления в нормативных актах аудиторских оговорок. В-третьих, учебно-методические центры подготовились и в организационном, и в содержательном отношении к ускоренному обучению аудиторских кадров.

Со вступлением в силу Правил, которые предусматривают:

а) аттестацию аудиторов и лицензирование аудиторской деятельности со стороны государства;

б) ответственность юридических и физических лиц за осуществление аудиторской деятельности без лицензии;

в) ответственность экономических субъектов за уклонение от проведения обязательной аудиторской проверки либо препятствование ее проведению;

г) ответственность аудиторов (аудиторских фирм) за неквалифицированное проведение аудиторской проверки (законность и обоснованность ее результатов), предпринимательство в работе аудиторов и аудиторских организаций уступило место процессуализации этой деятельности.

В основу разрабатываемого федерального закона, регулирующего аудиторскую деятельность, должна быть положена юридико-процессуальная модель аудита, наиболее адекватно отражающая его сущность в преломлении к российским условиям. В противном случае отношение к аудиту как предпринимательству, да еще "освященное" законом, не позволит оправдать ожидания государства и общества относительно роли аудита в деле охраны прав и законных интересов граждан и юридических лиц.

Возвращаясь к внутреннему контролю, необходимо отметить иную важнейшую задачу - помочь найти наиболее эффективные методы работы и оценить экономичность использования выделенных средств, что особенно важно для бюджетных организаций.

В проекте стандарта 2.5 "Аудиторские доказательства (виды, источники и методы получения)" система внутреннего контроля определяется как "действующая на предприятии система предотвращения, выявления и исправления ошибок и неточностей в бухгалтерских проводках и финансовых отчетах. Оценка системы внутреннего контроля является существенным этапом аудиторской проверки и влияет на выбор методов сбора аудиторских доказательств".

Внутренний контроль распространяется на предприятия всех форм собственности и организационно-правовых форм, но особенно важен для крупных структур корпоративного типа, т.е. с множеством относительно самостоятельных подразделений. Учитывая, что в настоящее время в России наметилась тенденция реструктуризации производства во многих отраслях промышленности и налицо тенденция организационного закрепления хозяйственных связей, привлечение внимания к восстановлению традиций внутреннего контроля и разработка методов его организации, адекватных новым условиям хозяйствования, весьма актуальны.

Внутренний контроль можно разделить на три блока:

•внутриведомственный финансовый контроль;

•внутренний контроль фирмы (компании);

•деятельность ревизионных комиссий (ревизии).

Внутриведомственный финансовый контроль - это контроль вышестоящего органа по отношению к подведомственным организациям. Подчеркивая важность этого направления деятельности, во Временных правилах аудиторской деятельности в Российской Федерации отмечено, что "аудиторская деятельность осуществляется наряду с финансовым контролем за деятельностью экономических субъектов, производимым в соответствии с законодательством Российской Федерации специально уполномоченными на то государственными органами".

Финансовый контроль осуществляется среди субъектов, находящихся полностью в федеральной или муниципальной собственности, т.е. для тех субъектов, на которые не распространяется обязательная аудиторская проверка.

Ведомственный контроль в СССР регламентировался постановлением Совета Министров СССР от 2 апреля 1981 г. № 325, в соответствии с которым было разработано Положение о ведомственном контроле за финансово-хозяйственной деятельностью объединений, предприятий, организаций и учреждений.

Основными задачами ведомственного контроля считались осуществление контроля за выполнением плановых заданий, экономным использованием материальных и финансовых ресурсов, сохранностью социалистической собственности, правильностью постановки бухгалтерского учета, состоянием контрольно-ревизионной работы, а также пресечение фактов приписок, бесхозяйственности, расточительства и всякого рода излишеств.

Контрольные органы проверяли:

а) состояние экономики объединений, предприятий, организаций и учреждений, выполнение установленных производственных и финансовых планов, соблюдение государственной дисциплины и законности совершаемых операций, сохранность денежных средств и материальных ценностей;

б) эффективность использования материальных, финансовых и трудовых ресурсов, своевременность документального оформления хозяйственных операций, полноту выявления и мобилизации внутрихозяйственных резервов, причины образования непроизводительных расходов и потерь;

в) правильность и достоверность ведения бухгалтерского учета и отчетности, финансовых, кредитных и расчетных операций, своевременность выполнения обязательств перед бюджетом;

г) соблюдение действующего порядка установления и применения цен и тарифов, а также своевременность внесения в доход соответствующего бюджета (в зависимости от подчиненности объединения, предприятия, организации, учреждения) всей суммы дополнительной выручки, полученной в результате нарушения действующего порядка установления или применения цен и тарифов;

д) выполнение указаний по устранению недостатков, выявленных предыдущей ревизией или проверкой.

Срок проведения ревизий и проверок не должен был превышать 30 дней. Продление этого срока допускалось только с разрешения руководителя органа, назначившего ревизию или проверку.

Результаты ревизии или проверки оформлялись актом за подписями руководителя ревизионной группы (ревизора), руководителя и главного бухгалтера объединения, предприятия, организации, учреждения, где проводилась ревизия или проверка.

Если руководитель или главный бухгалтер объединения, предприятия, организации, учреждения имеет возражения или замечания по акту ревизии или проверки, то он должен был подписать акт и одновременно приложить к нему свои письменные возражения или замечания.

В тех случаях, когда необходимо было принять срочные меры к устранению выявленных ревизией или проверкой нарушений или злоупотреблений и привлечь к ответственности виновных лиц, в ходе ревизии или проверки составлялся отдельный (промежуточный) акт, а материалы ревизии или проверки направлялись руководителю вышестоящего органа, назначившему ревизию или проверку, с передачей соответствующих материалов следственным органам. Руководитель объединения, предприятия, организации, учреждения обязан был принять меры к устранению выявленных нарушений, не ожидая окончания ревизии или проверки, о чем делалась соответствующая запись в акте ревизии.

Совершенно очевидно, что актуальность таких проверок сохранилась до сих пор для организаций федеральной и муниципальной собственности, министерств, бюджетных организаций (например, Министерства здравоохранения, Министерства просвещения и т. д.). Однако аппарат ведомственного контроля в настоящее время практически разрушен. По результатам таких проверок была введена специальная отчетность "11-ревизия", сейчас она практически ликвидирована, хотя ее никто не отменял. Видимо, этот вид внутреннего контроля надо поддерживать и развивать для обслуживания организаций федеральной, муниципальной собственности и бюджетной сферы.

В ряде крупных фирм с разветвленной структурой, где создаются филиалы и дочерние компании, имеются объекты, расположенные на отдаленной территории, создаются специальные подразделения внутреннего контроля.

За внутренний контроль отвечает сама фирма или компания, или один из ее отделов. Иными словами, речь идет о контроле внутри самой фирмы. У нас в России он чем-то напоминает внутриведомственный финансовый контроль. Его должны проводить не главный бухгалтер или бухгалтерия данного предприятия. Это прерогатива специальных профессиональных контрольных органов (отделов или управлений). Руководитель такого отдела может подчиняться только управляющему фирмой или годичному собранию акционеров. Образно выражаясь, если фирма - это корабль, то контролер - лоцман, дающий советы капитану (т. е. управляющему), по какому маршруту ему плыть.

Контрольная служба внутри предприятий и фирм осуществляет финансовые проверки не только на головном объекте, но и в его филиалах, дочерних заводах, фабриках, банковских конторах и т.д.

В развитии внутреннего контроля свою роль сыграли изменение масштабов и усложнение функционирования предприятий. На первоначальном этапе внутренний контроль сосредоточивал свои усилия на детальных проверках (типа прежних ревизий сохранности основных средств, товарно-материальных ценностей, готовой продукции, недопущения непроизводительных расходов, убытков, злоупотреблений и т. д.). Со временем, по мере расширения систем регистрации и обработки данных, необходимость сплошного контроля документов сократилась, и основное внимание внутренний контроль стал уделять тому, как функционируют системы и соответствуют ли действия установленным процедурам.

Затем внутренний контроль стал развиваться в сторону не простой фиксации отклонений от заданных процедур, а все более активного проникновения в эти системы и процедуры, с целью дать им соответствующую оценку. Например, проверяя использование лимита на приобретение оборудования, ревизор дает оценку не только тому, как этот лимит используется, но и делает заключение об обоснованности расчета этого лимита. Прогресс внутреннего контроля на этом, однако, не остановился, и в настоящее время перед внутренним контролем стоят задачи активного проникновения в функции менеджмента, организационную деятельность предприятий, где от него ждут не только информации о качестве управленческой деятельности, но и предложений по ее усовершенствованию.

Поскольку эта служба полностью находится на содержании самого предприятия или фирмы, она должна экономически доказывать необходимость своего существования. При этом следует оценивать эффективность внутреннего контроля не по количеству проведенных проверок и суммам выявленного ущерба, а по тому, насколько работа, советы этой службы способствуют устойчивости финансового состояния данного предприятия (фирмы).

Нет необходимости при организации внутреннего контроля полностью отказываться и от методических разработок, которые положительно себя зарекомендовали в деятельности ведомственного контроля.

Вместе с тем методы проведения проверок, которые представляют собой совокупность приемов и средств, постоянно совершенствуются. Поэтому разработка методики проведения контрольных проверок, особенно с применением ЭВМ, имеет большое значение. Автором исследованы важнейшие особенности проведения проверок в условиях АСУ и в частности использование математического обеспечения для выполнения аналитических и логических операций, применение диалогового режима "человек - машина" и др.

Требования системы внутреннего контроля на предприятии не зависят от системы бухгалтерского учета в целом, а распространяются как на рабочие, совершаемые вручную, операции, так и на обработку документов при помощи электронной системы обработки данных. Необходимо описать организационную структуру системы внутреннего контроля в зависимости от методов электронной обработки информации для того, чтобы гарантировать полный охват рабочих процессов.

При этом следует учитывать следующее:

- обработка информации при помощи системы электронной обработки не позволяет сделать отметки о проведенной проверке; невозможно это сделать и вручную, так как ручная обработка документов не проводится;

- обработка однородных операций выполняется по единому образцу. Это исключает возможность случайных ошибок, которые нередко возникают при обработке документации ручным способом. Однако возможны ошибки программирования, другие системные ошибки в Hard, Software, которые возникают при обработке однородных хозяйственных операций или процессов операций;

- электронная система обработки информации может автоматически выполнять определенные рабочие операции или же на основании задания проводить систематически внутреннюю проверку обрабатываемой информации. Наличие хорошо функционирующей системы электронной обработки данных исключает возможность ошибок и неточностей (недостатков, совершаемых сотрудниками). В данном случае имеются в виду ошибки, возникающие при обработке информации: описки, грамматические ошибки, ошибки в подсчете итогов, ошибки, возникающие при передаче информации. Здесь машина намного надежнее человека.

Следовательно, современная система внутреннего контроля - это совокупность методик и процедур, принятых руководством экономического субъекта в качестве средств для обеспечения упорядоченного и эффективного ведения хозяйственной деятельности, включая (но не ограничиваясь) организованный внутри данного экономического субъекта и его силами контроль:

• точности и полноты бухгалтерской документации;

• своевременности подготовки достоверной бухгалтерской отчетности;

• предотвращения ошибок и мошенничества;

• исполнения приказов и распоряжений;

• обеспечения сохранности имущества организации.

Средства контроля понимаются как составные части системы внутреннего контроля, установленные руководством экономического субъекта на отдельных направлениях и участках хозяйственной деятельности для обеспечения эффективного и надежного управления ею.

Практические действия руководства экономического субъекта направлены на установление и поддержание системы внутреннего контроля на своем предприятии. Однако внутренний контроль имеет ряд дополнительных задач.

Во-первых, он позволяет совету директоров или исполнительному органу наладить контроль за автономными подразделениями фирмы.

Во-вторых, проводимые целевые контрольные проверки и целевые анализы позволяют выявить резервы производства и определить наиболее эффективные направления развития.

В-третьих, служба внутреннего контроля, осуществляя контроль, часто выполняет и консультативную функцию в отношении финансово-бухгалтерских служб филиалов, дочерних компаний, зарубежных подразделений.

Особое место в системе внутреннего контроля занимают контрольно-ревизионные комиссии, которые могут создаваться во многих коммерческих структурах: обществах с ограниченной или дополнительной ответственностью, акционерных обществах, ассоциациях и союзах. Статут ревизионной комиссии определен в уставе субъекта хозяйствования. Для акционерных обществ вопросы создания и полномочий ревизионной комиссии решены законодательно. В соответствии с Федеральным законом № 208-ФЗ "Об акционерных обществах" проверка финансовой и хозяйственной деятельности акционерных обществ осуществляется финансовыми, статистическими, кредитными и правоохранительными инспекциями, а также контрольными органами пенсионного, социального и медицинского страхования. Наряду с этими органами проверку акционерных обществ проводят ревизионные комиссии этих обществ.

Акционерное общество обязано проводить ревизию своей финансово-хозяйственной деятельности силами ревизионной комиссии или привлекаемых за плату сторонних организаций не реже одного раза в год, а внеочередные ревизии - по требованию ревизионной комиссии (ревизора) общества, либо по решению общего собрания акционеров, либо по требованию совета директоров (акционеров) общества, владеющего в совокупности не менее чем 10% голосующих акций общества. Эти вопросы особо оговариваются в уставе акционерного общества.

Ревизионная комиссия наряду с общим собранием акционеров и правлением является постоянно действующим органом.

Статья 85 вышеупомянутого закона определяет задачи и полномочия ревизионной комиссии (ревизора) общества.

1. Для осуществления контроля за финансово-хозяйственной деятельностью общества общим собранием акционеров в соответствии с уставом общества избирается ревизионная комиссия (ревизор) общества.

2. Компетенция ревизионной комиссии (ревизора) общества по вопросам, не предусмотренным настоящим Федеральным законом, определяется уставом общества.

Порядок деятельности ревизионной комиссии (ревизора) общества определяется внутренним документом общества, утверждаемым общим собранием акционеров.

3. Проверка (ревизия) финансово-хозяйственной деятельности общества осуществляется по итогам деятельности общества за год, а также во всякое время по инициативе ревизионной комиссии (ревизора) общества, решению общего собрания акционеров, совета акционера (акционеров) общества, владеющего в совокупности не менее чем 10% голосующих акций общества.

4. По требованию ревизионной комиссии (ревизора) общества лица, занимающие должности в органах управления общества, обязаны представить документы о финансово-хозяйственной деятельности общества

5. Ревизионная комиссия (ревизор) общества вправе потребовать созыва внеочередного общего собрания акционеров в соответствии со статьей 55 настоящего Федерального закона.

6. Члены ревизионной комиссии (ревизор) общества не могут одновременно являться членами совета директоров (наблюдательного совета) общества, а также занимать иные должности в органах управления общества.

Акции, принадлежащие членам совета директоров (наблюдательного совета) общества или лицам, занимающим должности в органах управления общества, не могут участвовать в голосовании при избрании членов ревизионной комиссии (ревизора) общества.

Как отмечалось, ревизионная комиссия акционерного общества избирается общим собранием акционеров. В ее состав должны входить лица, имеющие опыт бухгалтерской и финансовой деятельности, высококвалифицированные специалисты. Желательно, чтобы в состав ревизионной комиссии входили акционеры, не связанные с акционерным обществом трудовыми отношениями.

Как правило, в обязанности ревизионной комиссии входят:

• проверка ежегодного отчета правления, кассы и имущества акционерного общества в срок, способами и средствами по ее усмотрению;

• предварительное рассмотрение смет и планов акционерного общества;

• проверка состояния делопроизводства и отчетности акционерного общества;

• подготовка предложений общему собранию о приостановлении действия решений правления, если они противоречат уставу.

Для исполнения возложенных обязанностей ревизионная комиссия:

• проводит документальные проверки финансово-хозяйственной деятельности общества (сплошной проверкой или выборочно);

• проверяет выполнение установленных смет, нормативов и лимитов;

• проверяет своевременность и правильность платежей в бюджет;

• проверяет соблюдение обществом и его органами управления законодательных актов и инструкций, а также решений общего собрания акционеров;

• проверяет постановку и достоверность оперативного бухгалтерского и статистического учета и отчетности;

• проверяет правомочность принятых советом директоров или правлением решений, их соответствие решениям, принятым общим собранием акционеров;

• анализирует решения общего собрания акционеров, выносит предложения по их изменению в случае несоответствия положения документам, имеющим большую юридическую силу;

• проверяет состояние кассы и имущества;

• составляет и утверждает акты проверок и ревизий, необходимые заключения, в том числе по годовому отчету и балансу АО.

Комиссия имеет право:

• требовать от правления и совета директоров все необходимые для своей работы документы;

• требовать созыва заседания совета директоров и внеочередного общего собрания акционеров;

• привлекать к своей работе специалистов, не занимающих штатных должностей в обществе, а также внешних аудиторов, требовать от генерального директора оплатить все необходимые расходы, связанные с проведением проверок и ревизий;

• ставить вопрос перед уполномоченными на то органами управления общества об исключении членов АО из числа таковых.

Члены комиссии имеют право участвовать в заседаниях правления с правом совещательного голоса.

По итогам проверки финансово-хозяйственной деятельности общества ревизионная комиссия составляет заключение, в котором должны содержаться:

• подтверждение достоверности данных, содержащихся в отчетах и иных финансовых документах общества;

• информация о фактах нарушения установленных правовыми актами Российской Федерации порядка ведения бухгалтерского учета и представления финансовой отчетности, а также правовых актов Российской Федерации при осуществлении финансово-хозяйственной деятельности.

Ревизионная комиссия:

• предоставляет общему собранию акционеров и в копии совету директоров и генеральному директору отчеты о проведенных ревизиях и проверках, сопровождая их необходимыми замечаниями и предложениями по повышению эффективности работы общества;

• соблюдает условия конфиденциальности деятельности общества;

• требует внеочередного созыва общего собрания акционеров в случае возникновения угрозы существенным интересам общества или выявления злоупотреблений, допущенных должностными лицами.

Комиссия не вправе разглашать результаты ревизий и проверок до их утверждения органом, по поручению которого они проводились. Члены ревизионной комиссии (организаций, представители которых являются членами ревизионной комиссии), допустившие разглашение коммерческой тайны или другие нарушения в процессе выполнения своих обязанностей, могут быть исключены из числа акционеров. По решению совета директоров к ним могут быть применены штрафные санкции. Уставом акционерного общества могут быть предусмотрены дополнительные полномочия ревизионной комиссии (ревизора) общества. Это относится прежде всего к дополнительному праву получить объяснения от должностных лиц общества по любым вопросам, связанным с деятельностью общества, и к праву требования наложить взыскание на работников общества за нарушения, выявленные в процессе ревизии. Такие предложения ревизионная комиссия выносит на заседание совета директоров (наблюдательного совета) или исполнительного органа общества.

Ревизору или члену ревизионной комиссии может быть выплачено вознаграждение за выполнение им установленных обязанностей. Этот вопрос решает либо совет директоров, либо исполнительный орган.

Ревизионная комиссия представляет результаты проведенных ею проверок общему собранию акционеров или совету директоров акционерного общества.

Без заключения ревизионной комиссии по годовым отчетам и балансам общее собрание акционеров не вправе утверждать баланс акционерного общества.

Члены ревизионной комиссии обязаны потребовать созыва внеочередного общего собрания акционеров, если возникла угроза существенным интересам акционерного общества или отдельных его членов.

Ревизии и проверки на должны нарушать нормальный режим работы акционерного общества.

Ревизионная комиссия составляет программу ревизии, в которой определяются объекты ревизии (контроля), а также их значимость в отраслевой направленности акционерного общества.

Целью ревизии является контроль, во-первых, за соответствием финансово-хозяйственной деятельности общества требованиям российского законодательства и, во-вторых, за соблюдением интересов акционеров. В процессе контроля ревизионная комиссия подтверждает правильность и объективность отражения финансовых и хозяйственных операций в бухгалтерском учете общества и их соответствие законодательным и нормативным актам, действующим в стране, а также на основе анализа хозяйственной деятельности достоверность (чистоту) бухгалтерской отчетности. Особо следует отметить, что достоверность данных, содержащихся в годовом отчете исполнительного органа общества, подготовленном общему собранию акционеров, должна подтвердить ревизионная комиссия.

В акционерных обществах среднего размера, где нет специальных органов внутреннего контроля, ревизионная комиссия должна стать активным помощником совета директоров и исполнительного органа, помогать руководству общества выявить слабые стороны, наметить пути их преодоления и разработать меры по закреплению и развитию прогрессивных тенденций развития общества, способствующих повышению рентабельности его работы и укреплению финансового состояния.

СИСТЕМА ВНУТРЕННЕГО КОНТРОЛЯ ПРЕДПРИЯТИЯ. СУЩЕСТВОВАНИЕ И ОЦЕНКА ЭФФЕКТИВНОСТИВ ближайшее время Правительство Российской Федерации рассмотрит предложение Минэкономики по переводу бухгалтерского учета на международные стандарты. Предполагается также установить единые требования к аудиту бухгалтерской отчетности, установить стандарты аудита и единые квалификационные требования к аттестации аудиторов. Сегодня аудиторы должны знать и уметь применять на практике не только все многообразие требований законов и нормативных актов в сфере бухучета и налогообложения, но и новые термины и понятия, вытекающие из международной практики аудита. Одним из таких понятий является понятие "система внутреннего контроля", которой посвящена данная статья.

Комиссией по аудиторской деятельности при Президенте России Протоколом № 1 от 09 февраля 1996 года рекомендован Порядок составления аудиторского заключения о бухгалтерской отчетности экономического субъекта. Пунктом 4.4.5. указанного Порядка предлагается, что при изложении общих результатов проверки состояния внутреннего контроля у экономического субъекта в аудиторское заключение рекомендуется включить:

•ответственность исполнительного органа экономического субъекта за организацию и состояние внутреннего контроля;

•цель и характер рассмотрения состояния внутреннего контроля при проведении аудита;

•общую оценку соответствия системы внутреннего контроля масштабам и характеру деятельности экономического субъекта;

•описание выявленных в ходе аудита существенных несоответствий системы внутреннего контроля масштабам и характеру деятельности экономического субъекта.

Изучение системы внутреннего контроля экономического субъекта и вытекающая из этого оценка риска контроля важны для аудиторов; оценка этого риска включена в международные стандарты аудита. (В настоящее время проект российских стандартов аудита находится на стадии разработки). Предполагается, что один из рабочих стандартов аудита будет гласить:

Аудитор должен достаточно разбираться в системе внутреннего контроля для того, чтобы спланировать аудит и определить характер, временные рамки и объем необходимых процедур.

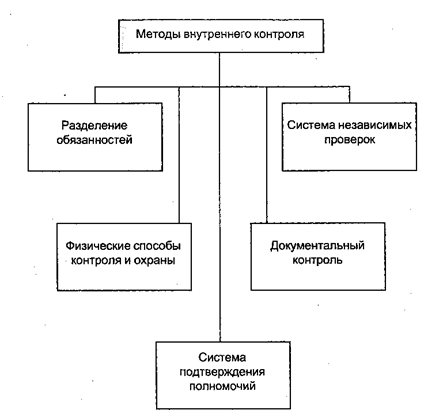

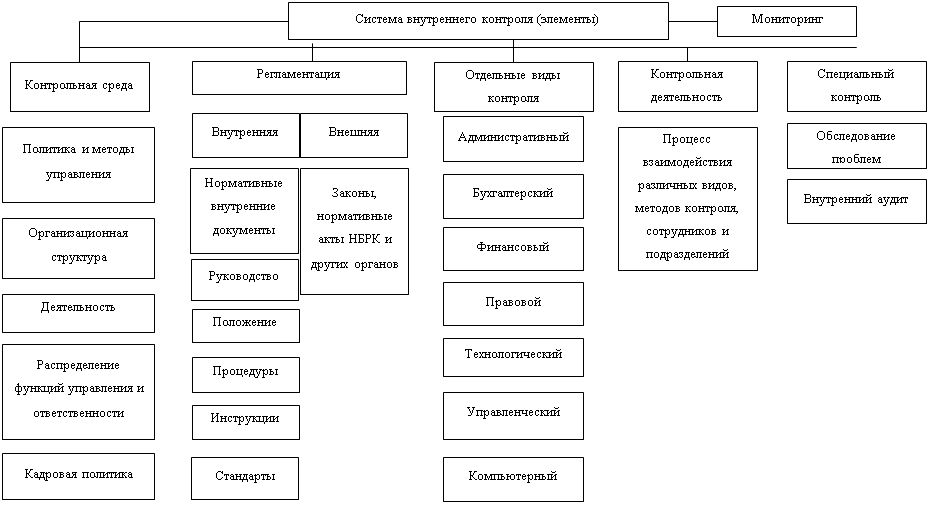

1. Понятие и элементы системы внутреннего контроляПод системой внутреннего контроля подразумевается существующая политика предприятия и все связанные с ней процедуры, направленные на выявление, исправление и предотвращение существенных ошибок и искажений информации, которые могут появиться в бухгалтерской отчетности. Такой контроль позволяет руководству предприятия осуществить правильное и эффективное ведение бизнеса, обеспечить соблюдение действующего законодательства при осуществлении финансово-хозяйственной деятельности, разработать методы защиты и сохранности активов, предотвратить и обнаружить мошенничество и ошибки, обеспечить точность, полноту и защиту учетных записей и своевременную подготовку достоверной бухгалтерской и финансовой отчетности.

Система внутреннего контроля выходит за рамки тех вопросов, которые относятся непосредственно к функциям системы бухгалтерского учета, и включает:

а) контрольную среду, в которой происходят действия, отражающие общее отношение руководства, Совета директоров и акционеров предприятия к контролю. К факторам контрольной среды относятся:

•политика и методы управления,

•организационная структура предприятия,

•деятельность Совета Директоров,

•деятельность внутреннего аудита,

•методы распределения функций управления, ответственности и контроля,

•кадровая политика и практика, разделение обязанностей,

•внешние воздействия (проверка со стороны гос. органов);

б) систему учета - учетную политику и процедуры предприятия, касающиеся адекватности записей хозяйственных операций в соответствующих регистрах;

в) процедуры контроля - специальные проверки, выполняемые должностными лицами и работниками предприятия.

Процедуры контроля на предприятии определяются компетентностью руководителей, менеджеров, специалистов и работников предприятия, разделением функциональных обязанностей,контролем доступа к активам, документам и осуществлением периодических сравнений учетных данных.

Эти три составляющие системы внутреннего контроля во взаимосвязи должны обеспечивать предотвращение, выявление и исправление существенных ошибок и искажения учетной информации при подготовке бухгалтерской отчетности.

2. Цели руководства предприятия при организации СВКРуководство предприятия, разрабатывая эффективную систему внутреннего контроля, учитывает самые различные обстоятельства, в том числе те обстоятельства, которые входят в задачу аудитора по оценке системы внутреннего контроля предприятия. Управленческий учет требует различной информации о всех сторонах планирования и ведения бизнеса. Бухгалтерский учет, о котором аудитор представляет заключение руководству предприятия, ограничен правовыми рамками Законов и Положений, содержащих требования о целях, системе, методах, сроках и формах бухгалтерской отчетности предприятия.

При разработке эффективной системы внутреннего контроля руководство предприятия, как правило, преследует следующие цели:

1. Обеспечение надежной информацией для успешного руководства предприятием и принятием эффективных управленческих решений. Например:

при появлении фактов уменьшения спроса на производимую продукцию необходимо своевременно обеспечить руководство информацией о причинах падения спроса для принятия управленческих решений о способах учета пожеланий покупателей и координации деятельности в целях снижения расходов.

Похожие работы

... в виде задач и прав СВА, дает нам возможность лучше понять ее место и значение в организации предприятия, а отраженная законодательная и нормативно-правовая база призвана обеспечить единообразное понимание и соблюдение единых принципов контроля в организации. Организация службы внутреннего аудита. 2.1. Структура и состав подразделения службы внутреннего аудита. Структура службы внутреннего ...

... происходят, и улучшение работы в случае, если применяемые процедуры не дают должного эффекта. ЗАКЛЮЧЕНИЕ Дипломная работа на тему “Внутренний контроль на предприятии. Внедрение системы внутреннего контроля бухгалтерского учета экономического субъекта” посвящена проблемам осуществления внутреннего контроля деятельности ООО “Транссервис ЛТД” Если концепции систем ...

... хозяйственных операций способствуют повышению эффективности и качества ревизии. Однако большую часть вопросов ревизорам приходится решать с учетом взаимосвязи различных хозяйственных и финансовых ситуаций. 2.2 Ревизия как основной метод финансового контроля на предприятии Элементом любой системы управления является контроль. Контроль нужен как при структурном, так и при процессном построении ...

... . Мониторинг системы внутреннего контроля осуществляется на постоянной основе. Во внутренних документах банка определяется порядок осуществления мониторинга системы внутреннего контроля (методики, правила, периодичность, порядок рассмотрения результатов мониторинга). Банк принимает необходимые меры по совершенствованию внутреннего контроля для обеспечения его эффективного функционирования, в том ...

0 комментариев