Навигация

Правовая база деятельности Государственной налоговой службы

2.1 Правовая база деятельности Государственной налоговой службы.

В соответствии с Положением о Государственной налоговой службе Российской Федерации1 ее центральный аппарат и органы на местах в своей деятельности руководствуются Конституцией Российской Федерации, конституциями республик в составе Российской Федерации, Законом РФ от 21 марта 1991 г. «О Государственной налоговой службе РФ», Налоговым кодексом РФ, другим законодательством Российской Федерации и республик в ее составе, указами и распоряжениями Президента Российской Федерации, постановлениями высших органов представительной власти Российской Федерации и республик в составе России, постановлениями и распоряжениями Правительства Российской Федерации, решениями органов государственной власти краев, областей, автономных образований, городов Москвы и Санкт-Петербурга, районов, городов и районов в городах по налоговым вопросам.

В перечне нормативно-правовых актов не случайно на первом месте стоит Конституция Российской Федерации. Содержащиеся в ней нормы, регулирующие налоговые отношения, имеют высшую юридическую , силу, прямое действие и применяются на всей территории Российской Федерации. В ст.ст. 57, 71, 72, 75, 106 Конституции РФ определяются субъекты налогообложения и их гарантии, исключительная компотенция Российской Федерации и компетенция субъектов федерации в сфере налогового регулирования, называются органы налогового правотворчества и процедура принятия законов о налогообложении.

Конституционные нормы находят детализацию в законах и подзаконных актах, регулирующих общественные отношения как в организации работы налоговых органов, так и в конкретных сферах налогообложения.

При характеристике правовой основы деятельности госналогслужбы такое деление имеет теоретическую и практическую значимость. Принятый в 1991—1992 г. пакет нормативных актов можно представить двумя блоками. Первый включает в себя законы и подзаконные акты, определяющие порядок формирования и задачи налоговых органов, их систему и структуру, компетенцию, права и обязанности налогоплательщиков, принципы налогообложения и т. д. Второй состоит из законов по конкретным видам налогов, с указанием субъектов и объектов налогообложения, ставок налогов и налоговых льгот, правил исчисления и порядка уплаты налогов, штрафов и иных санкций за нарушения законодательства. В данной работе нами рассмотрен первый блок этих нормативных актов и другие нормативные акты принятые в последующие года, изданные в следствии развития налоговых правоотношений и необходимости их правового регулирования

Закон РСФСР от 21 марта 1991 г. «О Государственной налоговой службе РСФСР» соотносится к первому блоку нормативно-правовых актов. Фактически это и первый российский закон, определивший задачи и структуру государственной налоговой службы в условиях начинавшихся тогда рыночных реформ, права и обязанности налоговых органов при осуществлении контроля за соблюдением налогового законодательства юридическими и физическими лицами. Здесь же предусматривается ответственность государственных налоговых инспекций и их должностных лиц за совершенные по службе правонарушения, социальные гарантии сотрудников налоговых инспекций и их семей в случае гибели или получения увечий сотрудниками при исполнении служебных обязанностей.

Закон РФ «Об основах налоговой системы в Российской Федерации» от 27 декабря 1991 г.1 впервые на законодательном уровне определил понятие налога и налоговой системы. Целый ряд положений, носящих принципиальный характер, нашли закрепление в отдельных нормах закона. Так были определены права и объязанности налогоплательщиков и налоговых органов, виды налогов, которые будут взыматься на территории федерации, в субъектах федерации и на местах на уровне районов и городов без районного деления. В соответствии со ст. 24 этого Закона контроль за правильностью и своевременностью взимания в бюджет налогов осуществляется налоговым органом в соответствии с Законом Российской Федерации «О Государственоной налоговой службе Российской Федерации» и иными законодательными актами.

Закон РФ «Об основах налоговой системы в РФ» установил право налоговых органов налогать и взыскивать с налогоплательщиков финансовые санкции за нарушение налогового законодательства.

В своей деятельности Государственная налоговая служба руководствуется и придерживается положений законов РФ по различным видам налогов. Например, для осуществления контроля за соблюдением налогового законодательства при операциях с ценными бумагами органы госналогслужбы руководствуются Законом РФ. «О налоге на операции с ценными бумагами». Значительные сложности в реализации этого закона связаны с нормативным урегулированием рынка ценных бумаг. Практика последних лет свидетельствует о проблемах, связанных не только с уплатой налогов акционерными обществами и компаниями, работающими с ценными бумагами, но и откровенным мошенничеством правлений ряда крупных фирм по отношению к десяткам и сотням тысяч своих акционеров. Вот почему законные и обоснованные действия налоговой службы при проверке этой категории плательщиков способствуют с одной стороны максимальным поступлениям налогов в государственный бюджет, с другой — выполняют важную, профилактическую функцию по предупреждению банкротств и разорения владельцев ценных бумаг. Или же Закон РФ «О подоходном налоге с физических лиц»1 , который определяет взаимоотношения налоговых органов и работодателей, которые сами по себе не являются плательщиками подоходного налога , а являются налоговыми агентами, по отношению к своим работникам, с которых они удерживают налог и перечисляют в бюджет. А налоговый орган в данном случае контролирует организации по вопросу правильности начисления, удержания и своевременности перечисления подоходного налога в бюджет.

Как инструмент реализации основных задач в области налоговой политики особую значимость приобретает Налоговый кодекс Российской Федерации - систематизированный законодательный акт, призванный обеспечить комплексный подход к решению насущных проблем налогового права, В Налоговом кодексе Российской Федерации действующие нормы и положения, регулирующие процесс налогообложения, перерабатываются в соответствии с выбранными приоритетами и направлениями развития налоговой системы, приводятся в упорядоченную, единую, логически цельную и согласованную систему.

Изменения налоговой системы, предусмотренные Налоговым кодексом, направлены на решение следующих важнейших задач: построение стабильной, понятной и единой в границах Российской Федерации налоговой системы, установление правовых механизмов взаимодействия всех ее элементов в рамках единого налогового правового пространства; развитие налогового федерализма при обеспечении доходов федерального, региональных и местных бюджетов закрепленными за ними и гарантированными налоговыми источниками; создание рациональной налоговой системы, обеспечивающей сбалансированность общегосударственных и частных интересов, содействующей развитию предпринимательства, активизации инвестиционной деятельности и наращиванию национального богатства России и благосостояния ее граждан; уменьшение числа налогов и снижение общего налогового бремени; формирование единой налоговой правовой базы; совершенствование системы ответственности за налоговые правонарушения; совершенствование налогового администрирования.

По своей тематике и кругу регулируемых вопросов часть 1 Налогового кодекса близка к утративщему силу с 1 января 1999 года Закону РФ «Об основах налоговой системы в Российской Федерации», и после введения ее в действие она заменила указанный Закон. Однако за счет вовлечения в законодательное регулирование большого числа новых вопросов и отношений, а также за счет более глубокой проработки действующих правил и норм объем первой части Налогового кодекса значительно превосходит объем Закона.

В обшей части Налогового кодекса в целях создания справедливой и эффективной налоговой системы много внимания отведено вопросам создания единого налогового правового порядка, обеспечения законности для всех участников налоговых отношений. Налоговый кодекс призван обеспечить создание самостоятельной отрасли законодательства - налогового права, имеющей свой собственный предмет, принципы, методы и способы регулирования отношений, связанных с уплатой налогов и сборов, устранить правовой хаос и пробелы в действующем налоговом законодательстве.

Следующим элементом правовой основы деятельности госналогслужбы являются Указы Президента Российской Федерации. Указом Президента РФ от 31 декабря 1991 года № 340 «О Государстенной налоговой службе Россиской Федерации» были утверждены Положение о Государственной налоговой службе Российской Федерации, Гарантии правовой и социальной защиты работников Государтсвенной налоговой службы Российской Федерации и Положение о классных чинах работников Государственной налоговой службе Российской Федерации. В названных нормативных актах говорится о задачах и структуре налоговых органов, их основных и факультативных функциях, правах и объязанностях и социальных гарантиях сотрудников.

Так же как и Указы Президента РФ, постановления и распоряжения Правительства РФ по налогам и другим объязательным платежам являются самостоятельным источником налогового права. Их содержание в большинстве случаев связано с определением налоговых и акцизных ставок. Иногда прямо в законе о том или другом налоге содержится отсылочная норма, предусматривающая регулирование отдельных налоговых отношений нормативными актами Правительства РФ. Примером может служить Закон РФ «О плате за землю» от 11.10.91 г. № 1738-1, где говорится, что порядок определения нормативной цены земли устанавливается Правительством РФ.

К правовой основе деятельности государственной налоговой службы относятся подзаконные акты издаваемые Государственной налоговой службой и содержащие предписания по процедурам взимания различных видов налогов в масштабах всей Российской Федерации. Это инструкции, разъяснения, письма и т.д. По каждому закону о федеральном налоге существует соответствующая инструкция о порядке их применения.

Одно из важнейших изменений в налоговом законодательстве, который внес Налоговый кодекс РФ - изменение статуса инструкций, писем и других документов госналогслужбы. Данные документы, согласно ст. 31 Налогового кодекса РФ не входят в налоговое законодательство РФ. Для налогоплательщиков, налоговых агентов объязательными к применению являются только формы налоговой отчетности и порядок их заполнения, утверждаемые Госналогслужбой в случаях, предусмотренных законодательством. Все остальные акты Госналогслужбы объязательны только для налоговых органов. Иначе говоря, налогоплательщик сможет ссылаться на нормативные акты Госналогслужбы в суде, если действия налоговой инспекции им противоречат, а налоговые органы вправе обосновывать свою позицию исключительно положениями Налогового кодекса РФ, закона, акта законодательного органа субъектов Федерации или представительного органа местного самоуправления, т.е. акта налогового законодательства.

Особо следует сказать о правовой базе деятельности государственной налоговой службы в республиках в составе России.

Кроме названных нормативных актов к источникам налогового законодательства относятся Конституции республик в составе России, постановления и распоряжения их высших представительных и исполнительных органов государстсвенной власти. Учитывая, что система налогов, взымаемых в федеральный бюджет, и общие принципы налогообложения и сборов в Российской Федерации устанавливаются федеральным законом, нормативные акты республик в составе России не могут входить в противоречие с общероссийским налоговым законодательством.

Местные подзаконные акты по вопросам налогообложения издаются представительными органами и администрацией краев, областей, автономной области и автономных округов, а также городов и районов.

Полномочия органов государственной власти субъектов Российской Федерации и органов местного самоуправления по введению региональных и местных налогов определены Конституцией Российской Федерации, ст.4 НК РФ, ст.20-21 Закона Российской Федерации «Об основах налоговой системы в Российской Федерации», Законом РФ от 28.08.95 г. № 154-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации».1 На определенных этапах развития государства они регулируются Указами Президента Российской Федерации и постановлениями Правительства Российской Федерации, принимаемыми ими в соответствии с их полномочиями по совершенствованию налогового законодательства, укреплению платежной дисциплины.

В настоящее время в регионах России сложилась определенная система региональных и местных налогов и сборов, которые оказывают существенное влияние на формирование доходной части региональных и местных бюджетов.

Практически повсеместно введен региональный сбор на нужды образовательных учреждений, в большинстве административно-территориальных образований (городах и районах) введены и действуют по 6-7 местных налогов и сборов, предусмотренных статьей 21 Закона Российской Федерации «Об основах налоговой системы в Российской Федерации».

Поступления от региональных и местных налогов и сборов, вводимых органами власти субъектов Российской Федерации и местного самоуправления составили в I полугодии 1998 года 14,5 млрд. рублей, что составляет 5,4 процента от всех налоговых поступлений и 10,3 процента от поступлений в бюджеты территорий или возросли против соответствующего периода 1997 года на 27 процентов.

В республиках Кабардино-Балкария, Карачаево-Черкессия, Карелия, Алтайском, Приморском, Хабаровском краях, Камчатской, Ленинградской, Липецкой, Нижегородской, Псковской, Саратовской, Сахалинской областях, г.Москве поступления от этих налогов и сборов составили от 12 до 30 процентов от поступлений в бюджеты территорий.

Анализ структуры поступлений от указанных платежей свидетельствует, что основную долю в них составляют поступления от налога на содержание жилищного фонда и объектов социально-культурной сферы 9823,7 млн. руб. или 70 процентов; значительны поступления от сбора на нужды образовательных учреждений 1451,3 млн. рублей или 10 процентов; все более существенную роль занимают в структуре местных налогов и сборов поступления от сборов, связанных с осуществлением торговой деятельности, что свидетельствует об ужесточении контроля за доходами в этой сфере, в частности за торговлей винно-водочными изделиями.

В последнее время работа с региональными и местными налогами и сборами проводится налоговыми органами в тесном взаимодействии с органами законодательной и исполнительной власти субъектов Российской Федерации, местного самоуправления, финансовыми и правоохранительными органами. Это прежде всего отражается в подготовке проектов нормативных актов по введению, порядку исчисления и уплаты этих налогов, выявлению налогоплательщиков, укрывающихся от их уплаты, полноте отражения получаемых доходов от предпринимательской деятельности.

В целях координации этой работы при органах законодательной и исполнительной власти созданы постоянные рабочие группы по налоговой политике, в состав которых включены налоговые работники.

Во многих регионах приняты специальные законы, определяющие основные принципы регионального и местного налогообложения.

Получает развитие взаимодействие налоговых органов с правоохранительными органами, налоговой полицией, торговыми инспекциями, санэпидемнадзора по контролю за выполнением решений местных органов власти по местным налогам, проведению повсеместных рейдов, проверок.

Проводимая работа дает положительные результаты - нормативные акты в большинстве случаев приведены в соответствие с действующим законодательством, отменены некоторые малоэффективные налоги и сборы. Проведена значительная работа по отмене дополнительных налогов и сборов, не предусмотренных налоговым законодательством.

Вместе с тем, работа по контролю за региональными и местными налогами и сборами, вводимыми органами государственной власти субъектов Российской Федерации и местного самоуправления, требует дальнейшего усиления и совершенствования. Это определяется следующими обстоятельствами.

Указом Президента Российской Федерации от 22.12.93 N 2268 «О формировании республиканского бюджета Российской Федерации и взаимоотношениях с бюджетами субъектов Российской Федерации»1 органам государственной власти субъектов Российской Федерации и органам местного самоуправления было предоставлено право вводить дополнительные налоги и сборы, не предусмотренные законодательством Российской Федерации.

Используя предоставленное право указанные органы власти 70 регионов вводили в 1995-1996 годах дополнительные налоги и сборы. Перечень дополнительных налогов составил более 100. Однако как показала практика целесообразность введения многих налогов себя не оправдала, они значительно усложняют налоговую систему, снижают эффективность контроля за их полнотой и своевременностью уплаты. Более того, многие дополнительные налоги вводились с нарушением действующего законодательства России, приводят к двойному налогообложению, ущемляют интересы налогоплательщиков.

Указом Президента Российской Федерации от 18 августа 1996 года N 1214 «О признании утратившим силу пункта 7 Указа Президента Российской Федерации от 22 декабря 1993 года N 2268 «О формировании республиканского бюджета Российской Федерации и взаимоотношениях с бюджетами субъектов Российской Федерации в 1994 году»1 в целях улучшения финансового состояния предприятий, облегчения налогового бремени и упорядочения установления и взимания региональных и местных налогов и сборов пункт 7 признан с 1 января 1997 года утратившим силу.

Органы государственной власти субъектов Российской Федерации Указом обязывались отменить свои решения о введении дополнительных налогов, не основанные на Законе Российской Федерации «Об основах налоговой системы в Российской Федерации», и предложено органам местного самоуправления принять аналогичные решения в отношении местных налогов.

По запросу Конституционного Суда Республики Коми, администрации Иркутской области, Алтайского краевого Законодательного Собрания, Законодательного Собрания Владимирской и Волгоградской областной Думы, Конституционный Суд Российской Федерации своим постановление от 21.03.97 г. № 5-п2 подтвердил конституционность положения абзаца второго пункта 2 статьи 18 Закона Российской Федерации от 27 декабря 1991 года «Об основах налоговой системы в Российской Федерации», в соответствии с которым органы государственной власти всех уровней не вправе вводить дополнительные налоги и обязательные отчисления, не предусмотренные законодательством Российской Федерации, равно как и повышать ставки установленных налогов и налоговых платежей.

Во исполнение данного Указа Президента Российской Федерации и учитывая Постановление Конституционного Суда, Госналогслужба России поручила налоговым органам совместно с органами власти субъектов Российской Федерации и органами местного самоуправления принять меры по отмене дополнительных налогов и сборов и приведении принятых решений и нормативных актов по таким налогам в соответствие с действующим налоговым законодательством.

Налоговыми инспекциями были направлены соответствующим органам власти предложения об отмене введенных налогов и сборов, а в необходимых случаях предложения в органы Прокуратуры. В большинстве регионов России эти вопросы рассмотрены на заседаниях представительных органов власти и приняты решения об отмене введенных дополнительных налогов и сборов. По сообщениям государственных налоговых инспекций органы законодательной и исполнительной власти на местах с пониманием отнеслись к исполнению требований Указа Президента Российской Федерации и приняли решения об отмене непредусмотренных законодательством налогов и сборов.

Однако следует отметить, что в отдельных регионах органы власти ссылаясь на права, предоставленные им Конституцией Российской Федерации, Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации», а также рекомендательный характер второй части пункта 2 Указа Президента Российской Федерации от 18.08.96 № 1214, считают возможным не отменять данные налоги и сборы. Такие факты имеют место в Московской, Новосибирской, Оренбургской областях, республиках Карелия, Мордовия, Хабаровском крае.

Так, Законодательное собрание Республики Карелия не согласилось с предложением госналогинспекции о несоответствии решения «О налоге с продаж на винно-водочные изделия» действующему налоговому законодательству и с учетом того, что данный доходный источник заложен в бюджете Республики Карелия на 1997 год, указанный дополнительный налог не отменен.

Не отменены некоторые дополнительные местные налоги на территории Московской области, хотя налоговые органы области внесли предложения местным органам власти и органам прокуратуры об их отмене. Так, прокуратура г.Можайска отказала в опротестовании таких решений. Налоговая инспекция по Московской области проинформировала об этом прокуратуру области.

На предложение Госналогинспекции по Омской области об отмене дополнительных налогов и сборов глава администрации г.Омска дал отрицательный ответ со ссылкой на то, что органы местного самоуправления самостоятельны в установлении дополнительных налогов и сборов. Госналогинспекция по Омской области направила письмо в Прокуратуру г.Омска, в котором отметила незаконность действий органов местного самоуправления г. Омска.

Более того, в ряде регионов и в 1998 году продолжалась практика введения налогов, не предусмотренных законодательством. Так, администрацией Курской области в июне 1998 года в нарушение законодательства России введен на территории области продовольственный налог, в г. Нерюнгри Республики Саха с февраля 1998 года введен сбор на нужды пассажиров в городском транспорте; в г. Чита введен сбор с авиапассажиров, пользующихся услугами аэропорта.

Учитывая сложившееся положение, Госналогслужба России направила информацию о неудовлетворительном выполнении Указа Президента России № 1214 от 18.08.96 г. в Главное контрольное управление Администрации Президента России, Правительство России, Генеральному Прокурору России, Совет по местному самоуправлению России. Правительством России дано указание органам исполнительной власти субъектов Российской Федерации, не отменивших налоги, не предусмотренные законодательством, принять меры по выполнению вышеназванного Указа. Генеральной Прокуратурой Российской Федерации, эта информация направлена прокурорам соответствующих субъектов Российской Федерации для проверки и принятия мер прокурорского реагирования.

Государственным налоговым инспекциям тех регионов, где законодательные и нормативные акты не приведены в соответствие с действующим законодательством России следует направить органам исполнительной власти и органам прокуратуры необходимую информацию об этих нарушениях, принять исчерпывающие меры по реализации Указа Президента Российской Федерации №1214 от 18.08.96 г. об отмене непредусмотренных законодательством налогов и сборов и реализации поручений Правительства России по данному вопросу.

Следует осуществить дополнительные конкретные меры по усилению и совершенствованию взаимодействия указанных органов по полному и своевременному выявлению и пресечению нарушений налогового законодательства, активизацию проведения совместных мероприятий по проверке, рассмотрение выявленных нарушений на совместных заседаниях коллегий, обеспечению полноты взыскания причитающихся к уплате сумм региональных и местных налогов и сборов. При работе по контролю за региональными и местными налогами следует иметь в виду, что в случаях введения органами власти субъектов Российской Федерации и местного самоуправления налогов и сборов, не предусмотренных налоговым законодательством, налоговые органы вносят предложения соответствующим органам власти о приведении принятых законодательных и нормативных актов в соответствии с действующим законодательством России и информирует об этом органы прокуратуры Российской Федерации. При этом финансовые санкции к налогоплательщикам, уклоняющимся от этих платежей, налоговыми органами не применяются. Госналогслужба России считает необходимым систематически обобщать работу с региональными и местными налогами и сборами, проводить анализ их роли в формировании местных бюджетов, информировать о выявленных нарушениях по этим вопросам законодательные и исполнительные органы власти субъектов Российской Федерации, местного самоуправления. Госналогинспекциям по субъектам Российской Федерации дано указание по итогам работы за 1999 год представить в Госналогслужбу России к 25 января 2000 года информацию о проделанной работе по контролю за этими платежами.

Становление введенной с 1992 года принципиально новой для России налоговой системы проходило в жестких условиях политических, экономических и структурных преобразований при отсутствии преемственности в области налогового права. За годы функционирования налоговой системы было внесено значительное количество различных изменений в налоговое законодательство с целью его приведения в соответствие с протекающими в жизни общества процессами.

Необходимость реформирования сложившейся в настоящее время налоговой системы России представляется очевидной. Однако, принимая во внимание, что основные налоги (НДС, акцизы, налог на прибыль предприятий, подоходный налог с физических лиц, ресурсные налоги), формирующие российскую налоговую систему, в большей степени выполняют свою основную функцию, что такие налоги апробированы как в развитых, так и в развивающихся государствах и различных экономических режимах, а также учитывая определенную адаптированность налогоплательщиков и налоговых органов к этим налогам, предполагается не кардинальное изменение действующей налоговой системы, а ее эволюционное преобразование, устранение имеющихся недостатков, ликвидация перекосов внутри налоговой системы, и в итоге - на основе формирования единой налоговой правовой базы и установления в России единого налогового правового порядка - создание рациональной и справедливой налоговой системы, обеспечение ее стабильности и предсказуемости.

К ведомственным подзаконам актам относятся приказы, положения, инструкции и другие розновидности инструктивного материала, который регулирует отношения внутри госналогслужбы. В круг этих отношений входят: вопросы совершенствования организаций и деятельности всех подразделений госналогслужбы; структуры и штатная численность специалистов в различных службах; проблемы взаимодействия между территориальными подразделениями госналогслужбы с другими правоохранительными органами; учет, контроль, анализ налоговой практики и т.д.

Внутриведомственные нормативные акты направленные на решение задач, стоящих непосредственно перед госналогслужбой, носят императивный характер и распространяют свое действие на лиц , являющихся сотрудниками государственной налоговой службы. Инструктивный материал может быть межведомственным, если подготовлен и издан за подписью руководителей двух и более министерств, коммитетов, служб.

Правовые основы деятельности госналогслужбы не исчерпываются названными актами. Их перечень содержит сотни наименований, они изменяются и дополняются в связи с переменами в экономической и политической жизни общества. Важно при этом, чтобы налоговое законодательство способствовало не только полному и своевременному поступлению в бюджет налогов и других обязательных платежей, но и преодолению кризисных явлений на пути перехода к рыночной экономике.

Похожие работы

... и ответственности налогоплательщиков, так и налоговых органах. НК РФ это систематизированный законодательный акт, регулирующий процесс налогообложения. В нем отражены положения, связанные с регулированием деятельности налоговых органов, четко установлены объект и субъект налогообложения, прописаны правила исполнения обязанности по уплате налогов и сборов, установлены виды налоговых правонарушений ...

... или каких-то структур[59]. Таким признакам отвечает, на наш взгляд, предпринимательское объединение в форме холдинга, осуществляющее согласованную деятельность участников. Глава 2. Правовое регулирование деятельности холдинговых компаний.2.1. Цели создания холдинговой компании.Целеполагание при создании холдингов напрямую зависит от времени, места, способа и задач, реализуемых при ...

... задач, направленных на выход экономики из кризисного состояния. Методы осуществления налоговой политики зависят от тех целей, к которым стремится государство, проводя налоговую политику. В современной мировой практике наиболее широкое распространение получили такие методы, как изменение налоговой нагрузки на налогоплательщика, замена одних способов или форм налогообложения другими, изменение ...

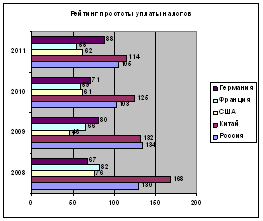

... странах ЕС, что в Российской Федерации. Даже ставка и доля в бюджете находятся на одном уровне. Однако, что касается налога на недвижимое имущество, то между зарубежными налоговыми системами и налоговой системой Российской Федерации, большое различие. Использование рыночной стоимости объекта принесет больше дохода в бюджет, и будет более справедливым, нежели использование капитальной стоимости. ...

0 комментариев