Навигация

Денежно-кредитная политика периода 1995-1999 гг

3.3 Денежно-кредитная политика периода 1995-1999 гг.

К 1995 г. в России были заложены основы рыночной экономики. Либерализация цен, первичная приватизация госсобственности, формирование типично рыночных институтов, таких как фондовый рынок, валютная биржа, создание двухуровневой банковской системы – все это казалось серьезной заявкой на последовательные реформы. Однако в стране продолжался спад производства, сохранялась высокая инфляция и значительный дефицит бюджета, а перераспределение собственности приобрело ярко выраженный криминальный оттенок и практически не затронуло основную массу населения. В 1995 г. главным врагом стабилизации и экономического роста была объявлена инфляция, в целях борьбы с которой было принято решение о переходе от эмиссионных способов балансировки государственного бюджета к заимствованиям внутренним и внешним; началось ужесточение денежно-кредитной политики. В дальнейшем подавление инфляции переродилось из главной цели в единственную, а целенаправленные структурные преобразования в реальном секторе экономики так и не начались.

В то же время с крахом частных финансовых пирамид и последовательной политикой Центрального банка по завышению обменного курса рубля началось снижение доходности и увеличение рискованности спекулятивных операций. Вследствие роста избыточной денежной массы в спекулятивном секторе при ухудшении финансового положения производственных предприятий усилился отток капитала за рубеж, начался бюджетный кризис.

В этой ситуации ЦБ и Правительство не нашли ничего лучшего, чем строительство собственной финансовой пирамиды государственных краткосрочных обязательств со сверхвысокой доходностью, которая многократно превосходила общепринятую в мировой практике доходность такого рода ценных бумаг.

Доходность по государственным обязательствам устанавливалась на невиданно высоком в мировой практике уровне (таблица 2), что поддержало и без того мощный переток капитала из производственной сферы в спекулятивную, а также полностью блокировало инвестиции, вызвав почти полную трансформацию сбережений в ГКО.

Таблица 2 - Доходность краткосрочных государственных обязательств в промышленно-развитых странах и в России (% годовых)

| Страна | 1996 г. июль | 1997 г. июль |

| США | 5,17 | 5,07 |

| Германия | 3,46 | 3,20 |

| Франция | 3,75 | 3,33 |

| Великобритания | 5,49 | 6,60 |

| Россия● | 82,9 | 13,2 |

· В долларовом выражении.

Параллельно ЦБ задействовал дополнительные механизмы поддержания высокой доходности в спекулятивном секторе, предоставляя услуги по открытию депозитов коммерческим банкам. Одновременно он выступал и главным покупателем ГКО (как самостоятельно, так и через Сбербанк и другие аффилированные с ним коммерческие банки), поддерживая их сверхдоходность и ликвидность. Главным же источником обслуживания дефицита бюджета стала кредитная эмиссия ЦБ.

Борьба с инфляцией велась путем связывания горячих денег в спекулятивных операциях со сверхвысокой доходностью за счет государства, невзирая на пагубные последствия для производственной сферы и инвестиций.

Политика смягчения последствий бюджетного кризиса путем эмиссии ГКО и наращивания госдолга привела к обратным результатам: еще большему вымыванию денег из производственной сферы, дальнейшему углублению кризиса неплатежей и снижению налоговых поступлений.

В конечном счете эта политика, связав горячие деньги в пирамиде ГКО, привела все же к ощутимому снижению инфляции, которое было достигнуто с истощением перетока денег из производственной сферы в спекулятивную.

Однако состояние равновесия, достигнутое связыванием избыточной денежной массы в пирамиде ГКО, не могло быть устойчивым в силу:

во-первых, быстрого истощения производственной сферы вследствие интенсивного оттока капитала и, как следствие, сжатия доходной базы федеральной бюджетной системы, служащей обеспечением пирамиды ГКО;

во-вторых, растущей доли спекулятивного иностранного капитала в поддержании пирамиды ГКО.

Действия Центробанка по повышению ставки рефинансирования и, соответственно, доходности ГКО показали, что поддержание этого равновесия возможно только на уровне доходов, недоступном для производственных инвестиций.

К концу 1997 г. возможности для поддержания рынка ГКО-ОФЗ за счет средств резидентов оказались практически исчерпаны и рынок был открыт для иностранного капитала. К середине 1998 года на руках у нерезидентов оказалось около 30% всех размещенных государственных ценных бумаг. К этому моменту Банк России был уже неспособен удерживать курс рубля в искусственно заниженном валютном коридоре, доходы федерального бюджета стремительно падали, а обязательства по обслуживанию долгов, напротив, росли.

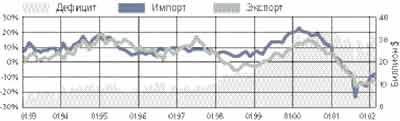

Предпринимаемые Правительством шаги только усугубляли ситуацию. Решение бюджетных проблем достигалось за счет наращивания государственного долга и расходования золотовалютных резервов страны. Вместе с тем высокие процентные ставки на финансовом рынке свидетельствовали о серьезных проблемах в бюджетной сфере и потенциальной неустойчивости валютного курса, связанной в том числе с резким ухудшением состояния платежного баланса страны. Такая политика не могла продолжаться бесконечно.

С середины августа 1998 года кризис перешел в явную форму и охватил все стороны экономической жизни России: Правительство Российской Федерации оказалось не в состоянии обслуживать государственный долг и выполнять свои текущие обязательства, произошла практически полная остановка финансовых рынков, золотовалютные резервы страны оказались на низком уровне, в банковском секторе возник системный кризис.

17 августа 1998 года финансовая система страны рухнула под тяжестью собственных долгов, похоронив под своими обломками те немногие положительные результаты, которых удалось достичь в предшествующие годы – низкие темпы инфляции, твердый курс рубля, современные финансовые институты и зарождающееся доверие к ним.

Последовавшая девальвация рубля определила новое состояние экономики, которое характеризовалось, в первую очередь, скачком инфляции, потерей доверия населения к финансовой системе и банкам, ограничением возможностей рыночного финансирования экономики.

Однако сжатие фондового рынка в результате кризиса в августе 1998 г. оказало благоприятное действие на расчеты в реальном секторе, на динамику ставки процента.

Спрос на рынке заимствований до августовского кризиса 1998 г. создавало в основном правительство. Именно спрос правительства на займы генерировал высокую доходность облигаций, следовательно — высокий уровень процента в экономике в целом. Резкое сокращение заимствований правительства на фондовом рынке привело к снижению процента, сжатию фондового рынка, высвобождению денежной массы из обслуживания этого рынка, высвобождению кредитных ресурсов. Хотя кризис 1998 г. и шоковый скачок цен привели к обесценению банковских капиталов и в целом рублевых ресурсов банков, депозитов фирм и населения, однако ресурсы, которые могли бы потенциально использоваться для кредитования реального сектора, все же, по-видимому, возросли — в силу высвобождения кредитных ресурсов из обслуживания спекулятивных рынков и импортных операций. Реальная денежная масса в результате скачка цен также сократилась, однако в силу сжатия фондового рынка масса денег, способная обслуживать реальный сектор, по-видимому, увеличилась. Это привело к тому, что расчеты в реальном секторе стали в большей мере обслуживаться деньгами, и в меньшей мере — денежными суррогатами и взаимозачетами. Сократилась доля бартера. Рост неплатежей (просроченной задолженности) в номинальном выражении замедлился, а в реальном выражении (с учетом роста цен) просроченная задолженность, впервые с 1992 г., стала сокращаться. Правительство Е. Примакова попыталось решить проблему неплатежей путем смягчения денежно-кредитной политики и, начиная с сентября, приступило к наращиванию денежной массы в обращении. В итоге за сентябрь-декабрь ее объем увеличился на 31,7%, тогда как за восемь предыдущих месяцев – сократился на 8,2%. Одновременно происходило перераспределение денежной массы в пользу наличных денег, доля которых к началу 1999 г. выросла до 41,5% (год назад она составляла 34,9%).

Снижение процента (достигнутое в российской экономике в результате резкого сокращения правительственных заимствований) оказало воздействие на все сегменты экономики, создало целый спектр эффектов. Прежде всего, снижение процента способствовало росту инвестиций, причем не столько за счет заемного капитала, сколько за счет собственных средств предприятий, потому что при низком проценте более широкий круг инвестиционных проектов рассматривается фирмами как оправдывающий предполагаемые вложения капитала. (Напротив, высокий процент не только ограничивает круг инвестиционных проектов проектами исключительно прибыльными, не только препятствует притоку в реальный сектор заемного капитала, но может привести к отвлечению даже собственных инвестиционных ресурсов предприятий на спекулятивные рынки.) Сжатие фондового рынка и снижение ставки процента послужили предпосылкой для расширения инвестиций за счет собственных средств, но в силу ряда причин не привели к широкому привлечению в реальный сектор заемного капитала.

Спад в экономике, последовавший за августовским кризисом 1998 г., благодаря действиям правительства Примакова был преодолен.

Со второго квартала 1999 г. начался рост производства, а к концу 1999 г. цены стабилизировались, ставки процента по ссудам и особенно по депозитам существенно снизились, возросла ликвидность банковской системы, возобновился рост вкладов, стала сокращаться задолженность предприятий по заработной плате и перед бюджетом. В сфере валютных отношений наметились тенденции к дедолларизации активов и пассивов банков, укреплению национальной валюты, плавной динамике курса рубля к доллару. В целом итоги 1999 г. оказались более благоприятными, чем самые оптимистические прогнозы, делавшиеся как в конце 1998 г., так и в начале 1999 года. Рост экономики продолжился и в 2000 г.

Похожие работы

... косвенное воздействие через ликвидность кредитных учреждений, либо устанавливает лимиты в отношении количественных и качественных параметров деятельности банков. 2.2. Основные методы и инструменты денежно-кредитной политики Основными методами денежно-кредитной политики Центрального банка РФ являются: - административные методы – к ним относятся прямые ограничения и лимиты, такие, как; ...

... . Однако значение SDR как прототипа единого валютного актива стало сходить на нет, а его место занял доллар США. Таким образом, МВФ превратился в инструмент мировой финансовой политики США, а в мире начала формироваться «однополярная экономика» — американское «экономическое чудо». Пользуясь международным статусом МВФ, власти США осуществляли «финансово-гуманитарные» экспансии в разных странах ...

... цен, структурной перестройки экономики, стабилизации темпов экономического роста. Цель контрольной работы. Целью моей работы является раскрытие общей характеристики основных направлений денежно-кредитной политики центрального банка. Задачи. Цель контрольной работы осуществляется в следующих задачах: 1. рассмотрение политики обязательных резервов, устанавливаемых центральным банком; ...

... и организаций Банка России; определяет условия допуска иностранного капитала в банковскую систему Российской Федерации и д.р. Сам Банк России образует единую централизованную систему с вертикальной структурой управления. 1.3.Денежно-кредитная политика Центрального банка Под денежно-кредитной политикой (монетарной) понимается совокупность мероприятий, предпринимаемых правительством в денежно- ...

0 комментариев