Навигация

Особенности налично-денежного обращения и безналичных расчетов в РФ

3. Особенности налично-денежного обращения и безналичных расчетов в РФ

Особенности налично-денежного обращения и безналичных расчетов в РФ регулируются ГК, Законами РФ и подзаконными актами.

Официальной денежной единицей (национальной валютой) в РФ является рубль (1 рубль=100 копеек), введенный в обращение в 1993 году и заменивший рубль СССР. С переходом к российскому рублю золотое содержание рубля не было зафиксировано в связи с переходом к так называемым плавающим курсам валют. В бывшем СССР в 1922-1992 гг. законодательно было установлено весовое количество золота в рубле - 0,987412 г чистого золота.

С 1 июля 1992 г. вместо множественности валютных курсов (официального - для международных статистических сопоставлений, специального - для валютного обслуживания советских и иностранных граждан, коммерческого - для расчетов по внешнеторговым операциям) был введен единый официальный курс российского рубля к доллару США, определяемый на торгах на Московской межбанковской валютной бирже (ММВБ) и устанавливаемый Центральным банком России. Этот курс используется во внутренних расчетах по внешнеэкономическим сделкам, для определения размера налогообложения, валютных средств на балансах банков, предприятий и организаций.

В настоящее время в России действует режим плавающего валютного курса, который зависит от спроса и предложения на валютных биржах страны (Санкт-Петербургской, Ростовской, Екатеринбургской, Новосибирской, Владивостокской и, прежде всего Московской). Золотое обеспечение рубля не устанавливается. Официальный курс рубля к другим денежным единицам определяется ЦБ РФ.

Эмиссия наличных денег, организация их обращения и изъятие их из обращения осуществляются ЦБ РФ. Наличные деньги в РФ выпускаются в обращение в виде банкнот и металлической монеты, обязательных к приему по номиналу во все виды платежей и банковских операций на территории РФ.

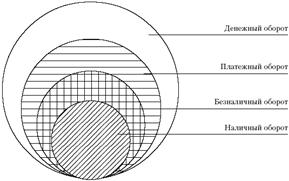

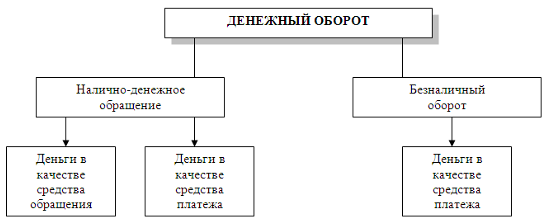

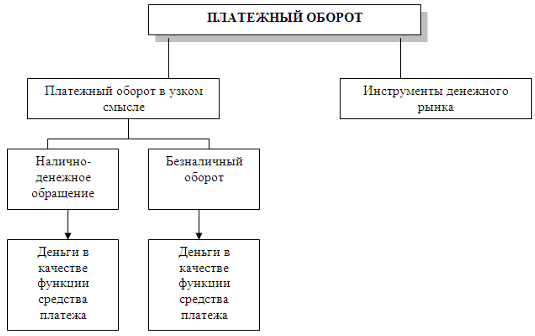

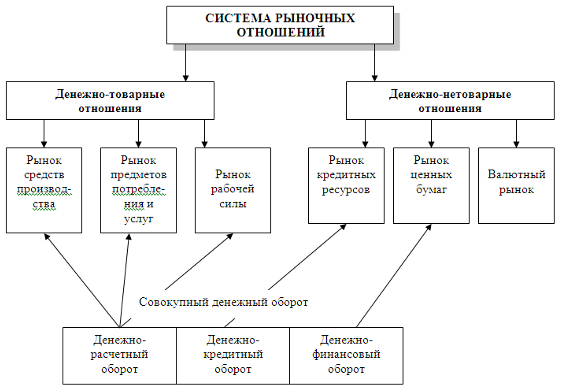

Расчеты на территории РФ, как правило (за исключением особых случаев), осуществляются в валюте РФ, причем платежи на территории РФ осуществляются как в наличной, так и в безналичной формах.

Расчеты граждан разрешаются как в наличной, так и в безналичной форме, однако расчеты граждан, связанные с предпринимательской деятельностью должны, как правило, осуществляться в безналичной форме, однако каких-либо запретов на расчеты предпринимателей в наличной форме нет.

Согласно Положению «О правилах организации налично-денежного обращения на территории РФ» от 5.01.1998, все предприятия любых форм собственности обязаны хранить свои свободные денежные средства в банках на соответствующих счетах (расчетных, текущих, бюджетных).

В 1993 г. ЦБ РФ начал работу по внедрению автоматической системы межбанковских расчетов на базе расчетно-кассовых центров (РКЦ) и коммерческих банков, что позволяет отказаться от пересылки бумажных документов и ускоряет расчеты (счет идет на часы и минуты, и в идеале работа может происходить в режиме реального времени). РКЦ также составляют ежеквартально с распределением по месяцам прогнозы кассовых оборотов по приходу, расходу и эмиссионному результату в целом по обслуживаемым кредитным организациям. За 7 дней до начала квартала данные прогнозы сообщаются территориальному учреждению Банка России.

Все поступающие в кассы наличные деньги подлежат сдаче в банки для зачисления на их счета. Порядок и сроки сдачи наличных денег устанавливаются каждому предприятию обслуживающим банковским учреждением в соответствии с действующим законодательством.

В России в связи с огромным расширением налично-денежного оборота в последние несколько лет предприняты попытки ограничить для юридических лиц этот оборот. Предельные суммы расчетов наличными деньгами по одному платежу между юридическими лицами устанавливаются ЦБ РФ.

Ежедневно подсчитываются все поступившие и выданные деньги и зачисляются в оборотную кассу. Если остаток денег в конце превысит установленный лимит, то сумма сверх лимита зачисляется в резервный фонд.

Сверх лимитов предприятия могут хранить в кассе деньги только на заработную плату, выплаты социального характера и стипендии только в течение 3 дней.

Расчеты между юридическими лицами, а также с участием граждан в качестве предпринимателей производятся, как правило, в безналичной форме.

При проведении безналичных расчетов используются следующие основные формы:

-платежными поручениями;

-по аккредитиву;

-чеками;

-по инкассо.

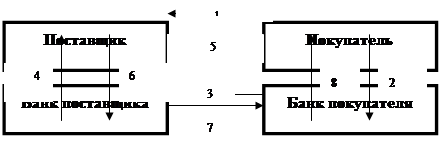

При расчетах платежными поручениями по поручению плательщика и за его счет банк обязуется перевести определенную денежную сумму на счет указанного плательщиком лица в этом или ином банке в срок, определенный законом или условиями банковского договора. При этом банк обязуется не только списать сумму со счет плательщика, но и обеспечить его перевод на счет получателя в том или ином банке.

Сроки безналичных расчетов по закону о ЦБ не должны превышать двух операционных дней в пределах субъекта РФ и пяти в пределах РФ.

Форма платежного поручения устанавливается ЦБ, подписывается руководителем (первая подпись) и главным бухгалтером (вторая подпись) – лицами, уполномоченными распоряжаться счетом, и скрепляется печатью.

Платежное поручение содержит реквизиты собственно расчетного документа, ИНН, наименование, номер счета в кредитной организации плательщика и получателя денежных средств, наименование, местонахождение, БИК, корсчета банков плательщика и получателя, а также указывается вид платежа, срок, очередность и назначение платежа.

Безналичные расчеты в электронной форме (переводы денег с использованием электронных каналов связи ЦБ) могут осуществляться при любой форме расчета. Такое перечисление осуществляется в два этапа. На первом этапе инициатор расчетов передает по каналам связи в обслуживающее подразделение ЦБ реестр направленных платежей -электронный платежный документ сокращенного формата, подписанный электронно-цифровой подписью участника расчетов. На основании реестра ЦБ производит соответствующие проводки по корсчетам банков. На следующий день после их совершения банк плательщика обязан предоставить в ЦБ одно сводное платежное поручение на бумажном носителе на общую сумму платежей в адрес получателя, списанных с корсчета инициатора на основании реестра направленных платежей.

Аккредитивная форма расчетов в РФ определена в ГК, а также в Положении “О безналичных расчетах в РФ”.

Поручение клиента банку выставить аккредитив оформляется в виде заявления на аккредитив с указанием реквизитов самого расчетного документа, данных о плательщике, поставщике, их банковских реквизитах и перечня документов, против предоставления которых следует произвести оплату.

Обязанности банка-эмитента выставить аккредитив возникают только тогда, когда поручение плательщика дано им путем заполнения формуляра-заявления на аккредитив по форме, утвержденной ЦБ РФ и содержащего все существенные условия.

В соответствии с Положением покрытыми (депонированными) считаются аккредитивы, при открытии которых банк-эмитент перечисляет средства плательщика в распоряжение исполняющего банка на отдельный балансовый счет «Аккредитивы» на весь его срок действия. При наличии между банками прямых корреспондентских отношений аккредитив может открываться в исполняющем банке предоставлением права списания всей суммы аккредитива с корсчета банка-эмитента (непокрытый гарантированный аккредитив).

Кроме законодательных актов и Положения о безналичных расчетах отношения при аккредитивной форме расчетов регулируются обычаями делового оборота, в частности, Унифицированными правилами и обычаями для документарных аккредитивов и Унифицированными правилами межбанковского рамбурсирования по документарным аккредитивам, если в заявлении на аккредитив содержится соответствующее указание, но в международных расчетах они общеприменимы.

В соответствии с ГК РФ аккредитив является отзывным, если в тексте заявления не установлено иное. Если аккредитив не может быть отменен или изменен без согласия получателя, то он считается безотзывным. Если исполняющий банк подтверждает его по просьбе банка-эмитента, то он считается подтвержденным. В этом случае исполняющий банк берет на себя обязательства наряду с банком-эмитентом.

Для исполнения аккредитива получатель предоставляет в исполняющий банк документы, подтверждающие выполнение всех условий аккредитива. Все расходы исполняющего банка в соответствии с условиями аккредитива возмещаются банком-эмитентом путем списания средств с балансового счета «Аккредитивы», либо с корсчета банка-эмитента в исполняющем банке и в дальнейшем подлежат возмещению плательщиком.

В области вексельных правоотношений Россия придерживается «Единообразного вексельного закона», принятого Женевской конвенцией 7 июля 1930 г. Также действуют Постановление ЦИК и СНК СССР «О введении в действие Положения о переводном и простом векселе» от 7 августа 1937 г. и Федеральный закон РФ от 11 марта 1977 г. «О переводном и простом векселе».

Можно выделить несколько групп векселей, имеющих хождение в Российской Федерации.

· Государственные векселя, в частности Министерства финансов РФ. Они выпущены для погашения задолженности предприятий агропромышленного комплекса, организаций, осуществляющих завоз продукции в районы Крайнего Севера, перед коммерческими банками по централизованным кредитам.

· Векселя местных администраций. Ликвидность данных векселей поддерживается в основном за счет того, что векселя принимаются выдавшими их администрациями в счет оплаты налогов. Так, 10 октября 1994 г. вышло распоряжение мэра Москвы № 505-РМ "О системе введения вексельного кредитования", по которому векселя могут использоваться при расчете бюджетных организаций за поставку тепловой энергии и воды, выполненные работы, оказанные услуги.

· Векселя, выпускаемые банками. Они используются для привлечения денежных средств, осуществления расчетов, а также как ликвидное средство залога. Обычно банк предоставляет заемщику денежные средства в кредит на приобретение последним на эти средства простых векселей банка эквивалентной номинальной стоимостью.

· Корпоративные векселя. Данные векселя выпускаются различными акционерными обществами.

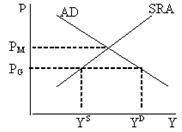

Денежное обращение - нервная система экономики, состояние которой свидетельствует о здоровье и благополучии общества. Поэтому основная задача правительства в вопросах регулирования денежного обращения заключается в обеспечении сбалансированности между спросом на деньги и их предложением, что обеспечивает устойчивость и платежеспособность рубля.

Литература

1. Гражданский кодекс РФ, часть 2, гл. 46.

2. Деньги. Кредит. Банки: Учебник для вузов/ Е. Ф. Жуков, Л. М. Максимова и др. - М.: ЮНИТИ, 1999 г.

3. Закон "О денежной системе РФ", № 3537-1, от 25.9.92 г.

4. Положение "О безналичных расчетах в РФ", письмо ЦБ РФ № 14 от 9.07.92 г.

5. Положение "О правилах организации налично-денежного обращения на территории РФ", письмо ЦБ РФ № 14-П от 5.01.98 г.

6. Справочник финансиста/ Под ред. проф. Уткина Э.А. - М.: ТАНДЕМ, 1998 г.

7. Сычева И.В., Фадеев В.И. Государственное регулирование экономики и экономическая политика. - Тула: Издательство "Шар", 1999 г.

8. Федеральный Закон РФ "О внесении изменений и дополнений в Закон РСФСР «О банках и банковской деятельности в РСФСР» от 3.02.96 г.

9. Федеральный Закон РФ «О Центральном Банке РФ» от 26.04.95 г.

10. Финансы. Денежное обращение. Кредит: Учебник для вузов/ Под ред. проф. Дробозиной Л. А. - М.: ЮНИТИ, 1997 г.

Похожие работы

... ; платежи за жилище, коммунальные и другие услуги; погашение банковского кредита; погашение потребительского кредита; перечисление заработной платы в сберегательные банки. Безналичный денежный оборот зависит от непрерывности осуществления платежей, связанных с распределением и перераспределением национального дохода. Для этого необходимо, чтобы созданный общественный продукт был реализован и ...

... остатка наличных денег для предприятий всех форм собственности Обращение наличных денег служит объектом прогнозного планирования Управление денежным обращением осуществляется в централизованном порядке Организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения Наличные деньги предприятия могут получать только в ...

... остатка наличных денег для предприятий всех форм собственности; - обращение наличных денег служит объектом прогнозного планирования; - управление денежным обращением осуществляется в централизованном порядке; - организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения; - наличные деньги предприятия могут получать только в ...

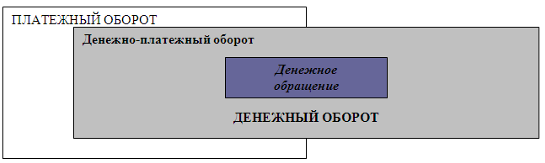

... наличных и безналичных денег для защиты и обеспечения устойчивости национальной валюты даже для стран с развитой рыночной экономикой. 2. Выпуск денег в хозяйственный оборот 2.1 Типы и процессы выпуска денег в оборот и изъятия из оборота Денежный оборот состоит из оборота наличных и безналичных денег. Наличные деньги представлены банкнотами и разменной монетой. Безналичные деньги – это ...

0 комментариев