Навигация

Анализ структуры стоимости имущества предприятия и средств, вложенных в него

1. Анализ структуры стоимости имущества предприятия и средств, вложенных в него

Структура стоимости имущества дает общее представление о финансовом состоянии предпрития. Она показывает долю каждого элемента в активах и соотношение заемных и собственных средств, покрывающих их, в пассивах. В структуре стоимости имущества отражается специфика деятельности каждого предприятия. Разумеется, нельзя сравнивать структуру, например, на металлургическом заводе и в торговой организации. Но анализ динамики ее на протяжении какого-то периода на одном и том же предприятии необходим. В таблице данные для такого анализа за полугодие.

У предприятия N 1 произошло резкое изменение структуры стоимости имущества в сторону увеличения удельного веса в нем оборотных средств. С финансовой точки зрения это положительный сдвиг в структуре - имущество стало более мобильным. Но доля оборотных средств увеличилась главным образом за счет роста дебиторской задолженности, которая приближается к половине стоимости имущества. Более чем в 4 раза выросли и материальные оборотные средства. Рост стоимости имущества почти в 3 раза в основном произошел за счет этих двух его элементов. Целесообразно проанализировать, за счет каких составляющих и почему увеличились материальные оборотные средства и дебиторская задолженность.

Естественно, на всей динамике имущества и его составляющих отразились ценовые факторы. Тем не менее, как показзывает II раздел актива баланса предпрития N 1 на 1.07, наибольший рост имеет незавершенное производство - в 10 раз

(2761654:267133 = 10,3)

На 1.01 оно составляло 20,1%),

а на 1.07 - 50,9%

(2761654:5424020 * 100 = 50,9) материальных оборотных средств. Если бы незавершенное произвосдтво увеличилось в той же мере, как производственные запасы, его стоимость на 1.07 составила бы 369082 тыс.руб.

984883

(267133 * ------- = 369082)

712836

т.е. была бы ниже фактической на 23925772 тыс.руб.

(2761654 - 369082 = 2392572). На эту же сумму снизилась бы и общая стоимость материальных оборотных средств. Следовательно, целесообразно с привлечением других служб предприятия проверить причины и обоснованность такого объеа незавершенного производства, который числится на балансе на 1.07.

III раздел актива баланса показывает, что резкий рост дебиторской задолженности практически полностью вызван ее увеличением по расчетам за товары и по расчетам с бюджетом. Средства в расчетах за товары и на 1.01, и на 1.07 значительно превышают всю остальную дебиторскую задолженность. В данном случае необходим анализ перспектив поступления предприятию дебиторской задолженности от каждого покупателя, с выявлением неплатежеспособных покупателей,

если такие есть.

Следствием большой дебиторской задолженности является и резкой снижение денежной наличности. Это единственная составляющая имущества, которая уменьшилась за полугодие и по абсолютной величине. Таким образом, несмотря на рост мобильности имущества, предприятию необходимо оценить причины и обоснованность сдвигов в его структуре.

Структура стоимости мущества торговой фирмы , естественно, отличается от структуры ее по предприятиям, производящим товары и работы. Но и здесь средства в расчетах увеличиваются опережающим темпом по сравнению с другими элементами имущества. Почти все величение относится на расчеты за товары (раздел III актива баланса предприятия N 2).

Высокая доля денежных средств в составе имущества - номральное состояние такого предприятия, а снижение их абсолютной суммы, особенно с учетом роста цен на товары, может быть вызвано только ростом дебиторской задолженнсоти, что и произошло. Резкий рост материальных запасов, т.е. запасов товаров на складах предприятия, по сравнению с темпом увеличения денежных средств и средств в расчетах, вместе взяных, может быть признаком замедления оборачиваемости материальных запасов, что подробнее будет проанализировано ниже.

Денежные средства и средства в расчетах увеличились за анализируемый период на 31,8%

1297033 + 576869

(------------------ * 100 - 100 = 31,8),

1300027 + 121838

а товарные запасы - на 209,7%. Увеличение стоимости основных средств связано с перенасыщением и расширением торговых и складских помещений. Но этот рост может повлечь за собой либо повышение розничных цен на реализуемые товары, либо снижение рентабельности предприятия при невозможности повышения цен по каким-либо причинам. Эти обстоятельства также будут рассмотерны ниже подробнее.

В табл. 3.2. сведены итоги расчетов предыдущих четырех таблиц на одну дату - 1.07. Как уже отмечалось, структура стоимости имущества выбранных для анализа предприятий мало сопоставима. Но таблица представляет интерес с точки зрения выбора предприятия для вложения средств.

Если инвестор делает выбор он выберет предприятие N 2, где самая высокая доля материальных оборотных и денежных средств и самая низкая доля дебиторской задолженности.

Однако сама по себе структура стоимости имущества не определяет финансовое состояние предприятия.

Инвестору, прежде чем выбирать предприятие N 2, надо продолжить анализ финансового состояния предприятий.

Сама по себе структура имущества и даже ее динамика не дает ответ на вопрос, насколько выгодно для инвестора вложение денег в данное предприятие, а лишь оценивает состояние активов и наличие средств для погашения долгов.

При анализе структуры имущества всех предпритий отмечался значительный прирост оборотных средств в имуществе. Благодаря этому приросту повышается уровень мобильности имущества, т.е. один из важнейших показателей финансового состояния. Но необходимо ответить на вопрос, за счет каких источников произошел этот прирост - собственных или заемных. Если преимущественно за счет заемных источников, т.е. кредитов, займов и кредиторской задолженности, то в последующие периоды этих источников может не быть, по крайней мере, в прежних размерах. В этом случае повышение мобильности имущества имеет нестабильный характер. И наоборот, если главным источником прироста явились собственные средства предприятия, значит высокая мобильность имущества не случайна и должна рассматриваться как постоянный финансовый показатель данного предприятия.

В табл. 3.3. с пояснениями к ней и табл. 3.4. сделан расчет источников прироста оборотных средств. При анализе данных этих таблиц следует иметь в виду, что знак "-" означает снижение величины показателя только в тех случаях, когда увеличение этого показателя ведет к увеличению оборотных средств (например, строки 4 и 9 табл. 3.3.). Во всех остальных случаях знак "-" свидетельствует о том, что показатель вырос и тем самым уменьшил величину источников прироста оборотных средств (строки 6-8 табл. 3.3).

Табл. 3.4. содержит те же данные,что и табл. 3.3, но н е в рублях, а в проентах - к приросту оборотных средств; сравнения удобне проводить по показателям табл. 3.4.

Теоретически источниками прироста оборотных средств могут быть проибыль, прирост собственных источников средств, увеличение всех форм заемных средств. Ни одно из анализируемых предприятий не использовало прибыль на эту цель (см.строку 472 балансов). Остальные названные источники имеются и в ту или другую сторону влияют на прирост олоротных средств.

Из заемных источников прирост оборотных средств всех анализируемых предприятий обеспечивался лишь кредиторской задолженность, а задоленность по кредитам снизилась.

Собственные источники формируют и прирост основных средств и других внеоборотных активов. Если на предприятиях одновремено с увеличением оборотных средств повышались суммы статей отраженных в разделе I актива балансов, часть источников собственных средств была направлена на эти цели, т.е. отвлечена от прироста оборотных средств. Это и показано со знаком "-" в строках 6-8 табл. 3.3 и строке 7 табл. 3.4.

Прочие пассивы выделены как источник прироста оборотных средств, т.к. они отражены не в I, а в III разделе пассива балансов. Сюда включены строки с 720 по 760 балансов (доходы будущих периодов, резервы предстоящих расходов и платежей, резервы по сомнительным долгам и прочие краткосрочные пассивы).

Разница между величиной источников, способных обеспечить прирост оборотных средств, дает итоговую 12 строку табл. 3.3.

Показатели табл. 3.4 свидетельствуют, что увеличение собственных источников средств у всех предприятий оказало решающее влияние на прирост оборотных средств. На капитальные вложения и прочие внеоборотные активы эти предприятия отвлекли небольшую сумму источников. С учетом отвлечения предприятие N 1 покрыло за счет собственных источников 52% прироста оборотных средств:

(63,7 - 11,3 - 0,4 = 52;

предприятие N 2 - 64%:

(69,1 - 4,9 - 0,2 = 64);

предприятие N 4 - 52,4%:

(79,8 - 27,2 - 0,1 = 52,4).

Наряду с анализом структуры активов, для оценки финансового состояния необходим анализ структуры пассивов, т.е. источников собственных и заемных средств, вложенных в имущество. При этом важно, куда вкладываются собственные и заемные средства - в основные средства и другие внеоборотные активы или в мобильные оборотные средства. Хотя, как уже отмечалось, с финансовой точки зрения повышение доли оборотных средств в имуществе всегда благоприятно для предприятия, это не означает, что все источники должны направляться на рост оборотных средств.

У каждого предприятия в зависимости от его профиля деятельности, социального и технического состояния есть потребность и в приобретении машин и оборудования, и в осуществлении капитальных вложений. поэтому естественно, когда источники средств используются на прирост всех материальных активов. Если в результате вложений повышется общая эффективность деятельности предприятия, значит они целесообразны. Но этот вопрос будет рассматриваться ниже, а сейчас наша задача состоит в том, чтобы оценить наличие и динамику источников средств предприятий.

Данные для оценки приведены в табл. 3.5.1 - 3.5.4. Все эти данные взяты из табл. 3.1, кроме строки 2.1. Наличие собственных оборотных средств получено расчетным путем и показывает, сколько из общей суммы собственных средств предприятий направляется на покрытие оборотных средств. В пояснении к табл. 3.5.1. расчет этой величины представлен. Если бы у предпрития N 1 были в составе источников средств долгосрочные кредиты, расчет несколько изменился бы. Сумма долгосрочных кредитов, как правило, является дополнительным источником покрытия основных средств и других внеоборотных активов, поэтому на нее увеличилось бы наличие собственных оборотных средств. Однако это не всегда так. Показатели табл. 3.5.1 свидетельствуют, что структура источников средств предприятия N 1 изменилась за полугодие только в части наличия собственных оборотнхы средств. Их сумма существенно выросла и в результате резко увеличилась их доля в составе источников. Это объясняется тем, что при увеличении собственных средств почти в 3 раза основные средства и внеоборотные активы выросли лишь в 1,5 раза (см. табл. 3.2.1). Заемные средства предприятия состоят практически из одной кредиторской задолженности, доля которой в источниках средств достаточно высока и, хотя и незначительно, выросла за полугодие.

У предприятия N 2 структура источников заметно лучшилась за полугодие: существенно увеличилась доля собственных средств и соответственно снизилась доля заемных. Но надо учесть, что она все равно очень высока и практически состоит из одной кредиторской задолженнсоти. III раздел пассиа баланса предприятия N 2 показывает, что почти вся задолженность - по расчетам с кредиторами за товары; другие виды кредиторской задолженности даже снизились за полугодие.

С точки зрения мобильности собственных средств, т.е. доли в них собственных оборотных средств инвестор может заинтересоваться обоими предприятиями . Сравнивая данные табл. 3.5 с данными табл. 3.2.! и 3.2.4, можно отметить, что наличие собственных оборотных средств этих предпритий увеличиваетя не за счет снижения вложений в основные средства и другие внеоборотные активы, а одновременно с их ростом. Предприятия всесторонне развивают свой производственный потенциал и имеют для этого достаточно собственных источников.

Ни при каких условиях по критерию структуры источников средств инвестор не выберет предприятие N 3.

Похожие работы

... . Инвестор выдвигает различные требования к предприятию при принятии решения об инвестировании. При этом опыт показывает, что предприятия достаточно часто не соответствуют перечисленным требованиям инвестора. 2.2 Показатели и методы анализа инвестиционной привлекательности предприятия При оценке инвестиционной привлекательности предприятия рассматривают следующие аспекты: привлекательность ...

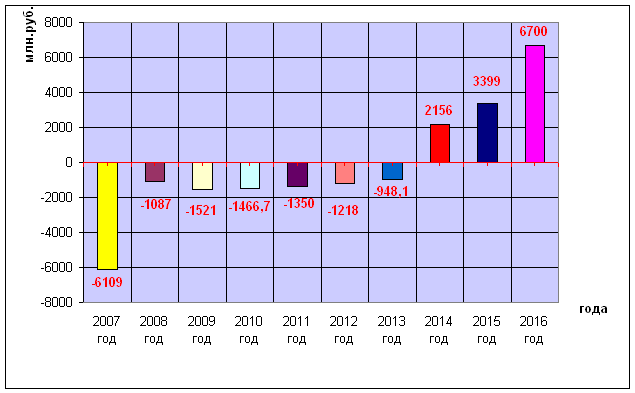

... цельнометаллокордных шин (ЦМК-шин) мощностью 1,2 миллиона штук в год на территории ОАО «Нижнекамскшина». 3 Совершенствование управления инвестиционной привлекательностью предприятия на примере ОАО «Нижнекамскшина» 3.1 Пути повышения инвестиционной привлекательности предприятия Отрицательная динамика основных макроэкономических показателей, низкие темпы научно-технического прогресса, ...

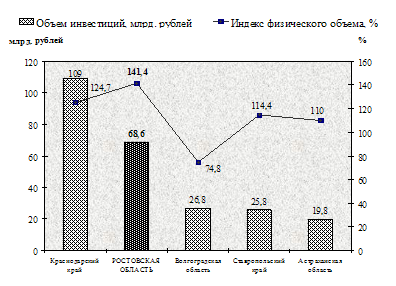

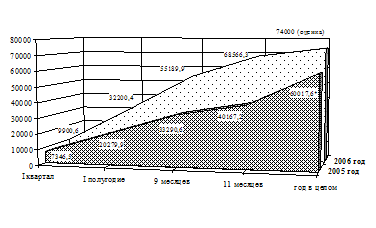

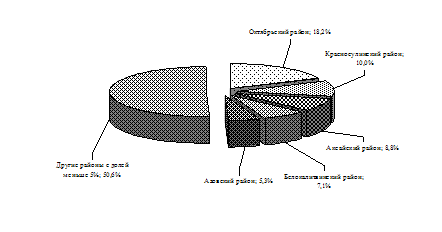

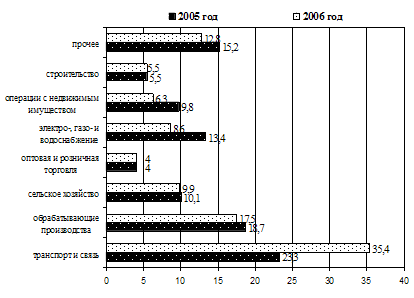

... рублей. Распределение капитальных вложений областного бюджета по отраслям и направлениям приведено в таблице 3.1[32] (см. приложение Б). 3.2 Сравнительная динамика инвестиционного климата и инвестиционной привлекательности Ростовской области В настоящее время в области фактически сформировано региональное законодательство по поддержке инвестиционной деятельности. Темпы роста инвестиций в ...

... на основе Кпривл, может компенсироваться ростом прибыльности. Оценка кредитоспособности клиентов французскими коммерческими банками включает три блока: 1) оценка предприятия и анализ его баланса, а также другой отчетности: 2) оценка кредитоспособности клиентов на основе методик, принятых отдельными коммерческими банками: 3) использование для оценки кредитоспособности данных картотеки Банка ...

0 комментариев