Навигация

Управление международными лизинговыми операциями

Содержание:

Введение………………………………………………………………… 3

1. Сущность международного лизинга………………………………….….. 5

2. Организация и управление лизинговыми операциями…………….……12

3. Международная унификация лизингового механизма

и международные лизинговые сделки в России…………………….….. 18

Заключение………………………………………………………….…… 32 Список использованной литературы……………………………………….. 35 ВведениеПереход к рыночной экономике в России поставил перед промышленными предприятиями ряд проблем, главными из которых являются: адаптация в необычных для них условиях возрастающей конкуренции, сокращение рынка сбыта из-за высоких цен на выпускаемую продукцию и проблема неплатежей, сложности поиска поставщиков сырья, материалов и ограниченности финансовых ресурсов. При этом современные производства для обеспечения выживаемости предприятия должны обладать рядом особых качеств: большой гибкостью, способностью быстро менять ассортимент.

Производство, не способное переналаживаться, приспосабливаться к запросам реальных условий, часто небольших групп потребителей, обречено на банкротство; технология усложняется настолько, что требуется ввод новых форм контроля, организации и разделения труда. Сложившееся планирование по принципу «от достигнутого» неприемлемо, поскольку необходимо резкое повышение конкурентоспособности продукции; изменяется структура себестоимости продукции, при этом из-за сложностей с поставщиками сырья, материалов возрастает удельный вес материальных затрат, связанных с реализацией; большой проблемой является повышение эффективности деятельности предприятия по сбыту продукции. Как никогда прежде, следует уделять особое внимание ускорению оборачиваемости оборотных средств, сокращению излишних запасов, максимально быстрой реализации продукции.

Намеченная программа развития реформ и стабилизации российской экономики предусматривает создание социально ориентированной, эффективной экономики, обеспечивающей рынок высокотехнологичной, конкурентоспособной продукцией.

Экономика России должна иметь возможность динамично развиваться на основе собственных внутренних ресурсов, восприятия прогрессивных достижений науки, прочного и органичного включения в мирохозяйственные связи при обеспечении экономической неуязвимости и экологической безопасности.

Для такой перестройки промышленности России необходимы инвестиции, которых в настоящее время остро не хватает. Поэтому наряду с традиционными формами инвестирования представляет интерес и ее особая форма - лизинг, который в силу присущих ему возможностей может стать импульсом технического перевооружения, создания необходимых мощностей промышленных предприятий и структурной перестройки экономики в целом.Исходя из важности этого механизма как особой формы инвестирования предпринимательской деятельности. Правительство России приняло ряд постановлений, способствующих лизинговой деятельности.

Принимаемые Правительством России, федеральными органами исполнительной власти и органами исполнительных властей субъектов Федерации меры по развитию лизинга позволили значительно расширить возможности его использования. На рынке лизинговых услуг уже функционирует более 800 лизинговых компаний, которые при дефиците финансовых ресурсов способны помочь выжить многим предприятиям, обеспечив техническое обновление их производства, т. е. заложить основы выхода из кризиса и будущего экономического подъема.

В настоящее время лизинг является, пожалуй, единственной перспективной формой привлечения инвестиций в промышленные предприятия.

В связи с этим в учебных планах российских вузов появилась спецдисциплина «Лизинг», необходимость которой продиктована требованиями времени и является весомым вкладом в экономику страны.

Современные лизинговые процессы достаточно сложны. Для проведения анализа закономерности их развития необходимы специалисты, занимающиеся различными организационно-экономическими аспектами, задача которых - способствовать продвижению лизингового процесса, прогнозировать возможные катаклизмы и пути их преодоления.

Новый, сложный этап реформирования экономики России требует подготовки специалистов, которым необходимы знания о методах управления и способных работать на лизинговом рынке, что нашло отражение в постановлении Правительства Российской Федерации от 21 июля 1997 г. № 915 «О мероприятиях по развитию лизинга в Российской Федерации на 1997 - 2000 годы».

1. Сущность международного лизинга

Лизинг во многих странах мира широко используется и считается наиболее целесообразным способом организации предпринимательской деятельности. В России же, несмотря на определенную активность, еще только определяются пути и формы его развития.

Однако кризисное состояние экономики, когда многие предприятия не способны вкладывать крупные финансовые средства в техническое обновление и интенсификацию производства, диктует необходимость значительного повышения роли лизинга, позволяющего привлекать большие средства, в том числе и частные инвестиции, для развития производственной сферы и поддержания отечественного производства всех форм собственности, и в первую очередь занятого инновационным предпринимательством.

Успех лизингового предпринимательства в любой отрасли во многом зависит от верного понимания его содержания и специфических особенностей, особенно от грамотного владения этим механизмом.

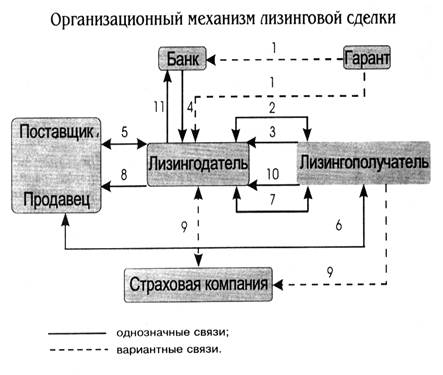

В связи с этим необходимо выяснить, в чем состоит сущность лизинга, каковы его природа и потенциал, принципы и организационные формы. Только знание экономического механизма и преимуществ, заложенных в системе лизинга, позволит широко использовать его в практической предпринимательской деятельности. Сложность отношений, складывающихся при лизинге, определяет его сущность и происхождение. Лизинговые отношения складываются из важнейших факторов производства: труда и капитала, которые в совокупности и обеспечивают, с одной стороны, участие субъектов лизинга в формировании бюджета, а следовательно, в решении социально-экономических проблем общества, а с другой – расширенное воспроизводство и обеспечение рынка необходимой продукцией. Лизингополучатель (предприятие) приобретает двойственный социально-экономический статус., выступая и как непосредственный исполнитель, и как самостоятельный предприниматель, заинтересованный не только в улучшении своего производства, но и в осуществлении производственных накоплений, что и обеспечивает предпосылки для ускорения НТП. При этом основу экономических взаимоотношений между лизингополучателем и лизингодателем составляют лизинговые платежи, которые отражают отношения владения, пользования, реализации и присвоения прав собственности на средства производства ( оборудование, имущество).

Экономическая сущность лизинга объясняется характером имущественных отношений, возникающих при лизинговых сделках. Имущество – предмет договора лизинга – является собственностью лизингодателя, лизингополучатель же в течение срока действия договора получает право владения и пользования этим имуществом за определенную плату.

Чтобы стать собственником имущества, лизингодатель приобретает его по договору купли-продажи у продавца (поставщика), уплатив последнему при этом полную его стоимость.

Лизингополучатель приобретает право владения и пользования имуществом по договору лизинга, уплачивая за него лизингодателю причитающуюся по договору сумму в виде лизинговых платежей, которые включают полную или частичную компенсацию стоимости имущества, предусмотренную договором, а также плату за предоставленную лизинговую услугу и дополнительные услуги, предусмотренные договором.

В итоге коммерческая сторона лизинговой сделки для лизингодателя выглядит следующим образом. Общие затраты лизингодателя по сделке могут быть выражены равенством:

Лд = Бс + Пк + Ду,

где Бс - балансовая стоимость имущества - предмета договора лизинга, руб.; Пк - плата за используемые кредитные ресурсы, руб.;

ДУ - плата за дополнительные услуги, руб.

Затраты лизингополучателя по лизинговой сделке, т. е. сумма 1 лизинговых платежей, рассчитываются так:

Лп = А0 + Пк + К„ + Ду + НДС + Т„

где А,, - величина амортизационных отчислений, причитающихся лизингодателю в текущем году, руб.;

Кв - комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга, руб.;

НДС - налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя, руб.;

Т„ - таможенная пошлина, руб.;

Л, - плата за используемые кредитные ресурсы, руб.;

ДУ - плата за дополнительные услуги, руб.

Как видим, затраты лизингодателя на приобретение имущества за счет лизинговых платежей могут компенсироваться не полностью, а сумма компенсации предопределяется договором, т. е. соотношением срока договора и срока амортизации имущества. Если срок амортизации превышает срок договора, то имущество по истечении его срока остается в собственности лизингодателя, но уже по остаточной стоимости. Комиссионное вознаграждение является источником покрытия затрат лизингодателя, не связанных с данной конкретной сделкой и - что очень важно - с источником образования прибыли.

Итак, для лизингодателя коммерческий интерес представляет собственно лизинговая сделка, которая и обеспечивает экономическую выгоду. Что же касается лизингополучателя, то он, прибегая к лизингу, должен соразмерить свои затраты по сделке с той прибылью, которую он может получить при использовании лизингового имущества. Поэтому подготовке к сделке должна предшествовать тщательная проработка всех «за» и «против» в виде инвестиционного проекта (бизнес-плана).

Поскольку экономическая сущность лизинга предопределяется специфическими имущественными отношениями, следует отметить, что возможен переход права собственности на лизинговое имущество от лизингодателя к лизингополучателю: в договорах финансового лизинга может предусматриваться право лизингополучателя на выкуп лизингового имущества. Не затрагивая пока юридическую и техническую процедуру реализации этого права, рассмотрим его экономическую природу.

Лизингополучатель может стать собственником лизингового имущества, уплатив лизингодателю выкупную цену как в течение срока договора, так и досрочно. Выкупная цена устанавливается в договоре лизинга, если выкуп предусматривался договором или специальным соглашением сторон. В качестве выкупной цены может быть принята остаточная стоимость имущества или так называемая красная, т. е. рыночная, цена такого же или аналогичного имущества.

Для организации на практике целенаправленного ипользования лизинга важное значение приобретает правильное определение видов, форм и способов их реализации. Виды лизинговых отношений дифференцируются в зависимости от: форм организации сделок, и продолжительности; объемов обязанностей сторон; особенностей объектов лизинга и условий их амортизации; типов лизинговых платежей; отношения к налоговым льготам; сектора рынка (табл. 1.1)1 .

| Признаки | Формы организации лизинга и техники проведения |

| Объект лизинга | Движимое и недвижимое имущество |

| Продолжительность сделки | Финансовый лизинг с нормативным сроком использования объекта, оперативный лизинг с периодом меньше нормативного срока использования |

| Условия амортизации | С полной (ускоренной) амортизацией, с неполной амортизацией |

| Сфера рынка | Внутренний, международный, транзитный |

| Вид организации сделки | Прямой, косвенный, возвратный, «леведж-лизинг» |

| Объем обслуживания | Чистый, с полным и неполным набором услуг, комплексный, генеральный |

| Тип лизинговых платежей | Денежный, компенсационный, денежный |

| Отношение к налоговым льготам | Действительный, фиктивный |

В силу темы данной работы остановимся подробнее на классификации лизинга в зависимости от страны пребывания основных участников лизинговой сделки.

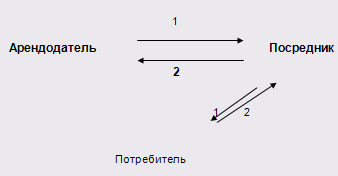

По этой классификации лизинг подразделяется на внутренний и международный. При внутреннем лизинге все участники лизинговой сделки являются юридическими лицами (или гражданами) одной страны. Если же местом пребывания лизингодателя и лизингополучателя являются разные страны, лизинг считается международным. При этом для страны пребывания лизингополучателя международный лизинг называют импортным, если имущество договора приобретается за рубежом. Если же имущество приобретается в стране пребывания лизингодателя , лизинг считается экспортным.

Существует прямой международный лизинг, который представляет собой сделку, где все операции совершаются между коммерческими организациями (с правом юридического лица) из двух разных стран. Особенность его состоит в том, что лизингодатель имеет возможность получить экспортный кредит в

стране постоянного проживания и тем самым расширить рынок сбыта своего

имущества, услуг; лизингополучатель обеспечивает полное финансирование

использования этого имущества и укоренное переоснащение производства

____________

1 Лещенко М. И. Лизинг в промышленности. – М.: МГИУ, 1998.

предприятия.

Различие экспортного и импортного лизинга определяется страной местонахождения лизингополучателя и лизингодателя. При импортнои лизинге производитель (продавец) находится за рубежом, а при экспортном – зарубежным партнером является лизингополучатель.

| |||

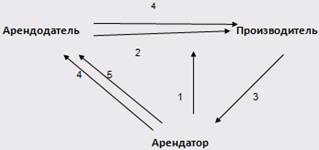

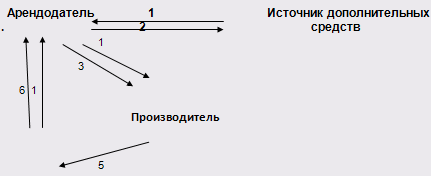

В зарубежной практике выделяют еще одну разновидность международного лизинга – транзитный лизинг, когда лизингодатель, лизигополучатель и производитель (продавец) находятся в разных странах. Транзитный международный лизинг имеет место в тех случаях, когда лизингодатель одной страны берет кредит или приобретает необходимое имущество в другой стране и поставляет его лизингополучателю, находящемуся в третьей стране (рис. 1.1).

Как правило, транзитные операции контролируются транснациональными корпорациями и банками, которые имеют дочерние лизинговые фирмы с разветвленной сетью зарубежных филиалов и представительств, взаимодействующих с местными лизингополучателями. При инвестировании в транзитный лизинг в сравнении с прямыми сделками лизингодатель имеет ряд преимуществ: получение доступа к местным финансовым источникам страны лизингополучателя; снижение риска, связанного с обменом валюты; расширение номенклатуры сдаваемого в лизинг имущества; снижение налоговых барьеров на перевод лизинговых платежей за границу; снятие ограничений на деятельность иностранных партнеров-лизингодателей; упрощение процедуры регистрации имущества на имя иностранных владельцев; расширение иностранных рынков сбыта производимой продукции.

Развитие лизингового рынка в мире связано не только с увеличением стран-участниц, интенсивным развитием производств и интеграцией, но и с расширением и объединением международного лизинга. К сожалению, в Западной Европе, по данным Организации европейского лизинга, международный лизинг осуществляется лишь в пределах 2% общего объема лизинговых операций.

Поскольку лизинг в каждой стране развивается на законодательной базе данного государства, то он подпадает под национальные режимы как по налогообложению, так и по бухгалтерской отчетности, а это зачастую сдерживает интеграцию международного лизинга, хотя и не является непреодолимым препятствием.

Как известно, оптимальное развитие лизинга зависит от двух концепций - экономической и юридической. Гармонизации лизинга в международном масштабе можно достичь при полном экономическом и валютном союзе. Например, в странах - участницах Европейского Союза, где происходит сближение юридических норм, регулирующих лизинговую деятельность, а также соответствующих экономических условий наблюдается:

• унификация налоговых систем;

• сближение режимов амортизации;

• унификация бухгалтерского учета лизинговой деятельности.

Основным экономическим аспектом лизинговой деятельности является интегрирование налогообложения, инвестиционных льгот, таможенного и валютного регулирования, что требует унификации национальных законодательств некоторых стран, поскольку любые различия, например в налогообложении, нормах амортизации, бухгалтерском учете и другим, ведут к искажению условий конкуренции между странами.

На данном этапе единого рынка лизинга нет, но процессы объединения национальных рынков уже начались. Странами Евросоюза пройден значительный путь по выравниванию условий налогообложения, однако еще существуют некоторые различия как в отношении принципов налоговых систем, так и в отношении ставок налогообложения и исчисления налогооблагаемой базы. Реформируя налоговую систему, страны Евросоюза обеспечивают и сближение амортизации имущества, что напрямую связано с лизинговым механизмом. При этом многие страны используют режим ускоренной амортизации, что позволяет занижать налогооблагаемую базу, увеличивать амортизационные фонды. Поэтому в сентябре 1982 г. Комитет по международным стандартам бухгалтерского учета опубликовал стандарт бухгалтерского учета для лизинговых операций (IAS 17), в котором приведены определения финансового и оперативного лизинга и их основные отличия.

Согласно стандарту IAS 17 под финансовым лизингом понимается лизинговая сделка, в которой практически все риски и доходы, связанные с владением имуществом, передаются лизингополучателю. Право собственности на имущество может передаваться (или не передаваться) в конце срока договора. В финансовом лизинге лизинговые платежи в течение всего срока лизинга обеспечивают лизингодателю возврат стоимости имущества и получение прибыли на вложенный капитал.

Под оперативным лизингом в стандарте IAS 17 понимается любой другой лизинг, отличный от финансового. При оперативном лизинге в основном все риски и потери, свойственные владельцу имущества, остаются за лизингодателем. Срок оперативного лизинга соответствует короткому сроку найма имущества.

Наряду с процессом сближения законодательства по лизингу и режимов налогообложения лизинговых операций страны Евросоюза осуществляют и унификацию бухгалтерской отчетности. Немаловажную роль в этом процесс играет Организация европейского лизинга, Комиссия Евросоюза - форум по бухгалтерскому учету. Однако до сих пор в странах Евросоюза имеют место как экономическая, так и юридическая концепции, когда на балансе учитывается передаваемое имущество экономического и юридического владельца. Как известно, при экономическом подходе не учитывается юридическое содержание лизингового соглашения, поскольку отражается лишь его экономическая суть. При этом лизинговое имущество, а также амортизация при оперативном лизинге учитываются на балансе его владельца, а при финансовом лизинге - на балансе пользователя имуществом. Такая система бухгалтерского учета в основном используется в Бельгии, Великобритании, Ирландии, Нидерландах.

При юридическом подходе, который характерен для Германии, Дании, Франции, владелец, как правило, учитывает лизинговое имущество на своем балансе независимо от вида лизинга.

Похожие работы

... оборудованию, а также его сервис и модернизация в рамках единого технологического цикла продукции - производство - реализация (лизинг) - сервис - модернизация». 7.2. Особенности современной ситуации в России, влияющие на развитие лизинговых операций банков. В России существует законодательная база для осуществления Банками лизинговых операций. В соответствии с п. "М" статьи 5 Закона РФ "О ...

... процесс получения денежных средств и, соответсвенно, увеличивает срок заключения сделки при работе с поставщиками. 2.5 Бухгалтерские проводки Рассмотрим основные проводки бухгалтерии рассмаотриваемого банка лизинговых операций. 1. Суммы стоимости приобретенных машин, оборудования, транспортных средств отражаются по Дебету счета N 924). Суммы стоимости машин, оборудования, транспортных и ...

... договору лизинга за весь срок. 2. Лизинговые операции и их учет 2.1 Краткая характеристика счетов бухгалтерского учёта Бухгалтерский учет лизинговых операций в случае, если заключение договора лизингодателя с лизингополучателем предшествует заключению договора лизингодателя с продавцом (поставщиком) либо заключается одновременно, осуществляется следующим образом: 1) учет инвестиционных ...

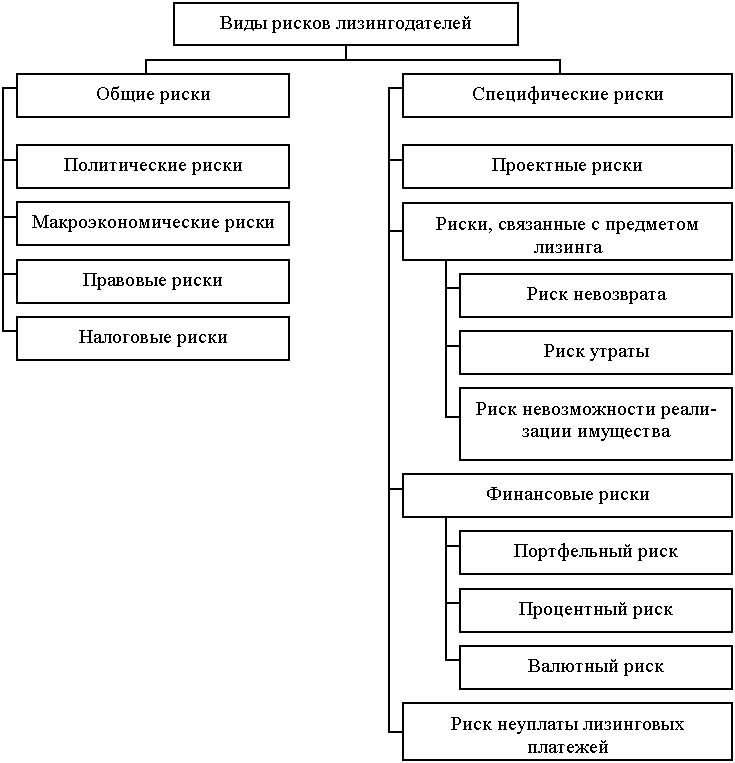

... методические рекомендации. Рекомендации для практической деятельности: Предложенные в дипломной работе рекомендации даются исходя из представленных в работе относительно новых для России методов управления рисками в лизинговых операциях. При изучении кредитной структуры и источников возврата кредита необходимо рассматривать как кредит лизинговой фирме, так и лизинг арендатору. Основной целью ...

0 комментариев