Навигация

1.2 Рыночная эффективность.

[6]Что касается рыночной эффективности , то любая организационная деятельность нуждается в рынке, то есть совокупности потребителей. Для удовлетворения имеющихся потребностей создается организация, состоящая из лидеров и «ведомых» и имеющая капитал в различных формах. Неумение приспособить организацию, людей, технологию к изменениям в структуре спроса — важнейшая причина трудностей, возникающих у компаний, и поиска обновленной идеологической основы (видение; концепция бизнеса или деятельности; стратегия; цель и уровень амбиций; отношение к людям).

Когда потребитель воспринимается абстрактно, например как сегмент рынка, трудно поставить себя на его место. В этом случае стремление предоставить качественную услугу обращено внутрь организации, к людям в ближайшем окружении. Их присутствие рассматривается как нечто должное, и деятельность внутри организации процветает, потому что охватывает сотрудников той же компании. Когда речь идет о рыночной (внешней) эффективности, имеется в виду, как уже сказано выше, насколько полно удовлетворяются запросы потребителей по сравнению с альтернативными способами их удовлетворения. Потребители могут, например, выбрать предлагаемый конкурентом аналогичный товар, то есть иной товар, удовлетворяющий ту же потребность. Поэтому изучение конкурентных позиций — важная часть анализа, необходимого для определения рыночной эффективности.

[6]Существует тесная взаимосвязь между идеологической основой и рыночной эффективностью. Она заключается в том, что концептуальная основа исходит из потребностей рынка. Опыт последнего десятилетия показывает, что эта простая взаимосвязь была недооценена. Недооценка привела к накоплению ресурсов, которые не были нужны потребителям. В свою очередь, это снизило конкурентоспособность компании и повлекло за собой критический пересмотр концепции бизнеса и ресурсов.

1.3 Внутренняя эффективность.

[6]Внутренняя эффективность показывает, каким образом удовлетворение определенных потребностей сказывается на динамике собственных целей организации и отдельных групп ее участников. Наиболее важными считаются цели увеличения объема продаж, прибыли и доли на рынке . Самый распространенный критерий роста фирмы — показатель максимизации объема продаж, поскольку он отвечает разным устремлениям: для потребителей означает повышение уровня удовлетворения их запросов, для руководства компании — повышение корпоративной доли рынка и престижа, для менеджеров и рабочих — увеличение количества должностей для служебного продвижения, рабочих мест и заработков. В то же время применение анализируемого критерия эффективности предполагает наличие обширной информации о характере кривой спроса на продукцию фирмы в длительной перспективе. Само понятие «длительная кривая спроса» теоретически не бесспорно в том смысле, что требует «замораживания» многих переменных на долгосрочный период.

2. Методы оценки эффективности менежмента.

На самом деле методов оценки эффективности, очень много ведь само понятии эффективности очень обширно и включает в себя много под пунктов, но не смотря на это большинство методов похожи друг на друга по принципам подсчетам. Причем с постоянным развитием менеджмента происходит добавление новых методов оценки а старые теряют свою актуальность, но не смотря на это как правила новые методы используют для информационной базы старые и поэтому получается что новый метод это просто старый но с необходымым на сегодняшний день добавлением.2.1 Оценка бизнеса и VBM.

[16]Ведущими западными фирмами в области управленческого консалтинга активно используются на практике и развиваются методы менеджмента, которые среди важнейших критериев успешности управленческой деятельности на разных ее уровнях рассматривают достижение возможно большей рыночной добавленной стоимости предприятия или его отдельных подразделений. Указанный подход получил название менеджмента, основанного на управлении стоимостью, или VBM-менеджмента (VBM — Value Based Management). Цель данной работы заключается в сборе и обобщении материалов по VBM-методам оценки и управления [1].

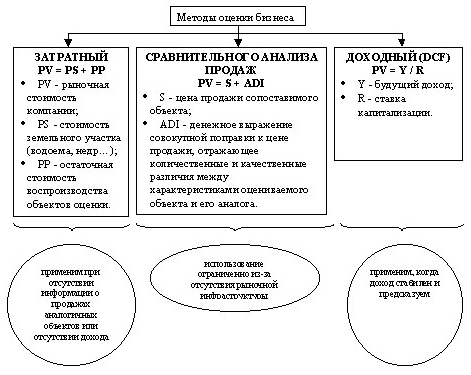

Несмотря на то что неотъемлемой составной частью VBM-подхода является измерение стоимости компании, он принципиально отличается от традиционных методов оценки бизнеса, смысл которых и условия применения напоминаются на рисунке 1.

Рис. 1. Традиционные методы оценки бизнеса

Последние в большинстве своем дают «точечный» во времени результат, изолированы, выхвачены из общего контекста управления и процесса достижения конечной цели, не предполагают его мониторинга. Ни одна из 25 целей [2] традиционной оценки бизнеса (приватизация, налог на имущество, кредит и т.п.) не предусматривает прямого и систематического применения стоящих за ней методов для оперативного или стратегического управления предприятием.

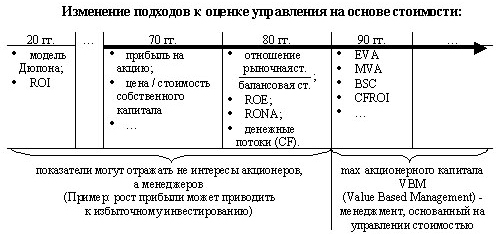

В основе VBM лежит управление на основе интегрированного финансового показателя — стоимости компании. Такой подход появился не на ровном месте. Эволюция финансовых показателей представлена на рисунке 2 [3].

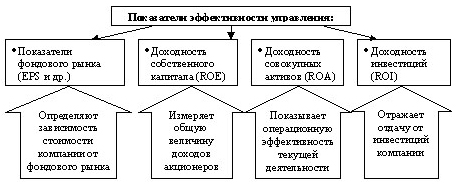

Успешно зарекомендовали себя ранее и продолжают использоваться система Дюпона, известная в российской практике как факторный анализ, показа тели прибыли на акцию EPS, дохода от инвестированного капитала ROI, отдачи собственного капитала ROE, доходности чистых активов RONA и другие (рис. 3). Существенный недостаток многих из них заключается в ориентации на данные отчетности прошлых периодов; в ряде ситуаций они отражают интересы не владельцев, а менеджеров различных уровней. Появившиеся в середине 80-х годов прошлого века методы VBM-подхода призваны устранить эти и ряд других проблем.

Рис. 2. Эволюция финансовых показателей в оценке эффективности управления

Рис. 3. Показатели эффективности управления

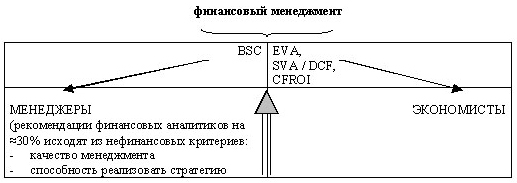

Нет необходимости пояснять, что управление предполагает создание положительных денежных потоков, а они, находясь в ведении бухгалтеров-экономистов, требуют управления. На стыке функций менеджмента и финансов возник финансовый менеджмент. VBM-подход относится к продвинутому (Advanced) финансовому менеджменту. В зависимости от значимости финансовых показателей в нем выделяются две группы методов. Финансовый уклон характерен для экономической добавленной стоимости (EVA), добавленной стоимости акционерного капитала (SVA), доходности инвестиций на основе потока денежных средств (CFROI), добавленной стоимости потока денежных средств (CVA), опционного ценообразования (OPM) и некоторых других. Однако, как отмечается в некоторых работах [3], рекомендации аналитиков примерно на 30% исходят из нефинансовых критериев — принимая во внимание качество менеджмента, его способность реализовывать выбранную стратегию. Указанные особенности, наряду с финансовыми показателями, позволяют учесть в большей степени приближенный к управленческому мышлению метод сбалансированной системы показателей BSC (Balanced Scorecard) (рис. 4).

Рис. 4. Классификация методов VBM

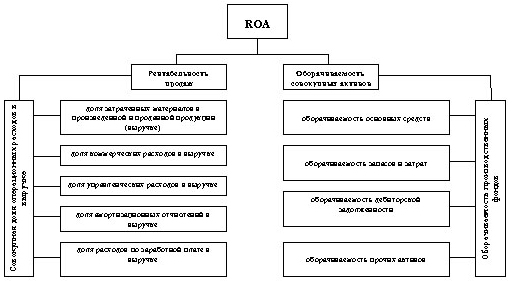

По своей сути первая группа VBM-методов базируется на объединении традиционных моделей Дюпона и дисконтированного денежного потока DCF. Методы различаются главным образом вариантами расчета затрат капитала, получением результата в абсолютных или процентных величинах. От системы Дюпона взята идея представления результирующего финансового показателя, например доходности совокупных активов ROA, в виде многоярусного дерева взаимосвязанных параметров — подлежащих управлению и контролю показателей, определяющих поток денежных средств (рис. 5). Некоторым исключением из сказанного выступает модель оценки на основе опционов, соответствующие пояснения к которой будут даны ниже.

Рис. 5. Факторы рентабельности продаж и оборачиваемости совокупных активов

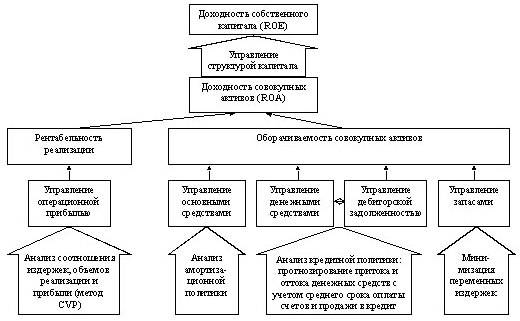

Так, ROA «расщепляется» на рентабельность и оборачиваемость активов, которые далее детализируются до отдельных факторов стоимости более низких уровней. Таким образом, каждому уровню менеджмента соответствуют свой набор коэффициентов и пределы их изменения за определенный период. Однако простое выявление факторов стоимости не обеспечивает решения задачи тотального управления деньгами — необходимо их увязать с показателями, на основании которых принимаются функциональные и оперативные решения на всех уровнях управления (рис. 6).

Модель DCF вносит в VBM фактор будущих, а не прошлых денежных поступлений предприятия, а также позволяет учесть связанные с неопределенностью деятельности риски. Несмотря на некоторую умозрительность такого источника расчетных данных, каким являются «ожидания инвесторов», в исследованиях ряда западных авторов прослежена высокая корреляция между рыночной стоимостью компании и ее дисконтированным денежным потоком. Применительно к крупному предприятию для этого имеется достаточно оснований. В частности, существующий портфель заказов при данных производственных возможностях относительно устойчив; его составляющие во времени не меняются мгновенно. Предсказуемыми являются тенденции выравнивания российских цен на энергию и сырье с общемировыми, пропорции цены «человеко-час» и трудоемкости и ряд других. Наконец, следует принять во внимание рекомендации международных стандартов финансовой отчетности, ограничивающих прогнозный период пятью годами (хотя, в принципе, возможны исключения) [4]. Далее приводится краткое изложение основных методов, составляющих современный VBM-подход. Заметим, что степень обобщенности рассмотрения продиктована объемом данной статьи; по этой же причине ниже приводятся иллюстративные примеры без привязки к российской финансовой отчетности.

Рис. 6. Факторы управления потоком денежных средств

Похожие работы

... мышление, способность принимать самостоятельные решения, высокую степень независимости, активность, стремление к саморазвитию. Заключение В результате проведённого исследования по теме: „Анализ качества и эффективности менеджмента на предприятии (организации, фирме)“ можно сделать следующие выводы: 1. В современных условиях залогом преуспевания предприятий и фирм становятся гибкость, ...

... собой оценочную систему показателей эффективности функционирования системы менеджмента организации. 2. Реинжиниринг (БПР – Business process reengineering) Повышение эффективности менеджмента организации, прежде всего, связано с кардинальным усовершенствованием бизнес-процессов компании, или ее реинжинирингом (БПР – Business process reengineering) . Понятие реинжиниринга возникло в 1990 г. ...

... Результат — рост социальной напряженности, снижение инициативы и мотивации к высокопроизводительному труду, кризис доверия. Все это может стать серьезным тормозом столь необходимых преобразований. 3.Эффективный менеджмент в условиях российской действительности Рассмотрим, как на практике современные российские предприятия сумели организовать эффективное управление, базирующееся на опыте Востока ...

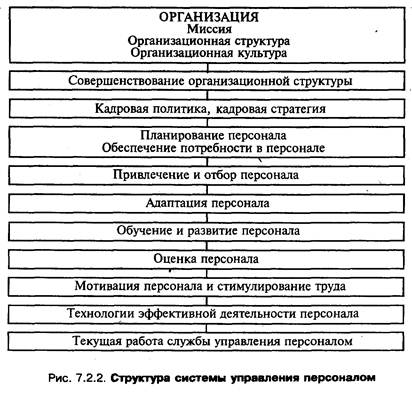

... , персонала и клиентов. Поэтому организационное совершенствование и управление персоналом становится одной из главнейших функций менеджмента организации, обеспечивающих его эффективность. Естественно, система управления персоналом зависит от структуры управления предприятием — является ли предприятие самостоятельным или это холдинговая структура, состоящая из материнской компании и многих ...

0 комментариев