Навигация

Экономическое содержание НДС, его место и роль в налоговой системе РФ

1.2 Экономическое содержание НДС, его место и роль в налоговой системе РФ.

В развитых зарубежных странах существуют различные методики определения добавленной стоимости. Одна из них рассматривает ее как сумму заработной платы и получаемой прибыли. Согласно другой - добавленную стоимость можно определить как разницу между выручкой от реализации товаров и произведенными затратами. Можно заметить, что второй вариант определения добавленной стоимости значительно шире первого, так как помимо прибыли и заработной платы в расчет включаются также оперативно-хозяйственные расходы. Основываясь на этих двух методиках, можно выделить четыре механизма расчета НДС1 :

1) R * ( V + M ),

где R - ставка НДС;

V - величина заработной платы;

M - величина получаемой прибыли;

2) R * V + R * M;

3) R * ( O - I ),

где O - выручка от реализации товаров, работ, услуг;

I - произведенные затраты при производстве продукции;

4) R * O - R * I.

Как видно из формул первые две относятся к первой методике расчета добавленной стоимости на основе заработной платы и прибыли, а третья и четвертая формулы соответственно - ко второй методике исходя из выручки и произведенных затрат. Между собой первая и вторая формулы (как третья и четвертая) различаются по способу и последовательности расчета. Необходимо отметить, что порядок исчисления НДС в Российской Федерации основывается на второй методике определения добавленной стоимости, и расчет налога производится на основании четвертой формулы.

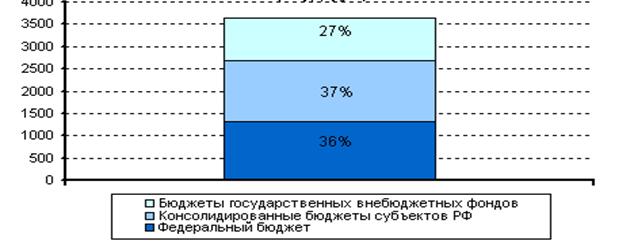

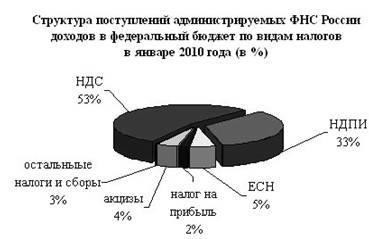

С появлением НДС и акцизов в налоговой системе РФ косвенные налоги стали открыто играть решающую роль при мобилизации доходов в бюджет. В консолидированном бюджете РФ поступления от НДС уступают только налогу на прибыль и составляют около четверти всех доходов. В то же время в федеральном бюджете РФ налог на добавленную стоимость стоит на первом месте, превосходя по размеру все налоговые доходы. Поступление в федеральный бюджет основных налоговых платежей за период с 1998 по 2002 г. можно проследить на основе данных, приведенных в таблицах №2 и №3.

Табл. 2Поступление в федеральный бюджет основных налоговых платежей

в 1998 - 2002 г.г. (млрд. руб)*.

| 1998 | 1999 | 2000 | 2001 | 2002 | |

| Налоговые доходы | 309,97 | 399,50 | 942,91 | 1115,32 | 1726,31 |

| в т.ч. НДС | 141,27 | 143,72 | 366,75 | 516,44 | 773,51 |

| Налог на прибыль | 48,14 | 36,03 | 171,00 | 172,65 | 207,44 |

| Подоходный налог | - | 25,23 | 27,54 | 1,90 | 207,44 |

| Платежи за пользование природными ресурсами | 8,45 | 9,49 | 17,84 | 37,18 | 183,72 |

* По материалам Законов «О Федеральном бюджете» на соответствующий год.

Табл. 3.Поступление в федеральный бюджет основных налоговых платежей в 1998 – 2002 г.г. (в % к налоговым доходам)*.

| 1998 | 1999 | 2000 | 2001 | 2002 | |

| НДС | 45,58 | 36,97 | 38,89 | 46,31 | 44,81 |

| Налог на прибыль | 15,53 | 9,03 | 18,14 | 15,47 | 12,02 |

| Платежи за пользование природными ресурсами | 2,72 | 2,34 | 1,89 | 3,33 | 10,64 |

* По материалам Законов «О Федеральном бюджете» на соответствующий год.

Тенденции развития налога на добавленную стоимость в последнее время позволяют сделать вывод, что за ним сохранится ведущая роль среди прочих налогов и платежей в Российской Федерации.

Глава 2. Анализ влияния НДС на формирование доходов бюджетов разных уровней.

Похожие работы

... вынуждены сокращать расходы бюджета, в том числе и на социально-культурную политику. Именно поэтому при выборе темы для написания ВКР была выбрана проблема формирования, планирования и исполнения доходной части областного бюджета Кировской области, что и будет являться целью данной работы. В соответствии с целью были поставлены следующие задачи исследования: Рассмотреть порядок и источники ...

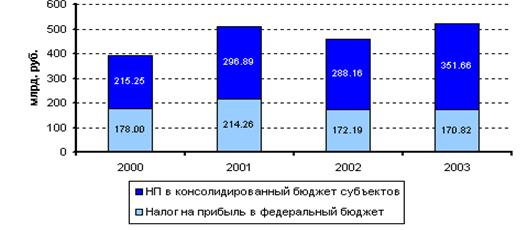

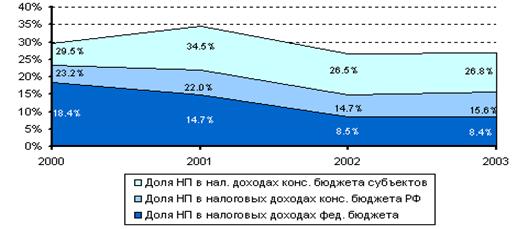

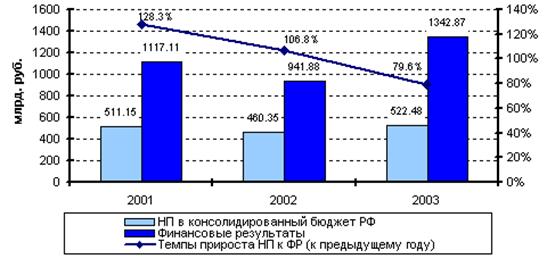

... отчислений (в процентах) в местные бюджеты от регулирующих доходов на планируемый финансовый год, а также на долговременной основе (не менее чем на три года). Рассмотрим влияние федеральных налогов на формирование бюджетов разных уровней на примере налога на прибыль. В 2003 г. объем поступлений налога на прибыль организаций на федеральном уровне, по данным Минэкономразвития РФ, составил 7,7% от ...

... ». Сроки уплаты устанавливаются законодательными органами субъектов РФ. Из общего размера уплаченного налога 25 % зачисляются в федеральный бюджет, в том числе 4 % - в Федеральный дорожный фонда РФ. Синтетический учет расчетов с бюджетом ведется по счету 68 - в журнале-ордере № 8. В условиях ведения автоматизированного учета составляется соответствующая машинограмма по видам платежей. Размер ...

... В т.ч. налоговые доходы 90489994 59979464 30510530 57425683 29904615 27521068 Снижение налоговых поступлений в бюджеты разных уровней бюджетной системы свидетельствует о том, что налоговая система РФ является не гибкой и неэффективной. 3. Основные направления налоговой политики в области федеральных налогов. 3.1 Меры антикризисной налоговой политики Основные направления налоговой ...

0 комментариев