Навигация

ФУНКЦИИ НАЛОГОВ

1.2. ФУНКЦИИ НАЛОГОВ.

Функция налога – это проявление его сущности в действии, способ выражения его свойств. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов государства.

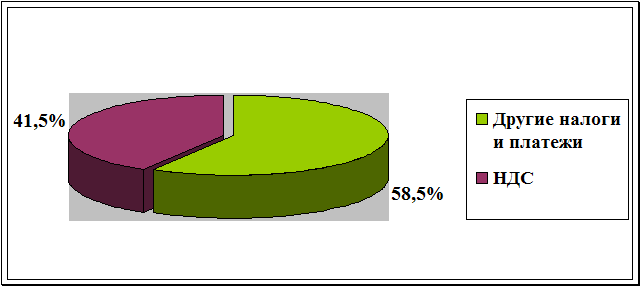

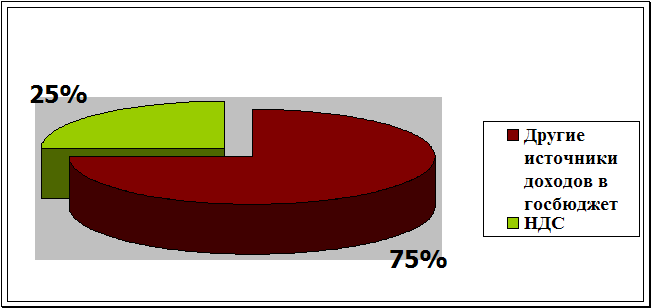

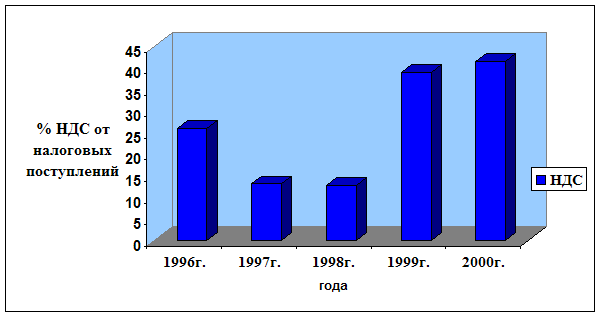

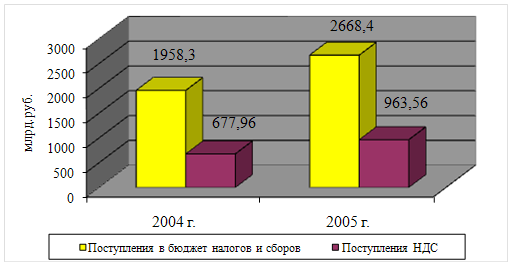

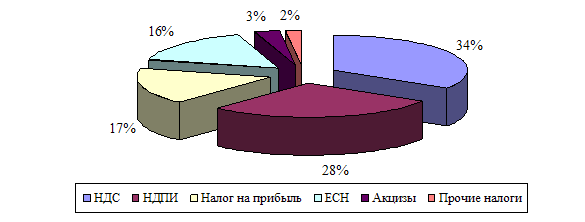

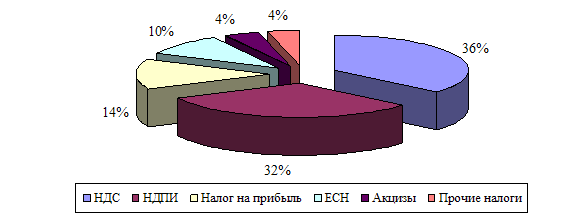

Первой и наиболее последовательно реализуемой функцией налогов выступает фискальная (бюджетная) функция. Формирование доходной части государственного бюджета на основе стабильного и централизованного взимания налогов превращает само государство в крупнейшего экономического субъекта. Посредством фискальной функции реализуется главное общественное назначение налогов – формирование финансовых ресурсов государства, аккумулируемых в бюджетной системе и внебюджетных фондах и необходимых для осуществления собственных функций.

Другая функция налогов как экономической категории состоит в том, что появляется возможность количественного отражения налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность каждого налогового канала, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику. Эта функция налогово-финансовых отношений проявляется лишь в условиях действия распределительной функции.

Распределительная функция налогов обладает рядом свойств, характеризующих ее роль в воспроизводственном процессе. Это прежде всего то, что изначально распределительная функция налогов носила чисто фискальный характер: наполнить государственную казну и т.д. Но с тех пор, как государство посчитало необходимым активно участвовать в организации хозяйственной жизни в стране, у него появились регулирующие функции, которые осуществлялись через налоговый механизм.

В налоговом регулировании появились стимулирующие и сдерживающие подфункции, а также подфункция воспроизводственного назначения.

Стимулирующая подфункция налогов реализуется через систему льгот, исключений, преференций, увязываемых с льготообразующими признаками объекта налогообложения. Она проявляется в изменении объекта обложения, уменьшения налогооблагаемой базы, понижении налоговой ставки. В законе «Об основах налоговой системы в РФ» предусмотрены следующие виды льгот:

- необлагаемый минимум объекта;

- изъятие из обложения определенных элементов объекта;

- освобождение от уплаты налогов отдельных лиц или категорий плательщиков;

- понижение налоговых ставок;

- целевые налоговые льготы, включая налоговые кредиты (отсрочки взимания налогов), вычет из налогового оклада (налогового платежа за расчетный период).

Подфункцию воспроизводственного назначения несут в себе плата за воду, потребляемую промышленными предприятиями, платежи за пользование природными ресурсами, отчисления в дорожные фонды, на воспроизводство минирально-сырьевой базы и лесной доход.

2. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ, КАК ОДИН

ИЗ ВАЖНЕЙШИХ НАЛОГОВ РФ.

2.1. ПОНЯТИЕ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ.

Налог на добавленную стоимость (НДС) самый сложный для исчисления из всех налогов, входящих в налоговую систему РФ. Его традиционно относят к категории универсальных косвенных налогов, которые в виде своеобразных надбавок взимаются через цену товара. Кроме того, если при прямом налогообложении источник уплаты налога, как правило, формируется у налогоплательщиков, то при косвенном – источник налога поступает налогоплательщику в составе иных платежей (в основном в составе цены).

Отличительной чертой косвенных налогов является также то обстоятельство, что с экономической точки зрения, основное его бремя уплаты переносится плательщиками на конечных покупателей (т.е. потребителей) товаров (работ, услуг). Однако в случаях, когда цена товара ограничивается платежеспособностью покупателя, косвенный налог, в частности НДС, уменьшает прибыль производителя и таким образом становится прямым налогом.

Существующие в настоящее время в России условия и порядок взимания НДС делают его смешанным, многообъектным налогом. Так, наряду с общими правилами исчисления и уплаты НДС, в некоторых случаях, например, когда имеет место оборот товаров (работ, услуг) внутри предприятия для нужд собственного потребления, затраты по которым не относятся на издержки производства и обращения, осуществляется строительство хозяйственным способом, происходит реализация продукции по цене не выше себестоимости и т.д., исчисление НДС регулируется специальными правилами. Так, при реализации продукции по цене не выше себестоимости налогоплательщик обязан увеличить для целей налогообложения свою выручку до уровня рыночных цен, составить специальный расчет, доначислить налог и уплатить его в бюджет.

Кроме того, начиная с 1 февраля 1993г. при ввозе товаров на территорию России они подлежат обложению НДС. Следовательно, объектами обложения этим налогом выступают не только обороты по реализации на территории России товаров (работ, услуг), но и товары, ввозимые на территорию страны. Закрепление в качестве объекта НДС этих двух несопоставимых показателей, а также особенности отнесения к зачету сумм НДС, Уплаченных на таможне в режиме общего налогообложения, также порождают дополнительные трудности в порядке исчисления и уплаты НДС.

Рассматривая экономическую и юридическую природу НДС необходимо отметить, что в различных странах мира используются свои методики его исчисления и уплаты. Причем очень многое зависит от того, какой принцип в определении добавленной стоимости будет положен в основу.

Так, добавленной стоимостью можно представить как сумму заработной платы (V) и получаемой прибыли (М). С другой стороны добавленную стоимость можно определить как разность между выручкой от реализации товаров (О) и производственных затрат (I).

Основываясь на этих двух методах можно выделить четыре основных механизма расчета НДС:

- R (V+M), где R-ставка налога;

- RV + RM;

- R (O-I);

- RO-RI.

При таких условиях, когда при исчислении НДС могут быть использованы различные подходы и способы, наиболее важным является законодательно установленный порядок исчисления НДС.

Так, первоначальная редакция ст.1 Закона «О налоге на добавленную стоимость» содержала следующее определение: НДС «представляет собой форму изъятия в бюджет части прироста стоимости, которая создается на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере их реализации». Исходя из анализа данной нормы следует, что законодатель установил лишь общее понятие налога, из которого вообще не ясно как же он будет взиматься.

Однако, позднее, Законом от 16.07.92г., статья 1 была изложена в новой редакции – она стала определять общий механизм исчисления НДС: «Налог представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения».

Однако, новая формулировка понятия НДС, по-прежнему не отражает все случаи его исчисления, поэтому придавать ей основополагающее значение не представляется возможным. Более того, при обычных условиях, когда происходит смена основных элементов налога (объект налогообложения, налогоплательщик, ставка и т.д.) неизбежно происходит изменение размеров налогового бремени. В то же время изменение ст.1 Закона «О налоге на добавленную стоимость» не повлекло никаких принципиальных изменений в системе обложения этим налогом.

Поэтому в ст.1 Закона «О налоге на добавленную стоимость» дано всего лишь общее определение налога, конкретное содержание которого может меняться в зависимости от того, какой существенный признак будет положен в его основу.

Похожие работы

... как показала практика, эта коренная реформа законодательства не решила всех вопросов организации исчисления и уплаты НДС [41, 46]. 2. АНАЛИЗ ДЕЙСТВУЮЩЕЙ ПРАКТИКИ ВЗИМАНИЯ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В РОССИЙСКОЙ ФЕДЕРАЦИИ 2.1. Порядок расчета налога и характерные ошибки, связанные с его исчислением Действующая в настоящее время теория и практика исчисления налога на добавленную стоимость в ...

... на осуществление целевых программ с последующим отчетом об их использовании, объектом налогообложения не являются. К средствам целевого бюджетного финансирования, не включаемым в облагаемый налогом на добавленную стоимость оборот, относятся средства, перечисляемые на соответствующие счета предприятий и учреждений, предусматриваемые в бюджетах различного уровня на финансирование целевых программ и ...

... . В каждом предприятии целесообразно утвердить перечень "связанных лиц" и контролировать расчеты с ними.[9]Раздел 2. Учет налогообложения Налогом на добавленную стоимость предприятия на примере ГАО “ Предприятие Приднепровских магистральных нефтепроводов ” 2.1 Технико экономическая характеристика Государственного Акционерного Общества “Предприятие Приднепровских магистральных нефтепроводов” ...

... исправлению замечаний, сделанных аудитором. Используем метод анализа налоговых деклараций при проведении аудита расчетов с бюджетом по налогу на добавленную стоимость. Для отражения в бухгалтерском учете хозяйственных операций, связанных с налогом на добавленную стоимость, в ЗАО «Уренгойремстройдобыча» используется балансовый счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и ...

0 комментариев