Навигация

Плательщики налога и объекты налогообложения

2.1. Плательщики налога и объекты налогообложения.

Плательщиками налога с имущества, переходящего в порядке наследования или дарения, являются физические лица (граждане РФ, иностранные граждане и лица без гражданства, в том числе несовершеннолетние дети; родители, опекуны, попечители, усыновители в случае, если дети не имеют самостоятельного источника дохода; администрация воспитательного, лечебного учреждения или учреждения социальной защиты в случае, если несовершеннолетний ребенок находится на полном государственном обеспечении), которые становятся собственниками имущества, переходящего к ним на территории Российской Федерации в порядке наследования (как по закону, так и по завещанию) или дарения. Налогообложению подлежат физические лица независимо от того, проживают они на территории России или за ее пределами, у которых открылось наследство или получены подарки после 01.01.92. При этом следует иметь в виду, что моментом открытия наследства считается день смерти наследодателя, а при объявлении его умершим — день вступления в законную силу решения суда об объявлении его умершим.

Об учете плательщиков налога с имущества, переходящего в порядке наследования или дарения говорится во Временных методических рекомендациях, сообщенных письмом Госналогслужбы РФ от 25 декабря 1995 г. N ВН-6-03/659 (см. Приложение № 1).

Налог уплачивается в случае, когда физические лица принимают в порядке наследования (как по закону, так и по завещанию) или дарения следующее имущество:

С 1 января 1992 г.:

а) жилые дома, квартиры, дачи, садовые домики в садоводческих товариществах;

б) паенакопления в жилищно-строительных, гаражно-строительных и дачно-строительных кооперативах;

в) транспортные средства — автомобили и прицепы к ним, мотоциклы, мотосани, самолеты, вертолеты, катера, яхты, мотолодки, водные мотоциклы, сейнеры, буксиры, несамоходные суда (плашкоуты, плавдачи, баржи), дельтапланы, воздушные шары и другие транспортные средства, подлежащие регистрации в инспекциях по маломерным судам, региональных управлениях морского и речного транспорта и других организациях, осуществляющих регистрацию водно-воздушных транспортных средств на территории РФ;

г) предметы антиквариата (культурные ценности, созданные более 50 лет назад) — исторические ценности; предметы и их фрагменты, полученные в результате археологических раскопок; картины и рисунки целиком ручной работы, гравюры, эстампы, литографии, произведения декоративно-прикладного искусства, редкие рукописи, архивы и т. п. предметы, отнесенные к антикварным в соответствии с п. 5 Указа Президента РФ от 30.05.94 № 1108 "О реализации предметов антиквариата и создании специального уполномоченного органа государственного контроля по созданию культурных ценностей" и др.;

д) предметы искусства;

е) ювелирные изделия;

ж) бытовые изделия из драгоценных камней и драгоценных металлов и лом таких изделий.

С 1 января 1993 г.:

а) суммы, находящиеся во вкладах в учреждениях банков и других кредитных учреждениях.

Граждане, имеющие вклады в кредитных учреждениях, имеют право сделать распоряжение банку или иному кредитному учреждению, с лицензией ЦБ РФ о выдаче вклада в случае своей смерти любому лицу или государству. В этих случаях вклад не входит в состав наследственной массы и не облагается налогом с имущества, переходящего в порядке наследования.

Если вкладчик не сделал распоряжения банку или иному кредитному учреждению о выдаче его вклада наследникам, то в случае его смерти вклад переходит к наследникам на общих основаниях и является объектом налогообложения при условии выдачи свидетельства о праве на наследство.

Денежные компенсации по закрытым счетам в случае их выплаты категориям физических лиц, определенным постановлением Правительства РФ от 30.06.98 № 677 "О порядке проведения в 1998 году предварительной компенсации вкладов отдельных категорий граждан Российской Федерации в Сберегательном банке Российской Федерации по состоянию на 20 июня 1991 г. по гарантированным сбережениям граждан, определенным Федеральным законом "О восстановлении и защите сбережений граждан Российской Федерации", не являются объектом налогообложения, так как не входят в сумму вклада и выплачиваются из средств федерального бюджета;

б) средства на именных приватизированных счетах физических лиц;

в) стоимость имущественных и земельных долей (паев) - часть дома, комната в квартире; доля в уставном капитале, в том числе чистые активы с прибылью предприятия. Действительная стоимость доли участника акционерного обществ соответствует части стоимости активов общества, пропорциональной размеру его доли;

г) валютные ценности — иностранная валюта; ценные бумаги в иностранной валюте (платежные документы — чеки, векселя, аккредитивы и др.; фондовые ценности — акции, облигации и другие долговые обязательства, выраженные в иностранной валюте); драгоценные металлы — золото, серебро, платина и металлы платиновой группы (палладий, иридий, родий, рутений и осмий) в любом виде и состоянии, за исключением ювелирных и других бытовых изделий, а также лома таких изделий; драгоценные природные камни — алмазы, рубины, изумруды, сапфиры и александриты в сыром и обработанном виде, а также жемчуг, за исключением ювелирных и других бытовых изделий из этих камней и лома таких изделий;

д) ценные бумаги в их стоимостном выражении — платежные документы (чеки, векселя, аккредитивы и др.), фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в рублях. Денежные вклады (акции) в уставный фонд акционерного общества как ценные бумаги являются объектами налогообложения.

С 13 декабря 1993 г.:

земельные участки.

Налогом с имущества, переходящего в порядке наследования или дарения, облагаются только перечисленные объекты. Наследуемые (полученные в дар) гаражи, гаражные боксы, страховые суммы, наличные деньги в валюте РФ, авторские права, интеллектуальная собственность и т. п. названным налогом не облагаются.

Налог взимается при условии выдачи нотариусами или должностными лицами, уполномоченными совершать нотариальные действия, свидетельств о праве на наследство или удостоверения ими договоров дарения в случаях, если общая стоимость, переходящего в собственность физического лица имущества, превышает установленную федеральным законом величину.

Эта величина должна превышать 850-кратный установленный законом минимальный месячный размер оплаты труда (ММРОТ) на день открытия наследства или 80-кратный ММРОТ на день удостоверения договора дарения.

Похожие работы

... -Сибирского округа от 5 февраля.2004 № А74-2974/03-К2-Ф02-112/04-С1 // Гарант [Электронный ресурс]: Справочно-правовая система – Сетевая версия Литература: 43. Андрианов С.А. Налог на имущество: последний аккорд // Практическая бухгалтерия, № 3, 2005.-С. 93-98 44. Акулинин Д.Ю. Основные средства организации как объект налогового планирования // Налоговый вестник, 2002, №3.-С.54-56 45. ...

... справкой из соответствующего жилищного органа или городской, поселковой, сельской администрации, а также решением суда. В частности, не лишаются права на льготу по налогу физические лица, получающие имущество в порядке наследования, проживающие совместно с наследодателем и временно выехавшие в связи с обучением (студенты, аспиранты, учащиеся), нахождением в длительной служебной командировке, ...

... ; дорожный налог; транспортный налог; налог с продаж; налог на игорный бизнес; региональные лицензионные сборы.[9] К местным налогам относились: 1. земельный налог; 2. налог на имущество физических лиц; 3. налог на рекламу; 4. налог на наследование и дарение; 5. местные лицензионные сборы.[10] При введение в действие налога на недвижимость прекращается действие на территории ...

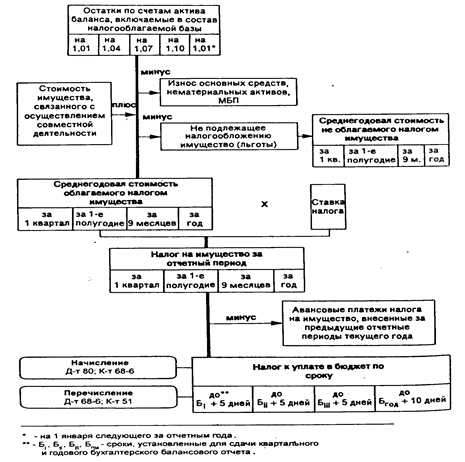

... об избежании двойного налогообложения доходов и имущества, что дает иностранным юридическим лицам широкий простор для использования различных льгот в налогообложении имущества. 3. Перспективы налога на имущество предприятий 3.1. Изменения по налогу на имущество, предлагаемые проектом налогового кодекса Изменения, которые предложены внести в порядок исчисления и уплаты налога на имущество, ...

0 комментариев