Навигация

Методи та заходи стосовно порушників

2. Методи та заходи стосовно порушників

Серед заходів відповідальності в податковому законодавстві особливе місце займають санкції, як ефективний інструмент державного, економічного й адміністративного впливу на платників податків і посадових осіб, що не дотримуються діючого законодавства.

Санкції передбачають стягнення з порушника визначеної грошової суми в бюджет і покликані підсилити економічну відповідальність за ефективність господарської діяльності, а також за виконання законів про оподатковування. Найбільш істотні зміни і доповнення до законодавства, що регламентують порядок визначення розміру і застосування штрафних санкцій до підприємств, посадовим особам і громадянам, внесені в Закон України "ПРО державну податкову службу в Україні". Розмір фінансових санкцій, застосовуваних до підприємств, значно зменшений. До прийняття нового закону фінансові санкції застосовувалися до підприємства у виді штрафу в дворазовому (200 %), а при повторному порушенні протягом року - у десятикратному (1000 %) розмірі від суми прихованого (заниженого) прибутку (доходу); за відсутність обліку прибутку (доходу), чи ведення цього обліку з порушенням установленого порядку, а також за непредставлення податкової декларації, звітів, розрахунків і інших

7

документів для обчислення і сплати податків і інших обов'язкових платежів у бюджет стягувався додатковий штраф у розмірі 50 % необхідної суми або податку, інших обов'язкових платежів. У новому законі розмір основного штрафу в названих випадках скоротився до 500 % (у 2 рази), у додаткового - до 10 % (у 5 разів). Крім того, додатковий штраф не застосовується до підприємств за порушення бухгалтерського обліку, зв'язаного з оподатковуванням, а майнова відповідальність у подібних випадках покладається на посадових осіб підприємств, винних у цих порушеннях. У результаті підсилюється персональна відповідальність працівників за фінансову діяльність підприємства. /Л-2/

Принципові зміни в законодавстві порозуміваються наступними основними причинами. По-перше, раніше прийняті закони про податки виходили з неправильної посилки про те, що, чим вище розмір штрафу, тим більше коштів надходить у бюджет, і в зв'язку з цим головним ланцюгом фінансових санкцій було зосередження на фіскальній функції оподатковування - поповненні дохідної частини державного і місцевого бюджетів. Однак практика довела помилковість такої політики. Застосування таких твердих санкцій не поліпшує положення справ зі стягненням податків. Життя показало: чим більше податки і жорсткіше санкції, тим менше грошей надходить у бюджет. Тому важливо, щоб фіскальна й економічна функції оподатковування діяли збалансовано, як єдиний механізм, керований усіма принципами даної системи. /Л-4/

Приведемо дані про фінансові санкції, застосовуваних до підприємств по чинних законодавствах України і Росії. У РФ при прихованні (заниженні) доходу (прибутку) стягуються вся сума недоплат і штраф у розмірі цієї суми, при повторному порушенні - штраф у дворазовому розмірі зазначеної суми (її п'ятикратний розмір стягується тільки при навмисному прихованні доходів, установленому судом). За відсутність обліку об'єктів оподатковування і за ведення такого обліку з порушенням установленого порядку, яке тягне за собою приховання, заниження доходу за перевірений період, стягується додатковий штраф у розмірі 10 % грошової суми податку. Як бачимо, по новому Закону України, розмір фінансових санкцій, застосовуваних до підприємств, наближається до розмірів, установленим законодавством Російської Федерації, чим намічається інтеграція податкових систем обох країн. /Л-8/

3. Проблеми в системі оподаткування

Регулювання нових економічних відносин потребує гнучкої податкової політики, яка дала б змогу оптимально пов’язати інтереси держави з інтересами товаровиробників, рядових платників податків. При переході до ринкової економіки мають змінюватись як податкова система, так і методи розрахунків та сплати податків. При цьому не варто кидатися від однієї

8

крайності до іншої. Не можна накладати податкову систему країн з розвинутою ринковою економікою на нашу дійсність. У цьому зв’язку необхідно проаналізувати формування доходів бюджету та запровадження нової податкової системи./Л-10/

Введення нових податків, навіть державних, не стимулює діяльності підприємств жодної форми власності. Податковий тиск веде до згортання виробництва і призводить, зрештою, до значного зменшення доходів бюджетів усіх рівнів. Для податкової політики нашої держави поки що характерне те, що:

по-перше, нові податки ніде на підприємствах, у районах або містах не апробуються;

по-друге, не відпрацьовуються ставки оподаткування, а тому Верховна Рада України змушена знову й знову змінювати їх;

по-третє, в нашу економічну систему з домінуючою державною монополією на виробництво і предмети споживання кавалерійськими методами впроваджується податкова система розвинутих ринкових країн. Це свідчить про спадкоємність принципів і методів управління, про примат політики нової законодавчої влади над економікою, але необхідно бачити корені суспільного розвитку не в політиці, а в економіці та фінансах, тобто необхідна економічна політика. Тільки у цьому разі економічна політика стає двигуном прогресу, виступає одночасно формою використання об’єктивних економічних законів і формою вирішення суперечностей в економіці. /Л-3/

Реформування податкової політики повинно йти через структурну перебудову економіки і фінансів. Тільки на основі цього можна досягти стабілізації і збалансованості як торгово-платіжного балансу, так і бюджету держави. /Л-6/

В цьому напрямі передбачаються два шляхи. По-перше, цілеспрямована підтримка структурної перебудови найбільш важливих для функціонування економіки галузей і виробництва державними коштами, кредитами, державними гарантіями державним інвесторам. По-друге, перебудова виробництва відповідно до вимог ринку за рахунок власних коштів підприємств, кредитів і позичок.

Підходи до реформування податкової системи різні. Одні пропонують провести корекції нині діючих податків. Інші – зовсім змінити модель податків.

Реформування податкової системи необхідно проводити шляхом послаблення податкового тиску щодо тих, хто платить податки й інвестує кошти у виробництво. Для цього необхідно насамперед знизити кількість податків, тому що наше податкове законодавство цим переобтяжене. З другого боку – необхідно полегшити податковий тиск.

Передбачається впровадити стимулюючу систему податків: при зростанні обсягів та рентабельності виробництва норматив сплати податків зменшується, що стимулює виробника до збільшення виробництва продукції.

9

Взагалі, реформування податкової системи в Україні має виправити основні викривлення існуючої системи:

Похожие работы

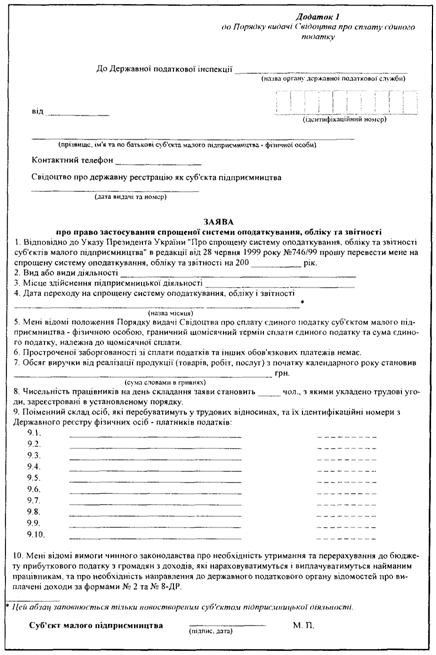

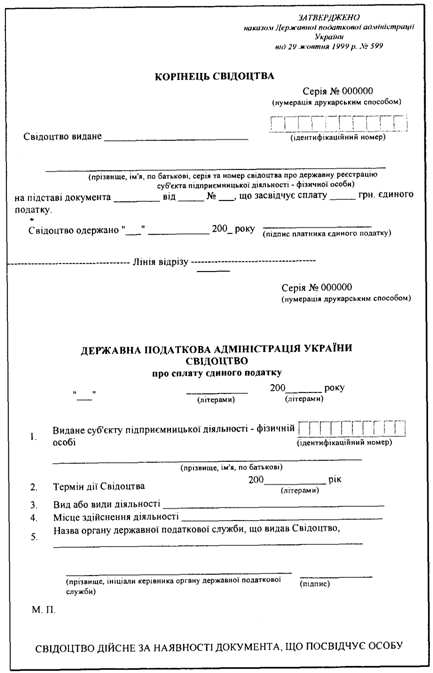

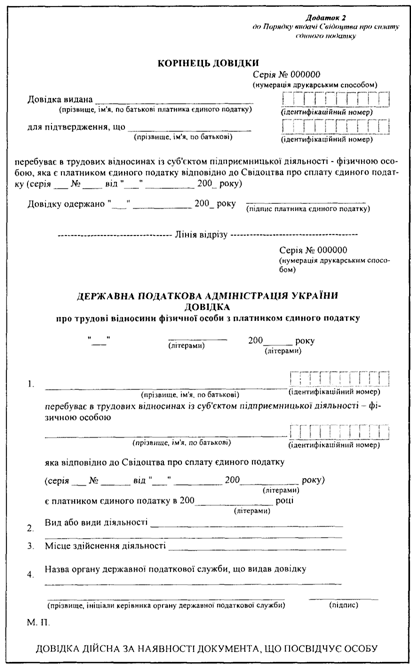

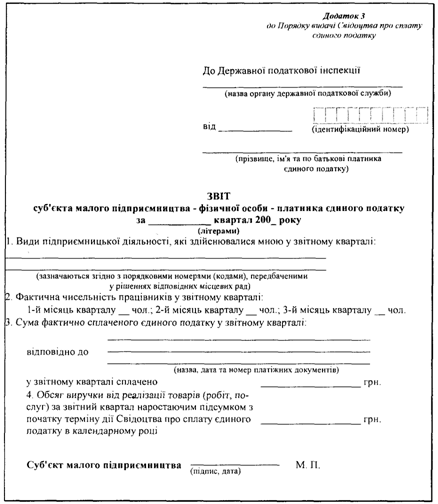

... оритетного розвитку промисловості, а саме: реалізують продукцію на експорт, упроваджують інновації, демонструють кращі показники ефективності господарювання, забезпечують високу якість виготовленої продукції [20, c.164]. В Україні діє спрощена система оподаткування суб'єктів малого підприємництва. Аналізуючи зміст нормативно-правових актів щодо запровадження спрощеної системи оподаткування, можна ...

... і вигоди, принаймні, для самих підприємців. Досить сказати, що платник єдиного податку має право не платити шістнадцять податків і зборів (обов'язкових платежів). На сьогодні спрощена система оподаткування потребує реформування з урахуванням усіх аспектів та певних недоліків, виявлених у практиці її застосування. З метою уніфікації, передбачається зменшення розміру відсоткових ставок єдиного ...

... ніяких додаткових застережень, то перехід на оподаткування за фіксованим податком або єдиним податком висуває ряд вимог, використання яких приватним підприємцем обов'язкове. Розділ 3. Проблеми та недоліки оподаткування малого бізнесу в Україні, напрями вдосконалення Ефективність діяльності підприємств малого бізнесу залежить, в першу чергу, від прибутку, який воно може отримати від своєї ді ...

... , що і податок, і збір згідно зі статтею 2 зазначеного закону варто розуміти як обов’язковий внесок, який здійснюють платники .[9]. 1.3 Нормативно-правове регулювання системи непрямого оподаткування в Україні Практика непрямого оподаткування в Україні має ще коротку історію. Податок на додану вартість було запроваджено у 1992 р. замість раніше чинних податку з обороту та податку з продажу, ...

0 комментариев