Навигация

Теория и практика по земельному налогу и налогу на имущество физических лиц в период реформирования современной налоговой системы

3.3. Теория и практика по земельному налогу и налогу на имущество физических лиц в период реформирования современной налоговой системы.

В составе местных налогов предлагается временно сохранить земельный налоги налог на имущество физических лиц.

В отношении земельного налога, порядок исчисления и уплаты которого в настоящее время регулируется Законом РФ от 11.10.1991 № 1738-1 «О плате за землю», предусматриваются лишь общие принципы налогообложения, в соответствии, с которыми органы местного самоуправления определяют порядок исчисления и уплаты налога на соответствующей территории, а также конкретные налоговые ставки (от 0,1 до 2% от соответствующей налоговой базы) по земельным участкам. При этом отменяется действующий порядок его централизации (распределения) в федеральном бюджете и бюджетах субъектов Российской Федерации, то есть налог будет полностью зачисляться в местные бюджеты.

В качестве налоговой базы предусмотрена кадастровая стоимость земельного участка, а в случае ее отсутствия — ее нормативная цена.

Порядок определения кадастровой стоимости земли или ее нормативной цены устанавливается Правительством РФ.

В отличие от действующего порядка исчисления налога (фиксированные размеры ставок в руб. и коп. за га или кв.м) новые ставки налога устанавливаются в процентах от налоговой базы в размере от 0,1 до 2.

В составе реформирований налоговой системы предполагается заметно усилить фискальную и социальную роль налога на имущество физических лиц, в настоящее время регулируемого Законом РФ «О налогах на имущество физических лиц», в частности, за счет установления более высоких ставок по престижной и дорогой недвижимости, применения (при определенных условиях) для расчета налога рыночной стоимости объектов налогообложения, а также учета в целях налогообложения стоимости объектов недвижимости, не завершенных строительством.

Принципиальной особенностью вводимого налога является возможность применения для целей налогообложения рыночной оценки стоимости объектов недвижимого имущества, принадлежащих на правах собственности физическим лицам.

Целью введения указанного показателя делается, прежде всего, приведение налогового законодательства в соответствие со сложившимися в стране рыночными отношениями и пополнение доходов местных бюджетов. В данном случае необходимо учитывать, что действующая в настоящее время инвентаризационная оценка стоимости объектов недвижимости для целей налогообложения и реальная (рыночная) стоимость этих объектов существенно различаются, что ведет к не учету части стоимости объектов налогообложения и соответственно к потерям бюджета.

Кроме того, налог на водно-воздушные транспортные средства, также регулируемый в настоящее бремя Законом РФ «О налогах на имущество физических лиц», предусматривается перевести в транспортный налог (учитывая однородность объекта налогообложения), который заменит, как уже отмечалось выше, действующий в настоящее время налог с владельцев транспортных средств.

В настоящее бремя в Российской федерации имеет место тенденция к тому, что значительная часть объектов жилого назначения (дачи, коттеджи и т.п.), принадлежащая физическим лицам и пригодная для их эксплуатации (проживания), в течение длительного периода не регистрируется в органах регистрации прав на недвижимость и числится в качестве недостроенных объектов.

В целях предотвращения потерь местных бюджетов и в ряде случае в необоснованного уклонения отдельных физических лиц от налогообложения указанных объектов вводится норма, позволяющая включить в объект налогообложения объекты незавершенного строительства. При этом порядок отнесения указанных объектов к объектам налогообложения предусматривается определять на уровне органов исполнительной власти субъектов Российской Федерации.

Вопрос собственности на землю важен в политическом и экономическом смыслах. Ведь речь идет еще и о земле пол промышленными предприятиями. Неурегулированность этого вопроса тормозит осуществление многих инвестиционных проектов и повышает риски для потенциальных инвесторов.

Поданным Российского института аграрных проблем и информатики Россельхозакадемии, в стране насчитывается более 6 тысяч сельхозпредприятий, находящихся в фактическом банкротстве. Их долги более чем и 4 раза превышают ежегодную выручку от продажи сельхозпродукции. И если в 1995 году они владели 40,6 миллиона гектаров сельхоз. угодий, то в 1999 году их земельная доля снизилась до 34,8 миллиона. И это при том, что законодательство запрещает свободный оборот пашни.

Сельхоз. предприятия, находящиеся вблизи крупных городов, продали ее под строительство дач, коттеджей и т. д. Ну а другие просто передали в "теневую" аренду без соответствующего оформления, по устной договоренности и за наличный расчет.

Такая практика распространена во многих регионах России. Впору бить тревогу. В Саратовской области просто на региональном уровне узаконили куплю-пролажу земли, обставив эту процедуру множеством жестких условий. То же самое сделали в Татарии, Самаре и некоторых других регионах.

Накануне высказывалось несколько версий того, какой именно путь земельной реформы изберет власть. Большинство аналитиков склонялось к тому, что едва ли этот путь будет радикальным, не в интересах Кремля запрещать оборот земли или же безоговорочно, без каких-либо ограничений, его санкционировать. В первом случае это означало бы отказ от дальнейших реформ. Во втором - вполне реальной была бы опасность общественных потрясении. Например, на Северном Кавказе. Стало быть, надо найти компромисс, посоветовавшись с региональными лидерами.

Точка зрения одного из них - белгородского губернатора Евгения Савченко - широко известна. По его мнению, уже состоявшаяся в России беспрецедентная раздача земли не привела к каким-либо положительным результатам. В холе поспешной приватизации почти 12 миллионов селян формально подучили в собственность земельные доли, которые в общей сложности насчитывают 135 миллионов гектаров. Еще 12 миллионов передано фермерским хозяйствам. Но непоследовательность земельных преобразовании, отсутствие законодательной базы привели к тому. что сельхоз. угодья стали использоваться только хуже. В России сегодня вообще не засевается почт 30 миллионов гектаров пашни. Причем львиной долей гуляющих впусте, заброшенных угодий владеют лица, которые не имеют к сельскому хозяйству никакого отношения.

По мнению Савченко, земля должна быть у того, кто в состоянии на ней эффективно работать. Те землевладельцы, которые свои угодья не обрабатывают, должны получить возможность продать их. Но не кому попало, а государству, по фиксированной цене. Покупать землю мог бы Центробанк, тратя на эти цели часть золотовалютных запасов. Кроме того, Евгении Савченко предлагает учредить Национальный земельный банк, через который государство продавало бы права долгосрочного пользования землей. С учетом плодородия угодий, географического положения.

В отличие от губернатора богатой черноземами Белгородской области президент Татарстана Минтимер Шаймиев является сторонником частной собственности на землю. И законодательство его республики разрешает свободный оборот сельхоз. угодий. Другое дело, что там пока не наблюдается желающих купить землицу. Но Шаймиев отстаивает свою точку зрения. Доказывал и доказывает необходимость принятия «рамочного», дифференцированного закона о земле, при котором в решении ключевой для России проблемы больше прав будет предоставляться региональным органам власти.

Едва ли перспектива - отдать вопрос о купле-продаже земли на откуп регионам - целиком и полностью устроит Кремль, ратующий за единое экономическое пространство. А что делать? Велика Россия, на слишком трудный вопрос замахнулись верхи. Одним близки реформаторские предложения министра экономического развития и торговли Германа Грефа, который снова говорил о необходимости ускорить принятие решения о рынке земли. Другие считают, что мы, имея горький опыт подобных "ускорении", на всех парах рискуем свалиться в очень глубокий кювет. И в такой ситуации кому-то, видимо, придется поступиться принципами.

Это заседание президиума Госсовета предваряет начало большого разговора о судьбе земли. По словам Владимира Путина, следующим этапом будет специальное заседание правительства, затем последует обсуждение земельного вопроса па Госсовете и в Думе.

IV. Безопасность налоговых органов и их работников.

Обеспечение безопасное и работников и налоговой инспекции МНС достается путем осуществления в рамках единственной государственной политики в области осуществления безопасности систем мероприятий правового, организационного, режимного и иного характера адекватных угрозам.

Принцип обеспечения безопасности специалистов государственной налоговой службы является законность, принятия мер по обеспечению безопасности работников налоговых органов (сочетании гласных и негласных мер) по обеспечению безопасности деятельности налоговых органов:

- закон;

- сочетания гласных и негласных мер;

- взаимодействие с органами налей свой по линии и правоохранительными органами при осуществлении безопасности работников налоговых органов.

Принятия работников на работу

- Проводится углубленное изучение документов кандидату

Изучение личностных качеств, принимаемых на работу;

Изучение характеристик (устно и письменно предыдущего место работы);

Прохождение проверки в налоговой полиции (Закон о г осу дарственной службе РФ).

Меры безопасности в работе.

В инспекции разработана памятка для работников налоговой инспекции по соблюдению личной безопасности, его действия при поступлении угрозы:

- Чтобы избежать попадания злоумышленника в помещение (не оставлять ключи в дверях или доступном для посторонних лиц месте);

Не оставлять неизвестных лиц в служебных помещениях

Вести спокойно (хладнокровно) с клиентами не оставлять острых и режущих предметов на столе при возникновении физическими лицами угрозы;

Для лиц обеспечения безопасности существует в налоговой инспекции пропускной режим, который осуществляют работники налоговой полиции (служебные удостоверения, документально удостоверяющий).

В налоговой инспекции назначаются лица ответственные за безопасность, которые работают во взаимодействии с работниками налоговой полиции.

Краевая налоговая инспекция есть отдел по режиму и безопасности инспекции МНС России по СК.

Угрозы в отношении работников налоговых органах, возможны следующие преступления посягательства и правонарушения:

Убийство;

- похищения работников или членов их семей;

угроза физической расправы;

применения оружия;

уничтожение (поджог, взрывы и т.д.);

угроза уничтожения личного имущества;

психологические воздействие на работников или членов их семей;

хищения документов (информации);

другие факты, несущие угрозу безопасности деятельности налоговых органов и их работ.

Основные задачи службы охраны труда:

1. Организация и координация работы по охране труда в Гос НИ.

2. Контроль за соблюдением законодательных и иных нормативно-правовых актов по охране труда работниками ГосНИ.

3. Совершенствование профилактической работы по предупреждению производственного травматизма профессиональных и производственно - обусловленных заболеваний и улучшению условий труда.

4. Консультирование руководства ГосНИ и работников по вопросам охраны труда.

5. основные функции службы охраны труда:

6. выявление опасных и вредных производственных факторов на рабочих местах.

7. Проведение анализа состояния и причин производственного травматизма, профессиональных и производственно - обусловленных заболеваний.

8. Оказание помощи подразделением ГосНИ в организации и проведении замеров параметров опасных и вредных производственных факторов, аттестации и сертификации рабочих мест и производственного оборудования на соответствие требованиям охраны труда.

9. Информирование работников от лица начальника ГосНИ о состоянии условии труда на рабочем месте, о причинах и возможных сроках наступления профессиональных заболевании, а также принятых мерах по защите от опасных и вредных производственных факторов.

10. Участие в подготовке документов на выплату возмещения вреда, причиненного здоровью сотрудников в результате несчастного случая на производстве или профессионального заболевания.

11. Проведение совместного с представителями подразделений ГосНИ, профкома или трудового коллектива проверок, обследований (или участие в проверках, обследованиях) технического состояния здания госналогинспекции, сооружений, оборудования, машин и механизмов на соответствии их нормативным правовым актам по охране труда, эффективности работы вентиляционных систем, состояния санитарно-технических устройств, санитарно-бытовых помещений, средств коллективной и индивидуальной зашиты работников.

12. Разработка совместно с руководителями подразделений ГосНИ мероприятий по предупреждению несчастных случаев на производстве и профессиональных заболеваний, по улучшению условий труда и доведению их до требований нормативных правовых актов по охране труда, а также оказание организационной помощи по выполнению запланированных мероприятий.

13. Участие в составлении раздела «Охрана труда» коллективного договора, соглашения по охране труда ГосНИ.

14. Согласование разрабатываемой в ГосНИ проектной документации в части соблюдения в ней требований по охране труда.

15. Участие в работе комиссий по приемке в эксплуатацию законченных строительством или реконструированных объектов производственного назначения, а также в работе комиссий по приемке из ремонта установок, агрегатов, машин, механизмов и другого оборудования в части соблюдения требований нормативных правовых актов по охране труда.

16. Оказание помощи руководству ГосНИ и руководителям подразделений в составлении списков профессий и должностей, в соответствие с которым работники должны проходить обязательные предварительные (при поступлении на работу) и периодические (в течение трудовой деятельности) медицинские осмотры, а на основании действующего законодательства работникам представляются компенсации и льготы за тяжелые, вредные или опасные условия труда.

17. Составление (при участии руководителей подразделений, представителей профкома) перечней профессий и видов работ, на которые должны быть разработаны инструкции по охране труда.

18. Оказание методической помощи руководителям подразделений при разработке и пересмотре инструкций по охране труда для работников.

19. Разработка программы и проведение вводного инструктажа по охране труда со всеми вновь принимаемыми на работу.

20. Согласование проектов документов: инструкции по охране труда для работников, перечня профессий и должностей работников, освобожденных от первичного инструктажа на рабочем месте, программы первичного инструктажа на рабочем месте.

21. Методическая помощь по организации инструктажа (первичного на рабочем месте, повторного, внепланового, целевого), обучения и проверки знаний по охране труда работников.

22. Участие в работе комиссий по проверке знаний по охране труда у работников ГосНИ.

23. Организация обеспечения подразделений ГосНИ правовыми нормами, плакатами и другими наглядными пособиями по охране труда, а также оказание им методической помощи в оборудовании соответствующих информационных стендов.

24. Составление отчетности по охране труда по установленным формам и в соответствующие сроки.

25. Осуществление контроля за: соблюдением требовании законодательных и иных нормативно-правовых актов по охране труда, правильным применением средств индивидуальной защиты, соблюдением Положения о порядке расследования и учета несчастных случаев в ГосНИ, выполнением мероприятий раздела «Охрана труда» коллективного договора, соглашения по охране труда, по устранению причин, повлекших несчастных случай (из акта формы Н-1), предписаний органов госнадзора и контроля других мероприятий по созданию здоровых и безопасных условий труда, наличием в подразделениях инструкций по охране труда для работников согласно перечню профессий и видов работ, на которые должны быть разработаны инструкции по охране труда, своевременным их пересмотром, соблюдением графиков замеров параметров опасных и вредных производственных факторов, своевременным проведением соответствующими службами необходимых испытаний и технических освидетельствовании оборудования машин и механизмов, эффективностью работы вентиляционных систем, состоянием предохранительных приспособлений и защитных устройств, своевременным и качественным проведением обучения, проверки знаний и всех видов инструктажей по охране труда, организацией хранения, выдачи, стирки, химчистки, сушки, обеспыливания, обесжирывания и ремонта специальной одежды, специальной обуви и других средств индивидуальной защиты, правильным расходованием в подразделениях ГосНИ средств, выделенных на выполнение мероприятии по охране труда.

26. Подготовка и внесение предложений о разработке и внедрении более совершенных конструкции оградительной техники, предохранительных и блокировочных устройств и других средств защиты от воздействия опасных и вредных производственных факторов.

27. Анализ и обобщение предложений по расходованию средств фонда охраны труда ГосНИ и подготовка обоснований о выделении средств из фонда охраны труда краевой ГНИ на мероприятия по улучшению условий и охраны труда.

28. Доведение до сведения работников ГосНИ вводимые в действие новые законодательные и иные правовые акты по охране труда.

29. Организация хранения документации (актов формы Н-1) и других документов по расследованию несчастных случаев, протоколов замеров параметров опасных и вредных производственных факторов, материалов аттестации и сертификации рабочих мест и др. в соответствии со сроками, установленными нормативными правовыми актами.

Рассмотрение писем, заявлений и жалоб работников по вопросам охраны труда и подготовка по ним предложений руководству ГосНИ по устранению имеющихся и выявленных в ходе расследований недостатков и упущений, а также подготовка ответов заявителям.

Организация пропаганды и информации по вопросам охраны труда в ГосНИ.

Требования безопасности перед началом работы.

1. Убедиться в полной защищенности рабочего места от опасных производственных факторов, которые могут вызвать производственную травму.

2. Убедиться в работоспособности АРМ (автоматизированного рабочего места), наличие заземления компьютера.

3. Запрещается выполнять работы в состоянии алкогольного опьянения, а также при физическом состоянии, не позволяющем нормально выполнять необходимые работы.

4. Убедиться в исправности средств управленческого труда (стол, стулья, шкафы, телефоны и т.п.).

Непосредственным налогам при выездной налоговой проверке изучить маршрут следования к месту ВНП и обратно.

уточнить место нахождения, куда можно при необходимости обратиться за помощью.

не разглашать информацию о ВНП, которые могут помешать проведению ВНП или снизить ее эффектность.

не разглашать сведения о принимаемых мерах безопасности без разрешения защищающего органа. Защита информации:

при приеме на работу каждого работника заполняет обязательство.

каждый работник знакомится с памяткой безопасности и памятка по соблюдению личной безопасности (в квартире, на работе, на улице, на ВНП).

Обязательство.

а) строго хранить служебную тайну;

б) не разглашать сведения, составляющие служебную тайну, которые будут мне доверены или станут, известны по службе (работе);

в) беспрекословно и аккуратно соблюдать установленный в порядок работы со службой информацией, требования приказов и инструкции по информационной безопасности;

г) не использовать средства информационного обеспечения и служебную информацию в неслужебных целях:

д) пресекать действия других лиц, которые могут привести к разглашению служебной тайны:

е) в случае попытки посторонних лиц получить от меня информацию служебного характера немедленно сообщить об этом своему непосредственному начальнику:

ж) обеспечивать надежное хранение и правильное использование полученных для работы с информацией, содержащей сведения, составляющие служебную тайну, документов и магнитных носителей информации:

з) выполнять требования по защите служебной информации при обработке ее на средствах вычислительной техники. Обо всех фактах и попытках несанкционированного доступа информации, случаях утечки и разрушения информации немедленно информировать своего непосредственного начальника;

и) исключить возможность ознакомления со служебной информацией других лиц, в том числе допущенных к таким работам, но не имеющим к ним прямого отношения;

к) знакомить представителей сторонник организаций с информацией, содержащей сведения, составляющие служебную тайну, только с письменного разрешения руководства налоговою органа.

Заключение

Система Местных налогов и сборов, как и налоговая система в целом, нуждается в совершенствовании. От нее требуется, с одной стороны, обеспечивать финансовыми ресурсами потребности органов местного самоуправления, а с другой, служить инструментом местной социально-экономической политики, направленной на выполнение задач стабилизации экономики и важнейших структурных сдвигов, при этом сочетая дисциплину исполнения законов и свободу действий на местах.

Прежде чем создавать муниципальную налоговую систему, необходимо в рамках налогового федерализма выработать основные принципы разумного распределения, виды местных налогов обязаны иметь социальную значимость для данной территории, быть понятными для налогоплательщиков, местным налогам надлежит придать тенденцию к относительному увеличению в структуре налоговых доходов местных бюджетов, отчисления (надбавки) от федеральных и региональных налогов в местные бюджеты должны иметь тенденцию к увеличению сроков фиксированности ставок (нормативов) и обязаны иметь статус местного налога при условии, что он регулируется федеральным бюджетом по согласованию с соответствующим региональным.

В стране должна быть создана единая система местного налогообложения, построенная на общих принципах и методологии взимания, поскольку местные налоги нельзя отрывать от всей системы налогообложения. Местные органы самоуправления должны иметь право вводить налоги, но в соответствии с широким перечнем, предусмотренным и достаточно подробно разработанным высшими законодательными органами власти.

Бюджетной политикой должны быть предусмотрены следующие направления в области местного налогообложения: повышение роли имущественного и земельного обложения в качестве доходного источника местных бюджетов, направление налогов на недвижимость в полной сумме в местные бюджеты, уменьшение общего числа местных налогов и сборов, введение ограничений на сумму местных налогов, уплачиваемых из чистой прибыли.

Реформирование системы местного налогообложения должно сопровождаться корректировкой местного процесса. Формирование доходной части бюджета должно основываться на местных налогах независимо от их удельного веса в структуре налоговых доходов. Местные органы власти должны обосновывать нормативы отчислений от федеральных налогов на основе прогнозов о поступлениях от местных налогов, а не наоборот, как это происходит сейчас.

Имея стабильную муниципальную налоговую систему, местные органы самоуправления смогли бы уделять больше внимания источникам доходов своих бюджетов, в том числе субсидиям, кредитам, муниципальным займам. Совершенствование меж бюджетных отношений должно также включать следующие направления:

- разработка и использование в бюджетном процессе среднесрочной программы корректировки разделения доходов и расходов между уровнями бюджетной системы,

- создание механизма контроля за целевым использованием федеральной помощи,

- укрепление налоговой базы регионов при соответствии регионального и местного налогообложения общим принципам налоговой системы, обеспечение финансовых гарантий органам местного самоуправления по всей территории страны (в плоть до их прямой финансовой поддержки из федерального бюджета с зачетом выделяемых средств в лимит общих трансфертов региону).

Особое место в налоговой программе, направленной на оптимизацию муниципального налогообложения должно принадлежать ужесточению контроля за местными налогами их фискальной эффективности, упрощению налогообложения для местных предприятий, налоговому стимулированию местного производства конкурентоспособных товаров, предоставляемых услуг

Список используемой литературы:

1. Налоговый Кодекс РФ часть 1.

2. Решение Ставропольской городской Думы «О введении налога на рекламу» от 30 августа 2000г.

3. Решение Ставропольской городской Думы «О введении муниципального сбора на содержание детских дошкольных учреждений города» от 30 августа 2000г.

4. Решение Ставропольской городской Думы «О введении налога на содержание жилищного фонда и объектов социально-культурной сферы» от 1 марта 2000г.

5. Решение Ставропольской городской Думы «О налоге на перепродажу автомобилей, вычислительной техники и персональных компьютеров» от 29 апреля 1998г.

6. Решение Ставропольской городской Думы «О городском и консолидированном бюджете города на 1998, 1999, 2000гг.» // Вечерний Ставрополь.

7. Налоги: учебник / под ред. Черника Д. Г. – М.: Финансы и статистика, 1999г. – 542 с.

8. Бюджетная система РФ: учебник / под ред. Романовского М. В. – М.: Юрайт, 2000г. – 520 с.

9. Налоги в развитых странах: под ред. Русакова И. Г. – М.: Финансы и статистика, 1991г.

10. Налоговые системы зарубежных стран: под ред. Князева В. Г. – М.: Закон и право, Юнити, 1997г. – 191 с.

11. Засухин А. Т. Доходы и налоги. – М.: Экономика, 1999г. – 246 с.

12. Дуканич Л. В. Налоги и налогообложение – Ростов на Дону: Феникс, 2000г. – 416 с.

13. Олейникова И. Н. Налоговая система РФ. – Таганрог: Издательство ТРТУ, 1999г. – 94с

14. Шаталов С. Налоговый кодекс: каким ему быть? // Экономика и жизнь – 2000г. - №17 – с. 2-3

15. Лобанов Г. Налоговая система должна быть справедливой. // Экономика и жизнь. – 2000г. - №5 – с. 2-3

16. Пансков В. Г. О некоторых проблемах налогового законодательства // Налоговый вестник – 2001г. - №4 – с. 22-27

17. Новиков А. И. О земельном налоге и налоге на имущество предприятий // Налоговый вестник – 2000г. - №9 – с. 66-72

18. Черник Д. Очередной этап налоговой реформы // Налоги – 2001г. - №8 – с. 4-6

19. Волкова Т. В Кремле состоялось обсуждение стратегии и тактики налоговой политики // Налоги – 2001 - №7 – с. 1-5

20. Дмитриева О. Упрямый кодекс // Московские новости – 2000г. - №16 – с. 11

21. Горский И. В. Налоговая политика и экономический рост // Финансы – 1999г. - №1 – с. 22-26

22. Сорокин А. О местных сборах и налоге на имущество // Экономика и жизнь – 1999г. - №8 – с. 18-19

23. Пансков В. Г. Организационные вопросы Налоговой реформы // Финансы – 2000г. - №1 – с. 33-37

24. Новикова А. И. Налоговая статистика и прогнозирование // Налоговый вестник – 2001г. - №11 – с. 37-39

Похожие работы

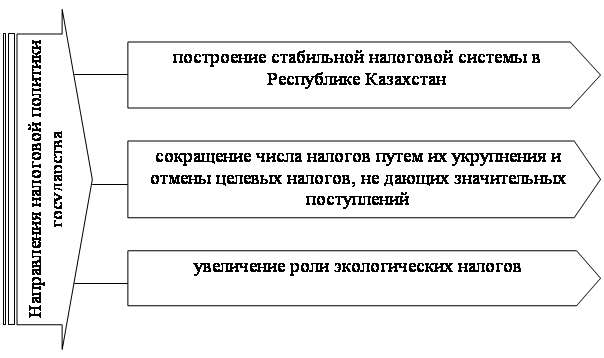

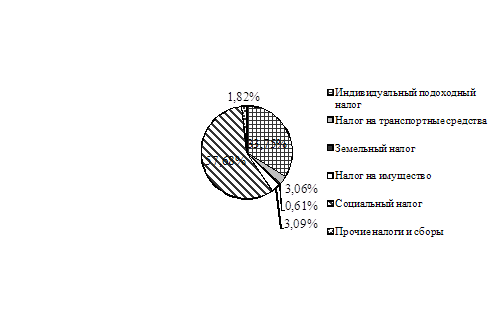

... декларирования доходов и представления сведений об имуществе, находящегося на праве собственности, от государственных служащих. Таким образом, территориальные бюджеты в Казахстане в основном обеспечиваются за счет налоговых поступлений, а именно, за счет местных налогов и сборов. За счет данных средств осуществляется финансирование программ важных для регионов, таких как развитие и стимулирование ...

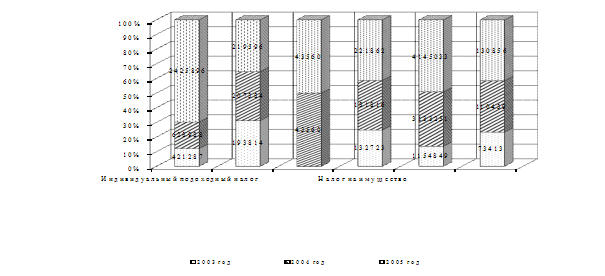

... частях бюджетов всех уровней “бюджета текущих расходов” и “бюджета развития” с целью обеспечения равных потенциальных возможностей регионов и муниципальных образований. 3.2. Прогнозная оценка местных налогов и сборов Последние десятилетия характерны резким ростом количества факторов, оказывающих существенное влияние на развитие общества. При этом изменения стали более кардинальными и ...

... уровне. Однако, исходя из ст. ст. 8, 71, 72, 132 Конституции РФ, а также положений Федеральных законов «Об общих принципах самоуправления в РФ» и «О финансовых основах местного самоуправления в РФ», органы местного самоуправления могут самостоятельно устанавливать местные налоги и сборы в соответствии с федеральными законами. Поэтому положение п. 5 ст. 1 НК РФ о том, что местные налоги и сборы ...

... , а за филиалы, представительства и другие обособленные подразделения, не имеющие самостоятельного баланса и текущего счёта, расчёты по исчислению и уплате местных налогов и сборов осуществляет юридическое лицо (головное предприятие). Если из общего объёма налогооблагаемой базы невозможно определить её размер по каждому отдельному структурному подразделению (филиал, представительство и др.), то ...

0 комментариев