Навигация

4. По валюте займа

- Кредиты, предоставляемые в валюте страны-должника

- Кредиты, предоставляемые в валюте страны-кредитора

- Кредиты, предоставляемые в валюте третьей страны

- Кредиты, предоставляемые в международной счётной валютной единице, базирующейся на валютной корзине (СДР, ЭКЮ, заменённой ЕВРО с 1999 г. и др.)

5. По срокам

- Краткосрочные- до 1 года, иногда до 18 месяцев (сверхкраткосрочные - до 3 месяцев, суточные, недельные). Обычно обеспечиваются оборотным капиталом предпринимателей и используются во внешней торговле, в международном платёжном обороте, обслуживая неторговые, страховые и спекулятивные сделки. Если краткосрочные кредиты пролонгируются, они становятся среднесрочными, а иногда долгосрочными. В процессе трансформации краткосрочных кредитов в средне- и долгосрочные, активно участвует государство, выступая в качестве гаранта.

- Среднесрочные- до 7 лет.

- Долгосрочные- свыше 7 лет. Они предназначены, как правило, для инвестиций в основные средства производства, обслуживают до 85% экспорта машин и комплектного оборудования, а также для инвестиций в новые формы (крупномасштабные проекты, научно-исследовательские работы, внедрение новой техники).

За счёт ассигнований за счет бюджета различают:

-двусторонние правительственные;

-кредиты международных финансовых и региональных валютно-кредитных и финансовых организаций;

-по линии предоставления помощи, которая наряду с технической помощью, безвозмездными дарами, субсидиями включает займы на льготных условиях.

-эмиссия ценных бумаг.

6. По обеспеченности

- Обеспеченные, обеспечением, как правило, служат товары, товарораспорядительные и другие коммерческие документы, ценные бумаги векселя, недвижимость и ценности

- Бланковые, как правило, выдаются под обязательство должника погасить его в определённый срок. Обычно документом по этому кредиту служит соло-вексель с одной подписью заёмщика. Разновидностью бланковых кредитов являются контокоррент и овердрафт.

7. По технике представления

- Финансовые(наличные) кредиты, зачисляемые на счёт должника в его распоряжение

- Акцептные кредиты в форме акцепта тратты импортёром или банком

- Депозитные сертификаты

- Облигационные займы

- Консорциальные кредиты и т.д. 8. По качеству кредитора

- Частные, предоставляемые фирмами банками, иногда посредниками(брокерами)

- Правительственные

- Смешанные, в которых участвуют частные предприятия и государство

- Межгосударственные кредиты международных и региональных валютно-кредитных и финансовых организаций

9. По совместному финансированию

- Параллельное финансирование, при котором проект делится на составные части, кредитуемые разными кредиторами в пределах установленной для них квоты

- Софинансирование, при котором все кредиторы предоставляют ссуды в ходе выполнения проекта. Один из кредиторов (банк-менеджер) координирует и контролирует подготовку и осуществление проекта.

Совместное финансирование даёт определённые выгоды, открывая доступ к льготным кредитам. Синдикаты частных банков предоставляют кредит при условии получения страной-заёмщиком кредитов МВФ и МБРР.

-Проектное финансирование современная форма долгосрочного международного кредитования- это разновидность банковского кредитования инвестиционных проектов, при котором кредитор берёт на себя частично или полностью риски, связанные с их реализацией.. Его специфика в том, что основные этапы инвестиционного цикла увязаны между собой и входят в компетенцию определённого банковского синдиката, возглавляемого банком-менеджером. Поскольку это финансирование сопряжено с повышенными рисками для кредиторов, банки используют эту форму обычно только в отношении инвестиционных проектов, обещающих высокую прибыль.

Всё чаще встречаются и более новые формы международного кредита

- Лизинг предоставление лизингодателем материальных ценностей лизингополучателю в аренду на разные сроки.

- Факторинг- международный кредит в форме покупки специализированной финансовой компанией денежных требований экспортёра к импортёру и их инкассация.

- Форфетирование- предоставление определённых прав в обмен на наличный платёж.

III. Заключение

Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производства, но и ускоряет его. Кредит содействует экономии издержек обращения, что достигается благодаря

а) сокращению расходов по изготовлению, выпуску, учёту и хранению денежных знаков, что означает ненужность части наличных денег,

б) ускорению обращения денежных средств, многократного использования свободных денежных средств;

в) сокращению резервных фондов.

В условиях экономического подъема, достаточной экономической стабильности кредит выступает фактором роста. Перераспределяя огромные денежные и товарные массы, кредит питает предприятия дополнительными ресурсами. В связи с этим решив ниже перечисленные проблемы мы сможем облегчить шаги, как внутренних так и внешних кредиторов по предоставлению кредитной линии стране:

1.Иметь прозрачную политику, чтобы кредиторы и инвесторы были бы постоянно в курсе ситуации в стране.

2. Должна быть осмотрительная денежная политика: дополнительное создание денег не должно привести к понижению стоимости национальной валюты, когда денежная масса в стране возрастёт по сравнению со спросом на деньги.

3. Благоразумная налоговая политика: в стране не должно быть постоянного дефицита бюджета, который будет подталкивать к девальвации через инфляцию денежного предложения и снижение покупательной способности уже существующего долга.

4. Строгое законодательство о банкротстве и юридическая система, которая устанавливала бы ясные и последовательные приоритеты в порядке выплат: держатели просроченных долговых обязательств должны быть способны принудить несостоятельные компании к банкротству и знать, что они могут предположительно получить при этом (в противном случае кредиторы будут пытаться ликвидировать свои долги и вывести свои инвестиции из страны при первых признаках неприятностей, не использовав свои шансы в условиях неопределённости и возможного конфискационного варианта финансового банкротства и ликвидируемого процесса).

5. Стабильная, по возможности демократическая политическая система, которая даёт людям шанс в своей стране и устраняет возможность насильственной революции и отказа от выплаты старых долгов.

Используемая литература:

1. «Финансовые институты, рынки и деньги» Дэвид С.Кидуэлл, Ричард Л.Петерсон 2000

2. «Международные валютно-кредитные и финансовые отношения» Л.Н.Красавина 2000

3. Лаврушин О. И. Кредит/Российская банковская энциклопедия/ Москва,1996.

4. «Деньги, кредит, банки» Е.Ф.Жуков Москва, 1999.

5. «Финансы» Л.А.Дробозина Москва, 2000

Похожие работы

... кредитно-финансовых учреждений, активно используемых государством в целях регулирования экономики. Кредитные отношения связаны с движением ссудного капитала и включают разные формы кредита. Кредитная система как совокупность кредитно-финансовых учреждений аккумулирует свободные денежные капиталы, доходы и сбережения различных классов общества и предоставляет их в ссуду предприятиям, ...

... ). На основе этого можно сделать вывод о том, что изучение природы, специфики кредита играет большое значение в современной экономике. Особую место при этом можно выделить кредиту как форме движения ссудного капитала. Но прежде всего следует разобраться в сущности самого понятия ссудного капитала. 1.2 Ссудный капитал, его источники и особенности Ссудный капитал представляет собой капитал в ...

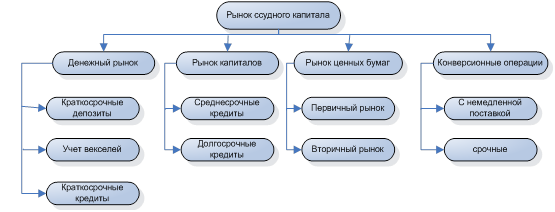

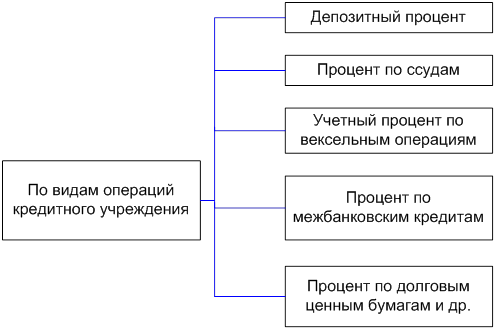

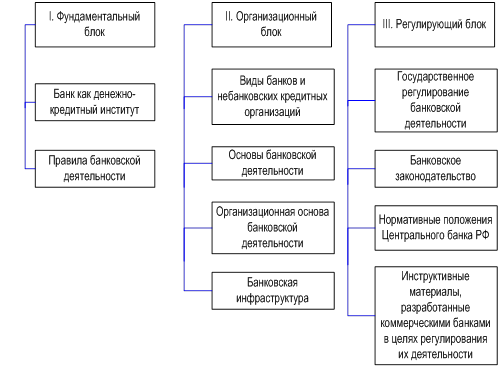

... учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия. В своей работе я попробую раскрыть понятие рынка ссудного капитала, ссудного процента, банковской системы РФ; рассмотреть их строение и состояние; разобрать что представляют собой Центральные Банки (ЦБ) и коммерческие банки, какие функции они ...

... страны — привлечение иностранных инвестиций, и в первую очередь капиталов международных валютно-кредитных и региональных организаций, что способствует росту ВНП и его распределению. Выполняя указанные функции, международный кредит в то же время играет двойственную роль в экономике страны. С одной стороны, — позитивную, способствуя ускорению развития производительных сил, непрерывности процесса ...

0 комментариев