Навигация

Риски и управление риском

Содержание

стр.

Введение

1 Страховой риск : сущность и классификация

1.1 Риск и предпосылки его возникновения

1.2 Чистый и спекулятивный риск

1.3 Страхуемые и нестрахуемые риски

2 Управление риском

2.1 Оценка возможного риска

2.2 Методы управления риском

2.3 Страхование как основной метод компенсации ущерба. Становление страхового рынка в Украине

Заключение

Список литературы

Введение

Жизнедеятельность человеческого общества всегда несла и несет в себе определенную опасность. Стихийные бедствия, несчастные случаи, просчеты в производственно-хозяйственной деятельности и другие непредвиденные события могут нарушить сбалансированность общественного производства, вторгаясь в него на любой его стадии. При этом с развитием научно-технического прогресса природные и производственно-хозяйственные катаклизмы не уменьшаются .Развитие предпринимательской деятельности как основы функционирования рыночной экономики, несет в себе потенциальную угрозу убытков. Риск в бизнесе неизбежен. Вероятность потерь так же реальна, как и возможность получить прибыль.

Для того, чтобы обеспечить стабильное общественное воспроизводство, в том числе в сферах повышенного риска, общество должно было выработать соответствующий защитный механизм для борьбы с риском. Среди различных методов управления риском выделяется страхование. Страхование как составная финансовой системы способствует стабилизации экономики. Для Украины - это особенно необходимо. Реформирование экономики Украины, ее переход к рыночной экономике связан с большими трудностями, порождает множество социально-экономических, экологических, политических и других проблем, при решении которых возможны не только положительные, но и отрицательные результаты.

В данной работе как раз и ставится задача рассмотреть риск как категорию и определить основные методы, способствующие минимизации различного рода потерь.

1 Страховой риск : сущность и классификация

1. 1 Риск и предпосылки его возникновения

Под риском понимается ситуация, когда зная вероятность каждого возможного исхода, все же нельзя точно предсказать конечный результат. В основе страхования лежит страховой риск. Страховой

риск -- это неоднозначное понятие, но чаще всего под ним понимается вероятность наступления ущерба. Риск является объективной предпосылкой возникновения страховых отношений: если нет риска - нет и потребности в страховании. Однако не всякий риск может лечь в основу страховых отношений. Застрахован может быть лишь тот риск, по которому можно оценить вероятность наступления страхового случая, определить размер возможного ущерба и исчислить эквивалентную страховую премию. В Законе Украины « О стра-ховании » ( введен в действие Постановлением Верховной Рады Украины от 07.03.96 г.) суть этого явления конкретизируется следующим образом : « Страховой риск-- определенное событие, на случай которого проводится страхование и которое имеет признаки вероятности случайности наступления.

Страховой случай—событие, предусматриваемое договором страхования или законодательством, которое произошло и с наступлением которого возникает обязанность страховщика осуществить выплату страховой суммы (страхового возмещения)

страхователю, застрахованному или другому третьему лицу. » [Раздел I,

статья 7]

По сути любая сфера жизнедеятельности человеческого общества связана с возможностью возникновения риска или угрозой убытков, как материальных, так и физических.

Известно, сколь серьезный ущерб и народному хозяйству , и населению наносят природные катаклизмы. Достаточно вспомнить землетрясение в Армении, когда были разрушены не только промышленные предприятия, но и магазины, склады, инфраструктура, жилые дома, пострадали люди. Между тем, на Земном шаре происходит в среднем более 18 землетрясений ежегодно. Даже гораздо более мелкие по масштабам стихийные бедствия - пожары, взрывы, сель, цунами, тайфуны, пыльные бури и т. д. - могут вызвать значительные разрушения и надолго вывести из строя то или иное звено общественного воспроизводства.

С развитием производительных сил общество встретилось с новым, весьма существенным источником опасности: так называемыми техническими рисками. Технические риски связаны с осуществлением воспроизводственного процесса. Они растут с ростом производственных мощностей, усложнением технологии, использованием новых видов энергии и т.д. Большое влияние на величину технического риска оказывает плотность размещения промышленных объектов на той или иной территории, так как при высокой плотности авария на одном объекте может провоцировать аварию на другом и т.д. по так называемому «принципу домино».

Огромный ущерб приносят аварийные загрязнения окружающей среды, такие как выбросы или сбросы вредных веществ в атмосферу или воду ; рассредоточения твердых, жидких или газообразных веществ на почве ; образования запахов, шумов, радиации, температурных изменений, превышающих установленный для данных территории и времени уровень и др. Снижение риска и уменьшение ущерба от аварийного загрязнения является несомненно одной из острейших проблем сегодня в Украине. Примером тому может служить авария на Чернобыльской АЭС и ее последствия.

В целом, воздействие научно-технического прогресса на общество неоднозначно. С одной стороны, НТП позволяет овладевать силами природы, дает возможность более эффективно контролировать общественное производство. Появляются новые средства борьбы с риском. С другой стороны, прогресс ведет к возникновению новых рисков, к их кумулированию, а также к огромной концентрации ценностей, что в сочетании с кумулированием рисков резко повышает опасность катастроф.

Существуют отрасли народного хозяйства, наиболее подверженные риску, например сельское хозяйство, морские и воздушные перевозки, химическая промышленность, энергетика и др. Каждый предприниматель, вкладывающий средства в эти отрасли, подвергает свой капитал значительному риску. Само понятие «предпринима-

тельство» всегда связано с большим или меньшим риском. Риск поч-

ти всегда сопутствует покупке ценных бумаг, депозитных сертификатов и иным операциям на денежном рынке. В банковском де-ле существует целостная система страхования ( хеджирования ) финан-совых рисков.

Людям свойственно различное отношение к риску. В экономической теории принято выделять: а) нейтральных к риску; б) любителей риска;

в) испытывающих антипатию к риску, или противников риска. Однако в основной своей массе люди не склонны к рисковой деятельности.

Такое поведение обычно объясняют, помимо особенностей человеческой психики, чисто экономическими причинами, в частности,

той или иной деятельностью, которую выбирает человек. Но не только

экономическая деятельность оказывает влияние на человека, его отношение к риску. Под воздействием и других факторов: социальных,

политических, экологических и прочих возникают те или иные риски.

Похожие работы

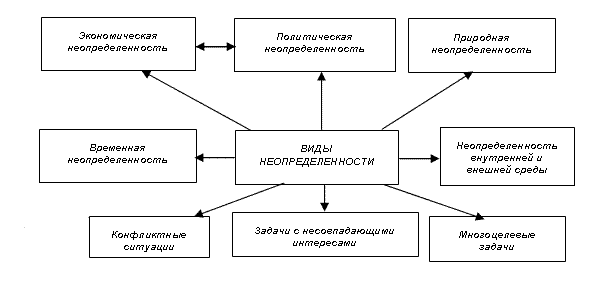

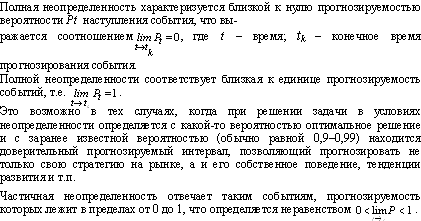

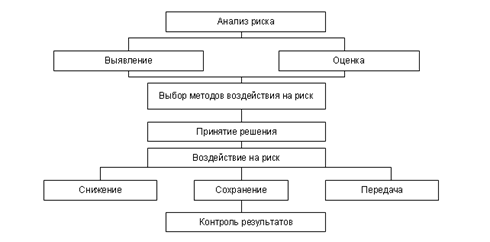

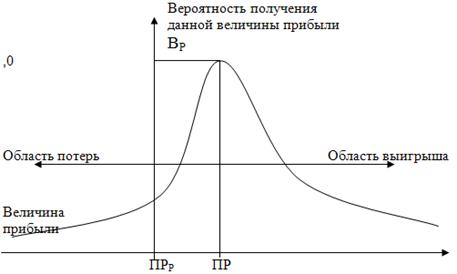

... содержания. С точки зрения вероятности выпадения событий неопределенность можно подразделить на два вида: полная неопределенность; частичная неопределенность. О механизме управления рисками и методологии их оценки В условиях объективного существования риска и связанных с ним финансовых, моральных и прочих потерь возникает потребность в определенном механизме, который позволил бы наилучшим ...

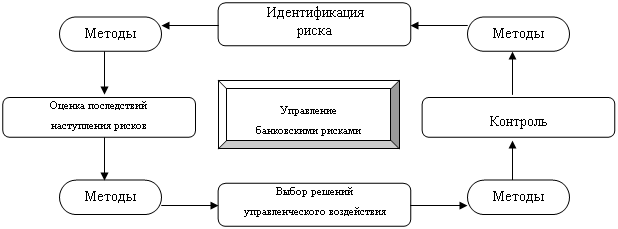

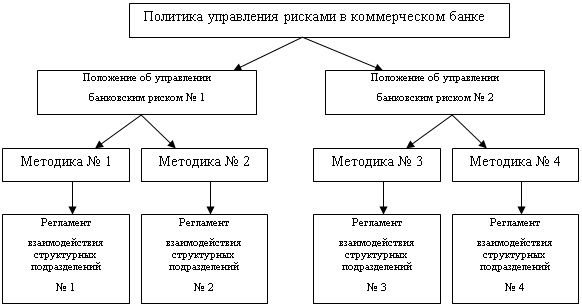

... одной из важнейших логичных составляющих организованного процесса функционирования банка, и поэтому оно обязано быть интегрировано в данный процесс, иметь на вооружении научно обоснованную стратегию, тактику и оперативную реализацию. Стратегия управления банковскими рисками должна органично вписываться в общую стратегию банка по управлению имеющимися в распоряжении активами и пассивами, а также ...

... , способность отвечать по своим обязательствам и другие аспекты. Из всего вышеперечисленного видна актуальность и необходимость наличия на предприятии эффективной системы управления риском. Эта система позволит, управляя рисками и снижая их влияние до минимального уровня, не допустить дальнейшее углубление кризиса большинства сфер деятельности и, в конечном итоге – стабилизировать положение. ...

... может выделяться "лидирующий" страховщик, который берет на себя функции организатора страхования. 3. Объединение рисков. Под объединением рисков понимается привлечение фирмой предприятий-партнеров по бизнесу, заинтересованных в ее стабильности и успехе ее начинаний, к проблеме управления рисками по своим сделкам и инвестициям. В качестве таких дружеских структур рассматриваются прежде всего ...

0 комментариев