Россия - один из важнейших внешнеторговых партнеров Эстонии: и по экспорту, и по импорту товаров она занимает второе место после Финляндии. Именно там - основной рынок сбыта для многих эстонских производителей, именно Россия дает основной доход от транзита. Но, к сожалению, таможенное законодательство России - головная боль для большинства наших коммерсантов.

Целью данной работы было рассмотрение основных правовых норм, регулирующих ввоз товаров на территорию России. Безусловно, в рамках курсовой работы невозможно подробно разобрать все аспекты, связанные с таможенным регулированием, и поэтому основное внимание было сосредоточено на вопросах, имеющих непосредственный интерес для предпринимателя.

В виду того, что в политических кругах России ведутся серьезные разговоры об экономических санкциях против Эстонии, важное место уделено тем пунктам законодательства, которые представляют реальную угрозу в случае ужесточения российской внешней политики.

1. Роль России в эстонской внешней торговле

Не смотря на то, что распад СССР привел к разрыву многих хозяйственных связей, Россия представляет значительный интерес для эстонских экспортеров: российский рынок один из самых крупных в Европе, а соотношение цен и качества наших товаров позволяет им успешно конкурировать с китайскими и турецкими. Да и наметившаяся в последний год стабилизация рубля стала заметным стимулом торговли.

Надо отметить, что за последние пять лет структура экспорта в Россию резко изменилась: если в 1991 году ведущие позиции занимали продукты питания и одежда (по 25%), то в 1994 году на продовольствие приходилось уже 42.1% (качество его довольно высоко, а цена заметно ниже, чем у российских производителей), а на одежду - лишь 4.6% /1, с.5/. Это, по всей вероятности, связано как с сокращением производства в легкой промышленности из - за перебоев с сырьем, так и возросшей конкуренцией со стороны зарубежных фирм. В 2 раза уменьшилась доля химических и пластмассовых товаров. Экспорт автомобилей, составлявший в 1991 году всего 0.6%, в 1992 вырос до 21.1%, в 1993 - 27.4%, а в 1994 сократился до 20.4%, что обусловлено повышением ввозных пошлин и насыщением внутреннего рынка России /1, с.6/.

После повышения с 1 июля 1994 г. пошлин на импорт продовольствия произошел некоторый спад ввоза продуктов, но затем объем экспорта снова начал медленно расти. С удовольствием покупают наши продукты на Урале и в Тюмени, где цены в 2 - 3 раза выше эстонских. Большой популярностью пользуются кондитерские изделия, молочные продукты, колбасы, консервы /2, с.3/.

Эстонская мебель, вполне соответствующая европейским стандартам, раза в полтора дешевле зарубежных аналогов.

И перечень товаров, имеющих все шансы занять достойное место на российском рынке, можно продолжить. Но помимо соображений экономической целесообразности важное значение имеют также политические и правовые факторы. А они, к сожалению, не вполне благоприятствуют расширению торговли.

2. Ограничения и запрещения ввоза

2.1. Причины ограничений. Подобно большинству стран Восточной Европы, Россия установила довольно жесткие ограничения на ввоз товаров из - за рубежа. Основными причинами этого, на мой взгляд, стали:

* слабая конкурентоспособность многих российских предприятий, вызванная господствовавшей в течении многих лет ориентацией на дешевое сырье и энергоресурсы,

* страх перед безработицей, которую может повлечь банкротство крупных заводов, не способных выжить в условиях внешней конкуренции,

* необходимость противовеса субсидированию экспорта, которое осуществляют многие государства как Европы, так и Азии,

* очень сильное влияние лоббирующих группировок (особенно АПК и ВПК),

* а также стремление к достижению определенных экономико - политических целей государства.

Как известно из истории, почти все европейские страны прошли в свое время стадию протекционизма, а затем, преодолев ее, перешли к относительно либеральной внешней торговле и экономической интеграции. Сейчас бывшие соцстраны (в том числе и Россия) идут по пути, который западные государства прошли 50 лет назад. Но, к сожалению, учитывая экономические условия и политическую ситуацию, этот этап приходится признать неизбежным.

2.2. Количественные ограничения ввоза. Согласно Таможенному кодексу РФ, ввоз в Россию и вывоз из нее отдельных товаров могут быть запрещены исходя из соображений государственной безопасности, защиты общественного порядка, нравственности населения, жизни и здоровья человека, защиты животных и растений, охраны окружающей среды, защиты художественного, исторического и археологического достояния народов РФ и зарубежных стран, защиты права собственности, защиты интересов российских потребителей ввозимых товаров и исходя из других интересов РФ на основании российского законодательства и международных договоров РФ /3, с.17/. Как мы видим, подчеркнутые слова допускают весьма широкое толкование закона и дают сравнительно легкую возможность введения эмбарго, скажем, на эстонские товары (для этого достаточно президентского указа).

Ограничения на ввоз в РФ и вывоз из нее товаров могут устанавливаться исходя из соображений экономической политики, выполнения международных обязательств РФ, защиты экономической основы суверенитета РФ, защиты внутреннего потребительского рынка, в качестве ответной меры на дискриминационные или другие ущемляющие интересы российских лиц (ну и слово - то нашли) акции иностранных государств и по другим достаточно важным основаниям в соответствии с актами законодательства РФ и международными договорами РФ /3, с.17/.

А тут уже возможно все что угодно. И каждому предпринимателю, начинающему дела с Россией, надо помнить, насколько силен протекционистский (пусть в данный момент и не вполне реализованный) потенциал российского законодательства: гром для коммерсанта (особенно после высылки Рожка) может грянуть в любой момент.

3. Таможенные пошлины.

3.1. Общие принципы обложения импорта. Наиболее важную роль в ограничении импорта играют таможенные пошлины, причем для разных государств пошлины различны: для стран СНГ действует режим свободной торговли, для государств, имеющих с Россией режим наибольшего благоприятствования - стандартный размер пошлин, для развивающихся стран, пользующихся режимом временной преференции, стандартные ставки снижены в 2 раза, а для остальных государств (в том числе и для Эстонии) стандартные ставки обложения умножаются на 2 /4, с.41 - 42/.

Сами пошлины довольно велики. Так, для Эстонии они составляют:

На молоко, масло и мясо (самые популярные в России эстонские продукты) - 30%;

На колбасы (качество которых давно по достоинству оценили россияне) - 40%;

На картофель (а он в Таллинне, самом дорогом эстонском городе, стоит чуть - чуть дороже, чем в Ульяновске - самом дешевом городе России) - 50%;

На спирт (едва ли не основная статья экспорта в довоенной Эстонии) - 200 %;

На пластмассовые изделия (а продукция “Нормы” в свое время ценилась далеко за пределами республики) - 50%;

На одежду (качество ее тоже общепризнано) - 30 - 60%;

На автомобили (которые у нас раза в два дешевле, чем у соседей) - 80 - 92% /8, с.246 - 284/.

По способу начисления пошлины делятся на 3 группы:

1. Специфические, устанавливаемые на каждую единицу облагаемого товара (так, при ввозе в Россию черной икры надо заплатить по 100 экю за килограмм).

2. Адвалорные, представляющие собой определенный процент от таможенной стоимости товаров (при продаже в Россию танков пошлина составит 100% от их стоимости).

3. Комбинированные пошлины, сочетающие оба подхода /4, с.168/.

Для достижения некоторых специфических целей государства могут применяться следующие виды пошлин:

*Сезонные, применяемые для оперативного регулирования ввоза - вывоза товаров и устанавливаемые не более чем на 6 месяцев в год /5, с.168/. Так, для обеспечения насыщенности потребительского рынка импорт овощей и фруктов в зимнее время целесообразно регулировать менее жестко, чем летом.

*Особые пошлины, которые направлены на борьбу с демпингом, а также на ограничение ввоза товаров, наносящих или угрожающих нанести вред отечественному производителю подобных товаров. Причем опасность может представлять как сам товар, так и объем поставки или ее условия. И если борьба с демпингом является в международной практике совершенно нормальным явлением, то все остальное является чистой воды протекционизмом, от которого в конечном итоге пострадает сама Россия. Особые пошлины применяются и как ответная мера на ущемление интересов Российской Федерации со стороны других государств /5, с.168/. И к сожалению, в последнее время идут очень серьезные разговоры о применении таких пошлин на эстонские товары.

*К компенсационным пошлинам прибегают в случае, если при производстве ввозимого товара использовались субсидии или если ввоз данных товаров угрожает организации или расширению производства данного товара в России /5, с.168 - 169/. Как мы видим, этот пункт состоит из двух очень разных смысловых положений: если первое из них является логичным и обоснованным, то второе дает такой простор для произвола таможенных чиновников, что можно только удивляться, как крупные торговые партнеры России это терпят.

3.2. Определение таможенной стоимости. Как было сказано выше, при определении размера пошлин очень большое значение имеет таможенная стоимость товара (ТС), так как адвалорные пошлины являются наиболее распространенными. ТС декларируется таможенному органу РФ при перемещении товара через границу.

Не трудно догадаться, какие необъятные возможности открываются здесь для ловкого предпринимателя. Однако, государство тоже не лыком шито, и коммерсанту, оценившего на таможне новый “Мерседес” в 100 долларов, никто на слово не поверит: ТС должна быть основана на достоверной, количественно измеряемой и документально подтвержденной информации. Если у таможни возникнут сомнения, она может потребовать дополнительные документы. Расходы, связанные с уточнением заявленной таможенной стоимости, несет декларант /5, с.169/.

Существует несколько методов определения ТС, и если более простой из них не даст результата, то последовательно переходят к более и более сложным.

1. Метод по цене сделки с ввозимыми товарами учитывает в качестве таможенной стоимости уплаченную либо подлежащую уплате сумму за ввозимый товар (включая накладные и транспортные расходы) на момент пересечения таможенной границы РФ. Этот метод не может быть применен, если:

-Существуют ограничения в отношении прав покупателя на ввозимый товар

-Цена сделки зависит от соблюдения условий, влияние которых не может быть учтено и проконтролировано

-Данные, используемые декларантом, документально не подтверждены либо не являются достоверными

-Участники сделки взаимозависимы, если декларант не сможет доказать, что взаимозависимость не повлияла на цену сделки /5, с.169/.

Если по вышеуказанным причинам это, наиболее простой, метод не может быть применен, для определения ТС прибегают к

2. Методу по цене сделки с идентичными товарами - т.е. товарами, имеющими те же физические характеристики, качество, репутацию на рынке, страну происхождения, производителя, что и оцениваемые товары. Идентичные товары должны быть ввезены в страну одновременно с оцениваемыми или не раньше чем за 90 дней до них. Если идентичные товары были ввезены в ином количестве или на иных коммерческих условиях, то производится корректировка цены с учетом этой разницы, причем эта корректировка должна производиться на основании достоверных и документально подтвержденных сведений. Если при применении данного метода выявляются более одной цены сделки с идентичными товарами, то для определения таможенной стоимости ввозимых товаров применяется самая низкая из них.

Если же никаких сделок с идентичными товарами выявить не удастся, то используется

3. Метод по цене сделки с однородными товарами, т.е. товарами, которые хотя и не являются одинаковыми с оцениваемыми во всех отношениях, но имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять те же функции, что и оцениваемые товары, и быть коммерчески взаимозаменяемыми. При определении однородности товаров учитываются следующие их признаки: качество, наличие товарного знака, репутация на рынке, страна происхождения производитель /5, с.170 - 171/.

Если и этод вариант не даст эффекта, применяется

4. Метод на основе вычитания стоимости. При этом методе в качестве основы для определения таможенной стоимости товара применяется цена единицы, по которой оцениваемые, идентичные или однородные товары продаются наибольшей партией на территории России не позднее 90 дней с даты вывоза оцениваемых товаров участнику сделки, не являющемуся взаимозависимым с продавцом лицом. Из цены единицы товара вычитаются:

-комиссионные вознаграждения, обычные надбавки на прибыль и общие расходы в связи с продажей в России ввозимых товаров того же класса и вида

-суммы ввозных пошлин, налогов и иных платежей, подлежащих уплате в России в связи с ввозом или продажей товаров

-обычные расходы, понесенные в России, на транспортировку, страхование, погрузку - разгрузку.

Если ввезенные товары подверглись в России переработке, то добавленная стоимость также подлежит вычету /5, с.171/.

Если же и такой метод не даст результата, используют

5. Метод на основе сложения стоимости. ТС товара в этом случае получается путем сложения:

-стоимости материалов и издержек, понесенных изготовителем в связи с производством

-общих затрат, характерных для продажи в Россию из страны вывоза товаров того же вида (транспортировка, погрузка - разгрузка, страхование до места пересечения границы и др.)

-прибыли, обычно получаемой экспортером в результате поставки в Россию таких товаров.

6. Резервный метод. В случаях, если таможенная стоимость товара не может быть определена декларантом в результате последовательного применения пяти вышеназванных методов либо если таможня аргументированно считает, что эти методы определения ТС не могут быть использованы, таможенная стоимость оцениваемых товаров определяется с учетом мировой практики. В качестве основы для определения таможенной стоимости товара по резервному методу нельзя использовать:

-цену товара на внутреннем рынке России

-цену товара, поставляемого из страны его вывоза в третьи страны

-цену на внутреннем рынке России на товары российского происхождения

-произвольно установленную или достоверно не подтвержденную цену товара /5, с.171 - 172/.

Так регламентирует установление ТС закон о таможенном тарифе РФ. И к сожалению, закон этот оставляет много нерешенных вопросов: слишком уж много в нем разных “обычно”, “характерно”, “как правило”, что дает очень широкие возможности толкования. Для эстонских предпринимателей это особенно неблагоприятно еще и потому, что применение такого закона требует наработки большого числа прецедентов, а Эстония имеет слишком малый вес в российской внешней торговле, чтобы у российских таможенников сформировался хоть сколько - нибудь значительный опыт ведения дел именно с ней (а специфика страны - один из важнейших критериев примененния закона). А раз такого опыта нет, можно предположить, что в подавляющем большинстве случаев интерпритация многочисленных расплывчатых формулировок будет не в пользу Эстонии, которая воспринимается российским общественным мнением как очень недружественное государство. Что же касается последнего, резервного метода, то вряд ли даже авторы закона четко сознавали, что он из себя представляет.

3.3. Страна происхождения товара. Согласно российскому законодательству, величина таможенных пошлин очень сильно колеблется в зависимости от того, какая страна является поставщиком товара. При этом пошлина зависит не от того, откуда был непосредственно ввезен данный товар, а только от страны - изготовителя, т.е. страны, где товар был полностью произведен или подвергнут достаточной переработке /5, с.172/.

И чтобы, например, Эстония не наладила беспошлинные поставки через Украину, при прохождении таможенных процедур требуется предъявить сертификат о происхождении товара. Он необходим, если в представленных таможне документах сведения о происхождении товаров отсутствуют либо у таможенного органа есть основания полагать, что декларируются недостоверные сведения о происхождении товаров. А если товар происходит из страны, которой Россия предоставляет преференции по таможенному тарифу, либо, наоборот, производителем является государство, ввоз товаров из которого регулируется квотами либо иными мерами, представление сертификата обязательно в любом случае /5, с.174/.

Сертификат должен содержать письменное заявление отправителя о том, что товар удовлетворяет соответствующему критерию происхождения и письменное удостоверение компетентного органа страны вывоза, выдавшего сертификат, о том, что представленные в сертификате сведения соответствуют действительности /5, с.174/.

К сожалению, в законе ни слова не сказано о том, какие документы требуются для получения сертификата и какова вообще эта процедура. По - видимому, подразумевается, что все это регулируется национальным законодательством страны - экспортера.

В случае непредоставления надлежащим образом оформленного сертификата товары облагаются по максимальным ставкам таможенного тарифа. Если же есть достаточные основания полагать, что товар происходит из страны, товары которой не подлежат ввозу в соответствии с международными соглашениями или законодательством РФ, таможенный орган может не пропустить этот товар через границу /5, с.175/.

Как мы видим, таможенные условия в России довольно суровы, и для Эстонии они еще более жесткие, чем для большинства стран мира: 274 государства либо имеют с Росиией режим наибольшего благоприятствования, либо пользуются схемой тарифной префернции. Отчасти в этом виновата национальная политика Эстонии, отчасти - националистические настроения внутри самой России, но факт остается фактом: закон таков, каков он есть, и предпринимателю остается только искать в нем лазейки. И один из наиболее перспективных для Эстонии вариантов - транзит.

Учитывая, что операции по обеспечению сохранности товаров, по подготовке их к продаже и транспортировке, простые сборочные операции, смешивание компонентов без придания полученной продукции характеристик, существенно отличающих ее от исходных составляющих, не считаются достаточной переработкой /5, с.173/, можно только посетовать на то, что наши коммерсанты не используют в полной мере эту возможность.

Но перспективы транзита опять - таки становятся неопределенными из - за неустойчивой политической ситуации: ходят упорные слухи о том, что канцелярия президента РФ готовит указ, запрещающий транзит российских грузов через Эстонию по политическим мотивам. И хотя официально никто эту информацию не подтвердил, но, как гласит один из законов Мерфи, если неприятность может произойти, она обязательно происходит.

3.4. Тарифные льготы. Наиболее перспективной для наших предпринимателей льготой является возврат уплаченной пошлины на товары, ввозимые в качестве вклада в уставные фонды иностранных предприятий и предприятий с иностранными инвестициями /5, с.177/. Поскольку взнос в уставной капитал можно сделать чем угодно, а сами основные средства потом можно продать, почему бы не воспльзоваться этим для ввоза, скажем, автомобилей?

Товары, перемещаемые в режиме транзита, гуманитарная помощь, товары, ввозимые физическими лицами и не предназначенные для производственной и коммерческой деятельности, также освобождаются от пошлины /5, с.176/.

Как видно из всего вышеизложенного, таможенное законодательство, являясь одним из важных средств российской экономической политики, ставит внешнюю торговлю России в серьезную зависимость от политических условий. Это неизбежно порождает неопределенность во внешнеэкономических отношениях и создает значительные трудности для международного предпринимательства.

4. Таможенные процедуры

Экспорт товаров - процедура комплексная и многоступенчатая. И для того, чтобы при прохождении таможни не возникли серьезные проблемы, следует придерживаться определенной последовательности действий.

Первой из них является подготовка документов организации: свидетельства о регистрации, устава, справки о банковских счетах. Затем производится подготовка документов на груз. В их число входят договор поставки, счет - фактура, справка о безопасности груза, ветеринарная справка или фитосправка (для товаров соответственно животного и растительного происхождения), в некоторых случаях - лицензия или разрешение министерства, паспорт сделки, который оформляется в банке. Необходимо также определить код товара по ТН ВЭД.

Важной процедурой является сбор информации о транспортном средстве: номер автомобиля и прицепа, номер вагона и контейнера, проверка целостности замков и пломб, внешний осмотр транспортного средства и т.д.

Собранные документы используются при заполнении таможенной декларации и определении таможенной стоимости товара.

На основании выявленной данных, указанных в декларации, производится оплата таможенных пошлин и сборов.

Затем документы предъявляются таможне и в случае, если по ним есть замечания, необходимо устранить выявленные недостатки. Если у таможни претензий нет, то происходит согласование места и времени досмотра груза.

После проверки соответствия груза и транспортного средства документации производится устранение претензий таможни, а затем груз опломбируется. Когда эти формальности улажены, экспортер должен обеспечить оформление транспортных документов. Если груз идет транзитом через несколько стран, то число копий должно быть больше числа пересекаемых границ. После прохождения таможенного досмотра в документах делается соответствующая отметка.

После окончательной проверки документов они выдаются представителю транспортной фирмы (водителю, капитану).

Затем экспортер, согласно международным правилам Incoterms, должен известить получателя о дате отправки груза и переслать ему документы на груз. Получив от получателя подтверждение о получении документов, он передает своему банку информацию о движении груза (если формой рассчетов является инкассо или аккредитив).

После получения от импортера информации о прибытии груза и прохождении таможни экспортер проверяет в своем банке информацию о движении денег, а в случае, если по прибытии груза было обнаружено отклонение от счета - фактуры по качеству и количеству, выясняет причины отклонений и принимает решение о списании убытков /6, с.327 - 329/.

5. Поддержка экспорта со стороны государства

Для того, чтобы смягчить влияние таможенных барьеров и помочь предприятиям выйти на внешний рынок, в Эстонии осуществляется программа оказания государственной помощи экспорту. Основными приоритетами программы являются:

*способствование повышению степениобработки продукции на территории Эстонии и применению отечественного сырья

*расширение структуры производства и географии экспорта с оказанием помощи экспорту новых изделий и увеличению их выпуска /7, с.955 - 956/.

При формировании этой программы принципиально было решено отказаться от непосредственного субсидирования проризводства (это дорого и неэффективно). Вместо этого государство может оплатить до 50% расходов потенциального экспортера на участие в международных выставках, распространение за рубежом информации и рекламы, изготовление брошюр и видеозаписей, привлечение консультантов для выявления экспортного потенциала фирмы, комплектование должности работника, ведающего вопросами экспорта, на патентование изделия, регистрацию торгового знака, на испытание изделия и обучение работников, непосредственно связанных с экспортной деятельностью /5, с.957/.

Одним из важнейших положений программы является то, что предприятия не должны быть зависимы от государственной помощи: основную часть работы все - таки осуществляет потенциальный экспортер /5, с.956/.

6. Перспективы

Говоря о перспективах эстонско - российской внешней торговли, необходимо отдельно рассматривать кратко - и долгосрочный периоды.

К сожалению, в ближайшее время, по крайней мере, до президентских выборов в России, ситуация неизбежно будет только ухудшаться. Ельцин, желая предстать перед избирателями патриотом, попытается весьма экстравагантным способом (учитывая, что торговлю с Россией в основном ведут русские предприниматели) продемонстрировать свою заботу о соотечественниках, живущих в Прибалтике. Да и эстонские политики в данный момент не готовы к разумным компромиссам: ситуация с Православной церковью, очень жесткие законы о гражданстве и языке, территориальные претензии отнюдь не свидетельствуют о стремлении к нормализации отношений. После июньских выборов, в зависимости от их исхода, возможны как некоторая разрядка напряженности, так и полная экономическая блокада Эстонии. А если учесть, что экспорт в Россию занимает в торговом балансе республики второе место, нетрудно предсказать последствия для экономики вцелом.

Что же касается серьезных позитивных сдвигов в двусторонних отношениях, то они когда - нибудь неизбежно наступят. Но это - вопрос уже нескольких лет: возможно, года через четыре, после новых выборов в Думу и парламентских выборов в Эстонии.

Впрочем, поручиться за такой прогноз я не берусь: не исключено, что к тому времени в России не будет ни Думы, ни свободного предпринимательства. Или наоборот: демократическая и процветающая Россия не будет нуждаться ни в каких таможенных барьерах.

Твердо сказать можно только одно: предпринимательству капиталу чужд любой национализм. И чтобы ни делали политики, торговля пусть с трудом, но будет развиваться, пока странам есть, что предложить друг другу. И как бы ни были сильны интересы отдельных групп, стоящих за усиление таможенных барьеров, будущее - за общеевропейской интеграцией: и Россия, и Эстония являются членами Совета Европы, решается вопрос о присоединении к другим европейским организациям. А “философия” европейской интеграции теснейшим образом связана со свободой торговли. Чем глубже будут идти демократические процессы в России, тем более либеральным будет становиться ее таможенное законодательство. Другого пути нет.

Использованная литература

Россия как торговый партнер Эстонии (по материалам Банка Эстонии) //”Купеческая гавань”, 19.05.95

И. Тетерин. Как торговать с Россией//”Эстония”, 31.03.93

Таможенный кодекс РФ//Россия. Таможенный справочник. Спб: 1994

Таможенный справочник` 94. Приложение. Спб: 1994

Закон РФ о таможенном тарифе// Россия. Таможенный справочник. Спб: 1994

Алгоритм осуществления таможенных процедур// Россия. Таможенный справочник. Спб: 1994

Порядок оказания государственной помощи экспорту// Правовые акты Эстонии, 1994, №44 - 45

Ставки ввозных таможенных пошлин//Таможня'94, М.: 1994

Похожие работы

... , в то время как товары, производство которых в России было освоено или уже налаживалось, облагать высокими пошлинами, либо вообще запрещать к ввозу. Нередко возникали и фритредерские тенденции в таможенном регулировании России, хотя в основном это происходило под влиянием тех или иных политических событий в Европе, а не из соображений чисто экономического характера. К сожалению, этот опыт ...

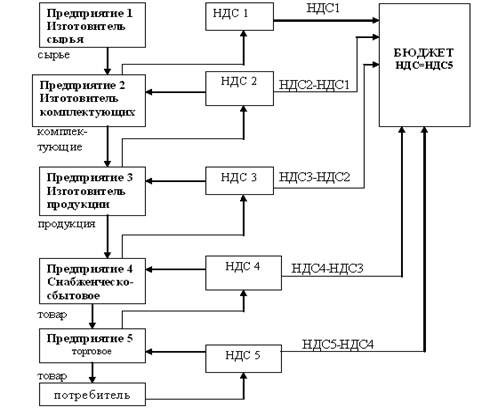

... банковские и страховые (включая перестрахование) услуги, что не исключает введения специального альтернативного налога на подобные операции. 2. Действующая система исчисления и уплаты НДС в России 2.1 Плательщики налога По законодательству РФ (ст.143 НК РФ) плательщиками налога выступают абсолютно все предприятия независимо от организационно-правовых форм и индивидуальные предприниматели, ...

... ее качества, а также для предупреждения и устранения возникающих правонарушении. Заключение В данной работе мы провели, с одной стороны, исследование правового положения таможенных режимов как одного из видов административно-правовых режимов, выявляя общеправовых основы их функционирования и характерные черты, присущие данным режимам, а с другой стороны, проанализировали состояние ...

... регулировании внешнеторговой деятельности. Как мы видим, таможенные платежи играют существенную роль в регулировании внешнеэкономической деятельности. Таким образом, мы подробно рассмотрели правовую природу таможенных платежей, выяснили, что скрывается за этими терминами и каков порядок уплаты таможенных платежей. Можно сказать, что таможенные платежи – это совокупность 3-х элементов: ...

0 комментариев