Навигация

Факторы, сдерживающие кредитование промышленности в России

2. Факторы, сдерживающие кредитование промышленности в России.

Как мы видим, важную роль в повышении инвестиционной активности и обеспечении экономического роста призваны сыграть банки. Однако в настоящее время банки еще не стали ни аккумулятором заметных инвестиционных ресурсов, ни их эффективным оператором. Причины такого положения дел многообразны. Но если кратко, то неустойчивость общеэкономической ситуации в полной мере проявляется и в банковском секторе.

Рентабельность в реальном секторе не позволяет с учетом инфляции обеспечить возврат среднесрочных и долгосрочных кредитов на выгодных для коммерческих банков условиях. Низкая отдача капитала в реальном секторе (увеличение сроков освоения инвестиций, снижение отдачи основных производственных фондов) не будет способствовать привлечению инвестиций даже в условиях снижающейся инфляции.

Более того, ряд факторов, в целом благоприятных с точки зрения макроэкономики, оказывает на развитие кредитных организаций достаточно противоречивое влияние. Так, существенное замедление темпов инфляции, падение доходности ценных государственных бумаг, порой отрицательная доходность валютного и фондового рынков приводят к ухудшению финансового положения кредитных организаций.

Вряд ли возможно предполагать, что в таких условиях свободные финансовые ресурсы, а за ними и все банки устремятся в реальный сектор экономики. Поэтому, по нашему мнению, нет пока оснований считать, что в ближайшее время инвестиции появятся.

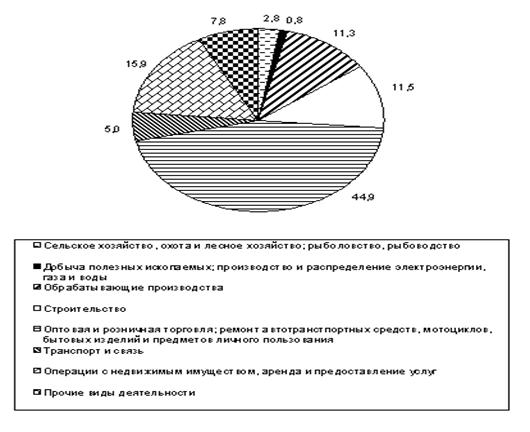

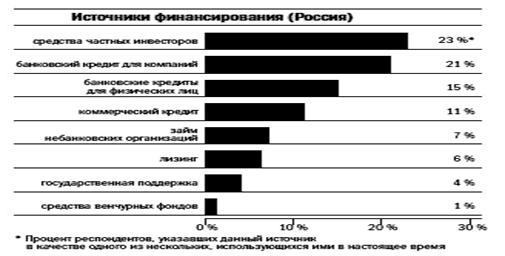

Во-первых, остаются запредельно высокими риски вложений в промышленность. Особенно это касается капиталоемких инвестиционных проектов. Кредитование промышленных предприятий в настоящее время призвано, как правило, возместить временную нехватку оборотных средств, носит краткосрочный характер и осуществляется или под конкретные экспортные поставки, или под готовую и ликвидную продукцию. Степень риска долгосрочных капитальных вложений остается несовместимой с потенциально возможной нормой прибыли от этих вложений. Высокие риски невозможно устранить без улучшения финансового состояния предприятий. Очевидно, что в течение одного года кардинально улучшить состояние финансов хозяйствующих субъектов и провести успешную реформу предприятий не удастся ни при каких условиях.

Во-вторых, падение доходности инструментов финансовых рынков уменьшает инвестиционные возможности банков, делает неустойчивым их финансовое положение. Банки, озабоченные состоянием текущей ликвидности, вряд ли склонны к инвестиционным проектам. Следует также отметить, что и при условии относительно благоприятной экономической конъюнктуры совокупные финансовые ресурсы значительной части российских кредитных организаций недостаточны для обеспечения серьезных капитальных вложений в промышленность, транспорт или связь.

В-третьих, уход государства из инвестиционной сферы в целом, на наш взгляд, негативно сказывается на инвестиционном климате. Это влияние проявляется как в подрыве доверия к инвестиционному процессу со стороны частных инвесторов, так и в разрушении механизма "запуска" инвестиций. Идея Правительства и Минэкономики о том, что каждый рубль государственных инвестиций способен привлечь 4 рубля негосударственных средств, срабатывает, но с обратным знаком. Каждый рубль недофинансирования со стороны государства приводит к бегству из инвестиционной сферы нескольких рублей средств потенциальных негосударственных инвесторов. Если государство не хочет брать на себя инвестиционные риски и не находит средств для этого, непонятно, почему частный сектор должен брать на себя инициативу и какие-либо обязательства.

В-четвертых, большинство предприятий, как это ни покажется парадоксальным, не готово к приему инвестиций. Имеется в виду, что пока не работает механизм привлечения инвестиций на принятых во всем мире условиях, когда инвестор требует эффективного освоения средств, финансовой "прозрачности" предприятия, передачи прав по распоряжению имуществом в рамках адекватных объема выделенных средств и т.д. Немалая часть руководителей предприятий по-прежнему желает привлечь финансовые ресурсы со стороны и не нести за это никакой экономической ответственности.

В-пятых, учитывая потрясения, начавшиеся в конце 1997 г. на мировых финансовых рынках, такие источники инвестиций, как средства иностранных инвесторов и средства, привлекаемые посредством эмиссии ценных бумаг, в 1998 г. можно отнести к исключительно гипотетическим.

Наконец, немаловажной причиной вялости инвестиций является недостаточное законодательное подкрепление и неясные перспективы экономической деятельности в свете принятия новых законодательных актов.

Таким образом, очевидно, что причины недостаточного участия банков в инвестиционной деятельности кроются отнюдь не в простом нежелании банков смещать акценты в своей работе. Если будут созданы возможности нормального извлечения прибыли в реальном секторе экономики, деньги действительно пойдут туда, и банки не будут препятствием этому процессу.

Похожие работы

... обеспечения взыскивается с расчетного счета предприятия; при отсутствии свободных денежных средств сумма недостатка, переносится на счет просроченных ссуд /24/. 2.2 Общие правила кредитования химических предприятий России за счет ресурсов иностранных банков После принятия решения о необходимости расширения или переориентации действующего производства на химическом предприятии возникает ...

... среды, включающей в себя самые различные аспекты: экономические условия хозяйствования, наличие платежеспособного спроса потребителей, экономическую (финансово-кредитную) политику правительства и принимаемые им решения, законодательные акты по контролю за деятельностью предприятия; систему ценностей в обществе; технику, технологию т. д. Для менеджера особую значимость имеют уровень, динамика и ...

... операций, не запрещена российским законодательством. Более того, она не нуждается в лицензировании, и для ее регулировании не требуется принятие специальных законов. 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ ВОЗВРАТА КРЕДИТОВАНИЯ МАЛЫХ ПРЕДПРИЯТИЙ В РОССИЙСКОЙ ФЕДЕРАЦИИ 3.1. Создание эффективного механизма гарантирования кредитов малых предприятий Основной причиной трудностей малых предприятий в плане ...

... с издержками двух или трех конкурентов. Это позволит выявить конкурентоспособность предприятия, определить имеющиеся резервы для снижения издержек. Подобный сравнительный анализ издержек производства на данном предприятии и предприятиях-конкурентах служит основанием для разработки и проведения стратегических мероприятий по снижению издержек производства и оптимизации производственной программы. ...

0 комментариев