Навигация

Порядок уплаты и отчетность

1.5. Порядок уплаты и отчетность.

Все плательщики налога на прибыль от реализации продукции, работ, услуг (за исключением предприятий с иностранными инвестициями и иностранных юридических лиц) исчисляют налог ежеквартально нарастающим итогом с начала года исходя из фактической прибыли.

В течение квартала все плательщики налога, за исключением указанных ниже, в том числе и предприятия с иностранными инвестициями раз в месяц не позднее 15 числа, каждого месяца производят авансовые платежи равными долями в размере 1/3 квартальной суммы налога исходя из предполагаемой прибыли. Указанный порядок платежей введен с 01.01.94г.

Авансовые платежи по налогу на прибыль не производят:

· Бюджетные организации и учреждения по налогу на прибыль от осуществляемой ими предпринимательской деятельности

· Предприятия, добывающие драгоценные металлы - с 01.01.94г.

· Инвестиционные фонды - с 01.01.94г.

· Малые предприятия - с 01.01.94г.

Окончательный расчет с бюджетом исходя из фактической прибыли за отчетный период (с учетом произведенных авансовых платежей) производится в 5-тидневный срок со дня, установленного для сдачи квартальной бухгалтерской отчетности, а по годовому бухгалтерскому отчету в 10-тидневный срок после установленного для сдачи годового отчета.

В связи с исчислением налога на прибыль и доходы плательщики предоставляют в налоговые органы по месту своего нахождения следующие отчетные документы.

Все предприятия и организации, кроме бюджетных, предприятий с иностранными инвестициями и иностранных юридических лиц:

1) Справку об авансовых взносах налога в бюджет исходя из предполагаемой прибыли на текущий квартал.

2) Бухгалтерские отчеты и балансы.

3) Расчет налога с суммы превышения расходов на оплату труда по сравнению с их нормируемой величиной.

4) Расчет налога от фактической прибыли.

5) Расчет дополнительных платежей в бюджет (возврата из бюджета), исчисленных исходя из сумм доплат (уменьшения) налога на прибыль и авансовых взносов налога, скорректированных на учетную ставку ЦБ РФ.

Все документы предоставляются ежеквартально в следующие сроки: справки об авансовых взносах - до 1-го числа текущего квартала, прочие документы - в сроки, установленные для предоставления бухгалтерской отчетности.

Сроки сдачи бухгалтерской отчетности определены Положением о бухгалтерском учете и отчетности в РФ.

Бюджетные организации и учреждения по налогу на доходы от осуществляемой ими предпринимательской деятельности предоставляют в налоговые органы по месту их нахождения ежеквартально не позднее 20-го числа месяца следующего, за отчетным периодом (по окончании года - не позднее 1 марта):

1) Отчет о финансовых результатах и их использовании.

2) Расчет налога от фактической прибыли, исчисляемого нарастающим итогом с начала года.

3) Расчет налога с суммы превышения расходов на оплату труда по сравнению с их нормируемой величиной.

Глава 2. Расчет налогообложения прибыли некоторых видов деятельности.

Опираясь на теоретические выкладки и соображения, обозначенные в Главе 1, целесообразно привести расчеты налогообложения прибыли некоторых видов деятельности.

2.1. Уменьшение налогооблагаемой прибыли сельхозпредприятия на сумму прибыли, полученной от производства сельхозсырья и его переработки.

Таблица 2.1.1. Расчет уменьшения налогооблагаемой прибыли сельхозпредприятия на сумму прибыли, полученной от производства сельхозсырья и его переработки.

| №п/п | Показатель | Сумма |

| 1 | Количество скота в живом весе, переданные на переработку в собственном производстве (тонн) | 100 |

| 2 | Затраты по выращиванию скота, переданного в переработку (млн.руб.) | 20 |

| 3 | Выход мяса от забоя скота (тонн) | 50 |

| 4 | Затраты на переработку скота (по убойному цеху) (млн. руб.) | 2 |

| 5 | Всего затрат по выращиванию скота и его переработке в убойном цехе (млн. руб.) (стр.2 + стр.4) | 22 |

| 6 | Затраты на производство колбасы (млн. руб.) | 4 |

| 7 | Итого производственная себестоимость готовой продукции (колбасы) (млн. руб.) (стр.5 + стр.6) | 26 |

| 8 | Выручка от реализации готовой продукции (колбасы) без НДС (млн.руб.) | 36 |

| 9 | Удельный вес затрат по выращиванию скота и его переработке в убойном цехе в общей сумме затрат на производство готовой продукции (колбасы) (%) (стр.5 / стр.7) | 85 |

| 10 | Прибыль от производства и реализации промышленной продукции (колбасы) (млн.руб.) | 10 |

| 11 | Расчетная прибыль от производства сельхозсырья и его переработки (млн.руб.) (стр.9 * стр.10) | 8.5 |

| 12 | Прибыль, подлежащая налогообложению (млн. руб.) (ср.10-стр.11) | 1.5 |

Как видно из таблицы налогооблагаемая прибыль сельхозпредприятия уменьшилась в 6.7 раз за счет расчета удельного веса затрат производства и переработки сельхозпродукции в общей сумме затрат на производство.[8]

Похожие работы

... взносы налога исходя из предполагаемой суммы прибыли за налогооблагаемый период и ставки налога. Для контроля за правильностью определения и полнотой перечисления в бюджет авансовых сумм налога на прибыль предприятия представляют налоговым органам по месту своего нахождения справки о предполагаемой сумме прибыли на текущий квартал. По окончании первого квартала, полугодия, девяти месяцев ...

... финансирования; v другие доходы в соответствии с требованиями ст. 251 НК РФ, которыми необходимо руководствоваться при определении налоговой базы налогоплательщик 2. Налоговая база по налогу на прибыль предприятий 2.1 Общие положения Налоговой базой для целей налогообложения признается денежное выражение прибыли, которой для российской организации являются полученные доходы, уменьшенные на ...

... в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов). 2. Льготы по налогу на прибыль и динамика их изменений 2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России В федеральном бюджете на 2000 год налог на прибыль призван обеспечить 9,4% налоговых доходов ( ...

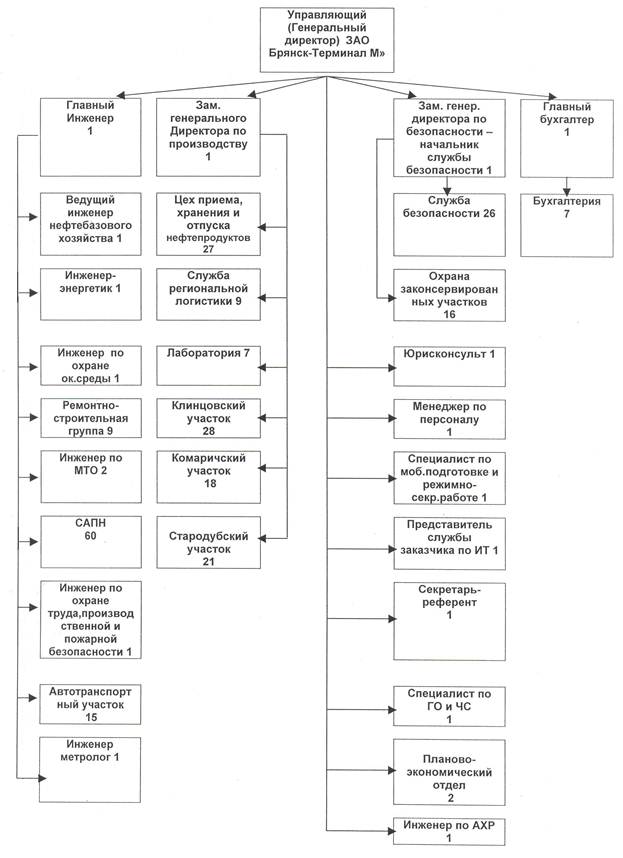

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

0 комментариев