Навигация

Вложение капитала в уставные фонды совместных предприятий

1. Вложение капитала в уставные фонды совместных предприятий

Эта форма финансового инвестирования имеет наиболее тесную связь с операционной деятельностью предприятия. Она обеспечивает:

упрочение стратегических хозяйственных связей с поставщиками сырья и материалов (при участии в их уставном капитале);

развитие своей производственной инфраструктуры (при вложении капитала в транспортные и другие аналогичные предприятия);

расширение возможностей сбыта продукции или проникновения на другие региональные рынки (путем вложения капитала в уставные фонды предприятий торговли);

различные формы отраслевой и товарной диверсификации операционной деятельности и другие стратегические направления развития предприятия.

По своему содержанию эта форма финансового инвестирования во многом подменяет реальное инвестирование, являясь при этом менее капиталоемкой и более оперативной. Приоритетной целью этой формы инвестирования является не столько получение высокой инвестиционной прибыли (хотя минимально необходимый ее уровень должен быть обеспечен), сколько установление форм финансового влияния на предприятия для обеспечения стабильного формирования своей операционной прибыли.

2. Вложение капитала в доходные виды денежных инструментов

Эта форма финансового инвестирования направлена, прежде всего, на эффективное использование временно свободных денежных активов предприятия. Основным видом денежных инструментов инвестирования является депозитный вклад в коммерческих банках. Как правило, эта форма используется для краткосрочного инвестирования капитала и ее главной целью является генерирование инвестиционной прибыли.

3. Вложение капитала в доходные виды фондовых инструментов

Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так называемые «рыночные ценные бумаги»).

Использование этой формы финансового инвестирования связано с:

широким выбором альтернативных инвестиционных решений, как по инструментам инвестирования, так и по его срокам;

более высоким уровнем государственного регулирования и защищенности инвестиций;

развитой инфраструктурой фондового рынка;

наличием оперативно предоставляемой информации о состоянии и конъюнктуре фондового рынка в разрезе отдельных его сегментов и другими факторами.

Основной целью этой формы финансового инвестирования также является генерирование инвестиционной прибыли, хотя в отдельных случаях она может быть использована для установления форм финансового влияния на отдельные компании при решении стратегических задач (путем приобретения контрольного или достаточного весомого пакета акций) (1, с.54).

В условиях становления рыночных отношений бесперебойное формирование денежных ресурсов и их эффективное инвестирование в доходные объекты обеспечивается с помощью финансового рынка. Он представляет собой совокупность рыночных институтов, направляющих поток денежных средств от владельцев (собственников) сбережений к заемщикам. Финансовый рынок многообразен, но предмет купли-продажи один – деньги, предоставляемые в пользование в различных формах. Он включает в себя денежный, кредитный и фондовый рынки. Последний из них является собственно финансовым рынком (рис. 1) (2, с.16). На фондовом рынке функционируют финансовые (портфельные) инвестиции, предназначенные для приобретения ценных бумаг (ЦБ).

Рисунок 1

Схема классификации финансового рынка

по определяющим его признакам

Финансовый рынок

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

| Эмитенты | Экономич. природа ЦБ | Связь ЦБ с их первичным размещением и последующим обращением | Длительность привлечения временно свободных средств | Способ выплаты дивидендов | Уровень риска | |||||

| 1.Государство | 1.ЦБ, выражающие отношения совладения (акции) | 1.Первичный рынок ценных бумаг (РЦБ) | 1.Денежный рынок | 1.ЦБ с фиксиров. доходом | 1.ЦБ с небольшим уровнем риска | |||||

| 2.Частный сектор | 2.ЦБ, выражающие отношения займа (облигации) | 2.Вторичный РЦБ | 2.Рынок капитала | 2.ЦБ с плавающим доходом | 2.ЦБ с большим уровнем риска | |||||

| 3.Иностран. субъекты | 3.Производные ЦБ (опционы, варранты, фьючерсы) |

Объективной предпосылкой формирования финансового рынка является несовпадение потребности в денежных средствах субъектов с наличием источников ее удовлетворения. Денежные средства имеются в наличии у одних владельцев, а инвестиционные потребности возникают у других. Следовательно, назначение финансового рынка состоит в посредничестве движению денежных ресурсов от их владельцев (сберегателей) к пользователям (инвесторам).

Сберегателями выступают юридические лица и граждане, имеющие свободные денежные средства.

Пользователи (инвесторы) — хозяйствующие субъекты и государство, вкладывающие денежные средства в объекты предпринимательской деятельности (расширение производства, оказание услуг населению, покрытие дефицита бюджетов всех уровней).

Мобилизация временно свободных денежных средств и их инвестирование в различные виды расходов осуществляется посредством обращения на фондовом рынке ценных бумаг.

Ценной бумагой признается документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление и передача которых возможны только при его предъявлении. С передачей ценной бумаги другому лицу переходят все удостоверяемые ее права.

К ценным бумагам относятся: акции, государственные облигации, облигации акционерных обществ, векселя, чеки, депозитные и сберегательные сертификаты, коносаменты и другие документы, которые действующим законодательством отнесены к фондовым ценностям (инструментам).

Похожие работы

... системы заключается в автоматизации и замене ручного труда автоматизированным трудом с высвобождением персонала. Конкретно будет разрабатываться автоматизированная информационная система для управления портфелем реальных инвестиций предприятия СФ ОАО «ВолгаТелеком». Разработка данной системы приведет к экономии затрат, связанных с проведением анализа и оценки инвестиционных решений и компоновки ...

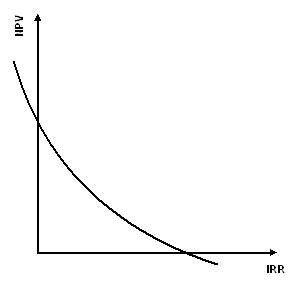

... разных формах по отдельным финансовым инструментам (с ее корректировкой на индекс инфляции), к сумме инвестированных в них средств. Уровень доходности финансовых инвестиций предприятия сопоставляется со средним уровнем доходности на финансовом рынке и уровнем рентабельности собственного капитала. На пятой стадии анализа оценивается уровень риска отдельных финансовых инструментов инвестирования и ...

... быть сведены к трем основным его направлениям: капитальному инвестированию или капитальным вложениям; инновационному инвестированию и инвестированию прироста оборотных активов. В деятельности ЗАО «Тираспольский мясокомбинат» используются следующие инвестиции: модернизация и новое строительство. - Критерии анализа инвестиционного проекта предприятия Все показатели оценки эффективности реальных ...

... стоимость доходов за п периодов до окончания срока действия проекта; t – периоды поступления доходов. 6. Основные формы финансовых инвестиций и особенности управления ими Основная задача управления портфелем финансовых инвестиций организации – обеспечение наиболее рациональных путей реализации ее инвестиционной стратегии. Причем цели эмитентов и инвесторов на данном рынке различны. ...

0 комментариев