Навигация

Финансовые результаты в страховании и тарифная политика

3.3. Финансовые результаты в страховании и тарифная политика.

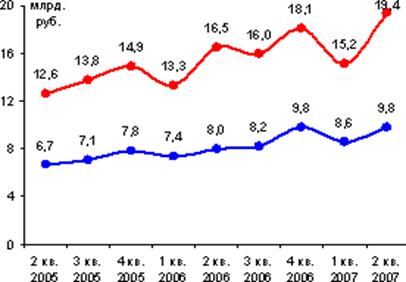

В условиях рыночных отношений главным показателем финансовой результативности страхования является прибыль страхового общества, определяемая как разница между полученными доходами и произведенными расходами за определенный период времени. Состав и структура доходов и расходов страховщика отражаются в отчете о финансовых результатах и их использовании.

Доходы образуются от проведения страховой и перестраховочной деятельности, от оказания различного рода услуг, связанных с риск-менеджментом, консультациями, обучением специалистов в области страхования. Доходы от страховых операций являются преобладающими, они формируются на основе страховых взносов страхователей (премий). Выступая в качестве первичного дохода, страховые премии служат источником образования страховых резервов, которые в дальнейшем при размещении приносят инвестиционный доход.

Финансовые возможности страховщика определяются объемом поступлений страховых взносов, который зависит от количества заключенных договоров страхования, величины страховых сумм и размеров страховых тарифов по каждому виду страхования.

Именно страховые тарифы предопределяют финансовую устойчивость страховых операций. Основа исчисления страховых взносов – тарифная ставка, представляющая собой цену страховой услуги, адекватно выражающую обязательства страховщика по условиям заключенного договора. Тарифная ставка, именуемая брутто-ставкой, состоит из 2 частей: нетто-ставки и нагрузки.

Основная доля в страховом тарифе принадлежит нетто-ставке. Она предназначена для формирования страхового фонда и предстоящих страховых выплат клиентам, ее величина отражает обязательства страховщика перед страхователем.

Нагрузка включает расходы страховщика на ведение дела, связанные с заключением и обслуживанием страховой сделки; отчисления на предупредительные мероприятия, в резервные и запасные фонды; расходы на оплату труда работников страховой компании и страховых посредников. Кроме того, в нагрузку закладывается прибыль от проведения страховых операций.

Расчет оптимальной величины брутто-ставки и особенно нетто-ставки – достаточно сложная задача, решаемая специалистами по тарифной политике и актуарным расчетам.

Актуарные расчеты – это система математических закономерностей и статистических приемов, позволяющих установить обоснованные затраты и расходы, связанные со страхованием того или иного объекта, определить себестоимость и цену страховой услуги. Как правило, страховые компании не проводят самостоятельно актуарные расчеты, а предпочитают использовать готовые тарифные ставки, действующие на отечественном и зарубежном страховых рынках.

Зная структуру страхового тарифа, можно определить прибыль от страховых операций как разницу между ценой страховых услуг и их себестоимостью, включающей затраты на погашение обязательств перед страхователем и на финансирование деятельности страховщика. Прибыль, заложенная в тарифную ставку, выступает самостоятельным элементом цены на страховую услугу. Страховщик устанавливает в страховом тарифе долю прибыли, выраженную в процентах или в твердой сумме. Но прибыль может и не фиксироваться в тарифе, а формироваться по фактическим результатам работы как экономия по отдельным статьям, в основном по расходам на ведение дела.

Помимо прибыли от страховых операций, страховщик может получать прибыль от инвестиционной деятельности, которая по своему характеру является нестраховой, но предоставляет дополнительные возможности в расширении страховой ответственности, снижения тарифов по отдельным видам страхования, укрепления финансового положения страховой организации.

Получение страховщиком прибыли предполагает ее налогообложение в соответствии с действующим налоговым законодательством. Методика определения финансового результата деятельности страховой компании содержится в Положении об особенностях определения налогооблагаемой базы для уплаты налога на прибыль страховщиками, утвержденном Постановлением Правительства РФ от 16 мая 1994 года № 491.

Налогооблагаемая база для расчета налога на прибыль определяется как разность между выручкой от реализации страховых услуг и поступлениями от иной разрешенной законом деятельности и расходами, включенными в соответствии с вышеупомянутым Положением в себестоимость оказываемых услуг и иных работ (услуг), уточненная на сумму доходов и расходов, относимых непосредственно на финансовые результаты.

Ставка налога на прибыль, установленная для страховщиков с 1 января 1994 г., составляет 13% - в части, зачисляемой в федеральный бюджет и не более 30% в части, направляемой в бюджеты субъектов РФ.

Страховщики при исчислении налога на прибыль могут пользоваться налоговыми льготами. Так, облагаемая база уменьшается на суммы, направляемые на:

пополнение страховых резервов по страхованию жизни в пределах установленного в тарифной ставке процента;

финансирование капитальных вложений производственного и непроизводственного назначения при условии полного использования амортизации;

содержание объектов социально-культурной сферы;

перечисление взносов в благотворительные взносы и т.д.

Ставка налога на прибыль понижается на 50%, если инвалиды и (или) пенсионеры составляют не менее 70% от общего числа работников страховой компании. Ставка налога уменьшается в 1,5 раза, если не менее 50% страховых взносов за отчетный период получено от страхования имущественных интересов сельскохозяйственных и малых предприятий. Как и для всех налогоплательщиков – юридических лиц налоговые льготы, предоставляемые страховщикам не должны уменьшать фактическую сумму налога, исчисленную без учета льгот, более чем на 50%.

Кроме налога на прибыль, страховщики уплачивают все универсальные налоги (за исключением НДС), которые установлены для юридических лиц, осуществляющих предпринимательскую деятельность и получающих доходы на территории РФ.

По мнению российских страховщиков, общий уровень налоговых изъятий в сфере страхования неоправданно высок (от 60 до 70%), что ограничивает возможности страхового бизнеса, сдерживает предложение страховых услуг по доступным для страхователей ценам.

Похожие работы

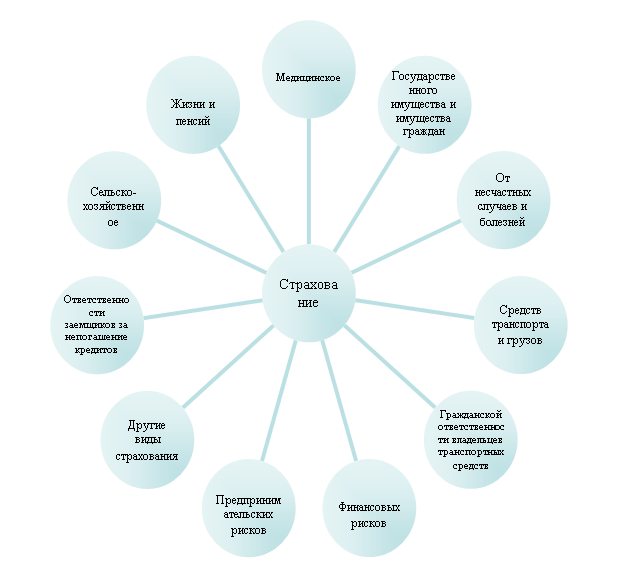

... первых, их объективный характер и, во-вторых, единство денежной формы выражения. Суммируя приведенные характерные особенности и признаки страхования, можно дать ему как экономической категории следующее определение: Страхование как экономическая категория представляет собой систему экономических отношений, включающих совокупность перераспределительных отношений замкнутого круга его участников по ...

... страхования в теоретическом плане создавало условия для недооценки страхования в практическом плане. За весь период существования бывшего Советского государства страхование, как и вся экономика, было монополизировано государством. Деятельность страховой системы в рамках Министерства финансов была подчинена интересам бюджета, преобладали фискальные начала в ущерб развитию страхового дела. ...

... природоохранной деятельности (в первую очередь на производственном уровне) все больше определяются развитием таких негосударственных предпринимательских видов природоохранной деятельности, как экологический аудит и экологический менеджмент. Термин «аудит» заимствован из финансового лексикона, но между финансовым и экологическим аудитом существует принципиальная разница, заключающаяся, прежде ...

... из шести глав, включающих 39 статей (в Гражданском кодексе Российской Федерации лизингу посвящен один параграф из шести статей). Федеральный закон однозначно определяет лизинг как вид инвестиционной деятельности и устанавливает своими целями развитие различных форм инвестиций в средства производства на основе операций лизинга, защиту прав собственности, прав участников инвестиционного процесса, ...

0 комментариев