Навигация

Технологическую – соотношение затрат на строительно-монтажные работы и приобретение оборудования и организационно-технические мероприятия

3. технологическую – соотношение затрат на строительно-монтажные работы и приобретение оборудования и организационно-технические мероприятия

Iн.обор; Iстроит-монт; Iорг-техн

Io Io Io

Наиболее ээффективной считается та структура, при которой преобладает активная часть.

По годам анализируется объём инвестиций предприятия и данный анализ позволяет судить о инвестиционной активности предприятия.

По доходности – анализируется доходность, рассчитывают показатели эк. эффективности.

3. Инвестиционные процессы, связанные с вложением ден. ср-в в долгосрочные активы (землю, здания, оборудование) представляют собой более сложный и важный раздел управления финансами. Совокупность показателей, применяемых для оценки эффективности инвестиций можно разбить на 2 группы в зависимости то того, учитывают они фактор времени или нет.

![]()

![]() Показатели

Показатели

![]()

![]()

![]()

![]()

![]() Не учитывают фактор времени

Учитывают фактор времени

Не учитывают фактор времени

Учитывают фактор времени

Срок окупаемости Норма Чистый Внутренняя Рентабельность

инвестиций (Ток) прибыли дисконтированный норма проекта (R)

(Ен) доход (ЧДД) доходности (ВНД)

Показатели второй группы отражают наиболее современные концепции в анализе эффективности инвестиций и используются в практике всех развитых стран и наших в том числе. Методы, используемые при их расчёте называются дисконтными, т.к. базируются на определении текущей (продисконтированной) ст-ти.

Суть методов начисления сложных % и дисконтирования ст-ти.

Существуют 2 метода, позволяющие учитывать фактор времени:

1. начисление сложных %

2. дисконтирование.

Сложные % - это расчёт % на осн. сумму, а также на все накопленные %. Например фирма поместила на депозит 100 тыс. рублей под 10% годовых. Тогда в конце 1-го года на её счёте будет 100 + 100 х 10%

2-ой год – 100 + 100 х 10% х 10%

3-ий год – 100 + 100 х 10% х 10% х 10%

Т.е. сумму вложенных ср-в и %, на неё начисленных, можно посчитать по формуле:

F = P (1 + r)

F – будущая ст-ть вклада

P – текущая ст-ть

r - ставка %

n – количество лет

Таким образом сложные % позволяют определить во что превращается вложенная сумма при положительных темпах её роста.

Дисконтирование – это обратный процесс. Позволяет оценить что мы потеряем, не вложив деньги ни в какой проект, т.е. обесценивание денег.

P = F . = F х 1 . = F х Кд

(1 + r) (1 + r)

Через коэф-т дисконтирования осуществляется приведение разновремённых платежей и поступлений к одному опр. периоду. На Кд корректируется предлагаемая сумма прибыли, получаемая по годам и сумма ежегодных инвестиций. Кд позволяет не только учесть обесценивание денег, но и альтернативные возможности вложения денег.

ЧДД – это разница между продисконтированными платежами и поступлениями. Если ЧДД положителен, т.е. больше или равен 0, то инвестиции эффективны.

ВНД – определяет границу эффективности проекта.

ВНД – 2-ой по важности показатель доходности проекта. Это та норма дисконта или расчётная ставка, при которой величины приведённых потоков платежей и поступлений равны. Вычисление ВНД возможно только на компьютере по спец. программе. В обычных условиях – методом подбора. Например ВНД положительно при ставке 10% и отрицательно при ставке 20%. ВНД лежит между 10% и 20%, сужая интервал, мы таким образом подбираем r.

Рентабельность проекта.

Срок окупаемости.

4. Смотри схему источники формирования фин. ресурсов предприятия.

Помимо традиционных источников финансирования предприятия в настоящее время широкое распространение в сфере кредитования получают:

1. финансовый лизинг

2. факторинг.

Финансовый лизинг – долгосрочная аренда оборудования у фирм, производящих его или у специально создаваемых компаний.

Объекты лизинга:

1. машины

2. оборудование

3. транспортные ср-ва

4. др. ср-ва, т.е. активная часть осн. фондов.

Реже – лизинг недвижимости. Фирмы создают в сотрудничестве в банками крупные объекты, такие как заводские цеха, здания для управленческого персонала, магазины и прочее. Срок аренды – 15-20 лет, по истечении которого объект может быть продан в собственность арендатору.

Существуют различные виды лизинга в зависимости от:

1. состава участников (их может быть от 2 до 4). Обязательными участниками явл-ся лизинго-датель и лизинго-получатель. Кроме того, участниками могут быть предприятие-изготовитель оборудования и банк, который не явл-ся лизинго-дателем, но его финансирует

2. от типа им-ва – машино-технические ср-ва либо недвижимость

3. с полной и неполной окупаемостью

4. объём обслуживания – с полным и неполным набором услуг

5. сектор р-ка – внутренний и внешний (экспортный, импортный)

Формы лизингового платежа:

1. денежный

2. компенсационный - это платёж либо товарами, производимыми на арендованном оборудовании, либо оказание услуг лизинго-дателю.

3. Возможна смешанная форма платежа.

Существуют 2 методики определения суммы лизингового платежа:

1. фиксированный платёж – включает в себя амортизационные отчисления от ст-ти арендованного оборудования, плату за пользование заёмными средствами (% по кредиту, если мы вынуждены обращаться в банк), комиссионное вознаграждение лизинго-дателю и плата за доп. услуги лизинго-дателя. Заёмные ср-ва – это те предметы, которые привлекаются для лизинговой операции.

2. процентный платёж – это % по отношению к объёму реализации продукции, произведённой на арендованном оборудовании. Устанавливается на договорной основе.

Преимущества лизинга:

1. предприятие экономит ср-ва за счёт эксплуатации оборудования, приобретённого по существу в кредит

2. быстро и без значительных единовременных затрат обновляются произв. фонды, что повышает конкурентоспособность продукции

3. устраняются неизбежные потери, вытекающие из-за владения морально устаревшим оборудованием

4. не стоит проблема кредитных гарантий или запаса, возникающая при обычном кредите

5. арендные платежи рассматриваются как текущие затраты и включаются в с/ст-ть продукции.

Недостатки лизинга:

1. он относительно дорог по сравнению с покупкой им-ва в собственность за счёт собственных или заёмных ср-в

2. недостаток информации о производителях ср-в пр-ва явл-ся помехой к развитию лизинговых услуг.

Факторинг – фирма-фактор (посредник) берёт на себя обязательства профинансировать обязательства дебиторов своих клиентов.

При факторинге происходит переуступка неоплаченных долговых требований (счетов-фактур или векселей), возникающих между партнёрами в процессе реализации товаров на условиях коммерческого кредита третьему лицу (фирме-фактору), которое берёт на себя бухгалтерское, сбытовое, страховое, юридическое обслуживание поставщика.

В операциях факторинга участвуют 3 стороны: первоначальный кредитор (клиент фактора), должник, получающий от клиента товары с отсрочкой платежа (обычно до 4 месяцев) и фирма-фактор.

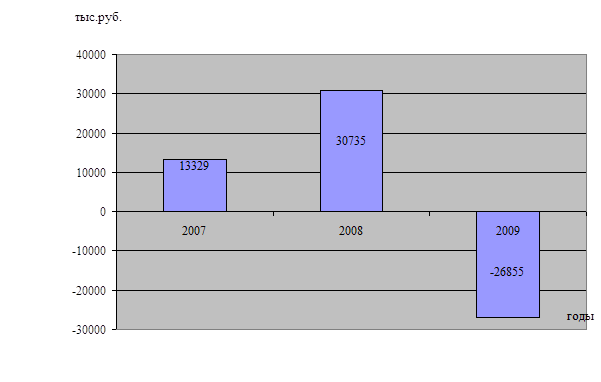

ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРОИЗВОДСТВЕННО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ.

ПЛАН:

1. ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ ФУНКЦИЙ И ВИДЫ ПРИБЫЛИ.

2. МЕТОДЫ ПЛАНИРОВАНИЯ ПРИБЫЛИ.

3. РАСПРЕДЕЛЕНИЕ И ИСПОЛЬЗОВАНИЕ ПРИБЫЛИ.

4. ОСНОВНЫЕ ПОДХОДЫ К МАКСИМИЗАЦИИ ПРИБЫЛИ. СУЩНОСТЬИ ЭЛЕМЕНТЫ ОПЕРАЦИОННОГО АНАЛИЗА.

5. ОПЕРАЦИОННЫЙ РЫЧАГ. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ВАЛОВОЙ МАРЖИ.

6. ПОРОГ РЕНТАБЕЛЬНОСТИ И ЗАПАС ФИНАНСОВОЙ ПРОЧНОСТИ КАК КРИТЕРИИ ФИНАНСОВОЙ СТАБИЛЬНОСТИ ПРЕДПРИЯТИЯ.

7. АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ПРИБЫЛИ К ИЗМЕНЕНИЯМ ЦЕНЫ И СТРУКТУРЕ ЗАТРАТ.

1. Прибыль – это цель предпринимательской деятельности в условиях рын. эк-ки. Рост прибыли определяют потенциальные возможности предприятия, характеризует степень деловой активности, определяет размеры дивидендов и др. доходов, уровень рентабельности собственных и заёмных ср-в, облегчает поиск кредиторов и инвесторов и прочее.

Иными словами, прибыль – показатель финансового здоровья предприятия.

Отражаются все доходы, поступления и расходы в форме № 2 бухгалтерской отчётности «отчёт о прибылях и убытках».

Функции прибыли:

1. стимулирующая

2. воспроизводственная

3. контрольная

4. распределительная.

Виды прибыли:

1. балансовая (валовая) прибыль

Пвал. = П от продаж +(-) П прочая реализация +(-)Внереализационная деят-ть

2. прибыль от продаж

П от продаж = Выручка – НДС – Акциз – с/ст-ть реализованной продукции

П от прочей реализации – прибыль от реализации подсобных хозяйств, нематериальных активов, товарно-материальных ценностей, осн. ср-в.

Внереализационные операции – доходы по ценным бумагам, от долевого участия в совместных предприятиях (СП), доходы филиалов, курсовые разницы валют, %, получаемые по вкладам на счетах предприятия, поступление долгов, списанных ранее как безнадёжных, прибыли и убытки прошлых лет, выявленные в отчётном году, потери от списания долгов и дебиторской задолженности, убытки от стихийных бедствий и т.д.

3. налогооблагаемая

Побл. = Пвал. – Д – Рф – Л – П от прочей деятельности.

Д – дивиденды облагаются в особом порядке по ставке 15% по месту их начисления; прибыль, получаемая от долевого участия в СП или филиалах; доходы, облагаемые по повышенным ставкам.

Рф – резервный фонд, который формируется из валовой прибыли до налогообложения (15-20%).

Л – льготная прибыль – ср-ва, которые направляются на развитие пр-ва; благотворительные фонды (исключаются рентные платежи)

П от прочей деят-ти – прибыль от выполнения отдельных банковских услуг и т.д., облагаются по особым ставкам.

4. чистая прибыль (остаточная)

ЧП = Пвал. – Пнал.

Распределение ЧП по 2 осн. направлениям: по нормативам, разрабатываемым на самих предприятиях. Одна часть ЧП идёт в фонд накопления, 2-ая часть в фонд потребления. Это спец. целевые денежные фонды, которые явл-ся источником развития произв. и соц. сферы и матер. стимулирования.

2. Методы планирования прибыли:

1. прямого планирования

а) укрупнённый – объект планирования – элементы балансовой и валовой прибыли, т.е. прибыль от продаж, от прочих операций, доходы или расходы от внереализационных операций. При этом опираются на объём произв. программы, составленной на основе заказов потребителей и договорных обязательств. Следует различать плановый размер прибыли на товарный выпуск от планового размера прибыли на остатки. Такой метод применяется в том случае, если легко определить объём выпуска, цены на продукцию явл-ся фиксированными и затраты стабильны. В настоящих условиях стабильности нет, поэтому применять этот метод на перспективу невозможно.

б) по ассортиментным позициям – если на предприятии выпускается широкий ассортимент продукции, то планирование прибыли производится по каждой ассортиментной группе.

Достоинство прямого метода – точность.

2. Аналитический – ведётся расчёт прибыли отдельно по сравнимой и несравнимой продукции. Сравнимая продукция – выпущенная в прошлом году и планируется выпускать в этом.

Rбаз. = По х 100%

с/с

По – ожидаемая прибыль (базисная).

С помощью базовой рентабельности распределяется прибыль планируемого года на объём продукции планируемого года, но по затратам базисного.

В этом методе учитывается изменение объёмов пр-ва. Этот метод также имеет недостатки, поскольку не может учесть постоянно меняющихся условий хозяйствования и в первую очередь не учитывает инфляции.

3. Факторный метод – предполагает: расчёт базовых показателей за предшествующий год, постановка целей на планируемый год, прогнозирование индексов инфляции, расчёт плановой прибыльности и рентабельности по вариантам.

3. Смотри лекции по экономике.

4. Существуют 2 подхода к максимизации прибыли:

1. на основе сопоставления предельных показателей: издержек и дохода

2. на основе выявления взаимосвязи между выручкой, доходом и издержками.

В основе обоих методов лежит классификация издержек в зависимости от влияния на них изменений объёмов пр-ва:

1. постоянные издержки (фиксированные) – не находятся в прямой зависимости от объёмов пр-ва – амортизация, арендная плата, % за кредит, з/п управленческого персонала и т.д.

2. переменные (пропорциональные) издержки – изменяются в прямой зависимости от изменения объёма выпуска

3. полные (суммарные) издержки – совокупность постоянных и переменных издержек

4. смешанные – состоят из части постоянных издержек и части переменных издержек (затраты на текущий ремонт, почтовые затраты)

Эк. смысл такой классификации в том, что:

1. решается вопрос о максимизации массы прибыли и темпах её роста за счёт относительного сокращения тех или иных расходов

2. эта классификация даёт возможность определить «запас фин. прочности» и явл-ся основой для операционного анализа.

Цель операционного анализа – проследить взаимосвязь фин. результатов фирмы, издержек и объёмов пр-ва. Это самый эффективный метод оперативного и стратегического фин. планирования. Результаты операционного анализа могут составлять коммерческую тайну предприятия.

Элементы операционного анализа:

1. операционный рычаг

2. порог рентабельности

3. запас финансовой прочности.

5. Действие операционного рычага проявляется в том, что любое изменение выручки всегда порождает более сильное изменение прибыли, т.е. %роста прибыли всегда больше % роста выручки.

ПРИМЕР:

БЫЛО СТАЛО

| Выручка от реализации | 11 млн. руб. | 12 млн. руб. (9,1%) |

| Переменные затраты | 9,3 млн. руб. | 10,15 млн. руб. |

| Постоянные затраты | 1,5 млн. руб. | 1,5 млн. руб. |

| Полные затраты | 10,8 млн. руб | 11,65 млн. руб. |

| Прибыль | 0,2 млн. руб. | 0,35 млн. руб. (77%) |

Вывод: прибыль увеличилась на 77% при увеличении выручки на 9,1%.

Решая задачу максимизации прибыли, можно увеличивать или уменьшать не только переменные, но и постоянные затраты и в зависимости от этого вычислять на сколько возрастёт прибыль.

Сила воздействия операционного рычага определяется по формуле

Fо = Мв

П

Fо – сила воздействия операционного рычага

Мв – валовая маржа (часто в литературе называют «сумма покрытия»)

Мв = П + И пост

Мв = Вр – И перем.

Число 8,5 (из таблицы, по формуле Мв) означает, что при возможном увеличении выручки от реализации например на 3%, прибыль возрастёт на 3% х 8,5 = 25,5

При снижении выручки от реализации на 10% прибыль снизится на 85%, а при увеличении выручки на 9,1% на 77%.

Формула Fо позволяет ответить на вопрос на сколько чувствительна Мв к изменению объёма сбыта. Чем больше постоянные затраты, тем меньше прибыль, тем сильнее действует операционный рычаг. Fо даёт возможность определить массу прибыли в зависимости от изменения выручки. Сила воздействия Fо указывает на степень предпринимательского риска. Чем больше Fо, тем выше предпринимательский риск.

6. Порог рентабельности – это такая выручка от реализации, при которой предприятие покрывает свои расхода на пр-во и реализацию без получения прибыли и убытков.

Валовой маржи хватает только на покрытие постоянных расходов, а прибыль = 0. Чаще порог рентабельности определяют графическим образом.

Порог рентабельности можно определить и по формуле:

R порог = И пост х 100

Мв %

И пост – постоянные издержки

Мв % - объём валовой маржи выручки от реализации в %

Мв = 150 + 150 = 700 тыс.

Мв % = Мв/Qр = 700/(0,5 х 4000) = 700/2000 = 35%

R = 550/0,35 = 1571 тыс. руб.

R порог = 1571/0,5 = 3143 шт.

Цифра 3143 шт. – пороговое количество товара, каждая последующая единица будет приносить прибыль.

Чтобы определить массу прибыли после прохождения порога рентабельности, достаточно умножить количество товара, произведённого сверх критического товара на удельную величину валовой маржи в каждой единице товара.

Пr = V после r х M%

Пr – прибыль, получаемая после прохождения порога рентабельности

Пr = (4000 - 3143) х (700/4000) = ~ 150

Сила воздействия операционного рычага максимальна вблизи порога рентабельности и снижается по мере роста выручки от реализации, т.к. удельный вес постоянных затрат в общей их сумме уменьшается вплоть до очередного скачка постоянных затрат.

Запас финансовой прочности – это разница между достигнутой фактической выручкой от реализации и порогом рентабельности.

Запас фин. прочности = выручка от реализации фактической – порог рентабельности

Запас фин. прочности = 1/ (Fо – сила операционного рычага)

Резюме:

1. если у предприятия высокий % запаса фин. прочности (больше 10%)

v благоприятное значение силы воздействия операционного рычага

v высокий уровень активов и в этом случае предприятие привлекательно для инвесторов

2. Сила воздействия операционного рычага зависит от относительной величины постоянных издержек. Чем выше доля постоянных издержек, тем существеннее зависимость между выручкой от реализации и доходом. Если у предприятия громоздкие фонды, то высокая сила операционного рычага представляет для него опасность, т.к. в нестабильных эк. условиях каждый % снижения объёма выпуска (объёма продаж) может обернуться катастрофическим падением прибыли.

7.и

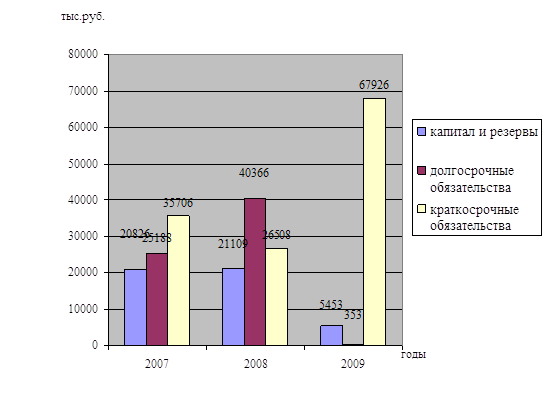

ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ.

Оценка и анализ фин. состояния предприятия базируется на вычислении показателей:

1. Фин. устойчивости – определяют эффективность формирования структуры заёмных и собственных ср-в, используемых для финансирования активов. Наиболее распространённые коэф-ты, характеризующие фин. устойчивость – след.:

v Коэф-т обеспеченности оборотных активов собственными источниками

К = (Ксобст. / К заёмн) »=1

v Коэф-т автономии предприятия = капитал и резервы / пассив (итог баланса). Норма 0,5.

v Коэф-т реальной ст-ти им-ва = произв. потенциал (осн. ср-ва + произв. запасы + незав. пр-во + малоценка) / величина активов. Норма 0,5.

v Коэф-т манёвренности собственных ср-в = собств. об. ср-ва (капитал и резервы – внеоб. активы) / сумма капитала и резервов. Норма 0,5. Показывает какая часть собственных ср-в находится в мобильной форме. Чем выше этот коэф-т, тем выше фин. устойчивость.

2. Ликвидности – ликвидность предприятия (его активов) проявляется в его способности погашать собственными средствами (ликвидными активами) свои краткосрочные обязательства. Выделяют 3 показателя ликвидности:

Ø Коэф-т быстрой (абсолютной) ликвидности = деньги и их эквиваленты / текущие обязательства (краткосрочная задолженность). Норма 0,2 – 0,5.

Ø Коэф-т ликвидности 2 класса = ден. ср-ва + эквиваленты + дебиторская задолженность / текущие обязательства. Норма 0,4 – 0,5.

Ø Коэф-т ликвидности 3 класса (коэф-т покрытия) = ден. ср-ва + эквиваленты + дебит. зад-ть + матер.-произв. запасы / текущие обязательства. Рекомендуемое значение не менее 2.

Чем больше величина текущих активов по отношению к текущим пассивам, тем больше вероятность того, что предприятие сумеет погасить свои обязательства своими активами.

3. Платёжеспособности - это способность предприятия отвечать своим им-вом по долгосрочным обязательствам.

ü Коэф-т платёжеспособности = собственный капитал / долгосрочные обязательства.

ü Коэф-т долгосрочной платёжеспособности = заёмный капитал / собственный капитал. Помогает оценить риск акционеров и охарактеризовать структуру предприятия. Чем выше значение этого коэф-та, тем ниже уровень долгосрочной платёжеспособности, тем выше степень риска у тех, кто возьмётся финансировать это предприятие.

4. Рентабельности – это показатели эффективности производственно-хозяйственной и коммерческой деят-ти.

¨ Рентабельность продукции = прибыль от реализации / с/ст-ть

¨ Рентабельность продаж = прибыль от продаж / объём продаж

¨ Рентабельность активов = прибыль балансовая / активы

¨ Рентабельность собственного капитала = чистая прибыль / собственный капитал

¨ Рентабельность инвестиций = прибыль балансовая / инвестиции.

5. Оборачиваемости – показывает сколько ден. единиц реализованной продукции принесла 1 ден. единица актива.

· Коэф-т оборачиваемости капитала = выручка от реализации / капитал. Показывает сколько раз ден. ср-ва возвращаются на предприятие в виде выручки.

· Оборачиваемость дебит. зад-ти = выручка от реализации / среднегодовая дебит. задолженность. Показывает сколько раз дебиторская задолженность превратилась в реальные ден. ср-ва за какой-то период.

· Коэф-т оборачиваемости кредиторской задолженности = с/ст-ть реализованной продукции / среднегодовая кредиторская задолженность.

Оборачиваемость кредиторской и дебиторской задолженности можно посчитать в днях:

365 / коэф-т оборачиваемости, тогда мы узнаем, сколько в среднем дней потребуется для оплаты кредиторской или дебиторской задолженности.

Похожие работы

... фондового рынка; 8. взаимоотношения с бюджетной системой; 9. определение государственных гарантий. 5. Отраслевые особенности организации финансов. Каждую отрасль отличают определенные технологические особенности ,оказывающие воздействие на денежные потоки предприятий отрасли (непрерывность или цикличность,обьем денежных средств,полнота и размеры денежных потоков). Сейчас в рыночных условиях ...

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

... бухгалтерской (финансовой) отчетности предприятий и соответствия совершенных ими финансовых и хозяйственных операций действующему законодательству. Основные принципы организации финансов предприятий. 1). Принцип полной самостоятельности. Самостоятельность в использовании собственных и приравненных к ним средств, благодаря чему обеспечивается необходимая маневренность ресурсов, которая ...

... образуют финансовые резервы, необходимые для их финансовой устойчивости.[10,c84]. 2.5. Принцип сочетания финансового планирования и коммерческого расчета Важным принципом организации финансов предприятий является сочетание финансового планирования и коммерческого расчета. Имеются точки зрения о том, что коммерческий расчет несовместим с планированием финансов. Однако в мировой и ...

0 комментариев