Навигация

Анализ резервирования кредитных операций КБ и пути повышения его результативности

1. Основи проведення кредитних операцій та формування резервів для відшкодування можливих втрат за кредитними операціями банків.

1.1. Кредитні операції – головне джерело доходів комерційного банку.

Кредитні операції сама прибуткова стаття банківського бізнесу. В середньому доход від кредитних операцій становить від 60% до 80% доходів комерційних банків. За рахунок цього джерела формується основна частка чистого прибутку, що відраховується в резервні фонди і що йде на виплату дивідендів акціонерам банку.

Банки надають кредити різним юридичним і фізичним особам з власних і позикових ресурсів. Кошти банку формуються за рахунок клієнтських грошей на розрахункових, поточних і інших рахунках; міжбанківського кредиту; коштів, мобілізованих банком у тимчасове користування шляхом випуску боргових цінних паперів і т.д.

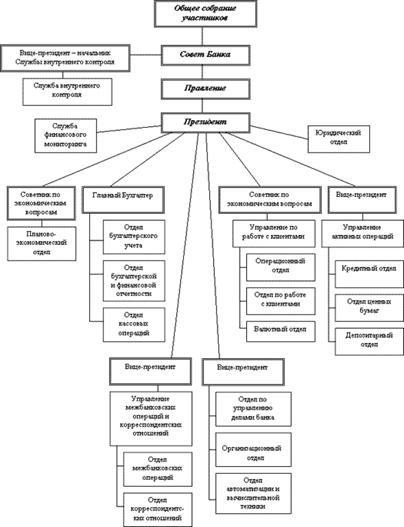

Найбільш важливими напрямами розміщення коштів банку є позики і інвестиції. Видача позик - один з основних і традиційних видів банківських операцій. Комерційні кредити (або кредити підприємствам будь-якої форми власності) надаються позичальникам при дотриманні принципів цільового використання: забезпеченості, терміновості, платності, поворотності. Основні напрями кредитної політики банку визначаються Правлінням банку відповідно до законодавства України, нормативними документами НБУ. Координацію кредитної роботи і прийняття рішень про видачу кредитів (або їх пролонгації) здійснює кредитний комітет - постійний робочий орган банку, діючий відповідно до Положення про кредитний комітет.

Надання банком кредитів засновується на обліку необхідних потреб позичальників в позикових коштах, наявності достатніх гарантій для своєчасного їх повернення. Банк надає кредити в межах власного капіталу і залучених коштів, забезпечуючи сбалансованість ресурсів, що залучаються і що розміщуються по термінах і об'ємах.

Суть і функції кредиту

Кредит - надання грошей або товарів в борг, як правило, зі сплатою процентів; вартісна економічна категорія, невід'ємний елемент товарно-грошових відносин. Виникнення кредиту пов'язано безпосередньо зі сферою обміну, де власники товарів протистоять один одному як власники, готові вступити у економічні відносини.

Можливість виникнення і розвитку кредиту пов'язані з оборотом капіталу. У процесі рушіння основного і оборотного капіталу відбувається вивільнення ресурсів. Засоби труда використовуються в процесі виробництва тривалий час, їх вартість переноситься на вартість готової продукції частинами. Поступове відновлення вартості основного капіталу в грошовій формі приводить до того, що грошові кошти, що вивільняються, осідають на рахунках підприємств. Разом з тим на іншому полюсі виникає потреба в заміні зношених засобів труда і досить великих одноразових витратах. Аналогічні по своєму характеру процеси відбуваються і в рушенні оборотного капіталу. Більш того коливання в кругообігу і обороті тут виявляють себе більш різноманітно. Так, внаслідок сезонності виробництва, нерівномірного постачання і іншого відбувається неспівпадання часу виробництва та реалізації продукції. У одних суб'єктів з'являється тимчасовий надлишок коштів, у інших - їх нестача. Це створює можливість виникнення кредитних відносин, тобто кредит дозволяє відносну суперечність між тимчасовим осіданням коштів і необхідністю їх використання в господарстві.

Місце і роль кредиту в економічній системі суспільства визначаються, передусім, функціями, що виконуються ним, як загального, так і селективного характеру:

1. Перерозподільча функція.

2. Економія витрат обігу.

3. Прискорення концентрації капіталу.

4. Обслуговування товарообороту.

5. Прискорення науково-технічного прогресу.

Перерозподільча функція

В умовах ринкової економіки ринок позикових капіталів виступає як своєрідний насос, що відкачує тимчасово вільні фінансові ресурси з одних сфер господарської діяльності та направляє їх в інші, що забезпечують більш високий прибуток. Орієнтуючись на диференційований її рівень в різних галузях або регіонах, кредит виступає в ролі стихійного макрорегулятора економіки, забезпечуючи задоволення потреб об'єктів що, динамічно розвиваються в додаткових фінансових ресурсах. Однак в деяких випадках практична реалізація вказаної функції може сприяти поглибленню диспропорцій в структурі ринку, що найбільш наочно виявилося в Україні на стадії переходу до ринкової економіки, де перелив капіталів з сфери виробництва в сферу звертання прийняв загрозливий характер, в тому числі за допомогою кредитних організацій. Саме тому одна з найважливіших задач державного регулювання кредитної системи раціональне визначення економічних пріоритетів і стимулювання залучення кредитних ресурсів в ті галузі або регіони, прискорений розвиток яких об'єктивно необхідний з позиції національних інтересів, а не виключно поточної вигоди окремих суб'єктів господарювання.

Економія витрат звертання

Практична реалізація цієї функції безпосередньо витікає з економічної суті кредиту, джерелом якого виступають, в тому числі фінансові ресурси, що тимчасово вивільняються в процесі кругообігу промислового і торгового капіталів. Тимчасовий розрив між надходженням і витрачанням грошових коштів суб'єктів господарювання може визначити не тільки надлишок, але і нестача фінансових ресурсів. Саме тому таке широке поширення отримали позики на заповнення тимчасової нестачі власних оборотних коштів, що використовуються практично всіма категоріями позичальників і забезпечують істотне прискорення оборотності капіталу, а, отже, і економію загальних витрат звертання.

Прискорення концентрації капіталу.

Процес концентрації капіталу є необхідною умовою стабільності розвитку економіки і пріоритетною метою будь-якого суб'єкта господарювання. Реальну допомогу в рішенні цієї задачі надають позикові кошти, що дозволяють істотно розширити масштаб виробництва (або іншої господарської операції) і, таким чином, забезпечити додаткову масу прибутку. Навіть з урахуванням необхідності виділення частини її для розрахунку з кредитором залучення кредитних ресурсів більш виправдане, ніж орієнтація виключно на власні кошти. Потрібно однак зазначити, що на стадії економічного спаду (і тим більше в умовах переходу до ринкової економіки) дорожнеча цих ресурсів не дозволяє активно використати їх для рішення задачі прискорення концентрації капіталу в більшості сфер господарської діяльності. Проте, функція, що розглядається навіть у вітчизняних умовах забезпечила певний позитивний ефект, дозволивши істотно прискорити процес забезпечення фінансовими ресурсами відсутніх або надто нерозвинених в період планової економіки сфер діяльності.

Обслуговування товарообертуУ процесі реалізації цієї функції кредит активно впливає на прискорення не тільки товарного, але і грошового обігу, витісняючи з нього, зокрема, готівку. Вводячи в сферу грошового обігу такі інструменти, як векселі, чеки, кредитні картки і т.д., він забезпечує заміну готівкових розрахунків безготівковими операціями, що спрощує і прискорює механізм економічних відносин на внутрішньому і міжнародному ринках. Найбільш активну роль в рішенні цієї задачі відіграє комерційний кредит як необхідний елемент сучасних відносин товарообміну. Отже, кредит це економічні відносини, які виникають між кредитором і позичальником з приводу вартості, що передається у тимчасове користування.

Принципи кредитування

Банківське кредитування здійснюється при суворому дотриманні принципів кредитування, які надають собою вимоги до організації кредитного процесу.

До принципів кредитування відносяться:

а) терміновість;

б) платність;

в) поверненність;

г) забезпеченість банківських позик.

д) цільовий характер кредиту;

Розглянемо детальніше кожний з принципів.

Поверненість є тією особливістю, яка відрізняє кредит як економічну категорію від інших економічних категорій товарно-грошових відносин. Без поворотності кредит не може існувати, тому поворотність є невід'ємною частиною кредиту, його атрибутом.

Поворотність і терміновість кредитування зумовлена тим, що банки мобілізують для кредитування тимчасово вільні грошові кошти підприємств, установ і населення. Ці кошти не належать банкам, і, в кінцевому результаті, вони, прийшовши в банк з різних сегментів ринку, в них і йдуть (споживче, комерційне кредитування і т.д.). Головна особливість таких коштів полягає в тому, що вони підлягають поверненню власникам, що вклали їх в банк на умовах строкових депозитів. Тому "золоте" банківське правило свідчить, що величина і терміни фінансових вимог банку повинні відповідати розмірам і термінам його зобов'язань. Порушення цього основоположного принципу і приводить до банкрутства банку.

Терміновість кредитування являє собою необхідну форму досягнення поворотності кредиту. Принцип терміновості означає, що кредит повинен бути не просто повернений, а повернений в суворо певний термін, тобто в ньому знаходить конкретне вираження чинник часу. І, отже, терміновість є тимчасова визначеність поворотності кредиту. Термін кредитування є граничним часом знаходження позичених коштів в господарстві позичальника і виступає тією мірою, за межами якої кількісні зміни у часі переходять в якісні. Якщо порушується термін користування позикою, то спотворюється суть кредиту, він втрачає своє справжнє призначення.

Забезпеченість кредиту закриває один з основних кредитних ризиків - ризик непогашення позики. Якби не брався до уваги цей принцип, то банківська справа перетворилася б в спекулятивне заняття, де високий ризик ведення операцій привів би до різкого зростання процентних ставок.

Розміри і види забезпечення залежать від фінансового положення позичальника умов позики, відносин з позичальником.

Чинне законодавство передбачає, що однією з способів забезпечення банківських позик є застава. Право на застави кредитор (банк) має у разі невиконання боржником забезпеченого заставою зобов'язання отримати задоволення з вартості закладеного майна переважно перед іншими кредиторами. Задоволення вимог комерційного банку з вартості закладеного майна проводиться по виконавчому напису, рішенню суду або арбітражу (господарського суду).

У забезпечення позики банки можуть приймати від позичальників в заставу будь-яке майно позичальника, в тому числі будівлі, споруди, товарно-матеріальні цінності, дорогоцінні і банківські метали, товаророзпорядчі документи, векселі і інші боргові зобов'язання, цінні папери (акції, облігації, казначейські зобов'язання та інші), іноземну валюту.

У заставу приймається тільки майно, вільне від застави, яке знаходиться у власності позичальника або належить йому на праві повного господарського ведення. Товари, що Приймаються банком в заставу повинні бути застраховані за рахунок позичальника.

Платність банківських позик означає внесення одержувачами кредиту певної плати за тимчасове користування для своїх потреб грошовими коштами. Реалізація цього принципу на практиці здійснюється через механізм банківського процента. Ставка банківського процента це свого роду «ціна» кредиту.

Банку платність кредиту забезпечує покриття його витрат, пов'язаних з сплатою процентів за залучені в депозити чужих коштів, витрат за змістом свого апарату, а також забезпечує отримання прибутку для збільшення ресурсних фондів кредитування (резервного, статутного) і використання їх на власні потреби.

При розгляді питання розміру плати за кредит, банки повинні враховувати наступні чинники:

ставка рефінансування НБУ;

середня процентна ставка залучення (ставка залучення міжбанківських кредитів або ставки, що сплачується банком по депозитах різного вигляду);

структура кредитних ресурсів (чим вище частка залучених коштів, тим дорожче повинен бути кредит);

попит на кредит з боку потенційних позичальників (чим менше попит, тим дешевше кредит);

термін, на який запозичується кредит, вигляд кредиту, а точніше міра його ризику для банку в залежності від забезпечення;

стабільність грошового обігу в країні (чим вище темп інфляції, тим дорожче повинна бути плата за кредит, так як у банку підвищується ризик втратити свої ресурси через знецінення грошей).

Процентні ставки за кредит можуть бути фіксованими і плаваючими, що передбачається в кредитному договорі. Фіксовані процентні ставки залишаються незмінними протягом всього терміну позики.

Плаваючі ставки коливаються в залежності від умов грошового ринку, зміни розміру процентів по депозитах, попиту, що складається і пропозиції на кредитні ресурси, а також стану економіки і фінансів позичальника і можуть переглядатися банком протягом терміну кредитування з обов'язковим повідомленням позичальника.

Сукупне застосування на практиці всіх принципів банківського кредитування дозволяє додержати як макроекономічні інтереси, так і інтереси на мікрорівні обох суб'єктів кредитної операції - банку і позичальника

Похожие работы

... базы; уменьшение непроцентных расходов. 3. УСЛОВНЫЙ АНАЛИЗ ДОХОДОВ И РАСХОДОВ КОММЕРЧЕСКОГО БАНКА Учитывая преимущества и недостатки рассмотренных методик проведем анализ доходов и расходов условного Банка, при этом будем опираться на расчет показателей, предложенных методикой Финансовой академии при Правительстве РФ, а также дополним анализ расчетом показателей, рекомендуемых другими ...

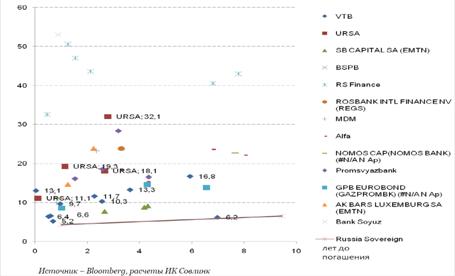

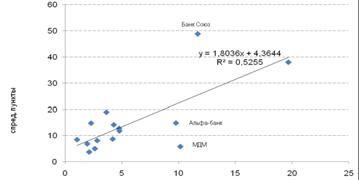

... 50302 – К 61307 (61407); – при снижении курса: Д 61407 (61307) – К 50302. Результаты переоценки относятся на тот счет по учету курсовых разниц, на котором в начале операционного дня имелся остаток. 2.3 Анализ эффективности операций с ценными бумагами в КБ «Стройкредитбанк» Проведем анализ портфеля ценных бумаг КБ «Стройкредит Банк». В настоящее время сформированный портфель ценных бумаг ...

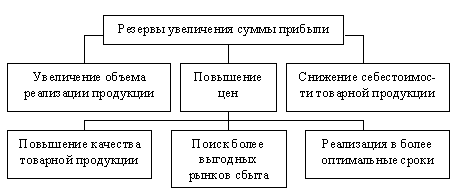

... является весьма актуальной проблемой в современных условиях функционирования предприятия. Целью дипломного проектирования было выявление резервов повышения рентабельности производства. Для этого автором был проведен анализ деятельности Борисовского завода пластмассовых изделий за ряд лет. В результате были выявлены некоторые закономерности, на основании которых в дальнейшем были предложены ...

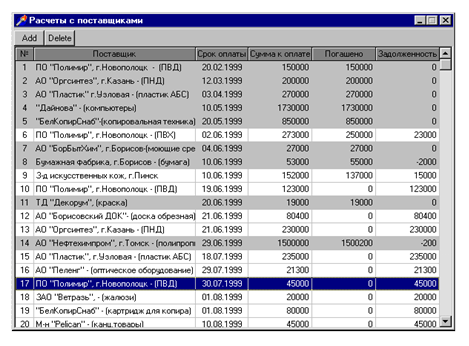

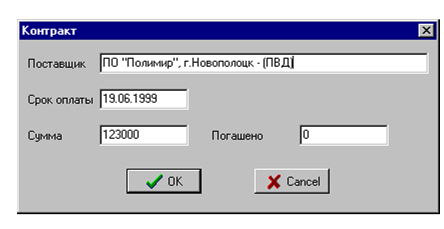

... задолженности. Значение К24 должно стремиться к нулевой отметке. Высокое значение данного показателя может негативно отразиться на ликвидности Банка. По результатам проведенного комплексного анализа совокупного кредитного риска Банка можно определить его степень следующим образом: Качественная оценка риска Количественная оценка риска Допустимый уровень риска 0-20% Высокий уровень ...

0 комментариев