Навигация

Оцiнка фiнансового стану та класифiкацiя кредитів наданих комерцiйним банкам

2.4.4. Оцiнка фiнансового стану та класифiкацiя кредитів наданих комерцiйним банкам

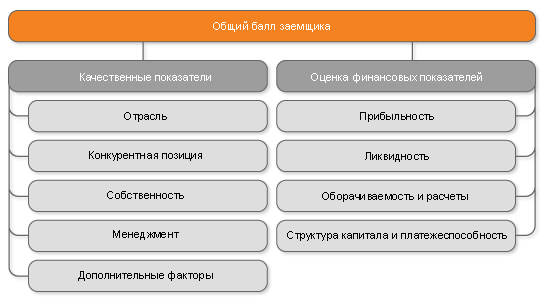

Оцiнка фiнансового стану позичальника - комерцiйного банку здiйснюїться на пiдставi:

інформації банку-позичальника про дотримання економiчних нормативів та нормативу обов`язкового резервування коштів;

аналізу прибуткiв та збиткiв;

аналiзу якостi активiв та пасивiв;

виконання зобов'язань комерцiйним банком у минулому;

інформації про надані та одержані міжбанківські кредити;

щорічного аудиторського висновку

Кредити надані комерційним банкам відносяться до Класу А та групи кредитів «Стандартні» за умови своєчасної сплати відсотків та погашення позик. У разі несвоєчасного погашення позик та сплати відсотків, група кредитів визначається з урахуванням вимог підрозділу 6 цього розділу.

2.4.5. Оцiнка фiнансового стану та класифiкацiя кредитів наданих фiзичним особам

При здiйсненнi оцiнки фiнансового стану позичальника - фiзичної особи Банком враховуються наступнi фактори:

- соцiальна стабiльнiсть клiєнта: тобто наявнiсть власного рухомого та нерухомого майна, цiнних паперiв тощо, постiйної роботи, сiмейний стан;

- наявнiсть лiквiдної застави;

- вiк та здоров'я клiєнта;

- загальний матерiальний стан клiєнта, його доходи та витрати;

- iнтенсивнiсть користування банкiвськими позиками у минулому та своєчаснiсть їх погашення i вiдсоткiв за ними, а також користування iншими банкiвськими послугами;

- зв'язки клiєнта у дiловому свiтi тощо.

Кредити надані фізичним особам відносяться до Класу А та групи кредитів «Стандартні» за умови своєчасної сплати відсотків та погашення позик. У разі несвоєчасного погашення позик та сплати відсотків, група кредитів визначається з урахуванням вимог підрозділу 6 цього розділу .

2.4.6. Оцiнка своєчасностi погашення позичальником кредитної заборгованостi та вiдсоткiв за нею

Погашення позичальником кредитної заборгованостi та вiдсоткiв за нею вважається:

«добрим» - якщо заборгованість за кредитом і відсотки (комісії та інші платежі з обслуговування боргу) за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

або кредит пролонговано без пониження класу позичальника та відсотки за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

або кредит пролонговано з пониженням класу позичальника до 90 днів та відсотки за ним сплачуються в установлені строки або з максимальною затримкою до семи календарних днів;

«слабким» - якщо заборгованість за кредитом прострочена від 8 до 90 днів та відсотки за ним сплачуються з максимальною затримкою від 8 до 30 днів;

або кредит пролонговано з пониженням класу позичальника на строк від 91 до 180 днів, але відсотки сплачуються в строк або з максимальною затримкою до 30 днів;

«незадовільним» - якщо заборгованість за кредитом прострочена понад 90 днів;

або кредит пролонговано з пониженням класу позичальника понад 180 днів.

Якщо одна з вимог кожного підпункту, що характеризує групу кредитної операції, не виконується, то така операція відноситься до групи на один рівень нижчий.»

2.4.7. Класифiкацiя кредитних ризикiв за операцiями з векселями, факторингом та наданими гарантiями

При класифікації за ступенями ризику і віднесенні до груп, за якими розраховується резерв за врахованими векселями, факторингом та наданими гарантіями, враховується тільки строк погашення позичальником простроченої заборгованості, а саме:

стандартна - заборгованість, за якою строк погашення чи повернення, передбачений договірними умовами, ще не настав;

сумнівна - заборгованість за опротестованими векселями зі строком прострочки не більше 30 днів; заборгованість за факторинговими операціями ( за основним боргом чи черговим платежем ) та за виконаними (сплаченими) гарантіями банком становить не більше 90 днів після настання строку платежу, передбаченого договірними умовами;

безнадійна - заборгованість за опротестованими векселями із строком прострочки більше 30 днів; заборгованість за факторинговими операціями ( основним боргом, чи черговим платежем ) та за гарантіями, виконаними ( сплаченими ) банком, за якими клієнт не виконав своїх зобов'язань із строком більше 90 днів після настання строку платежу, передбаченого договірними умовами.

2.4.8. Визначення груп кредитiв та норми вiдрахувань

На пiдставi класифiкацiї наданих кредитiв Банк створює резерв щодо кожної групи кредитів. Резерв формується у повному обсязi вiдповiдно до сум фактичної кредитної заборгованостi за групами ризику та встановленого рівня резерву.

Табл. 2.4.8.1 «Визначення відсотку резервування»

| Види кредитів | Норми відрахувань, % |

| Стандартні | 2 |

| під контролем | 5 |

| Субстандартні | 20 |

| Сумнівні | 50 |

| Безнадійні | 100 |

Отже, якщо робити висновок, то можна сказати що в другому розділі роботи наведений аналіз основних показників діяльності комерційного банку «Банк». Був зроблений докладний аналіз структури та динаміки активів, пасивів, капіталу та валюти балансу банку, поданий структурований за балансовими групами кредитний портфель банку в динаміці за три роки, структурований кредитний портфель та резерв банку за групами ризику в динаміці за три останні роки, а також наведений порядок, користуючись котрим формується страховий резерв для відшкодування можливих витрат за кредитними операціями банку.

16

Похожие работы

... базы; уменьшение непроцентных расходов. 3. УСЛОВНЫЙ АНАЛИЗ ДОХОДОВ И РАСХОДОВ КОММЕРЧЕСКОГО БАНКА Учитывая преимущества и недостатки рассмотренных методик проведем анализ доходов и расходов условного Банка, при этом будем опираться на расчет показателей, предложенных методикой Финансовой академии при Правительстве РФ, а также дополним анализ расчетом показателей, рекомендуемых другими ...

... 50302 – К 61307 (61407); – при снижении курса: Д 61407 (61307) – К 50302. Результаты переоценки относятся на тот счет по учету курсовых разниц, на котором в начале операционного дня имелся остаток. 2.3 Анализ эффективности операций с ценными бумагами в КБ «Стройкредитбанк» Проведем анализ портфеля ценных бумаг КБ «Стройкредит Банк». В настоящее время сформированный портфель ценных бумаг ...

... является весьма актуальной проблемой в современных условиях функционирования предприятия. Целью дипломного проектирования было выявление резервов повышения рентабельности производства. Для этого автором был проведен анализ деятельности Борисовского завода пластмассовых изделий за ряд лет. В результате были выявлены некоторые закономерности, на основании которых в дальнейшем были предложены ...

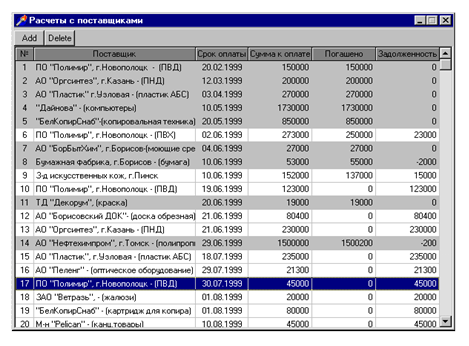

... задолженности. Значение К24 должно стремиться к нулевой отметке. Высокое значение данного показателя может негативно отразиться на ликвидности Банка. По результатам проведенного комплексного анализа совокупного кредитного риска Банка можно определить его степень следующим образом: Качественная оценка риска Количественная оценка риска Допустимый уровень риска 0-20% Высокий уровень ...

0 комментариев